Қазақстан банк секторының 2017 жылғы жағдайы: құрылым, несие портфелінің сапасы және қаржылық тұрақтылықты қалпына келтіру шаралары

ИМ

Қазақстандағы банктік сектордың өзекті мәселелері

"КАЗКОММЕРЦБАНК" АҚ

"Заман-Банк" АҚ

"Қазақстан Халық Банкі" АҚ

"AsiaCredit Bank ББ" АҚ

"ЦЕСНАБАНК" АҚ

"Астана Банкі" АҚ

"Ресей Жинақ банкі" АҚ ЕБ

"Казинвестбанк" АҚ

"Банк ЦентрКредит" АҚ

"Банк ВТБ (Қазақстан) " АҚ ЕҰ

"KASPI BANK" АҚ

"Қазақстандағы Қытай Банкі" ЕБ АҚ

"АТФБанк" АҚ

"Банк Хоум Кредит" АҚ ЕБ

"ForteBank" АҚ

"Capital Bank Kazakhstan" АҚ

"Еуразиялық Банк" АҚ

"Алматы қаласындағы Қытай сауда-өнеркәсіп Банкі" АҚ

"Банк "RBK" АҚ

"Банк Kassa Nova" АҚ

"Қазақстанның тұрғын үй құрылыс жинақ банкі" АҚ

"ҚАЗАҚСТАН ЭКСИМБАНКІ" АҚ

"Ситибанк Казахстан" АҚ

"КЗИ БАНК" ЕБ АҚ

"Delta Bank" АҚ

"Tengri Bank" АҚ

"Нұрбанк" АҚ

"ЭкспоКредит Банкі" АҚ

"Qazaq Banki" АҚ

"Al-Hilal" Ислам Банкі" АҚ

«Altyn Bank» АҚ («Қазақстан Халық Банкі» АҚ-ның ЕБ)

"Шинхан Банк Қазақстан" АҚ

"Альфа-банк" ЕБ АҚ

Пәкістан Ұлттық банкінің Қазақстандағы ЕБ АҚ

Қазақстандағы екінші деңгейлі банктердің тізімі (2017ж)

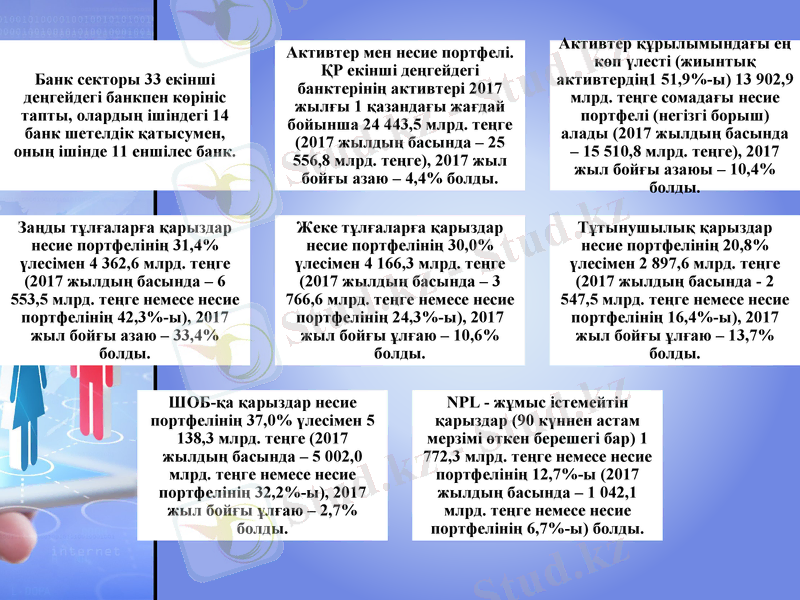

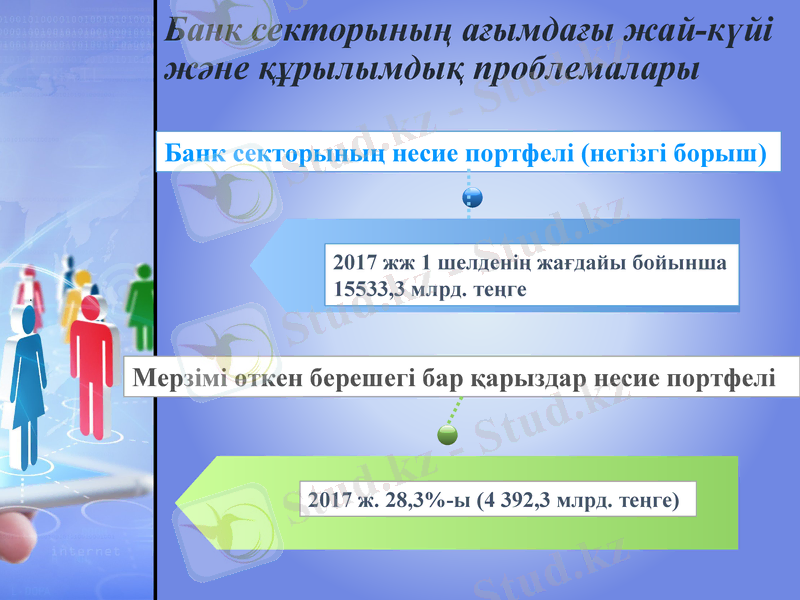

Банк секторының ағымдағы жай-күйі және құрылымдық проблемалары

Мерзімі өткен берешегі бар қарыздар несие портфелі

2017 ж. 28, 3%-ы (4 392, 3 млрд. теңге)

Банк секторының несие портфелі (негізгі борыш)

2017 жж 1 шелденің жағдайы бойынша

15533, 3 млрд. теңге

.

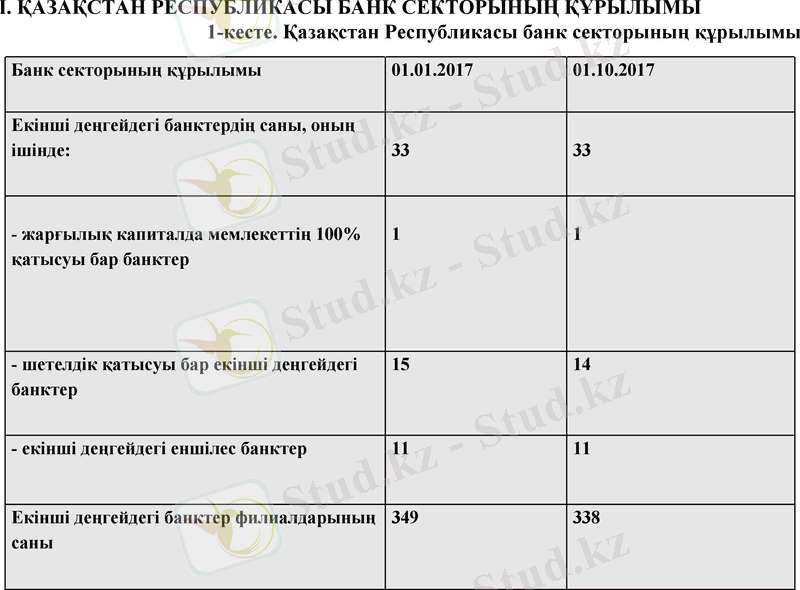

Банк секторының құрылымы

01. 01. 2017

01. 10. 2017

Екінші деңгейдегі банктердің саны, оның ішінде:

33

33

- жарғылық капиталда мемлекеттің 100% қатысуы бар банктер

1

1

- шетелдік қатысуы бар екінші деңгейдегі банктер

15

14

- екінші деңгейдегі еншілес банктер

11

11

Екінші деңгейдегі банктер филиалдарының саны

349

338

I. ҚАЗАҚСТАН РЕСПУБЛИКАСЫ БАНК СЕКТОРЫНЫҢ ҚҰРЫЛЫМЫ

1-кесте. Қазақстан Республикасы банк секторының құрылымы

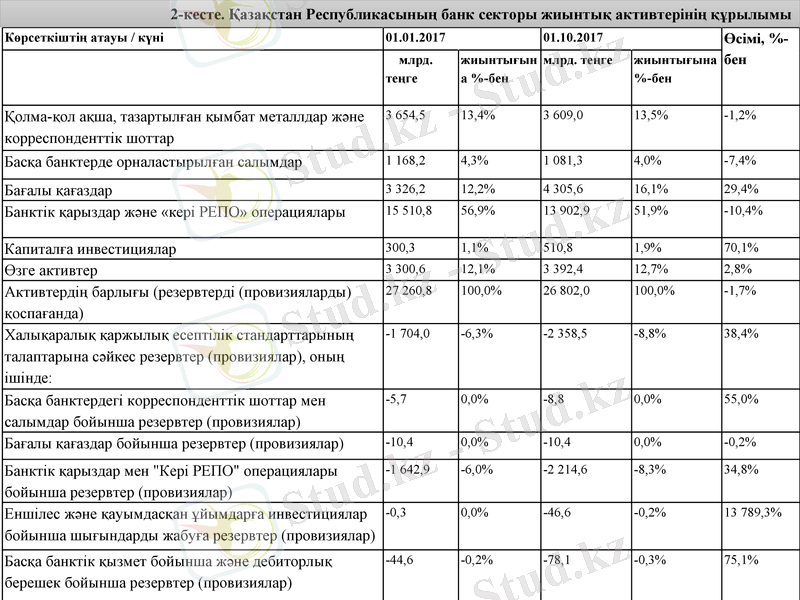

Көрсеткіштің атауы / күні

01. 01. 2017

01. 10. 2017

Өсімі, %-бен

млрд. теңге

жиынтығына %-бен

млрд. теңге

жиынтығына %-бен

Қолма-қол ақша, тазартылған қымбат металлдар және корреспонденттік шоттар

3 654, 5

13, 4%

3 609, 0

13, 5%

-1, 2%

Басқа банктерде орналастырылған салымдар

1 168, 2

4, 3%

1 081, 3

4, 0%

-7, 4%

Бағалы қағаздар

3 326, 2

12, 2%

4 305, 6

16, 1%

29, 4%

Банктік қарыздар және «кері РЕПО» операциялары

15 510, 8

56, 9%

13 902, 9

51, 9%

-10, 4%

Капиталға инвестициялар

300, 3

1, 1%

510, 8

1, 9%

70, 1%

Өзге активтер

3 300, 6

12, 1%

3 392, 4

12, 7%

2, 8%

Активтердің барлығы (резервтерді (провизияларды) қоспағанда)

27 260, 8

100, 0%

26 802, 0

100, 0%

-1, 7%

Халықаралық қаржылық есептілік стандарттарының талаптарына сәйкес резервтер (провизиялар), оның ішінде:

-1 704, 0

-6, 3%

-2 358, 5

-8, 8%

38, 4%

Басқа банктердегі корреспонденттік шоттар мен салымдар бойынша резервтер (провизиялар)

-5, 7

0, 0%

-8, 8

0, 0%

55, 0%

Бағалы қағаздар бойынша резервтер (провизиялар)

-10, 4

0, 0%

-10, 4

0, 0%

-0, 2%

Банктік қарыздар мен "Кері РЕПО" операциялары бойынша резервтер (провизиялар)

-1 642, 9

-6, 0%

-2 214, 6

-8, 3%

34, 8%

Еншілес және қауымдасқан ұйымдарға инвестициялар бойынша шығындарды жабуға резервтер (провизиялар)

-0, 3

0, 0%

-46, 6

-0, 2%

13 789, 3%

Басқа банктік қызмет бойынша және дебиторлық берешек бойынша резервтер (провизиялар)

-44, 6

-0, 2%

-78, 1

-0, 3%

75, 1%

Активтердің барлығы

25 556, 8

24 443, 5

-4, 4%

2-кесте. Қазақстан Республикасының банк секторы жиынтық активтерінің құрылымы

Көрсеткіштің атауы / күні

01. 01. 2017

01. 10. 2017

Өсімі, %-бен

Сомасы, млрд. теңге

жиынтығына %-бен

Сомасы, млрд. теңге

жиынтығына %-бен

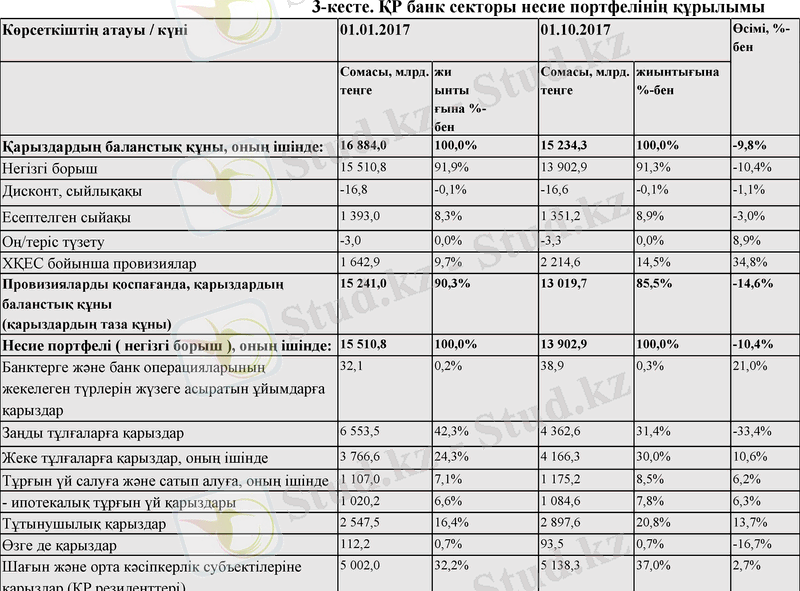

Қарыздардың баланстық құны, оның ішінде:

16 884, 0

100, 0%

15 234, 3

100, 0%

-9, 8%

Негізгі борыш

15 510, 8

91, 9%

13 902, 9

91, 3%

-10, 4%

Дисконт, сыйлықақы

-16, 8

-0, 1%

-16, 6

-0, 1%

-1, 1%

Есептелген сыйақы

1 393, 0

8, 3%

1 351, 2

8, 9%

-3, 0%

Оң/теріс түзету

-3, 0

0, 0%

-3, 3

0, 0%

8, 9%

ХҚЕС бойынша провизиялар

1 642, 9

9, 7%

2 214, 6

14, 5%

34, 8%

Провизияларды қоспағанда, қарыздардың баланстық құны

(қарыздардың таза құны)

15 241, 0

90, 3%

13 019, 7

85, 5%

-14, 6%

Несие портфелі ( негізгі борыш ), оның ішінде:

15 510, 8

100, 0%

13 902, 9

100, 0%

-10, 4%

Банктерге және банк операцияларының жекелеген түрлерін жүзеге асыратын ұйымдарға қарыздар

32, 1

0, 2%

38, 9

0, 3%

21, 0%

Заңды тұлғаларға қарыздар

6 553, 5

42, 3%

4 362, 6

31, 4%

-33, 4%

Жеке тұлғаларға қарыздар, оның ішінде

3 766, 6

24, 3%

4 166, 3

30, 0%

10, 6%

Тұрғын үй салуға және сатып алуға, оның ішінде

1 107, 0

7, 1%

1 175, 2

8, 5%

6, 2%

- ипотекалық тұрғын үй қарыздары

1 020, 2

6, 6%

1 084, 6

7, 8%

6, 3%

Тұтынушылық қарыздар

2 547, 5

16, 4%

2 897, 6

20, 8%

13, 7%

Өзге де қарыздар

112, 2

0, 7%

93, 5

0, 7%

-16, 7%

Шағын және орта кәсіпкерлік субъектілеріне қарыздар (ҚР резиденттері)

5 002, 0

32, 2%

5 138, 3

37, 0%

2, 7%

«Кері РЕПО» операциялары

156, 5

1, 0%

196, 9

1, 4%

25, 8%

3-кесте. ҚР банк секторы несие портфелінің құрылымы

Көрсеткіштің атауы / күні

01. 01. 2017

01. 10. 2017

Өсімі, %-бен

негізгі борыш сомасы, млрд. теңге

жиынтығына %-бен

негізгі борыш сомасы, млрд. теңге

жиынтығына %-бен

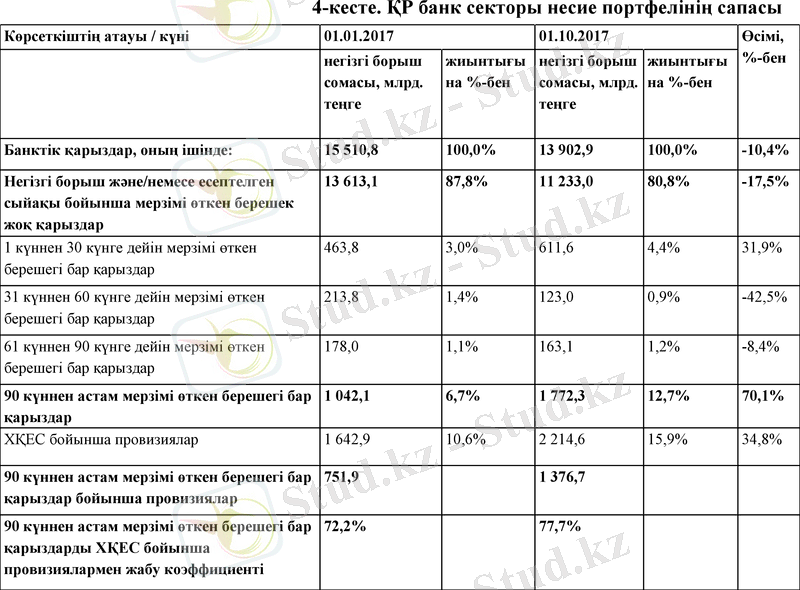

Банктік қарыздар, оның ішінде:

15 510, 8

100, 0%

13 902, 9

100, 0%

-10, 4%

Негізгі борыш және/немесе есептелген сыйақы бойынша мерзімі өткен берешек жоқ қарыздар

13 613, 1

87, 8%

11 233, 0

80, 8%

-17, 5%

1 күннен 30 күнге дейін мерзімі өткен берешегі бар қарыздар

463, 8

3, 0%

611, 6

4, 4%

31, 9%

31 күннен 60 күнге дейін мерзімі өткен берешегі бар қарыздар

213, 8

1, 4%

123, 0

0, 9%

-42, 5%

61 күннен 90 күнге дейін мерзімі өткен берешегі бар қарыздар

178, 0

1, 1%

163, 1

1, 2%

-8, 4%

90 күннен астам мерзімі өткен берешегі бар қарыздар

1 042, 1

6, 7%

1 772, 3

12, 7%

70, 1%

ХҚЕС бойынша провизиялар

1 642, 9

10, 6%

2 214, 6

15, 9%

34, 8%

90 күннен астам мерзімі өткен берешегі бар қарыздар бойынша провизиялар

751, 9

1 376, 7

90 күннен астам мерзімі өткен берешегі бар қарыздарды ХҚЕС бойынша провизиялармен жабу коэффициенті

72, 2%

77, 7%

4-кесте. ҚР банк секторы несие портфелінің сапасы

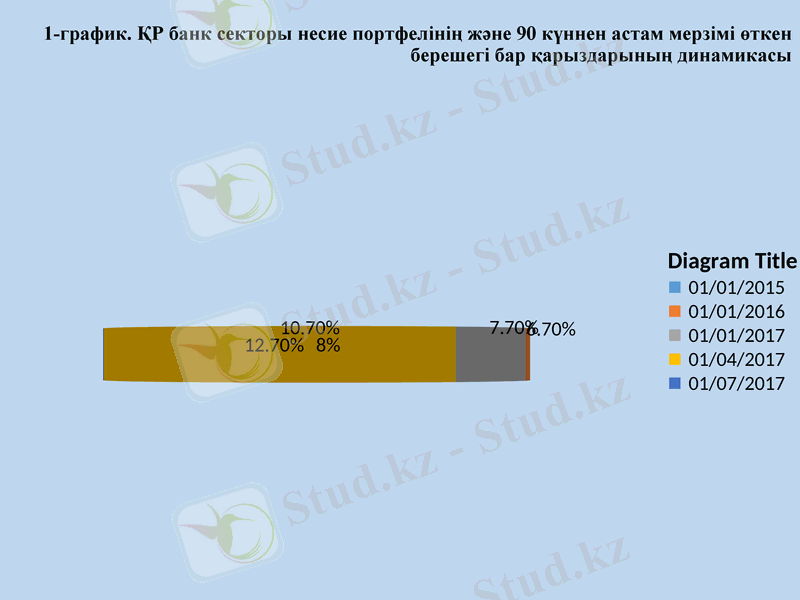

1-график. ҚР банк секторы несие портфелінің және 90 күннен астам мерзімі өткен берешегі бар қарыздарының динамикасы

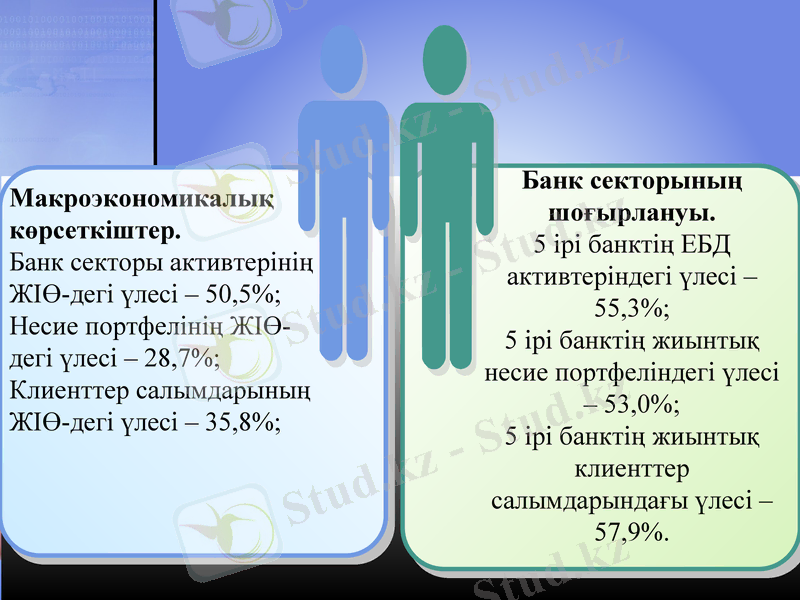

Макроэкономикалық көрсеткіштер.

Банк секторы активтерінің ЖІӨ-дегі үлесі - 50, 5%;

Несие портфелінің ЖІӨ-дегі үлесі - 28, 7%;

Клиенттер салымдарының ЖІӨ-дегі үлесі - 35, 8%;

14

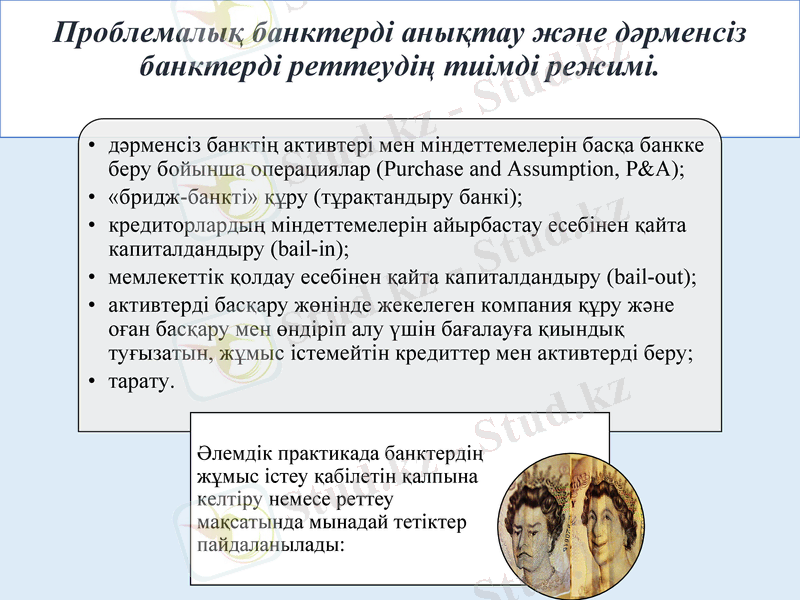

Проблемалық банктерді анықтау және дәрменсіз банктерді реттеудің тиімді режимі.

Мемлекет дағдарыс құбылысы кезеңінде тұтас алғанда қаржы жүйесінің және экономиканың орнықтылығын қамтамасыз ету мақсатында банктерді қолдауға мүдделі. Осыған байланысты, Қазақстан Республикасының Президенті банк секторын қалыпқа келтіру бойынша шаралар кешенін қабылдауды тапсырды. Осындай шараларды уақтылы қабылдамау экономикалық делдалдар ретінде банктерге деген сенімділікті төмендетуі мүмкін, бұл экономиканың тұрақтылығын қамтамасыз ету үшін қажет.

Банк секторының қаржылық орнықтылығын арттыру бағдарламасы

Бағдарламаның негізгі мақсаттары:

2) акционерлерімен ортақ банктерді үстеме капиталдандыру және банк секторының тұрақтылығын қамтамасыз ету;

3) экономиканың нақты секторын кредиттеуді қалпына келтіру;

1) банк секторындағы тәуекелдерді ертерек ескерту үшін қадағалау процесінің тиімділігін арттыру;

5) ықпалдасу процестерінің шегінде банк секторының бәсекеге қабілеттілігін қамтамасыз ету (ДСҰ және ЕЖК) .

4) экономика мен халыққа банктік қызметті үздіксіз көрсету;

Бағдарламаның негізгі мақсаттары:

Біріншіден, экономикадағы жоғары пайыздық мөлшерлеменің сақталу мүмкіндігі көп.

Екіншіден, өңдеу өнеркәсібінің сыртқы бәсекеге қабілеттілік деңгейінің жоғарылығы. Бұл кредиттік ресурстарға деген сұранысты арттыруы мүмкін.

Қаржы институты сарапшыларының пікірінше, Қазақстандағы банк секторының жағдайы екі қарама-қайшы факторларға байланысты анықталады.

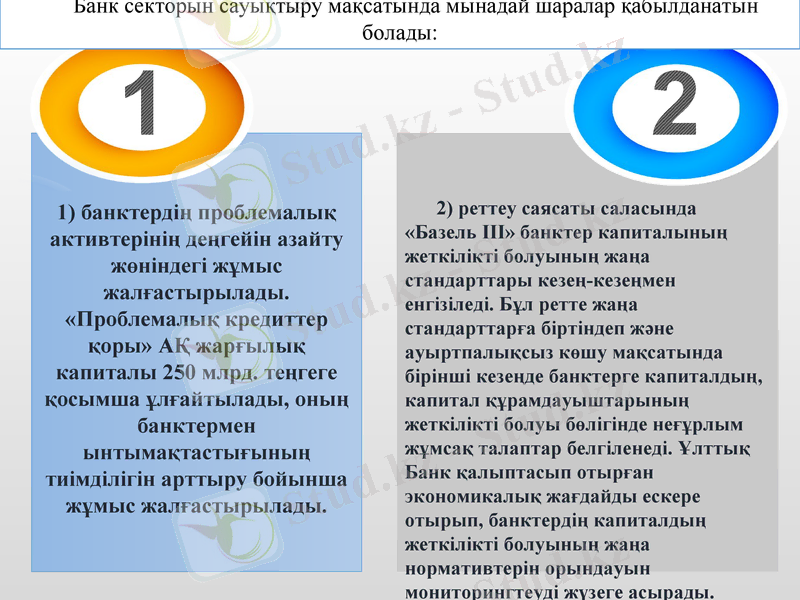

2) реттеу саясаты саласында «Базель III» банктер капиталының жеткілікті болуының жаңа стандарттары кезең-кезеңмен енгізіледі. Бұл ретте жаңа стандарттарға біртіндеп және ауыртпалықсыз көшу мақсатында бірінші кезеңде банктерге капиталдың, капитал құрамдауыштарының жеткілікті болуы бөлігінде неғұрлым жұмсақ талаптар белгіленеді. Ұлттық Банк қалыптасып отырған экономикалық жағдайды ескере отырып, банктердің капиталдың жеткілікті болуының жаңа нормативтерін орындауын мониторингтеуді жүзеге асырады.

Добро пожаловать на PowerPointBase. com!

1) банктердің проблемалық активтерінің деңгейін азайту жөніндегі жұмыс жалғастырылады. «Проблемалық кредиттер қоры» АҚ жарғылық капиталы 250 млрд. теңгеге қосымша ұлғайтылады, оның банктермен ынтымақтастығының тиімділігін арттыру бойынша жұмыс жалғастырылады.

1

2

Банк секторын сауықтыру мақсатында мынадай шаралар қабылданатын болады:

Добро пожаловать на PowerPointBase. com!

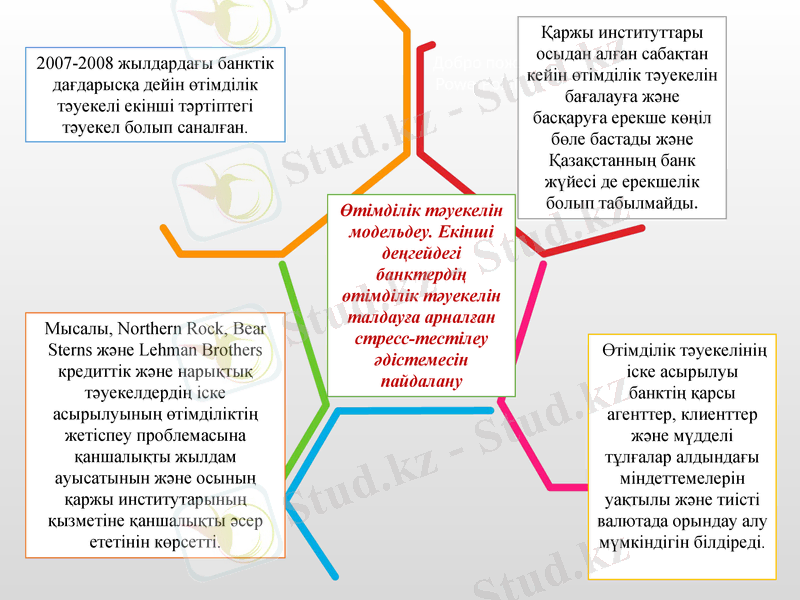

2007-2008 жылдардағы банктік дағдарысқа дейін өтімділік тәуекелі екінші тәртіптегі тәуекел болып саналған.

Қаржы институттары осыдан алған сабақтан кейін өтімділік тәуекелін бағалауға және басқаруға ерекше көңіл бөле бастады және Қазақстанның банк жүйесі де ерекшелік болып табылмайды.

Өтімділік тәуекелінің іске асырылуы банктің қарсы агенттер, клиенттер және мүдделі тұлғалар алдындағы міндеттемелерін уақтылы және тиісті валютада орындау алу мүмкіндігін білдіреді.

- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz