Қаржылық талдау: тұжырымдама, әдістері және ұйымның қаржылық тұрақтылығын бағалау

Қаржылық талдау

Халық шаруашылығын талдау екіге бөлінеді:

Қаржылық

Басқарушылық

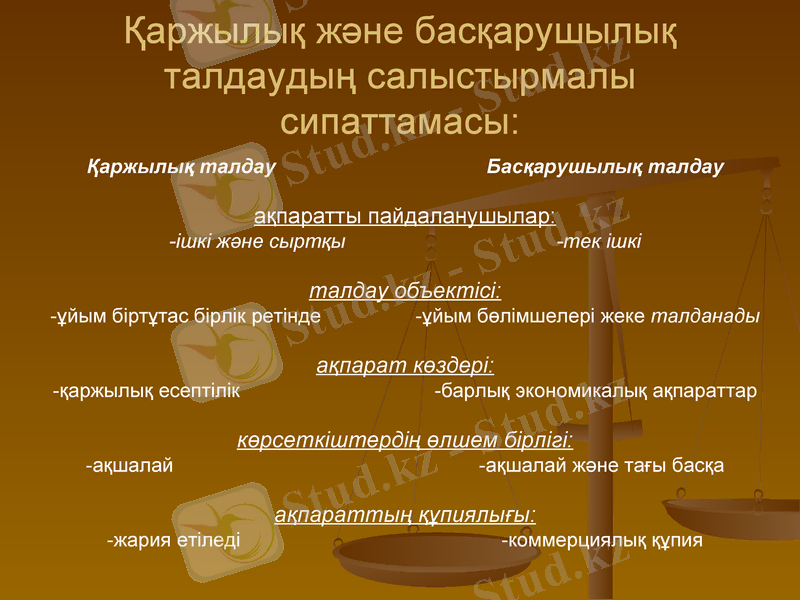

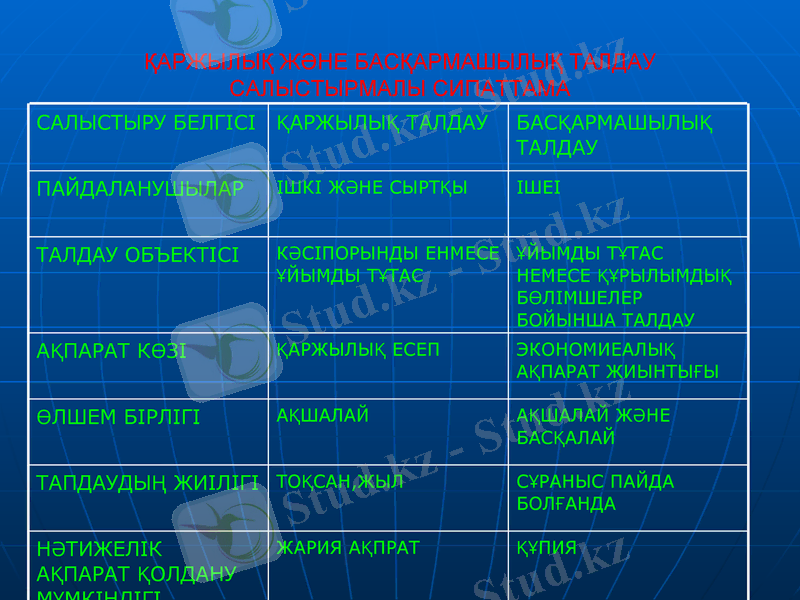

Қаржылық және басқарушылық талдаудың салыстырмалы сипаттамасы:

Қаржылық талдау Басқарушылық талдау

ақпаратты пайдаланушылар:

-ішкі және сыртқы -тек ішкі

талдау объектісі:

-ұйым біртұтас бірлік ретінде -ұйым бөлімшелері жеке талданады

ақпарат көздері:

-қаржылық есептілік -барлық экономикалық ақпараттар

көрсеткіштердің өлшем бірлігі:

-ақшалай -ақшалай және тағы басқа

ақпараттың құпиялығы:

-жария етіледі -коммерциялық құпия

Қаржылық талдаудың негізгі мақсаты-

ұйымның қаржылық шаруашылық қызметін зерттеу арқылы оның тиімділігі, қаржылық тұрақтылықты нығайту жолдары және іскерлік белсенділігін арттыру көздерін анықтау болып табылады

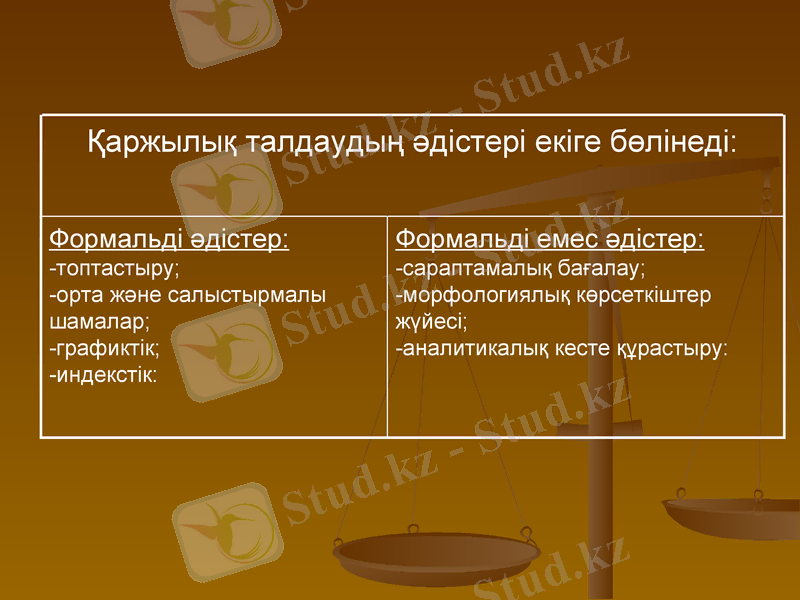

Қаржылық талдаудың әдістері екіге бөлінеді:

Формальді әдістер:

-топтастыру;

-орта және салыстырмалы шамалар;

-графиктік;

-индекстік:

Формальді емес әдістер:

-сараптамалық бағалау;

-морфологиялық көрсеткіштер жүйесі;

-аналитикалық кесте құрастыру:

Нарықтық жағдайда қызмет атқаратын ұйымның қаржылық жағдайын талдауда келесідей талдау әдістері қолданылады:

Тігінен талдау;

Көлденен талдау;

Трендтік талдау;

Қаржылық коэффиценттер;

Салыстырмалы талдау;

Факторлық талдау:

Тігінен талдау - есептіліктің әрбір бабын өткен кезеңмен салыстыру.

Көлденен талдау - қаржылық есептілік көрсеткіштердің жалпы нәтижедегі үлесін анықтайды.

Трендтік талдау - бұл талдау есептіліктің әрбір бабын базистік көрсеткішке қатысты талдау.

Қаржылық коэффиценттер әдісі - есептеулер барысында шамалардың біреуін 1-ге тең деп алып, екіншісін оның 1-ге қатынасы ретінде сипаттайды.

Салыстырмалы талдау - ұйымның есептілігін жекелеген көрсеткіш бойынша бір ұйым ішіндегі құрылымдық бөлімшелер арқылы немесе сол салада қызмет атқаратын басқа ұйымның көрсеткіштерімен өзара салыстырылады.

Факторлық талдау - бұл жекелеген көрсеткіштердің жиынтық нәтижелерінің көрсеткішке әсерін анықтайды.

ҚАРЖЫЛЫҚ ЖАҒДАЙ ЖӘНЕ ОНЫҢ ТАЛДАУ НЕГІЗДЕРІ

ҚАРЖЫЛЫҚ ТАЛДАУ ТҮСІНІГІ ҚАРЖЫЛЫҚ ТАЛДАУ МІНДЕТІ?

ҚАРЖЫЛЫҚ ТАЛДАУ ӘДІСТЕРІ?

ЭКСПРЕСС ТАЛДАУ?

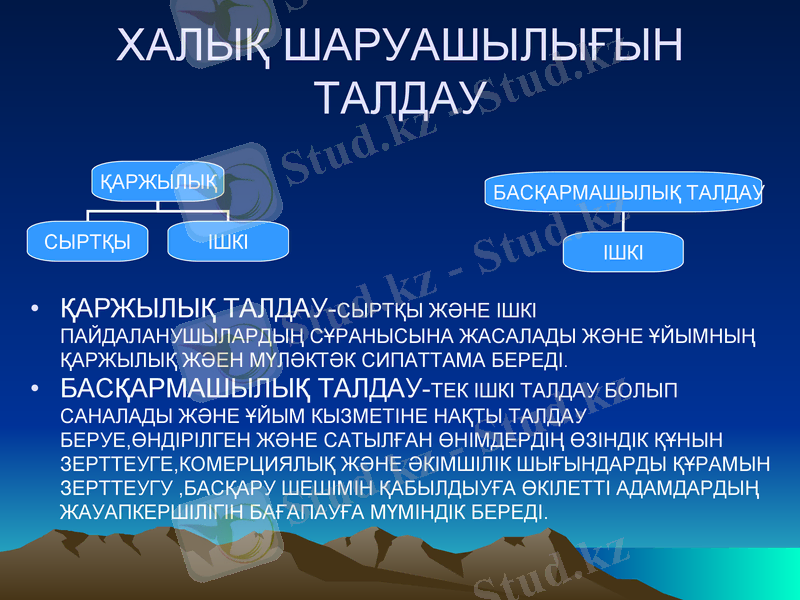

ХАЛЫҚ ШАРУАШЫЛЫҒЫН ТАЛДАУ

ҚАРЖЫЛЫҚ ТАЛДАУ-СЫРТҚЫ ЖӘНЕ ІШКІ ПАЙДАЛАНУШЫЛАРДЫҢ СҰРАНЫСЫНА ЖАСАЛАДЫ ЖӘНЕ ҰЙЫМНЫҢ ҚАРЖЫЛЫҚ ЖӘЕН МҮЛӘКТӘК СИПАТТАМА БЕРЕДІ.

БАСҚАРМАШЫЛЫҚ ТАЛДАУ-ТЕК ІШКІ ТАЛДАУ БОЛЫП САНАЛАДЫ ЖӘНЕ ҰЙЫМ КЫЗМЕТІНЕ НАҚТЫ ТАЛДАУ БЕРУЕ, ӨНДІРІЛГЕН ЖӘНЕ САТЫЛҒАН ӨНІМДЕРДІҢ ӨЗІНДІК ҚҰНЫН ЗЕРТТЕУГЕ, КОМЕРЦИЯЛЫҚ ЖӘНЕ ӘКІМШІЛІК ШЫҒЫНДАРДЫ ҚҰРАМЫН ЗЕРТТЕУГУ, БАСҚАРУ ШЕШІМІН ҚАБЫЛДЫУҒА ӨКІЛЕТТІ АДАМДАРДЫҢ ЖАУАПКЕРШІЛІГІН БАҒАПАУҒА МҮМІНДІК БЕРЕДІ.

ҚАРЖЫЛЫҚ ЖӘНЕ БАСҚАРМАШЫЛЫҚ ТАЛДАУ САЛЫСТЫРМАЛЫ СИПАТТАМА

САЛЫСТЫРУ БЕЛГІСІ

ҚАРЖЫЛЫҚ ТАЛДАУ

БАСҚАРМАШЫЛЫҚ ТАЛДАУ

ПАЙДАЛАНУШЫЛАР

ІШКІ ЖӘНЕ СЫРТҚЫ

ІШЕІ

ТАЛДАУ ОБЪЕКТІСІ

КӘСІПОРЫНДЫ ЕНМЕСЕ ҰЙЫМДЫ ТҰТАС

ҰЙЫМДЫ ТҰТАС НЕМЕСЕ ҚҰРЫЛЫМДЫҚ БӨЛІМШЕЛЕР БОЙЫНША ТАЛДАУ

АҚПАРАТ КӨЗІ

ҚАРЖЫЛЫҚ ЕСЕП

ЭКОНОМИЕАЛЫҚ АҚПАРАТ ЖИЫНТЫҒЫ

ӨЛШЕМ БІРЛІГІ

АҚШАЛАЙ

АҚШАЛАЙ ЖӘНЕ БАСҚАЛАЙ

ТАПДАУДЫҢ ЖИІЛІГІ

ТОҚСАН, ЖЫЛ

СҰРАНЫС ПАЙДА БОЛҒАНДА

НӘТИЖЕЛІК АҚПАРАТ ҚОЛДАНУ МҮМКІНДІГІ

ЖАРИЯ АҚПРАТ

ҚҰПИЯ

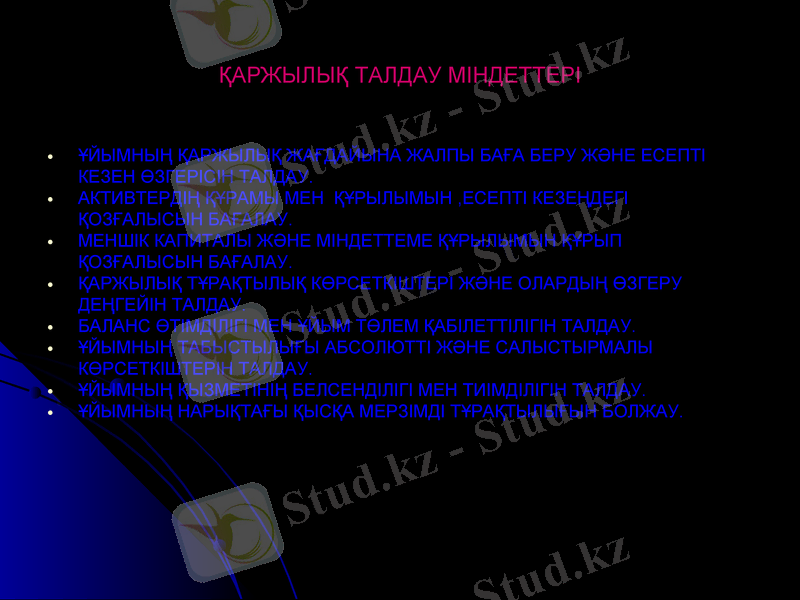

ҚАРЖЫЛЫҚ ТАЛДАУ МІНДЕТТЕРІ

ҰЙЫМНЫҢ ҚАРЖЫЛЫҚ ЖАҒДАЙЫНА ЖАЛПЫ БАҒА БЕРУ ЖӘНЕ ЕСЕПТІ КЕЗЕН ӨЗГЕРІСІН ТАЛДАУ.

АКТИВТЕРДІҢ ҚҰРАМЫ МЕН ҚҰРЫЛЫМЫН, ЕСЕПТІ КЕЗЕҢДЕГІ ҚОЗҒАЛЫСЫН БАҒАЛАУ.

МЕНШІК КАПИТАЛЫ ЖӘНЕ МІНДЕТТЕМЕ ҚҰРЫЛЫМЫН ҚҰРЫП ҚОЗҒАЛЫСЫН БАҒАЛАУ.

ҚАРЖЫЛЫҚ ТҰРАҚТЫЛЫҚ КӨРСЕТКІШТЕРІ ЖӘНЕ ОЛАРДЫҢ ӨЗГЕРУ ДЕҢГЕЙІН ТАЛДАУ.

БАЛАНС ӨТІМДІЛІГІ МЕН ҰЙЫМ ТӨЛЕМ ҚАБІЛЕТТІЛІГІН ТАЛДАУ.

ҰЙЫМНЫҢ ТАБЫСТЫЛЫҒЫ АБСОЛЮТТІ ЖӘНЕ САЛЫСТЫРМАЛЫ КӨРСЕТКІШТЕРІН ТАЛДАУ.

ҰЙЫМНЫҢ ҚЫЗМЕТІНІҢ БЕЛСЕНДІЛІГІ МЕН ТИІМДІЛІГІН ТАЛДАУ.

ҰЙЫМНЫҢ НАРЫҚТАҒЫ ҚЫСҚА МЕРЗІМДІ ТҰРАҚТЫЛЫҒЫН БОЛЖАУ.

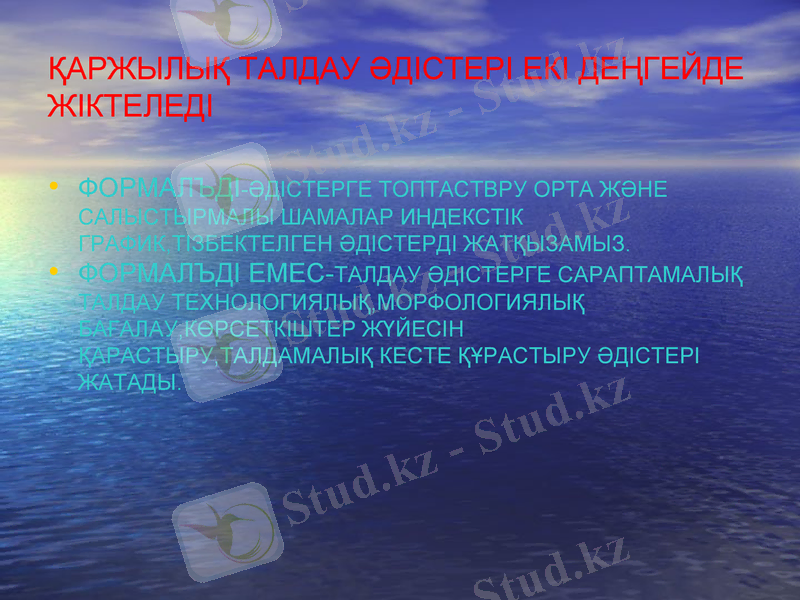

ҚАРЖЫЛЫҚ ТАЛДАУ ӘДІСТЕРІ ЕКІ ДЕҢГЕЙДЕ ЖІКТЕЛЕДІ

ФОРМАЛЪДІ-ӘДІСТЕРГЕ ТОПТАСТВРУ ОРТА ЖӘНЕ САЛЫСТЫРМАЛЫ ШАМАЛАР ИНДЕКСТІК ГРАФИК, ТІЗБЕКТЕЛГЕН ӘДІСТЕРДІ ЖАТҚЫЗАМЫЗ.

ФОРМАЛЪДІ ЕМЕС-ТАЛДАУ ӘДІСТЕРГЕ САРАПТАМАЛЫҚ ТАЛДАУ ТЕХНОЛОГИЯЛЫҚ, МОРФОЛОГИЯЛЫҚ БАҒАЛАУ, КӨРСЕТКІШТЕР ЖҮЙЕСІН ҚАРАСТЫРУ, ТАЛДАМАЛЫҚ КЕСТЕ ҚҰРАСТЫРУ ӘДІСТЕРІ ЖАТАДЫ.

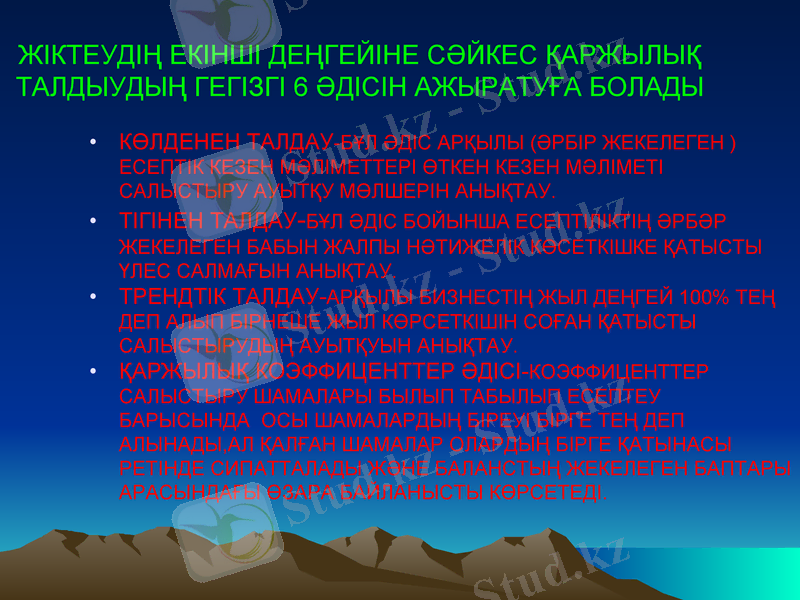

ЖІКТЕУДІҢ ЕКІНШІ ДЕҢГЕЙІНЕ СӘЙКЕС ҚАРЖЫЛЫҚ ТАЛДЫУДЫҢ ГЕГІЗГІ 6 ӘДІСІН АЖЫРАТУҒА БОЛАДЫ

КӨЛДЕНЕН ТАЛДАУ-БҰЛ ӘДІС АРҚЫЛЫ (ӘРБІР ЖЕКЕЛЕГЕН ) ЕСЕПТІК КЕЗЕН МӘЛІМЕТТЕРІ ӨТКЕН КЕЗЕН МӘЛІМЕТІ САЛЫСТЫРУ АУЫТҚУ МӨЛШЕРІН АНЫҚТАУ.

ТІГІНЕН ТАЛДАУ-БҰЛ ӘДІС БОЙЫНША ЕСЕПТІЛІКТІҢ ӘРБӘР ЖЕКЕЛЕГЕН БАБЫН ЖАЛПЫ НӘТИЖЕЛІК КӨСЕТКІШКЕ ҚАТЫСТЫ ҮЛЕС САЛМАҒЫН АНЫҚТАУ.

ТРЕНДТІК ТАЛДАУ-АРҚЫЛЫ БИЗНЕСТІҢ ЖЫЛ ДЕҢГЕЙ 100% ТЕҢ ДЕП АЛЫП БІРНЕШЕ ЖЫЛ КӨРСЕТКІШІН СОҒАН ҚАТЫСТЫ САЛЫСТЫРУДЫҢ АУЫТҚУЫН АНЫҚТАУ.

ҚАРЖЫЛЫҚ КОЭФФИЦЕНТТЕР ӘДІСІ-КОЭФФИЦЕНТТЕР САЛЫСТЫРУ ШАМАЛАРЫ БЫЛЫП ТАБЫЛЫП ЕСЕПТЕУ БАРЫСЫНДА ОСЫ ШАМАЛАРДЫҢ БІРЕУІ БІРГЕ ТЕҢ ДЕП АЛЫНАДЫ, АЛ ҚАЛҒАН ШАМАЛАР ОЛАРДЫҢ БІРГЕ ҚАТЫНАСЫ РЕТІНДЕ СИПАТТАЛАДЫ ЖӘНЕ БАЛАНСТЫҢ ЖЕКЕЛЕГЕН БАПТАРЫ АРАСЫНДАҒЫ ӨЗАРА БАЙЛАНЫСТЫ КӨРСЕТЕДІ.

САЛЫСТЫРМАЛЫ ТАЛДАУ-БҰЛ ТАЛДАУДЫ ЖҮРГІЗУ ҮШІН АҚПАРАТТАРДЫ САЛЫСТЫРУ ӘДІСІ ОРЫНДАЛУ КЕРЕК. САЛЫСТЫРУ КЕЛЕСІ БАҒЫТТА ЖҮРГІЗІЛЕДІ. МЫСАЛЫ:НАҚТЫ КӨРСЕТКІШ ЖОСПАРЛЫ КӨРСЕТКІШПЕН САЛЫСТЫРЫЛЫП, ЕСЕПТІ ЖЫЛҒЫ КӨРСЕТКІШ ПЕН ӨТКЕН ЖЫЛҒЫ КӨРСЕТКІШТІ САЛЫСТЫРУ ҰЙЫМ КӨРСЕТКІШІН СОЛ САЛАДАҒЫ БАСҚА ҰЙЫМ КӨРСЕТКІШТНРІН САЛЫСТЫРУ, ҚАЛЫПТЫ КӨРСЕТКІШ ЕҢ ЖАҚСЫ НӘТИЖЕСІМЕН САЛЫСТЫРУ.

ФАКТОРЛЫҚ ТАЛДАУ-ЖЕКЕЛЕГЕН ФАКТОРДЫҢ ЖИЫНТЫҚ НІТИЖЕЛІК КӨРСЕТКІШ ӘСЕРІН АНЫҚТАУҒА МҮМЕІДІК БЕРЕДІ. ФАКТОРЛЫҚ ТАЛДАУ ТІКЕЛЕЙ ЖӘНЕ КЕРІ БАҒЫТТА ЖҮРЕДІ. ТІКЕЛЕЙ ФАКТОРЛЫҚ ТАЛДАУ НӘТИЖЕЛІК КӨРСЕТКІШТІ ҚҰРАСТЫРУШЫ БӨЛШЕКТЕРГЕ БӨЛУ АРҚЫЛЫ. КЕРІ ФАКТОРЛЫҚ ТАЛДАУ ЖЕКЕЛЕГЕН БӨЛШЕКТЕРДІ БІРЛІККЕ ЖИНАСТЫРУ.

ЭЕСПРЕСС ТАЛДАУ-ЭКОНОМИКАЛЫҚ ТАЛДАУ КУРСЫНА ҚАТЫСТЫ ОҚЫМЫСТЫЛАР КОВОЛЕФ ЖӘНЕ АНДРЕЕВ ҰЙЫМНЫҢ ҚАРЖЫЛЫҚ ЖАҒДАЙЫН БАҒАЛАУДЫН ЕКІ ДЕҢГЕЙІНЕ БӨЛІП КӨРСЕТТІ:ЭКСПРЕСС ЖӘНЕ ТЕРЕНДЕТІЛГЕ ТАЛДАУ.

ЭКСПРЕСС ТАЛДАУ ҰЙЫМ АҒДАЙЫНА ЖӘНЕ ДАМУДЫҢ ДИНАМИКАЛЫҚ ҚАРАПАЙЫМ БАҒА БЕРЕДІ. МҰНДАЙ ТАЛДАУ БАРЫСЫНДА АЗ ҒАНА КӨРСЕТКІШ ҚОЛДАНЫЛАДЫ.

ТЕРЕҢДЕТІЛГЕН ТАЛДАУ ЭКСПРЕСС ТАЛДАУМЕН САЛЫСТЫРҒАНДА НАҚТЫ ТОЛЫҚ КЕҢІРЕК СИПАТТА БОЛАДЫ, МҰНДАЙ ТАЛДАУ ҰЙЫМНЫҢ ЖАҒДАЙЫ ҚАРЖЫЛЫҚ НӘТИЖЕЛЕР МЕН ДАМУ МҮМКІН ТОЛЫҚ МҮМКІНДІК БЕРЕДІ.

ЭКСПРЕСС ТАЛДАУ ҮШ КЕЗЕҢДЕ ЖҮЗЕГЕ АСЫРЫЛАДЫ.

ДАЙЫНЛЫҚ КЕЗЕҢІ-МҰНДА ҚАРЖЫЛЫҚ ЕСЕПТІЛІКТІ ТАЛДАУДЫҢ ҚАЖЕТТІЛІГІ МЕН ОНЫ ЖҮЗЕГ АСЫРУ.

ҚАРЖЫЛЫҚ ЕСЕПТІЛІКТІ АЛДЫН АЛА ШОЛУ БҰЛ КЕЗЕҢ НӘТИЖЕСІНДЕ ТҮСІНІКТЕМЕ ЖАЗБАЛАР ҚАРАСТЫРЫЛЫП ЖӘНЕ СОНЫҢ НӘТИЖЕСІНДЕ ЖҰМЫС ӘІСТЕУ ШАРТЫ ҰЙЫМ НЕГІЗГІ КӨРСЕТКІШТЕРІНІҢ БАҒЫТЫ МҮМКІН ЖӘНЕ ҚАРЖЫЛЫҚ ЖАҒДАЙ САПАЛЫҚ ӨЗГЕРУІ БАҒАЛАНАДЫ.

ЕСЕПТІЛІКТІ ЭКОНОМИКАЛЫҚ ТҰРҒЫДАН ОҚУ ЖӘНЕ ТАЛДАУ БҰЛ КЕЗЕҢ МАҚСАТЫ ҰЙЫМНЫҢ ҚАРЖЫЛЫҚ ЖАҒДАЙЫНА ЖӘНЕ ОНЫҢ ҚАРЖЫЛЫҚ ШАРУАШЫЛЫҚ НӘТИЖЕЛЕРІН ЖАЛПЫЛАМА БАҒА БЕРУ.

Ұйымның күйреу ықтималдығы мен кәсіпкерлік тәуекелді талдау

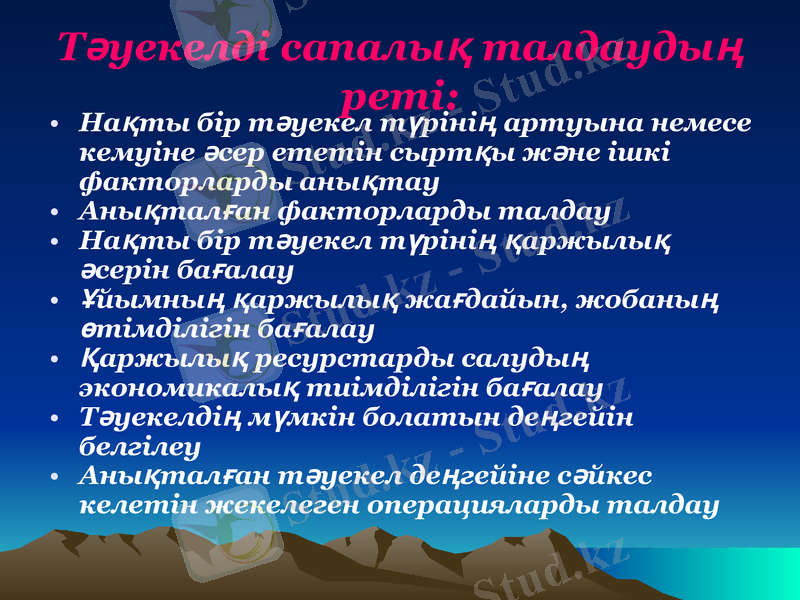

Тәуекелді сапалық талдаудың реті:

Нақты бір тәуекел түрінің артуына немесе кемуіне әсер ететін сыртқы және ішкі факторларды анықтау

Анықталған факторларды талдау

Нақты бір тәуекел түрінің қаржылық әсерін бағалау

Ұйымның қаржылық жағдайын, жобаның өтімділігін бағалау

Қаржылық ресурстарды салудың экономикалық тиімділігін бағалау

Тәуекелдің мүмкін болатын деңгейін белгілеу

Анықталған тәуекел деңгейіне сәйкес келетін жекелеген операцияларды талдау

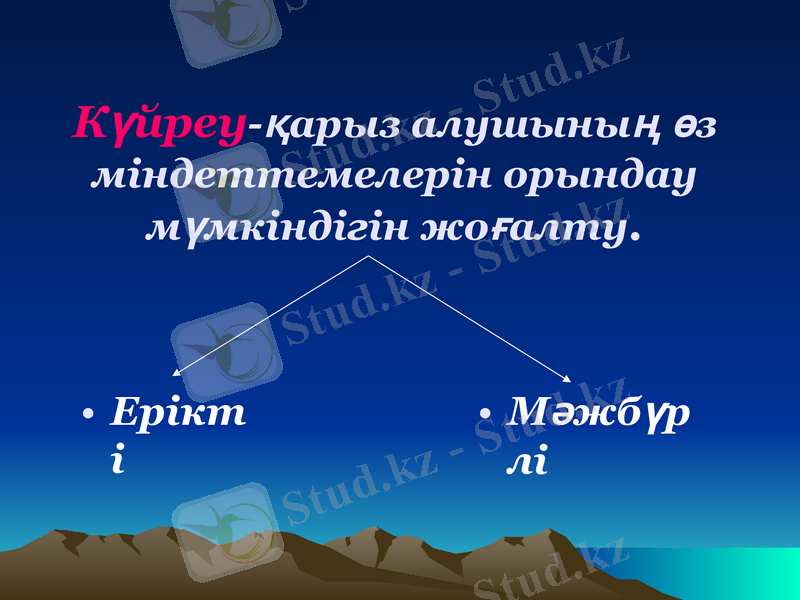

Күйреу-қарыз алушының өз міндеттемелерін орындау мүмкіндігін жоғалту.

Ерікті

Мәжбүрлі

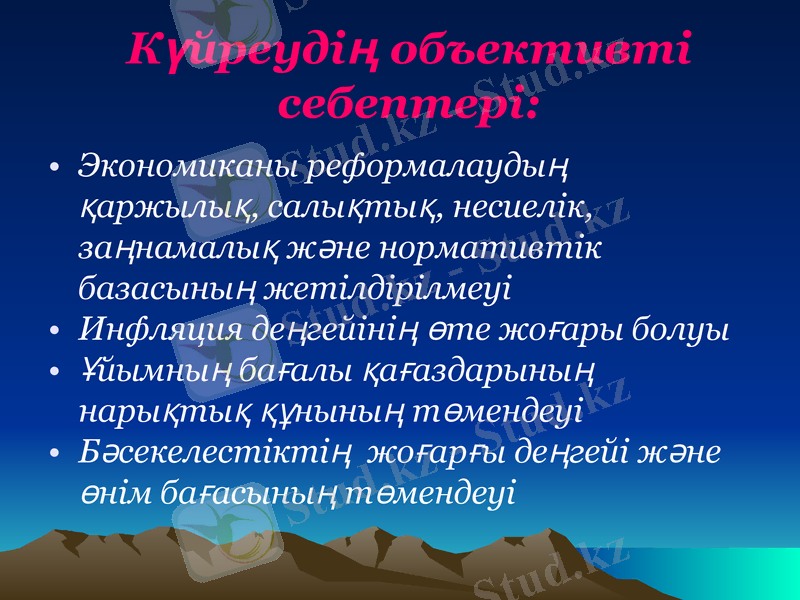

Күйреудің объективті себептері:

Экономиканы реформалаудың қаржылық, салықтық, несиелік, заңнамалық және нормативтік базасының жетілдірілмеуі

Инфляция деңгейінің өте жоғары болуы

Ұйымның бағалы қағаздарының нарықтық құнының төмендеуі

Бәсекелестіктің жоғарғы деңгейі және өнім бағасының төмендеуі

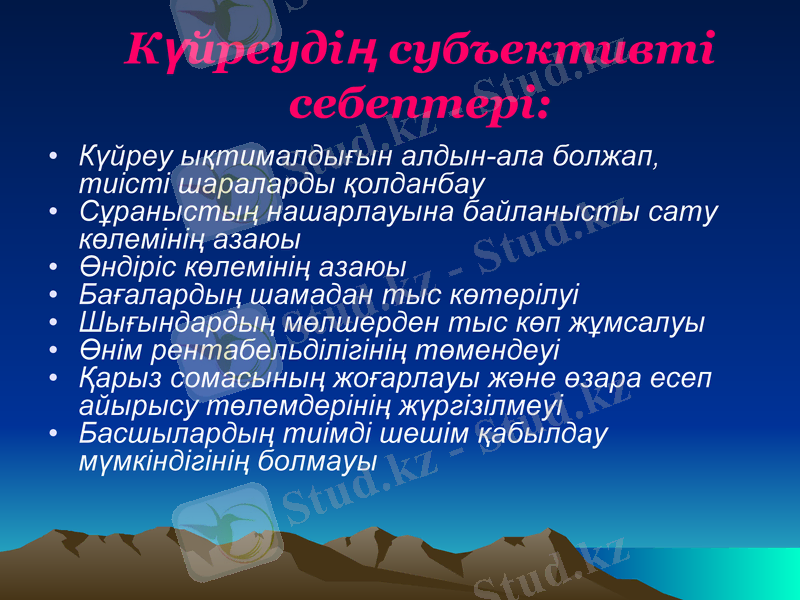

Күйреудің субъективті себептері:

Күйреу ықтималдығын алдын-ала болжап, тиісті шараларды қолданбау

Сұраныстың нашарлауына байланысты сату көлемінің азаюы

Өндіріс көлемінің азаюы

Бағалардың шамадан тыс көтерілуі

Шығындардың мөлшерден тыс көп жұмсалуы

Өнім рентабельділігінің төмендеуі

Қарыз сомасының жоғарлауы және өзара есеп айырысу төлемдерінің жүргізілмеуі

Басшылардың тиімді шешім қабылдау мүмкіндігінің болмауы

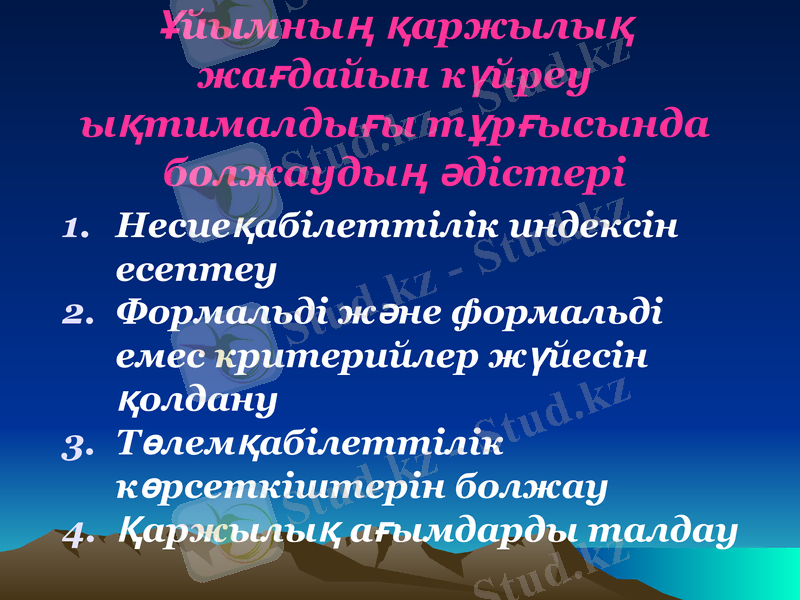

Ұйымның қаржылық жағдайын күйреу ықтималдығы тұрғысында болжаудың әдістері

Несиеқабілеттілік индексін есептеу

Формальді және формальді емес критерийлер жүйесін қолдану

Төлемқабілеттілік көрсеткіштерін болжау

Қаржылық ағымдарды талдау

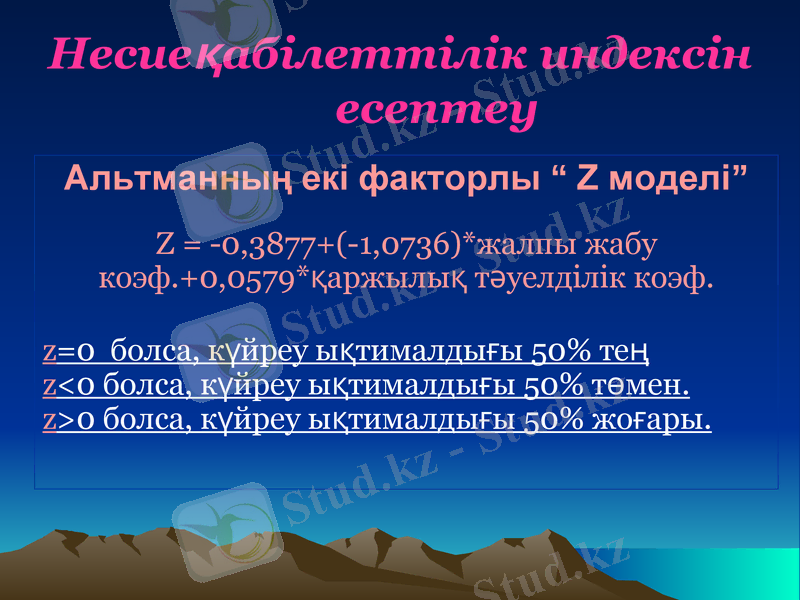

Несиеқабілеттілік индексін есептеу

Альтманның екі факторлы “ Z моделі”

Z = -0, 3877+(-1, 0736) *жалпы жабу коэф. +0, 0579*қаржылық тәуелділік коэф.

z=0 болса, күйреу ықтималдығы 50% тең

z<0 болса, күйреу ықтималдығы 50% төмен.

z>0 болса, күйреу ықтималдығы 50% жоғары.

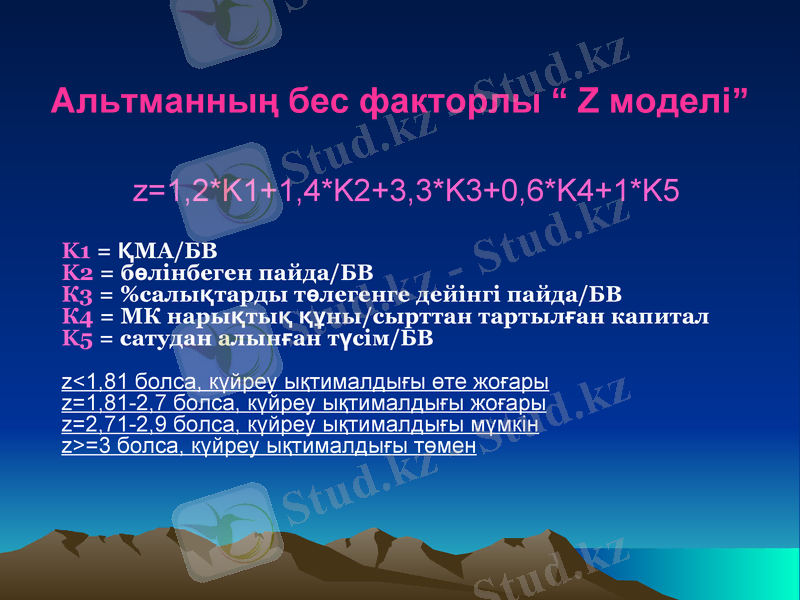

Альтманның бес факторлы “ Z моделі”

z=1, 2*K1+1, 4*K2+3, 3*K3+0, 6*K4+1*K5

K1 = ҚМА/БВ

K2 = бөлінбеген пайда/БВ

К3 = %салықтарды төлегенге дейінгі пайда/БВ

К4 = МК нарықтық құны/сырттан тартылған капитал

K5 = сатудан алынған түсім/БВ

z<1, 81 болса, күйреу ықтималдығы өте жоғары

z=1, 81-2, 7 болса, күйреу ықтималдығы жоғары

z=2, 71-2, 9 болса, күйреу ықтималдығы мүмкін

z>=3 болса, күйреу ықтималдығы төмен

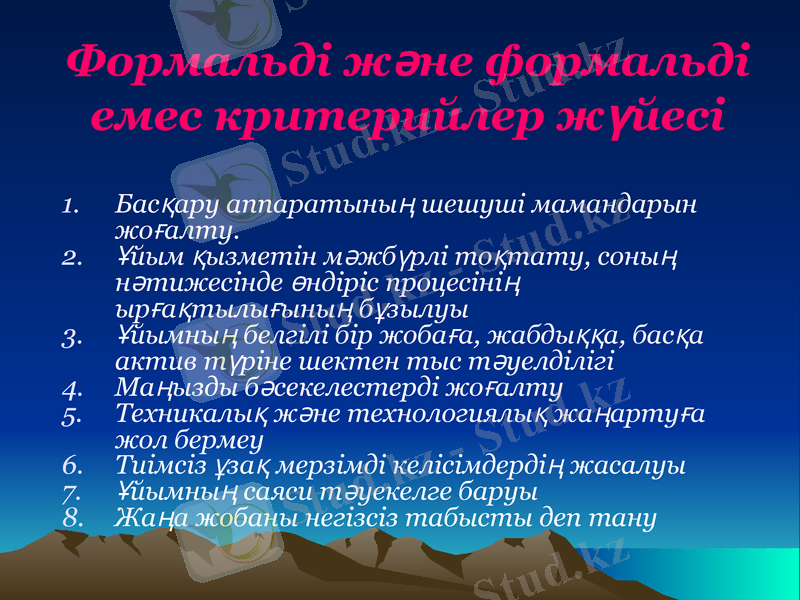

Формальді және формальді емес критерийлер жүйесі

Басқару аппаратының шешуші мамандарын жоғалту.

Ұйым қызметін мәжбүрлі тоқтату, соның нәтижесінде өндіріс процесінің ырғақтылығының бұзылуы

Ұйымның белгілі бір жобаға, жабдыққа, басқа актив түріне шектен тыс тәуелділігі

Маңызды бәсекелестерді жоғалту

Техникалық және технологиялық жаңартуға жол бермеу

Тиімсіз ұзақ мерзімді келісімдердің жасалуы

Ұйымның саяси тәуекелге баруы

Жаңа жобаны негізсіз табысты деп тану

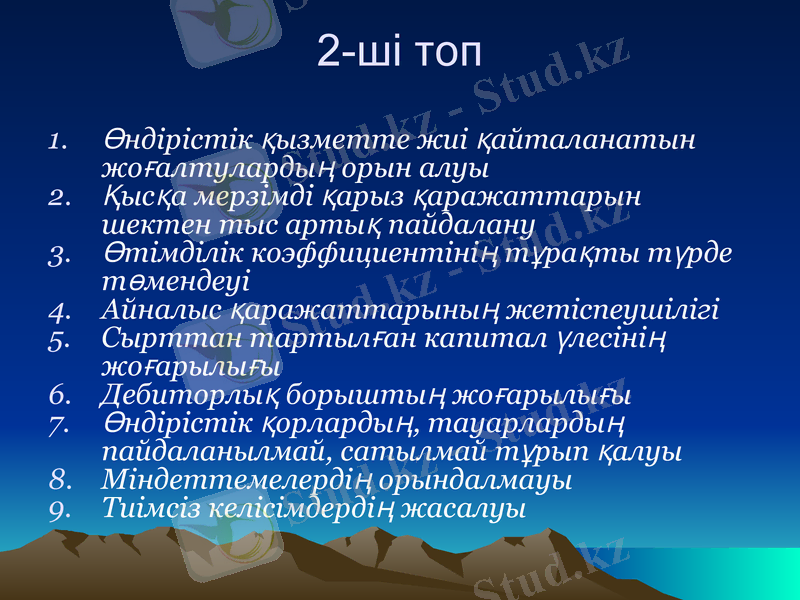

2-ші топ

Өндірістік қызметте жиі қайталанатын жоғалтулардың орын алуы

Қысқа мерзімді қарыз қаражаттарын шектен тыс артық пайдалану

Өтімділік коэффициентінің тұрақты түрде төмендеуі

Айналыс қаражаттарының жетіспеушілігі

Сырттан тартылған капитал үлесінің жоғарылығы

Дебиторлық борыштың жоғарылығы

Өндірістік қорлардың, тауарлардың пайдаланылмай, сатылмай тұрып қалуы

Міндеттемелердің орындалмауы

Тиімсіз келісімдердің жасалуы

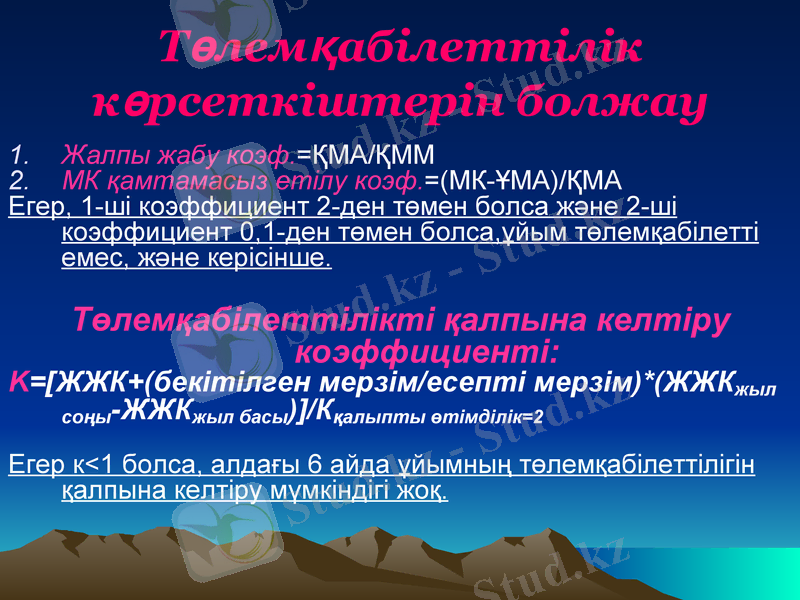

Төлемқабілеттілік көрсеткіштерін болжау

Жалпы жабу коэф. =ҚМА/ҚММ

МК қамтамасыз етілу коэф. =(МК-ҰМА) /ҚМА

Егер, 1-ші коэффициент 2-ден төмен болса және 2-ші коэффициент 0, 1-ден төмен болса, ұйым төлемқабілетті емес, және керісінше.

Төлемқабілеттілікті қалпына келтіру коэффициенті:

K=[ЖЖК+(бекітілген мерзім/есепті мерзім) *(ЖЖКжыл соңы-ЖЖКжыл басы) ] /Кқалыпты өтімділік=2

Егер к<1 болса, алдағы 6 айда ұйымның төлемқабілеттілігін қалпына келтіру мүмкіндігі жоқ.

Қаржылық ағымдарды талдау көрсеткіштері:

Түсімдер

Шығыстар

Сальдо

Шоттағы нақты ақша қаражаттары

Ұйымның табыстылығын талдау

Табыс дегеніміз есепті кезеңдегі активтердің артуы мен міндеттемелердің кемуі.

Табыстар 2 түрлі қызметтер атқарады:

Мемлекеттік бюджетті қалыптастыру көзі;

Ұйымның өндірістік әлеуметтік даму көзі.

Табыстылықтың абсолютті көрсеткіштерін талдау:

1. Өнімді өткізуден алынатын табыс---бұл ұйымның қаржылық-шаруашылық қызметінің нәтижесін сипаттайды және ТМҚ-ды сатудан, қызмет көрсетуден, алынған табыстар мен пайыздар, дивидент, рента, сыйақы, қаламақы түріндегі табыстардан құралады. Табыс алу жоспарының орындалуы жөнінде келесідей көрсеткіштер белгілі:

Есепті жыл басында қолда бар сатылмаған дайын өнімдер-8360 мың/тг

Шығарылған тауарлық өнім-29000 мың/тг

Жыл соңындағы сатылмаған өнім қалдығы-15940м/т

Сатудан алуға болатын табыс-21420 м/т 8360+29000-15940=21420

Жоспар бойынша сатудан алынатын табыс-20850 м/т

Ауытқуы -570 21420-20850=570

Мысалда көрсетілгендей, ұйымның табысы сатудан алынуға тиісті сомадан 570 мың/теңгеге кем екенін көреміз, яғни жоспарлау барысында барлық мүмкіндіктер ескерілмеген.

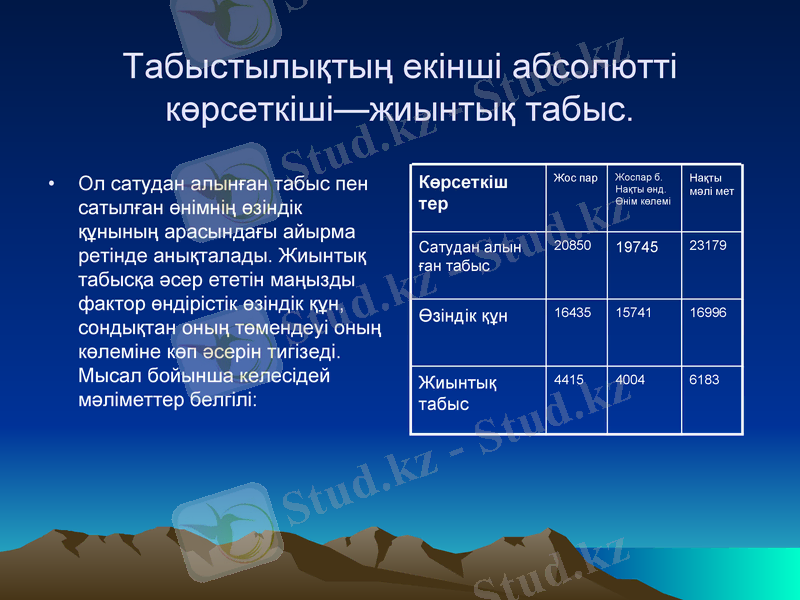

Табыстылықтың екінші абсолютті көрсеткіші-жиынтық табыс.

Ол сатудан алынған табыс пен сатылған өнімнің өзіндік құнының арасындағы айырма ретінде анықталады. Жиынтық табысқа әсер ететін маңызды фактор өндірістік өзіндік құн, сондықтан оның төмендеуі оның көлеміне көп әсерін тигізеді. Мысал бойынша келесідей мәліметтер белгілі:

Көрсеткіш тер

Жос пар

Жоспар б. Нақты өнд. Өнім көлемі

Нақты мәлі мет

Сатудан алын ған табыс

20850

19745

23179

Өзіндік құн

16435

15741

16996

Жиынтық табыс

4415

4004

6183

Осы мысалда жиынтық табыстың нақты мөлшерінің жоспардан 1768мың теңгеге (6183-4415=1768) артуына келесідей факторлар әсер етеді:

1. Сатылған өнімнің өндірістік өзіндік құны-- оның әсерін анықтау үшін сатылған өнімнің нақты ӨҚ- нан сатылған өнімнің нақты көлемінің жоспарлы ӨҚ аламыз, (16896-15741=1255) яғни сатылған өнімнің нақты ӨҚ 1255 мың теңгеге артуы жиынтық табыс сомасын осы сомаға азайтып тұр.

2. Қолданыстағы бағаның өзгеруі --оның әсерін анықтау үшін нақты түсім сомасын нақты сатылған өнімдер көлемінің жоспарланған табысынан шегереміз, (23179-19745=3434) яғни осы фактордың әсерінен жиынтық табыс сомасы 3434 мың теңгеге артқан.

3. Сатылған өнім саны, көлемі- бұл фактордың әсерін анықтау үшін сату көлеміне қатысты жоспардың орындалу дәрежесін анықтау керек, жоспарлы табыс сомасын жоспардың орындалу пайызына көбейту керек, (16996 \16435 *100-100=3, 4%) яғни сату көлеміне қатысты 3, 4%- ға артығымен орындалған.

4. Сатылған өнім құрамындағы құрылымдық өзгерістер. 2 Әдісі бар:

1. 4004-4415=-411 -441-150, 11=-561, 11

2. 4004-(4415*103, 4\100) =-561, 11 Яғни нәтижесінде жоспарға қарағанда жиынтық табыс сомасы айтарлықтай кеміген.

Табыстылықтың келесі абсолютті көрсеткіші --негізгі қызметтен алынған табыс.

Ол сальдоланған қаржылық нәтижені білдіреді және жиынтық табыс пен кезең шығындары арасындағы айырма ретінде мына формула бойынша анықталады:

Дн= Дж-Рк

Мұндағы, Дн- негізгі қызметтен алынған табыс Дж- жиынтық табыс

Рк- кезең шығындары

Маржиналистік табысты талдау.

МАРЖИНАЛИСТІК ТАБЫСТЫ АНЫҚТАУДЫҢ 2 ЖОЛЫ БАР:

1. Сатудан алынған табыс пен айнымалы шығындардың айырмасы;

2. Тұрақты шығындар мен негізгі қызметтен алынған табыстың қосындысы түрінде алынады.

Залалсыздық деңгейін анықтау үшін ӨҚ сату көлемі мен табыс арасындағы өзара байланысты көрсететін келесідей теңдеуді қолданамыз:

Dn=Vo+c+Do

Мұндағы: Dn-сатудан түскен табыс;

Vo-айнымалы шығындардың жалпы сомасы;

c- тұрақты шығындар;

Do-негізгі қызметтен алынған табыс.

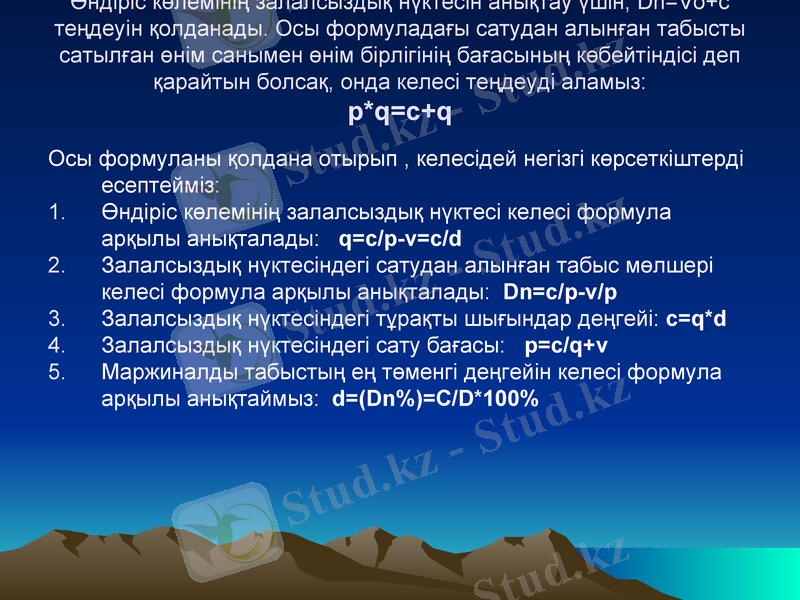

Өндіріс көлемінің залалсыздық нүктесін анықтау үшін, Dn=Vo+c теңдеуін қолданады. Осы формуладағы сатудан алынған табысты сатылған өнім санымен өнім бірлігінің бағасының көбейтіндісі деп қарайтын болсақ, онда келесі теңдеуді аламыз: p*q=c+q

Осы формуланы қолдана отырып, келесідей негізгі көрсеткіштерді есептейміз:

Өндіріс көлемінің залалсыздық нүктесі келесі формула арқылы анықталады: q=c/p-v=c/d

Залалсыздық нүктесіндегі сатудан алынған табыс мөлшері келесі формула арқылы анықталады: Dn=c/p-v/p

Залалсыздық нүктесіндегі тұрақты шығындар деңгейі: c=q*d

Залалсыздық нүктесіндегі сату бағасы: p=c/q+v

Маржиналды табыстың ең төменгі деңгейін келесі формула арқылы анықтаймыз: d=(Dn%) =C/D*100%

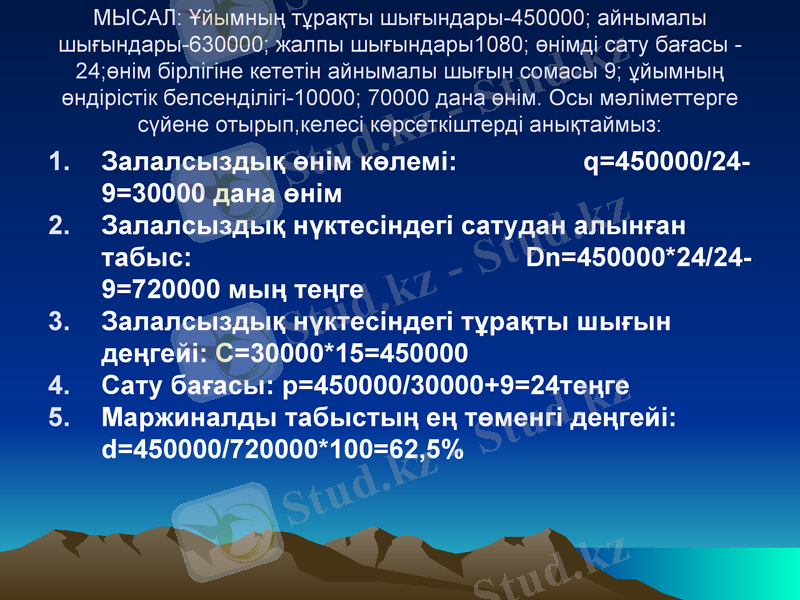

МЫСАЛ: Ұйымның тұрақты шығындары-45; айнымалы шығындары-63; жалпы шығындары1080; өнімді сату бағасы -24; өнім бірлігіне кететін айнымалы шығын сомасы 9; ұйымның өндірістік белсенділігі-1; 7 дана өнім. Осы мәліметтерге сүйене отырып, келесі көрсеткіштерді анықтаймыз:

Залалсыздық өнім көлемі: q=45/24-9=3 дана өнім

Залалсыздық нүктесіндегі сатудан алынған табыс: Dn=45*24/24-9=72 мың теңге

Залалсыздық нүктесіндегі тұрақты шығын деңгейі: C=3*15=45

Сату бағасы: p=45/3+9=24теңге

Маржиналды табыстың ең төменгі деңгейі: d=45/72*100=62, 5%

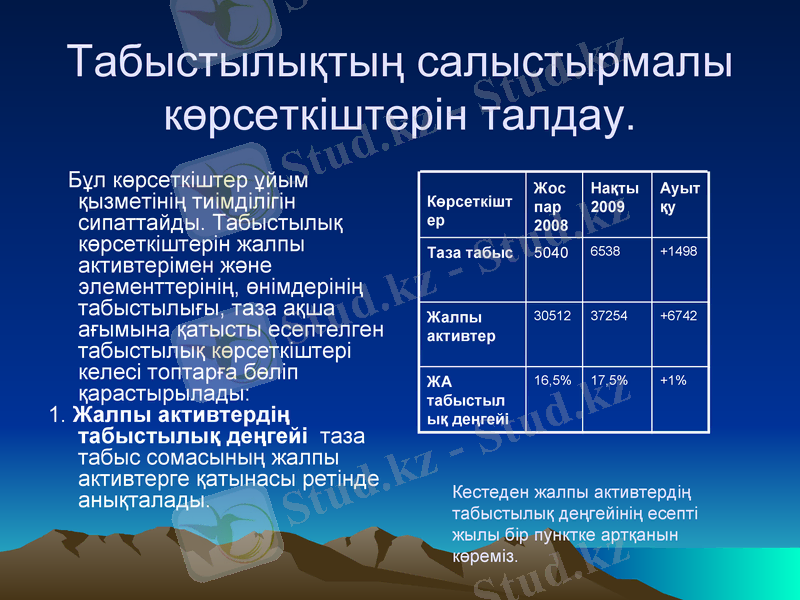

Табыстылықтың салыстырмалы көрсеткіштерін талдау.

Бұл көрсеткіштер ұйым қызметінің тиімділігін сипаттайды. Табыстылық көрсеткіштерін жалпы активтерімен және элементтерінің, өнімдерінің табыстылығы, таза ақша ағымына қатысты есептелген табыстылық көрсеткіштері келесі топтарға бөліп қарастырылады:

1. Жалпы активтердің табыстылық деңгейі таза табыс сомасының жалпы активтерге қатынасы ретінде анықталады.

Көрсеткіштер

Жоспар 2008

Нақты 2009

Ауытқу

Таза табыс

5040

6538

+1498

Жалпы активтер

30512

37254

+6742

ЖА табыстылық деңгейі

16, 5%

17, 5%

+1%

Кестеден жалпы активтердің табыстылық деңгейінің есепті жылы бір пунктке артқанын көреміз.

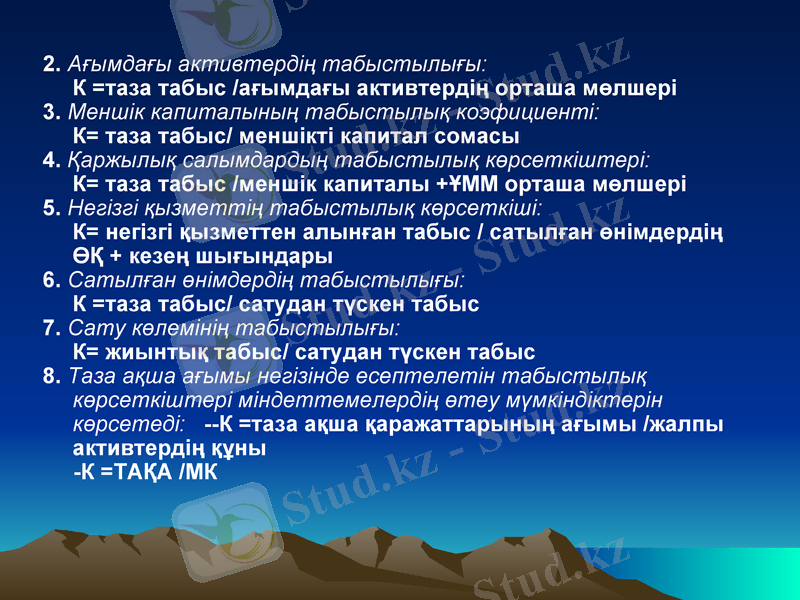

2. Ағымдағы активтердің табыстылығы: К =таза табыс /ағымдағы активтердің орташа мөлшері

3. Меншік капиталының табыстылық коэфициенті: К= таза табыс/ меншікті капитал сомасы

4. Қаржылық салымдардың табыстылық көрсеткіштері: К= таза табыс /меншік капиталы +ҰММ орташа мөлшері

5. Негізгі қызметтің табыстылық көрсеткіші: К= негізгі қызметтен алынған табыс / сатылған өнімдердің ӨҚ + кезең шығындары

6. Сатылған өнімдердің табыстылығы: К =таза табыc/ сатудан түскен табыс

7. Сату көлемінің табыстылығы: К= жиынтық табыс/ сатудан түскен табыс

8. Таза ақша ағымы негізінде есептелетін табыстылық көрсеткіштері міндеттемелердің өтеу мүмкіндіктерін көрсетеді: --К =таза ақша қаражаттарының ағымы /жалпы активтердің құны

-К =ТАҚА /МК

ҰЙЫМНЫҢ ҚАРЖЫЛЫҚ ТҰРАҚТЫЛЫҒЫН ТАЛДАУ

Ұйымның қаржылық жағдайы - белгілі бір кезеңдегі оның қаржылық тұрақтылығын қызметінің үздіксіздігін қамтамасыз етуге, және міндеттемелерін өтеуге жеткілікті қаржылық ресурстарын сипаттайды.

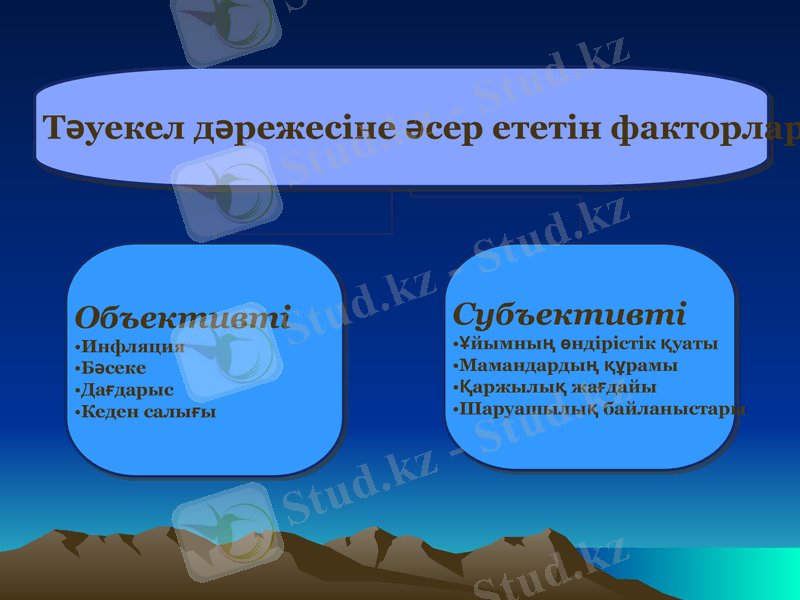

Ұйымның қаржылық тұрақтылығына әсер ететін факторларды келесідей түрлерге бөлуге болады:

Пайда болу орнына байланысты: сыртқы және ішкі

Нәтижелердің маңыздылығына байланысты: негізгі және екінші дәрежелі

Құрылымы бойынша: қарапайым және күрделі

Әрекет ету уақытына байланысты: тұрақты және уақытша

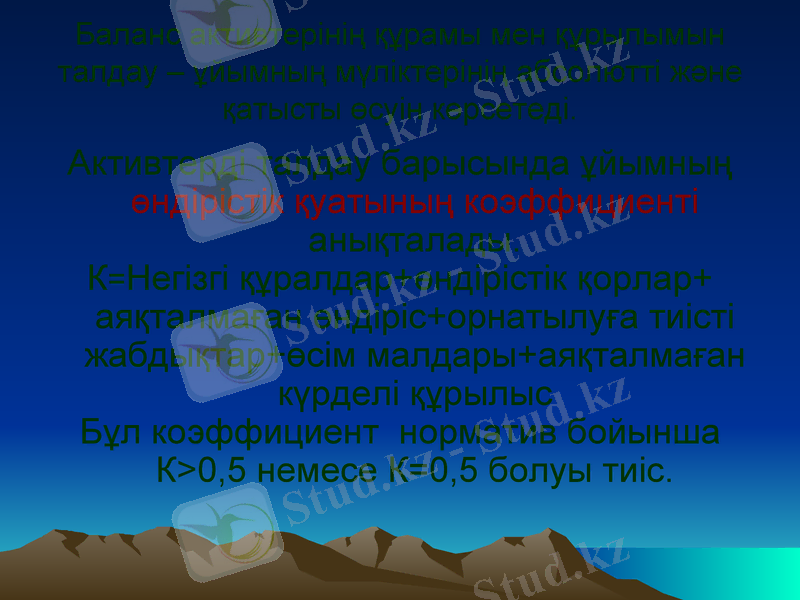

Баланс активтерінің құрамы мен құрылымын талдау - ұйымның мүліктерінің абсолютті және қатысты өсуін көрсетеді.

Активтерді талдау барысында ұйымның өндірістік қуатының коэффициенті анықталады.

К=Негізгі құралдар+өндірістік қорлар+ аяқталмаған өндіріс+орнатылуға тиісті жабдықтар+өсім малдары+аяқталмаған күрделі құрылыс

Бұл коэффициент норматив бойынша К>0, 5 немесе К=0, 5 болуы тиіс.

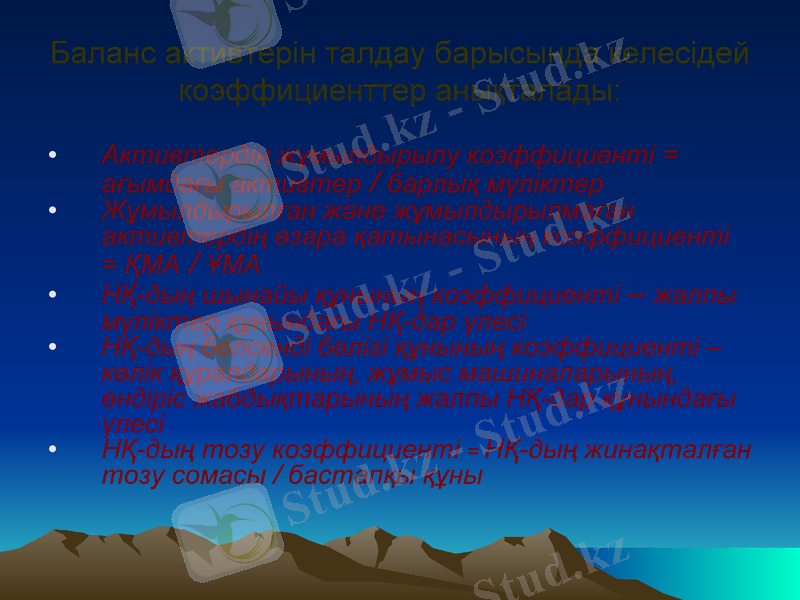

Баланс активтерін талдау барысында келесідей коэффициенттер анықталады:

Активтердің жұмылдырылу коэффициенті = ағымдағы активтер / барлық мүліктер

Жұмылдырылған және жұмылдырылмаған активтердің өзара қатынасының коэффициенті = ҚМА / ҰМА

НҚ-дың шынайы құнының коэффициенті - жалпы мүліктер құнындағы НҚ-дар үлесі

НҚ-дың белсенді бөлігі құнының коэффициенті - көлік құралдарының, жұмыс машиналарының, өндіріс жабдықтарының жалпы НҚ-дар құнындағы үлесі

НҚ-дың тозу коэффициенті = НҚ-дың жинақталған тозу сомасы / бастапқы құны

Баланс пассивтерін талдау барысында келесідей коэффициенттер анықталады:

Тәуелсіздік коэффициенті = меншікті капитал құны / аванстық капитал (БВ)

Тәуелділік коэффициенті - ұйымның сырттан тартылған капиталы / аванстық капитал (БВ)

Қаржыландыру коэффициенті = меншікті капиталы / қарыз капитал

Қарыз және меншікті капиталдың өзара қатынасының коэффициенті = қарыз капиталы / меншікті капитал

Инвестицияларды жабу коэффициенті = меншікті капитал + ҰММ / БВ

Ұзақ мерзімді қарыз қаражаттарының тарту коэффициенті=ҰММ / меншікті капитал + ҰММ

Инвестицияландыру коэффициенті=меншікті капитал / НҚ

Меншікті капиталды талдау:

Меншікті айналым қаражаттарының мөлшері = меншікті қаражат сомасы - ҰМА

Маневрлік коэффициент = меншікті айналым қаражаттары / меншікті капитал

ТМҚ-ды жабу коэффициенті = меншікті айналым қаражаттары / қорлар құны

Сырттан тартылған капиталды талдау:

Меншікті айналым қаражаттары = меншікті капитал - ҰМА

ТМҚ-ның қалыптасуының меншікті және ҰМ-ді көздерінің коэффициенті = меншікті айналым қаражаттары + ҰМА

ТМҚ-дың қалыптасуының негізгі көздерінің жалпы мөлшері = меншікті айналым қаражаттары + ҰММ + ҚМ-ді несиелер

Сырттан тартылған капиталдың 3 көрсеткішін анықтау арқылы ұйымның қаржылық тұрақтылығының 4 типін ажыратамыз:

Абсолютті қаржылық тұрақтылық жағдай:

ТМҚ > меншікті айналым қаражаттары

Қалыпты қаржылық тұрақтылық жағдай:

2-көрсеткіш < ТМҚ < 3-көрсеткіш

Тұрақсыз қаржылық жағдай:

ТМҚ > 3-көрсеткіш

Кризистік қаржылық жағдай:

Мұнда ұйым ТМҚ > 3-көрсеткіш теңсіздігімен бірге уақытында өтелмеген қарыздары мен несиелердің болуы, кредиторлармен есеп айырысу мүмкіндігінің болмауын, ақша қаражаттарының жеткіліксіздігін, ұйымның күйреу алдында болуын сипаттайды.

Өтімділіктің 2 концепциясы бар:

Бірінші концепциясы бойынша өтімділік ұйымның ҚММ-ін өтеу қабілеті.

Екінші концепциясы бойынша өтімділік активтерді тез арада ақшаға

айналдыру мүмкіндігі болып табылады.

А1: Ең өтімді активтер: ақша қаражаттары мен бағалы қағаздар.

А2: Тез сатылатын активтер: қысқа мерзімді дебиторлық борыш, басқа активтер.

А3: Баяу сатылатын активтер: ТМҚ мен ұзақ мерзімді инвестициялар жатқызылады. Осы топтың сомасы «Алдағы кезең шығыстары» шотының сомасына азайтылады.

А4: Қиын сатылатын активтер: ҰМА жатады.

П1: Жедел өтелуге тиіс міндеттемелер: қысқа мерзімді кредиторлық борыш, уақытында өтелмеген ссудалар.

П2: ҚММ: қысқа мерзімді несиелер мен қарыздар, жұмысшыларға берілген ссудалар жатады.

П3: ҰММ: ұзақ мерзімді несиелер мен қарыздар.

П4: Тұрақты міндеттемелер: меншікті капитал. Осы топтың сомасы «Алдағы кезең шығыстары» шотының сомасына азайтылады.

БУХГАЛТЕРЛІК БАЛАНСТЫҢ АКТИВ ЖӘНЕ ПАССИВ БӨЛІМДЕРІНІҢ БАПТАРЫН КЕЛЕСІДЕЙ ТОПТАРҒА ЖІКТЕЙМІЗ:

Келесідей теңсіздіктер орындалған жағдайда баланс абсолютті өтімді деп табылады:

А1 ≥ П1 А2 ≥ П2

А3 ≥ П3 А4 ≤ П4

Жалпы өтімділік көрсеткіші келесі формула арқылы анықталады: Кжалпы өтімділік = а1*А1+а2*А2+а3*А3 а1*П1+а2*П2+а3*П3 мұндағы а1 а2 а3 - үлестік коэффициенттер Бұл коэффициенттердің мәндері анықталған. а1=1 а2=0, 5 а3=0, 3 Формула келесі түрде енеді: Кжалпы өтімділік = 1*А1+0, 5*А2+0, 3*А3 1*П1+0, 5*П2+0, 3*П3 Осы көрсеткіш арқылы ұйымның төлем қабілеттілігіне және оның өтімділігінің өзгеруіне жалпылама баға беріледі.

Төлем қабілеттілік ұйымның барлық міндеттемелерін уақытылы өтеуге дайындығын көрсетеді. Ұйымның төлем қабілеттілігін талдау келіп түскен қаражаттар мен бірінші кезектегі төлемдердің өзара салыстыру түрінде жүргізіледі.

Төлем қабілеттілік екіге бөлінеді:

Ағымдағы төлем қабілеттілік балансты құрастырған мерзімге қатысты анықталады. Егер балансты құрастырған мерзімде өтелмеген міндеттемесі жоқ болса, ұйым төлем қабілетті.

Болжамды перспективалық төлем қабілеттілігін болашақтағы нақты бір мерзімдегі қаражаттармен өтелуге тиісті міндеттемелер сомасын салыстыру арқылы анықталады.

- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz