Қазақстандағы жергілікті бюджеттердің салықтық кірістері: талдау және бағалау

Жергілікті бюджеттердің салықтық кірістерін талдау және бағалау

Жасаған: Малмақ Әділ

1 Жергілікті бюджет кірістерінің теориялық негіздері

1. 1 Салықтардың пайда болу алғышарттары

Қазіргі күні кез-келген мемлекеттің экономикалық өмірге араласуының негізі - салықтар. Салық бар жерде мемлекет бар, мемлекет бар жерде салықтар бар. Яғни салық пен мемлекет бір-бірінен ажырамас ұғымдар. Мемлекет өз мойнына алған, азаматтар алдындағы - оларды қорғау, өмір сүру минимумын қамтамасыз ету, білім беру мен денсаулық сақтау бағыттарындағы міндеттемелерін жүргізуге тек осы салық салу арқылы ғана қол жеткізеді.

Салықтар - әрқашан мемлекет пен халықтың жан-жақты мұқтаждықтарын қанағаттандыру және өндірісті дамыту мақсатында ұлттық табысты және жалпы және ішкі өнімді, сондай-ақ жалпы қоғамдық өнімді қайта бөлуге байланысты жан-жақты қатынастарды көрсетеді

Салық, алым, баж және басқа төлемдер деп заң актілерімен белгіленген тәртіп пен шарттарға сәйкес, төлеушілердің бюджетке, немесе бюджеттік емес қорларға міндетті түрде жасайтын жарналары аталады. Ұлттық табысты қайта бөлу факторы бола отырып, салықтар мына жағдайларды жүзеге асырады: бөлу жүйесінде пайда болатын қателіктерді жоюға мүмкіндік туғызады, адамдардың осы немесе басқа әрекеттердің дамуын ынталандырады. Мемлекетке түсетін салықтардың, алымдардың, баждардың және басқа төлемдердің жиынтығы және олардың құрылуының формалары мен әдістерінің жиынтығы салық жүйесін құрайды. Салық жүйесі мемлекеттің сәйкес заңдылық актілеріне негізделеді. Оның арқасында салықтың құрылуының және жиналуының нақты әдістері, яғни салықтың элементтері белгіленеді:

-салықтың субъектісі, немесе салық төлеуші арқылы салық төлеу міндеті артылған адам. Бірақ, салықтың ауыртпашылығы бағалар механизмі арқылы, басқа тұлғаға жүктелуі мүмкін, сондықтан арнайы салық төлеу қызметін атқарушы - салықты ақиқат төлейтін тұлға белгіленеді;

-салықтың объектісі - салық есептелетін табыс немесе мүлік (жалақы, пайда, құнды қағаздар, жылжымайтын мүліктер тағы басқа )

-табыстың көзі - есебінен салық төленетін табыс;

-салық ставкасы - салық салыну бірлігіне келетін салықтың көлемі (табыстардың ақша түріндегі бірлігі, тауардың өлшем бірлігі) .

Регрессивттік ставкалар - табыстың өсіп отыруына сәйкес регрессивтік салықтың орташа ставкасы төмендейді. Регрессивтік салықтар үлкен табыстары барларға пайдалы, ал табыстары көп емес физикалық және заңды тұлғалар үшін өте ауыр келеді. Төлем жасау қабілеттілігіне байланысты салықтар тікелей және жанамаға бөлінеді. Тікелей салықтарды салық субъектілері тікелей төлейді. Олар заңды және жеке тұлғалардан алынады.

Жанама салықтар - бұл белгілі тауарлар мен қызметтерге салынатын салықтар. Жанама салықтар бағаға үстеме жасалып алынады. Бұлар жарым-жартылай, немесе, толық тауар, немесе қызметтер бағасына аударылады. Жанама салықтардың негізгі түрлері:

-үстеме құнға салынатын салық, акциздер (тауар немесе қызметтердің бағасына қосылатын салықтар) ;

- мұрагерлік салық;

-жылжымайтын мүліктермен және құнды қағаздармен жасалатын келісімдерге салынатын салық және басқалар.

Жеке табыс салығы - бұл жеке табыстар салығы, салық төлеуші физикалық тұлғаның табыстарынан (әдетте жылдық) алынатын алым болып табылады. Төлемдер жыл бойы жасалынады, бірақ түпкі есеп жыл аяғында жасалады. Салықтың бұл түрі тікелей прогресивтік салыққа жатады.

Әр елдердің салық жүйелерінің ортақ ұқсастықтары болады, бірақ солардың әрқайсысында өздерінің ерекше салық ставкалары мен салық салуға жатпайтын, салық несиелері мен төлем даталары болады. Осымен қатар, салық жүйелерінің көбінде серіктестіктер салық салудың жеке объектісі деп саналмайды.

Егер екі мемлекет бір-бірімен соғыс жүргізсе, жеңген мемлекет жеңілген мемлекеттің барлық байлығын тонап алады, болмаса белгілі бір мөлшерде салық салып отырған.

Салықтарға экономикалық әдебиеттерде әр түрлі анықтама мен түсініктеме

берілген. Мәселен, Салық кодексінде «Салықтар - мемлекет біржақты тәртіппен заң жүзінде белгілеген, белгілі бір мөлшерде жүргізетін, қайтарымсыз және өтеусіз сипатта болатын бюджетке төленетін міндетті ақшалай жарналар» деп атап керсетілген [6, 36] .

Салық - заңды актілерге сәйкес салық төлеушілермен жүзеге асырылатын бюджетке төленетін міндетті төлем.

Салық - белгілі бір объектілерден төленетін төлем.

Салық дегеніміз - белгілі бір мерзімде және белгілі бір көлемде алынатын, заң бойынша қарастырылған міндетті төлемдер.

1. 2 Жергілікті бюджетке түсетін салықтардың экономикалық мәні

Бюджет кірістері - салық және басқа да міндетті төлемдер, ресми трансферттер, мемлекетке өтеусіз негізде берілетін, кайтарылатын сипатта болмайтын және мемлекеттің қаржы активтерін сатуға байланысты емес бюджетке есептелуге тиісті ақша болып табылады.

Салықтық түсімдер- Қазақстан Республикасы Салық кодексінде белгіленген салықтар және бюджетке төленетін басқа да міндетті төлемдер.

Салықтық емес түсімдер- Қазақстан Республикасы Салық кодексінде белгіленген, негізгі капиталды, гранттарды сатудан түсетін түсімдерге жатпайтындардан басқа, басқа да заң актілерінде белгіленген бюджетке төленетін міндетті, қайтарылмайтын төлемдер, сондай-ақ, ресми трансферттерден басқа, бюджетке өтеусіз негізде берілетін ақша.

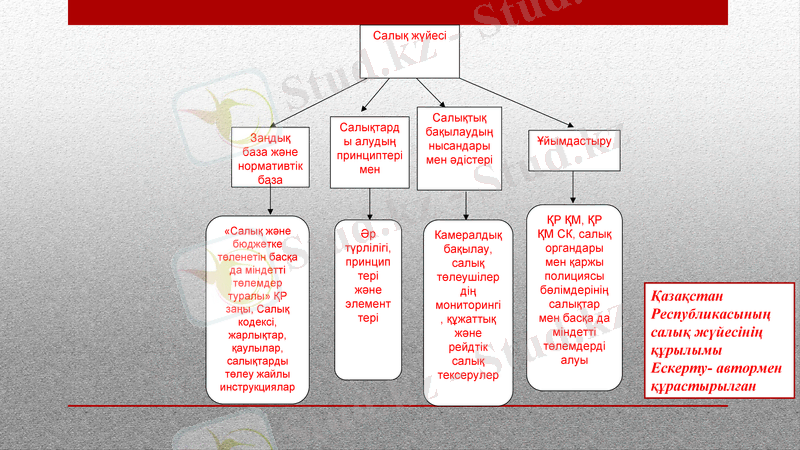

Заңдық база және нормативтік база

Салықтарды алудың принциптері мен

Салықтық бақылаудың нысандары мен әдістері

Ұйымдастыру

«Салық және бюджетке төленетін басқа да міндетті төлемдер туралы» ҚР заңы, Салық кодексі, жарлықтар, қаулылар, салықтарды төлеу жайлы инструкциялар

Әр түрлілігі, принциптері және элементтері

Камералдық бақылау, салық төлеушілердің мониторингі, құжаттық және рейдтік салық тексерулер

ҚР ҚМ, ҚР ҚМ СК, салық органдары мен қаржы полициясы бөлімдерінің салықтар мен басқа да міндетті төлемдерді алуы

Салық жүйесі

Қазақстан Республикасының салық жүйесінің құрылымы

Ескерту- автормен құрастырылған

Алымдар - мемлекеттік уәкілетті органдар тарапынан сұранушы-келушілерге көрсетілген қызметтер, берілген құқықтар немесе арнайы рұқсаттар үшін сол заңды немесе жеке тұлғалардан алынатын мақсат-бағдарлы, біршама эквивалентті, міндетті ақшалай төлемдер.

Алымның өзіне тән белгілері: біржолғы төлем; біршама эквивалентті төлем; міндетті төлем; нақты тұлға үшін ерікті сипаттағы төлем ақшалай төлем; өтемдік сипатта болатын төлем; керсетілген кызметтің кұны есепке плына отырып жүзеге асырылатын төлем; кейде мемлекеттің материалдық мүддесі басым болып кететін төлем

Алымдардың түрлері: заңды тұлғаларды мемлекеттік тіркегені үшін; жеке кәсіпкерлерді мемлекеттік тіркегені үшін; жылжымайтын мүлікке деген құқықтарды және олармен жасалған мәмілелерді мемлекеттік тіркегені үшін; радиоэлектрондық құралдарды және жиілігі жоғары құрылғыларды мемлекеттік тіркегені үшін; механикалық көлік құралдары мен тіркемелерді мемлекеттік тіркегені үшін; теңіз, өзен кемелері мен шағын көлемді кемелерді мемлекеттік тіркегені үшін; азаматтық әуе кемелерін мемлекеттік тіркегені үшін; дәрі дәрмек құралдарын мемлекеттік тіркегені үшін; автокөлік кұралдарының Қазақстан Республикасы арқылы жүріп өткені үшін; аукциондардан алынатын алым; елтаңбалық алым; жекелеген қызмет түрлерімен айналысу құқығы үшін лицензиялық алым; телевизия және радиохабарларын тарату ұйымдарына радиожиілік спектрін пайдалануға рұқсат бергені үшін алынатын алымдар.

Баж - арнайы уәкілетті органдар тарапынан келуші-өтінуші тұлғаларға қатысты жасалған заңи маңызы бар белгілі бір іс-қимылдар және берілген құжаттар үшін, сол заңды немесе жеке тұлғалардан алынатын біршама эквивалент, міндетті ақшалай төлем.

Мемлекеттегі баждар мемлекеттік және кедендік болып бөлінетіндіктен, бірақ, жалпы сипаттамасы көптеген белгілері бойынша сәйкес келетіндіктен, бажға тән қасиеттер ретінде мына келесідей белгілерін көрсетеміз; міндетті төлем; мәжбүрлі төлем; Салық Кодексінде белгіленген мына келесідей объектілерден сотқа берілетін талап арыздардан, ерекше жүргізілетін істер бойынша арыздардан, кассадиялық шағымдардан, сондай-ақ, соттық құжаттардың көшірмелерін бергені үшін, нотариалдық іс-қимылдар жасағаны үшін, сондай-ақ, нотариат куәландырған құжаттар көшірмелерін бергені үшін; тұрғылықты жерін тіркегені үшін; аңшылық құқығына рұқсат бергені үшін; Қазақстан Республикасы азаматтарының төл кұжаттар мен жеке куәліктерін бергені үшін; Қазақстан Республикасының азаматтығын алу, Қазақстан Республикасының азаматтығын қалпына келтіру және Қазақстан Республикасының азаматтығын тоқтату туралы құжаттарды рәсімдегені үшін; қаруды және оның оқтарын сақтауға немесе сақтау мен алып журуге, тасымалдауға, Қазақстан Республикасы аумағына әкелуге және әкетуге рұқсат бергені үшін; азаматтық қаруды (ақшалық суық қаруды, пневматикалық қаруды жәке аэрозольдік газды құрылғыларды қоспағанда) тіркегені және қайта тіркені үшін мемлекеттік баж алынады.

Төлемақылар бұрын "ақы" (плата) деп аталынатын және салықтық төлемдер қатарына жатпайтын. Қазіргі кезде осы төлемдер "Бюджет жүйесі туралы" Қазақстан Республикасы заңына және Салық кодексіне сәйкес салықтық төлем болып табылады. Сонымен төлемақы деп, уәкілетті мемлекеттік органдар тарапынан өздерін өтініш-сұраныспен келген (иеленуші) тұлғаларға көбінесе материалдық көрініс табатын, кейде басқаша сипатта пайдаланылатын объектілерді, не болмаса соларға байланысты рұқсат, құқық бергендері үшін сол заңды немесе жеке тұлғалардан алынатын біршама эквивалентті міндетті ақшалай төлемді айтамыз.

Төлемақы өзіне тән белгілеріне орай міндетті төлем, ақшалай төлем, біршама эквивалент төлем; осы Салық Кодексі және дербес заң актілерімен негізделетін төлем болып саналады.

Жер учаскелерін пәйдаланғаны үшін; жер бетіндегі көздердің су ресурстарын пайдаланғаны үшін; қоршаған ортаны ластағаны үшін; жануарлар дүниесін пайдаланғаны үшін; орманды пайдаланғаны үшін; сыртқы (көрнекі) жарнаманы орналастырғаны үшін алынатын төлемақылар заңи сипатталып, өз көріністерін тапқан.

1. 3 Шет мемлекеттер тәжірибесінде жергілікті салық кірістерінің ерекшеліктері.

Корпорация мүлкiне салық 18 Еуропалық мемлекеттiң 8-де ғана өндiрiлiп алынады. Көптеген мемлекеттерде мүлiкке салық тек қана жеке тұлғалардан алынады. Олар жергiлiктi бюджеттi толтырудың бiрден бiр көзi болып табылады. Корпорация мүлкiне салық мөлшерлемей Швейцарияда 0. 3%-дан ауытқиды, ал Грецияда 2, 2%-ға дейiн, 90-шы жылдары бұл салық Австрия, Норвегияда алынып тасталды, ал Италия мен Швецияда керiсiнше жүргiзiлдi.

Францияда жылжымайтын мүлiкке салық жергiлiктi бюджетке жатады. Мұнда, құрылысы бар жерге, құрылысы жоқ жерге, тұрғын үйге салық салынады. Олармен барлық меншiк иелерiне, жалға алушыларға және кәсiпорындарға салық салынады. Жалпы сома түсiмiндегi жылжымайтын мүлiкке салық үлесi жергiлiктi салықтың 50%-н құрайды. Бельгияда жылжымайтын мүлiкке салық - жергiлiктi салық болып табылады. Ол тұтастай жергiлiктi бюджетке түседi. Сондықтан да бай аудандардың бюджетi бай болады және керiсiнше. Бұл салық - кадастрлық.

Германияда жылжымайтын мүлiкке салық, оның тағайындауына қарамастан жыл сайын жергiлiктi өзiн-өзi басқару органмен салық салынады. Салық сомасы мүлiктiң салықтық құны негiзiнде жалпы федаралдық ставка бойынша 0, 35% есептеледi. Нәтижесi жергiлiктi коэффициентке көбейтiледi, ол 280-600%-ы құрайды. Сонғы салықтың ставкасы 0, 98%-дан 2, 1%-ға дейiн мүлiктiң салықтық құнын құрайды. Орташа ставка 1, 5% -ды құрайды. Салық төлеуден мемлекеттiк кәсiпорындар және дiни мекемелер босатылған.

Австралияда жер салығы бойынша салық салынбайтын минимум 2012 жылы 261000 долларды құрап отыр. 2013 жылы бұл сомма 18. 6%-ға төмен болған немесе 22 долларды құраған. Салық төлеушiлерге жер салығы мына жағдайда салынады, егер 2002 жылы 31 желтоқсанына қатысты, олардың меншiгiндегi жер учаскесiнiң құны 261000 доллар немесе одан да жоғары болса.

2013 жылдан бастап, жер учаскесi бойынша, тұрғын үйге қолданылған участок құны 168000 долларды құрайтын немесе жоғары негiзгi жер меншiгiне салық төленедi. Бұл 2012 жылғы көрсеткiштен 18, 8%-ға жоғары. 2013 салық жылына жер салығының ставкасы -1, 7%-ды құрап отыр.

Әр австралиялық салық төлеушi салық қызметiнен жер салығының көлемi жөнiнде хабарлама алады. Мұнда, оның иелiгiндегi барлық жер учаскесi жөнiнде, сондай-ақ салық төлеуден босатылған жерлер жөнiнде, алдыңғы жылдардағы жер салығынан қарызы жөнiнде ақпараттар бар. Жер салығы бойынша 1, 5% шегерiм көзделген. Шегерiм мына жағдайда жасалады: егер жер салығы толық көлемде хабарламаны алған күннен кейiн, 30 күн iшiнде бiр жолғы төлем арқылы төлесе.

Салық үш ағымдық төлеммен төлеуге болады, бiрақ бұл жағдайда ол шегерiмнен айрылады. Егер салық төлеушi қаржылық жағдаймен салықты төлей алмаса, ол салық төлеу мерзiмiн ұзарту немесе кейiнге қалдыру жөнiнде өтiнiш жаза алады.

Аумақтық салық жүйесінің ішінде негізгі төртеуіне назар аударуға болады:

құрылыс жүргізілген жер учаскелері, құрылыс жүргізілмеген жер учаскелері;

тұрғын-үй салығы;

кәсіби салық.

Бұл салықтардың ставкаларын алдағы жылға арналған бюджет қаралған кезде билік органдары белгілейді. Бұл ретте ставкалар заңды негізде белгіленген жоғарғы шегінен аспауға тиісті. Осы элементтер бойынша есептелген салық мөлшері қосымша бағасының 3, 5% аспауға тиісті. Бұл заңмен белгіленген шектеу.

Ұлыбританияда аумақтық салықтардың ішіндегі негізгісі - мүлік салығы. Ол жылжымайтын мүліктің иелеріне немесе оны жалға алған адамнан өндіріледі. Мүліктің қатарына жер де жатқызылады. Салықтың бұл түрін төлеушілер қатарына тұрғын үйді жалға алған және пәтер ақысын төлейтін адамдар жатады. Жылжымайтын мүлік он жылда бір рет бағаланады. Бағасына мүлікті жалға беруден түсетін жылдық табысының болжамды сомасы енеді. Салық салу ставкасы муниципалитет қаржы қажеттіліктерге сүйене отырып белгілейді, сондықтан графстволар мен Ұлыбритания қалаларындағы ставка біркелкі емес.

Мүлік бағалау категориясының біреуі бойынша сыныпталып салықтың сараланған тәсілі бойынша салық салынады.

Муниципалитет жергілікті қажеттіліктер үшін басқа да салық түрлерін белгілеуге құқылы. Әрбір графстводағы алымдар тізбесі әртүрлі. Бюджеттің табыс бөлігінің негізгі көзі федералдық салықтар болып табылады. Графстволардың, қалалардың бюджеттерінде федералды салықтан аударымдар 70-90%-ға дейін барады.

Барлық елдерде салықтық жүйенің маңызды элементтерінің бірі - жеке акциз болып табылады. Салық салу ең алдымен бұл салық түрінің жоғары қазыналық әлеуетімен түсіндіріледі.

17 ғасырда француз экономисі Ф. Дэмэзон " Акциз " туралы былай деді: "акциз өзі ғана қазынаға басқа салық түрлері сияқты және одан да көп пайда келуі мүмкін". Сонымен қатар қазыналық қызметті жүзеге асырады.

Акциздік тізім құру саясатының қазыналық бағытталуы қазіргі Ресей салық жүйесінің алдыңғы кезеңдеріне тән болды. Қазіргі кездегі Ресей салық жүйесіндегі акцизделетін өнімдер тізімі акциз салығын салу классикалық ұстаным сұраныстарына жауап береді. Оған енетіндер:- әлеуметтік қауіпті тауарлар: спирт және алкогольді өнімдердің барлық түрі, темекі бұйымдарының кең сұраптамасы; - сән - салтанат бұйымдары - зергерлік бұйымдар, мотоциклдер және белгіленген қуатты жеңіл автомобильдер; - минералды шикізаттың кейбір түрлері, табиғи газ, мұнай, жанар - жағар майдың кейбір түрлері.

Дамыған елдердің салықтық саясаты меншік капиталын тартуға бағытталған. Салықтық жеңілдіктердің ынталандыру әсерін кәсіпкерлік іс -әрекеттің жанама субсидиялау формасы ретінде қарастыруға болады. Бірқатар елдерде белгілі бір аймақтарға инвестиция беруді ынталандыру тәжірибеленеді, мысалы қала шетінде орналасқан аймақтарға салымдар. Экономикалық артта қалған аудандарда өндірісті модернизациялау мен реконструкциялауға капитал салымдары ынталандырылады. Кейбір жағдайда инвестицияға салық салынбайтын қосымша үстеме төленеді. Бұл үстеме капитал салымдарының жалпы көлемінің 10 % - ға дейін жетуі мүмкін. Үстемеден тәуелсіз немесе оған қосымша капитал салымдарына бюджеттен тікелей субсидия төленуі мүмкін. Бірақ субсидияға салық салынады.

АҚШ-та федералды табыстар ішінде тікелей салықтар басым орын алады. Штат пен жергілікті басқару органдарының табыстары негізінен жанама салық және мүлікке салық салу арқылы қалыптасады.

АҚШ-тың 1995 жылғы федералды бюджетінің табыстылық құрылымын қарастырайық. Берілген жылға табыс көлемі 976 млрд. доллар өлшемінде жоспарланған. Бюджет жетіспеушілік (дефицит) сипатта болды. Шығындардың табыстарынан асуы шамамен 150 млрд. доллар сомасында болды. Бірақ бізді абсолютті сома емес, салықтық және басқа да түсімдер құрылымы қызықтырады. Мұнда ең ірі салық статьясы тұрғындарға салынатын табыс салығы. Салық прогрессивтік шкала бойынша алынады. Салық салынбайтын минималды табыстар және үш салық ставкасы бар. Салық жеке адамға немесе жанұяға салынуы мүмкін. Соңғы жағдайда жанұя мүшелерінің барлық табыстары қосылып қарастырылады.

Салықты есептеу келесі түрде жүреді: барлық табыстар қосылады, еңбекақы, кәсіпкерлік іс - әрекеттен табыс, жеке зейнетақы немесе сақтандыру қорлармен төленетін зейнетақы мен жәрдемақы, белгілі бір сомадан жоғары мемлекеттік жәрдемақы, бағалы қағаздардан түсім және тағы басқа.

Жапонияда мемлекеттік және жергілікті салықтар қолданылады. Сонымен бірге барлық салық түсімдерінің 64 % - ы мемлекеттік салық, ал қалғандары жергілікті салықпен қамтылады.

Жергілікті салық туралы заң олардың түрлері мен шекті ставкаларын анықтайды, ал қалған белгілеуді жергілікті парламент жүргізіледі. Елде жалпы 25 мемлекеттік және 30 жергілікті салық бар. Оларды үш ірі топ бойынша жіктеуге болады.

Біріншісі - бұл заңды және жеке тұлғалардың табысына салықтар;

Екіншісі - мүлікке тікелей салық;

Үшіншісі - тікелей және жанама тұтыну салығы. Бюджет негізін тікелей салықтар құрайды.

Мемлекеттің ең жоғары табысы заңды және жеке тұлғалар табысының салығы әкеледі. Ол барлық салық түсімдерінің 56 % - нан астамын құрайды. Кәсіпорын мен ұйымдар пайдасынан төленеді: мемлекеттік табыс салығын 33, 48 %, префектуралық табыс салығы 5 % мемлекеттіктен өлшемде төленгеннен кейін, пайданың 1, 67 % ставкасын береді.

Жеке тұлғалар мемлекеттік табыс салығын прогрессиялық шкаласы бойынша 5 ставка : 10, 20, 30, 40 және 50 % арқылы төлейді. Бұдан басқа жергілікті табыс салығы бар, оның үстіне табыс шамасына тәуелсіз бір тұрғынға 3200 - нен жылына төленетін салық бар.

2 Қазақстан Республикасы жергілікті бюджеттің салықтық кірістері жағдайын бағалау.

2. 1 Жергілікті бюджеттің салықтық кірістерінің мемлекеттік бюджет кірістеріндегі алатын орны.

Мемлекеттік бюджет экономикалық категория ретінде жалпы қаржы сияқты бөлу және бақылау функцияларын орындайды. Мемлекеттік бюджет ұлттық экономиканы басқарудың басты механизмдерінің бірі. Ол экономикаға мемлекеттің орталықтандырылған ақша қорын жасау мен пайдаланудың нысандары мен әдістерінің жиынтығы болып табылатын бюджеттік механизм арқылы ықпал етеді. Нарықтық механизмге көшу жағдайында мемлекеттік бюджеттің қаражаттары ең алдымен экономиканың құрылымын қайта құруды, кешенді мақсатты бюджеттік бағдарламаларды қаржыландыруға, ғылыми техникалық әлеуетті арттыруға, әлеуметтік дамуды тездетуге және халықтын табысы аз жіктерін қолдау, денсаулық сақтау, білім беру, мәдениет мекемелерін әлеуметтік қорғауға бағытталуы тиіс.

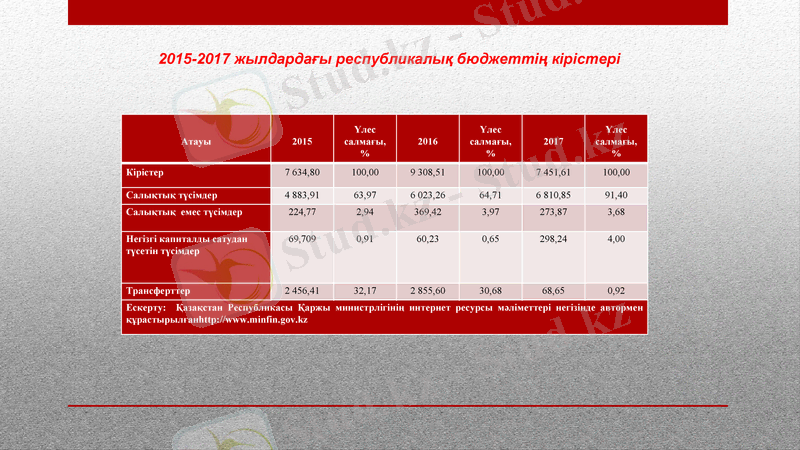

2015-2017 жылдардағы республикалық бюджеттің кірістері

Атауы

2015

Үлес

салмағы, %

2016

Үлес

салмағы, %

2017

Үлес

салмағы, %

Кірістер

7 634, 80

100, 00

9 308, 51

100, 00

7 451, 61

100, 00

Салықтық түсімдер

4 883, 91

63, 97

6 023, 26

64, 71

6 810, 85

91, 40

Салықтық емес түсімдер

224, 77

2, 94

369, 42

3, 97

273, 87

3, 68

Негізгі капиталды сатудан түсетін түсімдер

69, 709

0, 91

60, 23

0, 65

298, 24

4, 00

Трансферттер

2 456, 41

32, 17

2 855, 60

30, 68

68, 65

0, 92

Ескерту: Қазақстан Республикасы Қаржы министрлігінің интернет ресурсы мәліметтері негізінде автормен құрастырылғанhttp://www. minfin. gov. kz

Мемлекеттік бюджеттің атқарылуына салыстырмалы талдау, млн тг

Салық түрлері

2015 ж

2016

2017

Сомасы, млн тг

Үлесі, %

Сомасы, млн тг

Үлесі, %

Сомасы, млн тг

Үлесі, %

Салықтық түсімдер

4 883 913

100, 00

6 023 263

100, 00

6 810 850

100, 00

Корпорациялық табыс салығы

1 224 645

25, 08

1 437 365

23, 86

1 538 785

22, 59

Жеке табыс салығы

598 807

12, 26

691 778

11, 49

750 212

11, 01

Әлеуметтік салық

464 674

9, 51

530 440

8, 81

576 606

8, 47

Мүлік салығы

208 984

4, 28

210 616

3, 50

239 511

3, 52

Жер салығы

14 935

0, 31

15 255

0, 25

15 353

0, 23

Көлiк құралдарына салынатын салық

42 278

0, 87

46 789

0, 78

59 981

0, 88

Бірыңғай жер салығы

833

0, 02

944

0, 02

1 004

0, 01

Қосылған құн салығы

944 438

19, 34

1 495 682

24, 83

1 664 699

24, 44

Басқа да салықтар

1 384 319

28, 34

1 594 394

26, 47

1 964 699

28, 85

Ескерту: Қазақстан Республикасы Қаржы министрлігінің интернет ресурсы мәліметтері негізінде автормен құрастырылғанhttp://www. minfin. gov. kz

Облыс бөлігінде мемлекеттік бюджетке салықтар мен төлемдер түсімінің динамикасы мың тенге

Облыс атауы

2013

2014

2015

2016

2017

Ақмола облысы

57, 910

68, 134

74, 238

82, 996

87, 487

Ақтөбе облысы

198, 197

204, 905

257, 758

235, 331

209, 302

Алматы облысы

148, 920

164, 777

248, 964

288, 678

253, 432

Атырау облысы

494, 759

365, 973

521, 972

625, 691

591, 229

ШҚО

151, 587

159, 945

183, 578

196, 556

183, 641

Жамбыл облысы

41, 032

50, 722

63, 651

64, 658

67, 791

БҚО

266, 858

257, 141

297, 096

312, 598

186, 320

Қарағанды облысы

271, 827

254, 531

277, 948

264, 300

236, 118

Қызылорда облысы

48, 215

68, 009

99, 720

88, 230

76, 433

Қостанай облысы

151, 331

116, 741

132, 167

116, 042

99, 635

Маңғыстау облысы

237, 714

267, 943

288, 952

353, 050

313, 236

Павлодар облысы

153, 066

179, 313

186, 950

166, 472

164, 708

СҚО

43, 180

49, 710

54, 487

54, 954

59, 801

ОҚО

208, 273

187, 737

212, 362

220, 124

240, 632

Алматы қ.

934, 161

1, 074, 718

1, 182, 021

1, 249, 415

1, 363, 110

Астана қ.

434, 144

637, 131

609, 367

763, 426

852, 366

Кірістер, барлығы

4, 170, 611

4, 432, 718

4, 883, 913

6, 023, 263

6, 810, 850

Ескерту: Қазақстан Республикасы Қаржы министрлігінің интернет ресурсы мәліметтері негізінде автормен құрастырылған http://www. minfin. gov. kz

Кірістер жоспары жалпы 330 млрд. теңгеге, негізгі екі салық есебінен артық орындалған. Корпоративтік табыс салығы мен экспорттық кеден бажы тиісінше 230 млрд. теңгеге және 65 млрд. теңгеге артығымен орындалды.

Артығымен орындалуға әкімшілендіру бойынша ұйымдастыру шаралары, сондай-ақ теңге бағамының өзгеруі әсер етті. Корпоративтік табыс салығы бойынша 994, 6 млрд. теңге сомасындағы бір жылға арналған жоспарда іс жүзінде 1 224, 6 млрд. теңге немесе 123, 1% түсті. Қосылған құн салығы бойынша жоспардағы 945, 7 млрд. теңгенің орнына 944, 4 млрд. теңге немесе 99, 9%-да түскен.

- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz