Қазақстан банктерінің тұтынушылық және шағын-орта кәсіпке арналған несиелеу бағдарламалары: өнімдер мен шарттардың шолуы

Несиелеу

түрлері

Несиелер

Жеке тұлғаларға:

БТА Банкінің тұтынушылық несиелендіру бағдарламалары - бұл сіздің проблемаларыңызды шешудің ыңғайлы жолы және халықтың тұтыну тауарларын несиеге алу, әртүрлі қызметтердің ақысын төлеу, тұрғын үй, автокөлік және - өзге де құралдарды сатып алу үшін қажетті соманы оперативті түрде беру. Бұл үшін банкке көп құжат өткізудің қажеті жоқ, берілген құжаттар мұқият қаралған соң әрбір клиенттің өтініші бойынша шешім қабылданады.

БТА Банкінің тұтынушылық несиелері - бұл ұзақ уақыт бойы ақша жинамай-ақ, өзіңіздің қалаған затыңызға жылдам қол жеткізуге мүмкіндік беретін қолайлы ұсыныс.

Қызмет көрсетудің артықшылықтары

Қаржыландыру құнының төмендігі. Банк кешенді несиелендірудің әртүрлі схемаларын пайдалана отырып, клиенттердің пайыздық шығындарын тиімді жасауға ықпал етеді.

Пайыздық мөлшерлемелерді төмендету мүмкіндігі. Несие операциялары бойынша мөлшерлемелер рынок жағдайындағы өзгерістерге сәйкес белгіленеді және түзетіледі, сондай-ақ банк пен клиенттер арасындағы ынтымақтастықтың берік орнауына қарай төмендетілуі мүмкін.

Несиелендіру мерзімін ұзарту мүмкіндігі. Несие желілері аясында жобаларды қаржыландыру тек төмен пайыздық мөлшерлемелерді қолдануға ғана емес, сондай-ақ несиелендіру мерзімін 3 жылдан 5 жылға дейін ұзартуға мүмкіндік береді. Несие алуға берілген өтініштер жедел түрде қаралады. Банк қызмет көрсету сапасын жақсарту үшін бар күшін салады, осының нәтижесінде жобаны сараптау жұмыстары тез арада жүзеге асырылады.

Несие алуға берілген өтініштер жедел түрде қаралады. Банк қызмет көрсету сапасын жақсарту үшін бар күшін салады, осының нәтижесінде жобаны сараптау жұмыстары тез арада жүзеге асырылады.

Аймақтарды қаржыландыру. Біздің банкіміздің қызметтерін Республиканың барлық облыс орталықтарында пайдалануға болады. Банктің бүкіл Қазақстан бойынша тармақталған аймақтық филиалдары мен есеп айырысу-кассалық бөлімдері (ЕКБ), сондай-ақ шет елдерде де бірқатар өкілдіктері бар.

БТА несиелендірудің келесі түрлерін ұсынады:

Ипотекалық несиелендіру

Ипотекалық несиелендіру-сіздің отбасыңыздың беріктігінің кепілі. Элитті тұрғын үйге, екінші деңгейлі рыноктан жылжымайтын мүлікке ие болу, тұрғын үй құрылысына қатысу үлесі, сондай-ақ, коммерциялық жылжымайтын мүлікке, табысты растайтын құжатсыз несие алуға, т. б. қызметтердің кең ауқымды түрлеріне ие болу.

"Любимая"несие желісі!"

БТА Банкі өз уақыты мен жайлылықты бағалайтын клиенттеріне арналған Любимая"несие желісі" жаңа бағдарламасын ұсынады. Сіз бұл несие желісін аша отырып, бір жолғы несиелеуге қарағанда көптеген артықшылықтарды пайдалана аласыз.

Автонесиелеу

БТА Банкінен жаңа және тиімді үлгідегі автонесиелендіруді алыңыз! Алғашқы жарна 15 пайыздан басталады, сондай-ақ, аз мөлшерде құжаттар, несие бойынша тамаша мөлшерлеме, несиелендіру мерзімі 5 жылға дейін, несиені айыппұлсыз мерзімінен бұрын жедел өтеу (6 айдан кейін), кең филиалды жүйе және сіздің жүргізушілік стажыңызды талап етпейміз - осының бәрі БТА Банкінің автонесиелендіруі. Біз өз клиенттерімізге тамаша шарттар ұсынамыз, келіңіздер!

Әмбебап Факультеті

Армандаған біліміңді алғың келеді ме? БТА Банкі Сенің арманыңды орындайды! Әлемнің кез-келген еліндегі оқу орны сенікі! «Әмбебап факультет» несие оқу бағдарламасын ұсынамыз, «Бакалавр» «Маман» және «Магистр» бағдарламалары бойынша білім алу.

Жедел желі

БТА Банкі жедел несиелендірудің әр алуан бағдарламаларын ұсынады, олар Сізге жаңа жиһаз, немесе тұрмыстық техниканы сатып алуға, ЖОО-да оқу ақысын төлеуге, көптеген салтанатты шараларды және тағы басқа мүмкіндіктерді береді.

Қалаулы несие (жедел несиелендіру)

Қалаулы несие - Алматы қ. тұрғындарына арналған жедел несиелендірудің жаңа бағдарламасы. Сіз жоғары сапалы әрі сәнді жиһаз алғыңыз келеді, бірақ та қолда бар қаражатыңыз жеткіліксіз бе? БТА Банкінің Қалаулы несиесі - сіздің мәселелеріңіздің тамаша шешімі!

Шағын және орта кәсіпке:

" БТА Банкі" АҚ еліміздегі шағын және орта кәсіп субъектілері үшін негізгі қаржыны сатып алуға және инвестициялық мақсаттарды сатып алу үшін несиелендіру мерзімін 10 жылға ұзартты. Қазақстанның шағын және орта кәсібіне ұзақ мерзімді несие беру несиенің төлеу шартын айтарлықтай жеңілдетеді. Негізгі борыш пен сыйақы бойынша төлем сомасын азайтады. Бұл Қазақстанның 2015 жылға арналған индустриялық-инновациялық дамудың мемлекеттік маңызды бағдарламаларының бірін орындау болып табылатын инвестициялық және инновациялық жобалардың басым бөлігін қаржыландыруға мүмкіндік береді.

Бизнес-өнімдер:

"Бизнес-Леди" несиесі Әрекет ететін бизнесі бар немесе бастапқы бизнесі бар кәсіпкер ханымдар үшін бизнесті дамытуға, сондай-ақ лизингке құрал-жабдықтар алуға арналған несиелендіру.

"Болашақтың жолдары" несиесі Егер сіздің компанияңыздың қызметі автожолдар құрылысы, жөндеу жұмыстары және жинақтау жұмыстарымен байланысты болса, «Болашақтың жолдары» несиесі қаржы мәселесін шешудің ең сенімді тәсілі.

"Сауда " несиесі Сауда саласы үшін арнайы әзірленген (теңгемен, $, € қаржыландыру, несие желісі, басқа банктермен салыстырғанда төмен % мөлшерлемелер) қолайлы да тиімді несие.

Овердрафт Төлем құжаттарын шоттағы қалдық ақшадан тыс клиенттің ағымдағы шотынан төлеу арқылы белгіленген лимит аясында айналым қаражатының уақытша жеткіліксіздігінің орнын толтыру

ШОБ-ке арналған несиелер мен несие желілері Кәсіпкерлерді жедел сызба бойынша қаржыландыру

Халықаралық қаржы институттарының қаржысы есебінен қаржыландыру Халықаралық қаржы институттарының желісі аясында жеңілдікті шарттармен қаржыландыру.

2008-2010 жылдарға арналған ҚР-дағы тұрғын үй құрылысы мемлекеттік бағдарламасының аясында берілетін алдын ала тұрғын үй заемдары

Алдын ала тұрғын үй заемдарын пайдаланудың мақсаты - 2008-2010 жылдарға арналған ҚР-дағы тұрғын үй құрылысы мемлекеттік бағдарламасының аясында салынған тұрғын үйді сатып алу.

Азаматтардың басым санатына 2008-2010 жылдарға арналған ҚР-дағы тұрғын үй құрылысы мемлекеттік бағдарламасының аясында салынған тұрғын үйді сатып алу үшін жеңілдікті талаптармен (алғашқы жарнасыз және алдын ала жинамай жылына 4% сыйақы мөлшерлемесімен) алдын ала тұрғын үй заемын алу мүмкіндігін беретін арнайы әзірленген кредит беру бағдарламасы.

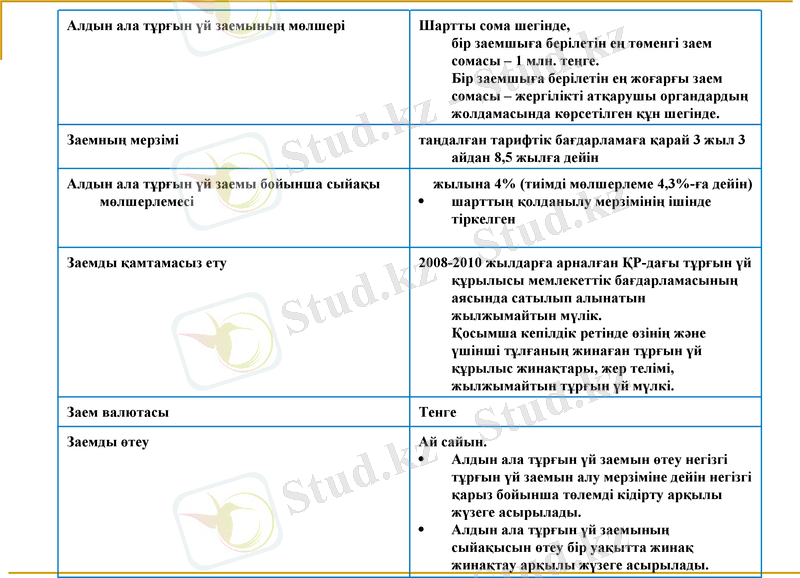

Алдын ала тұрғын үй заемының мөлшері

Шартты сома шегінде, бір заемшыға берілетін ең төменгі заем сомасы - 1 млн. теңге. Бір заемшыға берілетін ең жоғарғы заем сомасы - жергілікті атқарушы органдардың жолдамасында көрсетілген құн шегінде.

Заемның мерзімі

таңдалған тарифтік бағдарламаға қарай 3 жыл 3 айдан 8, 5 жылға дейін

Алдын ала тұрғын үй заемы бойынша сыйақы мөлшерлемесі

жылына 4% (тиімді мөлшерлеме 4, 3%-ға дейін)

шарттың қолданылу мерзімінің ішінде тіркелген

Заемды қамтамасыз ету

2008-2010 жылдарға арналған ҚР-дағы тұрғын үй құрылысы мемлекеттік бағдарламасының аясында сатылып алынатын жылжымайтын мүлік. Қосымша кепілдік ретінде өзінің және үшінші тұлғаның жинаған тұрғын үй құрылыс жинақтары, жер телімі, жылжымайтын тұрғын үй мүлкі.

Заем валютасы

Тенге

Заемды өтеу

Ай сайын.

Алдын ала тұрғын үй заемын өтеу негізгі тұрғын үй заемын алу мерзіміне дейін негізгі қарыз бойынша төлемді кідірту арқылы жүзеге асырылады.

Алдын ала тұрғын үй заемының сыйақысын өтеу бір уақытта жинақ жинақтау арқылы жүзеге асырылады.

Жедел несиелер

«Банк «Каспийский» АҚ-ның «Жедел несиелеу» бағдарламасы бойынша өнімдері - қол жетімділікті және жылдам ресімдеуді ескеріп әзірленген шұғыл несиелер. Бұл бағдарлама бойынша несиелер Клиенттерге қалаған тауарларын сатып алуға немесе қажетті ақша сомасын пайдалануға мүмкіндік береді, бұл жағдайда несиені ресімдеу рәсімі классикалық несиелерге қарағанда біршама жылдам өтеді. Біздің міндетіміз - Клиенттерге несие алу рәсімін мейлінше қысқарту, сондықтан біздің басты негізіміз - қарыз алушыға деген сеніміміз.

«Банк «Каспийский» АҚ-ның «Жедел несиелеу» бағдарламасы бойынша өнімдерінің артықшылықтары:

Несие өтінімін қарау үшін өзімен бірге үш құжаттың түпнұсқасын: жеке куәлік, СТН және ЖӘК* ала келу керек

Мақұлданған несиені ресімдеу уақыты: 15 минут

Несие дүкенде немесе Банк бөлімшелерінде ресімделеді

* Қажет болған жағдайда Банк қосымша құжаттарды сұрату құқығын өзіне қалдырады

Несиеге сатып алуға арналған тауарлар

"Жедел несиелеу тауарлары" өнімі

«5-5-5 Жедел несиелеу», «7-7-7 Жедел несиелеу», «10-10-10 Жедел несиелеу» өнімдері

Тауар құнынан нөл теңге артық төлеу арқылы берілетін несиелер

«Супернесие-0» өнімі

«Барлығы 0 теңгемен» өнімі

«Жедел несиелеу 0-3» өнімі

«Жедел несиелеу 0-6» өнімі

Қолма-қол несие:

«Қолма-қол» несие өнімі

«Ақша Жедел несиелеу» өнімі

«Ақша Плюс Жедел несиелеу» өнімі

«Ақша Люкс Жедел несиелеу» өнімі

Несиеге көрсетілетін қызметтер:

"Жедел несиелеу Қызметтер" өнімі

Тауарды несиеге сатып алуға арналған өнімдер

Қолма-қол несие:

«Қолма-қол» несие өнімі

«Қолма-қол» несие өнімі бойынша қарыз 15 000 теңгеден 1 500 000 теңгеге дейінгі мөлшерде беріледі. Бұл кезде 120 000 теңгеге дейінгі соманы беру үшін шешім 15 минутта, ал 120 000 теңгеден жоғары соманы беру үшін шешім бір күн ішінде қабылданады. Егер сізге 120 000 теңгеге дейінгі сома қажет болса, сіз несиені 3, 6, 9, 12, 15, 18 айға ресімдей аласыз, ал одан жоғары соманың мерзімі - 6 айдан 36 айға дейін (мұнда да 3 айлық қадаммен) . Несие шартын жасасқан күннен 4 ай өткенде несиені мерзімінен бұрын өтеу көзделген. Санаулы ғана құжаттар сұралады: жеке куәлігі, СТН және ӘЖК (Банк қосымша құжаттарды сұрату құқығын өзіне қалдырады), несие бойынша шешім жедел қабылданады - сонымен, ақша алуға барлық жағдай жасалған! "Жедел несиелеу Ақша" өнімі

Бұл - оң несие тарихы бар Клиенттерге берілетін ақшалай несие. Несие 3, 6, 9, 12 айлық мерзімге кепілмен қамсыздандырусыз беріледі. Несие сомасы 15 000 теңгеден 150 000 теңгеге дейін. Бұл несиені Банк бөлімшелерінен алуға болады.

" Ақша Плюс Жедел несиелеу " өнімі

Бұл несиені ертеректе «Жедел несиелеу» бағдарламалары бойынша тауар немесе ақша алған Клиенттерге беріледі. Несие 3, 6, 9, 12 айлық мерзімге кепілмен қамсыздандырусыз беріледі. Несие сомасы 15 000-нан 450 000 теңгеге дейін. Бұл өнім бойынша несие алуға рұқсат қағазын қайдан алуға болатынын білу үшін, біздің Call Center орталығына мына телефондар арқылы: 250-00-01 (Алматы) және 8 800 08 01 800 (аймақтар үшін телефон шалу тегін) хабарласыңыз.

" Ақша Люкс Жедел несиелеу " өнімі

«Ақша плюс Жедел несиелеу» схемасы бойынша несиені табысты жапсаңыз, онда біздің Банк Сізге қомақты ақша сомасын ұзақ мерзімге беру мүмкіндігін береді. Несие 3, 6, 9, 12 және 18 айлық мерзімге кепілмен қамсыздандырусыз беріледі. Несие сомасы 15 000 теңгеден 750 000 теңгеге дейін. Бұл өнім бойынша несие алуға рұқсат қағазын қайдан алуға болатынын білу үшін, біздің Call Center орталығына мына телефондар арқылы: 250-00-01 (Алматы) және 8 800 08 01 800 (аймақтар үшін телефон шалу тегін) хабарласыңыз.

Несиеге көрсетілетін қызмет:

" Қызмет Жедел несиелеу " өнімі

Бұл өнімнің көмегімен Клиенттердің «Қызмет Жедел несиелеу» өнімі бойынша серіктес-ұйымдардың ұсынатын қызмет тізбесінен емделуге, туризмге, автосервиске жіне т. б. кепілсіз несие алуға мүмкіндігі болады. Несиені Банк филиалдарынан алуға болады

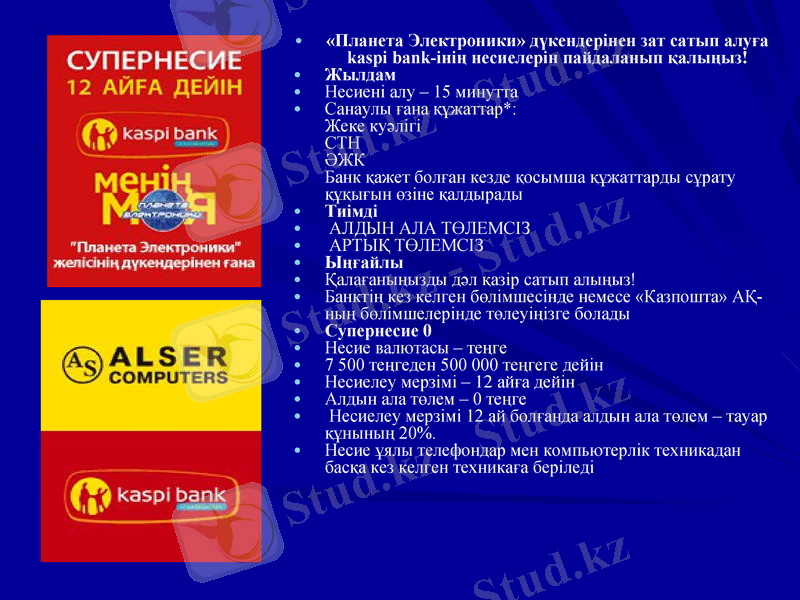

«Планета Электроники» дүкендерінен зат сатып алуға kaspi bank-інің несиелерін пайдаланып қалыңыз!

Жылдам

Несиені алу - 15 минутта

Санаулы ғана құжаттар*: Жеке куәлігі СТН ӘЖК Банк қажет болған кезде қосымша құжаттарды сұрату құқығын өзіне қалдырады

Тиімді

АЛДЫН АЛА ТӨЛЕМСІЗ

АРТЫҚ ТӨЛЕМСІЗ

Ыңғайлы

Қалағаныңызды дәл қазір сатып алыңыз!

Банктің кез келген бөлімшесінде немесе «Казпошта» АҚ-ның бөлімшелерінде төлеуіңізге болады

Супернесие 0

Несие валютасы - теңге

7 500 теңгеден 500 000 теңгеге дейін

Несиелеу мерзімі - 12 айға дейін

Алдын ала төлем - 0 теңге

Несиелеу мерзімі 12 ай болғанда алдын ала төлем - тауар құнының 20%.

Несие ұялы телефондар мен компьютерлік техникадан басқа кез келген техникаға беріледі

Альянс Ипотека

Өз меншігіміздегі пәтер немесе үй бізге қауіпсіздік пен тыныштық сезімін, өз отбасымыздың ертеңі мен балаларымыздың болашағына деген сенімділік күйін сыйлайды. Сондықтан да тұрғын үй мәселесін мүмкіндігінше ертерек шешіп, өзіңе тиесілі жайлы үйге ие болудың үлкен маңызы бар. «Альянс - Ипотека» - «Қазақстан ипотекалық компаниясы» ЖАҚ пен оның стратегиялық серіктесі - «Альянс Банк» АҚ-ның бірлескен бағдарламасы - өзінің үйін жаңалап, күрделі жөндеуден өткізуге бел буған адамдарға да көмектеседі.

Дәл қазір «Альянс Банкке» жолданып, «Альянс Ипотека» бағдарламасын пайдалану Сіз үшін неліктен пайдалы болмақ?

Бүгіннен бастап-ақ Сіз өзіңіздің меншікті үйіңіздің қожасына айнала аласыз!

Тұрғын үй сатып алуға несие алу мәселелері бойынша кеңестеме мүлде тегін!

Несиелер теңгелей, шетел валютасына байланбастан беріледі.

Несиені өтеудің Сіз үшін қолайлы мерзімі - 36 айдан 240 айға дейін

Несиенің ең үлкен мөлшері сатып алынатын тұрғын үйдің құнының 90%-ына дейінгі соманы құрауы мүмкін

Сіздің бастапқы жарнаңыз (өз қаражатыңыздан) - тұрғын үйдің құнының 10%-ынан әрі қарай

Несиені мерзімінен бұрын өтеудің сіз үшін пайдалы шарттары

Сізге және сіздің тұрғын үй мәселеңізге кепілді түрде көңіл бөлінеді!

Несиені ресімдеу үшін Сізге төмендегілер қажет:

Ипотекалық заем алу туралы сауалнама-өтініш толтыру.

Банкке ипотекалық несие алу үшін қажетті құжаттарды ұсыну.

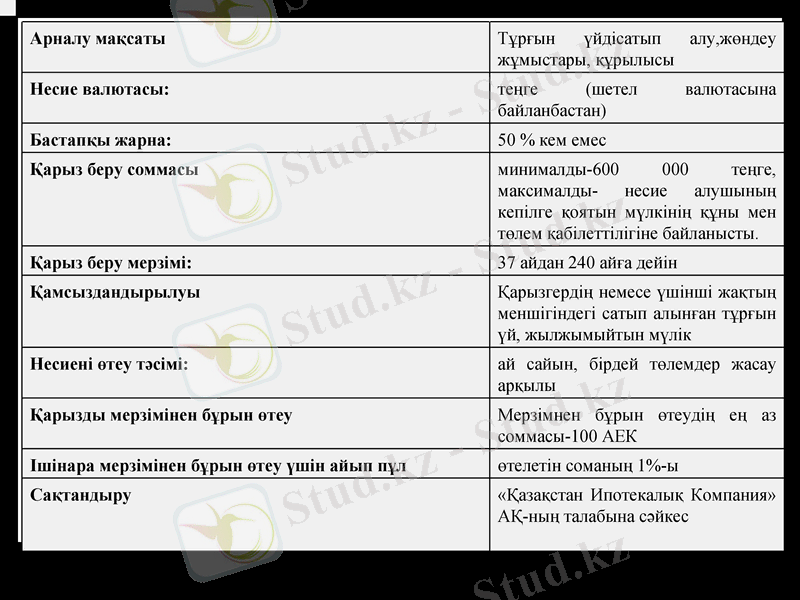

Арналу мақсаты

Тұрғын үйдісатып алу, жөндеу жұмыстары, құрылысы

Несие валютасы:

теңге (шетел валютасына байланбастан)

Бастапқы жарна:

50 % кем емес

Қарыз беру соммасы

минималды-600 000 теңге, максималды- несие алушының кепілге қоятын мүлкінің құны мен төлем қабілеттілігіне байланысты.

Қарыз беру мерзімі:

37 айдан 240 айға дейін

Қамсыздандырылуы

Қарызгердің немесе үшінші жақтың меншігіндегі сатып алынған тұрғын үй, жылжымыйтын мүлік

Несиені өтеу тәсімі:

ай сайын, бірдей төлемдер жасау арқылы

Қарызды мерзімінен бұрын өтеу

Мерзімнен бұрын өтеудің ең аз соммасы-100 АЕК

Ішінара мерзімінен бұрын өтеу үшін айып пұл

өтелетін соманың 1%-ы

Сақтандыру

«Қазақстан Ипотекалық Компания» АҚ-ның талабына сәйкес

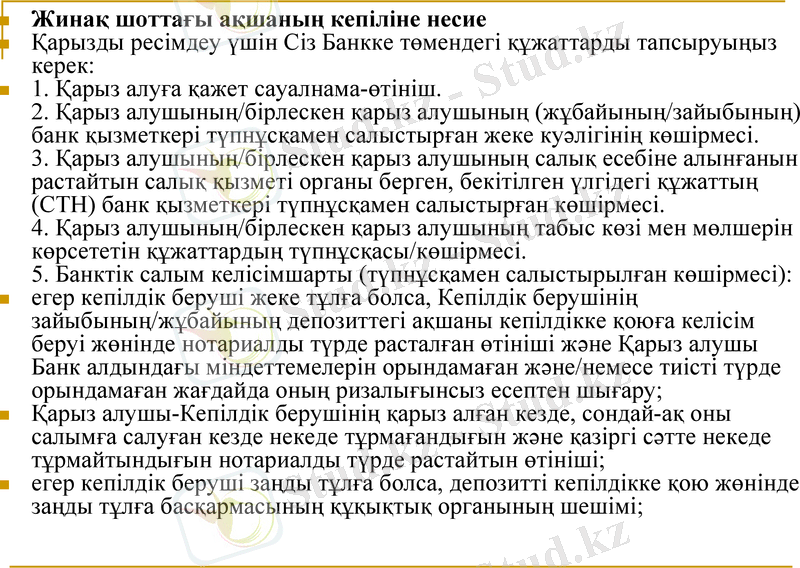

Жинақ шоттағы ақшаның кепіліне несие

Қарызды ресімдеу үшін Сіз Банкке төмендегі құжаттарды тапсыруыңыз керек:

1. Қарыз алуға қажет сауалнама-өтініш. 2. Қарыз алушының/бірлескен қарыз алушының (жұбайының/зайыбының) банк қызметкері түпнұсқамен салыстырған жеке куәлігінің көшірмесі. 3. Қарыз алушының/бірлескен қарыз алушының салық есебіне алынғанын растайтын салық қызметі органы берген, бекітілген үлгідегі құжаттың (СТН) банк қызметкері түпнұсқамен салыстырған көшірмесі. 4. Қарыз алушының/бірлескен қарыз алушының табыс көзі мен мөлшерін көрсететін құжаттардың түпнұсқасы/көшірмесі. 5. Банктік салым келісімшарты (түпнұсқамен салыстырылған көшірмесі) :

егер кепілдік беруші жеке тұлға болса, Кепілдік берушінің зайыбының/жұбайының депозиттегі ақшаны кепілдікке қоюға келісім беруі жөнінде нотариалды түрде расталған өтініші және Қарыз алушы Банк алдындағы міндеттемелерін орындамаған және/немесе тиісті түрде орындамаған жағдайда оның ризалығынсыз есептен шығару;

Қарыз алушы-Кепілдік берушінің қарыз алған кезде, сондай-ақ оны салымға салуған кезде некеде тұрмағандығын және қазіргі сәтте некеде тұрмайтындығын нотариалды түрде растайтын өтініші;

егер кепілдік беруші заңды тұлға болса, депозитті кепілдікке қою жөнінде заңды тұлға басқармасының құқықтық органының шешімі;

Қарыз валютасы

депозит валютасы

Қарыз беру мерзімі

депозит мерзімінен 3 жұмыс күнінен аз болмауы керек

Сыйақы мөлшерлемесі

депозиттің бекітілген сыйақы мөлшерлемесінен 2% жоғары

Қарыз беру түрі

қолма-қол және аудару арқылы

Жоғарғы мөлшер

депозит мөлшерінің 95%-ы

Қарызды өтеу

қарызды өтеу кестесіне сәйкес

Банк комиссиясы

несие өтінімін қарағаны үшін, банктік қарыз бергені үшін, қолма-қол ақша бергені үшін, мерзімінен бұрын өтегені үшін комиссиялық сыйақы алынбайды

Қосымша мәліметтер

қарызды ресімдеу барысында депозиттің алдыңғы шарттарын сақтайтын кепілдік-депозитіне қайта ресімделеді. Жинақ шотындағы ақшаға кепілдік беруші қарыз алушы, жеке тұлға немесе заңды тұлға бола алады.

Үздік банк - үздік ипотека!

Қазкоммерцбанктен ипотекалық несиелер:

бастапқы жарнасыз,

табыстарды растамай-ақ,

жылдығы 5, 8%-дан басталатын!

Тұтынушылық несиесі бағдарламасын дамыта отырып, Қазкоммерцбанк оны одан әрі жақсартуда, қысқа мерзім ішінде пәтер не үй немесе жаңа үй құрылысына жер телімін сатып алуға болады.

Ипотекалық несиелеу бағдарламасы шеңберінде Сіз таңдауыңыз бойынша екі несиелеу схемасымен рыноктағы тұрғын үйді ғана емес, салынып жатқан үйді де сатып ала аласыз:

Бастапқы жарнасыз ипотекалық несиелер

Жылдығы 5, 8%-дан басталатын ипотекалық несиелер

Қазкоммерцбанктің ипотекалық несиелері - бұл:

ЫҢҒАЙЛЫ! - Несиені банктің Сіздің жұмысыңызға немесе тұратын жеріңізге жақынырақ, өзіңізге ыңғайлы кез келген филиалына барып ресімдеуге болады. Әрі Сіз өз жүйкеңізді және уақытыңызды барынша үнемдейсіз, өйткені алынатын жылжымайтын мүлік құжаттарын ресімдеу және оны сақтандыру жөніндегі барлық шараларды банк өз мойнына алады

ЖЕДЕЛ! - Несие беру туралы мәселені банк Сіз өтініш берген сәттен бастап 3-5 күн аралығында шешеді.

ТИІМДІ! - Сіз жылжымайтын мүлікті немесе жер телімін алуға 10% ғана қаражат салып немесе бастапқы жарнасыз ала аласыз. Сонымен бірге жылжымайтын мүлікке сақтандыруды несиені өтеу төлемдерімен бірге бөліп-бөліп және қолма-қол ақшасыз төлей аласыз.

Сондай-ақ, Қазкоммерцбанктің барлық филиалдары өте тиімді шарттармен үй салуға да несие береді:

Несие мерзімі: теңгеде - 37айға дейін, USD-да 20 жылға дейін

Несие мөлшері: алынатын үй құнының 100%

Банкке сыйақы мөлшерлемесі: теңгеде - 15%, USD-да - 13, 5% (несие мерзіміне байланысты)

* Банктің ішкі құжаттарына сәйкес.

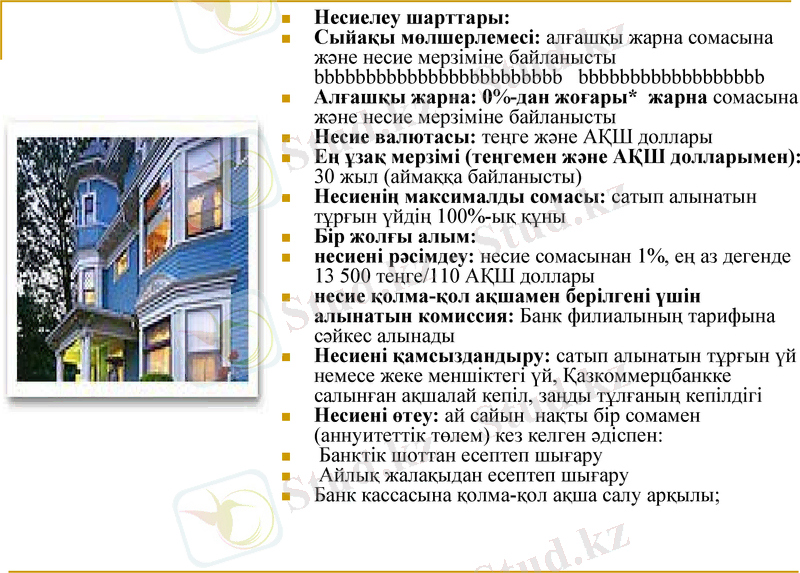

Несиелеу шарттары:

Сыйақы мөлшерлемесі: алғашқы жарна сомасына және несие мерзіміне байланысты

Алғашқы жарна: 0%-дан жоғары* жарна сомасына және несие мерзіміне байланысты

Несие валютасы: теңге және АҚШ доллары

Ең ұзақ мерзімі (теңгемен және АҚШ долларымен) : 30 жыл (аймаққа байланысты)

Несиенің максималды сомасы: сатып алынатын тұрғын үйдің 100%-ық құны

Бір жолғы алым:

несиені рәсімдеу: несие сомасынан 1%, ең аз дегенде 13 500 теңге/110 АҚШ доллары

несие қолма-қол ақшамен берілгені үшін алынатын комиссия: Банк филиалының тарифына сәйкес алынады

Несиені қамсыздандыру: сатып алынатын тұрғын үй немесе жеке меншіктегі үй, Қазкоммерцбанкке салынған ақшалай кепіл, заңды тұлғаның кепілдігі

Несиені өтеу: ай сайын нақты бір сомамен (аннуитеттік төлем) кез келген әдіспен:

Банктік шоттан есептеп шығару

Айлық жалақыдан есептеп шығару

Банк кассасына қолма-қол ақша салу арқылы;

Бизнеске арналған жылжымайтын мүлікке несиелер

Сіз өз бизнесіңізді бастауды немесе кеңейтуді ойлап отырсыз ба? Үй-жай немесе сауда алаңын жалға алуға сіздің табысыңыздың жартысы кетеді ме? Айналым қаражатын тартпай-ақ, коммерциялық жылжымайтын мүлік сатып алғыңыз келе ме? Қазкоммерцбанктен несие алыңыз!Бүгінгі таңда Қазкоммерцбанктен заңды тұлғалар, жеке кәсіпкерлер және кәсіпкерлік қызметпен айналысатын жеке тұлғалар несие алуда.

"Қазкоммерцбанк" АҚ шағын және орта бизнест несиелеуді, сонымен бірге тауар-материалдық құндылықтарды кепілдікке ала отырып, жеке тұлғаларға несие беруді жүзеге асырады.

Автокөлік сатып алуға

Автомобиль - сән-салтанат емес, Қазкоммерцбанктің несиелеу нәтижесі!

Автокөлігіңіз болмаса да, оны әйтеуір бір аламын ғой деп армандау керек . . . Немесе керісінше, автокөлігіңіз бар, бірақ басқа бұдан жаңарақ немесе жақсырақ, қуаттылау немесе бұдан үнемдірек, бұдан сыйымдырақ немесе бұдан қауіпсіздеуі туралы ойлап жүрсіз . . .

Қазкоммерцбанктің тұтынушылық бағдарламасы қысқа мерзім ішінде авосалоннан немесе жеке сатушыдан кез келген автокөлікті - жаңа немесе бұрын қолданыста болған - сатып алуға мүмкіндік береді.

Кезек күттірмейтін мұқтаждарға

Ақша шұғыл қажет пе? - Мархабат!

Өмірде емделуге, пәтерге немесе автокөлікке күрделі жөндеу жасауға, дүрілдетіп керемет той, мерейтой немесе басқа салтанаттарды өткізуге қысқа мерзім ішінде ақша табу қажеттігі жиі туындайды . . .

Ал өз үйінде жиһаз және компьютерлік техника, асүй пеші мен кондиционер, тоңазытқыш пен ыдыс жуатын машина, аудио-, видео-, теле- және радиоаппаратура, басқа да күрделі тұрмыстық техниканың ең жақсысы болғанын кім қаламайды дейсіз . . .

Шұғыл ақша жұмсауды талап ететін себептер әлі талай туындар дейсіз бе?

«Үй жайлылығы үшін барлық жағдай»

- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz