Қазақстан Республикасындағы қосылған құн салығы және оның мемлекеттік бюджеттегі рөлі

Қазақстан Республикасы Білім және ғылым министрлігі

Л. Н. Гумилев атындағы Еуразия ұлттық университеті

Экономика факультеті

Қаржы кафедрасы

КУРСТЫҚ ЖҰМЫС

«Қаржыға кіріспе» пәні бойынша

Тақырыбы: «ҚҚС және оның бюджеттегі рөлі»

5В050900 - «Қаржы» мамандығы

Орындаған: Рустем М. А.

Қабылдаған

э. ғ. к., доцент Жағыпарова А. О.

Нұр-Сұлтан, 2019

КІРІСПЕ

Салықтар барлық елдерде олардың қоғамдық экономикалық қозғалысы мен саяси іс бағытына қарамастан ұлттық мемлекет әдістерінің негізгі көзі - ұлттық табысты қайта бөлудің басты қаржылық инструменті, мемлекеттің кірістерін және бюджеттін әдістерін қалыптастырудың шешуші көзі болып табылады. Нарықтық қатынастарға көшумен байланысты біздің еліміздің экономикасында көптеген жаңа мәселелер мен қажеттіліктер пайда болды. Олар жаңа мамандар мен жаңа теориялық және тәжірибелік дисциплиналардың, соның ішінде салық салу жүйесін негіздеді. Салық салу жүйесін жекелей алғанда, оны нарықтық қатынастардың жаңалықтарына жатқызуға болмайды, бірақ жаңалық болып тәуелсіз бақылаудың пайда болуы табылады. Ол қоғамдық тәжірибелік қажеттілікті жүзеге асыруды-пайдаланушылар қызығушылығындағы экономикалық субъектілер ісі жөніндегі қаржылық ақпараттардың нақтылығын растауды қамтамасыз етті. Салықтар мемлекетпен бірге пайда болды және мемлекеттің өмір сүріп, дамуының негізі болып табылады.

Курстық есептің мақсаты- салық жүйесі және соның ішінде қосылған құн салығының мәні мен мазмұнын ашып көрсету, оның қалыптасуы мен дамуы туралы ақпаратты енгізу, аудиттің негізгі мақсаттары мен міндеттерін айқындап көрсету. Яғни осы есеп беруде жазылған мәліметтер салықтар жөнінде жалпы мағлұмат береді.

Курстық жұмыстың міндеттері - салық жайлы ашып айту, түрлері, ҚҚС жайлы толығырақ, құрылудағы мақсаты мен тарихы, жүзеге асырылу тәртібін, ұйымдық-басқарушылық құрылымын, ақша қаражаттарының, жұмыскерлермен есеп айырысу, яғни еңбекақының алғашқы есептерінің ұйымдастырылуын, сондай-ақ қаржылық есептіліктің дұрыс орындалуын зерттеу болды. Кәсіптік біліктілікті дамытуды жетілдіргенмен қоса, ең алдымен мен этикалық нормаларды сақтай отырып рұқсат етілген нормада компитенциялы қызметкерге қойылатын талаптарды игеруге тырыстым. Әлемдік практикаға белгілі көптеген модельдері бар нарықтық экономика, мемлекеттік реттеу арқылы толықтырылған әлеуметтік бағдарланған экономика болып табылады. Қаржы - нарық қатынастарының құрылымында, сондай-ақ мемлекеттің оларды реттеу тетігінде үлкен рөл атқарады. Ол нарықтық қатынастардың ажырамас бөлігі және сонымен бірге мемлекеттік саясатты іске асырудың маңызды құралы болып табылады. Сондықтан бүгінгі күнде қаржы табиғатын білу, оның жұмыс істеу жағдайларын терең түсіну, оны әлеуметтік өндірістің тиімді даму мүдделерінде толық пайдалану жолдарын көру маңызды.

Қазақстан экономикасына салықтық қоғамдар қаржысының маңыздылығын ескере отырып, қаржы тұрақтылығы және қаржылық дамуының тұрақтылығына тікелей байланысты екендігі туралы айтуға болады. Осы жағдай курстық жұмыстың тақырыбының өзектілігін анықтады.

1. ҚОСЫЛҒАН ҚҰНҒА САЛЫНАТЫН САЛЫҚТЫҢ ТЕОРИЯЛЫҚ НЕГІЗДЕРІ

1. 1 Қосылған құн салығының экономикадағы мәні және мазмұны

Салықтар барлық елдерде олардың қоғамдық экономикалық қозғалысы мен саяси іс бағытына қарамастан ұлттық мемлекет әдістерінің негізгі көзі - ұлттық табысты қайта бөлудің басты қаржылық инструменті, мемлекеттің кірістерін және бюджеттін әдістерін қалыптастырудың шешуші көзі болып табылады. Нарықтық қатынастарға көшумен байланысты біздің еліміздің экономикасында көптеген жаңа мәселелер мен қажеттіліктер пайда болды. Олар жаңа мамандар мен жаңа теориялық және тәжірибелік дисциплиналардың, соның ішінде салық салу жүйесін негіздеді. Салық салу жүйесін жекелей алғанда, оны нарықтық қатынастардың жаңалықтарына жатқызуға болмайды, бірақ жаңалық болып тәуелсіз бақылаудың пайда болуы табылады. Ол қоғамдық тәжірибелік қажеттілікті жүзеге асыруды-пайдаланушылар қызығушылығындағы экономикалық субъектілер ісі жөніндегі қаржылық ақпараттардың нақтылығын растауды қамтамасыз етті.

Салықтар мемлекетпен бірге пайда болды және мемлекеттің өмір сүріп, дамуының негізі болып табылады. Салық - мемлекеттік бюджетке заңды және жеке тұлғалардан белгілі бір мөлшерде түсетін міндетті төлемдер. Салықтар - шаруашылық жүргізуші субъектілердің, жеке тұлғалардың мемлекет пен екі арадағы мемлекеттік бюджет арқылы жүзеге асырылатын, қаржы қатынастарын сипаттайтын экономикалық санат. Салықтардың экономикалық мәні мынада: салықтар шаруашылық жүргізуші субъектілер мен халық табысының қалыптасуындағы қаржылық қатынастардың бір бөлігін білдіреді. Сондай-ақ шаруашылық жүргізуші субъектілер мен халық табысының белгілі бір мөлшерін мемлекет үлесіне жинақтап, жиынтықтаудың қаржылық қатынастарын көрсетеді. «Салық» ұғымымен «салық жүйесі» ұғымы тығыз байланысты.

Мемлекетте алынатын салық түрлерінің, оның құру мен алудың нысандары мен әдістерінің, салық органдарының жиынтығы әдетте мемлекеттің салық жүйесін құрайды. Салықтардың, оларды төлеушілердің, салықтарды алу әдістерінің, салық жеңілдіктерінің жиынтығының болатындығынан салық жүйелерінің әжептәуір күрделі үлгілері болуы мүмкін. Барлық өркениетті елдерде салықтардың бүкіл жиынтығы әр түрлі қағидаттар бойынша жіктеледі. [1] .

Мемлекет салықтарды экономиканы дамыту, тұрақтандыру барысында қуатты экономикалық тетік ретінде пайдаланылады. Салықтардың мәнін толық түсіну үшін, олардың экономикалықмаңызын түсіну қажет. Ал салықтардың экономикалық маңызы олардың атқаратын қызметіне тікелей қатысты. Қосылған құнға салынатын салық объектілері болып, салық салынатын айналым және салық салынатын импорт болып табылады. Сондай-ак, еңбек ақы заттай түрде төленген жағдайда берілетін тауарлардың құнына қосылған құнға салынатын салық енгізіледі. Салықтан босатылған тауарлардан баска, сырттан әкелінетін тауарларға салық салынады. «Сату» термині тауарларға қатысты қолданғанда сатуды, айырбастауды, ақысыз беруді немесе кепілге салынған тауарларды кепілдікке зат ұстаушының меншігіне беру және жұмыстар мен қызметтерді орындау деп білеміз. Қосымша кұнға салынатын салық бойынша есепте түрғаң немесе тұруға міндетті кәсіпкерлік, яғни заңды тұлғалар салық төлеушілер болып табылады. Қазақстан Республикасының қатысуымен жасалған халықаралық шарттарда түсті және кара металлдардың сынығын коспағанда, тауарлардың экспортына нольдік мөлшерлеме бойынша салық салынады.

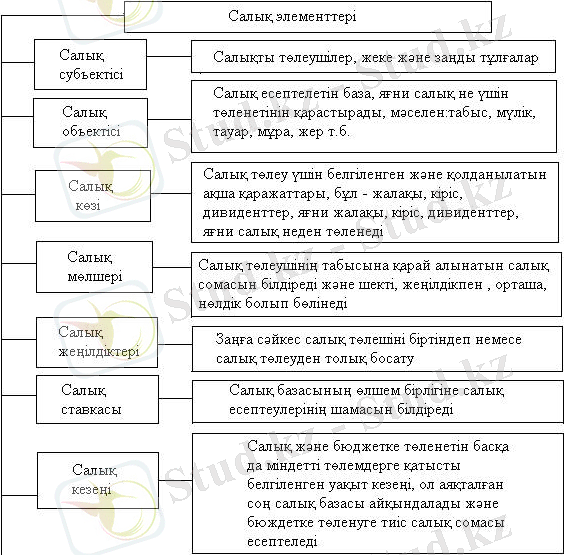

Сурет 1- Салық элементтері

Ескерту - Салық және бюджетке түсетін басқа да міндетті төлемдер туралы (Салық кодексі) .

Салық қызметінің негізгі міндеттері мыналар:

- салық заңдарының орындалуын қамтамасыз ету, оның тиімділігін зерделеу; - заңдардың, салық салу мәселелері жөнінде басқа мемлекеттермен жасалатын шарттардың жобаларын әзірлеуге қатысу; - салық төлеушілерге олардың құқықтары мен міндеттерін түсіндіру, салық заңдары мен нормативтік актілеріндегі өзгерістер туралы салық төлеушілерге уақтылы хабарлап отыру.

Салық төлеушілер өз тарапынан мынадай міндеттерді атқарулары тиіс:

- уақытылы салық инспекциясына тіркеліп, тіркеу нөмірін алуға;

- мемлекеттік салық комитетінің актілеріне сәйкес есеп құжаттамаларды жүргізуге, осы есеп құжаттамаларды бес жыл бойы сақтауға;

- белгіленген мерзімде салық декларациясын тапсыру;

- атқарылған жұмыс немесе көрсетілген қызмет үшін төлемді жүзеге асыратын салық төлеуші салық қызметінің талабы бойынша атқарушыға төленген сомалар туралы ақпарат беруге;

-салық заңдарын, салық төлеу тәртібін, салық төлеу мерзімін қатаң сақтауға;

Салық жүйесіне қажетті негізгі талаптар мыналар:

-салық құрамы дәл анықталуы қажет. Ол үшін салық заңдылығында мемлекетте алынатын салықтардың толық тізімі мазмұндалуы керек;

-салық жүйесі салық төлеушілер үшін салықтан жалтару тиімсіз болатындай етіп жасалуы тиіс;

-салық жүйесінің қарапайымдылығы. Бұл әсіресе, салықтың дұрыс төленуі үшін бақылауды жүзеге асыруда маңызды;

-салық жүйесі салық төлеушінің өз қаражатын өндіріске салуына ықпал етуі керек. [2] .

Кесте1

ҚҚС -ын есептеу үшін төмендегідей көрсетіштер берілген

Қосылған құн салығын төлеушілері:

-Жеке кәсіпкерлер;

-Заңды тұлғалар, мемлекеттік мекемелерді қоспағанда;

-Қызметін Қазақстан Республикасында тұрақты мекеме арқылы жүзеге асыратын резидент еместер;

Қосылған құнға салынатын салықты 1954 жылы М. Лоре (Франция) енгізіп, айналымға салынатын салықты алмастыруға қабілетті салық ретінде бейнеледі. Бұл салық Франция жерінде 1968 жылы толығымен енгізіліп болды. Кейін келе Еуропалық Одаққа мүше болғысы келетін мемлекетке қойылатын алғы шарттардың бірі болып саналды.

Қосылған құнға салынатын салықты есептеу барысында негізінен 4 әдіс қолданылады:

-тікелей аддивті немесе бухгалтерлік;

-жанама аддивті;

-тікелей шегерім жасау әдісі;

-жанама шегерім жасау әдісі немесе шоттар бойынша есепке жатқызу.

Бірінші және екінші әдістер балансқа негізделген, анығын айтқанда ол пайдалы анықтау негізінде есептеледі. Бірақ компанияның балансында жасалған мәмілелер жолпылама түрле көрсетіліп, тауарлар түрлері бойынша жіктелмейді.

Үшінші әдіс өндірілген өнім құнынан жұмсалған шығындарды шегеріп тастағаннан кейін кейін ғана салық сомасы есептеледі. Бұл үшін әдісті біртұтас салық ставкасын қолданған жағдайда ғана пайдаланады.

Ал тәжірибеде, негізінен төртінші әдіс кеңінен тараған. Бұл әдіс арқылы дифференцияланған салық ставкасы мәміле жасалған сәтте бірден қолданылады, сондай-ақ щот-фактураны толтыру арқылы жасалған мәміле туралы, компанияның салық міндеттемелерді туралы ақпар алып отыруға мүмкіндік туады. Қосылған құн салығы дегеніміз - тауарларды (жумыстарды қызмет көрсетулерді) өндіру және олардың айналысы процесінде қосылған, оларды өткізу бойынша салық салынатын айналым құнының бір бөлігін ьюджетке аудару, сондай-ақ Қазақстан Республикасының аумағындағы тауарлар импорты кезіндегі аударым.

Қазақстан Республикасында қосылған құн салығы бойынша есепке тұрған мынандай тұлғалар қосылған құн салығын төлеушілер болып табылады.

-Жеке кәсіпкерлер.

-Заңды тұлғалар (мемлекеттік мекемелерді қоспағанда) .

-Қызметін Қазақстан Республикасында тұрақты мекеме арқылы жүзеге асыратын резидент еместер.

-Заңды тұлғалардың құрылымдық бөлімшелері.

-Қазақстан Республикасының кеден заңдарына сәйкес тауарларды Қазақстан Республикасының аумағында импорттайтын тұлғалар.

Қосылған құн салығының негізгі салық салу объектілері:

- салық салынатын айналым;

- салық салынатын импорт.

Салық салынатын айналым және салық салынатын импорт:

Тауарларды өткізу бойынша айналым тауарларға қатысты өткізу бойынша айналым:

1) тауарға меншік құқығын беруді, оның ішінде:

-тауарларды сатуды;

-тауарларды тиеп жөнелтуді, оның ішінде басқа тауарларға алмастыруды;

-тауар экспорттын;

-тауарды тегін беруді;

-жарғылық капиталға жарна төлеуді;

-жұмыс берушінің жалдамалық қызметкерге жалақы есебінен тауар беруін.

2) тауарларды төлем мерзімін ұзарту шартымен тиеп жөнелтуді және мүлікті қаржы лизингіне беруді;

3) комиссия шарттары бойынша тауарларды тиеп жөнелтуді;

4) қарызды төлемеген жағдайда кепіл берушінің кепіл ұстаушыға кепілге қойвлған мүлкін (тауарларын) беруін;

5) кәсіпкерлік қызмет мақсаты үшін сатып алынған тауарды кәсіпкерлік қызметке жатпайтын шараларды өткізу үшін, сондай-ақ қосылған құн салығын төлеушінің не оның жалдамалы қызметтерінің, қатысушылардың немесе басқа да тұлғалардың жеке тұтынуы үшін пайдалануын;

Қазақстан Республикасында қосылған құн салығын төлеуші болып табылмайтын резидент еместен жұмыстар, қызмет көрсетулер алу кезінде салық салынатын айналым. Қосылған құн салығының төленгенін растайтын төлем құжаты салық сомасы есепке жатқызуға құқық береді.

Кесте 2

Салық есептілігінің нысандары

Қосылған құн салығының экономикалық мазмұны, әлемдік тәжірибеде жанама салықтардың келесідей түрлері бар:

-айналымға салынатын салық

-сатудан алынатын салық

-қосылған құн салығы

-акциздер

Осылардың ішіндегі ең маңыздысы 1992 жылы енгізілген қосылған құн салығы болып табылады. Бұл салық бюджет кірістерін құрайтын салықтық түсімдердің ішіндегі негізгі салықтардың бірі. Ресей экономикалық ғылымының докторы, профессор Д. Г Черниктің пікірінше ҚҚС - бұл өндіріс пен айналымның барлық сатыларында пайда болатын қосылған құннның 1 бөлігін бюджетке аударуды білдіреді, және сатылған өнім (тауар, жұмыс, қызмет) құны мен шығындарының құнының айырмасы ретінде сипаттайды. Қосылған құн салығы дүние жүзінің 40-тан астам елінде соның ішінде Еуропа Экономикалық Одаққа мүше 17 елінде пайдаланылады. Бұл салықтың артықшылығы келесіде:

- төлеушілер үшін салықты есептеу салыстырмалы қарапайым;

- бағалардың өзгеруіне, төлеушінің қаржылық ахуалына қарамастан мемлекет бюджетінің кірістерін қалыптастыруының сенімді және тұрақты базасын қамтамасыз етеді.

Экономиканың барлық секторларының жағдайын жақсарту мақсатында еліміздің салық жүйесіне қосылған құн салығының 1992 жылы енгізілуі келесідей бағыттар бойынша дамуды көздеді:

- салық салу базасының кеңейтілуін, яғни салыстырмалы түрдегі төмендетілген ставкалар енгізілуі негізінде мемлекеттік бюджетті толықтыру;

- бюджеттің кіріс бөлігінің салықтық түсімдерін инфляциялық құнсызданудан қорғау;

- экономиканың тұрақсыздығы жағдайында кірістердің тұрақты қайнар көзін қамтамасыздандыру;

- 1995-1996 жылдары болған тауар тапшылығын жою.

Қазақстан Республикасының Салық Кодексінің кемшіліктерін атап кетпес бұрын келесідей екі жағдайды анықтау қажет. Ол ең алдымен:

салық заңнамасының жиі өзгертілуі салық төлеушілерді ғана емес, салық мамандарының да қызметіне кедергі жасайды.

Салық заңнамасының нормаларын орындауды қамтамасыз ететін жалпы сипаттағы қосымша ақпараттың жоқтығы.

Қосылған құн салығын қолданатын елдер келесідей мақсаттарды жүзеге асыруды көздейді:

- мемлекеттік табыстардың ұлғаюының кепілдемесі;

- соңғы тұтынушыға салық ауыртпалығын аудару;

- салықтан жалтаруды болдырмау үшін бақылауды күшейту;

- өндірістік циклдің әр этапында табыс ала алу мүмкіндігі.

Қазақстан Республикасының 2001 жылғы 12 маусымдағы Кодексiне (Салық кодексi) сәйкес әзірленген және қосылған құн салығы (бұдан әрі - ҚҚС) бойынша есепке қою, ҚҚС бойынша есептен шығару, ҚҚС бойынша есепке қою туралы куәлікті беру, ауыстыру, күшін жою және қолданысын тоқтата тұру тәртібін белгілейді. [3] .

Нарықтық қатынастар жүйесіне ену отандық салық салу жүйесін құру қажеттілігін туғызады. Механикалық еліктеу мен нарықтық экономикасы дамыған мемлекеттердің, сонымен қатар экономикасы транзитті мемлекеттердің салық жүйесін Қазақстан экономикасына көшіру қайта құрылған басқару жүйесі мен қадағалау құралдарының көрінісі ғана болатын еді. Сонымен қатар қайта құрудың қысқа мерзімдері басқа мемлекеттің салық салу жүйесін құру мен жұмыс атқару тәжіриесін максималды есептеуді қажет етеді.

Дүниежүзілік тәжірибеде бөлу қатынастарының эволюция процестерінде салық салу жүйесінің үш моделін бөліп көрсетугеболады. Оларға:

- Салық салу обьектісі ретінде көбінесе табыстарды қарастыратын модель;

- Салық салу обьектісі ретінде көбінесе шығыстарды қарастыратын модель;

- Табыстар мен шығыстардың қатынасы салық функциялары арасындағы тепе-теңдікті қамтамасыз етеді.

Бұл модельдер салық салу жүйелерінің эволюциясын көрсетеді. Салық жүйесінің даму динамикасы экономикасы тоқырау, салық базасы тар мемлекеттерде салық салу ретінде көбінесе шығындар қолданылады, ал нарықтық экономикасы дамыған елдерде - табыстар. Кәсіпкерліктен түскен табыстарға немесе халық табыстарына тікелей салық салынады. Үшінші модель экономиканың тұрақты даму теориясына әлдеқайда сай келеді. Салық салу жүйесіне қалыптасқан әлеуметтік -экономикалық жағдайға сай уақытылы енгізілген түзетулер жанама және тікелей салықтар арасындағы тепе-теңдікті максималды орнату арқылы экономиканың тұрақты және қалыпты дамуын қамтамасыз етеді. Бұл мемлекеттік бюджетті қалыптастыру процесінде салық төлеушілер мен мелекет мүдделерін қосылуына әкеледі. Салық базасының қысқаруына және нақты салық формаларының оңтайлық мүмкіндігінің қысқаруына әкеліп соғатын экономикалық дағдарыс кезінде мүдделердің сәйкестігіне жету өте қиын. Жанама салықтардың құрасында ең маңыздысы қосылған құн салығы болып табылады. Қосылған құн салығы мемлекеттің фискалды саясатын жүзеге асыру барысында қолданылады. % немесе ЖЮ-дің 7% Салық базасын кеңейту мен өз бюджеттерін толтыру мақсатында Еуропалық Одаққа мүше мемлекеттері қосылған құн салығына сәйкес салық базаларының мөлшерлері келісілді. [4] .

Еуропалық Одақ бюджетін базасының табыс көзі болып табылады. Бұл мемлекеттерде салық мөлшерлемелері 5 Еуропалық Одақ мемлекеттерінің салық жүйесін өзгертудің негізгі уәждеуі:

- қосылған құн салығы жаңа техника арқылы салық операцияларын құжат айналым жүйесінің реттелуін және тез жүргізуге мүмкіндік береді;

- ортақ нарыққа мемлекеттердің кіруіне қосылған құн салығын енгізу міндетті;

- тауарлар мен қызметтердің бір түріне салықтардың жеңілдікжағдайын жасау сақсатында қосылған құн салығын бөлшек сауда сатуларынан салық пен салыстырғанда әлдеқайда тиімді;

- қосыслған құн салығы бюджеттік түсіәмдерді әлдеқайда көтереді;

- сонымен қатар, осы факторлардың ішінде саяси аргументтер болып - ортақ нарыққа кіру шарты табылады. Дәл осы аргумент еуропалық мемлекеттер арасында осы салықтың кең тарауына түрткі болды. Қазіргі кезде Еуропалық Одақ мүшелерінің барлығы көрсетілген салықты енгізеді. Мемлекеттердің қосылған құн салығына көшу макроэкономикалық тұрғыдағы ортақ нарық форма кезінде іске асырылады. Көші процесінің өзі мыналарды қажет етеді:

- Салық жүйесінің есебінің тиімділігі;

- Жанама салық жүйесінің түбегейлі талдауы;

- Шетел мемлекеттерінден жұмыс істеу стажы бар кәсіби мамандарды дайындау;

- Жаңа жүйеге көшу мерзімін анықтау;

- Әр сату операцияларына счет-фактура толтыру міндеттілігі;

- Ақпараттар мен құжаттарды өндеуді автоматтандыру;

- Қосылған құн салығын есептеуді банк функциясына тіркеу;

- Кеден есебін компьютеризациялау;

Қосылған құн салығынан босатылған айналымдар:

1) Тауарлар (жұмыстар, қызмет көрсетулер) айналымы;

1. пошталық ақы төлеудің мемлекеттік белгілері;

2. акциздiк маркаларын;

3. уәкiлеттi органдар жүзеге асыратын, соларға байланысты мемлекеттiк баж алынатын қызметтердi;

4. адвокаттық қызметтi, нотариаттық iс-әрекеттердi жүзеге асыру бойынша көрсетiлетiн қызметтердi;

5. Қазақстан Республикасының Ұлттық Банкi өткiзетiн тауарлар (жұмыстар, қызметтерді) ;

6. мемлекеттiк меншiктi жекешелендiру тәртiбiмен өткiзiлетiн мүлікті;

6-1) Қазақстан Республикасының заңдарына сәйкес мемлекеттiк қажеттiлiктер үшiн сатып алынған мүлiк;

7) Қазақстан Республикасының заңдарына сәйкес мемлекеттiк мекемелердiң немесе мемлекеттік кәсіпорындардың пайдасына өтеусiз негiзде негiзгi құралдарды берудi;

8) жарғылық капиталға жарналарды;

9) жарғылық капиталға жарна ретiнде алынған мүлiктi қайтарып алуды;

10) жерлеу бюроларының әдет-ғұрыптық қызмет көрсетулерiн, зираттар мен крематорийлердің қызмет көрсетулерiн;

11) оларды өткiзу жөнiндегi қызмет көрсетулердi қоспағанда, лотереялық билеттердi өткiзу бойынша айналымды;

12) банк карталарымен операциялар бойынша есеп-қисаптарға қатысушыларға жинау, өңдеу және таратып беру жөнiндегi қызмет көрсетулердi қоса алғанда, есеп-қисаптарға қатысушылар арасында ақпараттық және технологиялық өзара iс-қимылды қамтамасыз ету жөнiнде көрсетiлетiн қызметтердi өткiзу бойынша айналымдар;

12-1) Қазақстан Республикасының кеден аумағына «Қазақстан Республикасының кеден аумағында тауарларды ұқсату» кеден режимінде әкелінген тауарларды ұқсату және (немесе) жөндеу бойынша қызмет көрсетулер;

12-2) халықаралық тасымалдар болып табылатын тасымалдарға байланысты жұмыстар мен қызмет көрсетулер, атап айтқанда: Қазақстан Республикасының аумағынан экспортталатын, Қазақстан Республикасының аумағына импортталатын тауарларды, оның ішінде почтаны, тиеу, түсіру, қайта тиеу (ағызу-құю), жөнелту бойынша жұмыстар, қызмет көрсетулер, сондай-ақ транзит жүктер; техникалық, аэронавигациялық, әуежай қызметін көрсету; халықаралық рейстерге көрсетілетін қызметтер бойынша теңіз айлақтарында қызмет көрсету;

12-3) тұрғын-үй қорын басқару, ұстау мен пайдалану жөнінде қызмет көрсету;

13) жерге және тұрғын үй қорындағы ғимараттарға байланысты айналым, қаржылық қызмет көрсетулер, қаржы лизингіне берілген мүлік, коммерциялық емес ұйымдар көрсететін қызметтер, геологиялық барлау және геологиялық іздестіру жұмыстары, мәдениет, ғылым және білім беру саласындағы қызмет көрсетулер, жұмыстар, медициналық және мал дәрігерлік қызмет саласындағы тауарлар мен қызмет көрсету;

14) ұлттық валюта банкноттары мен монеталары;

... жалғасы- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz