АҚ Дельта банк мысалында екінші деңгейлі банктің балансындағы активтер мен пассивтерді талдау және жетілдіру жолдары

Мазмұны

бет

Кіріспе

Тақырып өзектілігі. Нарықтық экономика жағдайында коммерциялық банктердің экономикаға тигізетін әсері зор. Олар нарықтық қатынастарды дамыта отырып, мемлекеттің экономикасын дамытады және жандандырады.

Банк жүйесі - нарықтық экономиканың ең маңызды бөлінбейтін құрамдас құрылымдарының бірі. Банктердің, тауарлық өндірістің және ақша айналымының дамуы тарихи бірге жүретін және тығыз байланыста болатын көрініс.

Банктің басты қызметі - елдегі ақша қаражаттарын жиыстыру және оларды тиімді түрде қайта бөлу, яғни салымшылар мен қарызшылар арасындағы делдалдық.

Сонымен қатар, банктер ел экономикасындағы ақша айналымының барлық құралдарының негізгі бөлігін қамтамасыз етеді, яғни қаржыларды игеру арқылы елдің қаржылық жағдайына ықпал жасайды. Банктер елдегі ақша ағымын тікелей өздері құрамдамағанмен, өз функцияларының көмегімен өнеркәсіпке, саудаға, банктік емес қаржылық салаға, мемлекеттік және мемлекеттік емес, солардың ақша ағымдары арқылы нарықтық экономика мен әлемдік шаруашылық байланыстар жүйесіне араласуға ат салысады.

Сондықтан, банктегі жүргізілетін балансының дұрыс ұйымдастыруы, тиімділігі ел экономикасының дамуын қамтамасыз ететін маңыздылығында болып табылады.

Банк тәжірибесінде талдау жасау, негізгі көрсеткіштерді жан жақты есеп ретінде құрастыру үшін ақпарат көзі қажет. Сол негізгі есептілік, банктің және әр түрлі кәсіпорынның қаржылық жағдайын көрсететін болып банк балансы табылады.

Банк балансына талдау жасағанда, оның негізгі объектісі болып, банктің коммерциялық қызметі табылады. Субъектілері: Ұлттық банк, басқа коммерциялық банктер, несиелік мекемелер, клиенттер, корреспонденттер, жеке және заңды тұлғалар табылады. Банктер баланcының талдаудың көмегімен өз қызметіндегі пайдалылық факторын зерттеп отырады, өтімділігін сақтап, Ұлттық банк белгілеген экономикалық номативтердің сақталуын қадағалайды және банктік тәуекелдерді төмендетеді. Әр субъекттің талдау барысында мақсаттары әртүрлі болғанымен, талдау критерийлері мен бағыттары әртүрлі болып келеді. Сөйтіп, екінші деңгейлі банктер банк балансына талдау жасау арқылы өзінің активтік және пассивтік операцияларының құрылымын оңтайландыру арқылы табыстарын барынша көбейтуге тырысады. Банк клиенттері мен корреспонденттері талдау негізінде банктің қаржылық жағдайының тұрақтылығын анықтайды, онымен болашақтағы қарым қатынастарының перспективасына баға береді. Қаржылық тұрақсыздық төлем қабілетсізділігіне алып келеді немесе банкротқа ұшыратады. Сондықтан қазіргі экономикалық талдау аса маңызды және актуалды мәселелердің бірі болып отыр.

Банктің ұйымдастырылуы құрылымы және соған сәйкес операциялары орталықсыздандыру дәрежесі, бірінші кезекте жалпылама түрде анықталады. Сондықтан да банктің бір - екі бөлімшесі болатын болса, онда орталақтан басқаруды жүзеге асыру тиімді. Кез келген жағдайда да барлық жүйені тиімді жедел басқарудың болғаны міндетті, өйткені шешім қабылдау барысында кешігу, бас кеңсе мен бөлімше арасында ақпараттық үзіліссіз болмауға тиіс. Басқарудың негізгі бір бөлігі ретінде келген, шыққан қаражаттарды есептеу, бөлу, басқару бухгалтерлік есепті жүргізу бөлімінің міндетінде.

Дипломдық жұмыстың негізгі мақсаты белгіленген банктің жағдайына дұрыс баға беріп, банк балансына толық зерттеу жүргізіп, оның негізгі бөлімдерінің сапалық жағдайларына талдау жүргізу болып табылады.

Берілген тақырыптың өзектілігі менің дипломдық жұмысымның тақырыбын анықтады: «Банк балансын талдау және оны жетілдіру жолдары».

Алдыға қойылған мақсаттарға жету үшін келесі мәселелерді қарастыру керек:

- банк балансының экономикалық мәнің ашып көрсету мен құрылымын қарастыру және оған талдау жүргізудегі негізгі түрлерін көрсету;

- балансты талдаудың көздері, түрлеріне және әдістеріне тоқталу;

- актив пен пассивтің құрамына талдау жүргізу;

- екінші деңгейлі банкінің табыс және шығысын талдау;

- екінші деңгейлі банктің пайдасын және рентабельділігін анықтау;

- банктің ресурстарының жағдайына, олардың құрылуына және қолдану бағытына мінездеме беру;

- меншікті құралдардың көлемін анықтау, көз қорларының құрылымындағы өзгерiстiң бар болуы және активтердiң динамикасын және құрамын анықтау;

- банктің активтік және пассивтік операцияларының келістілігіне баға беру;

- екінші деңгейдегі банктердің қаржылық орнықтылығын қамтамасыз ету бағыттары мен болашағын ашып көрсету;

- банктің қаржылық жағдайына әсерін тигізетін пассив пен актив бөлімдерінің сапасын жетілдіру мен негізгі мәселелерін көрсету болып табылады.

Дипломдық жұмыс: кіріспе, аналитикалық үш бөлімнен, қорытындыдан, қосымшалардан және қолданылған әдебиеттерден тұрады. Талдау «Дельта банк» Акционерлік қоғамының статистикалық, бухгалтерлік және қаржылық есептілігінің негізінде жүзеге асырылды.

1. Екінші деңгейлі банктің балансындағы актив пен пассив бөлімдеріне талдау жасау тәжірибесі АҚ «Дельта банкі» мысалында

1. 1 Қазақстан Республикасы банктері активтерінің құрылымы мен сапасын талдау (АҚ «Дельта банкі» мысалында)

Активтер бухгалтерлік баланста қаржылық жағдайын айқындайтын элемент.

Коммерциялық банктің активтерін төмендегідей төрт топқа бөлуге болады:

- касса және оған теңесетін ақшалай қаражаттар;

- берілген несиелер;

- бағалы қағаздарға жұмсалынған инвестициялар;

- банктің ғимараты мен жабдықтары.

Активтердің сапасы, олардың өтімділігіне, тәуекел активтердің көлеміне, толық бағалы емес активтердің үлес салмағына, активтердің көлеміне, табыс әкелуіне қарай анықталады.

Банк өзінің міндеттемелерін күнделікті орындап отыруын қамтамасыз етуі үшін активтердің құрылымы өтімділіктің қоятын талаптарына сәйкес келуге тиіс. Осы мақсатта банк өзінің активтерін, олардың өтелу мерзімдеріне байланысты және өтімділік дәрежесіне қарай жіктейді. Өтімділігіне қарай банк активтері төмендегідей топтарға бөлінеді:

- жоғары өтімді активтер;

- өтімді активтер;

- ұзақ мерзімді өтімді активтер.

ҚР-ғы екінші деңгейдегі банктеге арналған пруденциялдық нормативтерге сәйкес жоғары өтімді активтерге мыналар жатады:

- қолма-қол ақшалар;

- мемлекеттің бағалы қағаздары және Қазақстан ипотекалық компаниясының борыштық бағалы қағаздары, сондай-ақ өтімділігі жоғары басқа да бағалы қағаздар;

- құйма қымбат бағалы металдар;

- Ұлттық банктегі Standard & Poors және басқа рейтингтік агенттіктердің “А” төмен емес ұзақ мерзімді рейтингі бар бейрезидент-банктердегі талап етуге дейінгі депозиттер;

- Standard & Poors және басқа рейтингтік агенттіктердің “А” төмен емес ұзақ мерзімді рейтингі бар ҚР банктерге берген “овернайт” займдары.

Банктің бұл қаражаттары банктің айналымынан қажет уақытында алуға мүмкіндік беретін активтерге жатады.

Банктің өтімді қаражаттарының құрылымына жоғарыда аталғандарынан басқалары, яғни қайтару мерзімі 30 күнді құрайтын, шетел валютасында берген барлық несиелер, алдағы 30 күн ішінде аталған банкке келіп түсуге тиісті басқа да төлемдер жатады. Ұзақ мерзімді өтімді активтерге бір жылдан жоғары уақытқа берілген несиелердің бәрі, сондай-ақ 50% кепіл хат және кепілдікпен 1 жылдан жоғары уақытқа берілген несиелер, Үкіметтің кепіл хатымен, бағалы қағаздарды және бағалы металдарды кепілге алып берілген ссудаларды шегеріп тастағандағы мерзімі өткен несиелер.

Активтердің тиімді құрылымын жасай отырып, банктер өтімділікке қойылатын талаптарды орындауға тиіс, демек, олардың жоғары өтімді, өтімді және ұзақ мерзімді өтімді активтері міндеттемелердің мерзімдеріне, сомаларына және типтеріне сәйкес келуі керек.

Кейбір шетелдік әдебиеттерде банк активтерін, олардың өтімділігі мен пайдалылығына қарай 4 топқа бөледі:

1-топ. Алғашқы резервтер - бұл алынатын салымдарды төлеуге және несиеге деген өтінішті қанағаттандыру үшін тез арада пайдаланылатын ең өтімді активтер. Мұндай активтерге мыналар жатады:

- касса;

- орталық банктегі корршоттағы және өзге де шоттардағы ақшалай қаражаттар;

- инкассациялау процесіндегі чектер және өзге де төлем құжаттары;

- басқа да коммерциялық банктердегі корршоттағы қаражаттар.

Мұндай активтер банкке табыс әкелмейді, бірақ банктің өтімділігінің негізгі көзі болып табылады.

2-топ. Екінші реттегі резервтер - бұл, банкке шамалы ғана табыс әкелгенімен де жоғары өтімді активтер қатарына жатады. Себебі, оларды ең төменгі тәуекелмен, кішкене ғана кешіктіріп, қолма-қол ақшаға айналдыру болады. Оларға мыналар жатады:

- вексельдер және өзге де қысқа мерзімді бағалы қағаздар;

- талап етілетін (онкольдық) несиелер;

- бірінші сыныпты қарыз алушыға берілетін несиелер.

Бұл топтың активтерінің тағайындалуының басты мақсаты - алғашқы резервтерді толықтыру көзі ретінде қызмет ету болып табылады.

3-топ. Банктік активтердің маңызды бөлігі - банктік несиелік портфелі. Банктің несиелері біршама табысты және ең тәуекелді болып келеді. Бұл топ банктің пайдасының басты көзін құрайды.

4-топқа инвестициялық портфель жатады. Инвестициялық портфельді қалыптастыру екі мақсатты көздейді: банкке табыс әкелу және ұзақ мерзімді бағалы қағаздардың өтелу мерзімінің жақын қалуына байланысты, сондай-ақ оларды қысқа мерзімге айналдыруда екінші реттегі активтерге қосымша ретінде болу.

Біз қарастырақ тақырыпқа сай бухгалтерлік баланстың активтер санына келесілер енгізіледі:

- ақша қаражаттары;

- корреспонденттік шоттар;

- пайда немесе шығын арқылы әділ құны бойынша ескерілетін бағалы қағаздар;

- басқа банктерге орналастырылған банктің салымдары;

- басқа банктерге берілген заемдар;

- банктік операциялардың жекелеген түрлерін жүзеге асыратын ұйымдарға берілген заемдар және қаржы лизингі;

- банктің клиенттерге қоятын талаптары;

- басқа да бағалы қағаздар;

- бағалы қағаздармен «Кері РЕПО» операциялары;

- банктің капиталға инвестициясы және реттелген борыш;

- өтелгенге дейін ұсталатын бағалы қағаздар;

- заемдар және дебиторлық берешек санатындағы басқа да борыштық құралдар;

- тауар-материалдық қорлар;

- негізгі құрал-жабдықтар және материалдық емес активтер;

- амортизациялық аударым есебімен негізгі құрал-жабдықтар және материалдық емес активтер;

- сыйақы алуға байланысты есептелген кірістер;

- сыйақының және шығыстардың алдын-ала төлемдері;

- есептелген комиссиялық кірістер;

- банктің басқа да дебиторлары;

- туынды қаржылық құралдар бойынша операцияларға талаптар.

Қазақстан Республикасының Ұлттық Банктің Басқармасының 2002 жылы 16 қарашадағы N 465 қаулысымен бекітілген “Активтердің, шартты міндеттемелердің жіктелуі және оларды күмәнді және үмітсіз санаттарға жатқыза отырып, оларға қарсы провизиялар құру” туралы ережесіне сәйкес, ҚР қаржылық қадағалау агенттігіне банктер ай сайын айлық баланспен бірге активтер мен шартты міндеттемелердің жіктелуі және оларға қарсы провизиялар құру туралы мәліметтер береді [12] .

Мұндағы активтерге заңды және жеке тұлғаларға қатысты, сондай-ақ басқа банктерге байланысты банктің талаптары жатады.

Аталған ережеге сәйкес, активтер мен шартты міндеттемелер стандартты және жіктелінген болып бөлінеді, жіктелген активтер қатарына жатпайтын активтер стандартты болып табылады. Жіктелінген активтер мен шартты міндеттемелер күмәнді (5 санатты күмәнді) және үмітсіз болып бөлінеді.

Жіктелген активтерге қатарына банк несиелері, депозиттері, бағалы қағаздары, дебиторлық қарыздары және шартты міндеттемелері жатады.

Несиелердің жіктелуі олардың сапасына, қамтамасыз етілуіне, қарыз алушының қаржылық жағдайына, оның несиелік тарихына, несиелердің жіктелу санаттарына байланысты жүзеге асады.

Банкаралық несие басқа банктердегі депозит сияқты жіктеледі.

Басқа банктерде орналастырылған банк депозиттерінің жіктелуі өзінше ерекше. Егер А тобындағы рейтингінен төмен емес рейтингі бар шетел банкінде немесе Қазақстан Республикасының суверенді рейтингі бір деңгейге төмен емес жеке рейтингі бар кез келген резидент банкте депозит (соның ішінде корреспонденттік шот) орналастырылған болса, депозиттен, соның ішінде корроспонденттік шоттан қаржатты аудару уықтында жүзеге асып отырса, онда ондай депозит стандартты болып табылады.

Сонымен қатар, егер А тобындағы рейтингінен төмен емес рейтингі бар шетел банкінде немесе Қазақстан Республикасының суверенді рейтингі бір деңгейге төмен жеке рейтингі бар кез келген резидент банкте депозит (соның ішінде корреспонденттік шот) орналастырылған болса, онда банк құжат негізінде оның қаржылық жағдайына мониторинг жүргізеді.

Қаржылық жағдайын анықтайтын мониторинг болмаған жағдайда, ондай банкте орналасытырлған депозит не корреспонденттік шот бір категорияға төмендеп жіктеледі.

Бағалы қағаздарды жіктеудің өзіндік ерекшелігі бар. Бағалы қағаздарды жіктеу банктің инвестициялық портфеіліндегі баланста қайта бағалауға жатпайтын қарыздық бағалы қағаздар түрлері бойынша жүзеге асырылады.

Заңды тұлғалардың акцияларын жұмсалынған инвестициялар жіктелуге жатпайды. А тобындағы рейтингінен төмен емес рейтингі бар шетел эмитентінің немесе Қазақстан Республикасының суверенді рейтингі бір деңгейге төмен емес жеке рейтингі бар резидент-эмитетнттің, сондай ақ Қазақстан қор биржасының А категориясының ресми тізіміне енген бағалы қағаздар бойынша төлемдер кешіктірілмеген жағдайларда олар стандартты болып саналады.

А тобындағы рейтингінен төмен рейтингі бар шетел эмитентінің немесе Қазақстан Республикасының суверенді рейтингі бір деңгейге төмен жеке рейтингі бар резидент-эмитенттің қаржылық жағдайына құжат негізінде банк мониторинг жүргізеді.

Бағалы қағаз эмитентінің қаржылық жағдайын анықтайтын мониторинг болмаған жағдайда, ондай бағалы бағаздар бір категорияға төмендеп және олардың жіктеледі.

Дебиторлық қарыздарды жіктеуге әкімшілік және шаруашылық қызметке байланысты өтеу мерзімі үш айдан жоғары дебиторлық қарыздардан басқалары жатады. Қайтару мерзімі алдын ала белгіленбеген, бірақ банк балансында алты айдан жоғары мерзімде есепте тұрған дебиторлық қарыздар бойынша бір категоряға төмендейді.

Егер бір дебитордың дебиторлық қарызы банктің меншікті капиталының 5 пайызынан жоғары болса, онда дебиторлық қарыздың пайда болған күнінен бастап банк дебитордың қаржылық жағдайына тиісті құжаттар бойынша мониторинг жүргізеді. Дебитордың қаржылық жағдайына жүргізілетін мониторинг болмаған жағдайда ондай активті жіктеу бір категорияға төмендейді [13] .

Банктің шарты міндеттемелерінің жіктелуі клиенттің тапсырмасы бойынша қабылданған және келісім-шартқа сәйкес клиент үшін банкке төлем тәуекелін тудыратын міндеттемелер бойынша жүзеге асады. Шартты міндеттемелерді есепке алу және жіктеу банкпен оның клиенті арасындағы келісім-шарт жасалған күннен басталады.

Шартты міндеттеме бойынша сый ақы төлеу мерзімі кешіктірілмеген және шартты міндеттеме ашылған клиенттің қаржылық жағдайы тұрақты болған жағдайда ондай шартты міндеттеме стандартты болып саналады. Клиенттің қаржылық жағдайы тұрақты болмаған және сый ақы төлеу мерзімі кешіктірілген жағдайда ондай шартты міндеттемелер жіктеледі. Несиелердің, басқа банктердегі банктік депозитерінің (соның ішінде кореспонденттік шоттардың), бағалы қағаздардың, дебиторлық қарыздар және шартты міндеттемелердің жіктелуі белгілі бір критерийлерге байланысты жүзеге асады. Провизиялардың көлемі жіктелген активтердің сомасынан, олардың сапасына байланысты 5%-дан 100% -ға дейін құрылады.

Провизиялар - активтердің қайтарылмауы немесе олардың құнының төмендеуінен келген шығындарды жабу үшін қажетті құралдардың сомасы. Провизиялар жалпы және арнайы болып бөлінеді. Жалпы провизиялар - бұл банктің арнайы провизияларды құруды қажет ететін активтерден басқа да барлық жиынтық активтері бойынша мүмкін шығындарды жабу үшін құрылған провизиялар. Арнайы провизиялар - бұл құны өзінің сатып алу құнынан екі есе төмен немесе қайтарылмай қалуы мүмкін нақты жіктелінген активтер бойынша шығындарды жабуға арналған провизиялар. Активтерді жіктеу барысында анықталатын қорытынды балл жоғарыда атлған барлық критерийлерді қосу арқылы анықталады. Қорытынды балдың мәнінің негізінде несие бөлімінің қызметкері жіктелетін активтер санатын бекітіп, соған сәйкес провизия мөлшерін анықтайды (3 кесте) [14, 285 бет] .

1 кесте

Активтер санаты және провизияны құру ерекшеліктері*

Күмәнді

1-санатты

Қайнар көзі:Савицкая Г. С. Банковское дело. Учебник. 2008г

Активтер мен шартты міндеттемелер айына екі рет жіктеледі.

1) Алдын алы жіктелу, яғни оның мақсаты:

- айдың соңына таман Банк бойынша жалпы алғанда активтер мен шартты міндеттемелердің сапасын тәуекелдің дәрежесіне қарай болжау;

- провизияның мөлшерін болжау;

- айдың соңына дейін қарыз алушыларды қарыздары бойынша ескерту және қайтармай қалу тәуекелінің алдын алу;

- қарыз алушыға қызмет көрсетумен байланысты болуы мүмкін мәселелерді несиелік бөлімшелерге хабарлау.

Активтерді екі категорияға бөлуге болады: пайда әкелуге тиіс активтер (шынайы активтер), өмір үшін қолданылатын және табыс әкелмейтін активтер (оларды өмірге арналған активтер деп атайық) .

Шынайы активтерге банк депозиттері, құнды қағаздар және пай қорларына, жалға берілетін жылжымайтын мүлікке, жеке бизнеске салынған салымдар, яғни болашақта немесе қазірдің өзінде пайда әкелетіндердің бәрі жатады.

Өмірге арналған активтер деп өзіміз тұратын пәтерді, өзіміз мінетін автомобильді, демалыс күндері тынығуға арналған қала сыртындағы жылжымайтын мүлікті айтамыз. Бұлардан біз табыс таппаймыз. Тіпті олардың қызметіне және оларды ұстауға ақша төлейміз. Соған қарамастан, бұл біздің активіміз, біздің белгілі бір құны бар және біздің капиталымызды арттыратын мүлкіміз.

2010-2011 жылдары байқалған банк активтерінің жиынтық көлемінің өсуі (міндеттемелері қайта құрылымдаудан өткен банктерді қосқанда) олардың сапасының нашарлауымен қоса жүрді. Активтер және шартты міндеттемелер сапасының динамикасы көбінесе кредиттік портфелдегі заемдарды барынша жоғары біліктілік санатынан барынша төменгісіне ауыстыруға себепші болды.

Қазақстандағы екінші деңдейдегі банктердің ағымдағы жылды көрсеткіштері бойынша 4, 7 %-ға (2, 1 млрд теңгеге) өсті, бұл жағдай, негізінен, өтімді активтердің - 20, 9 пайызға, сақтандыру активтерінің - 84, 5 пайызға, кредит мекемелеріндегі қаржының - 5, 7 пайызға және өзге активтердің - 63, 9 пайызға ұлғайтылуы есебінен мүмкін болды. Активтер өсіміне шетелдік мемлекеттер мен ұйымдардың бағалы қағаздарының 45, 2 пайызға қысқартылуы, клиенттер қарыздарының 1, 9 пайызға (нетто) азайтылуы, пайда немесе шығын арқылы, әділ құн бойынша бағаланатын қаржылық активтер мен міндеттемелер көлемінің 18, 2 пайызға қысқаруы әсер етті.

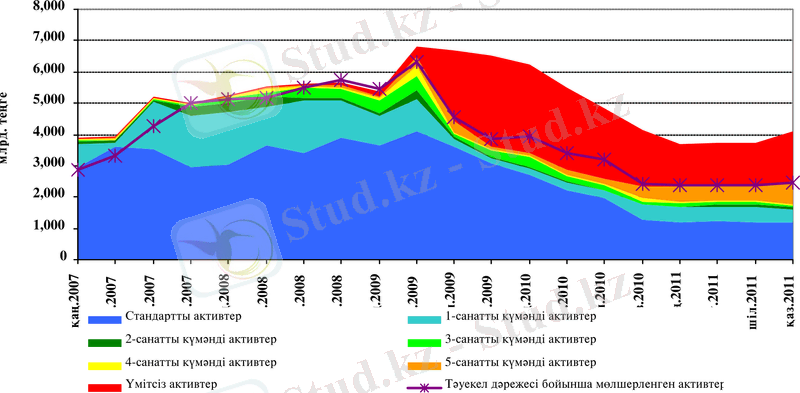

Міндеттемелерін қайта қүрылымдауды аяқтаған банктердің активтерінің жиынтық көлемі, 2009 ж. сәуір - 2011 ж. Қазан аралығында активтердің елеулі көлемін баланс үшін қайта бағалау және есептен шығару есебінен 5 332, 6 млрд. теңгеден 2 485, 6 млрд. теңгеге дейін төмендеді. Бұл ретте жүмыс істемейтін активтер мен шартты міндеттемелер үлесінің күрт ұлғаюы байқалды: 5-санаттағы және үмітсіз активтерінің үлесі осы кезеңде көбінесе активтерді орналастыру және оларды кейіннен жіктеу кезінде реттеуші талаптарды бұзушылықтар анықтау салдарынан 751 млрд. теңгеден 1806 млрд. теңгеге дейін өсті. Сонымен бірге аудиторлық тексеру нәтижелері бойынша «БТА Банк» АҚ есептілікті ХҚЕС талаптарына сәйкес келтіру мақсатында 2011 ж. 2-тоқсанда балансқа есептен шығарылған активтердің бір бөлігін қалпына келтіруге мәжбүр болды, бұл банк капиталының тапшылығына әкелді (3 сурет) . Тәуекел дәрежесі бойынша орташа алынған банктердің (қүрылымдалған банктерді қоспағанда) активтері көбінесе несиелік тәуекел бойынша орташа алынған активтердің өсуі есебінен жылдың басынан бастап 13%-ға өсті [15] .

1 сурет . Активтер мен шартты міндеттемелер дәрежесі бойынша мөлшерленген активтер

Бұл ретте несиелік тәуекел бойынша орташа алынған активтер мен шартты міндеттемелердің өсуі үмітсіз заемдарды есептен шығару болмаған кезде банктердің несиелік портфелінің өсуі салдарынан болды (4 кесте) .

2 кесте

Тәуекел дәрежесі бойынша мөлшерленген активтердің компоненттері*

* ҚР Ұлттық банктің ресми сайты, http: www. nationalbank. kz

2010 жылдың 31наурызында несиелік операциялары банктің барлық активтерінен 666 млрд. 634 млн. теңге немесе 53% құрайды (2 сурет) .

2 сурет. 2010 жылдың 1 тоқсаныңдағы банктің актив құрылымы

Қарастырылған мерзімде банктің бағалы қағаздар шығаруы өткен жылмен салыстырғанда бес есе көбейді және 152 млрд. 517 млн. теңге мөлшерінде болды (3 сурет) .

... жалғасы- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz