Коммерциялық банктердің қаржылық тұрақтылығын бағалау: CAMEL(S) әдістемесі және В. Кромонов әдісі

Коммерциялық банктердің қаржылық тұрақтылығы

1. 2. 2 CAMEL (S) қаржылық тұрақтылығын бағалау әдістемесінің қысқаша сипаттамасы және В. Кромонов әдіснамасы

- CAMEL (S) қаржылық тұрақтылықты бағалау әдістемесі

Қазіргі заманғы банктік тәжірибеде коммерциялық банктердің қаржылық тұрақтылығын бағалаудың CAMEL (S) әдістемесі өте кең таралған, ол несие институттарын бағалаудың рейтингтік жүйесі болып табылады.

Қысқартуға негізделген бұл әдіс коммерциялық банктер қызметінің капитал, активтер, басқару, кірістілік (пайдалылық), өтімділік, нарықтық тәуекелдерге сезімталдығы сияқты негізгі компоненттерінің сапасын анықтауға негізделген.

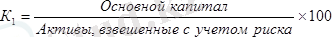

Бұл әдісте капиталдың сапасы ең алдымен қолайсыз жағдай туындаған кезде банктің төлем қабілеттілігін қамтамасыз ететін маңызды фактор болып табылатын банктің меншікті қаражатының жеткіліктілігін білдіреді. Капитал жеткіліктілігінің негізгі көрсеткіштері капитал жеткіліктілігінің коэффициенті (K1) және жиынтық (негізгі және қосымша) капиталдың (K2) жеткіліктілік коэффициенті болып табылады:

К1 = Негізгі капитал/Тәуекелдің өлшенген активтері*100

К2 = Жалпы капитал/Тәуекелдің өлшенген активтері*100

Қосымша индикаторлар да есептеледі: қаржылық левередж (негізгі капиталдың орташа активтерге қатынасы: стандарт 3%), меншікті капиталдың жеткіліктілік коэффициенті (материалдық емес активтерді алып тастағанда негізгі капиталдың орташа активтерге қатынасы), тәуекелді активтердің қатынасы (Тақ), көлемі мен динамикасы сыни және стандартты емес активтер.

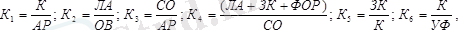

Активтердің сапасын бағалау банктің белсенді операцияларымен байланысты нақты тәуекелдің болуымен байланысты. Тәуекел қаншалықты жоғары болса, активтердің сапасы соғұрлым төмен болады. Бастапқыда барлық активтер «жақсы», «арнайы айтылған», «стандартты емес», «күмәнді», «пайдасыз» болып бөлінеді. Соңғы үшеу теріс рейтингіге ие, сәйкесінше олар үшін 20%, 50%, 100% тәуекел коэффициенттері белгіленген. Әрі қарай активтердің жалпы тәуекелінің абсолютті мәні (Ар) анықталады, соның негізінде активтер сапасының негізгі көрсеткіші есептеледі:

Осы көрсеткіштен басқа, тәуекелдер тұрғысынан активтердің жиынтық активтерге қатынасы есептеледі; жалпы несие көлеміндегі мерзімі өткен және күмәнді қарыздардың үлесі.

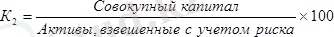

Табыстылық есебі несие мекемесінің тиімділігін анықтаумен байланысты. Табыстылық неғұрлым жоғары болса, банк соғұрлым тиімді болады.

Табыстылық деңгейін бағалау ең алдымен рентабельділік коэффициентін қолдана отырып жүзеге асырылады:

Коэффициенттің стандартты мөлшерін активтер мөлшеріне байланысты банк топтары белгілейді.

Табыстылықты бағалау туралы түпкілікті қорытынды жасау үшін банктің кірістері мен шығыстарының құрылымына талдау жасалады.

Өтімділікті бағалау банктің мүмкіндіктері кредиторлар мен салымшылар алдындағы міндеттемелерді қысқа мерзімде орындауға байланысты екенін көрсетеді. CAMEL (S) әдістемесі өтімділікті бағалаудың стандартты жүйесін орнатпайды. Негізгі назар банктің ағымдағы және болашақ қажеттіліктеріне өтімділікті қамтамасыз ету көздерінің жеткіліктілігіне, активтерді ең аз шығындармен тез сату қабілетіне, депозиттердің құрылымы мен динамикасына, менеджерлердің өтімділік жағдайын бақылау қабілетіне аударылады.

Нарықтық тәуекелдерге сезімталдық нарықтық тәуекелдердің банктердің кірістілігі мен капиталына әсерін көрсетеді. Ол нарықтық тәуекелдерді бағалауды (пайыздар, валюта, баға және т. б. ), сондай-ақ оларды басқару жүйесін бағалауды қамтиды.

CAMEL (S) әдіснамасындағы менеджмент соңғы рет бағаланады, өйткені банктік менеджменттің сапасы жоғарыда аталған көрсеткіштерді бағалауға тікелей байланысты. Бұл фактор негізінен бейресми банктік критерийлермен (құзіреттілік, көшбасшылық қабілеттілік, банктік ережелерді сақтау, ішкі және сыртқы тексерулердің жеткіліктілігі және т. б. ) байланысты.

Алты фактордың әрқайсысы үшін рейтинг олардың әрқайсысының алынған рейтингіне байланысты белгіленеді. Содан кейін жиынтық рейтинг беріледі.

- Кромоновтың банк тұрақтылығын бағалау критерийлері

В. Кромоновтың әдістемесі банктерді қаржылық бағалаудың ресейлік тәжірибесінде кеңінен қолданылды. Есептеулер үшін бастапқы ақпарат екінші реттік шоттардағы банк қалдықтары болып табылады, олардың мәліметтері экономикалық біртекті топтарға топтастырылған: жарғылық капитал (ЖК), меншікті капитал (K), талап ету міндеттемелері (Тем), жиынтық міндеттемелер (ЖМ), өтімді активтер (ӨА) . , айналым қаражаттары (AҚ), капиталды қорғау (КА) .

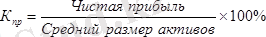

Жиынтық мәліметтер негізінде алты фактор есептеледі:

/уставный фонд (УФ), собственный капитал (К), обязательства до востребования (ОВ), суммарные обязательства (СО), ликвидные активы (ЛА), работающие активы (АР), защита капитала (ЗК) . /

мұндағы K1 - сенімділіктің жалпы коэффициенті: банктің операциялық активтерге тәуекелді инвестициялары меншікті капиталмен қаншалықты қорғалатынын көрсетеді;

K2 - лезде өтімділік коэффициенті: банктің клиенттік ақшаны өзінің несиелік ресурстары ретінде пайдаланатындығын көрсетеді;

K3 - кросс-коэффициент: қарыз қаражатын пайдалану кезінде банктің қандай тәуекелге жол беретінін көрсетеді;

K4 - өтімділіктің жалпы коэффициенті: берілген несиелер қайтарылмаған жағдайда банктің кредиторлардың талаптарын өте қолайлы мерзімде қанағаттандыру қабілеттілігін сипаттайды;

K5 - капиталды қорғаудың коэффициенті: банктің инфляциялық процестерді қаншалықты ескеретінін және оның активтерінің жылжымайтын мүлікке, құндылықтар мен жабдықтарға қанша пайызын орналастыратынын көрсетеді;

K6 - пайданы акционерлік капиталдандыру коэффициенті: пайданы капиталдандыру мүмкіндігін сипаттайды;

МРҚ - міндетті резервтер қоры.

Осы коэффициенттердің стандарттарға сәйкес мәні: 1; 1; 3; 1; 1; Сәйкесінше 3. Олардың салмақтық шамалары тең: 45%, 20%, 10%, 15%, 5%, 5%.

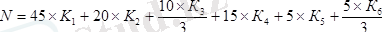

Әрі қарай, сенімділік индексі есептеледі:

Формула негізінде сенімділік индексінің максималды мәні 100 құрайды. Берілген индекс неғұрлым жоғары болса, банк соғұрлым сенімді және қаржылық тұрғыдан тұрақты болады.

Осы тарауда келтірілген қаржылық жағдайды бағалау әдістерін талдағаннан кейін, олар банктің қаржылық тұрақтылығының формализацияланған және формалданбаған факторларының жүйеленген сапалық сипаттамасын ұсынады, өйткені меншікті капиталдың жеткілікті болуы, активтердің сауатты әртараптандырылуы, табыстылық пен өтімділіктің тиісті деңгейін қамтамасыз етеді, барлық деңгейдегі менеджмент біліктілігі, тәуекелдерді азайту және оларды тиімді басқару мүмкіндігі.

Әдістемелердің өздеріне келетін болсақ, қазіргі тәжірибеге сүйене отырып, ең танымалсы - гол және коэффициентті әдістер. Бұрынғы рейтингі бар банктер олардың сенімділігі мен қаржылық тұрақтылығына қарай, ал екіншілері белгілі бір банктің есептелген жиынтық көрсеткішке қаншалықты сенімді немесе тұрақты болатындығын анықтайды. Кромоновтың коэффициенттік әдісі негізінен есептелген аналитикалық көрсеткіштерді қолдануға негізделген, олар банк менеджментінің біліктілік деңгейін белгілі бір дәрежеге немесе басқа деңгейге шығарады.

2. Әлемдік қаржы дағдарысының коммерциялық банктердің қаржылық тұрақтылығына әсері

Коммерциялық банктердің қаржылық тұрақтылығының маңызды факторы меншікті капиталдың жеткілікті мөлшері болып табылады, өйткені оның негізгі рөлі несиелік ұйымдардың тұрақтылығын қамтамасыз ету болып табылады. Капиталдың мөлшері мен сапасы банктер өмірінің маңызды көрсеткіштері болып табылады.

Капиталдандырудың төмендігі проблемасы қазақстандық банк жүйесі үшін негізгі мәселелердің бірі болып қала беруде, ол капиталдың жиынтық абсолютті мәні және маңызды салыстырмалы макроэкономикалық көрсеткіштері (капиталдың ЖІӨ-ге қатынасы және т. б. ) жағынан да шетелдіктерден едәуір артта қалады.

2. 1. 3 Коммерциялық банк секторының өтімділік динамикасы

Коммерциялық банктердің өтімділігі олардың қаржылық тұрақтылығының маңызды факторы болып табылады. Несиелік ұйымдардың өз міндеттемелерін уақтылы өтеуі және қолма-қол ақша кетуіне байланысты күтпеген жағдайларға ауыртпалықсыз жауап беру қабілеті өтімділік деңгейіне тікелей байланысты. Қаржы институттары үшін қаржылық дағдарыс жағдайында олардың өтімділігін тиісті деңгейде ұстап тұру тұрақты жұмыс істеудің маңызды шарттарының бірі болып табылады.

Коммерциялық банктердің өтімділігі бағалы қағаздар нарығында жоғары сұранысқа ие қолма-қол ақша мен облигациялардың болуына тікелей байланысты. Алдыңғы тармақта талқыланған банк секторының қарыз міндеттемелеріне инвестицияларының құрылымы банктердің жоғары өтімділікке ие облигацияларға ие екенін көрсетеді (Қазақстан Республикасының борыштық міндеттемелері, жетекші отандық және шетелдік корпорациялардың облигациялары, Қазақстан банкінің міндеттемелері және т. б. ), бұл банктердің екінші деңгейдегі өтімділік резервімен күрделі проблемалар туындамайтынын білдіреді.

2. 1. 4 Коммерциялық банктердің кірістілік динамикасы

... жалғасы- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz