2008 жылғы Қазақстан экономикасының нақты секторы, ақша-кредит саясаты, Ұлттық банктің алтын-валюта активтерін басқаруы және қолма-қол ақша айналымы

Жоспар:

1. Экономиканың нақты секторы

2. Ақша-кредит саясаты

3. Ұлттық Банктің алтын валюта активтері және оларды басқару

4. Қолма-қол ақша айналымы

КІРІСПЕ

2008 жылы әлемдік экономика 1930-шы жылдардан бері дамыған қаржы нарықтарындағы ең айтарлықтай қаржы күйзелісі жағдайында елеулі құлдырау кезеңіне аяқ басты. ХВҚ бағалауы бойынша жаһандық экономикалық өсу 2007 жылғы 5, 2%-дан 2008 жылдың қорытындысы бойынша 3, 2%-ға дейін бәсеңдеді.

Осындай жағдайда Қазақстан Республикасының экономикалық дамуы 2008 жылы өсу қарқынының бәсеңдеуімен сипатталды. 2008 жылы нақты ЖІӨ өсуі 3, 3% құрады.

Қазақстан Республикасының макроэкономикалық дамуы 2008 жылы банк секторының кредиттік қызметі стагнациясымен, бірқатар салаларда өндірістің төмендеуімен, тұтынушылық сұраныстың бәсеңдеуімен қоса жүретін экономикалық белсенділіктің азаюы жағдайында жүрді. Мұндай дамудың негізгі факторлары әлемдік қаржы дағдарысының тереңдеуі салдарынан әлемдік экономиканың өсу қарқынының айтарлықтай бәсеңдеуі, сондай-ақ Қазақстан Республикасының экономикасындағы өткен жылдары жинақталған жүйелік проблемалардың асқынуы болды. Бұл 2008 жылы Қазақстан Республикасы экономикасының барлық секторларында 2007 жылмен салыстырғанда даму динамикасының бәсеңдеуіне әкеліп соқтырды.

2007 жылғы тамызда АҚШ-тың бірінші сыныпты емес ипотекалық кредиттер нарығындағы күйреуден басталған қаржы дағдарысы кейінгі жылда одан әрі тереңдей түсті және 2008 жылдың қыркүйегінде қарқынды жаңа кезеңге аяқ басты. Оның әсері бүкіл ауқымды қаржы жүйесінде сезілді. Компаниялардың төлем қабілеттілігіне қатысты алаңдаушылықтың күшейе түсуі нәтижесінде АҚШ-тың және Еуропаның бірқатар ірі қаржы мекемелерінің қаржылық проблемаларын шешу жөнінде шұғыл шаралар қабылданды. Атап айтқанда, АҚШ-тың және Еуропаның реттеуші органдары ірі ауқымды өтімділік беруді, әлсіз мекемелерді санациялау мақсатында шұғыл араласуды, салымдарды сақтандыру лимитін ұлғайту жөнінде және АҚШ-та жуырда қабылданған, банктерден сәтсіз активтерді сатып алу үшін мемлекет қаражатын пайдалану туралы заңнаманы қоса алғанда нарықтарды тұрақтандыру жөнінде төтенше шараларды қабылдады.

Шығындардың өсуі, активтер бағасының төмендеуі және экономикалық құлдыраудың тереңдей түсуі сияқты факторлардың қабаттасып келуі қаржы жүйесінің ауқымды бөлігінің жұмысына қатысты барған сайын айтарлықтай алаңдатушылық тудырды. Қазіргі уақытта орын алып отырған заем қаражаты үлесінің қысқару үрдісі қарқындай түсті және реттілігі бұзылды, мұның өзі қаржы ұйымдарының акциялары бағасының күрт төмендеуінен, дефолттан қорғауға байланысты қаржыландыру құны мен шығынның артуынан, сондай-ақ активтер бағасының төмендеуінен көрінді.

Өтімділікпен шиеленісті жағдайды еңсеруге және қаржылық қиыншылықты басынан кешіріп отырған ұйымдардың проблемаларын шешуге бағытталған бытыраңқы әрекеттер нарыққа қатысушылардың сенімін қалпына келтіруге мүмкіндік бермеді, себебі бұл шаралар кеңінен таралған әрі тереңдеп кеткен проблемаларды шеше алмады.

2008 жылдың екінші жартысындағы әлемдік нарықтағы мұнай бағасының қарқынды өзгеруі әлемдік экономикалық дағдарыстың күшею факторларының бірі болып табылды. Мұнайдың бағасы 2008 жылы жазда бір баррель үшін 145, 7 АҚШ долл. жетіп, 2008 жылдың соңғы апталарында жазғы бағамен салыстырғанда 110 долларға төмендеуді көрсетіп, бір баррель үшін 37, 9 АҚШ долл. дейін төмендеді.

Мұнай өндірудің азаюына байланысты және мұнай бағасын тұрақтандыру үшін қабылданған барлық шаралар тиімсіз болды және мұнайдың бағасы 2008 жылдың соңғы күніне дейін түсті. Мұнай бағасының күрт құлдырауына негізгі себеп әр түрлі елдердегі экономиканың өсу қарқындарының бәсеңдеуі салдарынан мұнайға сұраныстың қысқаруы болды.

ХВҚ сарапшыларының болжамдары бойынша, 2009 жылы әлемдік экономиканың өсу қарқындарының (-1, 3%-ға) төмендеуі байқалатын болады. Кіріс деңгейі жоғары елдерде ЖІӨ-нің өсуі 2008 жылы 0, 9% құрады, ал 2009 жылы көрсетілген елдердің ЖІӨ (-3, 8%-ға) қысқарады. Сонымен бірге дамушы елдердің экономикасы 2008 жылы 6, 1%-ға өсті, ал 2009 жылы өсу 1, 6%-ды құрайды.

Өтімділіктің әлемдік дағдарысы сыртқы қарыз алуға рұқсаттың дамушы нарықтардың көбі үшін, оның ішінде Қазақстан үшін де іс жүзінде жабылуына әкеліп соқтырды. Ахуал 2008 жылдың екінші жартыжылдығында бұрынғыдан да күрделі болды, әлемдік тауар нарықтарындағы «баға көпіршігі» қазақстандық экспорттың негізі болып табылатын азық-түлік, шикізат тауарлары мен металл бағасының күрт төмендеуін тудыра отырып, жарылып тынды.

Сыртқы қарыз алуға рұқсаттың шектелуіне және олардың құнының қымбаттауына байланысты қазақстандық банктер 2008 жылы өтімділіктің қажетті деңгейін ұстап тұру мақсатында, өз кезегінде, берілетін кредиттер бойынша пайыздық ставкаларды көтеруге және кредиттер беру бойынша талаптарды қатаңдатуға мәжбүр болды. Бұл ішкі экономиканы, экономиканың жекелеген салаларына да, сол сияқты халыққа да кредит беруді қысқартуға әкеліп соқтыратын негізгі фактор болып табылды. 2008 жылы экономикаға кредиттердің көлемі 2, 7%-ға ұлғайды.

Қаржылық тұрақсыздық жағдайында инвесторлардың дүрбелеңді көңіл-күйлерінің сақталуына қарамастан, тұтастай алғанда банк жүйесінің депозиттік базасы құрылымының тұрақтылығымен және салыстырмалы алғанда оң динамикамен сипатталады. Резиденттердің депозиттерінің көлемі 2008 жылы 39%-ға өсті.

Осы мақсатта Президенттің тапсырмасы бойынша Үкіметтің, Ұлттық Банктің және Қаржы нарығын және қаржы ұйымдарын реттеу мен қадағалау агенттігінің Экономиканы және қаржы жүйесін тұрақтандыру жөніндегі 2009-2010 жылдарға арналған бірлескен іс-қимылдар жоспары әзірленді.

Ұлттық Банк 2008 жылы қаржы тұрақтылығын қамтамасыз ету мақсатында банктерге қысқа мерзімді теңгедегі өтімділіктер беру, сондай-ақ банктерді қайта қаржыландыру жүйесін жетілдіру жөніндегі шараларды қабылдады. Кері РЕПО операцияларын жүргізу кезінде кепілдікті қамтамасыз ету тізбесі кезең-кезеңімен кеңейтілді. Қазақстан Республикасының мемлекеттік бағалы қағаздарынан басқа оған мыналар енгізілді: шет мемлекеттердің бағалы қағаздары, халықаралық қаржы ұйымдарының бағалы қағаздары, отандық ұлттық компаниялардың бағалы қағаздары, банктердің борыштық облигациялары және еурооблигациялары, «Қазақстан ипотекалық компаниясы» АҚ-ның агенттік борыштық бағалы қағаздары.

2008 жылғы 1 шілдеден бастап ресми қайта қаржыландыру ставкасы жылдық 11, 0%-дан жылдық 10, 5%-ға дейін төмендетілді. 2009 жылғы 1 қаңтардан бастап қайта қаржыландыру ставкасы жылдық 10%-ға дейін төмендеді.

2008 жылы банктерге арналған ең төменгі резервтік талаптардың нормативтері екі рет төмендеді: шілдеде - ішкі міндеттемелер бойынша 6%-дан 5%-ға дейін және өзге де міндеттемелер бойынша 8%-дан 7%-ға дейін, қарашада - тиісінше 2%-ға және 3%-ға дейін.

Ұлттық Банк жеке тұлғалардың салымдары бойынша кепілдік берілген өтеу сомасын 700 мың теңгеден 5 млн. теңгеге ұлғайту шеңберінде Қазақстанның депозиттерге кепілдік беру қорының жарғылық капиталын 100 млрд. теңгеге дейін ұлғайтты.

Тұтастай алғанда, күрделі макроэкономикалық ахуалға, банк секторындағы ахуалға қарамастан, 2008 жылға арналған инфляция бойынша Ұлттық Банктің мақсатты бағдарлары төтеп берді. Жылдық инфляция 2008 жылы 9, 5% деңгейінде қалыптасты, бұл 2008-2009 жылдарға арналған ақша-кредит саясатының негізгі бағыттарында айқындалған 7, 5-9, 5% болжамды дәлізге сәйкес келеді.

ЭКОНОМИКАЛЫҚ ДАМУ

1. Экономиканың нақты секторы

ЖІӨ өндірісіндегі негізгі үлесті өнеркәсіп (31, 6%) құрайды, оның құрылымында 2008 жылы тау-кен өндірісі саласының үлесі 4, 9 пайыздық тармаққа өсіп, 58, 7% құрады, ал өңдеуші саланікі 40%-дан 36%-ға дейін төмендеді. 2000 жылы осы салалардың үлесі жуықтап алғанда тең және тиісінше 45, 5% және 45, 3% болды.

Қызмет көрсету өндірісі қонақ үйлер мен мейрамхана сияқты салалардың - 12, 8%-ға, байланыс - 10, 4%-ға, көлік - 7%-ға өсуімен және қаржы қызметінің 0, 5%-ға төмендеуімен сипатталды.

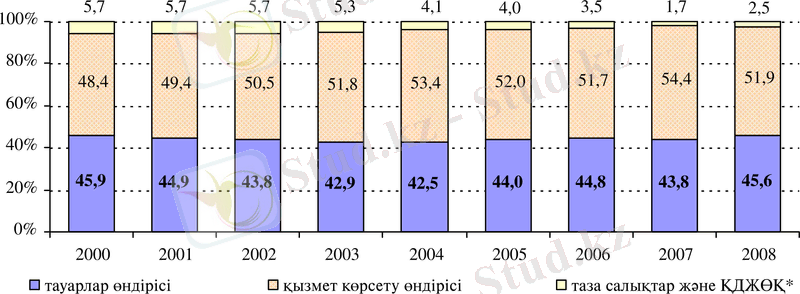

ЖІӨ құрылымында көп үлес бұрынғыша қызмет көрсетуге (51, 9%) тиесілі болды, бұл ретте 2002 жылдан бері олардың үлесі тұрақты түрде ЖІӨ өндірісінің жартысынан асады (1. 1. 1-сурет) .

1. 1. 1-сурет

Жалпы ішкі өнімнің құрылымы, 2000-2008 жылдар

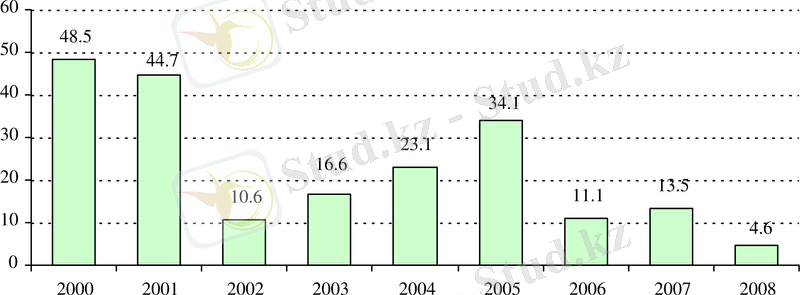

2008 жылы негізгі капиталға инвестициялардың өсу қарқыны 2007 жылғы 13, 5%-дан 4, 6%-ға дейін төмендеді (1. 1. 2-сурет) . Кәсіпорындардың инвестициялық белсенділігінің төмендеуі өз кезегінде ел экономикасының өсу қарқынының бәсеңдеуіне ықпалын тигізді.

Негізгі капиталға инвестициялардың өсу қарқыны, 2000-2008 жылдар

өткен жылға %-бен

Негізгі капиталға қаражат салудың негізгі көздері шаруашылық жүргізуші субъектілердің меншікті қаражаты (42, 7%) мен шетелдік инвестициялар (23%) болды. Бюджет қаражатының үлесі - 19, 9%, заем қаражатының үлесі 14, 4% болды. Инвестициялар салу үшін басым салалар жылжымайтын мүлікпен операциялар (негізгі капиталға инвестициялардың жалпы көлемінің 23, 6%-ы), мұнай және табиғи газ өндіру және осы салаларда қызмет көрсету (21%), көлік және байланыс (17, 4%), өңдеуші өнеркәсіп (8, 9%) .

2008 жылы бағалауды есепке алғанда құрылыс жұмыстары (қызмет көрсету) көлемінің өсу қарқыны төмендеп, 2007 жылғы деңгейден 1, 8%-ға ғана асты. Тұрғын үй салуға қаражат 2007 жылға қарағанда 16, 1%-ға аз жіберілді. Бұл ретте жалпы алаңы 6832 мың шаршы метр тұрғын үй пайдалануға берілді, бұл 2007 жылғы деңгейден 2, 3% көп.

Көлікпен жүк тасымалдау көлемі 2008 жылы 3, 2%-ға өсті, байланыс кәсіпорындары көрсеткен қызметтер көлемі 10, 4%-ға, оның ішінде халыққа көрсетілген қызмет 11, 1%-ға өсті.

Экономикалық белсенді халықтың саны 2008 жылы 8, 4 млн. адам болды, бұл алдыңғы жылға қарағанда 2, 3% көп. Экономикада жұмыспен қамтылған халық саны 2008 жылы 3%-ға, 7, 9 млн. адамға дейін өсті. Жұмыссыздар саны 6, 6%, 557, 7 мың адамға дейін қысқарды. Жұмыссыздық деңгейі 2008 жылы 6, 6% деңгейінде болды, бұл ретте соңғы 8 жыл ішінде оның тұрақты төмендеуі байқалып отыр (2000 жылғы 12, 8%-дан) .

2008 жылы орташа айлық номиналдық жалақы экономика бойынша 60 734 теңге болды, бұл 2006 жылғы деңгейден 14, 1%-ға жоғары. Нақты көрсеткішпен жалақы 2, 5%-ға төмендеді. Жалдамалы қызметкерлер еңбекақысының 2008 жылы өсу қарқыны алдыңғы жылмен салыстырғанда бәсеңдеді, ал экономикалық қызметтің кейбір түрлері бойынша төмендеді (І бөлімнің 1. 1-бөлімшесіне 1-қосымша, 1. 1. 1-сурет) . Ауылшаруашылығы қызметкерлерінің жалақысы 27, 6%-ға, сауда - 22, 5%, өнеркәсіптің өндіру салалары - 21, 9%, көлік және байланыс - 17, 6%, құрылыс - 15%, денсаулық сақтау - 8, 5%, білім беру - 8, 3%, мемлекеттік басқару - 3, 5%-ға өсті, қаржы қызметінде - 8, 4% төмендеді.

Халықтың орташа жан басына шаққандағы номиналдық ақшалай кірістері 2008 жылы 30509 теңге болды, бұл 2007 жылға қарағанда 20, 9%-ға жоғары. Ақшалай кірістер нақты көрсеткішпен 3, 4%-ға өсті.

2. Ақша-кредит саясаты

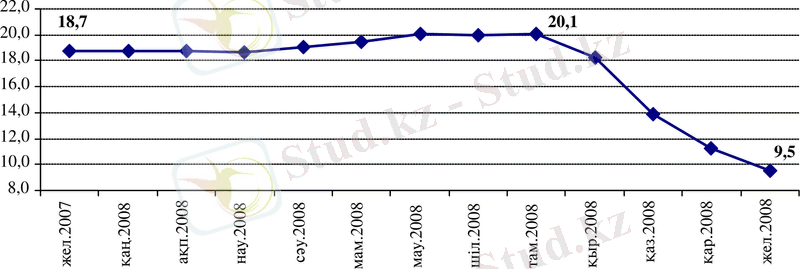

2008 жылы инфляциялық үдерістер түрлі бағыттағы сипатта болды. 1-жартыжылдықта экономикадағы инфляциялық қысымның күшеюі байқалды: Статистика агенттігінің деректері бойынша жылдық инфляция 2007 жылғы желтоқсандағы қорытындылар бойынша 18, 8%-дан 2008 жылғы тамыздағы қорытындылар бойынша 20, 1%-ға дейін ұлғайды. Осы кезеңде азық-түлікке және энергоресурстарға әлемдік бағаның өсуі, сондай-ақ өндіріс шығасыларының өсуі негізгі инфляциялық факторлар болды.

2008 жылғы 2-жартыжылдықта Қазақстан экономикасындағы инфляциялық үдерістер баяулады. Инфляцияның жылдық деңгейі қыркүйекте-желтоқсанда іс жүзінде екі есе төмендеді (2. 1. 1-сурет) . Экономика қарқынының баяулауы, тауар нарықтарында әлемдік бағаның теңдессіз түсуі, банктердің кредиттік қызметінің тұралауы, шектеулі тұтынушылық сұраныс, экономиканың нақты секторында бағаның төмендеуі аясында инфляция баяулады.

2. 1. 1-сурет

2008 жылғы жылдық инфляция деңгейі

өткен жылдың тиісті айына %

Тұтастай алғанда 2008 жылғы қорытындылар бойынша инфляцияның жылдық деңгейі 9, 5% болды. Орташа жылдық инфляция 17, 0% болды (2. 1. 2-сурет) .

2. 1. 2-сурет

Инфляция деңгейі, 2001-2007 жж.

2008 жылғы 1-жартыжылдықта әлемдік тауар нарықтарында шикізатқа, азық-түлік және басқа да тауарларға бағаның едәуір өсуі байқалды. Нәтижесінде тауар нарықтарында тұрақсыз «баға» көпіршігі туындады, 2008 жылдың 2-жартысында ол азық-түлік, шикізат тауарларының және металдар бағасының күрт түсуіне әкеліп, жойылды.

Шикізат тауарларына, оның ішінде мұнайға әлемдік бағаның төмендеуі 2008 жылғы тамызда-қазанда Қазақстанның нақты секторындағы кәсіпорындар өнімінің жекелеген түрлеріне бағаның өсуінің баяулауына әкелді. Өнеркәсіп өнімі тұтастай алғанда 2008 жылы 18, 6% (2007 жылы - өсуі 31, 9%) арзандады. Энергоресурстарға баға 2008 жыл үшін 33, 4% (2007 жылы - өсуі 45, 9%) төмендеді, оның ішінде мұнай 40, 5% (өсуі 52, 4), газ конденсаты - 42, 4% (өсуі 47, 0%) арзандады. Сонымен қатар, табиғи газ 35, 7% (7, 1%), көмір - 76, 3% (3, 8%), мұнай өнімдері - 17, 0% (14, 1%) қымбаттады.

Осы жағдайларда 2008 жылы Ұлттық Банк қаржы жүйесінің тұрақтылығын және баға тұрақтылығын қамтамасыз етуге бағытталған ақша-кредит саясатын жүргізді. Инфляцияның баяулауын және оны жеделдетуге түбегейлі факторлардың болмауын ескере отырып, негізгі назар ахуалды тұрақтандыруға және банк жүйесіндегі қысқа мерзімді өтімділікті қолдауға аударылды.

Ақша-кредит саясатының құралдары. 2008 жылы 2007 жылмен салыстырғанда шығарылған қысқа мерзімді ноталардың көлемі 30, 7% азайды және 2, 9 трлн. теңге болды.

Ноталар бойынша орташа алынған кірістілік 2007 жылғы желтоқсанда 5, 64%-дан 2008 жылғы желтоқсанда 5, 82%-ға дейін өсті (2. 1. 3-сурет) .

2. 1. 3-сурет

Ұлттық Банктің қысқа мерзімді ноталары бойынша

2008 жылғы тиімді кірістілік

2008 жылғы шілдеден бастап, айналыс мерзімі 28 күн болатын қысқа мерзімді ноталарды шығарудан басқа, айналыс мерзімі 3 ай, 6 ай және 1 жыл болатын ноталарды шығару жаңартылды.

2008 жылы банктерден 6, 1 трлн. теңге сомаға депозиттер тартылды, бұл 2007 жылға қарағанда 46, 3% көп. Банктердің Ұлттық Банктегі депозиттер бойынша қалдықтары 2007 жылдың аяғындағы 9, 9 млрд. теңгеден 2008 жылдың аяғындағы 33, 0 млрд. теңгеге дейін, яғни 3, 3 есе өсті.

Қаржы тұрақтылығын қамтамасыз ету мақсатында банктерге қысқа мерзімді теңгелік өтімділік беру, сондай-ақ Ұлттық Банктің банктерді қайта қаржыландыру жүйесін жетілдіру бойынша шаралар қабылданды.

2008 жылы Ұлттық Банк кері РЕПО операцияларын - 862, 9 млрд. теңге, СВОП операцияларын - 4 080, 5 млрд. теңге көлемінде жүргізді. Осы қайта қаржыландыру операциялары 7 күндік мерзімде өткізілді. 2008 жылғы желтоқсанның аяғындағы жағдай бойынша банктердің Ұлттық Банктің алдындағы кері РЕПО операциялары бойынша өтелмеген берешектерінің көлемі 118, 5 млрд. теңге, СВОП операциялары бойынша - 137, 4 млрд. теңге болды

2004-2008 жылдардағы ішкі нарықтағы Ұлттық Банк операцияларының сальдосы

млрд. теңге

("-" - алу, "+" - теңгелік өтімділікті ұлғайту)

Ұлттық Банктің валюта нарығына қатысуы

("-" - валютаны нетто-сату, "+" - валютаны нетто - сатып алу)

Өтімділікті таза алу

("-" - өтімділікті алу, "+" - теңгелік өтімділікті ұлғайту)

3. Ұлттық Банктің алтын валюта активтері және оларды басқару

Алтынвалюта активтері көрсеткіштерінің динамикасы . Ұлттық Банктің жалпы алтынвалюта активтерінің жалпы көлемі 2008 жылдың аяғында 19, 4 млрд. долл. болды, бұл 2007 жылғы тиісті көрсеткішпен салыстырғанда 1, 8 млрд. долл. көп. Жалпы алтынвалюта активтерінің (бұдан әрі - АВА) көлемінің өзгеруіне еркін айырбасталатын валютадағы активтердің 1, 6 млрд. долл. ұлғаюы әсер етті, қымбат металдармен активтер 148, 1 млн. долл. ұлғайды.

2008 жылы активтердің валютадағы бөлігінің өзгеруі Қаржы министрлігінің пайдасына мұнайгаз секторының компанияларынан салықтарды төлеу түрінде 7, 9 млрд. долл. сомасында шетел валютасындағы түсімдерге байланысты болды. Бұл ретте 4, 9 млрд. долл. мөлшердегі түсімдердің бір бөлігі Ұлттық қордың тұрақтандыру портфеліне айырбасталды.

2008 жылы Ұлттық Банктің ішкі нарықта шетел валютасын нетто-сатып алу көлемі 3, 4 млрд. долл. болды, оның 2, 3 млрд. долл. Ұлттық қорға сатып алынды.

Ұлттық Банк 2008 жылы екінші деңгейдегі банктердің Ұлттық Банктегі міндетті резервке алу шоттарынан 2, 7 млрд. долл. сома қаражатын есептен шығаруды жүзеге асырды.

Ұлттық Банк сондай-ақ Қаржы министрлігінің жалпы сомасы 129, 4 млн. долл. сыртқы борышы бойынша төлемдерін жүзеге асырды.

2008 жылы Ұлттық Банк резидент банктерге валюталық өтімділікті ұсыну бойынша СВОП операцияларын жүзеге асырды, бұл алтынвалюта активтерінің валюталық бөлігінің өзгеруіне ықпал етті. 2008 жылғы 31 желтоқсандағы жағдай бойынша валюталық СВОП операциялары бойынша ашық позиция 943, 2 млн. долл. болды.

Осылайша, 2008 жылы Ұлттық Банк жүргізген операциялардың қорытындылары бойынша таза алтынвалюта активтері 2008 жылғы 1 қаңтармен салыстырғанда 1, 8 млрд. долл. ұлғайды және 19, 4 млрд. долл. болды (ІІ бөлімнің 2. 2-бөлімшесіне 1-қосымша, 2. 2. 1-кесте) .

Ұлттық Банктің және Ұлттық қордың алтынвалюта активтерін басқару. Активтердің кірістілігін арттыру мақсатында ақша нарығындағы қалдықтарды автоматты қайта инвестициялау бағдарламалары бойынша шетелдік банктермен келісімдер жасалып, қолданылып жүр.

2008 жылы Ұлттық қордың активтерін сыртқы басқарушылардың қызметінің инвестициялық стратегияның шектеулеріне сәйкес болуына жүйелі мониторинг жүргізілді.

Ұлттық Банк Басқармасының 2006 жылғы 27 қазандағы №105 қаулысымен бекітілген Қазақстан Республикасы Ұлттық Банкінің алтынвалюта активтерін басқару бойынша инвестициялық стратегияның және Ұлттық Банк Басқармасының 2006 жылғы 25 шілдедегі №65 қаулысымен бекітілген Ұлттық қордың инвестициялық операцияларын жүзеге асыру ережесінде белгіленген талаптарды сақтауға бақылау күн сайын жүзеге асырылды.

Ұлттық Банктің алтынвалюта активтерінің және Ұлттық қордың дербес және сыртқы басқарудағы активтерінің кірістілігін есептеу күн сайын жүзеге асырылды.

Ұлттық Банк ай сайын Ұлттық Банктің алтынвалюта активтерін және Ұлттық қордың активтерін қайта бағалау үшін нарықтық бағалар мен пайыздық ставкаларды ұсынды.

Әлемдік қаржы нарықтарында қалыптасқан ахуалға байланысты Ұлттық Банктің алтынвалюта активтерін мемлекеттік бағалы қағаздар сияқты барынша сақталған активтер үлесін ұлғайту жағына қайта құрылымдау жүргізілді. Кредиттік тәуекелді барынша азайту мақсатында портфельдердің кредиттік сапасы жақсарды, сондай-ақ, шетелдік нарықтарда ахуалдың нашарлауына жауап қайтару шеңберінде Ұлттық Банк уақтылы мынадай шараларды қабылдады:

- Алтынвалюта активтермен және Ұлттық қордың активтерімен мәмілелерді жасау үшін барынша қауіпсіз қарсы әріптестерді сақтап, тізімін қайта қарады;

- қарсы әріптестердің кредиттік рейтингтерінің нашарлауына байланысты кредиттік тәуекелдерді болдырмау үшін депозиттерді орналастыру бойынша операциялар жасауды тоқтата тұрды.

Әлемдік қаржы нарықтарының ағымдағы конъюнктурасы Ұлттық Банктің Ұлттық қордың активтерін тұрақтандыру портфелінде сақтау жөніндегі шешімінің дұрыстығын растады. Инвестициялық операцияларды жүзеге асыру ережесінің бұзылуына қарамастан 2008 жылы активтерді тұрақтандыру портфелінен жинақтау портфеліне аудару жүргізілген жоқ. Осы шешім активтерді акцияларға одан әрі инвестициялауды болдырмауға, және тиісінше, 762 млн. долл. 1 астам қаражатты Ұлттық Қор үшін сақтауға мүмкіндік берді.

Бұдан басқа, 2008 жылы тұрақтандыру портфелінде жинақталған активтер бойынша 2, 40% мөлшерінде оң кірістілік алынды, ал жинақтау портфелінің кірістілігі 4, 58% теріс мөлшерде қалыптасты. Ұлттық Банк жинақтау портфелінің тоқсан сайынғы ребалансингін (мынадай эталондық салмаққа келтіру: 75% облигациялар және 25% акциялар) жүргізген жоқ, бұл жаңа қаражатты акцияларға инвестициялауды болдырмауға және тиісінше, Ұлттық қордың 265 млн. долл. жуық сомаға активтерін сақтауға мүмкіндік берді.

Ұлттық Банктің алтынвалюта активтерін және Ұлттық қордың активтерін басқару процесін жетілдіру мақсатында Ұлттық Банк Басқармасының «Қазақстан Республикасы Ұлттық Банкінің Инвестициялық Комитеті туралы ережені бекіту туралы» 2007 жылғы 18 маусымдағы №121 қаулысымен бекітілген Ұлттық Банктің Инвестициялық Комитеті жұмыс істейді.

Ұлттық Банктің алтынвалюта активтерін басқарудың тиімділігін арттыру мақсатында Ұлттық Банк Басқармасының «Қазақстан Республикасының Ұлттық Банкі Басқармасының «Қазақстан Республикасы Ұлттық Банкінің алтынвалюта активтерін басқару бойынша инвестициялық стратегияны бекіту туралы» 2006 жылғы 27 қазандағы № 105 қаулысына өзгерістер мен толықтырулар енгізу туралы» 2008 жылғы 22 қыркүйектегі №81 және 2008 жылғы 5 желтоқсандағы №104 қаулылары қабылданды.

Ұлттық Банктің алтынвалюта активтерін басқару нәтижелері. Алтынвалюта активтерінің инвестициялық портфелі. АВА инвестициялық портфелінің (ИП) нарықтық құны 2008 жылдың басында 5, 8 млрд. долл., ал 2008 жылдың аяғында - 6, 0 млрд. долл. болды. 2008 жылы АВА ИП-де АҚШ долларында есептелген инвестициялық кіріс (іске асырылған және іске асырылмаған) пайда болды, ол 237, 9 млн. долл. болды.

2008 жылы валюталар себетінде көрсетілген АВА инвестициялық портфельінің кірістілігі 7, 40% болды. Эталондық портфельдің кірістілігі 3, 74% болған кезде үстеме кірістілік 36 базистік тармақ болды.

... жалғасы- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz