Дисконттау әдістері мен дисконтталған инвестициялық критерийлер және KUAT корпорациясының дисконттық бағдарламасы

Жоспары

Кіріспе

1. Дисконт. Жай пайыздар бойынша дисконттау

2. Күрделі пайыздық қойылым бойынша дисконттау

3. Дисконтталған критерийлер

4. «KUAT» корпорациясының дисконт бағдарламасы

Қорытынды

Пайдаланылған әдебиеттер

Кіріспе

Дисконтты жалпы жеңілдіктер ұғымы ретінде қарастырсақ, ал жобаларды талдауда дисконтты клиентті тарту құралы, соның ішінде шығындық форма тұрғысынан қарастыруға болады.

Жобаларды талдауда дисконтты есептеу, мұнда бастапқы ақша құны және өсірілген (болашақ) ақша сомасы арасында кеткен пайыздық кезеңдер сомасын, пайыздық қойылымнан бөлек жеңілдіктерден түсетін түсімнің сомасын анықтау маңызды. Сондай-ақ инвестицияландыру кезеңінде төленетін сома анықта бастапқы соманы анықтау керек болады, және нәтиже анықталғанда осы төленетін сомамен бастапқы соманың арасындағы айырма дисконт нәтижесін көрсетеді.

Қаржылық тәжірибеде есептеудің едәуір бөлігі күрделі пайыздарды қолдану арқылы жүргізіледі. Олардың жай пайыздардан негізгі айырмашылығы - пайыздық төлемдерді есептеу базасы(дисконты) аударылған (шешілуі) бастапқы табыстың(жеңілдіктер) ара-кідік қосылып отыруы есебінен бүкіл қаржылық операция мерзімінде өзгеріп отырады, ал жай пайыздарды есептеу базасы мұндай жағдайда өзгеріссіз қалады.

Күрделі пайыздар ережесі бойынша жасалатын есептеулерді пайыздарға пайыз аудару деп, ал есептелген пайыздарды қосу процедурасын - қайта инвестициялау немесе капиталдандыру деп атайды. Жобалық талдаудың бірнеше кезеңіндегі ақша сомасының дисконталуы ол өмір тәжірибесі. Міне, осы операцияларды жүргізу барысында, келім-кетім ақша сомасында проблемалар туындайды. Осы мәселелерді шешуде дисконт ұғымы қолданылады.

1. Дисконт. Жай пайыздар бойынша дисконттау

Қаржы тәжірибесінде көбінесе өсірілген соманы кері есептеу есебі көп кездеседі: белгілі бір n уақыттан кейін төленетін S сомасы белгілі, алынған P несие сомасын анықтау керек. Бұндай жағдай келісім-шарттарды талқылаған кезде S сомасын қойылатын пайыздарды тікелей несие берген мезетте ұстап қалғанда пайда болады. Бұндай жағжайда S сомасы дисконтталады, ал пайыздарды ұстап қалу және есептеу үрдісі - есепке алу, ал S-P айырымы дисконт деп аталады.

Іс жүзінде осындай есептеулер жиі кездесе бермейді, мысалы, капиталдың сомасын белгілі бір пайыздармен инвестицияландыруды анықтау үшін, талап етілетін ақша сомасын алу үшін, несие бойынша есептелген пайыздарды анықтау және де қысқа мерзімді пайыздық бағалы қағаздың ағымдағы құнын анықтау керек кезінде кездеседі. Келесі анықтаманы математикалық дисконттауға қолданады: ағымдағы құн - бұл белгіленген төлем мерзіміне дейін іске асып отырған пайыздық қойылым инвестицияландыру сомасының құны болашақта уәде берілген төлем сомасының құнына тең соманы білдіреді.

Нақты несие-депозиттік операцияларды шеңберде келтіру, әдетте, берілген пайыздық қойылымда қолдану арқылы іске асырылады, ал күтілетін табыстың ағымдағы құнын бағалау үшін, қойылым таңдалып алынады. Қойылымды таңдаған кезде капиталды тәуекел деңгейін есепке ала отырып, балама қаржы құралдарына салудың қалыптасқан табыстылығына негізге алады. Бағыт ретінде банктердің қысқа мерзімді депозиттердің нольдік купоны мен қазынашылық вексельдердің облигациялық табыстылығы қызмет атқара алады.

Жай пайыздар бойынша математикалық дисконттау:

1. P = S/1+ni

Мұндағы

1/1+ni - дисконттық көбейткіш, n = t/Y .

Егер де 1. формулада P орнына S/1+ni қойсақ, онда қазіргі және болашақ құнның (табыс) S-P=I айырмашылығы келесідей болады:

I = S - P = S - S/1+ni = S+S×ni - S/ 1+ni = S×ni/1+ni

немесе

2. I = S×t/Y×i : 1+t/Y×i

Мысалы.

Келісім-шартқа қол қойғаннан кейін 90 күннен соң қарыз алушы 1 теңге төледі. Несиенің жылдық пайыздық қойылымы 20%-ға (пайыздар қарапайым) тең. Бастапқы сома және дисконт қандай болады?

Шешуі: Біз 1. және 2. формулаларды қолданып, мынаны аламыз:

P = S/1+ni = 1/(1+0. 2×90/360) = 952380. 95 теңге,

I =S-P = 1-952380. 95 = 47619. 05 теңге.

2. Күрделі пайыздық қойылым бойынша дисконттау

S және P анықтамасын тура шот деп атайды. Сәйкесінше кері есептеу қазіргі ақша құнының мәнін береді. Күрделі пайыздық қойылым бойынша математикалық тіркеу формуласы мынадай түрде көрінеді:

n

1. P = S/(1+i)

n

(1+i) = Pn; I шамасын дисконттаушы немесе тіркеуші көбейткіші деп атайды. Оның мәні дисконттау кезеңіне (n), яғни пайыздық кезең санына және дисконттау қойылымына (i) байланысты кестеленген.

1-мысал.

Купонсыз төлемді (нөлдік купон) 3 жылдық облигацияның сатып алу бағасы 1000 а. б. тең. Облигацияны өтеу мерзімі 2 жыл. Егер қаржы рыногында екі жылдық пайдалылық қойылымы 7% болса, ағымдағы құнын есептейік.

Шешуі. 1. математикалық тіркеу формуласын қолданып, мынаны аламыз:

n 2

P2 = S/(1+i) = 1000/(1+0. 07) = 873. 44 а. б.

Есептеулер мәліметі жобалық талдауда әр түрлі мерзімдегі жағдайы бойынша бағаланған (әдетте бұл ақшаның келешектегі сомасы) ақшаны уақыттың талап етілетін бір сәтіне (мысалы, қазіргі) келтіруде қолданбалы мағынаға ие.

2-мысал.

Егер ақша құнының болашақтағы мөлшері 10 кезеңнен кейін 2000 а. б. бағаланса, ағымдағы ақша құнын анықтайық. Дисконттау қойылымы - 3% бір кезеңде.

Шешуі. 1. формуласы бойынша аламыз:

n 10

P = S/(1+i) = S×P10; 0. 03 = 2000×1/(1+0. 03) = 2000×0. 74409 = 1488. 18 а. б.

Құнды қағаздар теңдей шарттармен бірнеше рет тіркелген кездегі күрделі қойылымы бойынша дисконттау d мынадай түрде көрінеді:

n

2. P = S(1-d)

мұндағы: d - тіркелім қойылымы;

n - тіркелім санына тең қаржылық операцияның соңына дейінгі мерзім.

Күрделі қойылым бойынша дисконттау тек банк жүйесінде ғана емес, басқа да қаржы ұйымдарында, мысалы, сақтандыруда қолданылады.

3-мысал.

50 жастағы клиенттер 5 жыл мерзімге 1000 тг сомасында сақтандыруға келісім-шартқа отырды дейік. Бұндай келісім-шартқа барлық 50 жасқа жеткен клиенттер отырды есептейік.

Келісім-шарт кезеңіндегі пайдалылық нормасы 5% (0, 05) деп санайық. Сақтандыру құралдарын пайдаланудың жыл ішіндегі пайдалылық нормасы 5% болғандағы дисконттаушы көбейткіш былайша есептеледі:

1

V = 1/1+0. 05 = 0. 952…;

2 2

V = 1/(1+0. 05) = 0907…;

…

5 5

V = 1/(1+0. 05) = 0. 783…;

…

n n

V = 1/(1+0. 05)

1-кестеден көрініп тұрғандай, 50 жастағы (l50) адам саны 87 064 тең; 55 (l50+5) жасқа дейінгі адам саны - 82 827. Әр келісім-шарт бойынша сақтандыру сомасы (S) 1000 тг құрайды, онда мерзімнің соңындағы сақтандыру қорына түсетін төлем құрауы тиіс:

l50+5×S = 82827×1000 = 82827000 тг.

Қаражаттар инвестициялық айналымда болатындықтан, дисконттаушы көбейткішті пайдалана отырып, болашақтағы төлемдердің қазіргі құнын анықтайық: 5

L50+5×S×V = 82827000×0. 7835262 = 64897124 тг.

Тұрғындардың топтары бойынша өмір сүретін бір уақытты нетто-қойылымы

Барлық тұрғындар

Ер адамдар

Әйел адамдар

Қалалықтар(барлығы)

Ер адамдар

Әйел адамдар

Ауылдылықтар(барлығы)

Ер адамдар

Әйел адамдар

87064

81546

92837

88000

82820

93269

84091

77697

91440

82827

75503

90397

83879

76897

90884

79592

71427

88861

745, 396

725, 4624

762, 9330

746, 8340

727, 4911

763, 4904

741, 6063

720, 2971

761, 4273

55 жасқа дейін өмір сүрген адамдарға ғана төлемдер жасалынса, онда біруақытты нетто-қойылымы мынаған тең:

64897124/87064 = 745, 39561 тг.

Жалпы жасалған есептеулерді мына формуламен жасауға болады:

έ n

n ×x = lx+n×V/lx×S,

мұндағы έ

n ×x - бір уақытты нетто-қойылымы, ч жастағыларды n жылға сақтандырғандағы;

lx+n - сақтандырудың соңына дейін өмір сүргендер (мысалда 82827 адам) ;

n

V - дисконттаушы көбейткіш, пайдалылық нормасына және келісім-шартқа сәйкес келетін (мысалда 0, 7835262) ;

Lx - сақтандыру алдындағы адам саны (мысалда 87064 адам) ;

S - сақтандыру сомасы.

Бір уақытта нетто-қойылымы өлім кестесіндегі тұрғындар тобы аралығында ауытқиды. Мынандай жағдайда: сақтандыру мерзімі - 5 жыл; пайдалылық нормасы - 5% 1000 тг. сақтандыру сомасына, бір уақытты нетто-қойылымы 1-кестеде келтірілген мәнді қабылдайды.

Ауылдық және қалалық клиенттер үшін және жынысына байланысты нетто-қойылымы әр түрлі.

3. Дисконтталған критерийлер

Ақшаның уақытша құнын есептеу техникасына негізделген критерийлерді дисконттау критерийі деп атайды. Еске түсірер болсақ, критерийлерді есептеуде пайыздық қойылымдар түсінігі қолданылады, оның көлеміне инфляция, тәуекел және ақшаны пайдаланудың альтернативті мүмкіншілігі әсер етеді және оны мынадай теңдікпен көрсетуге болады:

r = IR+MRR×RI

мұндағы IR - инфляция қарқыны;

MRR - минималды нақты табыс нормасы;

RI - нақты капитал салымына түсетін табысты алу тұрақсыздығымен және нарықтық жағдаймен байланысты инвестициялық тәуекелдің дәрежесін есепке алатын коэффициент.

Нақты инвестициялық есепті жүргізу кезінде пайыз қойылымы эгзогендік шама болып табылады, яғни сырттан беріледі және, мысалы, несиелік пайызға (капиталдың альтернативті құралына) тең болып алынады. Басқа сөзбен айтқанда, жобалық талдаудың міндеттемесіне пайыздық қойылымның есептік мәселелері кірмейді. Бірақ оның азаю динамикасын болжау үшін пайыздық қойылым құрылымы мен көлемін анықтайтын факторларды ұсыну керек.

Нарықтық экономикадығы фирмалардың қаржылық тәжірибесінде жеке капиталы үшін пайыздық қойылым (немесе дисконт нормасы) салымдар бойынша депозиттік пайызға байланысты анықталады. Барлық капитал қарыздық болған жағдайда, пайыздық қойылым қарызды өтеу және пайыздық төлемдер шартымен анықталатын пайыздық қойылым болып табылады. Оның жақын мәні ретінде ұзақ мерзімді банкілік несиелер бойынша орташаланған пайыздық қойылымдар пайдаланылуы мүмкін.

Жалпы жағдайда (капитал аралас болғанда) пайыздық қойылым салық жүйесін, капитал құрылымын және т. б. есепке ала отырып, саналған орташа капитал құны - WACC ретінде табылуы мүмкін. Басқа сөзбен айцтқанда, капиталдың n түрі болса, оның әрқайсысының дивиденттік және пайыздық төлемдер көлемі негізінде анықталатын құны Ei тең, ал жалпы капиталдағы үлес Аi (i = 1, 2, …, n) болса, пайыздық қойылым шамамен мынаған тең:

n

q = ∑ EiAi

i=1

Батыстық фирмалар пайыз қойылымын есептеу үшін көбіне келесі формуланы қолданады:

WACC = WdRd+WpRp+WsRs

Мұнда W - инвестицияның жалпы сомасындағы әр құралдың салмағы;

Rd - тартылған несиелер бойынша пайыздық қойылым;

Rp - жеңілдік берілген акциялар бойынша төленетін пайыздар;

Rs - өзіндік капитал табыстылығы.

Инвестициялық жобалау тәжірибесінде қазіргі кезде жобаның тиімділігін бағалаудың төмендегі дисконтталған критерийлері қолданылады:

1) ағымдағы таза құндылық;

2) табыстылық индексі;

3) пайданың шығындарға қатынасы;

4) жоба табыстылығының ішкі нормасы;

5) өтелімділік мерзімі.

Қосымша белгілер енгізейік:

Bt - t жылындағы жобаның пайдасы;

Ct - t жылындағы жобаның шығындары;

t = 1, …, n - жобаның қызмет ету жылдары.

Аталған критерийлерді есептейік.

4. «KUAT» корпорациясының дисконт бағдарламасы

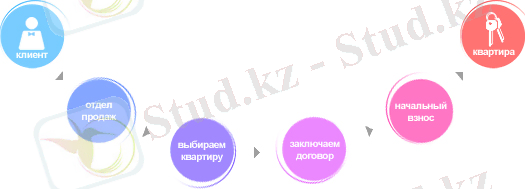

«KUAT» корпорациясы Қазақстанның жетекші құрылыс компанияларының бірі ретінде танылды. «KUAT»-та тұрғын жай сатып алудың бүкіл жол-жарасын оңай түсіну үшін, мына схемаға көз тастаңыз.

- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz