Қазақстандағы қаржы және бағалы қағаздар нарығы: мәні, түрлері және реттелуі

ЖОСПАРЫ

КІРІСПЕ 2

1. Қаржы рыногы туралы ұғым. 3

2. Бағалы қағаздар рыногы, оның мәні және негізгі белгілері. Бағалы қағаздардың түрлері 7

3 Бағалы қағаздардың эмиссиясы және айналысқа шығарылуы. Бағалы қағаздар рыногының қатысушылары. 17

4. Қор биржасы. 31

ҚОРЫТЫНДЫ 33

ҚОЛДАНҒАН ӘДЕБИЕТТЕР 34

КІРІСПЕ

Қазақстан Республикасының қатаң түрде орталықтандырылған жоспарлы экономикадан қағидалы жаңа, мемлекет тарапынан реттелініп отыратын нарықтық экономикаға көшуі елімізде оған қызмет көрсететін барлық институттармен бірге қаржы рыногының құрылуын талап етті. Қазақстанда қаржы рыногы бұрын-соңды болған емес.

Кез келген экономикалық игілікке тек нарықтық экономика арқылы жетуге болатындығын дүниежүзілік тәжірибе көрсетіп отыр.

Қазақстан экономикасының шаруашылық жүргізудің нарықтық қатынастарына көшуі сатып-алу сатудың нақты объектісі - ақшаның рөлін арттыруды шұғыл қажет етеді.

Ақшаны сатып алу-сату төлем қаражаттарының несие ресурстарының және сан алуан бағалы қағаздарының ауқымы зор айналымдарына қызмет ететін нарық шаруашылығының айрықша секторының пайда болуына себепші болады.

Қазақстан Республикасының қатаң түрде орталықтанған жоспарлы экономикадан жаңа, мемлекет тарапынан реттеліп отыратын нарықтық экономикаға көшуі елімізде оған қызмет көрсететін барлық құралдармен бірге қаржы және валюта нарығының құрылуын талап етті.

Жалпы, валюта нарығы дегеніміз шетелдік валютаны және шетелдік валютадағы төлем құжаттарын сату-сатып алу жөніндегі әлеуметтік-экономикалық және ұйымдық қатынастар жүйесі.

Қазақстан Республикасының халықаралық нарыққа шығуына кедергі жасап тұрған мәселелердің бірі - теңгенің айырбасталымдылығы. Бір жағынан қазақстандық теңге бірнеше валюталық шектеулері бар айырбасталатын валюта болып саналады. Бірақ бұл шектеулер, Қазақстанның дүниежүзілік валюта нарығының толық құқылы қатысушысы бола алмауына жеткілікті.

Мемлекетіміздің ішкі валюталық нарығы әлі қалыптасқан жоқ, ол қалыптасу сатысында. Қазақстан нарығының жетілмегендігінен кез келген ірі қаржы институты, соның ішінде шетелдік де, өзіне қомақты пайда түсіре алады. Еліміздің коммерциялық банктері сыртқы қарыздарын өтегенде нарыққа валютаның айтарлықтай қаражат көлемін шығарады, бұл да теңгеге әсер етпей қоймайды. Валюта туралы заңдар қарама-қайшы және толық емес.

Қаржы нарығындағы болып жатқан өзгерістер валюта нарығына тікелей әсер етуде. Ең алдымен қаржы және валюта нарығының мәні мен мазмұнын түсініп жалпы айтсақ, валюта нарығын қаржы нарығының құрама бөлігі ретінде қарастыруға болады, бірақ бұл тарауда жалпы макроэкономикалық деңгейден қарастырып отырғанымыздан қаржы нарығына жалпы шолу жасап, валюта нарығын тереңірек зерттемекпіз, нарықтардың макроэкономикалық принциптер бойынша анықтамақпыз.

1. Қаржы рыногы туралы ұғым.

Қаржы рыногы - бұл, ең алдымен дербес экономикалық категория ретінде бағалы қағаздарды сату мен қайта сату жөніндегі операцияларды жүзеге асыру жолымен кәсіпорындардың, фирмалардың, банктердің, жинақтаушы зейнетақы қорларының, сақтық институттарының, мемлекеттің және халықтың уақытша бос ақшасын жұмылдыруды, бөлуді және қайта бөлуді қамтамасыз ететін нарықтық қатынастардың жиынтығы. Ол нарықтық қатынастар жүйесінің құрамды бөлігі болып табылады және тауар, ақша, кредит, сақтық, валюта және басқа рыноктармен (капитал, жұмыс күші, тұрғын үй, жер, алтын және т. б. рыноктармен) етене байланысты (1-сызбаны қараңыз) .

1 сызба. Экономикалық жүйедегі рыноктың өзара байланысы.

Шаруашылық жүргізудің қазіргі жағдайында қаржы рыногы қаржы ресурстарын үздіксіз қалыптастырып отырудың, оларды неғұрлым тиімді пайдаланудың, ұлттық шаруашылықта ақша қозғалысын ұтымды ұйымдастырудың айрықша нысаны болып табылады және бағалы қағаздар рыногы, сондай-ақ несие рыногы түрінде де іс-әрекет етеді. Қаржы рыногы экономиканың түрлі шаруашылық жүргізуші субъектілері арасында ақшаны қайта бөлуді барлық әр түрлі нысанда реттейтін нарықтық қатынастардың бүкіл жиынтығын біріктіретін неғұрлым жалпы (ортақ) ұғым болып табылады.

Экономикалық әдебиеттерде және шаруашылық практикада қаржы рыногы ұғымы ақша, валюта, кредит, капитал рыноктарын қоса отырып кеңінен түсіндіріледі. Бұл қаржыны жалпы ақша мен құн категорияларына бара-бар категория ретінде қарастыратын практикамен, негізінен дүниежүзілік практикамен байланысты, өйткені экономикалық ресурстардың кез келген түрі меншіктің титулдары болып табылатын ақшамен немесе тиісті бағалы қағаздармен, басқа құжаттармен ортақтастырылуы мүмкін.

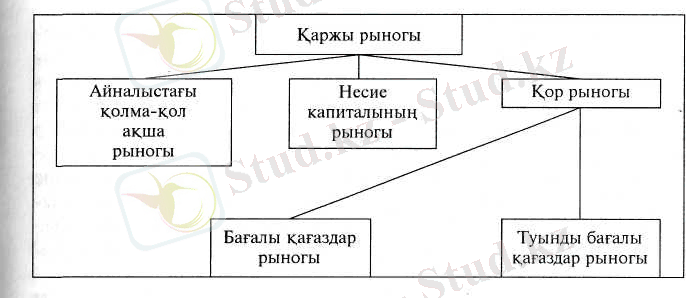

2 сызба. Қаржы рыногының құрылымы.

Ақша рыногы дегеніміз қолма - қол ақша ғана емес, қолма-қолсыз төлем қаражаттарын да қосатын төлем қаражаттарының рыногы.

Кредит рыногы несие бойынша банктердің кредит операцияларымен байланысты.

Ақша мен кредит рыноктары, әдеттегідей, айналым активтерінің қозғалысына қызмет етеді.

Капитал рыногында қоғамдық өндіріс қатысушыларының орташа және ұзақ мерзімді қорланымдарының қозғалысы жүзеге асырылады.

Қаржы рыногында сатып алу-сатудың объектілері айрықшалықты тауарлар - ақша және бағалы (ақшалай) қағаздар болып табылады.

Қаржы рыногында бағалы қағаздардың қозғалысымен ортақтастырылатын экономикалық қатынастар болып табылатын багалы қагаздар рыногы маңызды орын алады. Қор құндылықтарының - бағалы қағаздар мен туынды бағалы қағаздардың айналысымен байланысты болғандықтан оны қор рыногы деп те атайды. "Қор рыногы" термині бастапқыда бағалы қағаздармен мәміле жасалынатын және ресімделінетін мекеменің - қор биржасының атымен байланысты.

Рыноктың барлық тұрпаттарының өзара байланысы қаржы рыногының жұмыс істеу шарттарын айшықтайды. Оған мыналар жатады:

1) реттелінген тауар рыногының болуы, яғни кез келген түрлердегі және арналымдағы тауарлар мен қызмет көрсетулер бойынша сұраным мен ұсынымның теңгерімділігі;

2) Ұлттық (орталық) банк тарапынан ақша айналысын қалыпты реттеп отыру: бұған қолма-қол және қолма-қолсыз айналым бойынша эмиссияға бақылау жатады;

3) кредит рыногының жандандырылуы, оның толық коммерциялануы, яғни кредит ресурстарын еркін рынокқа орналастыру; кредит ресурстарының қозғалысы Орталық банктің пайыздық есептік мөлшерлемесін, коммерциялық банктердің міндетті резервтерінің нормасын, ашық ақша рыногында операциялар жүргізуді белгілеу арқылы реттелінеді.

Кез келген субъектінің қаржы ресурстарына қажеттілігі және оны қанағаттандырудың нақты көздерімен тура келмеуі қаржы рыногының жұмыс істеуінің объективті алғышарты болып табылады.

Қаржы рыногының жұмыс істеуінің негізгі алғышарттарына мыналар жатады:

1) бәсекені дамыту мен монополизмді шектеу мақсатындағы материалдық өндіріс сферасының бастапқы шаруашылық буындарының - меншіктің барлық нысандары кәсіпорындарының, соның ішінде мемлекеттік сектордың да кең дербестігі;

2) қаржы ресурстарын қайта бөлудегі мемлекет рөлінің қысқаруы: ендірістік күрделі жұмыалымдарды орталықтан қаржыландырудың, қаражаттарды кәсіпорындар арасында ішкі ведомстволық қайта бөлудің азаюы;

3) шаруашылық жүргізуші субъектілер мен халықтың бағалы қағаздарға және басқа активтерге инвестицияланатын ақшалай табыстарының өсуі;

4) бюджет тапшылықтарын қаржыландыру үшін несие қорын пайдалануды тоқтату республикалық, сондай-ақ жергілікті бюджеттердің тапшылықтары мемлекеттік қарыздарды шығару арқылы жабылуы тиіс.

Қаржы рыногының маңызы бос ақша қаражаттарын алу және оларды қайта бөлу есебінен ұдайы өндіріс процесіне ықпал етумен ғана айқындалып қоймайды. Оның жұмыс істеуі әкімшіл-әміршіл экономикаға тән "сатылас" әдістің орнына "деңгейлес" қозғалыс бойынша ресурстарды қайта бөлуге мүмкіндік береді. Деңгейлес қозғалыс кезінде шаруашылық жүргізуші субъектілер арасында қаржы ресурстарын өтеусіз қайта бөлу түрінде төте байланыстар іс-әрекет етеді. Бұл қаражаттарды маңызды сфералар мен объектілерге жедел аудару есебінен кәсіпорындардың, салалардың және жалпы экономиканың қаржылық жағдайын тұрақтандырады.

Қаржы рыногы бағалы қағаздардың бағасын белгілеу жолымен бизнестің нақтылы құнын бағалауға мүмкіндік береді: тиімді жұмыс істейтін шаруашьшық жүргізуші субъектілерде олардың неғұрлым жоғары бағасы белгіленеді.

Қаржы рыногының болуы инфляцияны тежейді, ейткені бюджет тапшылығын жабу үшін үкімет ақша эмиссиясын пайдаланбайды, рынокта еркін жүретін, бағасы сұраным мен ұсыным арқылы анықталатын құнды қағаздар шығарады.

Экономикалық реформа процесінде қаржы рыногының қалыптасып, жұмыс істеуі экономиканың дағдарысын тудыратын және оның инфляциясымен қосарланатын қарама-қайшылықтарға және қиыншылықтарға кезігеді.

Инфляция бағалы қағаздарға айтарлықтай шектеу жасайды - олар қысқа мерзімді немесе құны жоғалмай жеңіл өтетіндей болуы тиіс. Бағаның үнемі өсіп отырған жағдайында инвесторлар қаражаттарды өтімі аз бағалы қағаздарға ұзақ мерзімге салуға бармайды. Инфляция кезінде ұзақ мерзімді инвестициялар үшін жылжымайтын дүние-мүлікке, тауарларға, еркін айырбасталымды бағалы қағаздарға жұмсау неғұрлым тартымды болып табылады.

Қаржы рыногының дамуы халықтың көпшілік бөлігінің тұрмыс деңгейінің төмендігінен тежеліп отыр, мұның өзі жеке инвесторлардың санын азайтады. Кәсіпорындардың төлеуге созышмалы қабілетсіздігі жағдайында олардың қаражаттарды бағалы қағаздарға салуы екі талай. Ақша қаражаттарының тапшылығы қысқа мерзімді кредиттер мен депозиттер бойынша пайыздық мөлшерлемелердің өсуіне жеткізеді, мұның нәтижесінде бағалы қағаздардың табыстылығы банктердің ақша - кредит операциялары жөніндегі мұндай табыстылықпен бәсекелесе алмайды.

Қаржы рыногының жұмыс істеуінің маңызды факторы сонымен қатар саяси тұрақтылық болып табылады, ал бағалы қағаздардың айналысы бірқатар елдердің экономикалық кеңістігін қамтуы мүмкін. ТМД елдерінің саяси болмыстары не ол, не бұл кәсіпорындарының рентабелділігіне қатысты ұзақ мерзімді болжамның мүмкіндігін жоққа шығарады және солай болған соң бағалы қағаздарды сатып алу ықыласын шектейді.

Қаржы рыногының жандануы корпоративтік бағалы қағаздарды -экономиканың нақты секторы кәсіпорындарының акциялары мен облигацияларын шығару және олардың айналысын жандандыру кезінде мүмкін. Қазақстанда соңғы уақытқа дейін қаржы рыногының бұл сегменті жақсы дамымады, бұл жалпы экономикалық әлуетті тежейді.

Инвестициялық институттар, қор биржалары, биржадан тыс сауда, депозит мекемелері түріндегі құрамды элементтерді кіріктіретін ұлттық қор жүйесін қалыптастыру бір мезгілде басқа нарықтық құрылымдардың, ең алдымен әр түрлі тұрпаттағы акционерлік қоғамдардың қалыптасуымен, бұл жүйенің қызметін мемлекеттің экономикадағы оң құрылым жасаушы рөлі кезіндегі сенімді заңнамалық қамтамасыз ету жағдайында жүргізілуі тиіс.

2. Бағалы қағаздар рыногы, оның мәні және негізгі белгілері. Бағалы қағаздардың түрлері.

Жоғарыда баяндалғандардан туындағанындай, бағалы қағаздар рыногы - шаруашылық жүргізуші субъектілер мен мемлекет шығарған (айналысқа шығарған) бағалы қағаздардың сан алуан түрлері сатылатын және сатып алынатын қаржы рыногының бөлігі. Бұл рыноктың жұмыс істеуі кептеген экономикалық, әсіресе инвестициялық процестерді реттеп, олардың тиімділігін арттыруға мүмкіндік береді. Бұған осы рыноктың қор құрылымдарының - бағалы қағаздардың және өзге де активтердің сан алуандығымен қол жетеді.

Бағалы қағаздар рыногы экономиканың барлық субъектілерінің ездеріне қажетті ақша ресурстарын алуына кең мүмкіндіістер жасайды және алудың жолын жеңілдетеді. Ол нарықтық экономикадағы көптеген стихиялы түрде етіп жатқан процестердің реттеушісі болып табылады. Бұл әсіресе күрделі жұмыалымдарды инвестициялау процесіне қатысты.

Бағалы қағаздардың айналымға түсу уақыты мен әдісіне қарай олардың рыногы бастапқы және қайталама болып бөлінеді. Бастапқы рынокта бағалы қағаздардың бастапқы иеленушілерінің жаңа шығарылған бағалы қағаздары сатылады; қайталама рынокта бағалы қағаздардың айналысы, яғни олардың иелерінің ауысуы болады. Бағалы қағаздардың номиналдық (номиналдық құн - бағалы қағазды шығарған кезде анықталған оның құнының ақшалай тұлғалануы), эмиссиялық және рыноктық бағасы (бағамы) болады. Қайталама рынок екі бөліктен тұрады: ұйымдастырылган багалы қагаздар рыногы - мәмілелер сауда - саттықты ұйымдастырушының ішкі құжаттарына сәйкес жүзеге асырылатын эмиссиялық бағалы қағаздар мен өзге де қаржы құралдарының айналыс сферасы және ұйымдастырылмаган бағалы қагаздар рыногы - бағалы қағаздар айналысының бағалы қағаздармен жасалатын мәмілелер қаржы құралдарымен сауда-саттықты ұйымдастырушының ішкі құжаттарында мәміле объектісіне және оның қатысушыларына белгіленген талаптар сақталмай жүзеге асырылатын сферасы. Биржадан тыс айналым рыногының ұйымдастырылған рыноктан айырмашылығы онда операцияларды жүзеге асыратын бірыңғай орталық жоқ, мәмілелерді олардың офистарында дилерлер мен брокерлер жүргізеді. Ұйымдастырылған рынокта операциялар қатаң регламенттелінген, ал ұйымдастырылмаған рынокта операциялар шамалы қатаң ережелер бойынша жүргізіледі.

Бұдан басқа қаржы рыноктарын басқа критерийлер бойынша ажыратады: бағалы қағаздардың түрлері бойынша: акциялар, облигациялар, және т. б. рыногы; эмитенттер бойынша: кәсіпорындардың бағалы қағаздар рыногы, мемлекеттік бағалы қағаздар рыногы; аумақтық критерийі бойынша: ұлттық, халықаралық, аймақтық; мезгілдері бойынша: қысқа мерзімді, орта мерзімді және ұзақ мерзімді бағалы қағаздардың рыногы; мәмілелердің түрлері бойынша: кассалық, форвардтық және т. с. с; салалық критерийі бойынша.

Бағалы қағаздар рыногының жұмыс істеуі елдің экономикасында жалған емес нағыз дербестігі бар меншік иелерінің болуымен объективті түрде алдын ала анықталады. Тек осындай тәуелсіз меншік иелері ғана бағалы қағаздар рыногында қаржы ресурстарына деген сұранымды көрсете отырып әрі оларды әр түрлі шығындарға тиімді етіп жұмсауға бағыштай отырып, сауда мәмілелерін жасай алады.

Қазақстанда қор рыногының қалыптасуы бұрынғы КСРО-ның заңнамасы негізінде акционерлік қоғамдар, брокерлік және қор биржалары құрыла бастаған 1991 жылға жатады. Бұл орайда мемлекеттік кәсіпорындардың жекешелендірілуі және акционерлендірілуі шешуші рөл атқарды. Қысқа мерзім ішінде күллі ұлттық шаруашылық кешені заңды түрде экономикалық жағынан өзгеше кәсіпорындарға айналды, олардың көпшілігі нақты иесі бар акционерлік капитал ретінде көрінді. Осының нәтижесінде 1991-1993 жылдары 200 акционерлік қоғамның, соның ішінде 30-ға жуық акционерлік коммерциялық банктің акциялары тіркелінді. Бұл жылдары эмиссияның жалпы сомасы 110 миллиард сом болды. Соның ішінде банктердің үлесі 80%-ды құрады.

Алайда акционерлік қоғамдардың, брокерлік және қор биржаларының ары қарай дамуын нарықтық қатынастардың және құқықтық базаның, сонымен бірге бағалы қағаздардың жұмыс істеу ережесінің қанағаттанғысыз дәрежесі тежеді.

Нарықтық қатынастардың серпінді даму кезеңі Қазақстан Республикасының Бағалы қағаздар жөніндегі Ұлттық комисиясы құрылған 1995 жыдан басталады. 1995 жыдың 19 сәуірінен бастап жаңартылған Қазақстан "таза" қор биржасы - Орталық Азия қор биржасы (ОАҚБ) жұмыс істей бастады. 1995 жылдың 21 сәуірінде "Бағалы қағаздар және қор биржасы" туралы Қазақстан Республикасының заңы бекітілді. Қазақстанда бағалы қағаздар рыногын құқықтық реттеуді қамтамасыз ету үшін Қазақстан Республикасында Мемлекеттік бағалы қағаздарды қалыптастырудың және дамытудың бағдарламасы әзірленді. "Қазақстан Республикасының мемлекеттік қарызының ұлттық жинақ облигацияларын шығару, айналысы және өтеу шарттары туралы қағидалар" әзірленіп, бекітілді. 1997 жылдың басынан Қазақстан Республикасының Парламенті бағалы қағаздарды реттейтін үш заң қабылдады, олар: "Бағалы қағаздар рыногы туралы", "Бағалы қағаздармен жасалған мемілелерді тіркеу туралы", "Қазақстан Республикасындағы инвестициялық қорлар туралы" заңдар. 1997 жылдың ортасынан бастап "Бағалы қағаздардың орталық депозитарийі" Жабық акционерлік қоғамы құрылды, оның функциясы барлық мемлекеттік және басқа бағалы қағаздарды ұстаушылардың тізілімін жүргізу болды. Қазақ-станның қаржы рыногын мемлекеттік реттеу жүйесінің тиімділігін арттыру және онда қалыптасқан қатынастарды бағалау мақсатында 2001 жылдың маусымында Президенттің жарлығымен Қазақстан Республикасының Бағалы қағаздар жөніндегі ұлттық комиссиясы таратылып, оның функциялары мен өкілеттіктері Қазақстанның Ұлттық банкісіне берілді.

Әлемдік қаржы дағдарысының және экономиканың нақты секторларындағы өндірістің қүлдырауынан туындаған сыртқы және ішкі факторлардың еліміздің бағалы қағаздар рыногына тигізген жайсыз өсеріне қарамастан, ол даму үстінде. Республиканың бағалы қағаздар рыногында жасалып жатқан қадамдар соңғы кездері айтарлықтай белсенді бола түсті.

2003 жылы шілдеде "Бағалы қағаздар рыногы туралы" Қазақстан Республикасы заңының қабылдануы қор рыногында қалыптасқан қатынастарды одан әрі дамыту қажеттігінен туды. Бұл заңның қызмет аясы "Акционерлік қоғамдар туралы" Қазақстан Республикасының заңы (2003 жылғы мамырдың 13-і) қабылданғаннан кейін қаржы рыногының қызмет ететін сферасы болып отырған бағалы қағаздар рыногының толыққанды жұмыс істеуіне кең жол ашылып отыр.

Бағалы қағаздар рыногының қалыптасуы алты жылдай уақытты алды және қазіргі уақытта оның мынадай құрылымы қалыптасып отыр:

Бастапқы рынок

Мемлекеттік емес бағалы кағаздар (МЕБҚ) рыногы:

бастапқы орналастыру секторы;

сатып алу-сату секторы.

Корпорациялық облигациялар рыногы

Акциялар рыногы:

МЕБҚ-мен жасалатын репо-операциялар секторы

Мемлекеттік бағалы қағаздар (МБҚ) секторы:

МБҚ-ны сатып алу-сату секторы;

МБҚ-мен жасалатын репо-операциялар секторы

Қайталама рынок

Қор биржасы

Биржадан тыс бағалы қағаздар рыногының баға белгілеу ұйымы

Басқадай сауда-саттықты ұйымдастырушы.

Бағалы қағаздар - иеленушілеріне мүліктік құқықтар және белгілі бір ақша сомаларын алуға құқық беретін ақшалай немесе тауарлай құжаттар.

Бағалы қағаздардың бір ерекшелігі ретінде олардың мүліктік сипатын айтуға болады. Яғни бағалы қағаздар міндетті түрде оның ұстаушының қалайда бір мүлікке құқылы екендігін куәландыратын белгілі бір жазбалар мен басқада да белгілеулердің жиынтығы. Бұл белгілі бір тауар немесе нақты акция сомасын алуға мүмкіндік береді. Сондай-ақ бағалы қағаздар белгілі бір қоғамның, фирманың, кәсіпорынның, ұйымның меншігіне қатысуға және басқаруға құқық береді.

Бағалы қағаздар нарық шаруашылығы жүйесінде ақшаны жұмылдыру, жұмсау және айырбастау процесіндегі ыңғайлы әрі тиімді құрал рөлін атқарады. Халыққа белгілі бір кәсіпорынның табыстарына ортақтасуға мүмкіндік бере отырып, бағалы қағаздар іскерлік белсенділікті арттыра түседі және ұлттық байлықты басқаруды жеңілдетеді.

Бағалы қағаздардың айналысқа шығарылуы әдетте нақтылы шаруашылық келісімшарттарға негізделеді.

Бағалы қағаздар бойынша олардың иелеріне дивидендтер немесе пайыздар түрінде табыстар төлеу, сондай-ақ бұл құжаттардан туындайтын ақшалай немесе өзге құқықтарды басқа тұлғаларға беру мүмкіндігі қарастырылады.

Бағалы қағаздар ерекше тауар ретінде өмір сүреді, онын өзінің оған тән онда жұмысты ұйымдастыру мен ережелері бар рыногы болуы тиіс. Алайда бағалы қағаздар рыногында сатылатын тауарлар өзгеше тауар болып табылады, өйткені бағалы қағаздар - бұл тек меншік титулы, табысқа құқық беретін құжаттар, бірақ нақты емес капитал. Бағалы қағаздар рыногының оқшаулануы тап олардың осы қасиетімен айқындалады және рынок бағалы қағаздарды бір иеленушінің басқа иеленушіге көп жағдайларда еркін және оңай беруімен сипатталады.

Бағалы қағаздар құжатсыз бағалы қағаздар және қағазсыз бағалы қағаздар болып бөлінеді. Құжатсыз бағалы қағаздың өмір сүруінің классикалық нысаны - қағаз нысаны, бұл нысанда бағалы қағаз құжат түрінде өмір сүреді. Бағалы қағаздар рыногының дамуы бағалы қағаздардың көптеген түрлерінің, ең алдымен эмиссиялық бағалы қағаздардың тіршіліктің құжатсыз нысанына көшуді қажет етеді.

Инвестициялық (капиталдық) багалы қағаздар - капиталды жұмсаудың объектісі болып табылатын бағалы қағаздар (акциялар, облигациялар, фьючерлік өзара шарттар және басқалары) .

Инвестициялық емес бағалы қагаздар - бұл тауар немесе басқа рыноктарда ақшалай есеп - қисаптарға қызмет көрсететін бағалы қағаздар.

Эмитенттің құқықтық мәртебесін, инвестициялық және кредиттік тәуекелдердің дәрежесін, инвесторлардың мүддесін қорғау кепілдіктерін және басқа факторларды ескере отырып қор бағалы қағаздары үш топқа бөлінеді: мемлекеттік, муниципалдық және мемлекеттік емес.

Мемлекеттік бағалы қагаздар - бұл мемлекеттік ішкі борыштың болуының нысаны; эмитенті мемлекет болатын борышқорлық бағалы қағаздар. Мемлекеттік бағалы қағаздардың арасында көп тарағаны қазынашылық векселдер мен міндеттемелер, мемлекеттік және жинақтық қарыздардың облигациялары.

Мемлекеттік емес бағалы қагаздар корпоративтік және жекеше қаржы институттарының қағаздары болып келеді. Корпоративтік бағалы қағаздар болып кәсіпорындардың, ұйымдардың, банктердің борышқорлық міндеттемелері мен акциялары қызмет етеді.

Бағалы қағаздардың түрлері сан алуан: ақшалай бағалы қағаздарға акциялар, облигациялар, векселдер, ақша чектері жатады. Иеленушілеріне заттық құқықтарды, меншік құқықтарын бекітіп беретін тауарлай бағалы қағаздарға коносаменттер, қойма куәліктері жатады. Бағалы қағаздарға банк кредитін алғандығын растайтын құжаттар, борышқорлық қолхаттар, өсиетхат (өсиетнама), лотерея билеттері, сақтық полистері жатпайды.

... жалғасы- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz