Қазақстан Республикасының салық жүйесі: құқықтық негіздері, салық ставкалары және экономикалық әсері

Жоспары

Кіріспе

Негізгі бөлім

1. Жалпы салық мәні

1. 1 Қазақстан Республикасындағы салық түрлері мен олардың атқаратын қызметтері

1. 2 Қазақстандағы салық жүйесінің ерекшелігі мен Әлемдік салық салу тәжірибелері

1. 3 Қазақстандағы міндетті төлемдердің түсуінің динамикасы

Салық ставкалары

Кіріспе.

Бұл курстық жұмыс экономика мен қаржы саласының маңызды бөлшегі салық салу жүйесіне арналған. Салық салу жүйесі бұл мемлекеттің өмір сүруінің және нарықтық экономиканың реттелуінің бірден-бір кепілі болып табылады, яғни, салық ставкасын төмендету арқылы экономикамыздағы көптеген кедергілерден қалай арылуға болатындығы қарастырылады.

Мемлекеттің экономикаға әсер етуі салық салу құралдары арқылы жүргізіледі. Мемлекеттік шығындар мемлекеттік бюджеттің қаржыларын пайдалану нәтижесінде мүмкін болады, ал салық бюджетті қаржымен қамтамасыз ететін бірден бір құрал.

Мемлекеттік бюджеттің түсімдерінің ең басты көзі - салықтар. Өнеркәсібі дамыған елдердің бюджетіндегі салықтардың үлесі 90 пайыз. Салықтың негізгі түрлеріне табыс салығы, одан басқа қоғамның құқықты мүшелерінің табыстарына, корпорация пайдаларына салынатын салықтары жатады. Өндірістік бірлестіктер, кәсіпорындар, капитал иелері өздері жариялаған мәлімдемелері бойынша салық төлейді.

Салық мәлімдемесі төлеушілердің өз табыстарының мөлшері туралы хабары, ал жалдамалы еңбек адамдарынан салық жалақы төлегенде ұсталады.

Табыс салығын алу белгілі бір төменгі деңгейден басталады. Номиналдық табыстың ұлғаюына сәйкес табыс салығын өсірудің базасы жасалады, салық төлеушілердің саны артады, мемлекеттің шоғырландырылған жалпы қаржы-қаражаттары көбейеді. Салық салудың нормасы - салық ставкасы объектінің бір өлшеміне салынған мөлшері. Салық ставкаларының көптеген түрлері бар. Егер ставкалар табыстың өсуімен көбейсе, онда прогрессивті, үдемелі ставкалар болғаны. Салық салудың тәжірибесінде бір объектіге оның құнына қарамастан салынатын қатаң ставкалар кездеседі. Негізгі мақсат ел экономикасындағы шағын және орта бизнесті, кәсіпкерлікті дамытуға арналған бағдарламаларды жүзеге асыруда салық ставкасының кедергі келтірмеуін ашып қарастыру.

Сондықтан мемлекет тиімді салық жүйесін құру керек, өйткені ол әлеуметтік-экономикалық жүйеге әсер етеді.

Қазіргі кездегі салықтардың маңызы мен рөлі мемлекеттік органдарды қаржы ресурстарымен қамтамасыз етумен шектелмейді. Салықтар ұлттық табысты мемлекеттендірудің басты құралы. Олардың макроэкономикалық шешуші рөлі артып келеді, мұны ЖҰӨ-нің көлеміндегі салық үлесінің ұлғаюынан көруге болады. Салықтар экономикалық белсенділікті арттырудың, ұдайы өндіріс процесіне әрекет етудің басты бір тұтқасы ретінде жаңа сипатқа ие болуда.

Менің курстық жұмысымның мақсаты - Қазақстан Республикасының салық жүйесі жайлы жан-жақты мағлұмат беру, оның қалыптасу кезеңдерін, принциптерін қарастырып, қазіргі заманғы салық жүйесіндегі мәселелерді зерттеу және оның шешілу жолдарын қарастыру.

Жалпы салық мәні

Салық - мемлекет біржақты тәртіппен заң жүзінде белгіленген, белгілі бір мөлшерде жүргізетін, қайтарымсыз және өтеусіз сипатта болатын бюджетке төленетін міндетті ақшалай төлем;

Салық берешегі - бересі сомасы, сондай-ақ өсімпұлдар мен айыппұлдар- дың төленбеген сомалары;

Салық төлеуші - салықты және бюджетке төленетін басқа да міндетті төлемдерді төлеуші болып табылатын тұлға;

Салық төлеушінің құқықтары:

1. Салық төлеуші:

1) қолданылып жүрген салық және бюджетке төленетін басқа да міндетті төлемдер туралы, салық заңдарындағы өзгерістер туралы салық қызметі органдарынан ақпарат алуға;

2) салық қатынастары мәселелері бойынша өз мүдделерін жеке өзі не өз өкілі арқылы немесе салық консультантының қатысуымен білдіруге;

3) салық бақылауы нәтижелерін алуға;

4) салық бақылауы нәтижелері бойынша салық және бюджетке төленетін басқа да міндетті төлемдерді есептеу мен төлеу жөнінде салық қызметі органдарына түсіндірме табыс етуге;

5) жеке шотынан салық міндеттемелерінің орындалуы бойынша бюджетпен есеп айырысудың жай-күйі туралы көшірме алуға;

6) Кодекс пен Қазақстан Республикасының басқа да заң актілерінде белгіленген тәртіппен салықтық тексеру актілері бойынша хабарламаға және салық қызметі органдары лауазымды адамдарының әрекетіне ( әрекетсіздігіне) шағым жасауға;

7) салық құпиясының сақталуын талап етуге;

8) салық салуға қатысы жоқ ақпарат пен құжаттар табыс етпеуге құқылы.

2. Салық төлеушінің Қазақстан Республикасының салық заңдарында көздеоген өзге де құқықтары да бар.

Салық төлеушінің міндеттері:

Салық төлеуші:

1) Кодекске сәйкес салық міндеттемелерін дер кезінде және толық көлемінде орындауға;

2) салық қызметі органдарының анықталған салық заңдарын бұзу- шылықтарды жою туралы заңды талаптарын орындауға, сондай-ақ қызметтік міндеттерін атқаруы кезіндегі заңды қызметіне кедергі жасамауға;

3) нұсқама негізінде салық қызметі органдары лауазымды адамдарының салық салу объектісі және салық салумен байланысты объект болып табылатын мүлікті тексеруіне жол беруге;

4) салық есептілігі мен құжаттарды осы Кодексте көзделген тәртіппен, сондай-ақ Қазақстан Республикасының трансферттік бағаларды қолдану кезін- де мемлекеттік бақылау мәселелерін реттейтін заңдарында көзделген ақпарат пен құжаттарды табыс етуге;

5) Кодекске сәйкес қолма-қол ақшамен, төлемдік банк карточкаларымен, чектермен сауда операцияларын жасаған немес қызметтер көрсеткен кезде тұтынушылармен ақшалай есеп айырысуы фискальдық жады бар бақылау-касса машиналарын міндетті түрде пайдалана және тұтынушының қолына бақылау чегін бере отырып жүргізуге;

2. Салық төлеуші Кодексте көзделген өзге де міндеттерді орындайды.

Салық агенті - Кодекске сәйкес төлем көзінен ұсталатын салықтарды есептеу, ұстау және аудару жөніндегі міндет жүктелген жеке кәсіпкер, жеке нотариус, адвокат, заңды тұлға, оның ішінде Қазақстан Республикасында қыз- метін тұрақты мекеме, филиал, өкілдік арқылы жүзеге асыратын резидент емес заңды тұлға;

Салық агентінің құқықтары мен міндеттері

1) Салық агентінің, егер Кодексте өзгеше көзделмесе, салық төлеуші сияқ- ты құқықтары бар және сондай міндеттері болады.

2. Салық агенті сондай-ақ:

1) Кодекстің ерекше бөліміне сәйкес төлем көзінен ұсталатын салықтарды дұрыс және дер кезінде есептеуге;

2) салық төлеушіден тиісті салықтарды ұстап қалуға және Кодексте көзделген тәртіппен және мерзімде оларды бюджетке аударуға;

3) салық төлеушілерге төленген табыстардың, сондай-ақ ұсталған және бюджетке аударылған салықтар сомасының есебін, соның ішінде әрбір салық төлеуші бойынша жеке-жеке жүргізуге;

4) тіркеу есебінде тұрған жері бойынша салық органына осы Кодекстің ерекше бөлімінде белгіленген тәртіппен салық есептілігін табыс етуге;

Салық режимі - осы Кодексте белгіленген салықтарды және бюджетке төленетін басқа да міндетті төлемдерді төлеу жөніндегі барлық салық міндеттемелерін есептеу кезінде салық төлеуші қолданатын салық заңдары нормаларының жиынтығы;

Салық міндеттемесі

1. Салық төлеушінің салық заңдарына сәйкес мемлекет алдында туындаған міндеттемесі салық міндеттемесі деп танылады, оған сәйкес салық төлеуші салық органына тіркеу есебіне тұруға, салық салу объектілері мен салық салуға байланысты объектілерді айқындауға, салық және бюджетке төленетін басқа да міндетті төлемдерді есептеуге, салық есептілігін жасауға, оны белгіленген мерзімде табыс етуге, салық және бюджетке төленетін басқа да міндетті төлемдерді төлеуге міндетті.

2. Мемлкет салық қызметі органы арқылы салық төлеушіден - оның салық міндеттемелерін толық көлемінде орындауын талап етуге, ал олар орындалмаған немесе тиісінше орындалмаған жағдайда оларды қамтамасыз ету жөніндегі тәсілдерді және Кодексте көзделген тәртіппен мәжбүрлеп орындату шараларын қолдануға құқылы.

Мүлік пен іс-әрекеттер салық салу объектілері мен салық салуға байланысты объектілер болып табылады, олардың болуына байланысты салық төлеушінің салық міндеттемесі туындайды.

Салық және бюджетке төленетін басқа да міндетті төлемнің әрбір түрі бойынша салық салу объектісі мен салық салуға байланысты объект осы Кодекстің ерекше бөліміне сәйкес айқындалады.

Салық базасы дегеніміз салық салу объектісі мен салық салуға байланысты объектінің құн, физикалық немесе өзге де сипаттамалары, олардың негізінде бюджетке төленуге тиіс салық және басқа да міндетті төлемдер сомасы айқындалады.

1. Салық ставкасы салық базасының өлшем бірлігіне салық есептеулерінің шамасын білдіреді.

2. Салық ставкасы салық базасының өлшем бірлігіне процентпен немесе абсалютті сомамен белгіленеді.

Қазақстан Республикасында салық салу жалпыға бірдей және міндетті болып табылады.

Жеке сипаттағы салық жеңілдіктерін беруге тыйым салынады.

Қазақстан Республикасының салық жүйесінің Қазақстан Республикасының бүкіл аумағында барлық салық төлеушілерге қатысты біртұтас болып табылады.

Салық салу мәселелерін реттейтін нормативтік құқықтық актілер ресми басылымдарда міндетті түрде жариялануға тиіс.

1. 2 Қазақстандағы салық жүйесінің ерекшелігі

Қазақстан Республикасы таңдаған бағытпен жүріп алға қойған мақсатқа жету үшін көптеген реформалар жүргізіп, олардың біреуі нәтижелі болып, ал екіншілері жарты жолда күйзеліске ұшырады. Үкіметтің ұстанаған бағыттарын жетістікпен жүзеге асыруға қоғамның саяси және рухани саласынан демеу керектігін мойындаған жөн. Салықтық қарудың реттеуші ролі экономиканың дағдарыс жағдайында өте ерекше. Салықтың фискалдық қызметін дамытумен шектелу мүмкін емес. Яғни, салық өнім өндірушілердің еркін шешім қабылдауына мүмкіндік беруі тиіс. Дағдарыстан шығудың бірден-бір жолы болып өндірісті ынтландыру болып табылады. Әлемде шағын бизнесті мелекеттік қолдау ең алдымен салықтық жеңілдіктер берумен іске асырылады. Бұл жерде экономиканың осы секторын дамытуды ынталандыратын салық салу жүйесін қалыптастыру қажет. Салық салу бойынша жеңілдіктер шешілетін тапсырмаларға байланысты әр түрлі болуы мүмкін. Салық жүйесінің дамуының алғашқы сатысында шағын және орта бизнестің субьектілерінің іс-әрекеттерін қолдау үшін салықтық қарулар кең қолданылады.

Шағын және орта бизнесті дамыту бағдарламасын іске асырудың алғашқы қадамы бұл салықтық жеңілдік беру және салықтық реттеудің басқа қаруларын қолдану керек. Салықтық жеңілдікті қолдану тек бір салық түрі бойынша ставканы төмендетумен шектелмеуі керек. Салықтық реттеудің әр түрлі нысандары мен әдістерінің кешенін қарастырушы салық салу жүйесін қалыптастыру қажет.

Елімізде жанама салық салу жүйесі Батыс Европа тәжрибесін есепке алына отырып құрылған. Жанама салық салу неғұрлым сенімді және оңай бақыланатын кіріс базасын жасақтайды, бірақ жанама салық ауыртпалығын ақырғы тұтынушы көтеретінін ұмытпаған жөн .

Нақты бюджеттік реттеуді жүргізу үшін бюджет кірісн тікелей салық салуға бағыттау арқылы қол жеткізу қажет . Тікелей салықтық жеңілдіктер дамуы мемлекет саясатының құрылымымен анықталатын кәсіпорындарға берілуі қажет . Яғни ең алдымен өндіріспен айналысатын кәсіпорындарды, ауыл шаруашылығы кәсіпорындарын, құрылыс кәсіпорындарын(әсіресе тұрғын үй құрылысын) табысқа салынатын салықтан босату керек . Мұндай жеңілдік тауардың көлемін ұлғайтуға мүмкіндік береді .

Ал, жанама салықтар бағаны өсіріп, сұранысты қысқартқандықтан инфляциялық сипат алады . Салықтардың әрект етуінің келеңсіз жақтары өндірісті тұншықтырады, ал ол ұсынысты шектейді . Бір жағынан салықтық ауыртпалық көп түрлілігіне байланысты болады, бұл салық жүйесін күрделендіріп, салықты төлеуден бас тартудың көбеюіне алып келеді .

Біздің ойымызша еліміздің салық жүйесінің қалыптасуының алғашқы жылдарында қолданылған жеңілдіктер жүйесіне қайта оралу қажет. Оның мазмұны мынада: ауыл шаруашылығы тауарын өндіруші және өңдеуші, дәрі - дәрмек, құрылыс материалын, табиғатты қорғау мақсатындағы шағын кәсіпкерлік субъектілері табысқа салықты алғашқы екі жылға босатылуы қажет.

Салық жүйесі аумақтың табиғи және климаттық жағдайларын есепке алмайды. Сондықтан кәсіпорындардың дені өнеркәсіп қалаларында дамиды. Осыған орай, салық салу мен бюджеттік сфера облысында аумақтық саясатты енгізу қажет, себебі жергілікті салықтардың түсімі мәселені шешуге жеткіліксіз, сондықтан шағын және орта бизнестен түсетін салықтар жергілікті бюджетте қалуы қажет.

Әрекет етіп отырған табысқа салық салу механизмі өнімді шығару көлемінің өсуін ынталандырмайды, өзіндік құнын төмендетпейді, керісінше, шегерімді ұлғайтып, соның нәтижесінде салық салудан бас тартуға алып келеді.

Ұсынылған өзгерістерді енгізу барысында болатын бюджетік жоғалтуды, алдағы уақытта салық салу базасын кеңейту есебінен әрекет ететін шаруашылық субъектілерінің санын өсіру арқылы, бұрын жасырған кәсіпорындардың ашық алаңға шығару салықтық ауртпалықты жеңілдету нәтижесінде қалпына келтіруге болады. Бюджеттің кірісін өсіруге төмендегі салықтық түсімдердің есебінен қол жеткізуге болады: жерге төлемді өсіру; ресурстық төлемдерді өсіру; қоршаған ортаны ластаған үшін төлемді өсіру; акциздік тауарларға акциз салығының ставкасын көтеру.

1. 2. Әлемдік салық салу тәжірибелері

Ал, енді осы экономикаға үлкен әсер етіп отырған табыс салығын қалай жетілдіруге болады, оның ставкалары тиімді ме, деген актуалды сұрақтарға жауап іздесек. Сөз басында айтып кеткендей қазіргі кездегі жалпы тәртіптегі салық ставкасы ҚР-ның салық жүйесінің жаңадан құрылып жатқан кезінде, яғни 1995 жылы қабылданған. Одан бері еліміздің экономикалық жетістіктері күрт көтерілгені бәрімізге белгілі. Қазіргі кезде бұрынғыдай тек бюджетті толтыру ғана емес, шағын және орта бизнесті жолға қою басым бағытқа ие болып отыр.

Ал, мұндай мақсатқа жету үшін қазіргі кездегі корпорациялық табыс салығының ставкасы жоғарылау болып саналады. Салық ставкасының жоғарғы деңгейге көтерілуі іс белсенділігінің төмендеуіне әкелуі мүмкін, кірістің көп бөлігі кәсіпкерлік қызметтің ынталануына әкеледі. Американың белгілі экономисті А. Лаффер салық деңгейінің экономика жағдайына әсерін және салық түсімі салық ставкасына тәуелді екенін график түрінде дәлелдеді. Бұл теорияға сәйкес салық мөлшерлемелерінің белгілі бір деңгейге өсуі салықтық түсімдердің өсуіне мүмкіндік туғызады, одан кейін өсу бәсеңдеп, бюджетке кірістер кенет құлдырайды. Бұдан экономиканы, ең алдымен инвестициялық белсенділікті ынталандырудың міндетін салық ауыртпалығын түбегейлі жеңілдету арқылы шешу керек деген түйін жасалған. Лаффердің ойы бойынша, бюджетке салық түрінде кәсіпкерлер мен халықтың табыстарының бүкіл сомасының 30% артық алуға болмайды. Американ ғалымдарының пікірлері бойынша, егер салықтардың мөлшерлемесі белгілі бір айтарлықтай жоғары деңгейге жететін болса, онда өндірісті ұлғайтуға, кәсіпкерлік бастамаға арналған ынталандырмалар қысқарады, пайда азаяды және тиісінше бюджетке түсетін түсімдер төмендейді. Салық жүйесі ұзақ мерзімге әрекет ететін қару болып табылады. Оның қалыптасуы экономиканың алдағы уақытта дамуын есепке алып жүргізуі керек. Дамыған мемлекеттерде 100% салық салу деңгейіне жету мүмкін емес. Оның қалыптасуы экономика дамуының перспективалық тенденциясының есебінен жүреді. Кез-келген мелекет өзінің экономикалық саясатын жүргізген кездесалықтық реттеу механизмдерінің кең спектрін пайдаланады. Қазіргі таңда қалыптасқан экономикалық коньюнктура негізінде салық ауыритпалығын экономикалық және саяси шешу мүмкін емес. Ұлттық жиынтық өнімнің өсу деңгейі және мелекеттік шығындарды қысқартса ғана салық көлемін түсіру мүмкіндігі туадыы.

Осы өндірушілерге салық ставкаларының әсері соңғы кезде Еуроодақта анық байқалуда. 2004 жылы 1 мамырда қосылған 10 елде, корпорациялық табыс салығы Еуроодақтың Батыс елдеріндегі ставкаға қарағанда анағұрлым төмен. Бұрынғы Еуроодақ елдерінде корпорациялық табыс салығының ставкасы орташа - 31, 4% болса, жаңа Еуроодақ елдеріндегі ставка орташа алғанда - 21, 5%. Бұл үлкен айырмашылыққа байланысты (10%-тей) үлкен корпорациялар өз өндірісін Батыс Еуропадан Шығыс Еуропа елдеріне аударуға ұмтылуда. 2004 жылдың шілде айында Германияда Daimler Chrysler автоконцернінің ішінде осыған байланысты дау болды. Фирма өз өндірісін төмен салықты Польшаға аударуына шешім қабылдауына байланысты, жұмысшылар өз жалақысын қысқартуға келісім беріп - $200 млн. үнемдеу арқасында келісімге келген. Бұл жағдай Еуроодақтың Батыс елдерін, әсіресе Франция мен Германия сияқты корпорациялық табыс салығының ставкасы орташа 36-40% құрайтын елдерді алаңдатуда. Өйткені, Шығыс Еуропа елдерінің төмен ставкалы салығы шет ел инвестициясын тартуда үлкен роль атқаруда.

Мысалға, соңғы кезде ғана Шығыс Еуропа елдерінде неміс автоөнеркәсібінің 200 құраушы және дайын өнім шығарушы кәсіпорыны құрылған. Словакияда Volkswagen соңғы уақыттта 9400 жаңа жұмыс орнын жасаған. Неміс автоөндірушілерінің мәліметі бойынша, Германияның Шығыс Еуропа елдеріне инвестициясы 10 млрд. евроны құраған. Ал, енді осы жағдайды Қазақстанның салық жүйесімен салыстырсақ. Біздің салық ставкамыз Батыс Еуропаның жоғары деңгейлі салықты елдерімен бірдей де, Шығыс Еуропаның салық ставкасынан едәуір жоғары екенін көреміз.

Яғни, экономикасы жақсы дамыған елдердің салық ставкасымен бірдей біздің салық ставкамыз Балтық елдерінің салық ставкаларымен салыстырғанда анағұрлым жоғары болуы елдің қаржыгерлерін ойландырдырмай қоймайды. Қазіргі кезде бізге неғұрлым таза әрі тиімді салық салу керек екендігі айқын, алайда 30%-тік салық ставкасымен біз тек кәсіпорындарға артық салық жүктемесін артамыз. Кәсіпорындардың кірістерінің едәуір бөлігі салыққа кеткеннен кейін оларға өндіріс ауқымын кеңейту ауырға соғады. Шет ел инвестициясын тарту кезінде де кедергілерге тап болары сөзсіз.

Кесте 1. Еуроодақ елдерінің корпорациялық табыс салығының ставкалары.

Германия

Франция

Ұлыбритания

Венгрия

Латвия

Литва

Польша

Словакия

Эстония

36

34

30

19

18

13

19

19

-

Көріп отытырғанымыздай біздің салық ставкамыз едәуір жоғары. Шығыс Азия елдерінде де қазіргі кезде корпорациялық салық ставкасын төмендету жолға қойылуда. Сингапурде 2005 жылдан бастап 20% салық ставкасы енгізілсе, Малайзияда резидент кәсіпорындарға 28%, резидент еместерге 10-28% салық ставкасы енгізілген.

1. 3. Қазақстандағы міндетті төлемдердің түсуінің динамикасы

Тұтастай алғанда, Мемлекеттік бюджетте 2005 жылғы жоспар 101, 5% орындалған. Бюджетке қосымша 55848, 9 теңге түскен. Ал, енді осы түсімнің ішіндегі корпорацялық табыс салығының үлесін қарастырсақ. Жалпы мемлекеттік бюджетке түскен салық пен төлемдердің жалпы сомасының 382814, 3 млн. теңгесі немесе 32, 5 проценті корпорациялық табыс салығының үлесіне тиген. Бұл, елдегі экономикалық белсенді әрекет етіп отырған кәсіпорындардың санының және олардың кірісінің ұлғаюына байланысты екендігі сөзсіз. Мемлекет олардың жылдық жиынтық табысынан 30% ставкамен салық жинау арқасында осындай жоғары нәтижеге жетті.

Кесте 3. 01. 01. 2006 жылғы жағдай бойынша корпорациялық табыс салығының түсімі.

Орындалуы,

%

Орындалуы,

%

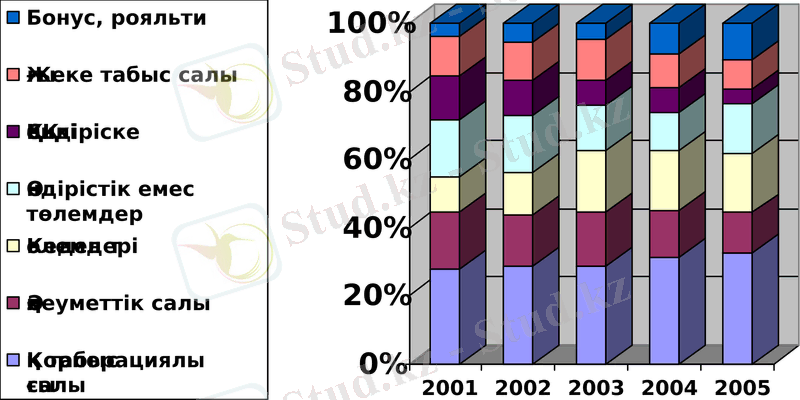

Көріп отырғанымыздай мемлекеттік бюджеттің жоспары артығымен орындалған. Негізінен бұл тенденция жылдар бойы жалғасып келе жатқанын келесі суреттен көруімізге болады. Жыл сайын бюджетке түсетін түсімдердің басым бөлігін корпорациялық табыс салығы құрауда. 1997 жылмен салыстырғанда 2004 жылы корпорациялық табыс салығының мемлекеттік бюджетке түсуі 22, 2% өскен.

Сурет 1. ҚР-ның бюджетіне салықтық түсімдеріндегі корпорациялық табыс салығының үлесінің өсуі

Сурет 1. ҚР-ның бюджетіне салықтық түсімдеріндегі корпорациялық табыс салығының үлесінің өсуі

1. 4. Салық ставкалары

1. Салық төлеушiнiң осы Кодекстiң 122-бабына сәйкес жүргiзiлген түзетулер ескерiлген, осы Кодекстiң 124-бабында белгiленген тәртiппен шеккен залалдары сомасына азайтылған салық салынатын табысы 30 проценттiк ставка бойынша салық салуға жатады.

Негiзгi өндiрiс құралы жер болып табылатын салық төлеушiнің осы Кодекстiң 122-бабына сәйкес жүргiзiлген түзетулер ескерiлген, осы Кодекстiң 124-бабында белгiленген тәртiппен шеккен залалдары сомасына азайтылған салық салынатын табысы 10 проценттiк ставка бойынша салық салуға жатады.

2. Резидент еместердiң Қазақстан Республикасындағы көздерден алатын табыстарын қоспағанда, төлем көзiнен салық салынатын табыстар төлем көзiнен 15 проценттiк ставка бойынша салық салуға жатады.

3. Резидент еместердiң осы Кодекстің 178-бабына сәйкес айқындалатын Қазақстан Республикасындағы көздерден алатын табыстарына осы Кодекстiң 180-бабында белгiленген ставкалар бойынша салық салынады.

4. Қазақстан Республикасында тұрақты мекеме арқылы қызметiн жүзеге асыратын резидент емес заңды тұлғаның таза табысы корпорациялық табыс салығының үстiне осы Кодекстiң 185-бабында белгiленген тәртiппен 15 проценттiк ставка бойынша салық салуға жатады.

... жалғасы- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz