Қазақстан Республикасындағы электрондық ақша мен төлем карточкаларының ұйымдастырылуы және даму перспективалары

ЖОСПАР

КІРІСПЕ3

І. ҚАЗАҚСТАН РЕСПУБЛИКАСЫНДАҒЫ ЭЛЕКТРОНДЫҚ АҚШАЛАР ЖӘНЕ ОЛАРДЫ ПАЙДАЛАНУ НЫСАНДАРЫ7

1. 1 Қазақстанда электрондық ақша айналымын ұйымдастырудың негіздері--7

1. 2 Төлем карталарының түрлері және қызметтері10

ІІ. ҚАЗАҚСТАН РЕСПУБЛИКАСЫНДАҒЫ ЭЛЕКТРОНДЫҚ АҚШАЛАРДЫҢ ДАМУ ПЕРСПЕКТИВАЛАРЫ14

2. 1 Қазақстандағы пластикалық карталардың қолданылуы және тиімділігі--4

2. 2 Қазақстан банктеріндегі пластикалық карталардың даму перспективалары17

ІІІ. ТӨЛЕМ ЖҮЙЕСІНІҢ ТӨЛЕМ КАРТОЧКАЛАР АРҚЫЛЫ ЖҰМЫС ЖАСАУЫНЫҢ ЭКОНОМИКАЛЫҚ АСПЕКТІЛЕРІ20

ҚОРЫТЫНДЫ27

ПАЙДАЛАНЫЛҒАН ӘДЕБИЕТТЕР30

КІРІСПЕ

Қазіргі кезеңде қолма-қол ақшаны алу үшін кеңінен қолданылатын есеп айырысу құралына электрондық ақшалар, яғни пластикалық ( төлем) карточкалары жатады.

1960 жылдың ортасынан бастап төлем карточкалары кеңінен қолданылған. Ал Қазақстан Республикасындағы төлем карточкалар нарығы 1994 жылдан бастап дами бастады.

Төлем карточкалары арқылы электрондық ақшалар және оларды ұзақ пайдалануды дамыту мақсатында Қазақстан Республикасы Үкіметінің 02. 07. 02 жылғы № 713 қаулысымен «Микропроцессорлық карточкалар негізінде Төлем карточкаларының ұлттық банкаралық жүйесін дамыту бағдарламасы» бекітілді.

Электрондық ақшалар жүйесінің негізгі мақсаты мыналарды қамтиды:

1. Ақша айналымына бақылауды күшейту және қолма-қол ақшаның көлеңкелі айналымын азайту; .

2. Жалақы, зейнетақы, жәрдемақы төлеудің тетігін жетілдіру;

3. Коммуналдық төлемдер жинау, көлік, байланыс қызмет көрсетулеріне ақы төлеу процестерін оңтайландыру;

4. Бюджеттік (салық, кеден) және өзге де міндетті алымдарды қолма-қолсыз формада жүзеге асыру ұшін микропроцессорлық карточкалар технологиясын қолдану;

5. Қолма-қол ақша эмиссиясына жұмсалатын шығыстарды азайту.

Жалпы ұлттық міндеттерді іске асыру мақсатында барлық банктерді бірыңғай процессингтік ұйым арқылы жұмыс істеу үшін біріктіру банктердің эквайринг бизнесін неғұрлым тиімді жасауына, ал босаған қаржы ресурстарын пластикалық карточкаларға қызмет көрсетудің инфрақұрылымын дамытуғажәне банктік қызмет көрсету аясын кеңейту үшін бағыттауға мүмкіндік береді.

«Ақшалай төлемдер мен аударымдар туралы» ҚР Заңының талаптарын, мемлекет басшысы мен Үкімет қаулысын орындау үшін Ұлттық банктің бастамасы бойынша және қазақстандық 11 банктің қатысуымен Төлем карточкаларының ұлттық банкаралық жүйесін басқару үшін арнайы ұйым - «Процессинг орталығы» ЖАҚ-ы құрылды. Vіzа халықаралық төлем жүйесінде сертификаттау туралы ресми растауды алып, «Процессинг орталығы» ЖАҚ-ы қазіргі уақытта банктерді Төлем карточкаларының ұлттық банкаралық жүйесіне қосу мәселелерімен белсенді айналысуда, бірыңғай ұлттық төлем жүйесін құру мәселесін талқылауда, сондай-ақ Төлем карточкаларының ұлттық банкаралық жүйе шеңберінде микропроцесорлық карточкалар үшін бірыңғай ұлттық стандарттарды өндіру мәселелерін пысықтауда.

Сонымен, «Процессинг орталығы» ЖАҚ-ы алдында мынадай негізгі міндеттер тұр:

1. Микропроцессорлық технологиялар базасында төлем карточкаларының ұлттық жүйесін құру;

2. Халықаралық және ұлттық карточкаларды қабылдауды қамтамасыз ететін жалпы ұлттық эквайринг желісін қалыптастыру.

«Процессинг орталығы» ЖАҚ мынадай қызметтерді орындайды:

1. Төлем карточкалары бойынша трансакцияларды өңдеу және қажетті төлем құжаттарын даярлау.

2. Қатысушы банктер арасында аталған төлем жүйесі бойынша өзара есеп айырысуды жүзеге асыруға арналған ақпарат даярлау.

3. Отандық және халықаралық төлем карточкаларын пайдалану арқылы жүзеге асырылатын төлемдердің бағытын анықтау және клирингті ұйымдастыру.

4. Қатысушы банктердің пластикалық карточкалармен жасалатын операциялар бойынша үстеме шығынды азайту мақсатында пограммалық техникалық бағдарламамен жабдықтау және қатысушы банктермен арадағы байланыс жүйелерін ұйымдастыру.

5. Қатысушы банктерге техникалық және ақпараттық көмек беру.

6. Төлем карточкаларды пайдалану торабын ұйымдастыру.

«Процессингтік орталықпен» қатысушы банктердің жұмыс жасауы, аталған банктер үшін мынадай артықшылықтар бар:

1. Бірыңғай төлем кеңестігінде қызмет ету.

2. Қатысушы банктердің төлем карточкаларын шығару мүмкіндігін ұлғайту.

3. Оnlinе режимін пайдалану арқылы банктер арасында байланыста орталықтандырылған жүйенің көмегімен жүктемелерді азайту.

4. Төлем карточкалары бойынша қызмет көрсету торабын кеңейту.

5. Төлем карточкалары бойынша нақты өңделген кепілденген ақпараттармен алмасу. «Процессингтік орталықпен» ЖАҚ қатысушы банктер арасындағы өзара қарым қатынастың бірнеше тәсілдерін қарастырайық:

1. ҚР орта банктеріне тән, яғни банктер карточка бойынша қызмет көрсетуге техникалық жағынан қамтамасыз етпейгін немесе мүмкіндігі жоқ. Бұл жағдайда қатысушы банк барлық есепті өзінде жүргізеді, ал процессингтік компанияға карточкалық шоттың жағдайы туралы ақпаратты, карточканы персонализациялауға (қолма-қол ақшаны беру немесе төлемді жүргізуге қабылдайтын карточканың төлем қабілеттілігін тексеруді жүзеге асырады және карточка мен оның ұстаушысының идентификаторын тексереді) және карточка бойынша қызмет көрсегу үшін арнайы құрал жабдықты (АТМ және РОS-терминал) орнатуға тапсырысты жібереді. «Процессингтік орталык» ЖАҚ қатысушы банк жіберген сұраныстар мен тапсырыстарды орындайды және осы банк туралы деректер қорын өзінде сақтайды. Процессингтік орталық» ЖАҚ қатысушы банктің атынан халықаралық төлем жүйесіне файлды жібереді және қабылдайды. Осындай жағдайда банк компанияның техникалық ресурсына байланысты, сондықтанда деректер қорьшда сақталған ақпаратгы тапсырыссыз өз бетінше өзгерте алмайды.

2. Деректер қорындағы ақпаратты өзінің қалауынша өзгертуге немесе қарап шығуы үшін жеке машинаны жалға алады. Бұл жағдайда процессингтік компания карточка бойынша барлық тапсырысты, жалға алған серверге қайта бағыттайды.

3. Соның (банктің) ғана карточкалары бойынша қызмет көрсететін қосымша құрылғыны жалға алған машинаға (серверге) қосуы мүмкін . Карточкалық шоттан акцепсіз түрде төлемдерді шегеру үшін қолданылуы мүмкін.

4. Банк карточка туралы ақпаратты өзінде сақтауы мүмкін, басқа банктің карточкаларына немесе халықаралық карточкаларға қызмет көрсету үшін процессингтік компанияның көрсететін қызметін паңдалануы мүмкін, ол үшін авторизациялық сервері өзінде болуы керек.

Жоғарыдағы аталған тәсілдерді «Процессингтік Орталық» ЖАҚ әрбір банк үшін дербес іске асыруы мүмкін.

Болашақта «Процессинг орталығы» ЖАҚ өзінің кызмет көрсету тізімін кеңейтуді көздеп отыр Атап айтқанда, «Әлеуметтік карточка» жобасын өндіру мүмкіндігі қаралады. Бұл жоба банктік емес қосымшалармен микропроцессорлық төлем карточкаларын ендіруді көздейді, оларда оның иеленушінің бірегейлендірілген деректері сақталатын болады: аты-жөні, СТТН, ӘЖК, төлқұжаттық деректері, мекен жайлары және тб. Бұл карточка әдеттегі төлем карточкасының функцияларын орындай алады және сонымен, бір мезгілде қалалық көлікте жол жүру билеті, таксофон карточкасы, ерікті немесе міндетті медициналық сақтандырудың сақтандыру полисі ретінде пайдаланылады.

Сондай-ақ азаматтардың жеке куәлігін микропроцессоры бар карточкаларға аударуды жоспарлауға байланысты азаматтарды бірегейлендіруге байланысты қосымшаларға қызмет көрсетуді жүзеге асыру жоспарлануда.

І. ҚАЗАҚСТАН РЕСПУБЛИКАСЫНДАҒЫ ЭЛЕКТРОНДЫҚ АҚШАЛАР ЖӘНЕ ОЛАРДЫ ПАЙДАЛАНУ НЫСАНДАРЫ

1. 1 Қазақстанда электрондық ақша айналымын ұйымдастырудың негіздері

Соңғы 10 жылда біздің елімізде электрондық ақша айналымын ұйымдастыруда және оның технологиясында түбегейлі және елеулі өзгерістер болды. Есімізге түсірсек, 1980-жылдары төлемдер кем дегенде бір апта бойы жасалды және міндетті түрде қағаздық технология қолданылды. Кәсіпорындармен, сонымен қатар, жеке тұлғалар қатысуымен қолма-қолсыз есеп айырысуды өте жылдам және тиімді жүргізу мүмкіншіліктері туралы тек ғылыми фантастика жанры еңбектерінде ғана жазылып жүрді.

Қазіргі таңда электрондық ақша негізінен қағаз түріндегі құжаттар айналымын және қол еңбегін ығыстыра отырып, электронды технологияда бірнеше сағаттарда жүргізіледі. Төлем жүйелері кәсіпорындар аралығындағы және басқа төлемдерді өте тиімді жүргізе бастағаны сондай, төленбеген төлемдер, бартер, квази-ақшалармен есеп айырысулар сияқты ақша айналымының жағымсыз құбылыстарын жоя отырып, ыңғайландыра бастады. Тұрғындар үшін төлем қызметтер нарығы (пластикалық карталар, жедел аударымдар нарығы) құрылу сатыларынан өтіп, өз жетістіктеріне жете бастады. Жалпы төлем жүйелері 1990 жылдары бақылаусыз қалған нарық сегменті - төлемдерді ғана қалыпқа келтірді. Тұрғындарға кәсіпорындардың еңбекақы бойынша төлемдері қолма-қолсыз түрде 10 пайыздық көлемде жүрсе, тұрғындардың қолма-қолсыз түрдегі нақсыз ақшалармен жасалатын төлемдері 1 пайыздың төңірегінде болды.

Кейбір мамандар төлем жүйесінің технологиялық дамуының қазіргі сатысында орташа төлемдерді, соның ішінде, тұрғындардың қатысуымен тиімді жүргізу мүмкіндіктерінің бар екеніне күмәндана бастады. Мемлекеттік экономикалық саясатпен төлем жүйелері мен банктердің даму стратегиясын өңдеу мәселелері пайда болды. Технологиялар мен қызметтерді орташа төлемдер сегментіне жаппай жақындастыруға күш салудың қажеттілігі керек еместігі туралы ойлар да бар. Бірақ, сонда да қазіргі қызмет етуші және әлі жаппай қолданыс таба қоймаған технологиялар ақша айналымының құрылымында революциялық өзгерістер тудыруы мүмкін бе деген сұрақтар ашық күйінде.

Жақын болашақта төлемдерді электрондық ақша айналымына жаппай аудару туралы бұл сұраққа жауап беру үшін төлем жүйелерінің тарихына тоқталуға болады. 1990-жылдардағы біздің еліміздегі төлем қызметтері нарығының негізгі даму факторларын анықтап, бұл факторлардың тигізген әсерінің қаншалықтылығын, төлем жүйесінің жаңа технологиясының жаппай қолданыс табуының қандай дәрежеде кең етек алғандығын және қандай деңгейге дейін жетілдірілгендігін анықтау үшін сол кезеңдегі еліміздің банктері мен төлем жүйелерінің жасаған жұмыстарын зерттей отыра, экономика мен банк ісін ұйымдастырудағы институционалды өзгерістерді, шетелдік төлем жүйелерінің отандық төлем қызметтер нарығына және оның жергілікті субьектілеріне тигізген әсерін қарастыра отырып, негізгі технологиялық жаңалықтарға баса назар аудару қажет.

Шаруашылық байланыстар динамикасы, бәсекелестігі және күрделенуі тек қана төлемдер санын көбейтіп қойған жоқ, сонымен қатар, төлемдерді жүргізу жылдамдығына деген талаптарды да күшейтті. 1980 жылдары күнделікті жағдай ретінде төлемдер бір апта бойы жүргізілетін еді. 1990 жылдардың басында төлемдердің осыншама уақыт ішінде жүргізілуі өте қолайсыз екеніне көз жетті. Төлемдер жылдамдығын тездету қажеттілігі жоғарылағаны сондай, Орталық Банк өте қысқа мерзімде төлемдерді 1-2 күн ішінде жүргізу бойынша техникалық шешімдер қабылдады.

1990-жылдары ірі банктер мен кейбір кәсіпорындардың өте шектеулі санына арнап аймақ аралық төлемдер жүргізу бойынша жеке шешімдер қабылдана бастады. Қазіргі таңда әрбір ірі кәсіпорын өз аймақтық бөлімшелерін нақты уақытта басқаруға тырысады. Кәсіпорындарға енді төлемдерді тек қана жылдам жүргізу жеткіліксіз. Олар барлық аймақтағы бөлімшелері бойынша басқару компанияларында есеп айырысулардың бухгалтерлік есебінің автоматтандырылуын талап ете бастады. Төлем жүйелерінің тиімділігін жоғарылату бойынша кәсіпорындардың талаптары уақыт өткен сайын азаймай, керісінше, күш алуда.

1990-жылдардың бірінші жартысындағы шаруашылық барысындағы өзгерген шарттар кәсіпорындардың төлем дисциплинасының төмендеуіне әкеліп соқтырды. Төленбеген төлемдер кәсіпорынның қаржылық жағдайын, несие және қаржы салымын тарту мүмкіншіліктерін күйрететін массалық құбылы-сқа айналды. Кеңес Одағы кезеңіндегі кәсіпорындар шаруашылық айналымының 95%-ынан көп бөлігін алған қолма-қолсыз есеп айырысулар 1990 жылдардың басында бұл айналымның небәрі 20-25%-дық үлесіне тең болды. Көптеген кәсіпорын жетекшілері төлемеушіліктердің себебі - төлем жүйелерінің технологиялық жетілдірілмегендігі деп санайды.

2000-жылдардың басындағы көрнекті экономикалық жетістіктер кәсіпорындар аралығындағы қолма-қолсыз есеп айырысулар өсімінің салдары болып табылады. электрондық ақша өсіміне 1990 жылдардың ортасында енгізілген төлем жүйелері технологиясының көмегімен қол жеткізілді.

Экономикадағы институционалды өзгерістер банктік сфера мен төлем жүйесіне де әсер етті. 1980-жылдардың аяғында біздің елімізде КСРО Мемлекеттік Банкінің монобанктік жүйесі мен оған бағынышты арнайы банктер жүйесі қызмет етті. Барлық қолма-қолсыз есеп айрысулар міндетті түрде КСРО Мемлекеттік Банкінің төлем жүйесі арқылы жүргізілді. 1990-жылдардың басындағы реформа мемлекеттік емес коммерциялық банктер массасын құруға, мемлекеттік емес төлемдер жүйесін және бәсекелікті дамытуға бағытталған. Қазіргі таңда төлем қызметтері нарығында әртүрлі технологиялармен, әртүрлі клиенттерге бағдарланған бірнеше ондаған төлем жүйелері қызмететуде. Мемлекет иелігінен алу және банктер бәсекесінің дамуы кәсіпорындардың жоғарылаған талаптарына жауап ретінде төлем жүйелері технологиясын жетілдірілуін ынталандыратыны белгілі.

1. 2 Төлем карталарының түрлері және қызметтері

Отандық карталық төлем жүйелерін жаңа төлем технологияларының озық өнушілерінің бір мысалы ретінде келтіруге болады. 1990-жылдардың бірінші жартысында бұндай жүйелерді құру кезінде бірден микропроцессорлы карталарға бағдарландырылды. Қазіргі таңда, АІІуn СагсІ, АІет СагсІ, Дуэт жүйелерінің карточкалары - микропроцессорлы карталар, яғни, электронды қызметтері мен әртүрлі қызмет көрсету түрлерін қамтыған. \/іза және Еuгорау сияқты ірі батыстық карталық жүйелер чиптік карталарға көшу жоспарларын 2004 жылы ғана өңдеуді бастады .

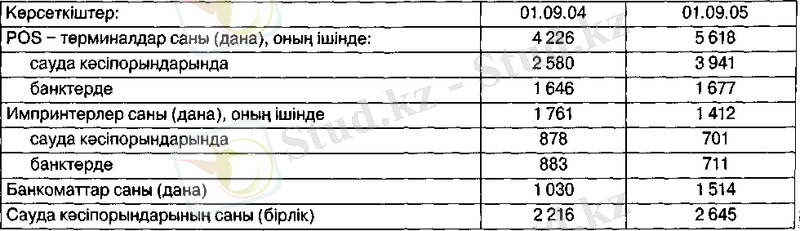

Электронды технологияларды қолданудағы көрнекті табыс - эквайрингтегі жетістіктер болып табылады. РОS-терминалдар іс жүзінде барлық импринтерлер мен дауыстық авторизацияны алмастырды. Бірақ, жаңа тенологиялар көнелердің орнын баса, алмастырғанымен, жаппай кең етек ала қоймады - бұрынғыша сауда орындарының 10%-ы ғана пластикалық карталарды төлем жүргізуге қабылдайды. Чиптік карталардың артықшылығының нақты айқындындығына көз жеткізіліп отырса да және оларды халықаралық жүйелер есебімен отандық карталық жүйелермен енгізіліп жатса да чиптік карталар саны көне магниттік карталар санынан асқан жоқ.

Жаңа электронды технологияларды айтарлықтай баяу екпінде өндіру тек қана отандық банктерде ғана емес, сонымен қатар, біздің еліміздегі олардың батыстық бәсекелестерінде де орын алуда. Жетекші батыстық төлем жүйелері жаңа қосымшаларына 2000 жылдың басында ғана көшті. Шетелдік банктердің көпшілігі осы күнге дейін көне компьютерлерін және көне 003-бағытындағы АБЖ-ін алмастыруға қажет орасан көп қаражатты жұмсауға құлшынып отырған жоқ. Біздің нарықта жұмыс жасаушы батыс банктері Интернет-банкинг пен теле-банкингті дамытпайды және клиенттерге жаппай қызмет көрсетуге ешқандай бағдарланбайды.

Компьютерлер мөлшері бойынша кішірейіп және арзандап келеді. Ұялы телефондар күннен-күнге жаңа атқарымдармен, соның ішінде, қарапайым төлем қызметтеріне қол жеткізетін Интернетке кіру сияқты қызметтермен үнемі толықтырылып отыр. Ноутбук пен ұялы телефонның бірігуі болашақта кез келген жерде толыққанды банктік қызмет көрсетуді нақты іс жүзінде ұйымдастыруы мүмкін.

Осындай шешімдер тұрғындардың кең ауқымы үшін қарапайым әдеттегідей болған жағдайда, төлем жүйелері шек-телмей және жаппай тәртіпте электрондық ақша жасай алатын болады. Сонымен қатар, электрондық коммерцияны дамытудағы, әлеуметтік төлемдер мен салықтарды дербестендірілген есепке алудағы және қор нарығындағы операцияларды дамытудағы көптеген қосымша қызметтерді жүзеге асыруға мол мүмкіншіліктер пайда болады.

Электрондық технологиялардың дамуы тоқтамайтыны айдан анық, яғни, алдағы онжылдықта төлем жүйелерінің технологиясында да одан да кең көлемдегі жаңартпалар үшін негіз болуы мүмкін. Кем дегенде, жақын арадағы жылдарда қазіргі таңда талқыланып жатқан және тәжірибелі эксплуатация сатысындағы жаңартпаларды жаппай енгізуді қамтамасыз етуі мүмкін.

Электронды технологиялар негізіндегі жаңартпалар әзірше толық көлемде жетілдірілмеген және жаппай қолданысын таппаған. Төлем жүйелері үнемі өз технологияларын жетілдіруде, төлем жүргізу жылдамдығын жоғарылатуды және шығындар мен комиссияларды төмендетуді жалғастыруда.

Бірнеше мың теңгеден бастап орташа сомадағы төлемдер сегментіндегі қолма-қол және қолма-қолсыз есеп айырысулар арасындағы бәсекелестіктің жоғарылауының бір мысалы ретінде еңбекақыны карталық банктік шотқа аударулардың өсуі бойынша тенденцияларды айтуға болады.

Болашақта электронды технологиялар толығымен іс жүзінде банктік операционисттерді қол еңбегінен арылтып, банктік офистер мен жұмыс орындарын жабдықтаудағы қаржы салымдарын үнемдеуге мол мүмкіндік беретіні айдан анық.

Қолма-қолсыз төлем жүйелері үшін клиентік төлем құжаттарын автоматты түрде қабылдау, еңдеу және банктік шоттар бойынша төлемдердің бейнеленуіне күрделі қаржы салымы қажететіледі. Мысалы, карталық жүйелер үшін қаржы салымы поцессингті ұйымдастыру үшін қажет. Процессингтік орталықты құру, әсіресе, біздің еліміз үшін, жеткілікті қаржыны қажет ететін күрделі және ерекше еңбек болып табылады.

Процессингтік орталықтың құрамы ондаған серверлер және бірнеше компьютерлер мен жұмысорындары, көптеген модемдер мен байланыс желілерін қамтиды. Барлық құрал-жабдықтар орташа банкте небәрі 30-40м 2 ауданды алады және ол бір уақытта барлық аймақтың мыңдаған төлемдер өңдей алады.

Электрондық ақшаны өңдеу құрылғыларына қаржы салымы кез келген кассирлік жұмыс орны мен банктік кассалық тораптың міндетті атрибуты болып табылатын банкноталар мен монеталарды санауғыш пен орауғышты сатып алуға мақсатталуы тиіс. Қолма-қол ақшаларды өңдеу құрылғыларының өндірісі ертеректен бері дамыған. Банктер мен кәсіпорындардың қарапайым кассалары арзан, бірақ, көп көлемдегі қолма-қол ақшаларды ірі кассалық қоймаларда орналастыру үшін жоғары сапалы көп функционалды құрылғылар өте қымбаттұрады. Ал, ірі кассалық торапты жабдықтау орташа банк үшін бірнеше жүздік шаршы метр ауданды, үлкен арнайы салынған банктік офисті қажет етеді.

Электрондық ақшалар эмиссиясы бюджеттік қаржы бөлу немесе несие алушының шотына эмиссиялық орталықтың кәдімгі төлем тапсырысымен жүзеге асырылады. Оның шығындары кәдімгі қолма-қолсыз төлемнің құнына тең, яғни, соншама үлкен немесе оның сомасына байланысты болмайды. Электрондық ақша эмиссиясы арнайы полиграфиялық кәсіпорын құру үшін үлкен қаржы салымын қажет етеді. Қағаз ақша дайындау құны көрсетілген құнының бірнеше пайызынан тұрады. Купюралардың өмір сүру мерзімі мен қызмет көрсету мәмілелерінің санына байланысты олар одан да аз болып көрінеді. Сонда да электрондық ақшалардың эмиссиялық шығындары қолма-қолсыз ақшалардағыдан орасан көп болады.

Сөйтіп, ақша айналымы инфраструктурасына қаржы салымдарының негізгі статьяларынан қолма-қолсыз есеп айырысуларды өңдеу үшін процессингтік құрал-жабдықтарға кететін шығындар немесе қолма-қолсыз ақшаларды өңдеу құрал-жабдықтарына жұмсалатын шығындар шамамен бірдей. Екі жағдайда да банктердің операциондық жүйесіне және кәсіпорындар үшін есепке алу бағдарламаларына кететін шығындар қажет етіледі.

Электронды технологияларды ендіру перспективасын есептей отыра, төлем жүйелері үшін офистерге, банк операционистері мен кассирлер жұмыс орындарының құрал-жабдықтарына, банктер мен дистанционды жұмыс жасау қаражаттарына деген шығындар азайтылуы тиіс.

Электрондық ақшамен есеп айырысулар инфрақұрылымы ондаған жылдар бойы табысты құрылды және бұл уақыт ішінде түбегейлі өзгерістерге ұшыраған жоқ және осы кезеңде нақты түрде өз қолданысын берік тапты. Ал, қолма-қолсыз ақшалар технологиясында соңғы 10 жыл ішінде шыныменен күрделі өзгерістердің болғаны белгілі.

ІІ. ҚАЗАҚСТАН РЕСПУБЛИКАСЫНДАҒЫ ЭЛЕКТРОНДЫҚ АҚШАЛАРДЫҢ ДАМУ ПЕРСПЕКТИВАЛАРЫ

2. 1 Қазақстандағы пластикалық карталардың қолданылуы және тиімділігі

Соңғы кездері Қазақстандағы төлем карталар нарығы бұрын болып көрмеген деңгейдегі көкейтесті сұрақтардың бірі болып табылады. Оның бірнеше себептері бар:

1. Электрондық ақшалармен есеп айырысулар баяу қарқында болса да өсуде;

2. Қазіргі заманғы технологиялар көмегімен электрондық ақша айналымына деген сенімділік жоғарылады;

3. Тұрғындардың тұрмыс жағдайы өсудегі яғни, пластикалық карталардың ыңғайлылығы мен тиімділігі үшін ақша жұмсауға дайын адамдар саны көбеюде.

Электрондық ақша қолданылуымен жасалатын есеп айырысулар мемлекеттік және коммерциялық қаржылық құрылымдарға орасан көп қымбатқа түсетіні белгілі. Айналысқа жаңа купюралар шығаруға ескілерін айырбастау, қолма-қол ақша массасына қызмет көрсету бойынша шексіз техникалық жұмысты орындаушы орасан көп персоналды қамтуға қатарлы клиенттердің уақытпен көп шығындалуы және қолайсыздық -бұның барлығы экономикалық механизмге айтарлықтай ауыртпалық түсіретіні де белгілі.

Электрондық ақша айналысының мәселелерін шешудің ең перспективті және жүзеге асырылу мүмкіншілігі бар әдіс тәсілдердің бірі - автоматтандырылған қолма-қолсыз есеп айырысулар тиімді жүйесін құру. Кейбір есептеулерге сүйенсек, бұндай жүйе қолма-кол ақша айналысының үштен бірге кысқаруын қамтамасыз етуі мүмкін деп жорамалдайды.

Қазіргі таңдағы, өркениетті банк әлемі клиенттермен электрондық ақшамен есеп айырысу жүйесін арнайы төлем карталары көмегімен жүргізудің тиімділігі мен ыңғайлылығын әлдеқашан мойындаған. Карталар саны мен түрлері және олар бойынша көрсетілетін қызметтер спектрі көбеюде. VISА Іntегnаtіоnаl, АМЕRICAN, ЕХРRЕS, ЕURОРАҮ Іntегnаtіопаl сияқты халықаралық қаржы ассоциациялары өз қызмет көрсету аясында тәжірибе жүзінде карта ұстаушыларға кез келген көрсетілуі мүмкін барлық қызметтер түрлерін ұсына алады.

Бетіне ойылып жазылған таңбалары арқылы сатушыға сатып алушының төлем қабілеттілігін дәлелдеуші ретінде қызмет ететін пластикалық карталар халықаралық банктік қызметтер тәжірибесіне берік енген, ашық шоттың ең қолайлы түрін ұсынушы, қаржылық міндеттемелерді реттеудің ең тиімді, табысты тәсілі болып табылатынына көз жетті.

... жалғасы- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz