Екінші деңгейлі банктердің меншік капиталын қалыптастыру және қолдану: қаржылық тұрақтылықты қамтамасыз ету және тәуекелдерді басқару (Қазақстан мысалында)

ЖОСПАР

Кіріспе

1 БАНКТІҢ МЕНШІК КАПИТАЛЫН ҚАЛЫПТАСТЫРУ ЖӘНЕ ОНЫҢ ҚАРЖЫЛЫҚ ТҰРАҚТЫЛЫҒЫН ҚАМТАМСЫЗ ЕТУДІҢ ТЕОРИЯЛЫҚ НЕГІЗДЕРІ

1. 1 Банктік капиталдың жалпы сипаттамасы және оның құрылымы

1. 2 Банктің меншік капиталы және оның құрылымы

1. 3 Банктердің меншік капиталының қаржылық тұрақтылығын қамтамасыз етудің әдістемесі

2 ЕКІНШІ ДЕҢГЕЙЛІ БАНКТЕРДІҢ МЕНШІК КАПИТАЛДАРЫНЫҢ ҚАЛЫПТАСУЫ МЕН ҚОЛДАНЫЛУЫН ТАЛДАУ

2. 1 Банктердің қаржылық жағдайы мен меншік капиталдарын қалыптастыруын талдау

2. 2 Қазақстан Халық банкі АҚ мәліметтерінің негізінде банктің меншік капиталын қалыптастыру қызметтерінің көрсеткіштерін талдау

3 ЕКІНШІ ДЕҢГЕЙЛІ БАНКТЕРДІҢ МЕНШІК КАПИТАЛДАРЫН ҚОЛДАНУ ЕРЕКШЕЛІКТЕРІ ЖӘНЕ ТӘУЕКЕЛДІЛІКТІ БАСҚАРУ

3. 1 Екiншi деңгейлi банктердегi тәуекелдерді ағымды талдау әдiстерi

3. 2 Бантің меншік капиталын қолдануда тәуекелді кешенді бағалаудың жетілдіру жолдары

Қорытынды

Пайдаланған әдебиеттер тізімі

Кіріспе

Банктің пассивтік операциялары негізінде қалыптасқан және барлық активтік операциялар бойынша банк өтімділігін қамтамасыз ету және пайда табу мақсатында орналастыруға бағытталатын банктің меншікті және тартылған қаражаттарының жиынтығы банктік ресурстар болып табылады.

Банк ресурстарының құрылымына мыналар жатады:

- Банктің меншікті капиталы

- Банктің заемдік және тартылған қаражаттар

Банк ресурстарының құрамындағы меншікті капитал үлесі тартылған қаражаттарға қарағанда өте төмен болғандықтан барлық қаражаттарға деген қажеттілігінің 10% жуық бөлігі өтелсе, ал қалған бөлігі тартылған қаражаттардың үлесіне тиеді.

Коммерциялық банктердің меншікті капиталының рөлі мен шамасы, басқа қызметпен айналысатын кәсіпорындар және ұйымдарға қарағанда өзіндік ерекшеліктерге ие.

Банктің меншікті капиталы банктің тұрақтылығын қамтамасыз етуде маңызды. Банктің бастапқы құрылуы барысында меншікті капитал көмегімен банк қызметіне байланысты алғашқы шығындар: жер, ғимарат, құрал-жабдық, жалақыға жұмсалатын және тағы басқа шығындар жабылады. Себебі, меншікті капиталсыз банктің қызметін бастау мүмкін емес. Осы меншікті капиталдың есебінен банкте қажетті резервтер құрылады. Сонымен қатар, банктің меншікті капиталы ұзақ мерзімді активтерге жұмсалымдардың басты көзі.

Банктің меншікті капиталы - банктің қаржылық тұрақтылығын, коммерциялық және шаруашылық қызметін қамтамасыз ету үшін құрылған банктің әр түрлі қорлары мен сол сияқты ағымдағы қызметінің нәтижесіне байланысты және өткен жылдардағы бөлінбеген пайдасы.

Банктің меншікті капиталының құрылымы бірдей емес, себебі, оларға әсер ететін әр түрлі факторларға, атап айтсақ активтер сапасына, меншікті пайданың пайдалануына, капиталдың бағасын нығайту мақсатында және банк саясатына байланысты жыл бойына өзгеріп отырады.

Сонымен, қазіргі коммерциялық банктердің меншікті капиталы мынадай баптар құрайды:

- Жарғылық капитал;

- Резервтік капитал;

- Қосымша капиталдар;

- Банк операциялары бойынша тәуекелдерді төмендету мақсатында құрылған қорлар (резервтер) ;

- Бөлінбеген банк пайдасы;

Қазақстанда екінші деңгейлі банктер акционерлік формада құрыла алады.

Тақырыптың өзектілігі: екінші деңгейлі банктердің меншікті капиталының қалыптастыруы және оның банк қызметіндегі рөлі мен мақсаты.

Жұмысты орындаудағы мақсат: банктің меншікті капиталының жеткіліктілігіне жүргізілетін талдау мен оған қолданылатын көрсеткіштер және банктің меншікті капиталын қалыптастыру тәртібі мен қазіргі таңдағы отандық банктердің меншікті капиталын ұлғайту перспективаларын айқындау.

Жұмысты орындаудағы міндеттер:

- Жаңадан енгізілген банктің меншікті капиталына қойылатын пруденциялдық нормативтерді көрсету;

- Банктің меншікті капиталдағы болып жатқан өзгерістерге зерттеулер жүргізу;

- Банктің меншікті капиталына және оның жеткіліктілігіне талдау жүргізу.

Әдістемелік негіз ретінде: ҚР «Банк және банк қызметі туралы» Заңы, ҚР қаржылық ұйымдар мен қаржы нарығын қағалау мен реттеу комитетінің және ҚР Ұлттық банкінің шығарған нормативтері, шектеулер мен ережелері, сонымен қатар шетелдік және отандық авторлардың еңбектері, бұқаралық ақпарат көздерінен алынған мәліметтерді, статистикалық көрсеткіштерді қолдандым.

1 БАНКТІҢ МЕНШІК КАПИТАЛЫН ҚАЛЫПТАСТЫРУ ЖӘНЕ ОНЫҢ ҚАРЖЫЛЫҚ ТҰРАҚТЫЛЫҒЫН ҚАМТАМСЫЗ ЕТУДІҢ ТЕОРИЯЛЫҚ НЕГІЗДЕРІ

1. 1 Банктік капиталдың жалпы сипаттамасы және оның құрылымы

Банк Капиталы - банктің кредиттік-төлемдік және басқа да операциялар жасау үшін пайдаланатын ақша капиталының (банк ресурстарының) жиынтығы. Банк Капиталы банктің өзіндік капиталы (жарғылық қор, резервтік қор және жыл бойына бөлінбеген пайда) мен сырттан тартылған капиталдан (депозиттік қаражаттар, халықтың салымы) құралады. Банктің өзіндік капиталы Банк Капиталының 15 - 25%-ін ғана құрайды. Әйтсе де, оның банктің қалыпты жұмыс істеуі үшін маңызы зор. Банктің тұрақтылығы, өтімділігі мен төлем қабілеттілігі тікелей өзіндік капиталдың көлеміне байланысты. Банк шығынданып, банкротқа ұшырау қаупі төнсе, бұдан құтылу үшін өзіндік капиталға сүйенеді. Өзіндік капитал банк қызметін ұйымдастырудың бастапқы кезеңінде де маңызды рөл атқарады. Банк өзіндік капитал көлемін қосымша акциялар шығарып, немесе жылдық пайда есебінен ұлғайтып отырады. Банк Капиталының қомақты бөлігі сырттан тартылған қаржылардан тұрады. Егер банктің экономикалық жағдайы орнықты, төлем қабілеттілігі, өтімділігі жоғары болса, сырттан ресурс тарту қиынға түспейді. Мұндай банктер үшін мол пайда әкелмейтін өтімділігі жоғары активтік резервтерді көп мөлшерде сақтамай-ақ, өз ресурстарын жоғары пайдалы кредит портфеліне, құнды қағаз сатып алуға жұмсауына болады.

1. 2 Банктің меншік капиталы және оның құрылымы

Банктің меншікті капиталы, экономикалық капиталдар категорияларының ішіндегі капиталдың бір түрі болып табылады. Меншікті капитал банк үшін маңызы өте зор. Себебі, банк ашу кезінде құрылтайшылар мен акционерлердің қосқан үлесінен құрылған меншікті капитал, банк қызметін ұйымдастыруға және банк қызметінің аясын кеңейту үшін бастапқы және ең маңызды көзі болып табылады. Сонымен қатар банктің меншікті капиталы банк үшін әр түрлі қорғаныс пен қызметті дамыту функцияларын да орындайды. Соның ішінде:

- Банкті қаржылық тұрақсыздықтан және шексіз тәуекелділіктерден сақтайды;

- Банкті банкротқа ұшыраудан қорғайды;

- Ағымды шығындарды жабады;

- Банкке клиенттердің сенімділігін арттырады;

- Клиенттердің комерциялық және тұтыну несиелерінің сұранысын қанағаттандырады және т. с. с.

Сондықтан мемлекеттік қадағалау органдары екінші деңгейлі банктер үшін әр түрлі шектеулер қояды және де бұл шектеулердің орындалмауы туралы мәлімет алған кезде, Қазақстан Республикасының Ұлттық Банкі, Қазақстан Республикасының қаржылық ұйымдар мен қаржылық нарықты қадағалау мен реттеу агенттігі және тағы басқа мемлекеттік қадағалау органдары әр түрлі санкциялар мен шараларды қолданады және олар салымшылар мен инвесторлардың мәртебесін қорғайды. Осыдан келе, қазіргі кездегі банк ісіндегі басты қиын мәселелерінің бірі болып саналатын - банктің меншікті капиталының жеткіліктілігін анықтау болып табылады.

Оданда басқа, банктің меншікті капиталы салымшылардың өз қаржыларын банктік айналымға, соның ішінде: несиелік, факторинктік, лизинктік операциялар мен бағалы қағаздарды сатып алу және тағы басқа инвестицялық операцияларға салу кезінде күтпеген шығындардың пайда болу тәуекелдігінен қорғайды. Осыған қоса, меншікті капиталдың есебінен қаржылық резерв құрылады және бұл резервтер банктің төлем қабілетін сақтаумен қатар, шығындар пайда болған кезде банктің қалыпты жұмыс істеуіне мүмкіндік береді.

Банк қызметі үнемі белгілі бір тәуекелділіктермен байланысты болады, сондықтан активтерді тәуекелділігі бойынша топтарға бөлу керек. Активтердің тәуекелділігі бойынша сыныпталуы мен олардың меншікті капиталдың көлемімен өзара байланыстылығы, банктің басқару сапасын, сонымен қатар банктің қаржылық тұрақтылығын арттыруға өз әсерін тигізеді. Банктің меншікті құралдарына салымдар көлемінің көбеюі, қаржыландырудың ең қауіпсіз формасы болып табылады деп те айтуға болады және ол жүйелік төңкерістердің болдырмауына өз ықпалын тигізеді.

Банктің меншікті капиталы банктің несиелік ресурсы ретінде тартылған ресурстармен тығыз байланыста болып, олармен бірге айналымға қатысады. Банктің меншікті каиталы банктің тартылған ресурстарына қарағанда сенімділігі жоғары ресурс болып табылады. Активті опеациялардың жүргізілуі мумкін шығындардың пайда болуына әкеледі және олар өз кезегінде резервтердің құрылуын талап етеді. Егер де банк қызметін жүргізген кезде және оның қорытындысы бойынша банкте шығындар пайда болса, онда банк жарғылық капиталдың белгілі бір бөлігінен айырылады, ал резервтердің бар болу кезінде, жарғылық капитал резервтер есебінен толықтырылады да банк қызметінің қалыпты жұмыс атқаруына жол береді.

Банктер «Резервтік талаптардың ең төмеңгі мөлшері» атты нормативке сай, тартылған несиелік ресурстардің бір бөлігін жеке шотта депонирлеуге міндетті. Бырақ ол банктің өтімді активтері мен актив операцяларынан алған кірісті төмендетеді, ал меншікті капиталдың есебінен құрылған резерв Қазақстан Республикасының Ұлттық банкінде депонирленбейді, яғни ол банктің айналым капиталының бір бөлімі ретінде саналады. Бырақ оның жарғылық капиталға қатынасы, оның депонирленген тартылған ресурстардың қатынасыан кем болмауы керек.

Осыдан келе, банктің меншікті капиталы бір жағынан тәуекелділігі бойынша өлшенетін активтерді анықтау құралы ретінде, екінші жағынан қаржылық шығындарды жабу үшін жинақталған қаржылар құралы ретінде де деп айтуға болады. Банкке жататын тәуекелділігі бойынша топтастырылған активтердің жалпы сомасы мен айналымдағы банктің меншікті қржылардың сомасының арасндағы айырма, банктің төлемділік қабілетін көрсетеді.

Қазақстан Республикасының қаржы нарығы мен қаржылық ұйымдарды қадағалау және реттеу агенттігімен қоятын пруденциялдық нормативтер туралы ережесіне сәйкес, банктің активтеріне баға беру үшін, оларды тәуекелділігі бойыша топтастырады. Тәукелділігі бойынша топтастырылған активтердің коэффициенті, Қазақстан Республикасының Ұлттық банкіндегі корреспонденттік шоттағы қаржылар 0-ден бастап, мерзімінде төленбеген қарыз 100-ге дейін процент түрінде көрсетілген. Бұл көрсетткіштер курсттық жұмыстың «қосымша мәліметтер» атты бөлімінде толық көрсетілген.

Топтастырылған активтер банктің меншікті қаражаттарымен салыстырылады. Активтерді топқа бөлу, тәуекелділік деңгейінің, банк қызметінің қатерлі жағдайларға ұшырау қауіптілігімен мінезделеді. Қазақстан Республикасының Ұлттық банкімен бекітілген меншікті капиталдың жеткіліктілігінің төмен нормативтік деңгейінің себебінен, соңғы кездері қаржылық тұрақтылығы төмен банкттік ұйымдардың қалыптасуына әкеп соқты. Сондықтан, қазіргі таңда, Қазақстан Республикасының Ұлттық банкі банк қызметін қадағалайтын нормативтерінің орындалуын қатал қадағалап, меншікті капиталдың минималды мөлшерін ұлғайтты.

Меншікті капитлалдың негізгі қиыншылықтарының бірі - меншікті капиталдың жеткіліктілігін сақтау болып табылады. Оны 3 әдіспен шешуге болады:

- Әрбір кезең арқылы капиталдың мөлшерін ұлғайту;

- Жалпы активтердің соммасын қысқарту;

- Тәуекелділігі жоғары салымдардың көлемін қысқарту арқылы активтер құрылымын өзгерту;

Банк қызметін қадағалау жүйесінде ағымды, есеп айыру, депозиттік шоттардағы қалдықтар бойынша міндеттемелерді орындау үшін, өтімділігі жоғары активтер көлемінің жеткіліктілігін сақтаудың маңызы өте зор. Олардың ішіндегі маңыздысы болып табылатын: олардың орындалуының нәтижесінен банктің корреспонденттік шотына қаржылар түсуімен байланысты операциялар болып табылады. Себебі, бұдан ең алдымен банктің мерзімінде және толығымен өз міндеттемелерін орындау мүмкіншілігі тәуелді.

Резев капиталының болмауы немесе оның жетіспеушілігі, банктің тартылған ресурстардың көп бөлігін мерзімді төлемдерді өтеу мақсатында, оларды өтімді активтер ретінде қолдануға мәжбүр етеді. Осыдан келе, банктің несиелер бойынша проценттік кірістермен қатар, кірістердің жалпы сомасы азайып, капиталдандыру мүмкіншілігі кемиді.

Халықаралық тәжірибеге келетін болсақ, банк өтімділігінің көрсеткіштері, актив операцияларының қолдану мүмкіншілігі мен міндеттемелердің және олардың өтеу мерзімін есепке ала отырып, арасындағы нормативтік қатынастар ретінде көрсетіледі.

Банктің заңды және жеке тұлғалардың тартылған бос ақша қаражаттарының мөлшерін анықтау үшін, банктің тартылған қаржыларын банктің меншікті капиталымен салыстырамыз. Оның маңызы өте зор. Себебі, заңді және жеке тұлғалардың тартылған бос ақша қаражаттары, банктің активті операциялары мен инвестициялық қызметтің негізгі көзі болып табылады.

Банктің тартылған ресурстардың оңтайлы үлес салмағы, банктің меншікті қаржылары мен тәуекелділігі бойынша салмақталған активтердің арасындағы қатынасы ретінде меншікті капиталдың жеткілікті нормативі арқылы қадағаланады.

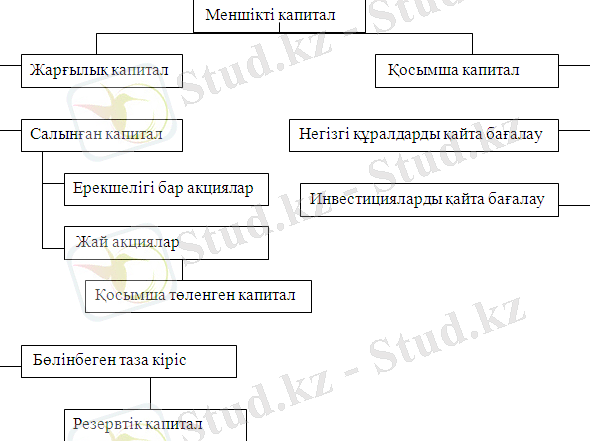

Банктің меншікті капиталы пассив операцияларына жатады және ол келесі баптардан тұрады:

- Жарғылық капитал - жай акциялар (мерзімі шексіз бағалы қағаздар), ерекшелігі бар акциялар (дауыс беруге құқығы жоқ бағалы қағаздар) ;

- Банктік резервтер - яғни, алдағы уақыттағы әр түрлі шығындарды жабуға, дивиденттер төлеуге, қайтарылмаған қарыздардың орнын жабуға арналады;

- Қосымша төленген капитал - жай және ерекшелігі бар акциялардың сату курсы мен номеналдық курсы арасындағы айырмадан құрылады;

- Қосымша төленбеген капитал - активтерді қайта бағалаудан құрылады;

- Бөлінбеген таза кіріс - банк меншігінде қалатын, жылдан жылға жинақталатын кіріс сомасы;

1-сурет. Меншікті капиталдың құрылымы.

1. 3 Банктердің меншік капиталының қаржылық тұрақтылығын қамтамасыз етудің әдістемесі

Жасыратыны жоқ біздің отандық банктеріміздің капиталы өте төменгі жағдайда. 2008 жылдың 1 қаңтар айына капиталдың мөлшері 1 781, 8 млрд. теңгені немесе 14, 8 млрд АҚШ долларын құрайды. Мұны салыстырмалы түрде қарасақ, АҚШ-ғы банктердің капиталының ЖІӨ-ге қатысты шамасынан 10 есе кіші немесе шығыс Еуропа елдерінен 35 есе кіші, Германиядан 25 есе кіші. Егерде әлемдегі үш ірі банктің жиынтық капиталы 145 млрд. АҚШ долларын құраса, онда оның мөлшері біздің отандық банктеріміздің капиталынан 10 есе үлкен болып келеді.

ЕДБ-дің меншікті капиталы мен активтердің соңғы 2000-2007 жж қатынасын төмендегі суреттен көруге болады.

Суреттен көріп отырғанымыздай, екінші деңгейдегі банктердің активтері 2005 жылы 527, 9 млрд теңгені құраса, ал бұл көрсеткіш 2012 жылдың аяғына дейін 22 есеге артып, 11 683, 4 млрд теңгені құраған.

ЕДБ-дің капиталдары 2005 жылы 97, 6 млрд теңгені құраса, 2012 жылдың аяғында салыстырғанда 18 есе өсіп, 1 782, 8 млрд теңгені құрап отыр.

Көптеген Қазақстандық банктердің қаржылық нәтижелері соңғы жылдары тұрақтылыққа қол жеткізді. Банктің рентабельдік көрсеткіштері бойынша біздің банктеріміз Орталық Еуропа елдерінің банктерінің осындай көрсеткіштерімен тең түсуде

ЕДБ-дің табыстары мен рентабельдігі

Кестеден көріп отырғанымыздай 2005 жылы таза пайданың көлемі 7, 1 млрд теңгені құраса, 2012 жылдың соңына оның мөлшері 266 млрд теңгеге дейін жеткен. Таза табыс көлемі 2005-2012 жж аралығында 37 есе өскен. Оған ЕДБ-дің активтерінің, соның ішінде банктің клиенттерге берген несиелерінің өсуі себеп болып отыр.

Банктік сектордың осал жақтарын айқындауда соңғы жылдарда өткен Қаржыгерлердің конгрессіне арналып жасалған Қазақстаннның қаржы секторының SWOT-талдауынның нәтижелерін негізге ала отырып, банк секторына қатысты талдауды көруге болады.

ЕДБ-дің қызметіне жасалған SWOT-талдауы

- Пәрменді несие, депозит және инвестициялық саясаты.

- Активтері мен пассивтерінің мерзімдері бойынша салыстырмалы теңгерімділігі, тәуекелді басқарудың кешенді жүйесін кезең-кезеңімен қалыптастыру.

- Жиынтық активтердің, несиенің, депозиттердің және табыстылық көрсеткіштерінің серпінмен өсуі.

- Банк қызметінің Халықаралық стандарттарға сай жұмыс жасауы.

- Несие сапасының және инвестициялық қоржынның қанағаттанарлық деңгейі, мүмкін болатын залалдардың резервтермен (провизиялармен) жоғары деңгейде қамтамасыз етілуі.

- Жаңа банктік өнімдерді пайдалану, олардың төменгі шығындар, желілік тиімділіктер мен технологиялар есебінен арта түсуі.

- Банк қызметтерінің тарифтерін қалыпты деңгейде ұстау, несиелер бойынша пайыз мөлшерлемелерін төмендету.

- Банктер арасында бәсекелестікті күшейту.

- Менеджмент сапасын арттыру, активтер мен пассивтерді басқару және тәуекелді басқару жүйесін одан әр жетілдіру.

- Банк секторының үйлесімді дамуы, банк өнімдері мен қызметтерінің және технологияларының санының өсуі мен сапасының оған сай болуы.

- Банк капиталының бәсекелестікке қабелттігін арттыру

- Банк секторының қаржылық тұрақтылығы мен өтімділік, капиталдану және бәсекелестік қабілеттілік жағынан қол жеткізген деңгейі.

- Ішкі ұзақ және орта мерзімді банктік ресурстардың шектеулігі.

- Банктік тәуекелдердің жоғары деңгейде орын алуы;

- Ішкі нарықтағы банктің инвестициялық операцияларды жүзеге асыру үшін қаржы құралдарының тапшылығы.

- Сыртқы қарыздарының көп мөлшерде болуы.

- Жіктелген активтердің, оның ішінде несиелерінің жоғары деңгейі.

- Банктік қызметтер нарығында банктер арасында бәсекелестік тепе-теңдіктіктің бұзылуы. Үш ірі банктің ұстанымының өте жоғары деңгейде болуы.

- ДСҰ-на кіруге байланысты шетел капиталының қатысуымен банктердің көбеюі.

- Бағалы қағаздардың табыстылықтарының және кепілге алынған мүлік құндарының төмендеуі.

Жоғарыдағы банктік сектордың 2005-2012 жж аралығындағы дамуына жасалған зерттеулерді, SWOT-талдауын және Елбасының 2008 жылы халыққа жасаған жолдауында банктік сектордың алдына қойған мақсаттарын басшылыққа ала отырып, қазіргі заманға сай банктің активтері мен пассивтерін басқаруды жетілдіруге қолжеткізуге тиісті банктік сектордың даму мақсаттарын М. Портердің ромбысы үлгісінде беруге болады.

Банктік сектордың капиталдану

деңгейін және құнын арттыру

Банктің қызметтері мен өнімдерінің технологияларының

сапасын арттыру

Қазақстанның банк секторының даму мақсаттары

Бұл даму мақсаттары қазіргі банк жүйесінде орын алған басты мәселелер анықтап береді, оларға: біріншіден, капиталдану деңгейінің төмендігі, екіншіден өтімділік пен қаржылық тұрақтылығын қамтамасыз етудің жеткіліксіздігі, үшіншіден, банк қызметінде озық технологияларды игерудің әлсіздігі, төртіншіден, тәуекелдерді басқару жүйесін дамыту туралы мәселелерді шешу. Демек, аталған мәселелер бүгінгі банктік сектордың бәсекелестігін тежейтін басты факторларға айналуда.

2 ЕКІНШІ ДЕҢГЕЙЛІ БАНКТЕРДІҢ МЕНШІК КАПИТАЛДАРЫНЫҢ ҚАЛЫПТАСУЫ МЕН ҚОЛДАНЫЛУЫН ТАЛДАУ

2. 1 Банктердің қаржылық жағдайы мен меншік капиталдарын қалыптастыруын талдау

Егер банк өзінің меншікті қаржыларын тиімді қолдана алса, онда ол олардың көмегімен банк кірісін көтеріп, салымдардың сақталуын қамтамасыз ете алады. Кіріс деңгейін арттыру үшін, банк ең алдымен өзінің меншікті қаржыларын қысқа мерзімді бағалы қағаздарға салмай, оның орнына несиелердіберумен айналысатын жағдайда, өзінің кіріс деңгейін көтере алады. Қосымша төлемділік қабілеттілігін немесе міндетті резервтердің көлемін ұлғайту қажеттілігін қанағаттындыру үшін, несиелік портфельдің немесе бағалы қағаздардың кейбір бөлігін нақты ақшаға айналымдар арқылы жетуге болады. Егер менеджер қосымша салымдарды тартумен байланысты сұранысты қанағаттандырған болса, онда ол банктің төлем қабілеттілігінің жеткілікті деңгейін сақтай отырып, тартылған салымдарды инвестициялаумен қатар, несиелерді берумен байланысты операцияларды жүзеге асыра алады. Өзінің қысқа мерзімді берешектері мен депозиттік шоттарын реттей отырып, банк өзінің төлем қабілеттілігін және кіріс көлемінің деңгейін арттыра алады.

Капиталдың көрсеткіштері арқылы мемлекеттік қадағалау органдар банктердің қызметін қадағалап, оларға баға бере алады. Әдетте меншікті капиталға жататын көсеткіштерге:

- Меншікті капиталдың минималды көлемі;

- Активтер бойынша шектеулер мен басқа банктің активтерін сатып алу шарттары кіреді;

Банктің меншікті капиталының жеткіліктілігі ұзақ уақыт бойы ғылыми-зерттеу затына және банктер мен оны реттеуші ұйымдар арасындағы пікірталасқа айналып келеді.

Банктер өздерінің активтерін арттыру үшін капиталдың төмеңгі мөлшерде болғанын қалайды. Ал банкті бақылаушылар, банктердің банкроттықтан аулақ болуы үшін капиталдың жеткілікті мөлшерде болуын талап етеді. Банктердің банкроттығы ондағы басқарудың нашарлығынан болуы мүмкін, себебі банкті жақсы басқарса, ол төмеңгі капитал нормасында жұмыс жасай алады деген пікірлер бар.

«Капиталдың жеткіліктілігі» термині банктің жалпы тұрақтылығын және оның туекелге бару дәрежесін көрсетеді. Капиталдың жеткіліктілігі - бұл банк капиталының мөлшерін тәуекел дәрежелері ескерілген банк активтеріне сәйкес болуға тиісті. Сондай-ақ, коммерциялық банктер өз жұмыстарында банк капиталын шамадан тыс ұлғайтуды теріс санайды. Өйткені, ол банктің қызметіне кері әсер етуі мүмкін. Банктердің көбі акция шығара отырып, қаражат тартуға ыңтасыз болып келеді. Сондықтан банк жетекшілері бір жағынан, қадағалау және бақылау ұйымдары, екінші жағынан, банк капиталы мен коммерциялық банктердің басқа да қызметіндегі параметрлер арасындағы қолайлы қатынасты табуға тырысады.

Банктің ресурсындағы меншікті капиталдың өте төмеңгі үлесінде болуы да дұрыс емес. Себебі, ол банктің салым иелері алдындағы жауап беру мөлшеріне сәйкес келмейтіндігін сипаттайды.

Банк меншікті капиталын ұлғайтуға негіз болатын мынадай факторларды ескеру қажет:

... жалғасы- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz