Қазақстандағы корпоративтік бағалы қағаздар нарығы: теориялық-әдістемелік негіздері, мәселелері және даму бағыттары

КІРІСПЕ

Бағалы қағаздар айналысын қамтамасыз ету және қор нарығын реттеу, дамыған мемлекеттердің нарықтық жүйесіндегі күрделі әлеуметтік - экономикалық проблемалардың бірі болып табылады. Бағалы қағаздар нарығының даму дәрежесі қоғамның тұрақтылығы мен макроэкономикалық даму индекаторының басты көрсеткіші болып табылады.

Қазақстан Республикасындағы қағаздар нарығының қалыптасуы, қаржы жүйесінің сауығуы мен өндірістің құлауын жеңу шешуші нәтиже болып табылатын, жалпы мемлекеттік инвестициялық саясатпен тығыз байланысты деп қарастырылады. Ол жай батыс нарықтарының көшірмесі және бір моменттік процесс болуы мүмкін емес.

Бұл қалыптасқан жағдайды зерттеуде, адекваттық нарықтық экономикаға бағалы қағаздар нарығының моделінің қалыптасуы және даму қажеттілігі шығады. Оның жалпы заңдылықтары және де өтпелі экономикадағы спецификалық ерекшеліктері болуы керек. Бірақ, берілген проблемаларды зерттеуде теориялық, тәжірибелік және реттеуші аспектілердің өзара байланыс және шарттастық сияқты тәжірибелік және теориялық жаңа әдістемелері, бағалы қағаздар нарығының толық функционалдануының басты шарты болып табылады. Бағалы қағаздар нарығының қалыптасу және даму проблемаларын, алыс және жақын шетел экономистері де зерттеген.

Қазақстанда қор нарығы, акционерлік қоғамдар құру нәтижесінде пайда болды. Қор нарығының пайда болуы корпоративтік бағалы қағаздар айналысымен шартталған. Акционерлік меншікті таратуда, бағалы қағаздардың ролі артады, себебі, олар бос ақша қаражатын инвестициялық қорға рационалды түрде айналуын қамтамасыз етеді. Сол себепті, мемлекет экономикасының даму перспективалары, корпоративті бағалы қағаздар нарығын ұйымдастыру ерекшеліктерімен анықталады.

Акционерлік қоғам сферасындағы инвестициялық дағдарыс және өндірістің құлауын жеңу үшін, Қазақстанның корпоративті бағалы қағаздар нарығын теориялық және тәжірибелік аспектілерін функционалдауға жаңа методологиялық тәсілдеме қажет. Корпоративтік бағалы қағаздар нарығын оқытудың әлеуметтік және макроэкономикалық аспектілері, нарықтың даму ерекшелікткрі мен мәніне байланысты зерттеушілердің назарында қалып отыр.

Тақырыптың өзектілігі. Бағалы қағаз нарығы қаржы нарығының негізгі құрамдас бөлігіне жатқызылады. Бағалы қағаз нарығын дамыту елдің басыңқы бағыттарының бірі ретінде тануы қазіргі уақытта осы нарыққа деген ғалымдардың, экономистердің аса көңіл аударуына септігін тигізді.

Қаржы нарығының жаһандануы және әлемде бәсекелестік артықшылықта болу елдегі бағалы қағаздар нарығына әсерін береді. Әлемдік қаржы нарықтарының дамуы, ең алдымен дамыған бағалы қағаздар нарығымен сипат алады. Макро деңгеймен қатар, бағалы қағаздар нарығы микро деңгейде де үлесі зор. Ең алдымен, бағалы қағаздар нарығында қаржылық ресурстар шоғырлануын атауға болады. Қаржылық ресурстар меншіктік, қарыздық және тартылған жіктелімі бар. Олардың арасындағы бәсекелестіктің болуы дамыған нарықтың бірден-бір факторы. Себебі, нарық субъектілері үшін қаржылық ресурстардың жедел, әрі арзан құралды қолдануы негізгі мақсаттарына айналды.

ҚР қаржы нарығы негізінен банктік саладан тұрады. Банктік мекемелер өнімдері мен қызметтерінің жыл сайын дамуы бағалы қағаздар нарығының бәсекелеске түсуіне кедергі келтіреді. Ал, қаржылық ресурстардың тек банктік салада шоғырлануы, нарықтың барлық қатысушыларына кері әсерін тигізеді. Еліміз егемендігін алғаннан бастап бағалы қағаздар нарығы қалыптасты. Бағалы қағаздар нарығының, соның ішінде қор нарығының қалыптасу уақыты аз емес. Осы аралықта ұлттық бағалы қағаздар нарығының қалыптасу ерекшелігі, дамыған мемлекеттердің қолданған тәжірибесін енгізуімен сипат алады. Алайда, соған қарамастан ұлттық нарықтағы біршама қайшылықтардың салдарынан бағалы қағаздар нарығының жете дамымауы көрініс алады.

ҚР Президентінің кезекті жолдауында ұлттық бағалы қағаздар нарығын дамыту бағыттары мен міндеттері айқындалды. Соған қарамастан, бағалы қағаздар нарығының дамуын тежейтін факторлардың болуы тұтастай қаржы нарығының даму серпініне әсер ете алмайды.

Жоғарыдағы факторларды ескере отырып, бағалы қағаздар нарығы, оның мәселелері жөніндегі зерттеулердің қажеттілігі, таңдалған тақырыптың өзектілігін сипаттайды.

Курстық жұмыстың мақсаты мен міндеттері. Зерттеудің мақсаты ретінде Қазақстан Республикасы корпративті бағалы қағаздар нарығының теориялық-әдістемелік және тәжірибелік жақтарын зерттей отырып, корпоративті бағалы қағаздар нарығының даму бағыттарын анықтау болып табылады. Аталған мақсатқа жету барысында зерттеудің алдында келесідей міндеттер анықталған:

- корпоративтік бағалы қағаздар нарығының теориялық мазмұнын қарастыру;

- корпоративті бағалы қағаздар нарығының дамуы жағдайында Қазақстанда мемлекеттік реттеудің сипатын айқындау;

- ҚР корпоративті бағалы қағаздар нарығының жағдайына талдау жүргізу;

- корпоративті бағалы қағаздар нарығының даму бағыттары бойынша ұсыныстар беру.

Жұмыстың құрылымы. Курстық жұмыс кіріспеден, негізгі бөлімнен, қорытындыдан, пайдаланылған әдебиеттер тізімінен және қосымшалардан тұрады.

І КОРПОРАТИВТІК БАҒАЛЫ ҚАҒАЗДАР СИПАТТАМАСЫ

- Корпоративтік бағалы қағаздардың жіктелуі

Корпоративті бағалы қағаздар дегеніміз - акционерлік қоғамдардың соның ішінде компаниялардың, фирмалардың, банктердің, жауапкершілігі шектеулі серіктестіктердің айналысқа шығарған бағалы қағаздарды білдіреді. Корпоративті бағалы қағаздар мынандай түрлерге бөлінеді : қарыздық, үлестік және туынды бағалы қағаздар.

Қарыздық бағалы қағаздар - несиелік қатынастарды негіздейді. Егер ақша құралдары белгілі мерзімге қолданылуға берілсе, оны басында белгіленген процентпен қайтарады. Корпоративті бағалы қағаздардың бұл түріне облигациялар, вексильдер, депозиттер, банктік қор сертификаттары жатады.

Үлестік бағалы қағазды иемденгеннен кейін оның иесі үлестік жеке меншік иесі болады. Бұл бағалы қағаз акция ұстаушының Акциядағы жеке меншік үлесін құқықтық түрде негіздейді.

Акциялар мен облигациялардан тұратын инвестиция портфелін толықтыратын туынды бағалы қағаздар : окциондар, варранттар, фьюгерлік келісімдер. Туынды бағалы қағаздар мемлекеттің бғалы қағаздар нарығына қызмет етеді.

Корпоративтік бағалы қағаздар мына жағдайда шығарылады:

- АҚ мекемелері және акцияларды құрылтайшылар арасында орналастыру;

- Қоғамның жарғылық капитал мөлшерінен көтерілуі;

- Қарыздық капиталды облигация шығыару жолымен тарту;

Дұрыс жұмыс істеп тұрған қор нарығы, екі негізгі нарықтан тұрады: корпоративтік бағалы қағаздар нарығы (мекемелер мен банктердің акциялары) және мемлекеттік бағалы қағаздар нарығы.

Корпоративтік бағалы қағаздардың түрлері:

а ) Вексельдер

Өндірістегі жұмыстың айналымдылы, яғни өнімді өндіру, оны сату және басқа да коммерциялық қызмет көрсету кезінде көбіне қаржы қорының жетіспеуі сияқты жағдайларға душар болады. Сол кезде өнімді сатып алушы жабдықтаушымен есеп айырысуды кейінге қалдырады. Демек өнім несиеге сатылады. Несиені қайтару кезінде несие ақшаларының бір түрі - вексиль пайда болады.

Вексель - қарызды өтеуге заңды түрде бекітілген төлем міндеттемесі. Ол бағалы қағаз. Вексильді борышкер яғни вексель беруші тауарды несиеге алғанда тауар сатушыға, яғни вексильді иемденишіге береді. Вексильдің мәні - несиеге алған белгілі бір соманы төлем уақыты жеткенде келісілген жерде өтеу үшін тауар сатып алушының (вексиль берушінің) сатушыға (вексиль иемденушіге) берген қарыз міндеттемесі.

Вексиль шығарып және оны пайдалануды дамыту ертеден несие - қаржы қызметін көрсету нарығының басты бағыттарының бірі болып табылады. Себебі, вексильдің мәні - тек қарызды қайтару кепілі ғана емес, сонымен қатар, саудалық қарым-қатынастардың тиімділігін арттыру мақсатында осы төлем міндеттемесін белсенді пайдалану арқылы - ресурстардың айналымын жеделдету. Сондықтан вексиль иемденуші төлемнің түсімін күтпей-ақ вексиль сатып алушыны немесе оны тауар сатып алу үшін төлем қаржысы ретінде қолданушыны іздестіреді. Әлбетте, вексильді банк сатып алады.

Вексель - тауар-ақша қатынастарын және комерциялық несиені дамытуда ертеден келе жатқан ең бір басты қаржылық құрал. Қаржы жүйесі дамыған елдердің ақша айналымында вексиль елеулі орын алады. Қазіргі кезде электронды несие жүйесінің кез-келген операцияны бар болғаны 1 сағаттың ішінде орындайтын мүмкіндігі бар (мысалы: Германияда вексиль ақша айналымының 20-25 %) .

Егер кәсіпорын өз иесін парасаттылықпен жүргізіп отырса, оған айналым қаржысының уақытша жетіспестігін вексильмен толтыру онша қиын емес. Ол үшін саудадағы сенімді серігіне тауарды вексильге айырбастап берсе тауар-ақша айналымын жеделдетеді. Қазақстан Республикасында нарықтық қатынастардың қалыптасу кезінде төлем құралдарының жетіспеушілігі, өндірістің құлдырауы, шаруашылық байланыстарының үзіліп және үлкен мөлшерде өтелмеген төлемдер жиналу жағдайында қолма-қол ақшасыз есеп ретінде вексильге деген ынта аса түсуде. Сондықтан вексиль шаруашылық өмірге кең көлемде енуде. Қазірдің өзінде вексиль айналымын реттейтін бірсыпыра ереже-құжаттар пайда болды.

Вексель төлем дағдарысын реттеп, заттық қорлардың айналысқа түсуін жеделдетіп, кәсіпорындардағы тауар-зат құндылықтарының қорын азайтып және халық шаруашылығындағы есептерді тездетеді. Вексель айналымы экономикалық қатынастардың сан-алуан жүйесін қамти алады.

Вексель нарығының қызметі - қысқа мерзімді несие беру арқылы ақша қаражатын бөлу. Вексель айналымының негізі - серіктердің бірін-бірі еркін таңдаумен және бірін-бірі бақылауымен жасалатын несиелік келісім. Вексельді шығару және оны айналымға түсіруге келісімнің мәні және оның маңызы зор.

Вексель несиені өтемеу қаупімен байланысты болғандықтан ол вексель берушіге шамалы болса да, сенім болғасын төлем құралы ретінде қабылданады. Егер вексель беруші тауардың сапасын, құнын, уақытында жіберілуін және басқа да жағдайларын бақыласа, ол вексиль иемденуші серіктестің тек вексиль алған уақытындағы төлем қабілеттілігін ғана емес, сонымен қатар, ол өте маңызды, оның төлем уақыты жеткенге дейінгі болашақтағы қаржы мүмкіншілігін де бақылайды. Вексель келісіміне қатысушылардың бірін-бірі бақылауы және сонымен бірге біріне-бірі сенуі, олардың қабылданған міндеттемені нақты орындауға ұмтылу, нарықтық қарым-қатынастарды дамытуға жол ашады.

Басқа қарыз міндеттемелерін вексель үш түрлі айырмашылығы бар:

- Біріншіден, вексельдің дерексіздігі, яғни қарызды қандай жағдайда, не мақсатқа алғандығы көрсетіліді;

- Екіншіден, оның даусыздығы, яғни қарызды қандай жағдайда алғандығына қарамыстан міндетті түрде өтеу керек;

- Үшіншіден, вексельдің айырмашылығы, яғни вексиль иемденуші оны басқа адамдарға беруіне болады. Бұл ерекшелігі вексельді айналыс қаржысы ретінде қолма-қол ақшаның орнына пайдалануға мүмкіндік береді. Сол себепті вексельді сауда ақшасы деп те атайды.

Қолдану өрісіне қарай вексиль жай және аудармалы вексель, немесе тратта болып екіге бөлінеді. Жай вексельді төлеуші, яғни вексель беруші жазады. Онда вексельді жазған жер, берген уақыт, қандай сомаға толтырылды, қай уақытта және қай жерде өтеу керектігі көрсетіліп, вексель иемденушіге береді. Сонымен бірге, вексель берушінің аты жөні жазылып, қолы қойылады.

Схема 1

Жай вексельдің айналысы

1. Вексельді сатып алушы сатушыға береді (векскель беруші - вексиль иеленушіге) ;

2. Сатушы тауарды тиеп кояды, немесе тапсырыс бойынша қызмет көрсетеді (векскль берушіге) ;

3. Сатушы белгіленген уақытта вексель бойынша төлем өтеуді ұсынады;

4. Сатып алушы көрсетілген қызметке алынған тауарға ақы төлейді.

Жай вексельді пайдаланғанда тек екі жақ өзара әрекет жасайды, яғни вексель беруші өзі делдалды қатыстырмай-ақ белгіленген уақытта вексель иемденушіге қарызын өтейді. Егер аудармалы вексель пайдаланылса, онда вексель айналысында бірнеше заңды немесе жеке тұлғалар қатысады - әдетте үш, төрт және одан да көп контрагенттер қатысуы мүмкін.

Аудармалы вексель деп несие берушінің қарыз алушыға вексельді көрсетілген соманы үшінші кісіге (реминетке) төлеу жөніндегі берген жазбаша үкімін айтады. Трассат тратты бойынша акцепт берген жағдайда ғана қарыздар болып есептеледі.

Акцепт дегеніміз - есеп айырбастауда төлеушінің (акцептанттың) өз қарызын төлеуге жазбаша берген келісімі. Демек, акцепт есеп айырысудың бір түрі.

Схема 2

Аудармалы вексельдің айналысы

1. Вексель беруші (трассант) төлеушіге (трассатқа), яғни қағаздарға тауарды және траттаны (аудармалы вексельді) береді;

2. Төлеуші (трассат) вексель бойынша акцепт беріп, оны вексель берушіге (трассатқа) қайтарады;

3. Вексель беруші (трассант) акцептелген вексельді ремитентке - аудармалы вексель бойынша ақша алушыға жіберіледі;

4. Ремитент аудармалы вексельді трассатқа төлемді өтеуге жібереді;

5. Трассат банкке вексельді төлеуге үкім беріп және сонымен бірге вексельдің сырт жағына оның төленгені жөнінде белгі қояды;

6. Ремитент вексельді несие берушіге жібереді;

7. Несие беруші вексельді ақшаны өз шотына аудару үшін трассаттың банкісіне жібереді;

8. Ақша трассаттан несие берушіге несиені өтеу ретінде түседі

ә) Акциялар

Акция акционерлік қоғамның капиталына қаражат қосқандығын куәландыратын жазбаша куәлікті, меншік нысанын білдіретін бағалы қағаз.

Акция өз кезегінде оның иесіне тиісті акция соммасына сәйкес салынған капиталына белгілі бір дивидент алуға құқық береді. Акцияны иеленуші - акционер деп аталады. Оның тұрақты табыс әкелетін бағалы қағаз иесінен айырмашылығы, ол акцияны сатып алу барысында қоғам капиталына қатынасады, ал өнеркәсіптік облигацияны сатып алушысы болса, онда белгілі бір тұрақты пайыз төлеуге келісім шарт жасайтын кредитор болып табылады. Акционер ақшаның несие берушісі болып саналмайды және сондықтанда ол қоғамнан өз акциясына тұрақты девидент төлеуді және акция бағасы түскен жағдайда оны сатып алуды талап етуге құқысы болмайды. Акционерлердің жылдық табысының шамасы баланста көрсетілетін бағаға тәуелді. Акционерлердің жалпы жиналысында бұл пайданы пайдалану, сондай-ақ дивидент нысанында пайданың үлесін анықтау және төлеу сұрақтары шешіледі.

Егер акционерлік қоғам тиімді жұмыс істеп отырса онда акционерлік капиталды ұлғайту үшін мүмкіндік жасалады. Бірақ акция иелері акционерлер санын ұлғайтуға ұмтылмайды, себебі әр акционердің жаңадан шығарылатын акцияларды сатып алуға құқықтары бар. Кез келген акционер өзінде бар ескі акциялар шамасына тең мөлшерде жаңа акциялар сатып ала алады.

Бағалы қағаздар нарығында, бірінші кезекте қор биржасында бір кәсіпорынның акциялары бір уақыт ішінде компанияның нақты қорларында ешқандайда өзгеріссіз қалуына қарамайақ әртүрлі бағаға ие болуы мүмкін.

Акционерлік қоғамның пайдасы келесідей түрге бөлінеді: оның бір бөлігі акционерлер арасында бөлінеді; екіншісі - акционерлік компанияның резервіне бағытталып және оның капиталын ұлғайту үшін немесе өндіріс құлдырауға не дағдарысқа ұшыраған кезде девидент төлеуге қызмет етеді.

Әдетте АҚ-ның резервтері немесе «заемдық резервтер» деп аталатын қорды құру саясатын жүргізеді. Сөйтіп, жинақталған қор таусылғанда ғана акционерлік компания дивиденттерді қысқартады. Бұл АҚ-ның жақын арадағы құлдырауы туралы белгісін білдіреді. Акцияны иеленушілер болса, аз дивидент әкелетін акциялардан құтылуға тырысады. Сөйтіп, барлығының сол қоғамның акцияларына құтылуға тырысуы, акция бағамының төмендеуіне жол береді. Егер АҚ қызметін толық тоқтатса, акция иелері АҚ-ға қосқан қаражаттарын толығымен жоғалтып, акция ешкімге қажетсіз жай қағазға айналады.

АҚ-ның бір қалыпты жұмыс жасау барысында акцияның иелері өздерінің акцияларына тиісті дивиденттер алады. Акцияның номиналдық бағасы бойынша АҚ-ның қалыптасуы негізінде сатылып, кейіннен олар біршама жоғары бағамен сатылады. Бұл жағдайда табыстың нақты деңгейі «рендит» мына формула бойынша есептеледі:

Формула 1

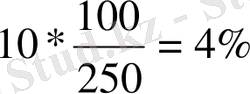

Егер де 50 теңгелік номиналдық құны бар акция 250 теңге бағасы бойынша сатып алынса және ол бойынша 10 теңге дивидент төленетін болса, онда жылдық табыс көрсеткіші келесідей болады:

Формула 2

Бірақ бұл көрсетілген акция табысын салым иесі үшін тартымды деп айту қиын. Ол үшін акция бағасының өсуін тосу бұл маңызды, себебі ондай акцияны сату, ол акция бойынша біршама табысты (пайданы) қамтамасыз етуі мүмкін. Демек, екінші бір сәт - бұл акция бағасының өсуін тосу, салымшыға ең күшті ықпал етеді.

Қор биржасындағы және банктердегі акцияның бағымы деп аталады. Ол негізінен екі факторға: дивидент мөлшеріне және қарыздық пайыз деңгейіне байланысты. Акция бойынша төленетін дивидент қаншалықты жоғары болса, соғұрлым акция қымбат немесе оның бағасы жоғары келеді.

Акцияны сатып ала отырып, қаражат иесі одан алатын дивидент бойынша табысты, өз капиталын банк немесе өнеркәсіп компаниясының тұрақты табысы кепілдендірілген облигацияны сатып алу барысымен салыстырады. Банктегі пайыз деңгейі - акция бағасының жоғарлауы немесе төменденуіне ықпал ететін фактор болып табылады. Банктік пайыз жоғары болса, қор биржасындағы акцияның бағасы төмен болады немесе керісінше. Айталық 100 теңгелік номиналдық құны бар акция жыл сайын 12 теңге мөлшерінде дивидент алып келіп отырсын делік, ал қарыздықпайыз деңгейі - 4% - болсын. Онда бұл акцияның биржадағы бағасы 300 теңге, себебі осындай соманы банкіге 4% жылдық мөлшерде салатын болсақ, одан 12 теңге сомасында табыс аламыз.

Демек акция бағасының формуласын төмендегідей формула көмегімен анықтайды:

Формула 3

Бұл шамалар мәнінде акция бағалы сұраныс пен ұсыныс арасындағы шекті қатынасты өзгерістерге байланысты бірқалыпты ауытқып отырады. Мұндай ауытқулар әсіресе өндіріс құлдырауы мен дағдарыс кезінде қатты байқалуы мүмкін. Дағдарыс кезінде дивиденттердің мөлшерінің азайған кезінде қарыздық пайыз мөлшері өзінің жоғары шегіне жетіп акция бағамы күрт төмендейді. Осындай ауытқулар механизмін биржалық мәмілелер процесінде өндіріс активтерін иеленушілер кеңінен қолданады.

Акция бағалы әр түрлі бағыттардан туындайтын көптеген факторлардың әсер етуінен құралады. Бір жағынан, ол қарыздық пайыз шамасына тәуелді, себебіакционерлік қоғамның акциясын сатып алуға жұмсалатын қаражаттың несиеге берілетін ақшалай қаражатпен өзара ұқсастығы бар. Сондықтанда пайыз нысанындағы сыйақы болып саналады. Екінші жағынан, дивидент шамасына, сол акционерлік қоғамның кәсіпкерлік қызметінің жетістіктері де ықпал етеді. Мұндай жағдайда дивидент акционерлік қоғамда түзілетік пайда сомасына тікелей тәуелді. Аталған акция бағамының шамасына әр түрлі бағытта әсер етеді.

Акция бағасына ықпал етуші факторлардың ішінде, ақшаны ұстаушылардың арасында бөлінетін пайда шамасын және сол акционерлік қоғамға жататын кәсіпорындардың әр түрлі қорларын құруға бағытталған өаражат ретінде, акционерлік қоғамда қалатын пайданы бөліп қарауаға болады.

Акция бағамының деңгейіне, сондай-ақ бағалы қағаздарға сұраныс пен ұсыныс сияқты факторлар да ықпал етеді. Мұнда дүрбеленді сұраныс және сұраныс пен ұсынысқа басқа түрлі ықпалдардың болуы мүмкін. Бұл жақтардың әрқайсысының артында тиісті «қаржылай» ой-пікірлерді қамтыған қоғам мүшелерінің көптеген тиімді және пайдалы іс-әрекеттері тұрады.

Қазіргі тәжірбиеде акцияның бастапқы құнын анықтау барысы есептелетін барлық таза пайда, оған бөлінген пайданы қосқандағы шамасына да сүйенеді. Акцияның нарықтық құны мұндай жағдайда мынадай формуламен анықталады: акция бағамы тең бір акцияға есептелетін таза пайда шамасы, көбейтілген бағам/ бөлінген акцияға келетін таза пайданың орташа қатынасына.

Акционерлік қоғам акционерлерге түрлі артықшылықтар беретін акцияларды айналысқа шығарады. Акцияның мәлімдеуші және атаулы түрлері болады. Мәлімдеуші акция - бұл оның иесіне компанияның акционері екендігін заңды түрде куәландыруды білдіреді. Атаулы акцияларды шығару барысында акционерлік қоғамды иеленушілер ретінде компанияның акционерлік кітабына еңген акцияны ұстаушылар бола алады. Әрбір елде акционерлік қоғамның қызметін реттеп отыратын әр алуан құқықтық актілер қызмет етеді.

Мәлімдеуші акциялар біршама қарапайым және сауда операцияларына өте қолайлы. Мұндай жағдайда компания оларды иеленушілердің аттарын білмейді. Бұл кезде ондай акцияны сату және сатып алу фирманың акционерлері, оның ішінде акционерлік қоғам құрылтайшылары үшін көзге көрінбейтін зардаптар мен әр түрлі қолайсыздықтарға әкелуі мүмкін.

Сондай-ақ, акциялар жай және артықшылығы бар акцияларға бөлінеді. Жай акциялар оны иелендірушілерге қарастырылған акционерлік құқық негізінде акционерлік қоғамның табысына сәйкес дивидент алып отыруға құқық береді. Артыөшылығы бар акциялар жай акциялармен салыстырғанда оның иеленушілері үшін әр түрлі нысанда болатын белгілі бір артықшыларды қарастырады. Олардың біріне артықшылығы бар акциялар бойынша кепілдеген түрде белгілі бір табыс нормасы, яғни акционерлік қоғамның барлық акцияларына келетін табыс шамасы белгілі болғанға дейін төленеді.

... жалғасы- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz