Еркін валюта бағамдарының Қазақстан теңгесін тұрақтандырудағы салыстырмалы тиімділігі

Мазмұны

Кіріспе . . . 5

1 Валюта негізгі түсініктері, еркін валюта бағамдары . . . 7

2 Валютаның еркін айналымдағы бағам режімдеріндегі салыстырмалы тиімділік . . . 18

3 Теңгенің тұрақтандыру мәселесі . . . 28

Қорытынды . . . 29

Пайдалынған әдебиеттер тізімі . . . 30

Кіріспе

Валюталық жүйенің маңызды элементі - валюталық бағам болып табылады. Оның пайда болуы: тауарлар мен көрсетілген қызметтердің халықаралық саудасы барысында, капитал және несиенің қозғалысында валюталармен өзара айырбастың қажеттігінен; дүниежүзілік және ұлттық нарықтардағы бағаларды, сондай-ақ ұлттық немесе шетелдік валюталарда бейнеленген әр түрлі елдердің құндық көрсеткіштерін салыстыруға; банктер мен фирмалардың шетел валютасындағы шоттарын уақтылы қайта бағалап отыруға байланысты негізделеді.

Валюталық бағам - бұл бір елдің ақша бірлігінің басқа бір елдердің ақша бірліктеріне бейнеленген бағасы. Әрбір елдің ұлттық валюталарын салыстыру олардың өндіріс және айырбас процессінде пайда болатын объективті құндық қатынастарына негізделеді. Валюталық бағам валюталарға сұраныс пен ұсынысқа ықпал етуші көптеген факторларға байланысты өзгереді:

Бағамның қалыптасуына ықпал ететін үш факторлар тобын бөліп қарауға болады:

Саяси - саяси тұрақтылық, валюталық заңдылықтардың ырықтандырылуы, валюталық саясат және т. б. экономикалық, халықаралық тәжірибеде анықталатын экономикалық тікбұрыштың шыңы сияқты: экономикалық өсу, валюта тұрақтылығы және инфляцияның төменгі қарқыны (жылына 10%-ке дейін), жұмыссыздықтың төменгі деңгейі (жылына_ 8%-ға дейін), дүниежүзілік нарықтағы теп-тендік; психологиялық: жаппай сұраныс, негізгі капиталды тәуекелден қорғануға ұмтылыс және т. б.

Валюталық бағамның ауытқу шектері паритеттің 1%-нан асқан жоқ және қажетті валютада ауыстыру мақсатыңда алтынды шетелге тасымалдау шығындарымен анықталды.

Қазақстанның валюталық саясаты мемлекеттің және тұтастай алғанда экономиканың ақша жүйесін теңгенің айырбас бағамының күрт ауытқуының теріс салдарынан қорғауды қамтамасыз етуге тиіс. Ұлттық валютаның объективті белгіленген айырбас бағамы мемлекеттің макроэкономикалық тұрақтылығын қамтамасыз ететін іргелі негіз болып табылады.

Осыған байланысты мемлекеттің валюталық реттеу саласындағы негізгі басымдығы ұлттық валютаның бағамын қайта бағалауға жол бермейтін және үнемі өзгеріп отыратын әлемдік конъюнктура жағдайында отандық өндірістің бәсекеге қабілеттілігіне теріс әсер етпейтін бағам саясатын таңдау болуға тиіс.

Шикізатқа әлемдік бағаның көтерілуі және 1999 жылы сәуірде жүргізілген теңгені құнсыздандыру өндіруші және кейбір импорт алмастырушы салалардың өсуіне және мемлекет экономикасының жандануына ықпал етті. Айырбас бағамы саясаты әлемдік бағаның өзгеруіне, сыртқы сауда талабына дұрыс икемделе отырып, ішкі экономика дамуының іргетасы болуға тиіс. Осы саясатты жаңа технологияларды, жабдықтарды пайдалану, еңбек сапасын арттыру сияқты факторлармен үйлестіре отырып, қатаң ұстану арқылы мемлекет жедел даму траекториясына шыға алады.

Мұнан кейінгі бес жыл ішінде теңгенің еркін құбылмалы айырбас бағамын сақтау көзделеді, ол құнсызданудың ел ішіндегі және шетелдегі инфляция деңгейінің өзгеруіне барабар болуын көздейді, мұның өзі Қазақстан тауарларының сыртқы нарықтағы баға бәсекесіне қабілеттілігінің сақталуына және сол арқылы қалыптасып келе жатқан қолайлы экономикалық позицияның нығаюына және Қазақстанның болашақта табысты дамуы үшін алғышарттар жасауға ықпал етеді.

Осы валюталық режимді сақтау өндірістің және әлбетте экспорттың шикізаттық бағытының жойылмауынан туындап отыр, яғни шикізатқа әлемдік бағаның өзгеруіне қарай ел экономикасының жоғары осалдығы сақталады. Бұған қоса, елдің сыртқы сауда айналымында Ресейдің үлесі жоғары, сондықтан экономиканың дамуы Ресейдегі ахуалға тәуелді болады.

Егер экономиканың осы тәуелділігі еңсерілсе, онда, әрине, ұлттық валютаның айырбас бағамын басқарудың валюталық режимін өзгерту қажеттігі туындайды. Бұл арада жаңа валюталық режимнің мынадай бірнеше нұсқасы болуы мүмкін:

Сонымөн бірге, экономиканың бәсекеге қабілеттілігін қолдауға бағам саясатының есебінен ғана шешіле қоймайды. Бұл арада еңбек өнімділігін, өнім сапасын арттыру, қосылған құны жоғары өнім шығаруды ұлғайту бағытында экономиканы құрылымдық қайта құру, сондай-ақ экспортты әртараптандыру жөніндегі шаралар негізгі рөл атқаруға тиіс.

1. Валюта негізгі түсініктері, еркін валюта бағамдары

Мемлекеттің әлемдік нарықтагы жетістіктері мен "жалпы әрекеттерінің айнасы ретінде төлем балансын қарастыруға болады. Шынында да төлем балансының ішіне елдің барлық жасаған қарым-қатынасының экономикалық жағы, яғни сандық мәні енеді. Ал валюта қорының анықтамасы бойынша оның құрамына - операциялар балансы мен капитал қозғалысының балансы жатады. Елдің барлық іс-әрекеттері мен сауда операциялары төлем балансында көрініс алады.

Елдің экспорттық операциялары (тауар экспорты, қызмет экспорты) елдің импортынан артық болған жағдайда төлем балансын активті (оң), ал кем болған жағдайда пассивті (теріс) сальдолы деп атаймыз. Оң төлем балансы импортқа қажет валютасымен қамтамасыз етіледі.,

Төлем балансы төмендегідей тармақтардан құралады:

- ағымдағы операциялар: сауда, табыс қозғалысы, аударымдар (мемлекеттік және жеке тұлғалардың) ;

- капитал қозғалысының балансы: ұзақ мерзімдік инвестициялар - тікелей және қоржындық, қысқа мерзімдік капиталдар қозгалысы;

- тұрақтандырушы тармақта қорларды қайта бағалау және қозғалысы, ХВҚ (халықаралық валюта қоры) қаражатын қолдану, басқа да қаржы көздері;

- қорлардың соңғы өзгерісі: алтын, валютасының, несиелердің өзгерісі.

Төменде берілген негізгі макроэкономикалық көрсеткіштерге қарайық. Бұл кестеден көріп отырғанымыздай Қазақстан Республикасының сальдосы 1998 ж. теріс болды, ған жылдары оң сальдо байқалады. 1998 ж. елдің экспорт операциялары импортқа қарағанда аз болып, валютаның тапшылығы пайда болды. Бірақ елдің теріс салъдосының нәтижесі экономикаға қатты әсер еткен жоқ, себебі тапшылық көлемі үлкен болған жоқ және де ол ұзақ уақыт бойы қайталанған жоқ. Төлем балансының экономикаға әсері валюта айналымдарға әсер етуі арқылы жүреді. Шыпында да сальдоның өз алдына тек сандық сипаты және статистикалық мәні болады, оның еш экономикалық магынасы жоқ. Ал валюта айналымы елдің тауар айналымын жүргізеді. Ол елдің ішіндегі өзінің 5 функңиясын (қызметін) орындауына бағамымен әсер етуінде. Себебі қазіргі заманда әлемдік экономикага қатысу елдің жалпы дамуының негізгі алғышарттарының бірі. Сондықтан да валюта айналымын толығырақ қарастырайық.

Егерде Қазақстан Республикасының ұлттық валютасы теңгемен басқа елде, мысалы Ресейде сауда жасасаңыз ол төлем бола алмайды. Себебі Ресейде мемлекет белгілеген өзіндік валюта бар. Ал егерде Ресей азаматтары ҚР аумағында сауда жасауга ниет білдірсе, онда ол төлем құралы ретінде '*теңге" валютасын қолдануы керек. Мысалы, қазақстандық бір компания Ресейдің бір резидентіне қант сатты дейік. Ресейдегі сатып алушы қазақстандық жабдықтаушыға қанттың құнын теңгемен төлеуі қажет, себебі қазақстандық жабдықтаушы өз елінде теңгемен салық, жалақы және т. б. төлемдер төлеуі қажет. Ал сатып алушының қолында өзінің ұлттық валютасы ғана бар. Осыңдай себептерден валюталарды айырбастау қажеттілігі туындайды. Ондай қажеттілікті валюта нарығы арқылы қанағаттандырады. Оның ең басты алғышарты "екі әр түрлі ұлттың валюталарды қолдану мәселесі" болып табылады. Мысалы, Қазақстандағы валюта нарығында адам демалуға, жұмыс бабымен, оқуға бара жатқан кез келген елдің валютасына теңгені айырбастай алады, ал шет ел азаматтары теңгеге өз валютасын айырбастауына мүмкіндік бар. Ал айырбастағанда валюта белгілі бір қатынаспен, бағаммен айырбасталады. Валюта еркін айналым деп бір елдің валютасын екінші елдің валютасына айырбастагандағы валюталардың қатынасын атаймыз. Мысалы: 153 тг = 1$, 70 тг = DМ, 4 тг = RR.

Қазіргі заманда валюта еркін айналым белгілеуде бір-біріне қарама-қарсы екі әдіс бар:

- валютаның еркін айналымдағы бағамы;

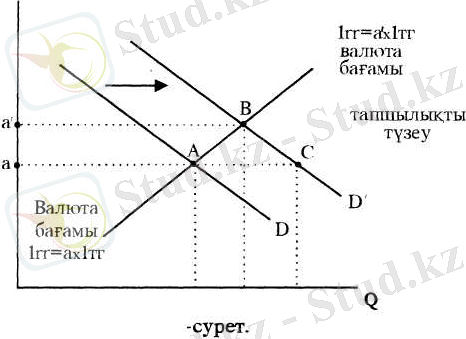

- тағайындалатын валюта айналым әдісі. Валютаның еркін айналымдағы бағамы кезінде бағам ұсыныс пен сұраныстың әсерінен қалыптасады. Оны келесі графиктен көре аламыз.

Теңгенің рубльге айырбасталына алынатын бағам жағдайын қарастырайық (сурет) .

Бірші жағдай. Рубльге деген сұраныс төмендейді. Соның арқасында қазақстандықтарға рубль арзандап, онымен бірге Ресей тауарлары да арзандайды. Сондықтан қазақстандықтар Ресей тауарларына деген сұранысты өсіреді, ал ол өз барысында сол тауарларды сатып алуға қажет рубльге деген сұранысты өсіреді.

Екінші жағдай. Рубль ұсынысы азаяды. Қазақстандық тауарлар арзан болып, оған деген сұраныс жоғарылап, теңгеге деген сұраныс та жоғарылайды.

Сонымен сұраныс пен ұсыныс арақатынасының жалпы әдісі осы түрде болады және 1-ші кесте бойынша бір теңге бес рубльге тең болады.

Валютаның еркін айналымдағы бағамына көптеген факторлар әсер етеді. Олар:

- Тұтынушы талғамының өзгеруі. Басқа елдің тауарына деген тұтынушының талғамы, көзқарасы ол елдің валютасына қатты әсер етеді. Мысалы, америкалық машиналардың беделі артса, онда тұтынушылар оны алуға тырысып, долларға қосымша сұраныс тудырады. Немесе Қазақстанға Ресейден демалушылар көп келсе, онда рубль ұсынысы көбейіп, арзандайды.

- Табыстың салыстырмалы азаюы. Бір елдің ұлттық табысы басқа елдердің ұлттық табысына қарағанда есімі салыстырмалы жоғары болған жағдайда, ол елдің валюта бағамы төмендейді. Себебі елдің импорты оның табыс деңгейіне қатысты болады.

- Бағаның салыстырмалы өзгеруі. Егер Қазақстанда баға өссе, ал Ресейде қалыпты болса, онда қазақстандықтар ресейліктердің салыстырмалы арзан тауарын тұтынуға тырысып, рубльге қосымша сұраныс тудырады. Ал ресейліктердің керісінше, біздің тауарды тұтынуға деген ынтасы азайып, рубль ұсынысын кемітеді. Бұл екі жағдай бірігіп теңгені құнсыздандырады.

- Салыстырмалы нақты пайыздық мөлшерлемелвріиің өзгеруі. Мынандай жағдайды ойластырайық. Қазақстанда инфляцияны тежеу мақсатында «Қымбат ақша» саясаты жүргізілді. Нәтижесінде инфляцияны есептей отырып алынган нақты пайыздық мөлшерлеме мөлшері басқа елдерге қарағанда жоғары болды. Соның арқасында Қазақстан инвестициялауға өте тиімді елге айналды, ал ол инвесторларды (елдің экономикасы тұрақты болған жағдайда) теңгені алуға иермелейді.

- Алыпсатарлық. Қазақстан экономикасында: а) Ресей экономикасына қарағанда жылдам өсу қарқыны болады деген жорамал бар; ә) басқа елдерге қарағанда инфляция жоғары болады деген қауіп бар; б) төмен мөлшерлеменің пайыздық мөлшері күтілуде. Ондай жагдайда теңгесі бар тұлгалар қолындағы теңгені басқа, қалыпты валютаға айырбастауга ұмтылады. Ал ол сол валютаға сұранысты жоғарылатып, оны теңгеге қарағанда қымбаттатады.

Ал бұл әдістің тиімділігіне келетін болсақ, онда оны жақтаушылардың айтатын дәлелі: бұл әдісте валюта бағамы автоматты түрде түзетіліп, соның арқасында төлем балансының тапшылығы мен қалдықтары жойылады. Бұны сұраныс пен ұсыныс функцияларының көмегімен көрсетуге болады (1-сурет) .

Тепе-теңдік валюта бағамы 1 гг = ах 1 тг. жағдайда орнайды және де теріс сальдо балансы жоқ деп есептейміз. Бұл жагдайда Қазақстанның қажет ететін рублі мен Ресейдің қажет ететін теңге көлемі бір-біріне тең деп санаймыз. Енді белгілі бір факторлардың әсерінен қазақстандықтардың рубльге деген сұранысы D-дан D-ге артты дейік. Қазақстандық экспорттық операциялар елге «аА» көлемде рубльді әкеледі, ал импорттық операциялар «аС» көлемді қажет етеді. Сонда алгашқы бағам бойынша төлем балансының тапшылығы АС қисыгына тең болады. Бағам нарық зандарымен қалыптасатындықтан ол Ігг = ах Ітг. бағамға ауысады. Ал бұл бағам бойынша ресейліктерге қазақстандық тауарлар арзан болып, қазақстандықтарға керісінше қымбаттап, Қазақстанның экспорты тиімді болып, теңгеге деген сүраныс артады, ал Қазақстандағы рубльге деген сүраныс азаяды. Сондықтан төлем балансы автоматты түрде түзетіледі.

Еркін айналым кемшілікгері:

• Белгісіздік және сауданың нашарлауы. Белгісіздік және қауіп сауда жүргізуде қиыншылықтар туғызады. Мысалы, қазақстандық кәсіпкер АҚШ-тан 90 мың долларға машина алуға шартқа отырды. Ол есептегенде долларды 79 теңгемен санады, ал елдегі жағдайга байланысты төлем уақыты келген кезде доллар 150 тг. болды. Сонда кәсіпкер екі есе көп ақша төлейтін болады.

• Сауда жағдапы. Елдің экономикасы халықаралық нарық валютасының еркін айналымы төмендеген жағдайда нашарлайды. Валюта бағамына тәуелді болады.

• Тұрақсыздық. Ішкі экономикаға жағымсыз әсер етеді. Тағайындалатын валюта бағамы әдісі. Бұл тәсіл жоғарыда қарастырған тәсілге қарама-қарсы әдіспен жасалынады. Оның қолданылуы мемлекеттің валютаның еркін айналуын тұрақтандырып отыру қажеттілігінің туындауымен қиындатылады. Мысалы, жоғарыдағы жағдайда (1-су-рет) валюта жетіспеушілігі автоматты түрде жойылады, ал тағайындау жағдайында тапшылықты мемлекет жоюы керек. Осы мәселе тағайындалатын валюта бағамының ең күрделі сұрақтарының бірі. Оны жою жалпы келесі әдістермен жасалады және олар қазіргі замандағы барлық елдерде қолданыла алады:

• Резервтерді қолдану. Бұл валюта бағамын тұрақтандырудың ең бір жеңіл тәсілі. Ол нарыққа мемлекеттің өзінің валюта қорымен әсер ету механизмі. Ал валю-та қоры қалай жиналады? Мысал қарастырып отырған еліміз алдыңғы жылы оң салъдолы болып, біраз валютаны иемденіп қалды. Ол қор мемлекеттің иелігінде алтын ретінде сақталып, бағам ауытқулары байқалған кезде

3) алтынның экспорты мен импортына кедергі болмау қажет.

Әр сл валютасыидагы алтын құрамын өзі тағайыидайды және алтын салмағының қатынасы валюталық бағамды білдірді. Мысалы, АҚШ-тың доллары = 25 грамм, фунт = 50 грамм, сонда 1 фунт = 2 доллар.

Бұл жерде алтындық қатынасты есептегенде біз орауыштың құнын, тасымалдау шығындарын, сақтандыру шыгындарын есептемейміз. Бірақ бұл шығындар үлкен емес. Біз 50 грамм алтынға бұндай шығындарды 3 цент деп есептейік. Бұндай жағдайда америкалықтар бір фунт үшін 2, 03 доллар төлейді. Бұл жағдайдан бағам үлкен болса Америкадан алтынның ағылуы басталады. Бұл нүктені алтынның экспорттық нүктесі деп атайды.

Алтын Америкаға ағылу үшін бағам 1, 97-ге дейін түсуі керек. Бұл бағамнан төмен бағам қалыптасқан жағдайда алтын Америкаға ағылады. Ал бұл нүкте алтынның импорттық нүктесі деп аталады.

Бұл жүйенің макроэкономикалық негіздерін қарастырайық. Фунт пен доллардың тепе-тендік жағдайы 1-су-реттегі сұраныс пен ұсыныс жағдайындай болсын. Белгілі бір себептердің әсерінен британдық фунтқа сұ-раныс артсын (ІУ қисығына дейін) . Соның нәтижесінде Америка үшін бағам алтынның экспорттық нүктелерінен артып, алтынның елден ағылуы пайда болсын. Алтын стандартының алғашқы заңына сәйкес елдегі ақша көлемі мен алтын көлемі тең болып, Америкада ақша келемі қысқарады, ал Британияда ақша көлемі керісінше үлкейеді. Ақша жиынының азаюы Америкада жалпы сұранысты азайтады және оның нәтижесінде ұлттық өндірістің, жұмысшылар санының, баға деңгейінің төмендеуіне әкеліп соғады. Оған қоса ақша жиынының азаюы найыздық мөлшерлеме деңгейін үлкейтеді. Ал Британияда керісінше жалпы сұраныс деңгейінің, ұлттық табыс деңгейінің, жұмыс істеушілер санының, баға деңгейінің өсуі байқалады. Ал банктік несие-нің пайыздық мөлшерлемесі керісінше төмендейді. Осыдан барып фунтке деген сұраныс төмендеп, керісіншіе долларға деген сұраныс артады. Себебі арзан америкалық тауарлар британдықтардың салыстырмалы қымбат тауарларынан тиімді көрініп, доллар қажет бола бастайды және үлкен пайыздық мөлшерлеме инвесторлардың қызығушылығын тудырады. Осындай себептерден фунтқа деген сұраныс қайтадан (D) нүктесіне түседі. Бұл жүйенің нашар жағы: жұмыссыздық деңгейінің өсуі, жалпы сұраныс деңгейінің төмендеу жағдайына ұшырауы. Төлем баланысы жагымсыз болган жағдайда елдегі алтын басқа елдерге көшуінен туындайтын жоғарыда айтылған жағдайлардың әсерінен ел экономикасының құлдырау қаупі бар. Бретгон-Вуд валюталық жүйесі. 1944 жылы АҚШ-тың Нью-Хэмпшир штатының Бреттон-Вуд қаласында болған халықаралық басқосуда (саммитте) «әсер етілетін байланған валюталық бағам жүйесі» туралы келісімге қол қойылды. Жаңа жүйе алтын стандарттың тиімді жақтарымен оның келеңсіз әсерін жоятын жүйе болуы керек. Ол конференцияда Халықаралық валюта қоры (ХВҚ) құрылды. Ол бүл жүйені қадағалау мен оған әсер ету қызметін 1971 жылға дейін жүргізіп келді.

Бұл жүйенің пайда болуына не әсер етті? Екінші дүниежүзілік соғыстан кейін көпшілік елдер өз валютасын, ел өндірген тауарлардың бәсекелестік мүмкіндігін жақсарту мақсатында девальвацияға (ақшаның құнсыздануына) ұшыратты. Себебі ел валютасы басқа валюталарға қарағавда арзан болса, онда тауарлары да арзан болады. Мысалы, «а» және «б» елдері бар және «а» елі өз валютасының құнын «б» елінің валютасына қараганда арзан етіп, өзінің тауарларына сұранысты үлкейтті. Соның нәтижесінде таза экспорт ұлғайып, елдің өндіріс көлемі мен жұмыс орындары арта түсті. Бірақ өнімде «а» және «б» елдері жалгыз емес және олардың көбі өзін «а» елінің жағдайына жеткізгісі келеда. Сондықтан бұл жүйенің ең басты мақсаты ~ дүние жүзіндегі валюта бағамының тұрақтылығын сақтау болды. Әр ел өзінің ұлттық валютасын алтынмен немесе доллармен бағалап, оның тұрақтылығын сақтауға міндетті болды. Бағамды ХВҚ-ның рұқсатынсыз (10%-ға ғана) өзгертуге мүмкіндік берілда. Валюта бағамын өзгертпей ұстауға алтынның немесе басқа да қордың болуы қажет. Себебі теріс баланс кезінде елдең шетел валютасына қажеттілігі 1-суреттен көріп отырғанымыздай АВ кесіңдісін құрайды. Сол кесіндіні толтыру, яғни валютаны қалыпты бағамда ұстау келесі көздерден жүргізіледі:

1) Қорлар. Алдыңғы жылдарда қалыптасқан оң сауда балансының кемегімен жиналған шетел валютасының қоры. Басқаша айтқанда көмекші қор;

2) Алтын қоры. Елдің үкіметі өзінің алтын қорын қажет елдің валютасына сатып, оны өз елінің валютасына жәрдем ретінде қолдануы;

3) ХВҚ-дан қарыз алу. Бреттон-Вуд валюталық жүйесіне енген әр ел өзінің ЖҰӨ-іне, халық санына, сауда көлеміне байланысты жыл сайын төлем жасап түруы келісілген еді. Сол төлемдерден жиналған қордан әр ел өзіне қажетті мөлшерде қарыз алуға, оны өз валютасымен қайтаруға құқығы бар. Олардан алынған шетел валютасы ішкі нарықта сатылып, қосымша ұсыныс қалыптастырады.

Бұл жүйенің кемшілігі бар. Егерде елдің салъдосы оң, теріс болып өзгеріп отырған жағдайда бір жылдағы тиімділік екінші жылдағы шығындарды жабады. Ал теріс салъдо бірнеше жылдар бойы қайталанып отырса, онда елдің қоры таусылып қалады немесе қарыз алуға мәжбұр болады.

Бұл жүйеге алтын стандарты мен еркін баға жүйелерінің жақсы жақтары тән. Ол тұрақты валюта бағамын Қамтамасыз етіп әлемдік сауданы ынталандырады. ХВҚ-ның көмегімен валюта бағамын тұрақты ұстап тұруда Қиыншылықтарға ұшырамауын қамтамасыз етті.

Бұл жүйе неге жойылып кетті? Оның себебі бұл жүйеде халықаралық валюта ретінде алтын немесе доллар қолданылуы қажет болды. Алтынды қолдану көптеген қиыншылықтар тудырғандықтан доллар баршаға танымал дүниежүзілік валютаға айналды. Оған келесі жағдайлар әсер етті:

- АҚШ екінші дүниежүзілік соғыстан экономикасы ең сау ел болып шықты.

- Алтынның үлкен қорын құрап алды.

Осы себептерден доллар ең мықты валютаға айналып, дүниежүзілік ақша рөлін атқарды. Доллар бүл рөлді атқару үшін ең алдымен алтынға тұрақты бағаммен жеңіл аударылуы керек. Сондықтан да доллар Бреттон-Вуд жүйесінің ортақ ақша рөлін, онымен бірге жалпы жүйенің тіршілігін жойды. Ол Американың бірнеше жылдар бойы теріс сальдоны иемденіп, одан шығу жол-дарын таба алмауынан 1971 ж. 15 тамызда доллардың алтынға айналғыштығын (37 жыл бойы 35 доллар 1 унция алтынға тең болды) тоқтатты.

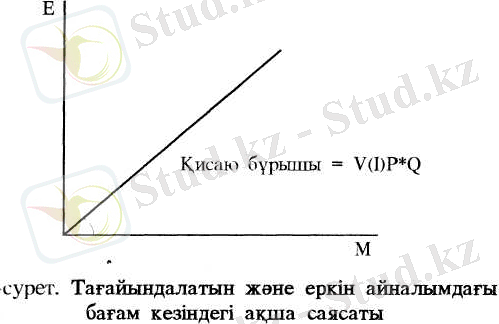

3. Бұл жүйені «реттеулі ауытқулы валютаның еркін айналымы» деп атаған дұрыс болады. Қалыпты валюта еркін айналуы кейбір кезде Орталық банк интервенция жасау арқылы ауытқуларды реттеп, елдің саясатын көздейді. Ел экономикасының өзгеруі еркін айналуды реттеуді қажет етеді. Ал тапшылық немесе артықшылық пайда болмауы үшін әдетте бағамға сұраныс пен ұсыныс арақатынасынан қалыптасқан нүктеге дейін еркін өзгеріп, автоматты түрде жоюға мүмкіндік туғызады. Соның нәтижесінде Бреттон-Вуд жүйесіне қарағанда бағам ауытқулары айқын көрінеді (2-сурет) . Бірақ азын-аулақ болып тұратын ауытқулар елдің сауда қатынастарына кедергі жасайды. Сондықтан да Орталық банк анда-санда шетел валютасын сатып алып, оны ішкі нарықта сатады. Екі мысал келтірейік:

... жалғасы- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz