Қаржылық және кәсіпкерлік тәуекелдерді бағалау және төмендету әдістері

Тәуекел деңгеиін бағалау және төмендету әдістері

Жоспар

Кіріспе . . . 3

І. Қаржы тәуекелінің мазмуны және турлері . . . 4

1. 1 Қаржы тәуекелінің мазмұны және түрлері . . . 17

1. 2. Қаржы тәуекелін басқару саясаты . . . 20

1. 3 Қаржы тәуекелдігін бейтараптандыру тетігі . . . 24

ІІ. Кәсіпкерлік тәуекелді талдау.

2. 1 Тәуекел аймағы . . . 26

2. 2 Тәуекелді сапалық және сандық талдау . . . 28

Қорытынды . . . 40

Пайдаланылған әдебиеттер . . . 41

Кіріспе

Тәуекелдік ұғьмы кәсіпорын ресурстарының бір бөлігін жоғалту ықтималдығын (қаупі), қызметті жүзеге асыру нәтижесінде табыстардың толық алынбауын немесе қосымша шығындардың пайда болуын білдіреді.

Тәуекелділік ықтималдық категориясына жатады: яғни оны белгілі бір деңгейдегі жоғалтулардың ықтималдылығы ретінде есептейді. Әр кәсіпкер басшы типіне байланысты таңдап, тиімді тәуекел деңгейін өзі белгілейді. Кертартпа басшылар жаңалықтарға бейімделмеген, әдетте олар қандай да бір тәуекелден қашуға тырысады. Икемді басшылар, егер тәуекелділік ерікгі болып ал орындаушылар өз ісінің маманы болса олар тәуекелді шешімдерді қабылдауға тырысады.

Кәсіпкерлік тәуекелділіктің жағымды деңгейдегі және мақсатты шешімдер қабылдаған кезде белгілі бір жоғалтуларға апаруы ықтималдығын білумен шектеліп қоймай, сонымен қатар ол жоғалтулар сол немесе баска деңгейден аспау ықтималдығын да қарастыруы керек.

Нарықтық экономикасы дамыған елдердің тәжірибесі бизнестің тәуекелсіз болмайтынын көрсетеді. Кәсіпкер тәуекелді ең төменгі мүмкін болатын деңгейге дейін қалай азайтатынын білуі қажет. Фирма үшін қандай да бір жағымсыз жағдай болса да кәсіпкер негативті нәтижелерді азайту керек.

І. Қаржы тәуекелінің мазмуны және турлері.

Кәсіпорындардың қаржылық әрекеттерінің барлық түрлері көптеген тәуекелдікпен тығыз байланыста, ош ықпал ету деңгейі нарықтық экономикаға байланыа біршама артады. Кәсіпорынның қаржы әрекетіне ілеспе тәуекелдікті, тәуекелдіктің ерекше тобына бөледі. Қаржы тәуекелдігі кәсіпорындардың жалпы "портфельі тәуекелдігінде" маңызды рөль атқарады. Қаржы тәуекелдігінің дамуы кәсіпорындардың қаржы нәтижесіне ғана әсер етіп қоймай, оның және өндірістік - шаруашылық әрекетінің нәтижесіне әсер ету экономикалық жағдайлардың және қаржы нарқы конъюнктурасының тез қарқынмен өзгеруші кәсіпорындардың қаржы қатынасы жүйесінің кеңеюін республика кәсіпорындарына жаңа қаржы технологиясының және инструменттерінің, басқадай факторларда пайда болуымен байланысты.

Соныменен, қаржы тәуекелдігінің объективті біршама факторлардың барлығымен байланысты олардың болуы түпкі нәтижесінде фирманың іс-әрекетіне байланысты емес.

Басқа жағынан қарағанда, қаржы тәуекелдігінің субъективті негізі бар, өйткені олар әр уақыттада адамдар арқылы іске асырылады. Шындығында, тек қана кәсіпкер тәуекелдік жағдайды бағалап, көптеген мүмкінді істің нәтижесін қалыптастырып, олардың ішінен қажеттісін таңдайды, Одан басқа тәуекеддікті қабылдау жекелеген адамның мінезіне, оның ақылы-ойына, психологиялық екершелігіне, білім деңгейіне және оның істеп жүрген жұмысындағы тәжірибесіне байланысты.

Қаржы тәуекелдігі - бұл, бір жағынан, барынша мүмкінді қауіптілік, ресурстан айырылу мүмкіндіп немесе ресурстарды ұтымды пайдаланудан алынатын табысты толық алмау, басқа жағынан, тәуекелдіктің арқасында қосымша пайда табу мүмкіндігі. Соныменен, каржы тәуекелдігі алыпсатарлық тәуекелдік тобына жатады, үйткені іс әрекетіне байланысты шығынға ұшырауы немесе ұтысқа шығыу мүмкін. Қаржы тәуекелдігі қаржы ағымдарының қозғалымымен байланысты пайда болады және негізінен қаржы ресурстары нарқында байқалады. Бұл тәуекелдіктер көптүрлілігімен сипатталады және оларды тиімді басқару үшін олардың әртүрлі белгілеріне байланысты жіктеген жөн болады.

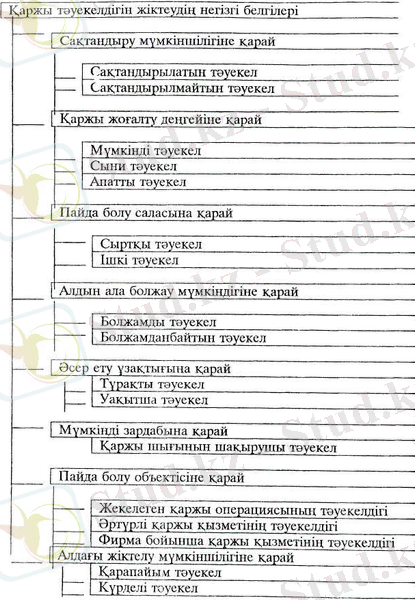

Сақтандырылатын тәуекел бұл болатын мүмкінді оқиға немесе оқиғалар жиынтығына байланысты сақтандыру жасау. Сақтандыру қызметінің түрлерін жіктеу қаржы тәуекелдігін сақтандыруды анықтайды, онда сақтандырушының міндеті, оның сақтандыруға төленетін төлем мөлшері қаралады.

Сақтандыру келесі оқиғаларға сәйкес жасалынады:

-өндірістің тоқтап қалуы немесе өндіріс көлемінің тылған жағдайларға байланысты кемуі;

-банкрот болу;

-алдын ала болжанбаған шығындар;

-контрагенттің келісім шарттағы қаралған

міндеттерін орындамауы.

Бірақта қаржы тәуекелінің бір тобы болады, оларды компания Сақтандыруға кіріспейді, бірақ сол сақтандырылмаған тәуекел фирманың әлуетті қосымша пайдасының көзі болып есептеледі.

Кәсіпкерлік фирманың негізгі мақсаты тәуекелдікке ұқыпты болып, банкроттыққа ұрынатын шектен аспай жұмыс істеу. Осыған байланысты қаржы тәуекелдігі, қаржы шығыны деңгейі бойынша төмендегіше жіктеледі: мүмкінді тәуекел, сыни тәуекел, апатты тәуекел.

Мүмкінді қаржы тәуекел фирйаның қаржы әрекетінен немесе белгілі бір қаржы жобасын іске асыруда жартылай немесе толық пайдадан айырылу. Бұл жағдайда пайдадан айырылу мөлшері күткен пайдадан кем.

Қаржьг тәуекелдігін жіктеудің негізгі белгілерь

Соныменен, бұл қаржы; мәмілесі, белгілі келдіктің болуына қарамай, өзінің экономикалық пайдалылығын сақтайды

Келесі тәуекел деңгейі өте қауіпті - сыни тәуекел.

қаржы тәуекелдігінің түрі белгілі қаржы мәмлесін шындауға шыққан шығын мөлшерінің артықтығымен байланысты. Сонымен сыни тәуекелдіктің бірінші деңгейі кәсіпкерлік фирманың шығырған материалдық Шығындарын қайтарғаннын кейінгі нолдік табыс алу Каупімен байланысты. Сыни тәуекелдіктің екіші деңгейі толық шығын мөлшеріндегі шьіғынмен байланысты, ягаи жоспарланған түсімнен шығарылу мүмкіндігіне байланысты кәсіпкерлік фирмаға шығындарды басқадай көздер есебінен жабуға тура келеді.

Апатты тәуекел - оның қаржы шығыны, кәсіпкерлік фирманың жартылай немесе толық мүлкінен қырылу жағдайын сипаттайды. Апатты тәуекел, әлбетте, фирманы банкроттыққа үшыратады, үйткені бұл жағдайда фирма қаржы әрекетінің белгілі түріне салынған қаржысына ғана емес фирманың түтас күлкінен айырылуына әкеп соқтырады. Коп жағдайда бұл жай, кәсіпкерлік фирманың болашақ пайдасынын есебінен сырттан қарыз алуына мәжбүр етеді, бірақта шартты қаржы тәуекелдік завда болса, фирма алған несиені өз қаражаты есебінен қайтаруына тура келеді.

Пайда болу саласына қарай қаржы тәуекелдігін сыртқы және ішкі тәуекелдікке бөлуге болады. Сыртқы тәуекелдіктің пайда болу көзі кәсіпкерлік фирмаға сыртқа ортының әсерінен, яғни бұл тәуекелдіктің фирманың жұмысына байланыстығы жоқ. Кәсіпкерлік фирма сыртқы қаржы тәуекелдігінс әсер ете алмайды, ол оны алдын-ала болжап, өз әрекетінде оны есепке алуы тиіс. Бұл тәуекел түрі қаржы әрекетімен айналысатын және барлық қаржы операциясы түрлерімен айналысатындарға тән. Сыртқы қаржы тәуекелдігі экономикалық кезеңнің жекелеген сатысының өзгерген кезінде, қаржы нарқы конъюнктурасыны өзгеруінде, фирмалар жұмысының қаржы саласы бойынша заңның өзгеруі нәтижесінде, мемлекеттегі саяси тәртіп тұрақсыздығы және т. б. жағдайларға байланысты пайда болады, бірақта фирма өз жұмыс процесінде оларға ешқандай ықпал ете алмайды. Қаржы тәуекелдігінің бұл тобына инфляциялық, валюталық, пайыздық және басқадай тәуекелдікті жатқызуға болады.

Ішкі қаржы тәуекелдігі - бұл тәуекелдіқ кәсіпкерлік фирманың нақтылы іс-әрекетіне байланысты, яғни олардың көзі фирманың өзі болып саналады. Бұл тәуекелдікке себепші болушылар:

фирмадағы біліктілігі нашар қаржы менеджері;

фирмалардың активтерінің тиімсіз қүрылымы;

фирма басшыларының шамадан тыс қаржылық операцияға тәуекелдігі;

шаруашылық етуші серіктерді дұрыс бағаламау;

фирманың қаржы жағдайының тұрақсыздығы және т. б.

Ішкі қаржы тәуекелдіктің теріс жағдайларын кәсіпкерлік фирмалар көп жағдайда қаржы тәуекелдігін тиімді басқару есебінен дұрыстай алады, яғни фирмалардың қаржы тәуекелдігінің жалпы деңгейін төмендету, ішкі тәуекелдікті төмендету есебінен жетеді.

Болжау мүмкіншілігіне байланысты қаржы тәуекелдігі келесі екі топқа бөлінеді: болжамдалатын және болжамданбайтын.

Болжамдалатын қаржы тәуекел - бұл тәуекелдін болуы экономиканың даму кезеңіне, қаржы нарқының конъюнктурасы сатысының ауысуы, болжамды бәсекелестің дамуы және т. б. байланысты. Бірақта атап кететін жай, қаржы тәуекелінің болжамдалуы салыстырмалы сипатта болады.

Қаржы тәуекелін жіктеудің келесі белгісі бойынша яғни әсер ету мерзімінің ұзақтығына сәйкес екі топ. тәуекелдікке бөледі: тұрақты қаржы тәуекел және уақытша қаржы тәуекел. Тұрақты қаржы тәуекел қаржы операциясын орындаудың барлық кезеңіне тән жәвне тұрақты факторлардың әсерімен байланысты. Сонымен, тұрақты тәуекелге белгілі географиялық аймақта фирманың жұмысына немесе экономиканың белгілі бір саласына тоқтаусыз қауіп төндіретін тәуекелдіктер қатысты. Қаржы тәуекелдігінің бұл тобына валюталық және пайыздық тәуекелдікті жатқызады. Уақытша қаржы тәуекел - уақытша сипатта болады, фирма тәуекелдің бұл түрімен қаржы операциясының жекелеген кезеңін орындауда кездеседі. Уақытша қаржы тәуекелін өз кезегінде екі топқа болуге болады: қысқа мерзімді және ұзақ мерзімді тәуекелдіктер. Қысқа мерзімді тәуекелдікке, белгілі бір уақыт белігінде пайда болатын тәуекелдік жатады, мысалы несиелік және инвестициялық тәуекелдер.

Пайда болу объектісіне қарай қаржы тәуекелін үш топқа болуге болады: кәеіпкерлік фирмамен орындалатын жекелеген қаржы операциясының тәуекелі; фирманың әртүрлі қаржы жұмысының тәуекелі; жалпы фирма жұмысының қаржы тәуекелі.

Жекелеген қаржы операциясының тәуекелі кәсіпкерлік фирманың белгілі-бір қаржы операциясын орындауда кездесетін барлық кешенді қаржы тәуекелдігін сипаттайды.

Қаржы әрекеттіндегі тәуекелдің әртүрлі түріне - белгілі-бір қаржы жұмысын орындауда кездесетін барлық қаржы тәуекелі жатады, мысалы, фирманың инвестициялық жұмысы, портфелдің әртүрлі инвестициялық тәуекелімен сипатталады.

Фирма жұмысының жалпы қаржы тәуекелі өзіне әртүрлі кешенді қаржы тәуекелдіктерді қосады, олар кәсіпкерлік фирманың қаржы әрекетін орындауда пайда болады.

Бұл тәуекелдік фирмалардыің үйымдық-завдылық түріне, оның капиталы және активтерінің күрылымына және басқадай факторларға байланысты. Мысалы, шрманың қаржы тұрақтылығының кему тәуекелдігінің айда болуының бірден-бір себебі, капитал құрылымының жетілдірілмеуіне байланысты, нәтижесінде фирманың ақша ағымдарының кірісі және шығысының баланстанбауына әкеп соқтырды.

Одан ары жіктеу мүмкіншілігіне қарай қаржы тәуекелдігін қарапайым және күрделі түріне жіктейді Қарапайым қаржы тәуекелді- жекелеген түрттармағыш бөлуге болмайтын тәуекел, мысалы инфляциялық; тәуекел, оны ары қарай жіктеуге болмайды.

Күрделі қаржы тәуекелі - бұл тәуекел өзіне оның кешенді әртүрлі түр тармағын қосады. Қаржм тәуекелшің бұл түріне инвестициялық тәуекедді жатқызуға болады, өз ретінде ол ары қарай көптеген түр тармағына жіктеледі.

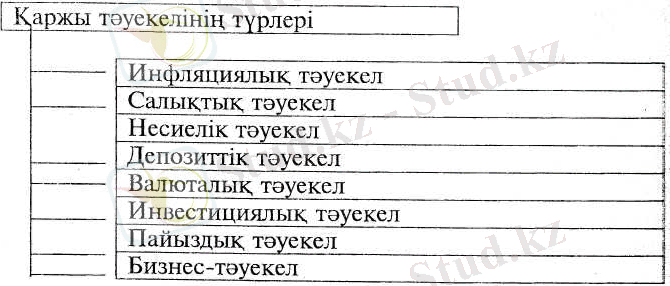

Қаржы тәуекелін белгісі бойынша жіктеуден басқа түрлері бойынша төмендегіше жіктелінеді:

Қаржы тәуекелінің түрлері

Инфляциялық тәуекел - қаржы мәмлесін орындаудан күткен табыс және пайданың немсе инфляцияның өсуіне байланысты нақтылы капитал құнының қүнсыздану мүмкіндігімен байланысты қаржы тәуекелінің түрі. Бұл тәуекелдің түрі тұрақты сипатта болады және инфляциялық экономика жағдайында кәсіпорынның барлық қаржы операциясына қатысты.

Инфляциялық тәуекелді минималдау әдісінің бірі - алдағы қаржы операциясынан алынатын аталымды құн табысының құрамына инфляциялық сый ақы мөлшерін қосу.

Салықтық тәуекел - кәсіпкерлік фирманың салықтық заңдардың конъюнктуралық өзгеру нөтижесінде немесе фирманың салық төлемдерін есептеуде жіберген қателіктері нәтижесінде зиян шегу мүмкіндігімен түсіндіріледі. Соныменен, салықтық тәуекел бір мезгілде сыртқы қаржы тәуекелдігі тобына және ішкі тәуекелдер тобына жатады. Салықтық тәуекелте қосылатындар:

жоспарланбаған салықтық мөлшерлеменің өсіру нәтижесінде бюджетке қосымша төлеу мүмкіндігі;

салық қызметкерлерінің бірілген салық жеңілдігін тез өзгерту туралы шешім қабылдауы нәтижесінде болатын мүмкінді шығын;

бюджетке төлем қарызының біршама өсуі ықпалшарасы айыбын өсіріп қоймай, сонымен қатар, салық полициясының фирма жұмысын тоқтату қауыпы, оның шоттарына тиым салу, фирманың шаруашылық әрекетімен байланысты құжаттарын алу және т. б. шараларды қолдануға ықпал етеді. Осының барлығы түпкі нітижесінде кәсіпкерлік кәсіпорынның жойылуына әкеп соқтырады;

фирманың бухгалтерия қызметкерлерінің жіберген, салық кателіктерінің нәтилсесінде мүмкінді шығынның пайда боуы.

Салық есебінде жіберілген қателіктер барынша қаржы ықпал шарасымен жазаланады.

Несиелік тәуекел - контрактіге қатысушы серіктер келісім шарттағы міндеттемелерді түтас немесе оның жекелеген жайларын орындай алмайтын мүмкіңдігін сипаттайды. Несиелік тәуекелдің екі түрі болады: саудалық несие тәуекелі және банктік несие тәуекелі.

Саудалық несие тәуекелі - кәсіпкерлік фирманың қаржы жұмысында оның тауарлық (коммерциялық) немесс тұтынушыларға тұтыну несиесін берген жағдайда пайда болады.

Тауарларды жеткізушілер үшін бұл тәуекел тапсырыскерлердің келісім шарттағы міндеттемелерше сәйкес төлем қабылеті; тапсырыскерлерге - жеткізушілердің тауарларды уақытында жеткізу мүмкіншілігі.

Несиелік тәуекелдің деңгейі, алынатын несиедаі сомасының өсуіне және мерзіміне қарай артады Несиелік тәуекелге ұшыру несие алу кезеңі бойыніш сақталады. Кез келген несиелік тәуекелдегі әлует шығыны - барық қарыз сомасы, ал нақты шығын әлует шығынынан кем болуы мүмкін.

Несиелік тәуекел келесі себептерге байланысты пайда болуы мүмкін:

өндірістің құлдырауы, фирманың өндіргіш өнімдеріне сұраныстың құлдырауы;

фирманың партнерлермен келісім шарттары қатынастарды орындамауынан;

фирманың активтерін түрлендірумен;

форс-мажорлық міндеттемелермен және т. б.

Депозиттік тәуекел - фирмалардың баш депозитіне салымдарының қайтарылмау нәтижесінде пайда болатын мүмкінді шығын. Бұл тәуекел өте сирек кездеседі және ол, көбінесе фирмалардың депозитші операция жасайтын банктерді дұрыс бағаламауы және тандауынан болады. Атап кететін жай, дпозиттік тәуекел жалпы сипатқа тән. Ол дамып келе жатқан сондай ақ экономикасы дамыған елдергеде қатысты.

Валюталық тәуекел - халықаралық қаржы нарықтарында қолайсыз қысқа мерзімді немесе ұзақмерзімді валюта бағасының ауытқу нәтижесінен шығын алу тәуекелі. Валюталық тәуекел - бірнеші негізгі түр тармағынан кұрылады:

Трансляциялық

тәуекел

Операциялық

тәуекел

Трансляциялық валюта тәуекелі көп ұлтты басты корпорацияларының қаржы есебмен шетелдік еншілес компанияның шоттарын шоқтандыру нәтижесінде пайда болады. Бұл тәуекелдің бухгалтерлік тегі бар және фирманың әртүрлі шетелдік валютамен есептелген активтері және пассивтерін есептеудің қажеттігімен байланысты.

Мысалы Ұлыбритания компаниясының АҚШ-та еншілес фирмасы бар, 01. 01. таза активтерінің құны 400 мың. ақш. долл. тең. Шоқтандырылған есеп жасау үшін АҚШ долл. фунт стерлингке аудару қажет. Валютаның курсы 01. 01. - 1 фунт стерлинг = 1, 75 АҚШ долл тең болды. Сол жылдың 1 желтоқсанына 1 фунт стерлгин 1, 80 АҚШ долл. тең болды. Еншілес компанияның активтерінің құны 01. 01. ™ 229 мың. фунт стерлинг, ал 1 желтоқсанда 222 мың. фунт стерлинг болды. Соныменен, қолайсыз валюта курсының өзгеру нәтижесінде бухгалтерлік шығын 7 мың. фунт стерлингке тең болды.

Операциялық валюталық тәуекел іскерлік операциялар жасаған кезде пайда болады, ерекшелігі шетелдік валютаны алу, мәміле жасаған кезде емес біршама уақыт өткеннен кейін ғана төлем жасалынды бұндай тәуекел нақтылы түсім сомасының, бастапқы есеппен салыстырғанда, азаюына ықпал етеді.

Экономикалық валюталық тәуекел - валкута бағамының өзгеруіне байланысты мүмкінді алынатын пайданың немесе түсімнің қысқаруы. Бұл валюталық тәуекелдің әсерінен фирманың активтерінің және пассивтерінің құны, болашақ валюталық тәуекелдің өзгеруіне сәйкес, не өсіп немесе кемуі мүмкін.

Экономикалық валюта тәуекелі ұзақ мерзімі сипатта болады, ол фирманың шығын жасауы бір валютамен, ал табысы басқа валютамен жасалуыда байланысты, нәтижесінде кез келген валюта бағамсынын өзгеруі фирмалардың қаржы жағдайына әсер етеді.

Экономикалық валюта тәуекелінің екі түр тармағн болады:

тура экономикалық тәуекел - болашақ операциялардан алынатын пайданың кемуімен сипатталады;

жанама экономикалық тәуекел - шетелдж өндіріскерлермен салыстырғанда баға бәсекелесінің белгілі бөлігінен айырылу. Тәуекелдің бүл түрі ұлттық валютасы әлсіз мемлекеттің фирмалары үшін өте қауіпші;

Инвестициялық тәуекел-фирмалардың инвестициялық жұмыстарды орындау процесінде пайда болатын мүмкінді қаржы шығыны.

Бұл әрекеттің мүмкінді түрлеріне сәйкес инвестициялық тәуекелді екі негізгі түрге бөледі қаржыны инвестициялау тәуекелі (құнды қағаздар нарқындағы тәуекел) және нақты инвестициялау тәуекел (жобалық тәуекел) .

Бұдан басқа, инвестициялық тәуекел бағалар деңгейіне, пайда болу себебіне, шығын түріне қарайі жіктеледі.

Бағалау деңгейіне қарай тәуекел келесі түрлерге бөлінеді:

жалпымемлекеттік;

салалық;

фирмалар деңгейі бойынша;

жекелеген инвесторлардың жағдайымен байланысты. :

Жалпымемлекеттік немесе жалпыэкономикалық тәуекел - елдегі саяси және экономикалық жағдайлармен байланысты.

Салалық тәуекел индустриалдық талдау барысында бағаланады.

Талдаудың нәтижесі бойынша инвестордың корпорацияға салған қаражатымен қаншалықты тәуекелдікке барғаны жөнінде қорытынды жасалынады.

Фирма деңгейіндегі тәуекел - компанияның қаржы жағдайын эксперттік талдау кезінде анықталады. Ол үшін фирма жұмысының сипаты және көлемі анықталады;

фирма жұмысының негізгі бағыты, өндіріс көлемі, сатылуы, шығыны және пайдасы анықталады;

өндіріс деңгейі және фирманың менеджменті, оның репутациясы талданады;

негізгі қаржы коэффициенттері есептелінеді және кәсіпорынның қаржы жағдайы жөніңде қорытынды салынады.

Пайда болу себептеріне қарай тәуекелдер келесі түрлерге бөлінеде:

әлеуметтік-құқықтық - қор нарқында "ойын тәртібінің тұрақсыздығынан пайда болады (салық салу, саяси жағдайлар) .

Инфляциялық - бұл тәуекелдікте инфляция өз қарқынымен инвестиция табысының өсуінен озықталады.

Нарықтық тәуекел - белгілі бір құнды қағаз түріне мүмкінді сұраныстың төмендеу нәтижесінде пайда болады.

Операциялық тәуекел - жұмыс барысында ақпараттық жүйенің немесе компьютерлік техниканың жұмысының тоқтап қалу нәтижесімен байланысты шығын.

Функционалдық тәуекел - құнды қағаздар портфелін құрастыру және басқарудағы жіберілген қателіктермен байланысты.

Селективті тәуекел - капитал салымында оның түрлерін дұрыс таңдамаумен байланысты тәуекел.

Қаржы тәуекелінің келесі түрі - пайыздық тәуекел. Тәуекелдің бұл түрі қаржы қарқында алдын ала болжанбаған пайыздық мөлшерлеменің өзгеруінен пайда болады (депозиттік және несиелік) . Пайыздық тәуекел инвестицияға төленетін пайыздың төлем шығыныныңщ, өзгеруіне яғни, меншік капиталға табыс мөлшерлемесінің өзгеруіне ықпал етеді.

Пайыздық тәуекелдің пайда болуына сыртқы кәсіпкерлік ортаның әсерінен қаржы қарқынын конъюнктурасының өзгеруі әсер етеді (экономиканм мемлекеттік реттеу, бос ақша ресурстарына ұсынымның азаюы және т. б. факторлар) .

Адцыменен пайыздық тәуекелмен банктер және инвестициялық компаиялар кездеседі, бірақ бұл қаржы тәуекелі фирмаларғада сәйкес келеді, өйткені олар ез әрекетерін қаржыландыруға банктен несие алады. соңдайақ уақытша бос ақша қаражаттарын активтерге салып, пайыздық түрде табыс алуға әрекет жасайдм (мемлекеттік құнды қағаздар, кәсіпорындардын облигациялары, депозиттік сертификаттар) .

Бизнес-тәуекел - қаржы тәуекелінің бір түрі алдыменен бұл тәуекел акционерлік қоғамға тән; бизнес-тәуекел, әлбетте кәсіпкерлік фирманың өдірістік-шаруашылық жұмысыны белгілі есептердің салдарынан, жоспарларған түрден кем дамуы жағдайыңда пайда болады.

1. 1 Қаржы тәуекелінің мазмұны және түрлері.

Өзін-өзі сяқтандыру меншікті қаражаттардың бөлігінің есебінен зиянды жабу және ойда болмаған шығындарды жабуға қаражат жинақтаумен байланысты. Құны фирманың қаржы көрсеткіштерімен салыстырғанда аса көп емес мүліктің немесе бір типті мүліктің көп мөлшерін жоғалту қаупі төнгенде ішкі шаралар көмегімен өзін-өзі сақтандыру орынды болады.

Шет елдерде тәуекелді азайтудың кең тараған тәсілі хеджиралау (аудармасы - жоғалтулардан сақтау), қарсы валюталық, коммерцнялық, несиелік және басқа талаптар мен міндеттерді даярлау. Бірақ, тәуекелдің көп бөліті (менеджерлердің қатесі бағаның өзгеруі, сұраныс э дұрыс таңдалмаған жоба және т. б. ) толығымен кәсіпкерлерге жүктелген. Жағдайларды болжап, кәсіпкерлік тәуекелді бағалауды үйрену керек.

Кәсінкерлік тәуекел - бұл бизнестің түріне байланысты компанияның қызметінің тәуекелі. Олардың негізгі түрлеріне өндірістің коммерциялық және қаржылық (несиелік) тәуекелді жатқызуға болады.

Өндірістік тәуекел - бұл өнім өндірумен, қызмет көрсетумен, басқа да түрлі ендіріс қызметтін жүзеге асырумен байланысты тәуекел. Өндірістік тәуекелдің пайда болу себептері: ұйғарылған өндіріс көлемінің мүмкін болатын төмендеуі, материалдық шығындардың өсуі, қызметкерлердің наразылығы э менеджерлердің қатесі, көтеріңкі аударым сомалары мен салықтарды төлеу және т. б.

Комморциялық тәуекел кәсіпкер өндірген немесе сатып алған тауарлар мек қызметтерді өткізу процесінде пайда болады. Коммерциялық тәуекелдің себептері: өңімді өткізу көлемінің тәмендеуі, материалдық ресурстардың сатып алу бағасының жоғарылауы, сатып алу көлемінін ойда болмаған төмендеуі, айналым шығындарының өсуі, экономиканың тұрақсыздығы және клиенттердің ұнату қабілетінің езгеруі, бәсекедестердің әрекеті.

Қаржылық тәуекел кәсіпорынның банктермен және басқа да қаржылық институттармен қатынас өрісінде пайда болады. Қаржылық тәуекелдің себептері: қаржы және меншікті қаражаттардың арақатынастарының көлемінің жоғарылауы, кредиторларға тәуелділік, капиталдың әрекетсіздігі, бір жобаға, бір мезгілде көп карадат жумсау.

Қаржылық тәуекел мына операциялардан алынған шығындарда көрсетіледі: несиелік, инвестициялық құнды қағаздар эмиссиясы.

Айналым және өндіріс өрісіндегі кәсіпорындар үшін қаржылық тәуекелдің құрамдастарын ажырата білу керек: несиелік, пайыздық, валюталық айрылып қалғын пайда тәуекелі, инвестициялық тәуекел, салықтық тәуекел.

... жалғасы- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz