Кәсіпорын капиталының экономикалық негіздері, құны және капитал құрылымын оңтайландыру: Қазақстан тәжірибесі

ЖОСПАР

Кіріспе3

I. Кәсіпорын капиталының экономикалық негіздері4

1. 1. Кәсіпорынның қаржы ресурстары және олардың қалыптасу көздері4

1. 2. Кәсіпорынның капитал түсінігі және жіктелуі6

1. 3. Капитал құрамы және басқару бағыттары11

1. 4. Кәсіпорын капиталының құрылымын талдау16

II. Кәсіпорындардың капитал құрылымын қалыптастыруды оңтайландыру мен Қазақстандық кәсіпорындарда капиталдың қалыптасу ерекшеліктері19

2. 1. Капитал бағасы және оған әсер ететін факторлар19

2. 2. Кәсіпорын капиталының құнын басқарудың нарықтық экономикадағы маңызы24

2. 3. Қазақстандық кәсіпорындарда капиталдың қалыптасу ерекшеліктері26

2. 4. Кәсіпорындардың капитал құрылымын қалыптастыруды оңтайландыру28

Қорытынды30

Пайдаланылған әдебиеттер тізімі:31

Кіріспе

Нарықтық экономика жағдайларында кез-келген кәсіпорын алдында өзінің өндірістік қызметін қажетті қаржы ресурстарымен қамтамасыз ету мәселесі тұрады. Кәсіпорынның қаржы ресурстары - бұл кәсіпорынның қарамағында орналасқан ақшалай табыстардың, түсімдердің және кірістердің жиынтығы болып табылады. Олар бюджеттің, банктердің, жеткізіп берушілердің және басқа да контрагенттердің алдындағы міндеттемелерді өтеу үшін қолданылады. Сонымен қатар, қаржы ресурстары ұдайы өндірісті дамыту және жұмысшыларды экономикалық ынталандыру мақсатында да қолданылады.

Ал енді, кәсіпорынның айналымға салған және осы айналымнан табыс алып келетін қаржы ресурстарының бөлігі капитал деп аталады және ол қаржы ресурстарының құны өскен формасы ретінде қызмет етеді. Басқаша айтатын болсақ, капитал - бұл табыс алу мақсатында өндіріске салынған және инвестицияланған қаржы ресурстарының бір бөлігі болып табылады.

Қазіргі таңда отандық кәсіпорындардың капитал құрылымын басқару жүйесі қалыптасып, қаржылық менеджменттің классикалық әдістері Қазақстан жағдайларына бейімделу үстінде. Осы орайда кәсіпорындардың алдындағы басты мәселе - меншікті капиталды қалыптастыру және қарыз капитал тарту мен міндеттемелерді өтеу болып табылады.

Кәсіпорындардың меншікті және қарыз қаражаттар тарту нәтижесінде қалыптасқан капитал құрылымы оның қызметінің тиімділігін, бәсекелсетік ортадағы өміршеңдігін, қызметінің түпкі мақсаты болып табылатын табыстылығын анықтап беретін бастапқы фактор болып табылады. Әрине, кәсіпорындар өз қызметі барысында меншікті капиталға арқа сүйейді. Олардың кәсіпкерлік табыстан алған табысы - бизнестің дамуының бірден-бір көзі болып табылады. Алайда, меншікті капитал кәсіпорындардың экономикалық-әлеуметтік дамуы мәселелерін шешу үшін жеткіліксіз, сол себепті кәсіпорындар өз қызметі барысында шеттен қаражаттар тартуларына мәжбүр болады. Дәлірек айтсақ, қарыз қаражаттар тарту кәсіпкерлікті дамытудың басты шарты болып табылады.

Кәсіпорындар үшін оңтайлы капитал құрылымын қалыптастырудағы ең маңызды сұрақтар - бұл қажетті қаржы ресурстарын қандай бағамен тарту керек екендігі. Кәсіпорынның нарықтық экономика жағдайларындағы басты стратегиялық мақсаты өзінің ағымды және келешектегі нарықтық құнын арттыру және оны қолдау болып табылады, ал бұл жетістікке жетудің бірден бір жолы - капиталдың құнын тиімді басқару. Капитал құны неғұрлым жоғары болса, кәсіпорын қызметінің тиімділігі де соғұрлым төмендей береді және керісінше. Сол себепті кәсіпорынның қаржы менеджерлері капитал құрылымын қалыптастыру көздерінің құнын анықтауға үлкен назар аударулары қажет.

I. Кәсіпорын капиталының экономикалық негіздері

1. 1. Кәсіпорынның қаржы ресурстары және олардың қалыптасу көздері

Нарықтық экономика жағдайларында кез-келген кәсіпорын үшін өзінің шаруашылық-қаржылық қызметін қажетті қаражаттармен (қаржы ресурстарымен) қамтамасыз ету мәселесі маңызды басқару объектісі болып табылады.

Қаржы ресурстары дегеніміз, жалпы алғанда, - бұл кәсіпорынның қарамағындағы және оның қаржылық міндеттемелерін орындауға, өндірісті қаржыландыруға бағытталатын ақша қаражаттарының жиынтығы болып табылады. Қаржы ресурстары өндіріс барысын дамытуға, өндірістік емес сала объектілерін қолдауға және дамытуға, сондай-ақ резервтік қорларды қалыптастыруға бағытталады.

Кәсіпорын қызметін қаржы ресурстарымен қамтамасыз ету - бұл өндіріс барысын қаржыландыру нысандарының, әдістерінің және принциптерінің жиынтығы болып табылады. Бір сөзбен айтқанда кәсіпорынның қаржы ресурстарының көздерін қалыптастыру деп кәсіпорын капиталының қалыптасу процесін айтады. Кәсіпорынның қаржы ресурстарын тартуының ішкі және сыртқы көздері болады.

Ішкі қаржыландыру көздері дегеніміз - бұл кәсіпорын қызметі барысында қалыптасатын меншікті қаражаттардан қалыптасады. Бұлардың қатарына кәсіпкерліктен алынған табыс, амортизациялық аударымдар, кәсіпорынның активтерін сатудан немесе қажетсіз мүлікті, қосалқы бөлшектерді сатудан түскен қаражаттарды жатқызуға болады.

Ішкі қаржыландыру көздерімен қатар кәсіпорындар сыртқы қаражат көздерін тартуға да мүмкіндіктері бар. Сыртқы қаржыландыру көздері дегеніміз өндіріске қажетті қаржы ресурстарының сыртқы инвесторлар мен кредиторлар салымдары есебінен қалыптасуын білдіреді. Сыртқы қаражат көздерін тартудың негізгі нысандары - құнды қағаздар эмиссиясы, банктік несиелер тарту, коммерциялық несиелер тарту, лизингтік және факторингтік операциялар, қайтарымсыз және демеушілік қаржылық көмектер алу және басқалар болып табылады.

Қаржы ресурстарының қалыптасу көздері түсінікті түрде 1 суретте бейнеленген.

Ішкі қаржыландыру көздерінің құрамында табыстың маңызы ерекше. Табыс - меншікті капитал өсімінің бірден-бір көзі. Нарықтық қатынастар жағдайларында акционерлер мен қаржы менеджерлері, кәсіпорын қарамағында қалатын табыс мөлшеріне икемделе отырып, кәсіпорынның даму перспективаларына сәйкес дивидендтік және инвестициялық саясаттар бойынша шешімдер қабылдайды. Нарықтық экономикада табыс - өндірістік активтердің және өндірілетін өнімнің қозғаушы күші болып табылады.

Амортизациялық аударымдар негізгі құралдар мен материалдық емес активтердің тозу құнын көрсетеді. Амортизациялық аударымдар өндірістік актив толық істен шыққанша амортизациялық қорға жинақталып, кәсіпорын қызметі үшін қосымша бос қаражаттарды қалыптастырады. Кәсіпорынның табысы жеткіліксіз немесе оның басым бөлігі акционерлер арасында бөлуге түскен жағдайларда амортизациялық аударымдар өндірісті қаржы ресурстарымен қамтамасыз етуде маңызды роль атқарады.

Қаржы ресурстарының сыртқы көздеріне тоқталатын болсақ, кәсіпорындар үшін қаражаттар тартудың алуан түрін таңдауға мүмкіндіктері бар. Сыртқы қаражат көздерінің құрылымында құнды қағаздар эмиссиясы кеңінен қолданылады. Құнды қағаздар эмиссиясының мақсаты - қажетті қаражаттарды барынша аз уақыт ішінде тарту болып табылады. Құнды қағаздардың бастапқы және қосымша эмиссиялары болады. Бастапқы эмиссия кәсіпорын құрылар кезде орын алады. Қосымша эмиссия қаржылық қиындықтарға душар болып, қосымша қаражаттарға мұқтаж болған жағдайда жүзеге асырылады.

Кәсіпорындар өз қызметін қаржыландыру үшін құнды қағаздардың көптеген түрлерін шығара алады (облигациялар, акциялар, опциондар, фьючерстер, варранттар), алайда солардың ішіндегі ең кеңінен қолданылатыны - бұл акциялар мен облигациялар.

Акция - бұл оның иегеріне (акционерге) дивиденд түрінде кәсіпорын табысына және жойылар кезінде кәсіпорын мүлкіне құқық беретін құнды қағаз. Акциялар кәсіпорын құрылар кезде шығарылады, сондай-ақ меншікті капиталды ұлғайту туралы шешім қабылданған жағдайда қосымша акциялар шығарылуы мүмкін.

Облигация - бұл қарыздық құнды қағаз болып табылады. Қосымша қаражаттар қажет болған жағдайда кәсіпорындар облигациялар шығару арқылы белгілі бір мерзімге және пайыздық төлемдер төлеу негізінде несие беруші тұлғалардың қаражаттарын тарта алады.

Коммерциялық несиені қолданудың бірқатар артықшылықтары бар: тауардың сатылуын жылдамдатады; айналым қаражаттарының айналымдылығын арттыруға септігін тигізеді; банктік несиелермен салыстырғанда қарыз алушы кәсіпорын үшін арзан қаражат көзі болып табылады; кәсіпорындарға бір-біріне қаржылық жәрдем көрсетуге септігін тигізеді. Көптеген шағын кәсіпорындар үшін коммерциялық несиелер қаржыландырудың бірден-бір көзі болып табылады.

Факторингтік операциялар есеп айырысуды жылдамдатуға, кәсіпорынның айналым қаражаттарын үнемдеуге, сондай-ақ ағымды активтердің айналымдылығын арттыруға септігін тигізеді. Факторингтік қызметтер, бірінші кезекте, дебиторлық қарыздың уақтылы өтелмеуіне байланысты қаржылық қиындықтарға жиі кездесетін шағын кәсіпорындар үшін өте қолайлы. Осылайша, факторингтің кәсіпорындар үшін бірқатар артықшылықтары бар.

Қаржы ресурстары кәсіпорынның өндірістік, инвестициялық және қаржылық қызметтері барысында қолданылады. Олар үнемі қозғалыста болады, сол себепті өзгеріп отырады.

1. 2. Кәсіпорынның капитал түсінігі және жіктелуі

Нарықтық экономика жағдайларында кез-келген кәсіпорын алдында өзінің өндірістік қызметін қажетті қаржы ресурстарымен қамтамасыз ету мәселесі тұрады. Кәсіпорынның қаржы ресурстары - бұл кәсіпорынның қарамағында орналасқан ақшалай табыстардың, түсімдердің және кірістердің жиынтығы болып табылады. Олар бюджеттің, банктердің, жеткізіп берушілердің және басқа да контрагенттердің алдындағы міндеттемелерді өтеу үшін қолданылады. Сонымен қатар, қаржы ресурстары ұдайы өндірісті дамыту және жұмысшыларды экономикалық ынталандыру мақсатында да қолданылады.

Әрі қарай қаржы ресурстары негізінен табыстың және амотизациялық аударымдардың есебінен қалыптасады. Олармен қатар қаржы ресурстарының көздеріне мыналарды жатқызуға болады: істен шыққан мүлікті сатудан түскен қаражаттар, түрлі мақсатты түсімдер, ішкі ресурстарды құрылыстардан жұмылдыру және т. б.

Қаржы ресурстарының басым бөлігі, ең алдымен жаңадан құрылып жатқан және қайта құрылымдалып жатқан кәсіпорындар бойынша, қаржы нарығында жұмылдырылады. Бұл жерде акцияларды, облигацияларды, басқа да бағалы қағаздарды сату, сондай-ақ түрлі несиелер түріндегі несиелер қолданылады.

Кәсіпорындар қаржы ресурстарын көптеген бағыттар бойынша қолдана алады, солардың ішіндегі ең негізгілері мыналар:

- қаржылық міндеттемелерді орындаумен байланысты қаржы-банк жүйесінің ұйымдарына төлемдер (бюджетке салықтар төлеу, несиенің қолданғаны үшін банктерге пайыздар төлеу, бұрын алынған несиелерді қайтару, сақтандыру төлемдері) ;

- өндірісті дамыту және техникалық жаңғырту үшін капитал салымдарына меншікті қаражаттарды инвестициялау;

- қаржы ресурстарын басқа фирмалардың бағалы қағаздарына салу;

- қаржы ресурстарын ынталандыру және әлеуметтік сипаттағы ақша қорларын қалыптастыруға бағыттау;

- қаржы ресурстарын қайырымдылық мақсаттарына, демеушілік бағыттарға қолдану.

Өндірістік процестің үздіксіз қызмет етуін қамтамасыз ету үшін қаржы резервтері үлкен маңызды роль ойнайды. Нарыққа өту жағдайларында олардың ролі арта түсуде. Қаржы резервтері үлкен көлемдегі шығындар және күтпеген оқиғалар болған жағдайда да ұдайы өндірістік процестегі қаражаттардың үздіксіз айналымын қамтамасыз етуге қабілетті. Қаржы резервтерін меншікті қаражаттардың есебінен кәсіпорынның өзі (өзін өзі сақтандыру), оның басқарушылық құрылымдары (нормативтік аударымдар негізінде), арнайы сақтандыру ұйымдары (сақтандыру әдісімен) және мемлекет (резервтік қорлар) құра алады.

Қаржы ресурстарының есебінен үнемі өзгеріп отыратын қоғамның қажеттіліктерін қанағаттандыруды қамтамасыз ететін жағдайларды дайындауға арналған қаржы қорлары қалыптасады.

Кәсіпорынның айналымға салған және осы айналымнан табыс алып келетін қаржы ресурстарының бөлігі капитал деп аталады және ол қаржы ресурстарының құны өскен формасы ретінде қызмет етеді. Басқаша айтатын болсақ, капитал - бұл табыс алу мақсатында өндіріске салынған және инвестицияланған қаржы ресурстарының бір бөлігі болып табылады.

Мұндай түсініктемедегі қаржы ресурстары мен кәсіпорын капиталының айырмашылығы мынада: кез-келген уақытта қаржы ресурстары кәсіпорын капиталынан көп немесе оған тең болады. Бұл теңдік кәсіпорынның ешқандай міндеттемелерінің жоқтығын және оның барлық қаржы ресурстарының айналымға жіберілгенін білдіреді. Алайда, капитал мөлшері қаржы ресурстарына қаншалықты жақын болса, кәсіпорын соншалықты тиімді жұмыс істеп жатыр дегенді білдірмейді.

Кәсіпорынның жалпы каиталы деп әдетте оның қолындағы барлық қаржы ресурстарының түрлерін қарастырады. Сол себепті кәсіпорын капиталын түрлі белгілері бойынша классификациялау керек (2 сурет) .

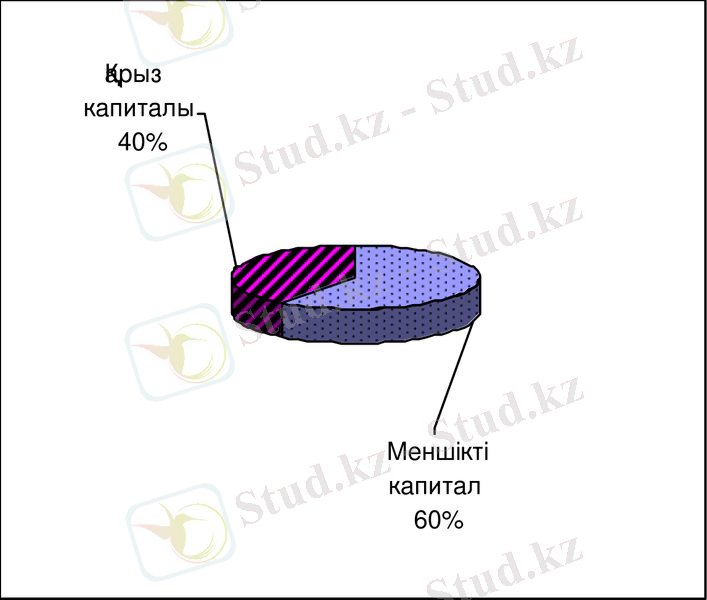

Меншік формасына қарай меншікті және қарыз капиталды бөліп көрсетеді.

Меншікті капитал дегеніміз - бұл кәсіпорынның құрылу барысында қалыптасқан бастапқы капиталы мен қызмет етуі барысында ішкі қаржы ресурстарының есебінен қалыптасқан және оның жеке меншінде қалатын қаражаттары болып табылады. Меншікті капиталдың құрамына жарғылық капиталды, резервтік капиталды, түрлі қорларды, бөлінбеген табысты жатқызуға болады.

Қарыз капитал дегеніміз - бұл кәсіпорынның өндіріс барысына орналастырылған қаражаттарының сырттан тартылған түрлері болып табылады. Қарыз капиталдың құрамына өндірісті қаржыландыру үшін қайтарымды негізде тартылған ақша қаражаттары мен басқа да құндылықтар кіреді. Капиталдың барлық нысандары белгілі бір мерзімде қайтаруды талап ететін кәсіпорынның міндеттемелері болып табылады.

Инвестициялау объектілері бойынша негізгі және айналым капиталын бөлуге болады. Негізгі капитал кәсіпорынның негізгі құралдар мен материалдық емес активтеріне салынған қаржы ресурстары болып табылады. Айналым капиталы, сәйкесінше, кәсіпорынның қаржы ресурстарының айналым қаражаттарына салынған бөлігі болып табылады.

Қолдану мақсаттарына қарай капиталдың келесі түрлері кездеседі: өндірістік, несиелік және спекулятивтік капитал. Өндірістік капитал кәсіпорынның өндірістік активтеріне салынған қаражаттарын сипаттайды. Несиелік капитал кәсіпорынның инвестициялық қызметі барысында қолданылатын қаражаттарын (банктерге депозиттер салу, облигациялар сатып алу және т. с. с. ) сипаттайды. Спекулятивтік капитал кәсіпорынның сатып алу - сату операцияларында, яғни баға айырмасына негізделген операцияларында қолданылады.

Өндірістік процеске қатысу нысанына қарай капиталдың жіктелу механизмі түсінікті түрде 3 суретте берілген.

Өндірістік процестің бірінші кезеңінде ақша нысанындағы капитал кәсіпорынның ұзақ мерзімді және айналым активтеріне инвестицияланады, осылайша ол өндірістік нысанға ауысады. Екінші кезеңде өндірістік капитал өнім өндіру барысында тауарлық нысанға ауысады. Үшінші кезең - өнімді сатуға байланысты тауар нысанындағы капиталдың ақша нысанындағы капиталға ауысу кезеңі болып табылады. Сонымен қатар капитал қозғалысының нысандары өзгерген сайын оның құны өзгеріске ұшырап отырады.

Өндіріспен, саудамен немесе кәсіпкерліктің басқадай түрімен айналысатын шаруашылық субъектілері қайсыларының болса да шаруашылық қызметпен айналысу үшін белгілі бір мөлшерде материалдық құндылықтарды, ақшалай қаражаттары, қаржылық салымдары мен алдағы уақыттарда табыс табу мақсатында жұмсаған шығындары және алашақтары болуы қажет. Осы жоғарыда аталғандардың ақшалай жиынтығы капитал болып саналады. Шаруашылық субъектісі алғашқы құрылған кезде оның капиталы Қазақстан Республикасы заңында қаралған мөлшерден кем болмауы тиіс және де ол сол субъекті құрылтайшыларының, акционерлерінің ақшалай, заттай және басқадай түрде қоғамға қосқан үлестерінен құралады. Кейінгі уақыттарда субъектінің капиталы өзінің қызметі барысында тапқан таза табысы және сондай-ақ басқа да көздерден, тегін түскен мүліктер мен ақшалай қаржылар есебінен өсіп отырады.

Субъекті мүліктернің (капиталының) құралу көздері

Субъекті мүлкі оның негізгі құралдары мен айналымдағы қаржыларының құнынан құралады. Шаруашылық субъектісі меншікті капиталның көздері болып мыналар саналады:

- жарғылық қор;

- резервтік капитал;

- бөлінбеген пайда.

Қосымша төленген капитал-қоғамның өзінің акцияларын атаулы (номиналдық) құнынан артық құнмен сатқаннан пайда болған құн айырмашылығынан туындайды.

Қосымша төленбеген капитал-негізгі құралдар мен инвестицияларды бағалағанда олардың құнының өскен сомасынан және т. б. туындайды.

Резервтік (сақтық, сақтаулы) капитал-келешекте (алдағы уақыттарда) болуы мүмкін зияндармен шығындардың орнын толотыруға арналып шаруашылық субъектісі өзінің таза пайдасынан (табысынан) бөлінген меншіктік капиталдың мөлшері мен құрылу тәртібі Қазақстан Республикасының заңдары мен шаруашылық субъектісінің (қоғамның) жарғысында қаралады (көрсетіледі) .

Бөлінбеген пайда (табыс) -шаруашылық субъектінің (кәсіпорынның) жалпы табысының (пайдасының) барлық шығындарын өтегеннен, бюджетке төленген салым сомаларынан және табыстан (пайдадан) басқадай бағыттарға пайдаланғаннан қалған бөлігі.

Жалпы акционерлік қоғамның немесе субъектінің құрылғаннан бастап жұмсалынбаған (бөлінбеген) таза пайдасы оның капиталы болып саналады. Кез келген шаруашылық субъекті меншікті капиталының жалпы сомасы яғни, барлық активтер сомаларының қосындысынан міндеттемелері сомаларының қосындысын алып тастағандығы қалған сомасы субъектінің немесе акционерлік қоғамның жарғысында көрсетіліп белгіленген жарғылық капиталының сомасынан кем болмауы тиіс. Егер баланс активінің нетто сомасы қоғамның жарғысында белгіленген жарғылық қордан кем болған жағдайда субъекті қызметінің рентабельділігі төмен екендігін көрсетеді. Бұндай жағдайда шаруашылық субъектісі жарғылық қорының мөлшері қайта қаралуға тиісті.

1. 3. Капитал құрамы және басқару бағыттары

Кез-келген компанияның қызметі көп мақсатты мәнге ие; көбінде, фирма капиталының көлемі мен акция табыстылығы және пайда туралы айтуға болады.

Қаржы менеджменті теориясында келесідей екі түсінікті ажыратып қарастырады, олар коммерциялық ұйымның капиталының құрылымы мен қаржылық құрылым. «Қаржылық құрылым» термині, коммерциялық ұйымның қызметін қаржыландыруды бүтіндей қарастырады, басқа сөзбен айтқанда, қысқа мерзімді құралдарды қосқанда, барлық құрал көздерінің құрылымы. Екінші термин болса, құрал көздерінің тар ауқымына арналған - ұзақ мерзімді пассивтер (меншікті құрал көздері мен ұзақ мерзімді қарыз капиталы) . Компанияның ұзақ мерзімді тәртіптегі шешім қабылдау саясаты қарастырылу себепті, алдағы уақытта капитал құрылымы ғана қарастырылады.

Меншікті және қарыз құралдары бірқатар параметрлер бойынша ерекшеленеді, олардың негізгілері төменде кестеде келтірілген. (1 кесте)

1. 1 Кесте. Негізгі құралдардың араларындағы негізгі ерекшеліктер

Мүлік пен пайданың

бөлігін алуға құқық

Капиталдың инвесторға

қайтарылу мерзімі

Капитал құрылымын басқару мүмкіншілігі мен мақсаттылығы сұрағын шешудің екі негізгі бағыты бар: а) дәстүрлі; б) Модильяни-Миллер теориясы.

Дәстүрлі әдіс

Бірінші бағытты ұстанушылардың айтуынша, фирма капиталының құны - капиталдың құрылымына тәуелді; ал екінші бағытты ұстанушылардың пікірі бойынша, фирманың нарықтық бағасын max -лайтын, WACC көрсеткішін min -лайтын, оптималды капитал құрылымы бар. Сонымен қатар, келесідей аргументтер келтірілген. Капиталдың орташа есептелген бағасы, оның құрамдас бөліктеріне тәуелді. Бұл бөліктер, жалпы екі түрге бөлінеді - меншікті және қарыз капиталы. Бұл көрсеткіш көздерінің бағасы, капитал құрылымына тәуелді түрде өзгеріп отырады. Сонымен қатар, өзгеру жылдамдықтары әр түрлі. Көптеген зерттеулер көрсеткендей, акционерлер қарыз құралының қалыпты өсуі кезінде, яғни қаржы тәуекелінің біршама өсуі кезінде, табысты ұлғайтуға бірден талаптар жасамайды. Бірақ, белгілі-бір қауіпсіздік шегінен асқанда, акционерлер тәуекелдің орнын жабу үшін жоғары табыстылықты талап етеді. Компания басында тек меншікті капиталды қолданады (ke), уақыт өткеннен кейін ол арзақ қарыз құралдарын қолдануға тырысады және фирманың жалпы капитализациялау деңгейі өседі, немесе WACC көрсеткіші өседі, уақыт өте келе фирма қарыз капиталын қолдануды өсіреді. Және WACC көрсеткіші min -ды мәнге ие болатын нүкте капиталдың оптималды құрылымы болады.

Капитал ke

құны

WACC

kd

WACC min

Қарыз

капиталының

Оптимум үлесі

Нүктесі

1. 4 сурет. Капиталдың құрылымы мен құнының арасындағы байланысқа дәстүрлі көз-қарас.

Екінші бағытты ұстанушылардың пікірі бойынша керісінше - кейбір шарттар орындалғанда фирманың нарықтық құны мен капиталдың құны, капиталдың құрылымына тәуелді емес. Яғни, онда оларды оңтайландыруға болмайды, және капитал құрылымын өзгерту арқылы фирманың нарықтық құнын өсіруге болмайды. Бұл соңғы бекітпені кейде «принцип пирога» деп те атайды: пирогты әртүрлі бөлуге болады, бірақ оның көлемі ешқалай өзгермейді.

Модильяни мен Миллер әдісі

Өз көз-қарастарын негіздегенде Модильяни мен Миллер бірталай шектеулерді еңгізді, оның ішінде:

- Инвесторлардың рационалдығы, капитал нарығының тиімділігі, мәліметтердің тегін болуы, трансакциялық шығындардың болмауы;

- Компания міндеттемелердің тек екі үлгісін ғана эмиссиялайды: тәуекелсіз ставкалармен міндеттемелер және акциялар (тәуекелді капитал) ;

- жеке тұлғалар тәуекелсіз ставкалар бойынша ссуда - займдық операцияларды жүргізе алады;

- банкроттықпен байланысты шығындар жоқ;

- барлық компаниялар бір тәуекел тобында деп есептеледі;

- күтілетін ақша ағымдары мерзімсіз аннуитет деп танылады. (яғни, табыс өлшемі болжандайды) ;

- салық жоқ.

1. 5 сурет. «Пирог» принципі.

Бұл шектеулердің кей бірін ғажайып елес деп атауға болады. Бірақта кейінгі зерттеулер көрсеткендей, бұл шектеулер негізгі қорытындыларға елеулі әсер етпейді.

Модильяни мен Миллер ұсынған негізгі тұжырымдамалар.

Заңды және жеке тұлғалардың табысына салық салынбау шартында Модильяни - Миллер теориясының логикасы

Келесі белгілерді еңгіземіз:

Vu - қаржылық тәуелсіз U компаниясының нарықтық құны. (яғни, қарыз капиталын қолданбайды) ;

Vg - қаржылық тәуелді G компаниясының нарықтық құны;

E - компаниясының меншікті капиталының нарықтық құны;

D - компаниясының қарыз капиталының нарықтық құны;

NOI - таза операциялық пайда (% мен салықтарды шегергенге дейінгі пайда) ;

σ NOI - NOI-дың орташа квадраттық ауытқуы; Тәуекел мінездемесі ретінде;

k eu - U компаниясының "меншікті капиталы" көзінің құны.

k eg - G компаниясының "меншікті капиталы" көзінің құны;

... жалғасы- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz