Еуразия Банк АҚ: құрылымы, кредиттік саясаты және 2008-2009 жылдардың қаржылық көрсеткіштеріне талдау (өндірістік тәжірибе есебі)

Мазмұны

1. Кіріспе

2. Негізгі бөлім

2. 1. Банк тарихы

2. 2. Банк басшыларының құрылымы

2. 3. Негізгі қаржылық көрсеткіштер

2. 3. 1. Кредиттік саясат

2. 3. 2. Корпоротивтік кредит беру

2. 3. 3. Депозит

2. 3. 4. Валюталық аударымдар

2. 3. 5. Тұтынушылық кредит

2. 4. Еншілес компаниялары

3. Қорытынды

4. Қолданылған әдебиеттер тізімі

5. Қосымша

Кіріспе

Менің өндірістік тәжірбие өткен жерім Еуразия банк акционерлік қоғамы болып табылады. Ондағы несиелеу үрдісін қамтамасыз ету депортаментінде тәжірбиемді өттім. Қазіргі таңда Еуразия банк акционерлік қоғамы Қазақстанның банк жүйесін құраушы банктер қатарына жатады. Ол өзінің даму өрісін Еуропаның дамыған банк жүйесіндегі UniCredit тобының қатарына енген бастап алды. Бүгінгі күні бұл банк кейбір банктік көрсеткіштерден бағалағанда алдынғы қатарда келеді. Атап айтқанда, банктіік капитализация, депозит тарту сияқты көрсеткіштер. Мен тәжірбие барысында академияда алынған жоғарғы теориялық білімімді қолдануға тырыстым.

Алғашқы күндері банктің құрылымымен, құқықтық-нормативтік құқжаттармен таныстым. Бірте-бір мен жетекшінің берген тапсырмаларына кірісе бастадым. Оларды атап айтқанда, банк клиенттерінің құжаттамаларын жинақтап, оларды қалыптастыру, бөлімше бастығына қызметтік хатты дайындау, кепілге алынатын обьектілердің фотосуреттерін түсірдім және т. с. с. көптеген жұмыстарды атқардым. Жалпы тәжірбие өткен департаменттің негізгі жұмысы болып банк клиеттерінен алынған кепілдеме мүлікті бағалап оның нақты құнын анықтау болып табылады. Бұл бөлімшенің жұмысы өте маңызды деп білемін, себебі берілетін несиенің қайтарымдылығына және алынған кепілдің, сол несиені жабатына жауап береді.

ЕУРАЗИЯ Банк тепе-тең мүмкіндік, қызметкерлер мен олардың қызметіне әділ қарау қағидасын ұстанады. ЕУРАЗИЯ Банктің адами әлеуетін арттыру үшін қызметкерлердің білімін, машығын ұдайы дамытып, кәсіби тұрғыдан жетілуге жағдай жасайды

Банк орташа және ірі қазақстандық және Қазақстанда өз қызметін жүзеге асыратын халықаралық бірлестіктерге түрлі өнім мен қызметтер ұсынады; сауда, жобалық қаржыландыру, инвестжобаларды қаржыландыру, активтерді басқару, сондай-ақ қысқа мерзімді несиелеу мен басқа да жалпы банктік қызметтерді қосқанда. Банк өз саясатына сәйкес, жоғары өтімділік деңгейін қолдау мақсатында, әдетте, корпоративтік клиенттер үшін 18 айға дейін орташа мерзімге несие, сондай-ақ, қазіргі уақытта ресурстарына байланысты ұзақ мерзімді қаржыландыру ұсынады екен.

Тарихы

1995 жылы Қазақстан Республикасының Ұлттық Банкінің тіркеуімен ЖАҚ «Алматы сауда-қаржылық банкі» ретінде құрылған болатын. Қазақстанның Банктік заңнамасында қарастырылған ұлттық және шетел валютасында операцияларды іске асыруға Еуразия банк сол жылы ҰБ ҚР № 59 генералдық лицензия алды 2001 жылы «Алматы сауда-қаржылық банкі» Акционерлік Қоғамы ретінде тіркеліп, ал 2002жылы «ЕУРАЗИЯ Банк» Акционерлік Қоғамы ретінде тіркелді.

«Еуразия банк» акционерлік қоғамы 1995 жылы құрылған, Қазақстанның банк жүйесіндегі көшбасшыларынның бірі. Еуразия банк 12 жыл ішінде банк қызметінің барлық саласында едәуір жетістіктерге жетті және қуатты қаржы тобына айналды. Еуразия банк өз клиенттеріне қаржы өнімдері мен қызметтерінің кең спектрін ұсынады. .

01. 01. 2008ж. жағдай бойынша «ЕУРАЗИЯ Банк» АҚ-тың ірі акционері -Bank Austria болып табылады.

Ірі акционердің атауы Акционерге тиесілі акциялардың орналастырылған акциялардың жалпы санына пайыздық ара қатынасы

Bank Austria 94, 65%

Банк стратегиясы

Банк стратегиясы - көшбасындағы банк пен қаржы қызметтерінің провайдері позициясын сақтап қалу, өсім мен операциялық тиімділік арқылы пайданы ұлғайту. Осы стратегияны жүзеге асырудағы

Банк орташа және ірі қазақстандық және Қазақстанда өз қызметін жүзеге асыратын халықаралық бірлестіктерге түрлі өнім мен қызметтер ұсынады; сауда, жобалық қаржыландыру, инвестжобаларды қаржыландыру, активтерді басқару, сондай-ақ қысқа мерзімді несиелеу мен басқа да жалпы банктік қызметтерді қосқанда. Банк өз саясатына сәйкес, жоғары өтімділік деңгейін қолдау мақсатында, әдетте, корпоративтік клиенттер үшін 18 айға дейін орташа мерзімге несие, сондай-ақ, қазіргі уақытта ресурстарына байланысты ұзақ мерзімді қаржыландыру ұсынады. Банк Қазақстандағы өзінің негізгі клиенттері үшін шетелдік банктермен бірлестірілген несиелер ұйымдастырады және Ресей мен Қырғызстанның ірі корпоративтік клиенттерін қаржыландырады.

Банктік қызметтен басқа Банк өзге де қаржылық қызметтер ұсынады. Қазақстанның құнды қағаздар мен валюта нарығының негізгі ойыншысы бола отырып, ол компанияларға валюталық-конверсиялау операцияларын, ақша нарығындағы операцияларды (құнды қағаздар операцияларын қосқанда), компанияларға ақша ресурстарын басқару жөніндегі қызметін ұсынады. Банктің бас лицензиясына сәйкес, Банктің бағалы металдармен (алтын және күмісті қосқанда) мәміле жасауға (сату, сатып алу және сақтау) құқы бар. 2001 жылдан Банк өзінің корпоративтік және бөлшек сауда клиенттеріне ақша қаражаты мен активтерді басқаратын сенімгерлік қызметтерін ұсынады.

1995 жылы құрылған «ЕУРАЗИЯ Банк» АҚ, қазіргі уақытта активі, несие қоржыны, таза кірісі және жалпы депозиттері бойынша ірі жекеменшік қаржы институты болып табылады.

2008 жылдың 31 желтоқсанындағы қаржылық есеп-қисаптың халықаралық стандарттары бойынша есептелген банк активтері 1, 173 триллион теңгені құрады. Ал осы көлемнің 62%-ы, яғни 727, 2 млрд. теңге клиенттердің қарызына (нетто) тиесілі.

2008 жылы банк басты компаниялардың акционерлеріне тиесілі 42, 3 млрд. теңге мөлшерінде таза кіріс алды. 2008 жылдың 31 желтоқсанындағы жағдай бойынша капиталдың жеткілікті болуын қамтамасыз ету мақсатында банктің жеке капиталы 84, 8 млрд. теңгені құрады, ал оның рентабельді коэффициенті (ROE) 36, 5% құрады.

Қаражатты тартудың негізгі көзі - банк депозиттері болып табылады, олар қордың жалпы көлемінің үштен бір бөлігін құрайды. 2008 жылдың ішінде клиент депозиттері 25, 7% өсіті. Осылай ЕУРАЗИЯ Банк тартылған депозиттердің көлемі бойынша Қазақстандағы көшбасшы банктер қатарына еніп, оған нарықтың 17% астамы тиесілі.

Депозит тартумен қатар банк теңге және шетел валютасында қарыз және несие беру, клиенттердің төлем қабылдау, дебетті және несиелік карталары, инкассация, сондай-ақ жеке банкингі сияқты ағымдағы шоттары бойынша қызмет көрсетудің кең спектрін ұсынады.

2008 ж. 1 қаңтардағы жағдай бойынша, Банк бас офистен басқа, Қазақстандағы 21 әмбебап филиалға және 178 операциялық бөлімшеге иелік етеді.

Жалпы сомасы 450 млн. АҚШ долларына Еурооблигациялар орналастырылды. Купон - 9, 25%. Аталған шығарылым ATF Capital B. V. еншілес құрылымы арқылы жүзеге асырылды. Шығарылымның жетекші менеджерлері Citigroup и ING Wholesale Banking болды.

2007 жылғы 21 маусымда Bank Austria (Орталық және Шығыс Еуропадағы коммерциялық және банктік операцияларға арналған UniCredit Group-тың бөлімшесі) мен «ЕУРАЗИЯ Банк» АҚ-тың жеке акционерлері ЕУРАЗИЯ Банк

акцияларының мажоритарлық пакетін сатып алу туралы келісімге қол қойды.

Үш халықаралық рейтинг агенттігі ЕУРАЗИЯ Банктің кредиттік рейтингілерін 2-3-деңгейден Қазақстан Республикасы еліндегі жоғары деңгейге дейін көтерді:

• Moody’s ЕУРАЗИЯ Банктің ұзақ мерзімді кредиттік рейтингісін

«Тұрақты» деген болжаммен «Вa1»-ден «Вaa22-ге дейін көтерді;

• Standard & Poor’s - рейтингінің өзгеру болжамы -«Тұрақты», «В+»-тен «ВВ+»-ке дейін, 3 деңгейге көтерілді;

• Fitch Ratings - «BB-«-тен «BBB+»-ке дейін, Қазақстан Республикасы

еліндегі жоғары деңгейге дейін көтерілді.

Голландия мен Германияның (FMO) Nederlandse Financierings - Maatschappij voor Ontwikkelingslanden N. V. және (DEG) Deutsche Investitions - und mbH даму институттарымен жалпы сомасы 207 млн. АҚШ долларына Орта мерзімді келісімдері бекітілді.

2007 қазан Deutsche Bank AG және Raifeisen Zentralbank Osterreich AG ұйымдастырған, 2008 жылғы қазан айында 370 күнге, 550 миллион АҚШ доллары мөлшерінде тартылған синдицирленген қарызды Банк ойдағыдай өтеді. 550 миллион АҚШ доллары мөлшерінде 6 ай мерзімге заем тартылған. Бұл мәміленің ұйымдастырушысы мен кредит берушісі - Raiffeisen Zentralbank Osterreich AG және Bank Austria болды.

UniCredit Group бөлімшесі Орталық және Шығыс Еуропадағы коммерциялық банктік операциялар үшін, Кредитанштальт (ВА-СА) Австрия Банкі «ЕУРАЗИЯ Банк» АҚ-тың барлық орналастырылған (жай + артықшылықты) акцияларынан 94, 65%-ын сатып алу процесін аяқтады. Мәміленің бағасы

шамамен 2, 117 млн. АҚШ долларын құрады (ағымдағы бағам бойынша, шамамен 1, 452 млн. еуро) .

Негiзгi қаржылық көрсеткiштерi

Өнімдер

Банк үшін корпоративтік клиенттермен өзара әрекеттестіктің негізгі қағидасы -ұзақ мерзімді өзара тиімді қарым-қатынас жасау және ең жоғары деңгейдегі банктік қызметтер көрсетуде олардың қажетін толық қанағаттандыру болып табылады. 2009 жылы «ЕУРАЗИЯ Банк» АҚ өз клиенттері-

заңды тұлғаларға, резиденттерге, резидент еместерге әмбебап өнімдер мен

қызметтердің барлық түрлерін ұсынды.

«ЕУРАЗИЯ Банк» АҚ заңды тұлғаларға заем қаражаттарына деген сұранымдарын толық қанағаттандыруға мүмкіндік беретінқаржы қызметтерінің мынадай түрлерін көрсетті:

• кредит;

• кредиттік желі;

• овердрафт;

• синдицирленген кредит беру;

• сауданы қаржыландыру;

• аккредитив;

• кепілдіктер;

• вексельдік операциялар.

2009 жылы кредиттік саясат қысқа мерзімді де, ұзақ мерзімді де жобаларды қаржыландыруға бағытталды. Қысқа мерзімді кредиттер көбіне қарыз алушылардың ағымдағы қызметін қаржыландыруға, соның ішінде

экспорттық және импорттық операцияларын жүргізуге, шикізат, отын және т. б. сатып алуға арналды.

Ұзақ мерзімді кредиттер - құрылыс салу, жетілдіру және қайта жаңғырту, кәсіпорындардың негізгі қорларын сатып алуға арналды. Қарыз алушылармен тұрақты және ұзақ мерзімді ынтымақтастық жасау мақсатында, бұрынғыдай кредит беру лимитін белгілеу қолданылды, оның негізінде қарыз алушылардың алдынала келісілген шарттарда бүкіл кезең бойы кредиттік ресурстарды тартуға мүмкіндіктері болды.

Кредиттік саясат

Құрамында республиканың түрлі аймақтарында орналасқан ірі сауда және өнеркәсіптік кәсіпорындары бар заңды тұлғаларға кредит беру - «ЕУРАЗИЯ Банк» АҚ дамуының басым бағыттарының бірі. Кредит беру саясатындағы басымдылық - экономиканың нақты бір салаларын қаржылай қолдау, өнеркәсіптік, құрылыс, сауда, ауыл шаруашылығы кәсіпорындарымен тығыз ынтымақтастық жасау, әлеуметтік- экономикалық бағдарламаларды қаржыландыру болып табылады.

Негізгі міндеті ретінде, банк ұсынатын барлық қызмет түрлерін белсенді пайдаланатын сенімді және рентабельді клиент - қарыз алушылардың тұрақты ортасын қалыптастыруды мақсат тұтты. Заем капиталдарының қайтарылуына сенімді кепілдіктен басқа, банктің кредит беру стратегиясы есептік жылы ірі бизнеске кредит беру және тұтыну тауарлары мен қызметтерді іске асыруға бағытталған шағын және орта кәсіпорындарға кредит беру сияқты басты екі бағыты бойынша іске асырылды.

2009 жылғы кредит беру ісінің негізгі міндеттерінің бірі - кредиттік қоржын сапасын кредиттік қатынастар субъектілері, қарыз алушылардың салалық тиесілігі, кредит беру мерзімі мен ұсынылған қамтамасыз етулердің түрлері бойынша саралап, жақсарту. Бұл міндет кредит алуға берілген өтінімдерді алдын ала мұқият іріктеу, қарыз алушыларды және кредиттік мәліметтерді кешенді талдау, кредит беру мерзімі ішінде қарыз алушылардың қаржылық жағдайындағы өзгерістердің мониторингісін өткізу, проблемалық кредиттердің туындау белгілерін бастапқы кезеңде анықтау мен оларды өтеу жөніндегі жұмыстар арқылы, сондай-ақ кредит берудің әрбір кезеңінде тәуекелдерді бақылаудың қолданыстағы жүйесі арқылы шешілді. Ресурстық базаны кеңейту - банкке, көбінесе экономиканың негізгі бөлігін кредит беруге бағдарлауға мүмкіндік берді.

Экономиканың нақты саласына кредит берудің артуы бірқатар факторларға байланысты. Бір жағынан, бұл кәсіпорындардың негізгі құралдарды сатып алуға, сондай-ақ айналым капиталын толтыру үшін өндірістік белсенділікті қаржыландыру мақсатында кредиттерге сұраныстың артуын білдіреді. Екінші жағынан, бұл -банк рыногындағы бәсекелес ортаның болуынан банктің ресурстар мөлшерінің кеңеюі мен жеделдігінің артуынан, біршама тұрақты макроэкономикалық жағдайында экономиканың негізгі бөлігінің кәсіпорындарына кредит берудің жүйелі тәуекелінің кемуінен кредит беру жөніндегі ұсыныстардың көбеюі.

Соңғы жылдарда топтың қарқынды өсуінен соң, 2009 жылы бұл көрсеткіштер едәуір баяулап, екінші жарты жылдықта банктің өсу қарқыны біршама төмендеді. Мұндай баяулаудың негізгі себебі тек қана банктерге ғана емес, сондай-ақ Қазақстанның банктер қауымдастығы

мен әлемдік қаржы жүйесіне әсер еткен өтімділік дағдарысы болды. 2008 жылы үш есеге дейінгі өсу қарқынынан соң, 2009 жылы валюта балансының мөлшері төмендеп, 2008 жылғы 1 047, 3 млрд. теңгеден 2009 жылы 984, 7 млрд. теңгеге дейін төмендеді

Активтер көлемі бойынша «ЕУРАЗИЯ Банк» АҚ-тың Қазақстан банк жүйесіндегі үлесі 8, 5% құрады. Топтың несие қоржынының өсу қарқыны алдыңғы 3 жылмен салыстырғанда (2004 жылы - 85, 3%, 2005 жылы -

118, 5%, 2008 жылы - 113, 8%) біршама төмендеп, 49, 6% құрады. Дегенмен өсім көлемі жоғары, нақты айтсақ - 259, 6 млрд. теңге. 2009 жылы несие қоржыны үлесінің 50, 0-ден 79, 5%-ға өсуі есебінен баланс активтері қайта құрылды, сонымен бірге барлық өтімділік коэффициенттері белгіленген пруденциалдық нормативтер шамасында қалды (2 - сурет) .

2009 жылы топ тартқан клиент қаражаттарының көлемі өсті. Оның

ішінде клиент қаражаттарының баланс пассивіндегі үлесі 38, 7%, ал 2008 жылмен салыстырғанда 4, 3% құрайды. Клиент қаражаттарының құрамындағыағымдағы шоттар мен депозиттердің талап етілгенге дейінгі үлесі - 16, 3%, клиенттердің жедел қаражаттарының үлесі - 83, 7%. Заңды тұлғалардың клиенттер алдындағы берешек қаржысы

- 63, 6%, ал жеке тұлғалардың қаржысы

- 36, 4% құрады (3 - сурет) .

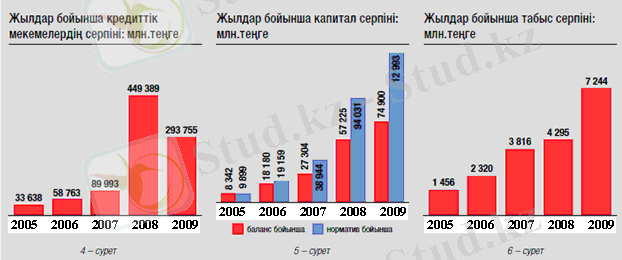

2009 жылы кредиттiк мекемелерден тартылған қаражат көлемі 34, 6%

төмендеді. Мұндай төмендеу қысқа мерзімді міндеттемелер көлемінің

азаюынан болды. 2009 жылғы қазан айында 550, 0 млн. долл. сомасында

синдицирленген заем өтеліп, оның орны негізгі компанияның қаражаты есебінен жабылған болатын (4 - сурет) .

2009 жыл ішінде Банк жалпы сомасы 13, 9 млрд. теңге жай акцияларын орналастыру есебінен өзінің жарғылық қорын арттырды. Сондай-ақ, 2009 жылы 12, 0 млрд. теңге сомасында реттелген қарыздарды тарту іске асырылды. Нәтижесінде 2009 жылғы топтың капиталы 57, 2-ден 74, 9 млрд. теңгеге дейін өсті, ал пруденциалдық нормативтерге

сәйкес есептелген капитал 130, 0 млрд. теңгені құрады (5 - сурет) .

2009 жылы табыс салығын төлегеннен кейінгі ЕУРАЗИЯ Банк АҚ-тың таза табыс көлемі 7 244 млн. теңгені құрады, бұл 2008 жылмен салыстырғанда 68, 6% артық (6 - сурет) .

Банк табысына сыйақы алумен байланысты таза кіріс те біршама әсер етеді. 2009жылы оның көлемі 35, 9 млрд. теңгені немесе банк табысың 78, 8% құрады. Сыйақымен байланысты таза кіріс көлемі 2008 жылмен салыстырғанда 103, 3% өсті. Банктің 2009 жылғы комиссиялық табысы

7, 8 млрд. теңге болып, өткен жылмен салыстырғанда 69, 2% өскен, яғни банктің жалпы табыс көлемінің 17, 2% құрайды, бұл клиент базасының өсу серпінін көрсетеді.

Сыйақы алуға байланысы жоқ табыстар 1, 8 млрд. теңгені немесе банктің барлық табысының 4, 0% құрады, оның құрамына сату-сатып алу, бағалы қағаздармен операциялар, шетел валютасымен операциялар және тағы басқа операциялар бойынша табыстар кіреді. Қаржылық нәтижені максимизациялау мақсатында банк шығындар деңгейіне және көрсетілетін қызметтер құнына үнемі бақылау жүргізіп отырады.

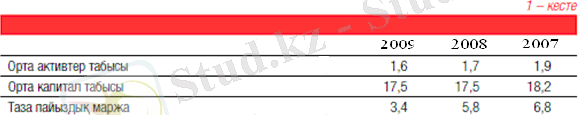

(1 - кесте) .

Халықаралық қаржы институттарымен өзара әрекеттестiк

2009 жылғы елеулі оқиға - ЕУРАЗИЯ Банктің австриялық Bank Austria-ның

мажоритарлық акция пакеттерін сатып алу арқылы еуропалық UniCredit Group құрамына енуі. Осы мәміленің сәтті аяқталуына байланысты, халықаралық рейтинг агенттіктерінің үшеуі де ЕУРАЗИЯ Банктің кредиттік рейтингісін 2-3 деңгейден Қазақстан Республикасы еліндегі ең жоғарғы деңгейіне дейін көтерді.

Осылайша, Moody’s агенттігі ЕУРАЗИЯ Банктің ұзақ мерзімді кредиттік рейтингісін «Вa1»- дан «Вaa2»-ға дейін, «Тұрақты» деген

болжаммен, Standard & Poor’s агенттігі «В+»-дан «ВВ+»-ға дейін, 3-деңгейге, «Тұрақты» деген болжаммен, ал Fitch Ratings агенттігі «BB-»-дан «BBB+»-ға дейін, Қазақстан Республикасы еліндегі ең жоғарғы деңгейіне көтерді. 2009 жылғы тамыз айында Голландия мен Германияның даму институттарымен Орта мерзімді келісімдер бекітілгенін айта кеткен жөн: FMO (Nederlandse Financierings - Maatschappij voor Ontwikkelingslanden N. V. ) және DEG (Deutsche Investitions - und mbH), жалпы сомасы 207 млн. АҚШ доллары. Мұндай шешімге ЕУРАЗИЯ Банктің жоғарыда аталған даму институттарымен ұзақ мерзімді қарым-қатынастары себеп болды.

2009 жылғы қазанда Банк Deutsche Bank AG және Raiffeisen Zentralbank Osterreich AG ұйымдастыруы бойынша 550 млн. АҚШ доллары көлемінде, 370 күндік мерзімге 2008 жылғы қазан айында алған синдицирленген заемын сәтті өтеді. Осы заем бойынша қатысушы-банктер саны Таяу Шығыс, Еуропа, АҚШ және Азия елдерінің 50 банкісінен астамын құрайды. Сонымен қатар 2009 жылғы қазан айында 550 млн. АҚШ доллары көлемінде, 6ай мерзімге заем тартылған болатын. Аталған мәміленің ұйымдастырушылары мен кредит берушілері Raiffeisen Zentralbank Osterreich AG және Bank Austria болды. Экономиканың нақты секторы шетел серіктестерімен транзакция жүргізуге қызығушылықтың өсуін есепке ала отырып, ЕУРАЗИЯ Банк өз клиенттері мен контрагенттеріне жоғары класты қаржы институттарымен бірігіп, сауданың барлық түрлерін қаржыландырудыұсынды.

Қазіргі таңда, Банктің кредиттік желісінің жалпы сомасы 500 млн. АҚШ долларын құрайды. Банктің 2009 жылы сауданы қаржыландыруға тартылған қаражаттарының жалпы көлемі 256, 3 млн. АҚШ долларынан астам соманы құрады.

Сондай-ақ 2009 жылғы сәуір айында Оңтүстік Кореяның Export-Import Bank of Korea («KEXIM») мемлекеттік банкімен 2008 жылғы 20 шілдеде жасалған Кредиттік Келісімге ЕУРАЗИЯ Банкке қатысты бұрын бекітілген кредиттік желінің 10 млн. АҚШ долларынан 30 млн. АҚШ долларына дейін артқаны туралы Қосымша Келісім жасалғанын атап өткен жөн. Аталған жедел кредиттік желінің өсуінің негізгі себебі, Оңтүстік Кореядан жеткізілетін тауарларға ЕУРАЗИЯ Банк клиенттерінің импорт жобаларын қаржыландыруы бойынша, KEXIM тарапынан ЕУРАЗИЯ Банкпен бұдан әрі серіктес болуға үлкен қызығушылық білдіруі болды. Бір жыл ішінде Банк халықаралық даму институттары - ЕҚДБ, FMO, DEG, KfW және Дүниежүзілік банкпен белсенді ынтымақтастықта болды. Біз Еуропалық қайта құру және даму банкімен серіктестіктің едәуір жоғары деңгейіне қол жеткіздік, оның шағын және орта бизнеске қолдау көрсету бой-ынша бағдарламасы Қазақстанда 1998 жылдан бері сәтті іске асырылуда. ШОБ субъектілеріне кредит беру бағдарламасы банктің барлық филиалдарында таралған. ЕУРАЗИЯ Банк ЕҚДБ шағын және орта бизнес субъектілерін қаржыландыру бағдарламасын іске асыру бойынша өкілеттік берген Қазақстандағы алғашқы банк болғандығын атап өтуге болады. Банк келесі бағыттар бойынша ЕҚДБ-мен белсенді түрде жұмыс жасауда:

• Сауданы Қаржыландыру Бағдарламасы (Trade Facilitation Programme) аясында Банк клиенттерінің сауда жобаларын 45 млн. АҚШ долларына дейін қаржыландыру.

• ЕҚДБ-мен біріге отырып, Қазақстанның Шағын және орта бизнеске қолдау көрсету бағдарламасы (KSBP II) аясында, 10 млн. АҚШ доллары көлемінде шағын және орта бизнес жобаларын қаржыландыру.

• Лизинг және ауыл шаруашылық құрал-жабдықтарын сатып алу жобаларын 10 млн. АҚШ доллары көлемінде қаржыландыру.

Қазіргі таңда Банк ЕҚДБ және IFC-пен шағын және орта бизнес секторын қаржыландыруға қатысты келіссөздер жүргізуде.

ЕУРАЗИЯ Банк еуропалық және азиялық инвесторлармен, сондай-ақ АҚШ инвесторларымен жақсы таныс, 2004-2009жж. аралығында Банк халықаралық капитал рыногына еурооблигацияларды жеті реет шығарып, өзінің бағалы қағаздарын сомасы 1, 600 млн. АҚШ долларында орналастырды: 2004 жылғы мамыр айында Банк жалпы сомасы 100 млн. АҚШ долларына, 3 жыл мерзімге еурооблигациялардың бірінші шығарылымын жүзеге асырды. Купон - 8, 5 %. Шығарылымның жетекші ұйымдастырушысы - ING Bank болды. 2004 жылғы қараша айында ЕУРАЗИЯ Банк 200 млн. АҚШ доллары сомасына, 5 жыл мерзімге еурооблигациялардың екінші шығарылымын жүзеге асырды. Купон - 8, 875%. Жетекші менеджерлер - Credit Suisse First Boston және HSBC болды. 2005 жылғы сәуір айында Банк алғаш реет өзінің еурооблигацияларын американдық инвесторлар арасындағы Reg S/144A Ережесі бойынша 200 млн. АҚШ доллары сомасына, 7 жыл мерзімге орналастырды. Купон - 9, 25%. Жалғыз жетекші менеджер - Credit Suisse First Boston болды. Сол жылғы қазан айында ЕУРАЗИЯ Банк Еуропа мен Азия инвесторлары арасында еурооблигацияларын 200 млн. АҚШ долларына, 5 жыл мерзімге орналастырып, рынокқа қайта шықты. Купон - 8, 125%. Жетекші менеджер - HSBC және Deutsche Bank AG болды.

... жалғасы- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz