Қазақстан Республикасының ақша-несие саясаты: мәні, құралдары және инфляцияға әсері

МАЗМҰНЫ

КІРІСПЕ . . . 2

1. АҚША-НЕСИЕ САЯСАТЫ- МЕМЛЕКЕТТІҢ ЭКОНОМИКАЛЫҚ САЯСАТЫНЫҢ ҚҰРАМДАС БӨЛІГІ . . . 4

1. 1 Ақша-несие саясатының экономикалық мәні, түрлері және мақсаты . . . 4

1. 2 Ақша-несие саясатының құралдары . . . 6

2. АҚША-НЕСИЕ САЯСАТЫН ЖҮРГІЗУ ҚҰРАЛДАРЫ . . . 10

2. 1 Ұлттық банктің ақша-несие саясатын реттеу механизмі . . . 10

2. 2 Бағалы қағаздар нарығы . . . 13

2. 3 Ақша-несие саясатының инфляцияға әсері . . . 19

ҚОРЫТЫНДЫ . . . 24

ҚОЛДАНЫЛҒАН ӘДЕБИЕТТЕР ТІЗІМІ . . . 25

КIРIСПЕ

Еңбек өнiмдiлiгiнiң төмен деңгейi, еңбекке қабiлеттi халықтың көпшiлiгi жұмыспен қамтылмаған, шығарылған өнiмнiң басым көпшiлiгi бәсекеге қабiлетсiз, халық шаруашылығы салаларының импорт жеткiзiлiмдерiнен едәуiр тәуелдiлiгi және т. б. орын алған жағдайда ұлттық валютаның белгiленген бағамы экономиканы қазынашылық және ақша -несие жағынан реттеу үшiн ұлттық ақшаның дүниежүзiлiк нарықтағы нақты құнын көрсетпеуiнен қолайсыз болады. Үкiмет көпшiлiктi жұмыспен қамтуға және экономикалық өсуге бағытталған тәуелсiз экономикалық саясатты жүргiзуге мүмкiндiгi болмайды.

Төлем балансының тапшылығы ұзақ уақыт сақталған жағдайда, Үкiмет қаржы қорларын жоғалтуы мүмкiн. Тiркелген ұлттық валюта бағамы баланстағы туындайтын үйлесiмсiздiктердi пайдалануы, ықтимал iрi алтын-валюта резервтерiнiң болуын талап етедi. 1998 жылы дүниежүзiлiк нарықтағы және Ресей экономикасындағы экономикалық жағдайдың нашарлау жағына қарай күрт өзгеруi, тiркелген ұлттық валюта бағамының өзiнiң тiршiлiк етуге жарамсыздығын көрсеттi. Қазақстан экономикасы өз валютасының тұрақтылығын қолдау үшiн алтын-валюта қорларының едәуiр мөлшерiн жоғалтты.

Үкiметтiң саясаты бюджет тапшылығы мен салықтардың мөлшерлемелерiн көзделген деңгейде сақтау арқылы экономиканы тұрақтандыруға бағытталған болатын. Салықтық-бюджеттiк реттеу әлсiз болса да жиынтық кiрiстiң өсуiн ынталандыруды негiзге алған. Ақша-несие саясатының рөлi айырбастау бағасының жарияланғанмен тепе-тең сәйкестiгiн қамтамасыз ету үшiн ақша ұсыныстарын реттеумен шектелген едi.

Несие ұйымдарын ынталандыру мен олардың экономиканың нақты секторымен өзара iс-қимыл жасауын қолдау мәселелерi ҰБ тарапынан тiкелей реттеу аясынан шығарылып, ақша нарығының өтiмдiлiгiн басқару қиындады, ашық нарықта ломбардтық несиелеу және РЕПО мәмiлелерi, коммерциялық банктерге күндiк қарызбен “овернайт” несиелерiн беру сияқты классикалық операцияларды жүзеге асыру қиындады.

Осымен бiрге, Үкiмет жұмыссыздықты азайтудан ұлттық валютаның құнсыздауымен күресудi маңыздырақ деп санап, тiркелген айырбастау бағамы қолданылған жағдайда, инфляцияны ауыздықтау мен инфляциялық болжамды төмендетуде едәуiр нәтижелерге қол жеткiздi.

Баланстағы тепе-теңсiздiк кезiнде орын алатын ұлттық валюта бағасының ауытқуына сыртқы қаржыландыру көздерiн тартпай-ақ түзету жасалады. Осы мақсаттарға Халықаралық Валюталық Қор несиелерiн қарызға алу, қосымша валюта мен алтын резервтерiн жасау қажет болмайды.

Еркiн айырбас режимiне көшкен кезде ұлттық валюта құнсызданғаннан кейiн, шетелдiк нарықтағы ұлттық тауарлар арзандап, бұл өз кезегiнде экспорт мөлшерiнiң қалпына келуiне және импорттың кемуiне, елге еркiн айырбасталымды валюта ағымының артуына ықпал еттi.

Еркiн өзгермелi ұлттық валюта бағамы жағдайында Үкiмет елдiң экономикалық ахуалына, сыртқы экономикалық қатынастарына, валюта резервтерiне, берешектерге, тауарлық және қаржылық ағындардың серпiнiне тiкелей ықпал етуге мүмкiндiк алды. [7; 129б]

Сонымен бiрге, Қазақстан экономикасында бiрқатар дағдарыстық жағдайлар соңына дейiн әлi де жойылмай келедi. Экономиканың кейбiр салаларында өндiрiстiң құлдырауы тоқтатылмады, салық салу және бюджеттiк кiрiстi арттыру проблемалары орын алуда, мемлекеттiк iшкi және сыртқы қарыздар мөлшерi өсуi жалғасуда және мемлекеттiң экономикалық қауiпсiздiк табалдырығының мағынасына жақындады, өндiрiстiк салаға берiлетiн несиелер бойынша пайыздық мөлшерлемелер жоғары болып қалуда, шаруашылық етушi субъектiлердiң инвестициялық белсендiлiгi тиiстi деңгейде емес және т. б. Мұның барлығы ақша-несиелеудi реттеу жөнiндегi шаралар бюджеттiк шығындар мен салық салуды басқару жөнiндегi мемлекеттiк шаралармен тығыз байланысты болу керектiгiн дәлелдейдi.

Жұмыстың тақырыбы “ ҚР ақша-несие саясаты”

Жұмыс ақша-несие саясатының мәнi мен қазiргi кезеңдегi оның даму проблемаларын айқындауды мақсат тұтады.

Қойылған мақсатқа байланысты мына мiндеттер белгiлендi:

- Бұл тақырып бойынша экономикалық әдебиеттi зерделеу және талдау:

- Ақша-несие саясатын басқарудағы зерделеу әдiстерiн талдау;

- Ақша-несие саясатының негiзгi сипаттамалары мен өлшемдерiн зерделеу;

- Ұлттық банктің ақша-несие саясатын жүргізу механизмін қарастыру;

- Ақша нарығындағы операцияларға және несиелік бақылауға талдау жасау;

- Ақша-несие саясатының инфляцияға әсерін қарастыру;

Ақша-несие саясаты жүйесiн қалыптастыру мен жұмыс iстеу мәселелерi Қазақстан Республикасында қолданылатын заңдармен тығыз байланыстырып қаралған.

1. АҚША-НЕСИЕ САЯСАТЫ-МЕМЛЕКЕТТІҢ ЭКОНОМИКАЛЫҚ

САЯСАТЫНЫҢ ҚҰРАМДАС БӨЛІГІ

1. 1. Ақша-несие саясатының экономикалық мәні, түрлері және

мақсаттары

Ақша-несие - бұл айналыстағы ақша жиынын, несие көлемін, сыйақы мөлшерлемесін өзгертуте, жалпы банк жүйесінің қызметін реттеуге бағытталған шаралар жиынтығы. Ақша-несие саясатының макроэкономикалық деңгейдегі субъектісі - Ұлттық банк болып табылады. Ал ақша-несие саясатының Ұлттық банк тарапынан реттеу объектілеріне экономикадағы қолма-қол және қолма-қол ақшасыз жиынының жиынтығы жатады.

Ақша-несие саясатының екі түрі бар: ынталандырушы және тежеуші.

Ынталандырушы монетарлық саясат экономиканың «төмендеу» кезінде, жұмыссыздықпен күресу және еңбек белсенділігін арттыру мақсатында жүргізіледі.

Ынталандырушы саясат Ұлттық банк тарапынан ақша ұсынысын өсіру шаралары арқылы жүзеге асырылады: Ол шаралар:

- міндетті резервтер нормасын төмендету;

- есептелген пайыз мөлшерлемесін төмендету;

- Ұлттық банктің мемлекеттік бағалы қағаздарды сатып алуы.

Тежеуші монетарлық саясат экономиканың «өрлеу» кезінде инфляцияны төмендету және еңбек белсенділігін азайту мақсатында жүргізіледі.

Ұлттық банк тарапынан тежеуші монетарлық саясатты жүзеге асыру барысында ақша ұсынысын азайту шаралары пайдаланылады. Ол шаралар:

- міндетті резервтер нормасын өсіру;

- есептелген пайыз мөлшерлемесін өсіру;

- Ұлттық банктің мемлекеттік бағалы қағаздарды сатуы.

LRAS

LRAS

SRAS

SRAS

Р

ү^ * ү

Ү 1 Ү* Ү*

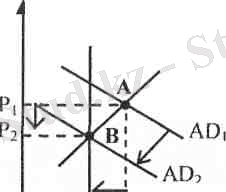

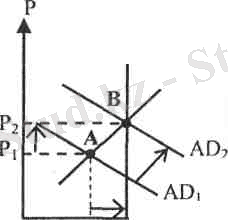

а) ынталандырушы б) тежеуші

Сурет 1. Монетарлық саясат түрлері. [1; 280б]

1(а) -суретте ақша ұсынысының өсуі жиынтық сұраныс қисығын АD 1 қисығын АD 2 -ге жылжытады, яғни жиынтық сұраныс өсті. Ү 1 өнім көлемі Ү* әлеуетті өнім көлемі деңгейіне өсті. Демек, рецессияны жойып, ресурстарды толық жұмысбастылық деңгейінде пайдалануға мүмкіндік берілді.

1(б) -суретте ақша ұсынысының азаюы жиынтық сұраныс қисығын солға қарай жылжытады, яғни жиынтық сұраныс қысқарады. Баға Р 1 ден Р 2 -ге төмендейді, Ү 1 өнім көлемі Ү* әлеуетті деңгейіне қарай жылжиды. Бұл шаралар инфляцияға қарсы пайдаланылады.

Шаруашылық жағдаятына байланысты ақша-несие саясатының екі типі болады:

- рекстрикциялық ақша-несие саясаты;

- экспанциялық ақша-несие саясаты.

Рекстрикциялық ақша-несие саясаты - екінші деңгейлі банктердің несиелік операциялар көлемін шектеуге және қатаң шарт белгілеуге, сондай-ақ сыйақы мөлшерлемесінің деңгейін арттыруға бағытталатын шаралар жиынтығы.

Экспанциялық ақша-несие саясаты - несие беру көлемін кеңейтумен, айналымдағы ақша жиынының өсуіне бақылаудың әлсіздігімен және сыйақы мөлшерлемесінің төмендеуіне байланысты сипатталады. Соңғы жылдардағы ақша-несие саясатының басты көздеген бағыты-инфляцияны төмендету және теңгенің тұрақтылығын қамтамасыз ету.

Ақша саясатының құралдарын төмендегідей топтастыруға болады.

Ақырғы мақсат:

а) экономиканың өсуі;

ә) толық жұмысбастылық;

б) бағаны тұрақтандыру;

в) төлем балансын тұрақтандыру.

Аралық мақсат:

а) ақша жиыны;

ә) пайыз мөлшерлемесі;

б) айырбас курсы.

Құралдары:

а) несие берудің лимиті, пайыз мөлшерлемесін тікелей реттеу;

ә) міндетті резервтер нормасының өзгеруі;

б) есептеу молшерлемесінің өзгерісі;

в) ашық нарықтағы операциялар.

Тікелей (а) және жанама (ә, б, в) құралдарының арасында айырмашылықтар бар. Жанама құралдарды тиімді пайдалану ақша нарығының дамуымен тығыз байланысты. Нарықтық экономикада, әсіресе алғашқы өзгерістер кезеңіңде, тікелей және жанама құралдар пайдаланылады, соңғылары алғашқыларын ығыстырады.

Соңғы мақсаттар жалпы экономикалық саясаттың, сонымен қатар қазыналық, валюталық, сыртқы сауда, құрылымдық және басқа да саясаттарды ескере отырып, несие-ақша саясаты жоғарыда аталған саясаттардың бір бағыты ретінде қарастырылады.

Аралық мақсаттар нарықтық жағдайда тікелей орталық банктің жанама құралдары арқылы жүзеге асырылады. Бұл мақсаттарға жетуде Ұлттық банк ақша-несие саясатын жүргізуде.

Нысанаға алатын ақша базасы келесідей ақша-несие саясатының негізгі құралдарының көмегімен реттеледі:

- қайта қаржыландыру мөлшерлемесі: ресми мүдделендіру мөлшерлемесі деңгейін белгілеу;

- ҚҰБ-те (Қазақстан Ұлттық банкі) жинақталатын ең төменгі міндетті резервтер нормасын белгілеу, оның ішінде сырттан тартылған қаражаттарды мерзіміне, көлеміне және түрлеріне байланысты жіктеу;

- мемлекеттің бағалы қағаздарын сатып алу және сату бойынша ақша нарығындағы операцияларды жүргізу;

- банктерге және үкіметке несие беру;

- валюталық нарықтағы басқыншылық;

- кейбір жағдайларда несиелік операциялардың жекелеген түрлерінің деңгейі мен көлеміне тікелей сандық шектеулер енгізу;

- ресми есепке алу (дисконттық) мөлшерлемесі. [1; 278-294]

1. 2. Ақша-несие саясатының құралдары

Пайздық саясат ақша-несие саясаты құралдарының бірі болып табылады. Ұлттық банк ақша нарығының сұраныс пен несие бойынша ұсыныстың инфляция деңгейінің жалпы жағдайлырана және инфляциялық күтімдеріне байланысты анықталатынортақ қайта қаржыландыру мөлшерлемесін бекітеді. Ұлтық банк өзінің пайыздық саясатын мемлекеттің ақша-несие саясатын іске асыру мақсатында, нарықтың пайыздық мөлшерлемесіне әсер ету үшін қолданылады. Қайта қаржыландыру мөлшерлемесін анықтау кезінде Ұлттық банк пайыздық мөлшерлемесін оң және нақты түрде қстап тұру мүдделігін ескереді.

Теңгені айналысқа енгізгеннен кейінгі пайыздық саясаттың негізгі мақсаты- теңгені несиеге деген сұранысын азайтатын, ал оның артынан ақша массасының өнім қарқынын азайтатын, сәйкесінше инфляцияны төмендетуді қамтамасыз ететін деңгейге дейін көтеру. Жоғары пайыздық мөлшерлемелер, дәлірек айтқанда, пайыздар үшін төлемдер шығындарды құрайтындардың бірі. Яғни, жаңа пайыздық саясат өзінің нәтижесін қандай да бір анықталмаған болашақта емес, қысқа уақыт аралығында беруі керек.

Қазақстандағы жоғары қарқынды инфляцияға қарсы күресте пайдалануға мүмкіндік беретін келесі бір факторға шетел валютасына деген шектен тыс сұранысты азайту шаралары жатады. Теңгені енгізгеннен кейін жарты жыл ішінде валютаның бағамдық айырмасы есебінен алыпсатарлық жолмен табыс алу мүмкіндігінің болуы ірі банктердің қысқа мерзімді капиталының қарыздықт нарықтан еліміздің валюта нарығына ағылуына жол берді. Айырбас бағамымен анықталатын теңгенің сыртқы құнының көрсеткіштер мен қарыздар бойынша пайыздық мөлшерлемелер және бағалық қағаздар бойынша табыстылық арқылы анықталатын теңгенің ішкі құнының көрсеткіштері арасындағы қатынастың бұзылуы ұлттық валютаның тұрақтылығына кері әсерін тигізеді. [2;

Қаржы операцияларының барлық түрлері бойынша пайыздық мөлшерлемесінің деңгейі Ұлттық банкінің қайта қаржыландыру мөлшерлемесі бойынша индикативті анықталады. Сауданың түрлері бойынша төленетін пайыздық мөлшерлемелер өзара кейбір негізгі себептермен ерекшеленеді. Олардың арасынан мыналарды көрсетуге болады: қарыз мерзімінің әртүрлілігі, пайызды төлеумен байланысты тәуекелдің деңгейі және пайыздық мөлшерлемесінің өзгеру мүмкіндігімен байланысты тәуекелдің деңгейі және пайыздық мөлшерлемесінің өзгеру мүмкіндігімен байланысты тәуекелдің деңгейі.

Мемлекеттік қазыналық міндеттемелер, банкаралық несие, Ұлттық банкінің ноталары бойынша пайыздық мөлшерлемелер сауда мәніне сай келеді.

Ұлттық банкінің ноталы және қазыналық вексельдер бойынша табысы Ұлттық банкінің банкаралық несие бойынша табысынан төмен болады. Бұл мемелекеттік қазыналық міндеттемелер және Ұлттық банкінің ноталарының пайызды және қарызды төлеу жағынан несиелерге қарағанда үлкен сенімділігімен түсіндіріледі.

Резервтік талаптар . Банктерге берілетін несиенің көлемін реттеу үшін, банктің өз міндеттемелері бойынша төлей алмау тәуекелін төмендету және банктердің акционерлері мен салымшыларының мүдделерін қорғау мақсатында Ұлттық банк резервтік талаптар механизмін қолданады. [4; 333б]

Ақша нарығындағы тепе-теңдікті қамтамасыз етуде, банктерге берілетін несие көлемін реттеуде және олардың міндеттемелері бойынща төлемсіздікті төмендетуде, сол сияқты банктің салым иелері мен акционерлерінің мүдделерін қорғау мақсатында Ұлттық банк ең төменгі резервтік талаптар механизмін қол-данады.

Резервтік талаптар, ашық нарықтағы операциялар және пайыз саясатымен қатар коммерциялық банктерді жанама ақшалай-несиелік реттеудің негізгі құралдарының біріне жатады. Қазақстан банк жүйесінің бүгінгі даму жағдайында резервтік коммерциялық банктердің депозиттерін сақтандыру қызметін, екінші жағынан, экономикадағы ақшалай мультипликатор үрдісін реттеу қызметтерін атқарады.

Ақша-несие саясатының бұл құралы 1993 жылы 1 қаңтарда енгізілген «ҚР Коммерциялық, кооперативтік және жеке банктердің қызметін реттеу туралы» нұсқауға сәйкес, міндетті резерв нормативі 18-20% мөлшерінде бекітілген болатын. Қазіргі уақытта ол төмендеп, 10, 5%-ды құрайды. Банктер резервтерінің артық болуы, яғни Ұлттық банктегі корреспонденттік шоттардағы қаражаттардың өсуіне байланысты резервтік талаптар шамасьгн төмендетіп қана қоймай, сол сияқты резервтеудің баламалы тәртібіне өтуге, яғни бұл банктердің нормативтерін орындау барысында корреспонденттік шоттағы қаражаттар сомасын ең төменгі резервтер мөлшерінен төмен болмауын сақтап отыруға тиістілігін білдіреді.

Әлемдік тәжірибеде міндетті резервтердің өте жоғары деңгейде болуы, банк жүйесінің қаржы делдалы ретіндегі тиімділігін нашарлатып, ал ең төменгі резервтер нормасының артуы несиелік ресурстардың экономикаға құйьшуына тосқауыл болатындығын көрсетеді. [1; 285б]

Банк резервтерінің шамадан тыс өсуіне байланысты резервтік талаптардың мөлшерін азатып қана қоймай, сонымен қатар, резервтердің баламалы тәртібіне ауысу мүмкіндігі пайда болады. Яғни, экономикалық нормативтерді орындайтын банктердің корреспенденттік шоттағы қаражаттарының мөлшері резервті талаптардан кем болмау керек.

Ұлттық банк орташа айлық қалдыққа байланысты пайызды банктің корреспонденттік шоты бойынша төлейді. Резервтер бойынша пайызды төлеу резервтік талаптардың жоғары болу жағдайында несиелер жіне тартылған депозитер бойынша банктердің пайыздық мөлшерлемемсі арасындағы айырманы азайту қажеттілігі туындайды.

Ақша-несие қатынастарын мұндай бақылау және реттеу механизмі ашық нарықтағы операцияларға және есеп мөлшерлемелерінің өзгерісіне қарағанда сирек пайдаланылады. [4; 335б]

Несиелік операциялар. Несиелеу және қаржыландыру операцияларына соңғы жыЛдары Ұлттық банк қызметінің алдағы уақыттарда классикалық қызметіне жақындауына байланысты тиісті шаралар қолданды. Қазіргі уақытта екінші деңгейдегі банктерді несиелеу тек қана олардың өтімділігін сақтау мақсатында жүзеге асырылады. Бюджет тапшылығын жабу үшін Үкіметке несие беру бюджет саясаты аумағында, яғни Орталық банктің республикалық бюджетті несиелеуден бас тарту мақсатында жүргізілді. Жеңілдікпен несие беру және кәсіпорындардың несие үшін тікелей өтініш жасауы қарастырылған жоқ. Ұлттық банк несиелерін орналастыру аукциондар арқылы, банкаралық нарық арқылы, сол сияқты ломбардтық несиелеу негізінде жүзеге асырылады. [1; 288б]

Ұлттық банкі мен Қазақстан Республикасының Министрлер Кабинеті арасындағы 1994 жылы қаңтар айындағы меморандумына сәйкес Ұлттық банк несиені үш негізгі бағыт бойынша береді. Директивті несиелер Үкімет белгілеген басымдықтар бойынша мемлекеттік бюджеттің тапшылығын жабу үшін коммерциялық банктер арқылы және несиелік аукциондар арқылы банктерге берілетін несиелер.

Директивті несиелер айналасында қиын жағдай пайда болды. Сондықтан бұл несиелерді қайтару бойынша жұмыстарын тоқтатты, олар несие Үкіметтің кепілдемесі бойынша төленеді деп сенді, өйткені несиелер Қаржы министрлігі және Эеономика министрлігінің рұқсаты арқылы несиелік қабілетіне байланыссыз барлық шаруашылық органдарға берілді.

Сөйтіп, банк жүйесі апқылы төлем қабілеті жоқ кәсіопорындарға қысым көрсетілді, олар банк несиесі есебінен бюджет дотациясын жасады, өйткені несие қайтару жүгі Қаржы министрлігіне ауысты.

Төлемсіздікті шаруашылық есепке алу арқылы шешу, бір жағынан мәселені шешсе, екінші жағынан кәсіпорындардың айналым қаражатарын жоғалтуға әсер ететін факторды- бағалардың өсуін ынталандырды. Ақша-несие саясатының бұл құралы өткен уақыттың еншңсңнде қалды. Оның орнын тұрақты түрде жұмыс жасайтын клиринг алу керек және ол кәсіпорындардың қаржы тәртібін сақтаған кезде ғана төлемсіздік мәселесін шешуге мүмкіндік береді. [3;

Үкіметтің несиелеу көлемі әрқашан бюджет тапшылығының деңгейімен және оны баламалы көздер арқылы жабу мүмкіндігімен анықталады. Қаншалықты бюджет тапшылығы жоғары болса, соғұрлым несие эмиссиясының ықтималдылығы үлкен болады да, ол инфляцияға ықпал етеді. Сөйтіп, үкімет оған балама инфляциясыз көздерді кеңейтуге мән береді, ондай көздерге: сыртқы қарыздар және үкіметтің бағалы қағаздары жатады.

Ақша нарығындағы операциялар. Ақша нарығындағы операциялар-Орталық банктің айналыстағы ақша жиынының көлемін реттеу мақсатында екінші реттегі нарықта мемлекеттің бағалы қағаздарын сату және сатып алумен байланысты операцияларын білдіреді.

Мұны Орталық банкпен екінші нарықта ақша массасының көлемін реттеу мақсатында бағалы қағаздарды сату-сатып алу операциялары ретінде түсінуг болады. Бұл айналыстағы, коммерциялық банктердің өтімділігіндегі және несиелік салымдардағы ақша массасын реттеудің ең икемді әдісі. Мұның мағынасы мынадай: Орталық банкінің ақша эмиссиясын тоқтату және банктердің несиелік экспансиясын шектеу мақсатында, нарықта бағалы қағаздарды сатып, бұл, қағаздарды сатып алған банктердің резервтік шоттарынан бегілі бір соманы есептеп шығару. Керісінше, ақша шығаруын және несиелерді беруді ынталандыру үшін Орталық банк кері операциясын жүргізеді- бағалы қағаздарды сатып алып, оның құнын банктердің резервтік шотына аударады. Осылармен Орталық банк ашық нарықтағы операцияларымен банк жүйесінде өзінің өтімділігін жоғарылату үшін жағымды жағдайлар жасайды немесе керісінше, сонымен бірге айналыстағы ақша массасының көлемін реттейді. Егер бағалы қағаздар Орталы банкпен алдын-ала дарланған бағам бойынша сатылса, онда Ұлттық банк сатып алушыларды ынталаныру үшін және сонымен олардың несиелік қабілетерін төмендетуүшін нарықтық бағамнан төмен бағаммен бекітеді. Бұл біршама ақша жиынын, коммерциялық банктердің өтімділігі және несиелік жұмыстарды реттеудің ыңғайлы әдістерінің бірі болып табылады. Оның негізгі мәні ақша эмиссиясын тоқтату арқылы банктердің несиені эмиссиялауын шектеуді білдіреді.

Орталық банк нарықта бағалы қағаздарды сату арқылы оны сатып алушылардың резервтік шоттарынан тиісті соманы ұстап қалады. Сөйтіп, керісінше, банктерге несие беруді және ақша шығаруды ынталандыру мақсатында Ұлттық банк бағалы қағаздарды сатып алады да, тиісті соманы банктердің резервтік шотына қайта аударады.

Осы айтылғанның барлығын Орталық банк коммерциялық банктердің несиелік мүмкіндіктерін реттеу мақсатында жүргізеді. Егер Орталық банк алдында сатып алған бағалы қағаздарын қайта сату көлемі жаңа партия көлемінен көп болса, банктердің несие ресурстарының мөлшері шектеледі не керісінше рөл атқарады.

Орталық банк ақша нарығы операцияларын мұқтаждық пайда болуына немесе ақша-несие эмиссия көлемінің кеңеюіне байланысты жүйесіз жүргізеді. [4; 289б]

Валюта нарығындағы операциялар арқылы өтімдлікті қамтамасыз ету саясаты. Ұлттық банкінің валюталық нарықтағы интервенциясы жалпыақша-несие саясатының шегінде жүзеге асты. Ұлттық банкінің шеел валютасын сату, егер ақша базасының өсімі басқа факторлардың әсерінен шетел активтерінен басқа болатын жағдайда, көбінесе ақша массасының өсімін стерилизациялау жән теңгенің айырбастау бағамын реттеу мәселелерін бір уақытта шешті. Бірақ, кейбір айларда таза шетел активтерінің өсімі Үкіметке берілген таа несиелер өсіміне қосарланды, сонда ақша базасының өсімінің төмендеуі, Ұлттық банкінің екінші деңгейлі банктеріне беретін несиелерінің азаюы және Ұлттық банктің ноталарын эмисиялау есебінен жүзегем асты. Осы кезеңдерде валюта бағамның саясаты ақша массасын реттеу саясатымен қарама-қайшылықты жоюға мүмкіндік беріп, бір уақытта, ақша массасына валюталық интервенцияларының әсер ету тиімділігін төмендетеді. [4; 337б]

2. АҚША-НЕСИЕ САЯСАТЫН ЖҮРГІЗУ ҚҰРАЛДАРЫ

2. 1. Ұлттық Банктің ақша-несие саясатын ретеу механизмі.

Нарық жағдайында банк жүйесі екі деңгейде болады: Ұлттық банк (эмиссиялық) және коммерциялық (депозиттік) банк. Коммерциялық банктердің негізгі функциясы несие беру және салымдарды өсіру. Осындай шаралардың нәтижесінде коммерциялық банктер ақша ұсынысын кеңейтеді. Банк жүйесі бағалы қағаздарды алып-сатумен де айналысады.

... жалғасы- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz