Қазақстандағы лизингтің тарихы мен экономикалық мәні және Алекс ЖШС мысалында лизингті пайдалану тиімділігінің талдауы

Мазмұны

Кіріспе . . . 3-5

1 Лизингтің экономикадағы мәні мен мазмұны . . . …… . . . 6-8

1. 1 Лизингтің даму тарихы . . . 6-8

1. 2 Лизинг түсінігі мен лизингтік операциялардың негізгі

элементтері. 9-15

- Лизингтік операциялардың нысандары мен түрлері . . . 15-21

2 <<Алекс >> ЖШС-ның шаруашылық қызметін және лизинг пайдалану тиімділігін талдау . . . 22-27

2. 1 Қазақстандағы лизинг дамуының қазіргі жағдайын талдау. 22-27

2. 2 «Алекс» ЖШС-ның лизинг пайдалану тиімділігін талдау . . . 27-32

3 Қазақстан Республикасындағы лизингтік бизнес және оның дамуы . . . 33-35

3. 1 Қазақстан Республикасындағы лизингтік бизнестің дамуы мен қалыптасуы . . . 33-35

3. 2 Қазақстан Республикасындағы лизингтік бизнестің дамуына әсер ететін факторлар . . . 36-40

Қорытынды . . . 40-42

Пайдаланылған әдебиеттер тізімі . . . 43

КІРІСПЕ

Елдің қаржы жүйесінің басты буыны халық шаруашылығы салаларының кәсіпорындар қаржысы болып табылады. Экономикалық қатынастардың негізі ретінде өндіріс бола алады, оның негізінде ақша қатынастары жатыр: қаржылық, несиелік, т. б. . Халық шаруашылығының құрылымдық қайта құру Қазақстан Республикасының экономикасының қиын жағдайлардан шығуға түрткі болған. Ол инвестиция құйылымынсыз және оларды тиімді рационалды пайдаланбай болуы мүмкін емес болды. Өндіріс саласының және айналымның қайта құрылуы, шаруашылықтың экономикалық талаптардың күрт өзгеруі біздің экономикамызға дәстүрлі емес әдістерді қолдану арқылы материалды базаны жаңартуды талап етті. Нарықтық қатынастар қаржы-несие жүйесін сауыттыруды және мемлекеттік инвестицияларды азайтуды білдіреді, экономикалық қатынастардың әртүрлі субъектілерінің алдына қойған мақсаттардың жетуіне көптеген жаңа нұсқалар туындайды.

Ғылыми-техникалық прогрестің дамуы, қазіргі экономикалық дамудың объективті қажеттігі ретінде, жаңа жоғары өнімділігі бар құрылғыларды жасауға және пайдалануға түрткі болды. Осы техниканың құны үнемі және жоғары көтеріледі, ал ол оны пайдалануды қиындатады. моральды тозу қарқынының тездетуі негізгі құралдардың мезгілінде айырбастауын білдіретін қажеттілікті туындатады. Туындаған бәсекелестік өндірісі дамыған елдердің көптеген фирмаларын бар құралдарды пайдалануды талап етеді, одан әрі жетілдірілген құралдарды сатып алуға және пайдалану мен қызмет етуге ынталандырады.

Құрылғыларды пайдаланудың екі әдісі бар - оны сатып алу немесе лизинг. Ішкі және сыртқы нарық үшін қатаң бәсекелестік жағдайында құрылғылардың техникалық сипаттамаларының және қаржы мүмкіндіктерінің жақсарылуы өте маңызды болып келеді. Лизинг бірінші және екінші жағдайды қанағаттандыруға мүмкіндік береді.

20 ғасырдың 60 жылдарында лизингке жерді және жылжымалы мүлікті алған. Соңғы үш онжылдық ішінде лизингтік қызметтерді пайдалануға сұраныс артты. Бүгінгі күні жалға көптеген заттарды алуға болады. теміржол және әуежай компаниялары лизингке көптеген құрылғыларды, мүліктерді, ал дүкендер ғимараттар мен қоймаларды ала алады.

Берілген курстық жұмыста лизинг бойынша инвестицияларды тартудың тәжірибесін, лизингтің пайда болуы мен мәнін түсінуге, лизингтік компаниялардың ұйымдастырушылық модельдерін, әртүрлі факторларға байланысты біздің елімізде қалыптасқан оң және теріс сәттерін және дамып келе жатқан лизингтік қызметтер нарығын дамытуға мүмкіндік беретін бағыттарын талдауға әрекет жасалады.

Осы тақырыпты таңдаудың бірнеше себептері болды:

Біріншіден, Қазақстан Республикасындағы лизингтік қызметтер нарығы әрі онша дамымаған және жас болып келеді;

Екіншіден, менің ойымша, лизинг арқылы Қазақстан экономикасының көптеген салаларына, әсіресе, қажеттілігі жоғары салаларға, қажетті инвестициялар тартылуы мүмкін.

Курстық жұмыстың басты мақсаты: берілген тақырыпқа байланысты мәліметтермен танысу және Қазақстандағы лизингтік іскерліктің басты дамушы бағыттарын анықтау. Яғни, лизингтің мәнін, даму және қалыптасу тарихымен танысу, оның басты нысандарын және түрлерін білу, сонымен қатар, Қазақстан Республикасындағы лизингтік бизнес пен оның дамуына, және оған әсер ететін мәселелерге талдау жасау болып табылады.

Қазақстанда лизинг әлі дамып келе жатыр, осы уақытқа дейін лизинг көбінесе аз шамада және тек халықаралық саудада қолданылды. Бұл біздің еліміздегі өте жас және перспективті қаржы іскерлігінің бір бағыты. Қазіргі уақытта, әсіресе, қаржы қаражат жетіспеген уақытта, қатты тозған құрылғылар мен өндірістің тоқталуы кезінде, сонымен қатар, үнемі дамып келе жатқан бәсекелестік жағдайда, лизингтің даму актуальділігі өте зор. Осыдан курстық жұмыстың өзектілігін көруге болады.

Осы жұмысты дайындау кезінде мен көптеген газеттерді, кітаптарды, заңды қарастырдым. Соның ішінде, «Казахстанская Правда» газеті, «Банки Казахстана» журналы, О. И. Лаврушин, Ғ. С. Сейітқасымов «Банковское дело» оқулықтары, т. б. .

Курстық жұмыс негізінен үш бөлімнен тұрады. Бірінші бөлім “ Лизингтің экономикадағы мәні және мазмұны” деп аталады. Осы бөлімде лизингтің даму тарихы, түсінігі мен операциялардың негізгі элементтерімен танысуғы болады. Екінші бөлімде , мен әртүрлі субъектілер үшін лизингтің артықшылықтары мен кемшіліктеріне және Қазақстан Республикасындағы лизинтің дамуына әсер ететін факторларға тоқталдым . Үшінші бөлімде , Қазақстан Республикасындағы лизингтік бизнес және оның дамуы мен қалыптасуын, мәселелерін қарастырдым.

- ЛИЗИНГТІҢ ЭКОНОМИКАДАҒЫ МӘНІ МЕН МАЗМҰНЫ

1. 1 Лизингтің даму тарихы

Лизингтің идеясы жас емес. Берілген деректер бойынша адамзатқа лизингтің ертеден болуы белгілі. Көптеген тарихшылар мен экономистердің пікірінше, лизинтік келісім-шарттар б. э. д. Шумер мемлекетінде де жасалды. Аристотельдің (б. э. д. 384 / 383 - 322 ж. ж. ) “Богатство состоит в пользовании, а не в праве собственности” атты еңбегінде лизинг идеясы туралы пікірлер жазылған. Басқа сөзбен айтқанда, пайда алу мақсатында мүліктің иесі болуы міндетті емес, осы мүлікті пайдалану құқығы болу керек, соның нәтижесінде пайда алу мүмкін болады дейді. Лизинг ертеде тек белгілі бір меншік түрлерін жалға алумен шектелген жоқ. Тарихи мәліметтер бойынша, ауылшаруашылық техниканың түрлері және шеберлік құрылғылар, сонымен қатар әскери техника да жалға алынды.

Венецияда 11 ғасырда лизингтік операцияларға ұқсас мәмілелер жасалынды: венециандықтар сол уақытта өте қымбат болған якорьларды саудагерлер мен сауда қайықтарын жалға берді. Жүзі аяқталғаннан соң якорьлар өз иелеріне қайтарылған және қайтадан жалға берілді. Ұлыбританияда лизингтік қатынастарға ұқсас қатынастарды реттейтін алғашқы нормативтік акт болған 1284 жылы Уэльс заңы болды (Statute of Wales) .

1572 жылы Ұлыбританияда тек қана нақты лизингті қолдануға рұқсат беретін заң актісі шығарылды. Осы заңның мәні: осы уақытта келісім-шарт жасасқан жақтардың мүліктің нақты иесі кім екені жасырылды, ол несие берушілерді адастыру мақсатында жүргізілді, сондықтан оны реттеу үшін қолданылды.

1930 жылдары Генри Форд өз автокөліктерін өткізу мақсатында жалға беруді кеңінен қолданды. Бірақ автокөліктік лизингтік бизнестің бастамашысы ретінде Золли Фрэнкті есептейді. Ол 1940 жылдары алғаш рет автокөліктерді ұзақ мерзімді жалға беруді ұсынушы сауда агенті болды.

Жалға беру қатынастарында болатын құбылысты Америкада 1950 жылы революция деп атауға болады. Осы уақытта өндірістің көптеген құралдары жалға берілді: технологиялық құрылғылар, машиналар мен механизмдер, кемелер, ұшақтар, т. б. . АҚШ Үкіметі осы құбылысты бағалап, оны ынталандыратын мемлекеттік бағдарламаны жедел түрде әзірледі және жүзеге асырды. Экономикалық лексикалық терминологияға жаңа “лизинг” терминінің енгізілуін (ағыл. lease - жалға беру) “Белл” телефон компаниясының операцияларымен байланыстырады. Осы компанияның басқармасы 1877 жылы өз телефон аппараттарын сатпайтыны туралы, оны жалға беру туралы шешім қабылдады.

Сан-Францискода белгілі болған “United States Leasing Corporation” американ компаниясы 1952 жылы лизингтік операциялар іскерліктің негізгі болған алғашқы акционерлік қоғам болып саналады. Сонымен, АҚШ жаңа бизнестің отаны болды. 60 жылдардың ортасында лизингтік операциялар 1 млрд. $, ал 80 жылдары олар110 млрд. $-дан асып түсті. Осындай жоғары қарқынды темптің болу себебі лизингтік мәміле бойынша серіктестктер ала алатын артықшылықтарға байланысты болды. Лизингтік операциялар өте тез АҚШ шекарасынан өтіп, халықаралық лизингке айналды [1] .

АҚШ-та лизинг экономикалық бизнестің негізгі түрлерінің бірі болып табылады. Өз қызметтерінің кең спектрін ұсынған жаңа лизингтік компания- лар санының өсуі, және лизингтік келісім-шарттарының үлкен модифи- кациясы экономиканың әртүрлі сфераларында кәсіпкерлердің инвестициялық қаражаттарын алудың әртүрлі нұсқаларын анықтады. Кейіннен лизингтік компаниялар “қаржы-лизингтік қоғамдар” деген атқа ие болды.

Батыс Еуропада алғашқы алғашқы қаржы-лизингтік қоғамдар 50-60 ж. ж. пайда болды. Бірақ та лизингтік операциялардың дамуына көптеген факторлар әсер етті, т. қ. салықтық заңнамада лизингтік келісім-шарттардың заңды түрде қабылдауы көптеген қиыншылықтардан шығуға мүмкіндік берді.

Мысалы, алғашқы француз лизингтік компания “Локафранс” 1982 жылы құрылды. Ал төрт жылдан кейін лизингтік компаниялардың жалпы саны 30 тең болды. 1987 жылы елде жылжыйтын мүлікпен айналысатын 56 лизингтік компания жұмыс істеді, олардың жылдық келісім-шарттар саны 57 тең болды. Ал жылжымайтын мүлікпен айналысатын компаниялар саны 94-ке тең болды. Франция мемлекетінің ірі компаниялары “Локафранс”, “Слибай”, “Локабай”, “Софимобай”, “Слиминико”, т. б. .

Италияда алғашқы лизингтік компания 1963 жылы құрылды, бірақ та лизингтік бизнестің кең өріс кезеңі 70-80 ж. ж. болды. Олардың ішінен 50 ең ірі компаниялар “Ассима” ұлттық ассоциациясының мүшелері болып табылады. осы уақытта он ірі лизингтік операциялар санының жалпы үлесі 80%-ға тең болды [2] .

60 жылдары лизингтік бизнес Азия континентінде дами бастады.

Қазіргі уақытта лизингтік қызметтерің негізгі бөлігі “АҚШ - Батыс Еуропа - Жапония” мемлекеттерінде шоғырланды. Батыс Еуропада лизинг берушілер ретінде, көбінесе, арнайы лизингтік компаниялар бола алады. Осы лизингтік компанияларды 75-80%-ға жуық банктер немесе оларды еншілес қоғамдар бақылайды. Жапония үшін сипатты белгі ретінде лизингтік операциялардың қаржыландырудан “қызметтер пакетіне” дейін ұлғайтты.

КСРО-да лизингтік бизнестің дамуы 1989 жылы басталды. Лизингті қолданудың бастапқы ережелерінің белгілі құбылысы ретінде жалға беру туралы 23 қарашаның 1989 жылы № 810-1 КСРО заңнаманың және 16 ақпанның 1990 жылы қабылданған, лизингті бухгалтерлік есепте көрініс табу тәртібі көрсетілген № 270 “бухгалтерлік есеп шоттарының жоспары” КСРО Мемлекеттік Банктің хаты негізі болды.

1991 жылдың маусым айында халықаралық кеңес-неміс лизингтік компания “Евролизинг”құрылып, ал желтоқсан айынан бастап өз қызметін жүзеге асырды. Оның құрылтайшылары болып, кеңес жағынан КСРО-ның Сыртқы экономикалық банк, КеңесМорфлот және КСРО-ның Госснаб болды, ал француз жағынан - Еуропаның бір ірі лизингтік компаниясы “ Насиональ де Пари Банкісі”, ал неміс жағынан - Батыс Германияның ірі лизингтік компания - “Митфинанц ГмбХ” болды [3] .

- Лизинг түсінігі мен лизингтік операциялардың негізгі элементтері

Әлемдік тәжірибеде “лизинг” термині ұзақ мерзімді пайдаланылатын заттарды жалға беру негізінде, әртүрлі мәмілелерді белгілеу үшін қолданылады.

Аренда келісім-шарты жасалу мерзіміне байланысты арендалық операциялардың үш түрі бар:

- Қысқа мерзімді аренда (рентинг) - бір күннен бір жылға дейін;

- Орта мерзімді аренда (хайринг) - бір жылдан үш жылға дейін;

- Ұзақ мерзімді аренда (лизинг) - үш жылдан жиырма жылға дейін.

Әрбір күрделі экономикалық ұғымдар секілді лизингте де бірнеше анықтамалар бар. Ең біріншіден, лизинг - бұл ағылшын сөзі to lease - уақытша жалға беру немесе жалға алу деген мағынаны білдіреді.

- Лизинг - бұл жалға берушінің уақытша бос немесе тартылған қаржы қаражаттарын инвестициялау. Бұл кезде жалға беруші белгілі бір сатушыдан өз меншігіне келісім-шартта көрсетілген мүлікті сатып алуға міндетті болады және осы мүлікті жалданушыға уақытша пайдалануға, ақылы негізде, беруге міндетті болады және оны кейін сатып алу құқығының бар болуын көрсетеді.

- Лизинг дегеніміз аренда келісім-шарты. Ол жалға беруші өз иелігіндегі жабдықтарды, машиналарды, ЭЕМ, оргтехниканы, транспорттық құраларды, өндірістік, сауда және қойма мәні бар құрылғыларды жалданушыға белгілі бір мерзімге, өзіне проценттік ставканы қосатын, жалданушының ақша нарығындағы тартылған қаражаттардың құнын жабатын, банктің пайдасын есепке алатын және мүліктің амортизациясын ескеретін, анықталған арендалық төлем негізінде беруді білдіреді.

Сонымен қатар, лизингті үшінші тұлға үшін мүлікті сатып алатын және оған ұзақ мерзім периодына беретін, мамандырылған (лизингтік) компанияның делдалдық қызметі арқылы негізгі қорларға салымдарды қаржыландырудың арнайы нысаны ретінде де қарастыруға болады. Яғни, лизингтік компания нақты түрде жалданушыны несиелендіреді. Сондықтан лизингті кейде “несие - аренда” деп атайды.

Сатып алу-сату келісім-шартында тауарға иелік ету құқығы сатушыдан сатып алушыға өтеді, ал лизингте аренда келісім шартын жасасқан кезінде, мүлікке ие болу құқығы жалға берушіде қалады. Лизингтік келісім шартының мерзімі аяқтаған соң, жалданушы лизингтік жабдықты келісілген бағада сатып алу, келісім шарт мерзімін ұзарту немесе жалға берушіге жабдықты қайтару мүмкіндігі болады [4] .

Лизингтік қаржыландырудың несиеден айырмашылығы:

Қазақстан Республикасында лизингтік операцияларды реттеу 2000 жылдың шілде айында қабылданған “Қаржы заңынан” кейін ғана қолға алынған болатын. Бүгінде бұндай қаржылық қызмет көрсету түрі өзге елдердегідей қарқынды даму үстінде. Еліміз дамушы мемлекет болғандықтан, көптеген өндіріс салалары, ауыл шаруашылығы техникалық жағынан жаңартуды, жаңа технологиялармен жабдықталуды қажет етеді. Алайда, барлық өндіріс көздерінің мұндай игі шараларға қорларындағы қаржылары жете бермейді және де барлығының да банктерге кепілдік қойып, несие алуға мүмкіндіктері жоқ. Осындай сәттерді ескере отырып, лизингтік компаниялар ашылып, жұмысы да сол бағыт бойынша жүргізіледі.

Қаржылық лизингте лизинг алушыдан ешқандай мүлікті кепілдікке қою талап етілмейді, тек қана алынған соманың жарты ақшасын құйса болды. Яғни, аздаған соманы кұю арқылы алушы өзінің қажеттіліктерін игере алады және лизингтік қаржы операциялары кезінде екінші рет қосымша қаржы алу мүмкіндігі қарастырылған. Сонымен қатар, лизинг алушыларға мемлекет тарапынан да бірқатар жеңілдіктер жасалған. Мәселен, лизинг алушылар кейбір салық төлемдерінен босатылған. Лизингтік операцияларда несиеге қарағанда пайыздық көрсеткіштері жоғары. Оны лизингтік компаниялардың керекті қаржыны банктерден қарызға алатындығымен түсіндіруге болады [5] .

Лизингтік операциялардың негізгі элементтері . Лизингтік мәміленің негізін келесі элементтер құрайды:

- Мәміле объектісі;

- Мәміле субъектісі;

- Лизингтік келісім шарттық мерзімі;

- Лизингтік төлемдер немесе лизинг құны;

- Лизинг бойынша көрсетілетін қызметтер.

Лизинг объектісі

Лизингтік мәміленің объектісі болып, егер өндірістік циклда жойылмаса, кез келген материалды құндылықтар табылады. Соның ішінде:

- кәсіпорындар және басқа да мүліктік кешендер;

- ғимараттар;

- байланыс жабдықтары (радиостанциялар, спутниктер, пошталық жабдықтар, т. б. ) ;

- құрылғылар;

- құрылыс жабдықтары (крандар, экскаваторлар, т. б. ) ;

- ауыл шаруашылық жабдықтары (тракторлар, плугтар, т. б. ) ;

- транспорттық құралдар (транспорттық ұшақтар, автомобильдер, теңіз кемелері, темір жол вагондары, т. б. ) ;

- басқа да кәсіпкерлік іскерлікте пайдаланыла алатын жылжийтын және жылжымайтын мүлік.

Лизинг субъектісі

Лизингтік мәміленің субъектісі, мәміленің объектісіне қатысы бар тұлғалар болып табылады.

Мәмілеге қатысуына байланысты:

- Тікелей қатысушылар;

- Жанама қатысушылар.

Лизингтік мәміленің тікелей қатысушыларына:

- лизингтік фирмалар мен компаниялар (лизинг беруші немесе жалға берушілер) ;

- өндірістік (өндірістік және ауыл шаруашылықтық), сауда және транспорттық кәсіпорындар және халық (лизинг алушылар немесе жалға алушылар) ;

- мәміле объектісінің жеткізушілері - өндірістік және сауда компаниялары.

Лизингтік мәміленің тікелей қатысушыларына:

- лизинг берушілерді несиелендіретін және мәміле кепілгері бола алатын коммерциялық және инвестициондық банктер;

- сақтандыру компаниялары;

- брокерлік және т. б. делдал фирмалар.

“Лизингтік” фирмалар деп, аренданың түріне (қысқа мерзімді, орта мерзімді, ұзақ мерзімді) тәуелді емес, арендалық қатынастарды жүзеге асыратын фирмалар.

Өзінің іскерлік сипатына байланысты:

- әмбебап;

- тар мамандырылған.

Тар мамандырылған компаниялар, көбінесе, тауардың бір түрімен (жеңіл автомобильдер, контейнерлер) немесе стандартты түрлі болып келетін бір топ тауарлармен (құрылыс жабдықтары, тігін кәсіпорындар үшін құрылғылар) жұмыс істейді. Бұл фирмалар, көбінесе, өзінің машиналар паркімен немесе жабдықтар қорымен және оларды тұтынушыларға олардың бірінші талабы бойынша ұсынайды. Лизингтік компаниялар негізінен техникалық қызмет көрсетеді және оның тиімді қолдану жағдайын қамтамасыз етуді қадағалайды.

Әмбебап лизингтік фирмалар арендаға әр түрлі машиналар мен жабдықтарды ұсынады. Олар жалға алушыларға жабдықтарды жектізушіні таңдауға өздеріне мүмкіндік береді. Лизинг беруші, осылайша, қаржы мәмілелерін ұйымдастыратын мекемелердің функцияларын өзіне алады [6] .

Лизинг мерзімі

Лизинг мерзімі дегенде, лизингтік келісім шарттың мерзімін атайды. Лизингтің мерзімін анықтаған кезде лизинг беруші мен лизинг алушы келесі жағдайларды ескеру қажет:

- жабдықтың жұмыс істеу мерзімі, ол техника-экономикалық белгілермен анықталады. Келісім шарт мерзімі жабдықтың пайдалану мерзімінен асып кетуі тиіс емес және жалға алушының қолдану жағдайларын ескере отыру қажет.

- жабдықтың амортизация периоды, ол мемлекеттік органдармен бекітіледі. Қаржы лизингі кезінде келісім шарт мерзімі амортизация периодына көбінесе сәйкес келеді.

- мәміленің одан әрі өнімділігі жоғары және арзан аналогтың пайда болу циклі. Осы факторды қысқа мерзім ішінде өнім шығаратын салаларда жұмыс істейтін кәсіпорындар ескеру қажет.

- инфляциялық процестердің динамикасы. Лизинг беруші үшін келісім шартты ұзақ мерзімге, бекітілген арендалық төлемдерді алу инфляцияның жоғары қарқыны уақытында келісу тиімсіз болады. Және де керісінше, бағалардың төмендеуі кезінде лизинг беруші үшін қысқа мерзімге келісу пайда әкелмейді, ол келісім шартты ұзақ мерзімге жасауға ұмтылады;

- ссудалық капитал нарығының конъюнктарусы және оныңдамутенденциялары. Лизингтік компаниялар көбінесе банктік несиені пайдаланады, сондықтан ұзақ мерзімді несиелер бойынша проценттік ставкалар, лизингтік проценттің негізі болып табылатын, келісім шарттың мерзіміне әсер етеді.

Лизинг құны

Төлемдер сомасын анықтау өте күрделі процесс болып табылады. Қысқа мерзімді және орта мерзімді аренда кезінде арендалық төлемдер сомасын арендаға алынатын тауарлар нарығының конъюнктурасымен анықталады. Ұзақ мерзімді аренда кезінде лизингтік төлемдерді есептеудің негізіне әдістемелік негізделген есептер алынады, ол мәміле объектісінің құнына және лизингтік келісім шарт мерзімінің ұзақтылығына байланысты болады [7] .

Әрбір лизингтік төлемнің негізіне келесі негізгі элементтер кіреді:

- амортизация;

- мәміле орындалу үшін лизинг берушінің ұсынылатын ресурстар үшін төлем;

- лизинг берушінің көрсететін қызметтері үшін (1-3%) табысты өзіне қосатын, лизингтік маржа;

- тәуекел сыйақысы, оның мөлшері лизинг беруші өзіне алатын, әртүрлі тәуекелдер деңгейіне байланысты болады.

Ресурстар үшін төлем, лизингтік маржа және тәуекел сыйақысы лизингтік процентті құрайды.

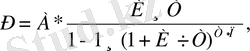

Арендалық төлемдер сомасы есептеу үшін аннуитет формуласын қолданады. Ол лизингтік келісімнің барлық шамаларының өзара байланысты іс-әрекеттігін білдіреді: келісім шарттың сомасы мен мерзімі, лизингтік проценттің деңгейі, төлемдердің мерзімділігі. Осы формуланың келісі түрі бар:

Р - арендалық төлемдер сомасы;

А - амортизация сомасы;

П - келісім шарттың мерзімі;

И - лизингтік процент;

Т - арендалық төлемдердің мерзімділігі.

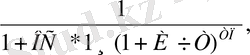

Қалдықты құны бойынша арендалық төлемдер сомасын анықтау үшін дисконттық көбейтікш формуласын пайдаланады:

ОС -қалдықты құн.

Лизинг бойынша көрсетілетін қызметтер

Лизинг лизинг алушы ала алатын қызметтердің кең спектрімен сипатталады. Олар екі топқа бөлінеді:

- техникалық қызметтер (пайдалану жеріне жеткізу, наладка және монтаж, техникалық қызмет көрсету және ағымды жөндеу) ;

- кеңестік қызметтер (салық салу, мәмілені тіркеуге байланысты сұрақтар) .

1. 3 Лизингтік операциялардың нысандары мен түрлері

Лизингтік қызметтердің қазіргі нарығы лизинг нысандармен, лизингтік келісім шарт үлгілермен және лизингтік операцияларды реттейтін заңды нормалардың алуан түрлілігімен сипатталады.

Лизингтің нысандары :

- Қатысушылар құрамына байланысты:тура лизинг, келісім шарт екі жақ арасында жасалынады, яғни жалға беруші және жалға алушы арасында; жанама лизинг, келісім шарт үш немесе одан да көп жақтар арасында жасалынады, яғни жалға беруші, жалға алушы және делдал арасында.

- Мүлік нысанына байланысты:

- жылжитын мүлік лизингі ( жабдықтар, техника, автомобильдер, кемелер, ұшақтар, т. б. ), соның ішінде жаңа және қолданыста болғандар.

- жылжымайтын мүлік лизингі ( жалға беруші ғимараттарды, құрылғыларды жалға алушы тапсырысы бойынша салады немесе сатып алады) .

- қолданыста болған лизинг мүлігі.

... жалғасы3. Мүліктің өтелімділігі бойынша:

- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz