Факторинг пен форфейтинг операцияларының бухгалтерлік есебі мен ұйымдастырылуы

ФАКТОРИНГТІК,

ФОРФЕЙТИНГТІК

ЖӘНЕБАСҚАДА

ОПЕРАЦИЯЛАРДЫҢ

ЕСЕБІН ¥ЙЫМДАСТЫРУ

16. 1. Факторингтік операциялардың есебі . . . 446

16. 2. Форфейтингтік операциялардың есебі . . . 452

16. 3. Коммерциялық банктердің

сейфтік қызметі . . . 456

Қосымшалар . . . 460

ФАКТОРИНГТІК ОПЕРАЦИЯЛАРДЫҢ ЕСЕБІ

Егер де кәсіпорыннын дебиторлық карыз келемі жинақталып, сол кезде қолма-қол ақшаға қажеттілік пайда болса, онда бұл кәсіпорын озінің каржылық қызметін жақсарту мақсатында коммерциялық банктерден не болмаса мамандандырылған факторингтік компаниялардан көмек сұрауларына болады.

Факторинг дегеніміз не?

Факторішг - коммерциялық несие шартына сәйкес факторингтік компанияның тауарлар мен кызметтерді өткізу үрдісінде пайда болатын төленбеген борыштык талаптарды қайта табыстау.

Факторингтік кызметтерді коммерциялық банктер немесе мамандандырылған факторингтік компаниялар ұсынады. Коммерциялық банктер бұл қызметті 90-жылдардың басыпан аткара бастады. Және факторингтік операцияларды жүзеге асыру, банктерде арнайы құрылған болімшелерге жүктелді. Сонымен қатар аталған салада тәжірибенің жоқтығы және дүниежүзілік тәжірибені сипаттайтын анықтамалық және ғылыми әдебиеттердің болмауы, факторингті енгізуде көптеген қиындықтармен қатар бұл ұғымды дұрыс түсінбеуге әкеледі.

Факторингті қысқа мерзімді несиелендіру мен делдалдық ком-мерциялық қызметтердің айрықша түрі ретінде түсінуге болады. Басқаша айтқанда, өзінің клиентінің борышкерлерінен ақшалай қаражаттарын өндіру жэне борышты басқару жөніпдегі арнайы мекеменін қызметі. Кәсіпорынның дебиторлық берешегін нақты ссепке алу қаржылық менеджерге күмәнді қарыздарды өтеуге арналган тәуекел корын калыптастыруға көмектеседі. Қаржылық менеджер сонымен қатар фактор-банктан сатып алушының төлем қабілеттігі жайында ақпарат алуы мүмкін.

Жеке құқықтық Халықаралық институтымен 1988 жылы қабылданған халықаралық факторинг туралы конвенцияда - операцияны факторинг деп тану үшін кемінде 4 нышанның екеуін канағаттандыру кажет:

- борыштық талаптарды алдын ала төлеу нысанында несиелеудің болуы;

- жабдыктаушының бухгалтерлік есебін жүргізу;

- борышты инкассолау;

- жабдықтаушыны несиелік тәуекелден сақтандыру.

Шетелде факторингтік компаниялар факторингтен басқа да сервистік қызметтің келесі түрлерін ұсынады: кәсіпорын-клиент үшін бухгалтерлік есепті қою, дебеттік бухгалтерия, аудит жүргізу, әр түрлі статистиканы даярлау (ақпар, шолу) . Одан басқа олар соңғы кездері сыртқы саудага да қызмет етеді. Оны несиелеу барысында төлем мерзімі 30 күннен 120 күнге дейінгі шетел сатып алушыларына қатысты экспортшының талаптары сатып алынады. Жабдықтау құнының 80 пайызы тез арада бірден төленсе, қалған сомасы экспорттық түсім ақшаға тэуелсіз белгіленген мерзімде төленеді.

Факториштін негізгі артықшылыктары неде?

Біріншіден, клиентгің төлем қабілеттігімен байланысты тэуе-келді төмендететін төлем мерзімін кысқартуға мүмкіндік береді, сонымен қатар кәсіпорынның айналымын жылдамдатады.

Екіншіден, факторинг оздерінің юшенттерінің толем қабілетті-лігін тексеру жэне талаптарға қатысты бухгалтерлік есепті жүргізу жоніндегі еңбексыйымдылығы жұмысты азайтуга мүмкіндік береді. Барлық мэселелерді піешуді фактор-фирма (банк) өз мойнына алады.

Үшіншіден, ірі коммерциялық банктер иеленген фактор-фирмалар шоттарды уақытында телеткізеді. Банктср әр түрлі фирмалардың қаржылық жағдайы туралы актгаратпен алмасып тұратыны белгілі. Факторингті пайдалану кезінде төлем мерзімі бұзылған жағдайда кәсіпорынның іскерлік репутациясына кері эсерін тигізуі мүмкін.

Бірақ барлық кәсіпорындар бірдей факторингтік қызмеггерді қолдана алмайды. Факторинггік қызметтер дебиторлары көп кәсіпорындарға, тар маманданган кәсіпорындарға, сатудан кейін кызмет көрсету шартында енімдерін өткізетін кәсіпорындарға, клиентгерімен ұзак мерзімді шартқа (контрактіге) отыратын жэне белгілі бір кезең аякталғаннан кейін шотты ұсынатын кәсіпорын-дарға көрсетілмейді.

Факториштік қызметтер қаржыландыру және қаржыландырусыз ұсынылуы мүмкін. Бірінші жагдайда, факторингтік компанияға шот-фактураны сатқан клиент соңғыдан төлем мерзімі келген уақытта ғана шот- фактура сомасын ала алады. Екінші жағдайда, клиент тауарлар үшін алдын ала көрсетілген телем мерзіміне байланыссыз шот-фактураны телеуін талап ете алады. Сонымен қатар факто-рингтік компания оз клиентіне несие береді, яғни жеткізілген тауарларға алдын ала толем жүргізу түрінде қаржыландыруды жүзеге асырады. Осындай жолмен факторингтік компания клиентке шот-фактурада корсетілген соманың көп бөлігін қайтарады. Қалған соманы сатушы тауар үшін телем мерзімі келген кезде міндетті түрде алады.

Ережеге сәйкес факторингтік операцияларға үш жақ қатысады: факторинттік компапия немесе баиктіц факторипггік бөлімі -

өз клиенттеріиен шот-фактураларды сатып алатын маманданган мекеме; клиент (тауар жабдықтаушысы, кредитор) - факторингтік компашшмеи келісімшартқа отырған өнеркәсіптік немесе тауарлық фирма; кәсіпорын (карыздар) - тауарды сатып алушы фирма. Нарықтық экономнкасы дамыған мемлекеттерде факторингтік ком-паниялар ірі банктердің жанындағы еншілес фирмалар ұсынады. Бұл факторингтік операциялардың ірі ақша қаражаттарын тартуды талап етуімен байланысты. Олар бұны жеңілдіклен несиелендіру шартына сәйкес бас банктен алады. Факторингтік компашгялардың меншікті қаражаттары олардың барлық ресурстарының 30 пайызын құрайды.

Қазақстан Республккасының Азаматтық Кодексінің ерекше белімінің 729 «Акшалай талаптарға (факторингке) шегінім негізінде қаржыландыру шарты» бабына сәйкес Ақшалай талапты беріп қаржыландыру шарты бойынша бір тарап (қаржы агенті) ақшаны басқа тараптың (клиенттің) билігіне береді немесе беруге міндет-тенеді, ал клиент қаржы агентіне клиенттің (несие берушінің) осы үшінші тұлғамен (борыщқормен) қатынастарынан туындайтын, яғни ақшалай талабын қаржы агентіне береді немесе беруге міндеттенеді.

Банктік тәжірибеде факторинг - бұл дебиторлық борышты та-быстау орнына банктің клиентке көрсеткен қаржылық қызметі. Бұл қызметтің мәні келесіде - банк клиенттен қарызды қайтару құқын алып және оған борышкерлердің талабын бөліп телейді, яғни борышкерлерге олардың төлем мерзімі басталғанға дейін қарыздың 70-90 пайызын қайтарады. Сыйақыны шегергеннен кейінгі соманың қалған б&лігі карызды толық етегеннен кейін барып қайтарылады. Нәтижесінде банк клиентіне карызды тезірек қайтарып алуға мүмкіндік туады, сол үшін банкке комиссия телейді.

Коммерциялык бакктің факторингтік бөлімі мен оиерацияларды жүзеге асыру бойынша жабдыктаушының арақатынастары келісім-шартпен рсттеледі (1-қосымша) . Айта кететін жәйт, дэстүрлі нысандағы факторинггік мэміле тек жабдықтаушыға ғана қызмет корсетеді. Компания келісімшартка отырмас бұрын элеуетті клиент-гің экономикалық жэне қаржылық жағдайын, қызмет. көрсету аясын, откізетін енім түрлерін, нарық коныонктурасын зерттеп оқиды. Сонымен қатар талдау жүргізу үшін кәсіпорынның соңғы жылдардагі. і балансы мен қаржылык нэтижелері гуралы есептері де талап етіледі. ІІегізгі назарды кәсіпорынның клиенттер санына және тұрақты немесе кездейсоқ сипатта болуы мүмкін іскерлік байлаыыстарына аудару қажет. Бұндай талдау 1-2 антаға созылады. Одан ксйіп компания қызмет корсетуге келіседі немесе бас тартады.

Егер кәсіпорын факторингтік компанияның клиенті болса, онда ол сатып алушыларға қойылган барлық шот-фактураларды компа-нияға бағыттайды. Ол оны талдағаннан кейін барып, сатып алушылардың толем қабілетін анықтайды. Клиент әрбір құжат бойынша телеуге келісімін алуы тиіс. Оған 24 сағаттан 2-3 күнге дейін уақыт беріледі.

Факторингтік келісімшартга операциялар бойынша шекті сома және факторингтік болімнің толемді жабдықтаушыныц пайдасына жүзеге асыруы тиіс жағдайларын анықтау эдісі; факторингтің ашық (дебитор белімшенің мәмілеге қатысу туралы хабардар) не жабық (дебитор мэміленің бар не жоғы туралы хабардар етілмейді) ; қажет жагдайда кері талап (регресс) кұқы, яғни талапты кері қайта табыстау (жабдықтаушыға қайтару) қарастырылады.

Телеушінің өзінің міндеттерін орындаудан бас тартқан жағ-дайында келісімшартга регресс құқы ескерілетін болса, онда факторингтік белімге откізілген телем тапсырмасы жабдықтау-шының озіне қайтарылады. Дегенмен, толеушінің толеуге қабілетсіздігі немесе даулы тартыстардың пайда болу сәттері ең аз мелшерде кездесетіндіктен, элемдік тәжірибеде регресс кұқы қарастырылған келісімшарт оте сирек жагдайда кездеседі. Көбінесе регресс құкысыз мэмілелер жасалынады: банктің факторингтік бөлімі телемеу тэуекелін өз мойнына алады.

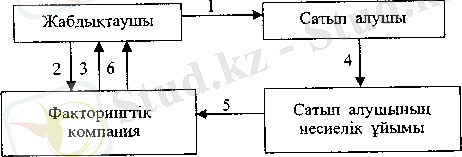

Факторинг барысындағы құжат айналымының сызбасы 1-сурет-те келтірілген.

1-сурет. Факторииг кезіндегі кұжаттар айна. іымыныи. сызбасы

1 - толем мерзімі көрсетілген шот-фактураны сатып алушыға

онімді женелту және жіберу;

2 - жабдықтаушы шот-фактураның кешірмесін фактор-

фирмаға ұсынады;

3 - шот фактураны толеу (шот сомасының 80 пайызын) ;

4 - сатып алушы төлем мерзімі келген кезде жабдықтаушы-

ның шоты бойынша телемді толеу туралы тапсырмасын оз банкісіне береді;

I

5 - шоттьг төлеу және ақшаны фактор-фирманың шотына

аудару;

6 - фактор фирманың жабдықтаушымен түпкілікті есеп айы-

рысуы. Факторинг бойынша мәмілеге отыру барысында ең негізгісі міңдеттеменің есебі мен шекті соманың есеп айырысу әдісін алдып ала анықтау. Әлемдік тәжірибеде шекті соманы анықтаудың үш әдісі бар:

1. Жалпы лимитті анықтау. Әрбір төлеушіге оған қайта табыс-талатын төлем тапсырмаларын факторингтік бөлімнін автоматты түрде төлеуінің шегінде жанарып отыратып лимит бекітіледі. Егер жабдықтаушы алдындағы телеушінің қарызы белгіленген сомадан асатын болса, онда факторингтік келісімшарттың ережесіне сәйкес сатып алушының жабдықтаушы алдындағы борышты өтеуге арналған барлық төлемдер төлеушінің дәрменсіз жағдайыпда бірінші кезекте факторингтік бөлімге (жабдықтаушы мүддесіне жасалған телемдердің орнын толтырғанша), одан соң барып жабдықтаушының шотына түсе бастайды.

2. Жөнелтудің айлык лимитін анықтау. Мұнда бір төлеушіге бір ай шеңберінде жөнелтілетін тауарлар сомасының мөлшері белгіленеді. Егер жабдықтаушы ол сомадан аспайтын болса, онда ол күмән кдрыздың пайда болу тәуекелінен сақтандырылады. Кейде ол айға емес, аптаға да белгіленуі мүмкін.

3. Жекелей мерзім бойынша сақтандыру. Аталған әдіс өндіріс-тік және өткізу қызметінің өзіндік ерекшелігіне байланысты, яғни бұл жерде сатушының белгілі бір тұлғаларға ғана емес тауарларды жекелеген сатып алушыларға қосады, яғни ірі сомаға «бірлік» мәмілелер жасалады. Ондай жағдайда шекті сома эрбір тапсырыс-тың толық құны болып табылады.

Факторингтік қызмет көрсетудің бағасы қызмет түріне, клиентгің қаржылық жағдайына, борыштық талаптардың сапасына және операциялар көлеміне байланысты. Әлемдік тәжірибеде ол екі олементтен құралады: комиссиялық және құжаттарға алдын ала голсм жүргізу кезінде өндірілетін пайыздар. Комиссия шот-фактураның сомасынан пайыз мөлшерінде белгіленеді (әдетте 1, 5-2, 5 пайыз мөлшерінде) . Мәміле көлемінің есуіне сәйкес сома да есіп отырады. Алдын ала төлем туріндегі несие ушін пайыз мелшерлемесі ақша нарығындағы мөлшерлемеден 1-2 пайызға жоғары болады (қысқа мерзімді несие нарығы) . Факторинг құнынын жоғары болуына қарамастан клиентура үшін айтарлықтай артыкдіьілыктары бар: капитал айналымын жылдамдату, сатып алу-шылар жағынан толемеу тәуекелінің жойылуы; баланс құрылы-мыиың жақсаруы; айналыс шығындарын азайту.

Шаруашылық тәжірибесі көрсеткендей факторингтік қызмет көрсету әсіресе шағын және орта көсіпорындар үшін тиімді болып келеді. Факторинг шағын және орта бизнес кәсіпорындарының бас-шылығы мен қызметкерлеріне өндірістік мәселелерге шоғырлануға және пайданы жоғарылатуға, төлемдердің көп бөлігін алуды жеделдетуге, борышты толық төлеуді кепілдеуге, шоттарды жүргізу бойынша шығыстарды азайтуға мүмкіндік береді. Бұның бәрі кәсіпорынның каржылық жағдайына оң әсер етеді.

Қазіргі таңда біздің ақша нарығымыздағы факторинг позициясы біртіндеп тұрақтанды. Дегенмен, ол әзірде банктік операция ретінде дамуда. Республикамызда орта және шағын кәсіпорындардың кұ-рылуы мен дамуы ынталандыратындықтан, факторингтің болашақта кең етек алады деген үміт бар.

Факторингтік қарыздар баланстық операция болып табылады. Осындай жолмен құрылған табыс еңбекпен табылған табыс ретінде есепке алынады.

Факторингтік операциялардың есебі келесі шоттарда жүргізіледі:

1407 «Клиенттерге факторинг»

4608 «Өзге де комиссиялык кірістер»

2860 «Банктік кызмет бойынша езге кредиторлар»

1050 «Банктердің корреспонденттік есепшоттары»

7339 «Әр түрлі құндылықтар мен құжаттар»

Мысалы:

ЖШС «А» толем мерзімі 30 күғгге ұзартылған 100 акдіалай бірлік (мын теңге) құныпен тауарды жеткізу туралы келісімшартқа отырды деп болжайық. Сол уақытта ЖШС «А» банкпен факториштік келісімшартка отырады. Келісімшартта сатып алушыға тауарды жеткізгеннен кейін банк сатушыға алдын ала төлем түрінде қойылымның 80 пайызын төлеу жағдайы қарасты-рылады. Қалдық (қойылым сомасыпан, алдын ала төлем сомасыпан банк комиссиясып алып тастаймыз) сатушыға дебитордан ақша түскен күні төленеді. Факторинг операциялары бойынша банктік комиссия 2 пайызды құрайды.

ЖШС «А» тауардьщ жөнелтілуін растайтын төлем кұжаттары түскен куні, банк 100 мьщ теңге сомасы көлемінде келесі бухгалтерлік жазбаны жүзеге асырады:

Дт 1407 «Клиенттерге факторинг»

Кт 2860 «Банктік қызмет бойынша өзге кредиторлар»

Сол уақытта 7339 «Әр түрлі кұндылыктар мен құжаттар» шотында клиенттен кабылданған құжаттар (шоттар, келісімшарттар) корініс табады.

Факторингтік мәміленін шартыпа сәйкес банк ЖШС «А»-ға қойылатын тауар сомасының 80 пайызып (80 мың теңге) төлейді жонс квлесі бухгалтерлік жазбаны жүзеге асырады:

Дт 2860 «Банктік кызмет бойынща өзге кредиторлар»

Кт 1050 «Банктердің корреспонденттік есепшоттары».

Факторингтік операциялар бойынша банк 2 пайыз мелшерінде комиссиялық сыйакыны есептейді (2 мьщ теңге)

Дт 2860 «Банктік қызмет бойынша өзге кредиторлар»

Кт 4608 «Өзге де комиссиялык кірістер».

Борышкерден (100 мыц тенге) ақша тұскен кезде банк келесі бухгалтсрлік жазбаны жүзеге асырады:

Дт 1050 «Банктердің корреспонденттік есепшоттары»

Кт 1407 «Клиенттерге факторинг»

Сол уақытта 7339 «Әр түрлі кұндылықтар мен құжаттар» шотыпан клиснтсен кабылданған құжаттар шығыпға жазылады.

Факторинг мәмілесінің шарты бойынша банк ЖШС «А»-га ақша қаражаттарының қалған сомасын аударады (факторинг бойынша сыйақыпы шегергеңде 18 мьщ тенге) .

Дт 2860 «Банктік қызмет бойынша өзге кредиторлар»

Кт 1051 «Банктің Қазакстан Республикасыньщ Үлттық банкіндегі корреспоңдентгік есспшоты»

ФОРФЕЙТИНГТІК ОПЕРАЦИЯЛАРДЫҢ ЕСЕБІ

15. 11. 99 жылғы Үлттық банк баскармасының №396 қаулы-сымен бекітілген Қазақстан Ресггубликасының екінпіі деңгейдегі банктерімен вексельдерді есепке алу Ережесіне сәйкес, форфейтинг - клиснткв (индоссантқа) рвгресс қүқысыз вексель сомасын төлеумен банктің индоссамент бойынша қабылдаған (сатып алган) вскселі. Банктер форфейтингтік операцияларды Қазақстан Республи-касыныц Үлттық банкісінен форфейтингтік операцияларды жүргізу-гс лицензия алғаннан кейін ғана жүзеге асыруға кұқылы. Форфсйтинггі жүзеге асыру барысыпда банк вексель сомасыпан дисконт құнын үстап қалуға құқылы.

Форфсіітингілеу - төлемеу кезінде экспортшыга (форфейтиске) рсгрссс құқын еселтемей форфейтермен (коммерциялық банк неме-сс қаржылаидыру бойынша маманданган компания) экспорттық талаптарды сатып алуды сипаттайтын халықаралық сауданы қаржыландырудың балама жолдарының бірі.

Омыц дамуының маңызды алғы шарттары халықаралық инте-грацияны күшейту, банктердің бәсекелестік қабілетін өсіру, экс-порттық саудаға мсмлекеттік шектеулерді алып тастау, экспортшыға қатысты тэуекелдерді осіру жатады.

Сонымен, форфейтинг - несие берушіден жай жэне аудармалы вексель секілді айналым құжатыпда орын алатын борышты сатьга алу. Борышкер канағаттандырмаған жағдайда борышты сатып Шіущының (форфейтер) кредиторға регресс талабына жүгіну күкы-

нан бас тарту жәйлі міндеттемені өз мойнына алады. Айналым міндеттемесін сатып алу жеңілдікпен жүргізіледі.

Форфейтинг екінші дүниежузілік соғыстан кейін пайда болды. Ол экспортты несиелендіруі нашар дамыған мемлекеттерде жақсы дамыды. Алғашқы кезде форфейтингілеуді коммерциялык банктер жүргізді, бірақ форфейтинітік операциялардың колемі өскен сайын коммерциялық банктердің еншілес болімшелері болып табылатын арнайы маманданған институттар қүрыла бастады.

Қазіргі таңда жаңа банктік технологияны игерген «Сити банк» коптеген еуропалық елдердің экспортын қаржыландыратындықтан, Лондон форфейтингтін негізгі орталықтарының бірі болып табы-лады. Форфейтингтік бизнестін, біршама бөлігі Швейцария мен Германияда шоғырланған.

Форфейтингтің эрекет етуінің алгоритмі келесідей. Негізгі кұ-ралдардың экспорты сатып алуды каржыландыру ушін орта мерзімді несие алғысы келетін шетел сатып алушысын іздейді. Сатып алушы белгілі бір соманы келісілген 3 жылдан 5 жылға дейшгі кезең ішінде тұракты жарналар негізінде толеуге өзінін келісімін беруі керек. Себебі, эдетте бұл жарналар форфейтингтің шарты болып табылады. Одан соң барып сатып алушы жай вексельдерді жазып беруі не болмаса аудармалы вексельдерді акцептеуі мүмкін. Егер де сатып алушыда жақсы несиелік беделді болатын болса, экспортшы вексельді кепілдеуді талап етпейді. Дег енмен, сатып алушы вексельдің авалін асыруын кепілдейтін банкті яьтабуы қажет. Ал, экспортшы форфейтер болғысы келетін банкті іздеп табуы қажет. Осымен бірге банк аваль жүргізгісі келетін банктін қаржылық жағдайымен, сатып алушының несиелік кабілеті-мен жэне репутациясымен, несиенің берілу мерзімі мен сомасы туралы ақпарагтарды сүрастырып біледі.

Форфейтинг орта мерзімді жай жэне аудармалы вексельдердін есебімен тығыз байланыста болады. Вексельдердің есебі тұрақты молшерлеме бойынша жүргізіледі. Экспортшы тауарды жеткізгеннен кейін, жай вексельдерді немесе авальмен аудармалы вексельдерді алғаннан кейін форфейтерге сатады.

Форфейтердің комиссиясы экспортшы мен форфейтер арасында болінеді және келесілерді жабуы тиіс:

а) қаражаттарды қамтамасыз ету құны;

ә) пайыздық мөлшерлеменің өзгеруіне қатысты сактандыру;

б) жоғары аудармалы тәуекелі бар валютаны сактандырудығ құны;

в) форфейтер пайдасы.

Форфейтингілеу мэмілелері неміс маркаларында, швейцар фран-кілерінде немесе доллар валюталарында жасалады, себебі басқадай

валюталарды қолдану барысында форфейтер қайта қаржылан-дырумен байланысты киындыққа кезігуі мүмкін.

Лизингке қараганда форфейтинг жай құжаттық рәсімдеуімен ажыратылады. Сонымен қатар лизинг мәмілесінде экспортшы атыпан қаржылық компания шықса, онда ол экспортшыға регресс құқын сақтауды міндетті түрде талап етеді, ал форфейтингілеуді қолданғандағы пайда болатын барлық тәуекелдерді форфейтер өз мойнына толық алады.

Бұл, экспортерге деген регресс құқын қаржылық үйлер өздеріне қалдыратын, факторингке де катысты.

Құжат айналымының карапайымдылыгы жэне экспортты тәуе-келден босату форфейтингті несиелендірудің айналымы бойынша басқалардан тиімді ажыратады.

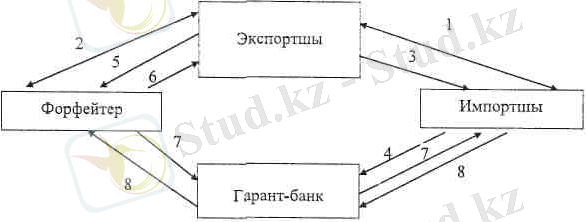

Сонымен бірге, форфейтер тұрғысынан тэуекел жоғары болып табылады, сондықтан да қаржыландыру әдісін қолданғанда тәуекел-дерді минималдау жэне хеджирлендіруге аса зор көңіл бөлінеді. Форфейтингтегі төлем міндеттемелер мен вексельдердің қозгалысы 2-суретте көрсетілген:

2-сурет. Форфейтинг кезінде акылы мівдетгемелер мен вексельдердің козғалыс есебінің сызбасы:

1 - келісімшартқа отыру;

2 - форфейтингтік келісім;

3 - тауарды қою;

4 - жөнелту құжаттарыпа қарсы банктің кепілдерін, вексель-

дерін жэне телем міндеттемелерін аудару;

5 - осы құжатарды қайта табыстау;

6 - форфейтингтік түсімді төлеу;

7 - сату мақсатында төлем міндеттемелерін және вексельдерді

аудару;

8 - олардың толенуі.

Форфейтингтің факторингтен айырмашылығы, ол тауарлары мен қызметіне ақшалай қаражатты ендіріп алуда алып-сату құқығына байланысты бір-ақ рет орындалатын операция болып табылады. Форфейтингтік операциялар факторингтік операциялар сияқты бухгалтерлік есепте есепке алынуы мүмкін.

Банк клиентпен соңғысынан 100 ақшалай бірлік вексель бойынша талап құқын сатып алу жөнінде мәмілеге отырады. Дисконт сомасы 20 мың теңгені қүрайды жэне банк клиенттсн операцияны жүргізгені үшін 3 мың теңге мөлшерінде комиссиялык ақыны есептеп алады. Банк клиентінің өнімдерді сатушынын форфейтинг туралы келісімінен жасалған күннен.

Банк клиентіне төленетін ақша сомасына (80 мың теңге) фор-фейтинг туралы шарт жасалғаннан кейін барып келесі бухгалтсрдік жазба жүргізіледі:

Дт 1422 «Клиенттерге форфейтинг (100 мың теңге) »

Кт 2751 «¥сынылған қарыздар бойынша сыйақыны алдын ала төлеу (20 мың теңге) »

Кт 1050 <<Банктердің корреспонденгтік есепхпоттары (80 мың теңге) ».

Қабылданған вексельдердің бланктерін есепке алу үшін 7334 «Әр түрлі қүндылыктар мен қүжаттар» шоты бойынша «Кіріс» жазбасы жүзеге асырылады.

Комиссия түрінде (3 мың теңге) табыс сомасының есснтслуі келесі бухгалтерлік жазбамен көрсетіледі:

Дт 1860 «Банк қызметі бойынша өзге дебиторлар»

Кт 4608 «Басқадай комиссиялық табыстар».

Банк комиссия түріндегі табысты (3 мың теңге) алғанда:

Дт 1050 «Банктердің корреспонденттік есепшоттары»

Кт 1860 «Банк қызметі бойынша өзге дебиторлар» .

Әрбір ай сайын банк 2 мың теңге сомасына дисконт түріндегі табысты есептеуді жүзеге асырады (барлыгы 20 мың теңге) :

Дт 2751 «Үсынылған қарыздар бойынша сыйақыны алдын ала төлеу»

Кт 4422 «Клиенттерге форфейтинг бойынша сыйақы аиуіл байланысты кірістер».

Банкке қарыздық міндеттемені (вексельді) өтеу кезінде келесі бухгалтерлік жазба жасалады (100 мың тенге) :

Дт 1050 «Банктердің корреспонденттік есепшотгары»

Кт 1422 «Клиенттерге форфейтинг»

Өтелетін вексельдердің бланктерін есептен шығару жүрпзіл-генде 7339 «Әр түрлі күндылықтар мен құжатгар» меморандум шоты бойынша «Шығыс» жазбасы жүзеге асады.

КОММЕРЦИЯЛЫҚ БАНКТЕРДЩ СЕЙФТІК ҚЫЗМЕТІ

Соңгы уақытта Қазакстанда клиенттердің құндылықтары мен құжатгарын сақтау бойынша банктік қызметтерге сұраныс пайда бола бастады. Банктермен сейфтік қызметті көрсетумен байланысты қажеттілік туды.

... жалғасы- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz