Қазақстан Республикасындағы шағын және орта кәсіпкерлікті салықтық ынталандыру: арнаулы салық режимдері мен жетілдіру жолдары

Мазмұны

КІРІСПЕ . . . 3

1 КӘСІПКЕРЛІК ЖӘНЕ ОЛАРДЫ САЛЫҚТЫҚ ЫНТАЛАНДЫРУДЫҢ ТЕОРИЯЛЫҚ АСПЕКТІЛЕРІ . . . 6

1. 1 Салықтық реттеу объектісі ретіндегі кәсіпкерлік қызметтің қазіргі кездегі даму тенденциялары . . . 6

1. 2 Кәсіпкерлік қызметті салықтық реттеу:мәні мен мазмұны және мақсаты . . . 13

2 ҚАЗАҚСТАН РЕСПУБЛИКАСЫНДАҒЫ ҚАЗІРГІ КЕЗДЕГІ

ШАҒЫН ЖӘНЕ ОРТА КӘСІПКЕРЛІКТІ САЛЫҚТЫҚ РЕТТЕУ МЕХАНИЗМІ . . . 02022әә

- Шағын кәсіпкерлікке арналған арнаулы салық режимі . . . 20Біржолғы талон негізіндегі арнаулы салық режимі 24Патент негізіндегі арнаулы салық режимі 26

2. 1. 3 Оңайлатылған декларация негізіндегі арнаулы салық режимі 28

2. 2 Кәсіпкерліктің кейбір түрлеріне арналған арнайы салық режимі . . . 32

3 КӘСІПКЕРЛІК ҚЫЗМЕТТІ МЕМЛЕКЕТТІК ЫНТАЛАНДЫРУДЫҢ САЛЫҚТЫҚ АСПЕКТІЛЕРІН ЖЕТІЛДІРУ ПЕРСПЕКТИВАСЫ . . . 46

3. 1 Шағын кәсіпкерлерге салық салудың шетелдік тәжірибесі . . . 46

3. 2 Еліміздегі орта және шағын бизнес субъектілерін салықтық ынталандыру мәселелері және оны дамыту жолдары . . . 50

ҚОРЫТЫНДЫ . . . 56

ПАЙДАЛАНЫЛҒАН ӘДЕБИЕТТЕР ТІЗІМІ . . . . . . 61

ҚОСЫМШАЛАР

63

КІРІСПЕ

Зерттеу тақырыбының өзектілігі: Кәсіпкерлікті мемлекеттік қолдау орта және кіші бизнестің дамуына жағдай жасайтын, олардың қызметтерін ынталандыруға мүмкіндік тудыратын экономикалық құқықтық жағдай жасауды, сонымен қатар оларға жеңілдіктерді пайдалана отырып материалдық және қаржылық ресурстар салуды білдіреді. Кәсіпкерлердің көзқарасы бойынша, олардың максимальды пайда табуы, салынған инвестицияның тиімділігі, тәуекелділік деңгейінің жоғары болуы, меншік пен азаматтардың қорғалуы сияқты міндеттеген мақсаттарына жетуіне тек мемлекет қана жағдай жасай алады. Ал, мемлекеттің көзқарасы бойынша кәсіпкер ең жоғарғы деңгейдегі мүдделер мен мақсаттарға жетуі тиіс ( мысалға, қоғамдық байлықтың өсуіне, жұмысбастылық мәселесін шешуге, ұлттық қауіпсіздікті қамтамасыз етуге ықпалын тигізуі қажет және т. б. ) .

Мемлекет пен орта және кіші бизнестің мақсаттары мен мүдделерін түйістіру барысында тиімді мемлекеттік саясат жүргізілуі тиіс.

Дамыған елдер тәжірибесі мен Қазақстандағы қалыптасып жатқан нарықтық қатынастар көрсетіп отырғандай өндірістің тұрақтандырылуы мен дамуы және тұрақты экономикалық өсуге қол жеткізу бәсекеге төтеп бере алатын шағын экономиканың дамуына және солар көрсететін бастамаларға негізделуі қажет. Сондықтан, мемлекеттік ресурстар бұрынғы перспективасы жоқ өндірістен қазіргі кәсіпкерлікті ынталандыруға бағытталуы қажет және жеке инвестициялар экономикалық көтерілудің бастамасы мен тұрақтандырудың негізгі кілті болуы тиіс.

Тауарлар мен қызметті көбейтуге мүмкіндік беретін және осы негізде орталықтандырылған қаржылық ресурстары қорларын құруға, оның ішінде мемлекеттік бюджетті қалыптастыру құралы болып табылатын мемлекеттің салық саясаты кәсіпкерлікте негізгі рөл атқаратыны сөзсіз. Нарықтық экономика кезінде салық саясаты шаруашылық жүргізудің тиімді нысандарын ынталандырып отыруы қажет және өндіріс деңгейін көтеруге, оның пайдалылығын жоғарылатуға жағдай жасауы шарт.

Салық жүйесі салықтық қатынастары жиынтығынан және оны реттейтін институттардан тұрады. Қаржы қатынастары кез келген қоғамдық жүйеде орын алатын жалпы экономикалық қатынастардың құрамдас бөлігі. Мемлекет салық жүйесі арқылы саяси, экономикалық және әлеуметтік салалардың алуан түрлі қызметтеріне қажетті қаражаттарды жинақтап, өзінің ішкі және сыртқы қызметтерін жүзеге асыру үшін жұмсайды.

Мемлекеттік қаржылар ұлттық табысты қайта бөлуде, қоғамдық экономикалық құрылымын қалыптастыруда, өндіргіш күштерді жетілдіруде маңызды рөл атқарады.

Мемлекеттің қаржылары әлеуметтік бағдарламаларды жүзеге асыруға, мемлекеттік басқару аппараты мен қорғанысқа, тәртіп сақтау күштерін қаржыландыруға, сыртқы экономикалық қызметті атқаруға жұмсалады.

Ғылыми зерттеудің дәрежесі: арнаулы салық режиміне байланысты Қазақстан Республикасының белгілі ғалымдары Ермекбаева Б. Ж., Арзаева М. Ысқақов М. Томпиев М. К. Байнеева Б. Тұңғышбаева С. Алипов А. Кенесов Б. Аталған ғалымдар шағын және орта бизнесті дамту және оған арналған салық режимін қолдануға байланысты мәселелерді зерттеген.

Жұмыстың мақсаты: шағын және орта бизнес субъектілеріне арнаулы салық режимін қолдану және жетілдіру жолдарын зерттеу. Қойылған мақсатқа жету үшін төмендегі сұрақтар қарастырылады:

- Қазақстанда кәсіпкерлік бизнесті дамытудың әлеуметтік-экономикалық алғы шарттары;

- Кәсіпкерлік қызметті мемлекеттік реттеу тетігі ретіндегі салық жүйесінің атқаратын рөлі;

- Бүгінгі күні Қазақстан Республикасында шағын және орта кәсіпкерлік қызметке қолданылатын арнаулы салық режимінің ерекшеліктері;

- Кәсіпкерлерге салық салуды жетілдіру бағыттары.

Жұмыстың міндеті: Қазақстан Рсепубликасында кәсіпкерлік қызметің даму проблемелары мен оларды мемлекет тарапынан салықтық реттеудің оңтайландырылған жүйесі - арнаулы салық режимін қолдану механизмін қарастырып, оның тиімділігіне баға беру. Жоғарыда аталған мәселелерді қарастыруда ең бірінші салықтық заңдық нормативтік актілер, содан кейін көптеген классик-экономистердің, отандық ғалымдардың, экономика саласындағы қызметкерлердің ғылыми еңбектері, оқу құралдары, оқулықтары және түрлі мақалалары қолданылып отыр. Мемлекеттік бюджеттің кірістері біріншіден орталық және жергілікті органдар жинайтын салықтардан, мемлекеттік заемдардан, бюджеттен тыс немесе мақсатты қорлардың төлемдерінен құралады. Мемлекеттік табыстың жалпы материалдық негізін ұлттық табыс құрайды, мұны бөлу және қайта бөлу негізінде бірқатар шаралар жүзеге асырылады. Мұндай қайта бөлу механизмінің негізгі және тұрақты буындары - салықтар, мемлекеттік заем, бюджеттен тыс қорлардан алынған төлемдер.

Зерттеудің ғылыми әдістемелік базасы диплом жұмысын жүргізу барысында мемлекеттік басқарудың құқықтық теоретикалық аспектілерінде жалпы ғылыми, талдау, салыстырмалы, диалектикалық тәсілдер қолданылды. осы тақырыпқа қатысты мақалалар мен зерттеу жұмыстары қолданылды.

Зерттеудің объектісі: шағын және орта бизнес субъектілеріне арнаулы салық режимін қолдану және салықтар. Қазіргі кездегі салықтардың маңызы мен рөлі мемлекеттік органдарды қаржы ресурстарымен қамтамасыз ету. Салықтар ұлттық табысты мемлекеттендіріудің басты құралы. Олардың макроэкономикалық шешуші рөлі артып келеді, мұны Жалпы Ұлттық Өнімнің көлеміндегі салық үлесінің ұлғаюынан көруге болады. Салықтар экономикалық белсенділікті арттырудың, ұдайы өндіріс процесіне әрекет етудің басты, бір тұтқасы ретінде жаңа сипатқа ие болуда. Мұндай ықпал көп бағытта жүргізілуде. Табысқа салық салу арқылы манипуляция жасап, мемлекет капиталының қорлану процесіне айтарлықтай әсер етеді.

Салық салу арқылы реттеу әдістері салалардың бәсекелестігін ынталандыруға, капиталдың қорлануына қолайлы жағдай жасауға, корпороциялардың әлеуметтік қызметін қолдануға кеңінен пайдаланылады.

Зерттеудің пәні: шағын және орта бизнес субектілеріне қолданылатын арнаулы салық режимі және осы режимді қолдану барысында оны жетілдіру жолдары.

Зерттеудің тәжірибелік маңызы : зерттеу жұмысының негізгі нәтижелері Қазақстан Республикасындағы шағын және орта бизне субъектілеріне қолданылатын арнаулы салық режимін қолдануда жаңаша көзқарас тұрғысынан қарауға септігін тигізеді. Зерттеудің ҚР дағы қолданылатын арнаулы салық режиміне қатысты ізденістерді одан әрі тереңдету бағытында теориялық және тәжірибелік маңызы бар.

Жұмыстың құрылымы мен көлемі: Диплом жұмысы қойылған талаптарға сай орындалды. Жұмыс диплом жұмысын орындауға байланысты реферат, кіріспе, екі тарау, бес бөлімше, қорытынды, қосымша, глоссарий, пайдаланылған әдебиеттер тізімінен тұрады. Жұмыстың көлемі 62 бет.

- КӘСІПКЕРЛІК ЖӘНЕ ОЛАРДЫ САЛЫҚТЫҚ ЫНТАЛАНДЫРУДЫҢ ТЕОРИЯЛЫҚ АСПЕКТІЛЕРІ

1. 1 Салықтық реттеу объектісі ретіндегі кәсіпкерлік қызметтің қазіргі кездегі даму тенденциялары

Мемлекеттік бюджет түсімдерінің ең басты көзі - салықтар. Өнеркәсібі дамыған елдердің бюджетіндегі салықтардың үлесі 90 пайыз.

Осы мақсатта түрлі салық жеңілдіктерін беру қажет. Салықтық жеңілдіктер беру арқылы мемлекет өндіргіш күштерді аймақтық орналастыруға, инфрақұрылым объектілерін салуға және тағы басқалары арқылы айтарлықтай әсер ете алады. Салықты реттеуде мемлекет тек жекелеген шаралар жүргізіп қоймай, сонымен қатар барлық шаруашылық конъюнктураға ықпал етеді. Экономикалық тоқыраудан шығу үшін мемлекет салық салудағы жеңілдіктер беру жолымен күрделі қаржыны ынталандырып, тұтыну мен инвестицияны қолдап, тауарларға жиынтық қоғамдық сұраныстың болуы үшін қолайлы жағдайлар жасайды.

Қазіргі кезде нарықтық экономиканың белсенді қатысушылары - кәсіпкерлер, іскер адамдар немесе бизнесмендер. Кәсіпкерлік туралы көзқарас мыңдаған жылдар бойы өндіргіш күштің дамуымен меншік қатынастарымен, ғылыми-техникалық прогресстің және қоғамдағы өндірісті ұйымдастырудың түріне, оның шоғырлануы дәрежесіне қарай өзгеріп тұратынын атап өту қажет.

Әлеуметтік-экономикалық құбылыс ретінде кәсіпкерлік көптеген қоғамдық қатынастарды қамтиды. Кәсіпкерліктің тамыры адам қызметінің экономикалық жағдайларында жатыр.

Кәсіпкерлік қызметтің мәні - өндіріс құрал-жабдықтарын шаруашылық объектісі ретінде иемдену және табыс алу мақсатында өндіріс факторларын тиімді пайдалану. Кәсіпкерлік қызметтің өркениетті дамуы үшін мемлекет тарапынан жағдай жасалуы қажет.

Сондықтан да, Қазақстан Рсепубликасында шағын және кіші бизнес субъектілерінің дамуын мемлекеттік қолдауды жүзеге асырудың салықтық аспектілері деген актуалды болып табылады.

Ел Президенті 2005 жылы 18 ақпандағы Жолдауында: «Салық саясатын реформалау кәсіпкерлікті дамытуды ынталандыруға мүмкіндік береді.

Салықтардың жиналуын, салық салу құрылымын, ставкасын және салық кодексін жеңілдету мүмкіндігін зерттеу керек», - деп атап өтті [1, 5 б] .

Нарықтық қатынастар жүйесі, кәсіпкерлікті дамытуға жағдай жасайтын және олардың өндіретін тауарлары мен қызмет түрлерінің сапасы мен құрылымын, көлемін арттыра отырып жұмыс тиімділігін жоғарылататын шаруашылықты жүргізудің универсальды үлгісі болып табылады.

Кәсіпкерлікті дамыту бүгінгі күні Қазақстанның экономикалық саясатында үлкен орын алады. Оның себептері Қазақстан нарықтық экономикаға өту жағдайында түрлі меншік формасындағы кіші және орта бизнестегі кәсіпорындар құруға деген қажеттілік пайда болды, яғни тұтыну нарығына өз тауарларын шығарып, халықты жұмыспен қамтамасыз ету, экономиканы жан-жақты дамыту, әлемдік рынокқа шығу, ұлттық байлығымызды көтеру т. б.

Сонымен, жеке кәсіпкерлік дегеніміз - азаматтардың, мемлекеттік емес кәсіпорындардың өзіндік жеке меншігіне негізделген және пайда табу мақсатына бағытталған инициативалық іс-әрекеті болып табылады.

Жеке кәсіпкерлікті заңды ұйым құрмай-ақ жеке азаматтардың өздері де өз алдына жүзеге асыруына болады.

Дамушы елдерде шағын және орта бизнесті дамыту мемлекеттің экономикалық деңгейін жоғарлатудың негізі болып табылады.

Әлемнің өнеркісібі дамығ ан елдердің өзінде кіші және орта бизнестің даму деңгейі сол елдің немесе аймақ пен қаланың жетістіктерінің бұлжытпас дәлелі екенін көрсететін көрсеткіш есебінде қабылдау әдеттегі нәрсе болып табылады. Кез келген қоғам бірқалыпты даму деңгейіне жеткісі келсе ең бірінші экономикада өз азаматтарының инициатива көтеруіне мүмкіндік жасауы қажет. Кіші кәсіпкерліктің дамуы бұқаралық тұрғыда экономикалық инициативаның пайда болғанын дәлелдейді. Егер, оған тереңірек үңілетін болсақ, ТМД елдерінің барлығында нарықтық қатынастардың пайда болуы мен қалыптасуы олардың Кеңес үкіметі кезінде меншіктің ешкімнің иелігінде болмауы себебінен пайда болды. Сондықтан реформаның мақсаты: халыққа өз елінің қожайыны екенін білдіретін сезімді қайтару. Ал, кіші бизнес бұл үшін іс-әрекет жасаудың нағыз сәйкес келетін аумағы болып табылады.

Бұл нарықтық қатынастардың дамуының заңдылығы, өйткені, макроэкономикалық реформалардың іргетасы болып осы кіші және орта бизнесті дамыту болып табылады.

Президент айтып өткендей, - «орындаушы органдар макроэкономиканың мәселелерімен көбірек айналысып, түрлі меншік формаларының, әсіресе кіші және орта бизнестегі кәсіпорындардың дамуына аса көңіл бөлмейді . . . Бұл секторлардың жұмысын жандардырмай тұрып, біз өркениетті нарыққа қол жеткізе алмаймыз», - деп атап көрсетті [2, 8 б] .

Базалық салаларды құрылымдық жағынан қайта құруды жүзеге асыру көптеген себептерден өте баяу жүріп отырғандықтан, протекционистік шараларды іс жүзіне асыру арқылы еңбек күшін көбірек қажет ететін түрлі жұмыс орындарын құруды ынталандырудың объективті қажеттілігі күннен күнге артып отыр. Эконимиканың басты секторлары болып қазіргі жағдайда ұсақ сауда делдалдары, фермерлер және басқа да ауыл шаруашылық өндірушілері, құрылыс фирмалары, сондай-ақ түрлі бизнес өкілдерінен тұратын кәсіпкерлері табылуы керек.

Қазақстан Республикасында кіші кәсіпкерлікті дамыту барысында аз жұмыстар жасалған жоқ. Егер де, кәсіпкерлік қызметті оларды дамуынан бастап реттейтін заңдылықтарға келетін болсақ, онда кәсіпкерлікті дамытудың алғашқы іргетасы ең алдымен кооперативтер құру негізде қаланды. 1988 жылғы «Кооперация туралы» Заңы мемлекеттік және экономиканың колхоздық-кооперациялық секторларының бірдей құқықтық деңгейде жұмыс жасауын көздеді. Қазақстан кәсіпкерлерінің бірінші даму сатысы 1990 жылғы «Қазақ ССР кәсіпкерлікті және шаруашылық іс-әрекетті дамыту» заңы шыққаннан кейін қалыптаса бастады. Кооперативтер мен ұйымдар саны 15 мыңға жетті, ал онда жұмыс істейтіндер саны 300 мың адамға жетті. Олар елдегі тауарлар мен қызметтердің төрттен бір бөлігін шығарды.

Кейінірек, қайтадан «Кооперация туралы» заң жаңаланып, өңделіп қайта шықты. Осыған орай кәсіпорындар жұмыс істегенімен сатып алу - сауда кооперативтеріне салық салу қатал түрде жүргізілуінің әсерінен олардың іскерлік қызметі құлдырауға ұшырады. Осыдан кейін 1992 жылы Қазақстан Республикасы тәуелсіздік алуының артын ала «Жеке кәсіпкерлікті қорғау және қолдау туралы» заңның пайда болуы аз да болса ілгері жылжуға әкелді. Сонымен бірге «Шаруашылық серіктестіктер мен акционерлік қоғамдар туралы» заңның пайда болуы да оған тұстас келді. Кейіннен 1995 жылдың 2 мамырында Қазақстан Республикасы Президентінің «Шаруашылық серіктестіктер туралы» Жарлығы шықты. Бұл заңдылықтардың барлығында дерлік кәсіпкерлік қызметті табыс табуға немесе сұранысты тауарлар арқылы қанағаттандыру мен пайда табуға бағытталған өзінің мүлкіне, өзіндік тәуекелге негізделген азаматтардың іс-әрекеті деп қарастырады.

Содан бері біраз уақыт өтті, экономикада да, заңдылықтарда да көптеген өзгерістер болды. Кіші және орта бизнестегі кәсіпорындар пайда болып, нығайа түсті.

Қазақстан Республикасында «Жеке кәсіпкерлік туралы» Заңға сәйкес кіші бизнес субъектілері болып жұмысшыларының саны 50-ден аспайтын, материалды активтерінің құны 60 еселенген айлық есептік көрсеткішке теңестірілген, кәсіпкерлік қызметпен айналыстын жеке тұлғалар табылады [3] . Заңды тұлғалар өз қызметін келесі формада жүзеге асыруы мүмкін: толық серіктестік; аралас серіктестік; жауапкершілігі шектеулі серіктестік; қосымша жауапкершіліктегі серіктестік; өндірістік кооперативтер.

Бірнеші қызмет түрлерін жүзеге асыратын шағын кәсіпкерлік субъектілері жылдық айналым көлеміне үлесі ең көп қызмет түрлерінің өлшемдері бойынша жатқызылады.

Кәсіпкерлік туралы заңдылықтарда заңды тұлғалардың егер, олар бір немесе бірнеше шаруашылық серіктестіктерде құрылтайшылар болатын болса, онда олардың жеке кәсіпкерлердің жарғылық қорындағы үлесі 25 % мөлшеріне дейін шектеледі.

Азаматтардың жеке өзіндік кәсіпкерлігі тауарларды сату жолымен, қызмет пен жұмыстарды іске асыру жолымен кәсіпкерліктің ұйымдық-құқықтық формасы болып табылады.

Адамдар қызметін оның сипатына қарай екі түрге бөлуге болады: еркін (алғашқы, базалық) және еріксіз (екінші немесе келесі) . Ал, кәсіпкерлік еркін қызмет түріне жатады, өйткені ол жеке адамның өз қызығушылығынан туындайды өзінің ерік жігеріне, таңдап алған мақсатына, жету құралына, оның нәтижесі мен жүзеге асу процесіне тікелей байланысты.

Заңдылықтарға байланысты өзіндік жеке кәсіпкерліктің екі түрі бар: жеке азаматтың меншік құқығы бойынша өзіне тиесілі мүлкіне негізделген немесе топтық, жалпы біріккен немес үлестік меншікке негізделген кәсіпкерлік.

Топтық кәсіпкерлік үш түрлі кәсіпкерлік қызметтен тұрады:

Отбасылық кәсіпкерлік, жалпы мүліке негізделген шаруа (фермер) қожалықтары немесе жекешелендірілген үй-жайларға негізделген;

Кәсіпкерлік қызмет үлестік меншіктен тұратын жай серіктестік. Келесісі, жұбайлар кәсіпкерлігі.

Ауыл шаруашылығындағы жеке кәсіпкерлік осы уақытқа дейін 1990 жылғы 21 мамырда «Шаруа қожалықтары туралы» Заңы бойынша реттеліп келген болатын, қазір «Жеке кәсіпкерлік туралы» Заңы бойынша реттеліп отырады.

Фермерлік шаруашылық болып, қызметі тікелей өндіріспен байланысты болатын және ауыл шаруашылығы өнімдерін өңдеу және қайта өңдеумен шұғылданатын жерді ауыл шаруашылығына бейімдеп жұмыс істейтін шаруашылықтар табылады. Оның негізгі түрлеріне жеке кәсіпкерлікке негізделген фермерлік шаруашылықтар және шаруа қожалықтары жатады. Шаруа қожалықтары біріккен қызметке негізделген жай серіктестік түрінде құрылған шаруашылық болып табылады. Сонымен қатар оларға жалдау мүмкіндіктері берілген.

Заңды тұлғалар бөлігіндегі шағын кәсіпекрлікті реттеу мақсатымен осы сферада жұмыс істеушілердің санын келесілер бойынша шектеу қарастырылған:

- өнеркәсіпте, құрылыста және ауыл шаруашылығында - 50 адамға дейін;

- сауда мен тұрмыстық қызмет көрсетулерде - 30 адамға дейін;

- транспорт пен байланыста - 25 адамға дейін;

- ғылыми және инновациялық қызметте - 20 адамға дейін;

- басқа да қызметтерде (ойын және шоу - бизнестен басқасы) - 15 адамға дейін.

Осы жерде айта кетерлік тағы да бір жәйт, шет ел практикасында жеке кәсіпкерлікті бөліп-жарып жіктемейді. Мысалға, Англияны алып қарайтын болсақ оларға капитал нарығына кірмейтін (бағалы қағазларды шығаруға және таратуға болмайтын фирмалар) бір немесе бірнеше меншік тұлғалары басшылық ететін фирмалар жатқызылады. Мұндай фирмаларда жұмыс істейтіндер саны 200-ден аспауы керек.

Жапондық фирмаларда жеке кәсіпорындарда жұмыс істейтіндер саны 100 адамнан аспауы керек екен. Францияда нақты дифференция жоқ: біреулер 50 адам дейді, біреулер 100 адамнан аспауы керектігін айтады.

Еуропалық контингетнтте капиталдың шекті айналымы жеке кәсіпкерлікті анықтаудың негізі болып табылады.

Осылайша әртүрлі елдерде шағын кәсіпорындарға әртүрлі кәсіпорындарды жатқызады.

Қазіргі кезде біздегі орташа кәсіпорындардың статусы әлі де болса анықталған жоқ, дегенмен 2003 жылы «Шағын кәсіпкерлікті мемлекеттік қолдау туралы» Заңда шағын және орта, ірі кәсіпорындардың ресми түрде анықтамасы берілген болатын. Онда: «жұмысшыларының саны 250 адамнан және жалпы активтерінің құны 325 мың АЕК-тен аспайтын заңды тұлғалар орта кәсіпкерлік субъектілері болып табылады» деп көрсетілген [4] . Осы уақытқа дейін, нақты қандай кәсіпорындарға жатқызылатаны белгісіз, шағын кәсіпкерлігі қайсы, орта кәсіпкерлігі қайсы, бәрібір үкіметтің барлық құжаттарында орта және кіші бизнесті қолдау туралы сөз болып жатады. Сондықтан мемлекетік қолдауды қажет етіп жататын орташа кәсіпорындарды анықтап, олар бойынша мониторинг ұйымдастыру негізгі мәселелерінің бірі болып табылады.

Келесі маңызды мәселе кәсіпкерлік қызметтің жұмыссыздық проблемасын шешудегі атқаратын рөлін қарастыра кету жөн болады деп есептейміз, өйткені қазіргі шешуі қиын мәселелердің бірі осы жұмыссыздық мәселесі.

Нарықтық экономикада шағын кәсіпкерлік екі түрлі негізгі қызмет атқарады: экономикалық және әлеуметтік. Экономикалық қызметтің негізінде бәсекелестік орта туғызу, ішкі рынокты тауарлармен және қызмет түрлерімен қамту, ұлттық өндірісті, қолөнерді дамыту және т. б. Кәсіпкерліктің әлеуметтік қызметі жұмыссыздық проблемасын шешу, кедейшілікті жою, қоғамды демократияландыру және т. б.

Түрлі экономистердің талдау жасағаны көресткендей, Қазақстандағы жеке кәсіпкерліктің негізгі тенденциялары болып:

- жеке кәсіпкерлік субъектілерін тауарлар мен қызмет көрсету сферасына жұмылдыру;

- шағын кәсіпорындарды өнеркәсіптік дамыған аймақтарға бағыттау;

- соңғы жылдардағы болып келген салық салу, несиелеу, осы уақытқа дейін әлі де болса дұрыс шешімін таппай келе жатқан олардың мемлекеттік органдармен арақатынасын нығайту проблемаларын шешу;

- шағын кәсіпкерлік субъектілерінің сан жағынан өсуі және олардың жұмысбастылық санының өсуіне тигізетін әсері.

Бүгінде Қазақстанда 2005 жылдың 1-қаңтарындағы мәліметтер бойынша шағын кәсіпкерлікпен айналысатын 177334 заңды тұлғалар, орта кәсіпкерлікпен айналысатын 10700 заңды тұлға тіркелген. Шағын кәсіпкерлікті қарастыратын болсақ, онда 2005 жылдың 1-қаңтарындағы мәлімет бойынша 68 708 кәсіпкер қызмет етеді, ондағы жалдамалы жұмыскерлер саны 748 785 адам.

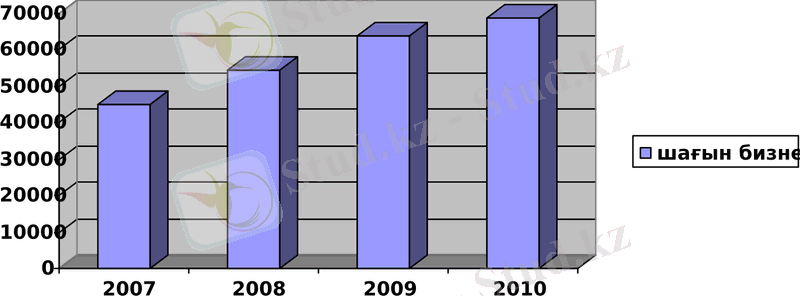

1-сызба. 2007-2010 ж. ж. ҚР шағын бизнестің даму қарқыны, мың бірлік [5] .

Шағын бизнес субъектілерінің дамуында соңғы бірнеше жылда жеке тұлғалардың өсуі байқалады, ал заңды тұлғалар - шағын кәсіпорындар көп болмаса да азайған. Мысалы, 2007 жылы олардың саны 45 124 бірлік болса, бүгінгі күні 68 708. 2007 - 2010 жылдары шағын кәсіпкерліктің белсенділігі алдыңғы жылдарға қарағанда едәуір артты. Бұл мемлекеттік қолдау шараларының күшейюімен, халықтың нақты кірісінің артуымен байланысты. Бірақ, бұған қарамастан, қарастырылған мерзім ішінде шағын кәсіпорын субъектілерінің - заңды тұлғалар мен ондағы жұмыс істеп жатқандардың санының жоғарылағаны көрінеді

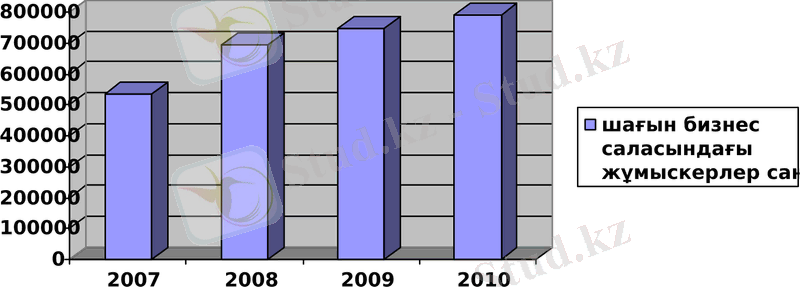

2-сызба 2001-2004 ж. ж. аралығындағы шағын бизнес саласындағы жұмыскерлер санының өсу қарқыны [5] .

Соңғы кезде өзіміз білетіндей үкімет тарапынан қолданылып жатқан шараларға қарамастан кіші кәсіпкерлік көбінесе тауарлар сату мен қызмет көрсету сферасында дамып отыр, ал өнеркәсіп, ауыл шаруашылығы, транспорт және байланыс ірі кәсіпкерлік үлесіне тиіп отыр. Мысалға, өнеркәсіпте, кіші кәсіпкерлікте жұмыс жасайтындардың алатын үлесі 12 пайызды құраса, ал бөлшек саудада жұмыс жасайтын адамдар 90 пайызға жетеді екен.

Кесте 1

Шағын кәсіпкерліктің салалық құрылымы [5] .

... жалғасы- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz