Қазақстан Республикасындағы коммерциялық банктердің жеке тұлғаларды несиелеу жүйесі: Темір Банк тәжірибесі мен даму болашағы

Мазмұны

Кіріспе . . . 5

1. Бөлім. Несие беруші мен несие алушылар арасындағы қарым-

қатынастардың теория аспектілері . . . 9

1. 1 Несие беруші мен несие алушылар арасындағы қарым-

қатынастарының экономикалық пайда болу тегі мен мәні . . . 9

1. 2 Несиенің формалары мен олардың жіктелуі және несиелеуді ұйымдастыру қағидалары . . . 22

2. Бөлім. Несие беруші мен несие алушылар арасындағы қарым-

қатынастары . . . 29

2. 1 Банктердiң несиелендiруiне талдау жасау және оның аймақтағы

iмдiлiгi . . . 29

2. 2 “Темір Банк” АҚ - ның жеке тұлғаларға несиелердің берілу

тәртібі мен саясаты . . . 36

2. 3 «Темір Банк» АҚ-ның жеке тұлғаларға тұтыну несиесін беру

операцияларына талдау . . . 38

2. 4 « Темір Банк» АҚ- ның жеке тұлғаларды ипотекалық несиелендіру

ерекшеліктері . . . 40

- Бөлім. Коммерциялық банктердің несиелік қызметі: талдау және даму болашағы. . . 44

Қорытынды . . . 56

Пайдаланған әдебиеттер тізімі . . . 58

КIРІСПЕ

Казақстанда несиелiк келiсiмдер жасалғаннан кейiн келiсiлген шарттар бұылған жагдайда оны реттеуге қолданылатын құқықтық жауапкершiлiктiң толық анықтамасыньң жоқтығында. Несие алушы көпгтеген жағдайда банк алдында ешкандай жауапкершiлiк мiндетiн орындамай кетедi, ертеде алынған несиелер бойынша берешегi банк шығынына жабылумен шектелген. Бұл бұрынғы Кеңес үкiметiнен мұраланған тәжiрибе, ол қазiргi несиелендiрумен салыстырғанда мүлдем басқа приициптерге негiзделген. Такырыпта несиелендiруге байланысты мәселелердi әр түрлi жолмен шешу жолдары ұсынылған, несиелендiрудiң барысында турлерi мен тәсiлдерiн таңдауда оньң дербес субъект екендiгi ескерiлген. Іздену жұмыстары негiзiнде банк катынастарында несне мекемелерiнiң даму болашағы мен проблемалары карастырылады, банк мұнда экономиканың негiзгi буыны ретiнде қаралады. Көбiнесе, Ұлттық банк бекiткен пруденциалды нормативтер коятын талаптарды банктер елемейдi. Жiберiлген кемшiлiктер ақыр соңында банктiң өтiмдiлiк керсеткiшiнiң төмендеуiне әкелiп соғады, ол болса төлем қабiлетiне әсерiн тигiзедi, ал бұл болса толық банк жүйесiнiң тұрақсыздық жағдайына әкеледi. Нарықтық экономика несиелiк қатынастарды шиеленiстiрiп жiбердi және нарык бәсекесiн дамытты, ал ол болса өзiнiң жаңа талаптарын қояды және қазiргi уакытқа сай әдiстер мен шешу колданымдарын әзiрлеудi қажет етедi.

Банктiң несиелiк операциялар жүргiзу кезiнде пайда болып, несиенi берген сәттен оның кайтарылғанына дейiн жоғалмайтын мәселелер осы такырыпты зерттеуге негiз болды. Бұл Қазақстан банк жүйесiнiң тұрақтылығына күмән келтiредi және кәсiпорындар, ұйымдар жоне халық таралынан сенбеушiлiктiң тууына әкелiп соғады. Жалпы алғанда бұл жағдай, банктiк менеджменттiң темендiгiн жене банктiң коммерциялык кәсiпорын ретiнде даму стратегиясы мен айкын бағдарламасының болмауын бiлдiредi. Банк iс-әрекетiнде қандай да бiр шешiмдi толық қолдану үшiн әр түрлi субъектiлер мен банк арасындағы қатынастарды реттеудiң ғылыми тұрғыда негiзделген тәсiлдерiн әзiрлеу қажеттiдiгi пайда болып отыр. Бүгiнгi банктердiң қызмет керсету дедгейi олардың клиенттерiн канагаттандырмайды, себебi колданылатын стереотип өркениет мемлекеттер ортасьтнда колданылатын несиелiк катынастарға сәйкес келмейдi. Өзара қарым-қатынастағы сенiмдiлiктi жаксарту және нарык ортасыньң элементi ретiнде оң нәтижелерге жету мақсатында өз имиджiн жогарылату керек, оған темендегi факторлар әсер етедi: банктiң мол капиталы, қызметкерлерiнiң кәсiпкойлығы, банктiң менеджмент деңгейi, қызмет көрсету сапасы, банк операцияларыньң кең аукымы, даму стратегиясыньщ болуы және тиiмдi жарнама iс-әрекетi.

Банк өзiнiң даму бағдарламасында, қарапайым азаматқа түсiнiктi, ашык саясат жүргiзуi тиiс. Көптеген жағдайда бұл үлкен шығындарды талап етедi, онсыз мүмкiн емес. Несиелiк мекеменің несиелендiру процесiнде атқратын рөлiнiң анық түсiнiгi жене оның проблемаларының шешiмдерi елi табылған жоқ. Осы карама-кайшылықтар жене жоғарыда айтылған жағдайларға байланысты.

Несиелендiру процесiн реттеуде кұжат айналымын жылдамдату қажет, арыз беру мерзiмi жене оны қарастыру аралығы көп жағдайда үзаққа созылады, ал несиелiк құжаттар досъесiн даярлауда олардың саны бюрократиялык кедергi жасайды. Осыньң нәтижесiнде несиенiң берiлуi мен пайдаланылуына банк тарапынан жасалатын бақылау мұмкiндiгi төмендейдi, бұл көптеген несиелердiң не себегiтен кайтарылмағанын түсiндiредi. Бiркатар институттар жургiзген зерттеулер бойынша. Несиелендiруден пайда көру үшін банктер бiріншiден оның қойган талаптарын несие алушын кабылдауын, содан соң несиенi алуын, кейiн оны кайтаруын ойластыруы қажет, ол банктердiң көптеген шығындарына әкелiп соғады, себебi нақты жобалардың талдауы жүргiзiлiп жене несие алушының төлем кабiлетiне баға беретiн маркетинг зерттеулерi мен ғылыми пысыктаулар кажет реттеу едiстерiн зерттеу жене олардьы ұлғайту жолдарын ұсыну, несиелiк қатынастар субъектiлерiнiң қаржылық мүмкiндiгiн талдау негiзiнде жүргiзiлетiн несиелiк шарттардың орындалуын болжап, салалық өзгешелiктерi мен ерекшелiктерiн ескере отырып баға беретiн әдiсiн табу, сонымен қатар дамыган шетел мемлекеттерiнiң несиелiк катынастарында колданылатын едiстер мен түрлерiнiң отандық экономикада пайдалану мүмкiндiктерiн зерттеу, жене жеке алған өңiрдiң ерекшелiктерiн ескерiп, бейiмделуiн карастыру болып саналады. Бұл мақсатка жету үшiн мынадай мiндеттер койылады:

-нарықтық қатынастарды дамыту жағдайыңда несиелiк карымқатынастарды дамытудың ерекшелiктерiн айкындау;

- несие алушының қабiлеттiлiгiн сипапайтын жене оның iс-ерекетiнің ерекшелiктерiне байланысты мiнездеме беретiн керсеткiштер жүйесiн

қалыптастыру

-аймактағы банктiк қызмет көрсету нарығын талдау жасау жене олардын несиелiк саясатының даму үрдiсiн аныктау;

- дамыған шетелдiк банктердiң жұмыс тежiрибесiн пайдалану мен аймақ нарығын әр түрлi субъектiлерi мен банк арасындағы несне келiсiмдерiн қалыптастырудың болашағын айқындау;

- шетел тежiрибесiн зерттеу негiзiнде отандық банктердiң қаржылық тұрақтылығын баскару бойынша ұсьнымдар пысықтау;

- аймактағы несие алушылардың несиелiк қабiлеттiлiгiн талдау әдiстерiн колдану туралы теориялык жене тәжiрибелiк үсыныстардын әзiрлеу.

Зерттеу объектi банктер мен коммерциялық банктiң филиалдары, сондай-ақ тұтастай республиканың банк жүйесi болып табылады.

Нарықтық экономикалық қатынастарда несие барлық өндірістік жұмыстардың, ғылыми-техникалық процестердің негізгі қозғалысын, заңды тұлғалардың кәсібін ұлғайтуға, жеке тұлғалардың өмірін жақсартуға, шағын және орта бизнесті, фермерлік шаруашылықтарды кеңейтуге негізгі үлесті қосады.

Несиенің формалары оның құрылымымен және белгілі бір дәрежеде несиелік қатынастардың мәнімен тығыз байланысты келеді.

Коммерциялық банктің жалпы мақсаты оның табыстылығы, рентабельділігі, өтімділігі, тәуекелдерді төмендету, несие қоржынын оптималдау (несиелік, депозиттік және т. б. ), оның қызметінің бағыттары ұстанымы тұрғысындағы банк саясатының басымдылықтарын анықтауы керек. Банк әлеуметтік жүйе болып табылатындықтан, адамдар өз қызметінде өз мақсаттарын, мүдделерін, ойларын жетекшілікке алады, сондықтан да банк мақсаттары оның иелерінің жетекшілерінің, қызметкерлерінің, сонымен бірге банк клиенттерінің және банктік қадағалау органдарының жекелеген мақсаттарына негізделеді. Банк иелерінің маңызды мақсаты - банктің өсуі (активтердің, меншікті капиталдың клиенттердің, операциялардың, ең алдымен, табыстардың көбеюі және акция бағасының көтерілуі) . Басқарушыларға кең ауқымды, әр түрлі мазмұнды мақсаттар тән, өйткені олар банктің бүкіл жұмысына жауап береді, яғни олардың жұмысының мақсаты пайданың өсімі болып табылады. Банк клиенттерінің, мақсаттары табыс алу ұстанымына байланысты әр түрлі болады, өйткені мүдделер қарама-қарсы, сөйте түра олар серіктесі ретінде сенімді банк болғанын қалайды. Банк қызметкерлерінің негізгі мақсаты - ағымдағы табыстың деңгейін көтеру. Ал мемлекетті алдымен оның өнімділігі мен тұрақтылығы ойландырады.

Коммерциялық банктің негізгі мақсаты - кең мағынадағы оның дамуы, яғни, коммерциялық кәсіпорын ретінде оның сандық жағынан дамуы және сапалы дамуы - қызмет етудің, тиімділігін көтеру, сонымен бірге банк акционерлері, клиенттері, қызметкерлері және банктік қадағалау органдарының мүдделерін қамтамасыз ету ұстанымы банктің әлеуметтік институт ретінде дамуы туралы болып табылады. Бұл дипломдық жұмыстың негізгі мақсаты Қазақстан Республикасындағы несие қатынастарының, несие жүйесінің, кейбір жаңа дамып келе жатқан несие операциялары түрлерінің қазіргі жағдайы мен даму болашағын ашып көрсету болды.

Несиені өтеу және беруге байланысты, банктің сыйақы ставкаларының мөлшері олардың өзгерістеріне байланысты барлық сұрақтар құқықтың өз аралық міндеттемелерін және жан-жақты жауапкершіліктерді анықтайтын несиелік келісімдердегі қарыз алушылар мен банк арасындағы қорытындылар негізінде шешіледі.

Осы диплом жұмысын жазу кезінде Қазақстан Республикасының заңнамалы және нормативті актілері (Заңдар, Қазақстан Республикасы Президентінің Жарлығы, Қазақстан Республикасының Министрлер Кабинетінің Қаулылары мен Ережелері және т. с. с. ) “Темір Банк” есептері мен сайты қолданылды. Жеке тұлғаларды несиелендіру аясындағы шетел ғалымдарының және мамандарының еңбектері, сонымен бірге статистикалық және анықтама материалдары қолданылды.

Диплом жұмысының негізгі мақсаты: Қазақстан Республикасының коммерциялық банктерінің жеке тұлғаларды несиелендіру жүйесін қарастыру.

Зерттеу мәселелері:

1) несие түсінігін анықтау, оның шетелдегі және Қазақстан Республикасындағы дамуын қарастыру;

2) «Темір Банк» АҚ материалдар негізінде, Қазақстанның коммерциялық банктерінің жеке тұлғаларды несиелендіру тәжірибесіне талдау жүргізу;

3) Қазақстан Республикасындағы жеке тұлғаларды несиелеудің даму мәселелері мен келешегін қарастыру.

Бұл жұмыстың бірінші бөлімінде несие және несие жүйесі туралы түсінік беріліп, яғни Қазақстан Республикасындағы несие жүйесінің даму кезеңдерінен бастап, несиенің мәні, қажеттілігі мен қызметтері, несиенің формалары мен олардың жіктелуі және несиелеуді ұйымдастыру қағидалары туралы теориялық негіз барынша ашылып жазылды.

Ал, екінші бөлімінде «Темір Банк» АҚ мысалындағы жеке тұлғаларды несиелеу ерекшелоіктерін көрсетіп, тұтыну несиесінің түрлері мен оның ставкаларын талданған.

Жұмыстың үшінші бөлімінде Қазақстан Республикасындағы жеке тұлғаларды несиелік қатынастардың даму болашағы жазылған, яғни жеке тұлғаны несиелеу операцияларының болашағы, ипотекалық несиелеу нарығын жетілдіру жолдары ашылды.

Экономикалық категория ретінде, несие - бұл кәсіпорындар, ұйымдар және бірлестіктер, сондай-ақ, халық арасындағы несие қорын құру және оларды қайтарылу, пайыз төлеу шартында белгілі бір мерзімге уақытша пайдалануға беру негізінде қалыптасатын өндірістік қатынастар жиынтығын білдіреді.

Диплом жұмысының құрылымы қойылған талаптарға сай жазылған. Жұмыс: кіріспеден, үш бөлімнен, қорытындыдан, қолданылған әдебиеттер тізімінен тұрады.

1. Бөлім. Несие беруші мен несие алушылар арасындағы қарым-

қатынастардың теория аспектілері.

1. 1 Несие беруші мен несие алушылар арасындағы қарым-катынастардың экономикалық пайда болу тегi мен мәнi.

Несиелiк қатынастар әр қоғамның экономикалық даму деңгейiне тән факторлар ыкпалымен дамып отырғандықтан, бұл категория экономикалық сипатпен қатар, тарихи сипатқа да не болады. Несиелiк катынастар «өндiрiстің материалдық кұралдары мен өндiргiш күштердің өзгеруiне және дамуына байланыстын өзгерiп, кайта кұрылып отырады»Несие қатынастары категориясымен салыстырғанда кейiнiрек пайда болды, өйткені акша ежелгi заманда туындап, тауарлық өндiрiстiң даму жағдайында оның несиелiк сипаты пайда болды, ал кейiн мемлекет қалылтасканда «қаржы» категориясы туды. «Акша капиталдан, банктерден, еңбектi жалдаудан т. б. бұрын тарихта тiршiлiк еткею» деп көрсеткен.

Несиелiк қатынастар несне капиталының қозғалу процесiнде пайда болгандыктан, оньң жылжу кезеңiн бөлiп карастыруға болмайды, мысалы: АҚША - КАПИТАЛ - НЕСИЕ жүйесi бойынша қарауды ұсынады.

Несие қатынасын қалыптастыру қоғамның кейбiр формацияларының ықпалымен шартталған өзгерiстерге ұшырады, бұл функциялық кұрылыстың артықшылығын дәлелдейдi, бiрақ өзгерiстердің көпшiлiгi экономикалык емес, саяси сипатқа ие. Мәселен, саяси экономика окулықтарында капитализмдегi несне капиталдың қайта айналымы мен айналымын талдаған соң өнеркәсiптiк капиталдың оқшауландырылған формасы ретiнде қарастырылады, ал социализм кезеңiндегi несие қорлардың кайта айналымың мен айналымын талдау бөлiмiнде корсетiлген. Алайда, несне өндiрiстiк қорлардың окшауланған қызмет ету формасы ретiнде карастырылмайды.

Несиелiк катынастар ақша жене каржы секiлдi категориялармен өзара байланысты карастырылады: «қаржы жене несие қатынасы экономикалық жене ақша катынасы болып табылады, олар құнның қозғалыс көмегiмен iске асады. Бiрақ, қаржы қатынасына байланысты ақша айналымы мен несие процесiнің негiзiнде жататын ақша айналымы бiр дей емес». Әрi карай ол: «несие өздiгiнен пайда болмайды. Ол социалистiк экономикадағы тауар-акша катынасының маңызды белiгi болып табылады. Ақша жене несие айналымы заңдары бiрбiрiмен тыгыз байланысты. Акша жене несие айналымы өзiнiң бiртұтастығында ұлттық табысты бөлу, екi қоғамдық өндiрiс бөлiмшелерiнiң ара катынасы, еңбек жене жалақы өндiрiлуi, халықтың ақшалай кiрiсi мен шығыны, капитал салымдарының кұрылымы сиякты экономика дамуының маңызды пропорцияларын орындайды».

Нарық экономикасында дамып отырған несие қатынасын алып карасақ, несиенiң ролi оның қалыптасу тұрғысынан негұрлым толық әрi кең ашылады және өтпелi экономикаға дейiн еленбей қалған белгiлi принциптердi қадағалауға негiзделедi. Несиелiк қатынастар экономиканың қаркынды даму жолына өту кезеңiнде, ең алдымен тұрақты техникалык прогреске байланысты еңбек өнiмдiлiгiнң көтерiлуi аркылы, ендiрiстiң өсуiне ыкпалын тигiзуге бағытталады.

Нарыктық экономикадағы несие катынастарын сипаттайтын меселелердегi экономистердiң қөзқарастары несие процесiне экономикалык заңдардың әсер етуiн көрсетедi. бiздiң түсiнiгiмiзше, банк несиесi экономикалық категория болып табылады, бұған қоса каржыға қарағанда, көбiнесе, жеке тертiптегi категорияға жатады жене қаржынын кұрамына кiредi ол қаржылардан тыс байланыста туындап, несиенiң «мемлекеттендiрiлуiне» байланысты қаржылық қатынастар бейнесiн қабылдап, қаржыға қатысты жеке категоряға айналады.

Несие катынасы ұзак даму процесiнде өзгертiлiп, жетiлдiрiлiп отырды, бастапкыда тек коғамның материалдық игiлiктерiн бөлетiн кұрал ретiнде ғана

қызмет етсе, кейiн жаңа деңгейге көшуiне байланысты, коммерциялық қызмет етуде олар дербестiк негiздерiн алып отырды. Жогарыда айтылгандарға сүйене отырып, несие формасының дамуы мен калыптасу кезеңдерiн

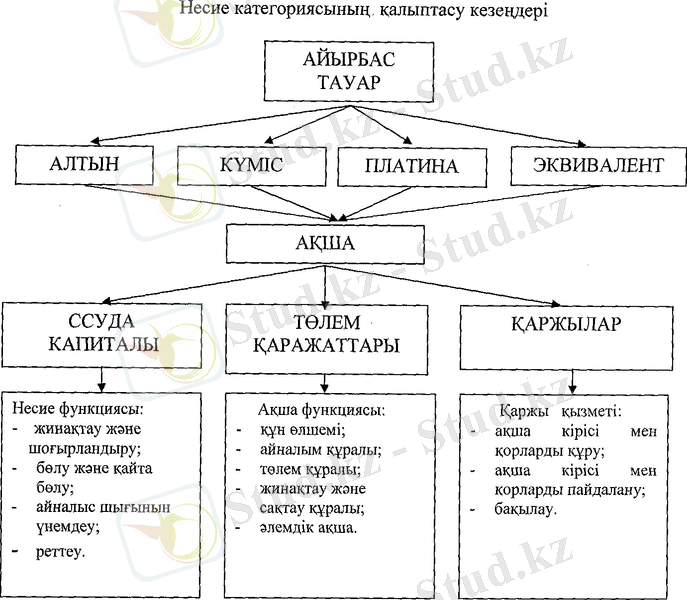

Сурет 1. 1 Несие категориясының қалыптасу кезеңдері

Несиенiң барлық формалары мен түрлерiнің тарихи негiзiн салушы өсiмқорлык несие болып келген. Оған төмендегiдей белгiлер тән болған: ұсак өндiрушiлер, кұлиеленушiлер және феодал ақсүйектер несне алушылар болып табылған, ал несие берушi - көпестер, салык борыштарын қайта сатып алушылар, құдай үйi мен монастырлар болган. Өйткенi, өндiрiстiк қатынас колөнершiлер мен шаруалардың артық өнiмдерiн сатушы үсак саудагерлер деңгейiнде алыптаскандытан, айналым қаражаттарын толықтыру аса қажет болмаған. Пайда болған несие катынастары коғамда бар табиги игiлiктердi

кайта бөлу тәсiлi ретiнде ғана материалдық құндылыктардың қозғалысын реттейтiн механизм тұргысынан қаралды. Несие катьшасы туралы түсiнік натуралистiк несне теориясында көрiнiс тауып, табиғи игiлiктер қозгалысы тұрғысынан қаралған едi. Осы тұжырымдама несне және накты капиталды бiртектi карастырды жене оның өзiндiк ролiн ескерген жок, бiрак сонымен катар кайтарымдылык принциптiн де жоққа шығармады.

Өнеркәсiптiк өндiрiс иесі сауданың дамуы нәтижесiнде несие функциясы мен несие катынастарын калыптастыру тертiбiне деген көзкарас өзгердi. Несие байлыкпен, ал байлык ақшамен бiр мағынада қарастырылды. Ақшаның несиемен байланысы төлем қызметiн орындау арқылы айкындалды, бiрақ бұл олардың бiр мағыналығын бiлдiрмейдi. Несие өндiрiс процесiнде туындайтың накты капиталды кұрамайды жене банк несиелерiнiң көлемi банктердiң қз калауыйен емес, ұдайы өндiрiс шарттарымен анықталады. Бұл тұжырымдама несиенiц капитал өндiрушi теориясында көрiнiс тапты, несие берушiлер банк түрiндегi несие мекемелерi мен iрi несие одақтары ретiнде ой көрсепi, ал несие алушылар банк клиентi, мемлекет жене банк мекемелерiнiң өзi.

Несие қатынасы дамуының келесi кезеңi - несиенiң баска экономикалық категориялардың өзара теуелдiлiгiмен экономиканы реттейтiн құрал ретiндегi бiртұтас сипатын түсiну болып табылады. өйткенi, жоғарыдағы келтiрiлген концепция осы тәуелдiлiктi ескермегендiктен, бұл қатынастар инфляциялык сипатта болды, сол себептен ол болашакта шарасыздықа ұшырады. Несиелiк қатынастың кейiнгi конценциясы несиелiк экспансия жене рестрикция (шектеу) саясаты аркылы банктермен жүзеге асатын экономиканы реттеушi негiзгi құрал болып табылатын ақша массасы мен пайыз мөлшерiнің өзгеруiне сейкес монетарным теориясында көрiндi.

Казiргi заманғы экономика ғылымында несие қатынасы екi бағытта карастырылады: бiрiншiсi - кайта бөлу концепциясы және, екiншiсi - кор теориясы. Бiрiншi бағыттың негiзiнде уақытша бос ақша каражаттарын қайта болу тұралы несие түсiнiгi жатыр. Екiншi бағытты жақтайтындар несиенi ссудалық кордың жылжуы ретiнде сипаттайды. Осы бағыттардың түсiнiктемесiнiң айрықша белгiлерi мынада: қор теориясын жактайтындар қоғамдық өнiм күның кайта бөлуде несие негiзi бар екенiн мойындап отырса да, осы сатыдағы несиенiң құн категориясы ретiнде өз мендiлiгiн көрсететiн бiр кезендi ескермей отыр.

Несие бүкiл ұдайы өндiрiс процесiн қамтып отырған кезде, қайта бөлу концепциясы ресурстарды кайта болу және айырбас сатысымен шектеледi.

Әдетте, несиенiң қайта бөлу концепциясы несие қатынастарын қоғамдық өндiрiстiң басқа катысушылары мен банк арасындағы қатынас түрiнде қарастырады. Қор трактовкасың жактаушылар зерттеудiң негiзгi бағытында несиенi экономикалық категория ретiнде қарастыру қажеттiлiгiне сүйенедi.

Несиеның қайта бөлу болжамын жақтаушылар табыстау объектiсi халықта және банк шоттарында жиналған, сондай-ак айналымдағы уакытша бос акша каражапарынан қүрастырылады деп есептеуге бейiм. Несиенiң қор теориясында уажытша пайдаланылатын каражаттардың табыстау объектiсi ссудаланган құн болып табылады.

Қайта бөлу теорясына сейкес, несие қозғалысының алғашқы сатысы қаражат аккумуляциясы болып табылады. Қор теориясын жактаушылар ссудаланған құнның орналастырылуын несиенiң бастапқы кадамы ретiнде қарастырды.

Капитал қозғалысының сатысы өз қүрылымы бойьнша әр түрлi болса дағы, олар қажеттiлiк туындаңан жағдайда шаруашылық субъектiсiне несие негiзiнде қосымша айналым қаражаттарын тартуы мүмкiн. Қайта бөлу концепиясына сейкес, ссуда капиталы қозғалысының соңғы сатысы сауда жене өндiрiс капиталының алғашкы қадамы болып табылады. Алайда, қайтарым негiзiнде оны әрi қарай орналастырмаған жағдайда, босатып алынған ақша қаражаттарының шотырлану процесi несие болып, табылмайды.

Босатып алынған құн несие алушыгға берiлiп, несие мәмлесi жасалғаннан кейiн ғана несие қатынастары күшiне енедi де, ссуда капиталы қозгалысының алғашқы қадамы болп табылады.

Осылайша, бiз несие қатынастарын оның бiрiншi сатысында ссудаланган қүиды орналастыру турiнде карастыратын кор теориясының концепциясын үстанамыз. Несие беру мен несие алушы арасындағы пайда болатын несиелiк катынастар ссуда беру сәтiнен оны отегенге дейiнгi кезендер катарынан туратьш бiртутас процесс болып табылады нарык экономикасы несие қатынасына өзгеше қөзкарас жағдайын тудырды, өйткенi қазiрғi бәсекезтес орта аман алады» деген принципке негiзделген. Мемлекепiк меншiк формасьинан айрыкша элементi бар казiргi отандык банк жүйесi бастапкы калыптасу сатыснда тұрақсыз несие нарығында тудырды, осы қалыптасу процесi нәтижесiнде iрiленген капиталы бар банк жүйесiне не болды.

Қазiргi кезеңдегi қалыптаскан несие катнасына байланыст қөзкарастар банк менеджментi мен маркетингі сияқты түрлi экономикалық несие карым-катынастары маңызды ғылыми экономикалық салалардың бiрi бөлып танылады, оның, зерттеу нетижесi көрсетiп отырғандай, өзiндiк ұзак даму тарихы бар. Ол алғашкы қауымдық құрылыс дәуiрiнiң соңында мүлiктiк теңсiздiк орын алуына байланысты пайда болды да, капитализм деуiрiнде өзiнiң өрлеу шыңына жеттi. Тарихи тежiрибесiнiң молдығына қарамастан, бұл сала әлi толық зерттелiп болмаган, оның көптеген жаңа қырсыры молынан байкалуда және әрбiр заманға сай бұл қатынастардың пайда болу ұғымы бұмаланып талкыланады. Несиелiк қатынастарды қарастырғанда, ссудалық капиталдын қозғалыс қадамдарын талдауда несие алушының маңызды орнын толык бағаламай отырмыз. Несие алушың алатын орнына нақты толық баға беру үшiн несиелiк қатынасты екi экономикалық ғылымдар қиылысында - банк менеджментi және банктiк маркетинг - карастырамьиз. Банктiк маркетинг және менеджмент ғылым ретiнде өзара тығыз байланысты жене екеуi де “баскару” ұғымын бiлдiредi:

бiрiншiсi - банктiң қызмет көрсетуiн тиiмдi дамыту мақсатында оның iс-әрекетiн баскару ғылымы, ал екiншiсi - ұжымды басқару мен олардың iс-әрекетiнен максималды кайтарымдылыкты жоғарылатуды қөздейтiн ғылым. Банк пен оның клиенттерiнiң арасындағы несиелiк қатынастарды қарастыру барысында, бiз бұл екi ғылымның тәсiлдер жұйелерiн колданбасак, олардың жағдайына толық, накты баға бере алмаймыз. Банк сәттi қызмет жұргiзу үшiн озiнiц тактикасы мои стратегиясын озiрлейдi, олар маркетинг iзденулерi және iскер менеджмент негiздерiне суйенедi.

... жалғасы- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz