Коммерциялық банктердің несие саясаты: стратегиялық мақсаттарға жету және тәуекелдерді басқару (Банк Тұран Әлем АҚ мысалында)

Жоспар

Кіріспе . 6

І Бөлім. Несиелік саясат коммерциялық банктің стратегиялық

мақсаттарына жетудің негізгі құралы ретінде

1. 1 Коммерциялық банктердің несие саясатының негіздері . . . 8

1. 2 Қарыз алушының несиелік қабілетін бағалау . . . 20

1. 3 Несиелік қабілетті және тәуекелді бағалаудағы

шетел тәжірибесі . . . 26

ІІ Бөлім. Банктің несиелік саясатын талдау,

«Банк Тұран Әлем» банкінің мысалында

2. 1 «Банк Тұран Әлем» банкінің қысқаша сипаттамасы және негізгі көрсеткіштерін талдау . . . 34

2. 2 «Банк Тұран Әлем» Акционерлік Қоғамының несие саясаты . . . 43

2. 3 Несиелік мониторинг, банктің несиелік портфелінің сапасын

бақылаудың әдісі ретінде . . . 49

2. 4 Несиелер бойынша төлемдердің мерзімін кешіктірген жағдайда және

проблемалық несиелермен жұмыс жасау . . . 52

ІІІ Бөлім. Дүниежүзілік қаржы нарықтарының Қазақстан

Республикасының Банк жүйесіне ықпалы, өзекті мәселелері

және перспективалары . . . 59

Қорытынды

Қолданылған әдебиеттер

Кіріспе

Коммерциялық банктер банктік жүйенің екінші деңгейін білдіреді. Олар банктік ресурстарды шоғырландыра отырып, заңды және жеке тұлғалармен кең көлемде банктік операциялар мен қаржылық қызметтерді жүзеге асырады.

Қазақстан Республикасында 2008-ші жылдың 1 қаңтарындағы мәліметтер бойынша 35 екінші деңгейлі банктер, 34 филиалдары мен 370 есеп-айырысу орталықтары бар, олардың ішіндегі 34 банк Алматы қаласында орналасқан. [1]

Қазақстан Республикасының қаржы нарығындағы ең бір дамыған саласы болып банк секторы саналады. Қазіргі кезеңде экономикамыздың өсіп дамуында банк жүйесінің маңызы зор. Ал коммерциялық банк табысының үштен бір бөлігіне дейінгі үлесін несиелеу операциялары алып келеді. Сондықтан да жекелеген банктердің несие саясатын қарастыру, оның құрылымын талдау мен нарық жағдайына бейімделу икемділігін талдау өте маңызды.

Өткен жылғы АҚШ-тың ипотекалық нарығында басталған дағдарыс Қазақстанның банк секторына, сонымен бірге жалпы экономикамызға өз әсерін тигізбей қоймады. [2, 6]

Қарастырылып отырған тақырыптың өзектілігі - банк секторындағы 2007-ші жылдың тамызында басталған дағдарыс әсерін талдау, одан шығу жолдарын іздеу, банктердің активтерінің сапасын және өтімділігін қалпына келтіру мүмкіндіктерін талдау болып отыр. Банктердің несие саясатының дағдарысқа бейімделуін талдау, біздің талдау пәніміз болып табылады.

АҚШ-тағы дағдарыстың Қазақстанға әсер етуінің басты себебі, банктердің сыртқы қаржыландыруға, яғни сыртқы қарыздарға айтарлықтай дәрежеде тәуелділігі болып табылады. Осындай қиын шақтарда әрбір коммерциялық банктің несие саясатының маңызы арта түседі.

Берілген дипломдық жұмыстың мақсаты банк қызметінің және оның жалпы экономикамызға әсерін ескере отырып несиелік саясаттың жетілдіру концепциясы мен оның теориялық және әдістемелік негіздемесін талдау болып отырады.

Аталған мақсатқа жету келесідей міндеттерді орындауды талап етеді:

- Коммерциялық банктің несие саясатының құрылымы мен мағынасын нақтылау, ашып көрсету;

- Жекелеген банктің несие саясатын қарастыру;

- Коммерциялық банктің несие саясатының концептуалдық моделін негіздеу;

- Жалпы банк секторының дүниежүзілік нарықпен байланысын анықтау;

- Қазақстан нарығының жалпы дүниежүзілік нарықтың бір бөлігі екендігін айқындау.

Дипломдық жұмыстың зерттеу объектісі - коммерциялық банктер, оның ішінде «Банк Тұран Әлем» АҚ-ы болып табылады.

Берілген дипломдық жұмыс 3 бөлімнен, кіріспе, қорытындыдан, қолданылған әдебиеттер тізімінен, сонымен қатар осы жұмысқа тиісті қосымша мәліметтерден тұрады.

Дипломдық жұмыстың бірінші бөлімінде коммерциялық банктің «несие саясаты» ұғымын бәсекелестік нарық жағдайындағы несие беру мен қарыз алушыдағы стратегиялық және тактикалық экономика-ұйымдастырушылық әрекеттердің жиынтығы ретінде айқындалады. Жаңа тиімді несие саясатын жасау үшін қажетті несиелік саясат туралы теориялық базасы қарастырылған.

Несиелік саясат банктің несиелік қызметінің міндеттерін, оларды іске асыру құралдары мен әдістерін, сондай-ақ несиелік процесті ұйымдастыру принциптері мен тәртібін белгілейді. Несиелік саясат несиелік механизм көмегімен жүзеге асырылады.

Несиелік саясат банктің мемлекеттің және жалпы экономиканың ағымдағы жағдайына бейімделе отырып, өзінің несие беру мен несие бойынша қызмет көрсету барысын ұйымдастыру негізін жасау шарттары мен ережелерінің жиынтығын құрайды. Сонымен бірге несие саясаты банктің жоғарғы органының қызметі болып табылады. [3, 108]

Екінші бөлімінде «Банк Тұран Әлем» банкінің негізінде несие саясатының нақты әрекет етуі қарастырылады. Несиелік процестің концептуалды моделі берілген. Онда: несие өнімдерінің дифференцациясы негізінде, несие беруге жауапты тұлғалар мен несиелеуге қызмет көрсететін атқарушылардың нақты іс-әрекеттері талданады; соның ішінде несиелік процесс пен бақылау процесі айқындалады.

Коммерциялық банктің несие портфелін талдау мен проблемалық несиелерге қатысты жасалатын нақты іс-әрекеттер қарастырылады.

Екінші бөлімде сонымен қатар, осы бөлімде «Банк Тұран Әлем» АҚ-ның қысқаша тарихы мен жалпы әрекет ету ерекшеліктеріне; қызмет көрсету шарттарына; нарықтағы позициясы мен әрекет ету бағыттарына тоқтала кеткенді дұрыс көрдік. Өйткені болашаққа болжам жасау үшін, ең алдымен өткен кезеңдерге көз салу маңызды. [4]

Үшінші бөлім, қазіргі таңдағы өзекті мәселе банк секторындағы кризистің пайда болу себептері мен салдарын анықтауғы арнылған.

Дипломдық жұмысты жазу барысында отандық және ресейлік, сонымен қатар шет елдік арнайы оқу құралдарының мәліметтері, Қазақстан Республикасының банк секторын реттейтін заңдары мен заңнамалық құралдары, Қазақстан Республикасының Ұлттық Банкінің заңдары, «Банк Тұран Әлем» АҚ-ның несие саясаты, несиелеу стандарттары мен несиелік нұсқаулықтары, сонымен бірге банктің жылдық есеп мәліметтері, сондай-ақ газет-журналдар мәліметтері негізінде жазылған.

Диплом жұмысының практикалық маңызы банк қызметіндегі тиімді несиелік саясатын құру мен жүзеге асырудың теориялық негізін қалау болып табылады.

І Бөлім. Несиелік саясат коммерциялық банктің стратегиялық мақсаттарына жетудің негізгі құралы ретінде

1. 1 Коммерциялық банктердің несие саясатының негіздері

Несиелік саясат банктің несиелік қызметінің міндеттерін, оларды іске асыру құралдары мен әдістерін, сондай-ақ несиелік процесті ұйымдастыру принциптері мен тәртібін белгілейді. Несиелік саясат несиелік механизм көмегімен жүзеге асырылады.

Несиелік саясат - банктің несиелік жұмысын ұйымдастыру негізін және несиелеу процесіне қажетті құжаттар жүйесін жасау шарттары.

Кең мағынасында, несиелік саясатты несие беруші банк пен қарыз алушылар тұрғысынан қарастыруға болады.

Тар мағынасында, несиелік саясат - бұл несиелік процесті ұйымдастыру барысындағы банктің стратегиясы мен тактикасын сипаттайды.

Несиелік саясат банктің несиелік жұмысын, оның жалпы стратегияларына сай ұйымдастыру негізін және несиелеу процесін қалыптастыруға қажетті құжаттар жүйесін (ұйымдастыру) жасау шарттарын білдіреді.

Жалпы несиелік саясат мынадай сипатта болуға тиіс:

- нұсқаулық емес, яғни директивті нұсқауларды қамтиды;

- несиелеудің мақсаттарын нақты және мағыналы анықтауға мүмкіндік береді;

- нақты мақсаттарды іске асырудың бірнеше ережелерін қамтиды;

- оны іске асыруды қамтамасыз ететін стандарттар мен нұсқаулықтарды қамтитын құжаттардан тұрады.

Несиелік саясат банктің стратегиясын, оның тәуекелді басқару облысындағы саясаттарын ескере отырып жасалады. Несиелік саясат несиелік қызметтің мынадай негізгі бағыттарын анықтауға мүмкіндік береді:

- несиенің берілуіне және несиелік портфельді басқаруға жауап беретін банк қызметкерлері жетекшілікке алатын объективтік стандарттар мен критерийлерін;

- несиелеу облысындағы стратегиялық шешімдерді қабылдайтын тұлғалардың басты іс-әрекеттерін;

- сыртқы аудит қызметтерінің жұмысын және банктегі несиелік қызметтің сапалылығын;

- ішкі бақылау қағидаларын.

Несиелік саясат банктің қызметін диверсификациялаудағы іс-әрекеттердің тізбектелуін қамтамасыз ету үшін және несиелік қызметкерлердің лауазымды міндеттерін анықтау үшін қажет. Несиелік саясатты іске асырудың белгілі бір тәртібі болмайынша несиелеудің біртұтас ережелерін тәжірибеге енгізу мүмкін емес. Сондықтан да, жазбаша түрде жазылған несиелік саясат пен оны іске асырудың соған сәйкес ережелерін несиелік процесті жүргізудің негізін құрайды.

Несиелік саясат, банк қызметкерлерінің бүгінгі таңда несиелеуге болатын экономика секторын дұрыс таңдай білуіне, сондай-ақ, несие беру мүмкіндігі туралы сұрақты шешуде банк үшін бірінші реттік маңызы бар басқа факторлар мен қарыз алушының несиелік қабілетіне қарап «өз клиентін» таңдаудағы біліктілігіне негізделеді. Сондай-ақ, несиелік саясат банктің бүгінгі иелігіндегі немесе ертең енгізуді дұрыс санайтын несиелік өнімдермен анықталады. Мысалға, кәсіпорындарға қысқа мерзімді несиелер (айналым қаражаттарын толықтыруға) және ұзақ мерзімді инвестициялық несиелер (өндірісті кеңейтуге, жаңғыртуға, техникалық жағынан қайта қаруландыруға, ғылыми-техникалық инновацияларды енгізуге) берген қолайлы.

Несиелік саясаттың маңызды элементі банктегі бақылауды ұйымдастыру болып табылады (потенциалды қарыз алушыны несиелеу мүмкіндігі туралы сұрақты шешу барысында несиелік стандартты дұрыс қолдануға бақылау жасау; жекелеген несиелік қызметкерлердің құзыретін сақтауға бақылау жасау; банктің несиелік портфелінің жағдайына және оның ішінде несиелерге қойылатын жалпы бақылау) .

Ішкі несие саясатын жасау банк жетекшілерінің несиелеу мақсатын қалыптастыруды және бұл мақсаттардың банктің жалпы міндеттері мен стратегиялық мақсаттарымен қаншалықты сәйкес келетінін анықтауды талап етеді. Несиелеу мақсаттары анықталғаннан соң, соның негізінде банк қызметкерлерінің қажетті несиелік операцияларды атқаруына мүмкіндік беретін банктің несиелік саясатын және оған қоса несиелеу стандарты мен несиелік нұсқаулықтары жасалады.

Несиелік стандарттар мен нұсқаулықтарды жасаудың бастапқы кезеңі аяқталуына байланысты, бұл құжаттардың бірінші редакциясы тәжірибелі қызметкерлерге сараптауға берілуі тиіс. Сараптаушылардың талдауы және ұсыныстары енгізілгеннен кейін несиелік саясат бойынша комитет (немесе директорлар кеңесі, несиелік комитет) саясатты және соған сәйкес нұсқаулықтарды бекітеді.

Несиелік саясат несиелеу лимиттерін, тәртібін, кейде несиелеу бойынша жекелеген ережелерді де қамтиды. Мысалы, несиелік саясатта бір қарыз алушыға келетін тәуекел лимиті анықталады. Сонымен қатар, несиелік саясатта барлық несиелердің несиелік құжаттарда көзделген мақсаттарға сай берілуі де қарастырылуы мүмкін.

Несиелік саясатта несиелік комитет туралы ереже де қамтылады. Несиелік комитет несие беру барысында қорытынды жасап, несиені беруге байланысты мәселелерді қамтиды.

Отандық банктер тәжірибесіндегі несиелік комитеттің шешетін мәселелері мынадай:

- несие алуға берген клиенттің өтінішін және несиелік қызметкердің несие беру туралы қорытындысын қарайды;

- несие беру немесе одан бас тарту туралы шешім шығарады;

- несиелік тәуекелдерге байланысты несиелеу формаларын анықтайды;

- несие сомасы мен мерзімін анықтап, пайыз мөлшерлемесін бекітеді;

- несиені қайтаруды қамтамасыз ету тәсілдеріне талаптар белгілейді;

- несиелеу шартын бекітеді (несиелік лимит, несиелік желі) ;

- берілген несиелерге мониторинг жүргізу тәртібін бекітеді;

- банктің несиелік стратегиясын жасайды;

- несиелеу бойынша бөлімшелердің жұмысын талдайды;

- несиелік комитеттің мәжілісінің хаттамаларына қол қояды және хаттамаларды тіркеу кітабін жүргізеді.

Несиелік саясатта қарыз алушылардың негізгі қызметіне байланысты тәуекелдігі жоғары операцияларды немесе жобаларды қаржыландыру үшін тағайындалатын несиелер туралы да айтылуға тиіс.

Несиелік саясатпен банк қызметкерлерін таныстыру, оларды соған сай келетін ережелер мен нұсқаулықтарға үйрету, банкте несиелік саясатты енгізудің негізгі элементі болып табылады.

Несиелік саясат несиелік қызметтің басты бағыттарын анықтайды. Оларды, өз кезегінде, несиелік саясаттың қабылдаған бағыттарын іске асыру жүйесі ретінде тұжырымдауға болады. Несиелік саясатта мынадай элементтер көрсетілуге тиіс:

- несиелік қызметті ұйымдастыру;

- несиелік портфельді басқару;

- несиелеуге бақылау жасау;

- құзыретті бөлу принциптері;

- несиелеуді таңдаудың жалпы критерийлері;

- несиелеудің жекелеген бағыттары бойынша шектеулер;

- несиелермен жасалатын ағымдық жұмыстардың принциптері;

- несиелер бойынша зиян шегу жағдайларына резерв жасау.

Іс жүзінде несиелік саясатты іске асыру тәсілдері мен әдістерін белгілі бір формада, яғни соған сай келетін мынадай үш құжат түрінде көруге болады:

- несиелеу саясаты;

- несиелеу стандарты;

- несиелеу нұсқаулықтары.

Сондай-ақ аталған үш құжат ерекше бір құжатта - «Несиелік саясат бойынша жетекшілік ету» біріктіріледі.

Несиелеу саясатында несиелеуді жүзеге асыратын бөлімшелер жұмыскерлерінің қызметтерін нақтылайтын несиелік нұсқаулықтар мен несиелеу стандарты, несиелеудің жалпы бағыттары мен бағдарлары анықталады.

Несиелеу стандарты - бұл банкте несиелік қызметті жүзеге асыратын барлық қызметкерлердің жетекшілікке алатын құжаты.

Несиелеу стандартында мынадай сұрақтар қарастырылады:

- қарыз алушының қаржылық ақпараттарын жинау және талдау тәртібі;

- несиенің кепілхаттар және кепілдемелермен қамтамасыз етілуіне қойылатын талаптар;

- әкімшілік стандарттар және несиелік процесті ұйымдастыру ережелері;

- қарыз алушының несиелік қабілетін талдау тәртібі;

- құжаттардың толтырылуына қойылатын талаптар;

- несиелеудің айрықша түрлері бойынша ережелер (мысалға, ипотекалық немесе тұтыну несиелері бойынша) .

Барлық банктер бойынша құжаттар айналымын стандарттау мақсатында несиелеу стандарттарына әр түрлі құжаттар үлгілері жатуға тиіс. Ондай құжаттарға: несиелік келісімшарт, кепіл туралы шарт, кепілдеме туралы шарт және тағы басқа жатады.

Несиелік нұсқаулық несиелеу процедураларын іске асырудың жалпы алгоритімін бекітетін кезектіліктің қадамдарын суреттеуді білдіреді.

Басқаша айтқанда, ол несиелік қызметтің нақты бір бағыттарына жатады.

Жалпы, несиелік саясатта қарыз алушы туралы қажетті ақпараттар жинау және несиелік қабілетіне талдаудан бастап, несиелік талдау және аудит, несиелер бойынша мүмкін болар зиян процесін қамтитын несиелік процестің барлық кезеңдері көрсетіледі.

Несиелік саясат мынадай қызметтерді атқарады:

- банктегі несиелеу процесін ұйымдастыруға бақылау жасауға негіз ретінде болу;

- несиелеуді жүзеге асыратын бөлімдердің қызметкерлері үшін анықтама материал және нұсқаулық ретінде болу;

- несиелік бөлімдердің жетекшілері үшін несиелік нұсқаулықтардың талаптарының орындалуына бақылау жасау құралы;

- несиелік талдау және аудит бөлімі жұмыскерлерінің тексеруді жүзеге асыруына негіз болатын талаптарды анықтау.

Коммерциялық банктің несиелік саясатын іске асыру процесінде проблемалық несиелермен жасалатын жұмысқа ерекше көңіл бөлініп және қосымша бақылау жасалуға тиіс.

Несиелеуді ұйымдастыру принциптері

Несиелеу принциптері несиенің мәнін және қызметтерін, сондай-ақ несиелік қатынастарды ұйымдастыру облысындағы объективті экономикалық заңдардың талаптарын бейнелейді.

Несиелеу принциптері негізінде несиелік процесс, яғни банктік несиелердің берілуі, пайдаланылуы және қайтарылуы жүзеге асырылады. Несиелеу принциптеріне байланысты банктік несиелердің берілуінің басты шарттары: несиенің мақсаты және мерзімі, олардың қаражаттар айналымы шеңберінде қатынасу нәтижелілігі және т. б. анықталады.

Қазіргі несиелік қатынастарды ұйымдастыру принциптері екі топқа бөлінеді:

І топқа - жалпы экономикалық тәртіптегі принциптер:

- несиенің мақсаттылығы;

- несиенің дифференциалдығы.

ІІ топқа - несиенің мәнін бейнелейтін принциптер:

- несиенің мерзімділігі;

- несиенің қайтарымдылығы;

- несиенің төлемділігі;

- несиенің қамтамасыз етілуі.

Қазіргі несиенің дифференциалдық принциптерінің мазмұны өзгерген десе болады. Біріншіден, ол мерзімділік принципімен байланысады, яғни несие уақытында қайтара алатын шаруашылық органдарына беріледі. Сондықтан да несиелеудің дифференциялануы тек несиелік қабілетті сипаттайтын көрсеткіштер негізінде ғана жүзеге асырылады. Екіншіден, бұл принцип несиелік келісім жасалғанға дейін және банктер несиелік ресурстарға деген сұранысын оқып-үйрену барысында потенциалды қарыз алушылардың несиелік қабілетін және сұралып отырған несиенің қамтамасыз етілу сипатын және олардың банк үшін пайдалылығын, сондай-ақ қаражаттардың жұмсалу ұзақтығын жетекшілікке ала отырып, бастапқы несиені орналастырғанға дейін іске қосылады. Үшіншіден, несиелік қабілеттігіне байланысты несиелеудің дифференциялануы, оның өткен жүйедегі вариантымен салыстырғанда қаталдау болып табылады.

Мерзімділік - белгілі экономикалық категория ретіндегі мәніне негізделген несиенің ерекше бір белгісі. Ол, яғни несие берушінің қарыз алушыға берілген қаражаты белгілі бір уақыт ішінде келісілген тәртіпке сай қайтарылуы тиістілігімен қорытындыланады. Осыдан келіп, несиенің қайтарымдылық принципі туындайды.

Несиенің қайтарымдылығы оның экономикалық категория ретінде басқа да тауарлы-ақшалай қатынастардың экономикалық категорияларынан ажыратылатын ерекшелігімен сипатталады. Қайтарылмайтын несие болмайды. Сондықтан да, қайтарымдылық несиенің ажырамас бөлігі болып табылады.

Шаруашылықтың нарықтық қатынастарға өтуіне байланысты несиелеудің бұл принципіне ерекше мән берілген. Біріншіден, оның сақталуына байланысты ұдайы өндірісте ақшалай қаражаттармен бірқалыпты қамтамасыз етілуі тәуелді. Екіншіден, бұл принципті сақтау коммерциялық банктердің өтімділігін қамтамасыз ету үшін қажет. Олардың жұмысын ұйымдастыру принциптері тартылатын несиелік ресурстардың қайтарымсыз жұмсалымдарға салынуына жол бермейді. Үшіншіден, әр жекелеген қарыз алушы үшін бұл принциптің сақталуы банктен жаңа несие алуға мүмкіндік береді.

Несиенің төлемділігі - бұл несие беруші қарыз алушыға берілетін қаражатты қайтару барысында бастапқы сомадан өсіп қайтарылатындығын білдіреді. Іс жүзінде ақылылық несиені пайдаланғаны үшін төленетін сыйақы (пайыз) түрінде беріледі.

Несиеге қойылатын сыйақы мөлшерлемесін несиенің бағасы деп те атайды. Еркін реттелетін нарық жүйесі тұсында несие үшін сыйақы мөлшерлемесі несиеге деген сұраныс пен ұсыныс негізінде қалыптасады.

Қазіргі банктердің несие үшін сыйақы мөлшерлемесін белгілеуде ескеретін басты факторына мыналар жатады:

- Орталық Банктің коммерциялық банктерге беретін несиелері (мүдделендіру) бойынша белгіленген сыйақысының базалық мөлшерлемесі;

- банкаралық несие бойынша орташа сыйақы мөлшерлемесі;

- өз клиенттеріне депозиттік шоттар бойынша төлейтін орташа сыйақы мөлшері;

- банктің несиелік ресуртарының құрылымы тартылған (қаражаттар үлесі қаншалықты жоғары болса, несие бағасы соғұрлым қымбат болуға тиіс) ;

- несиеге деген сұраныс (сұраныс аз болса, несие бағасы да арзан болады) ;

- несиенің сұралатын мерзімі мен түрі, нақтырақ айтсақ, банк үшін оның қамтамасыз етілуіне байланысты тәуекел дәрежесі;

- еліміздегі ақша айналысының тұрақтылығы (инфляция қарқыны қаншалықты жоғары болса, соған сәйкес несие үшін төленетін сыйақы да жоғары болуға тиіс, себебі, инфляция жағдайындағы ақшаның құнсыздануынан банктің ресурсын жоғалту тәуекелі артады) .

Сонымен қатар, пайыз мөлшерлемесінің объективтік және экономикалық, сол сияқты субъективтік факторлар да әсер етеді. Шын мәнінде, заңды және жеке тұлғалардан тартатын несиелік ресурстар қаншалықты қымбатқа түссе, соғұрлым несиенің бағасы жоғары келеді.

Банктік тәжірибеде несие бойынша жай және күрделі сыйақы есептеу формулалары қолданылады.

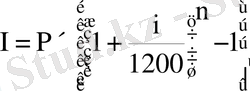

Жай сыйақыны есептеу формуласы мынадай түрде беріледі:

, [5, 154]

, [5, 154]

мұндағы:

і - сыйақы мөлшерлемесі;

P - қарыз қалдығы;

n - сыйақы есептелетін кезеңдегі күндер саны;

І - несиенің барлық мерзіміне есептелетін жай сыйақы сомасы.

Несие бойынша есептелетін күрделі сыйақыны есептеу формуласы мынадай:

, [5, 154]

, [5, 154]

мұндағы:

і - сыйақы мөлшерлемесі;

P - несиенің бастапқы сомасы;

n - аймен берілетін несиенің ұзақтығы;

І - несиенің барлық мерзіміне есептелетін сыйақы сомасы.

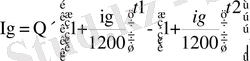

Егер де несиелеу мерзімі кезеңінде қарыз қалдығының бір бөлігі мерзімі өткен несиелер шотына жатқызылса, онда мерзімі өткен несиелік қарызға сыйақыны есептеу мынадай формулаға байланысты жүргізіледі:

, [5, 154]

, [5, 154]

мұндағы:

Іg - мерзімі өткен қарыз бойынша есептелетін сыйақы сомасы;

G - мерзімі өткен қарыз сомасы;

іg - мерзімі өткен қарыз бойынша сыйақы мөлшерлемесі (айып-пұл) ;

t1 - несие берілгеннен бастап мерзімі өткен қарызға байланысты сыйақы есептелген күнге дейінгі уақыт мезгілі;

t2 - несие бергеннен бастап мерзімі өткен қарыз пайда болғанға дейінгі уақыт мезгілі.

Несиелеудің келесі бір принципі - берілетін несиелердің материалдық жағынан қамтамасыз етілуі. Бұл принциптің пайда болуы негізінен несиенің экономикалық категория ретінде шығуымен бірге келеді. Бірақ та уақыт өте келе бұл принциптің мазмұны толығымен өзгерген.

Бүгінде несиенің қамтамасыз етілуі ретінде кепіл, кепілхат, кепілдеме, сақтандыру міндеттемелері қолданылуда.

Енді осы несиенің қамтамасыз етілу тәсілдеріне тоқталайық:

Кепілге берілетін несие - бұл қарыз алушының активтерімен қамтамасыз етілген несие. Кепілге берілетін активтер қарыз алушының иелігінде қалып, оның пайдалануында болады.

Экономикасы жақсы дамыған елдердегі қарыз алушының жағдайы жақсы болып келген жағдайларда несие қамтамасыз етілмеуі де мүмкін.

Кепіл несиенің қамтамасыз етудің ең тұрақты формасы ретінде мынадай шарттарды сақтайды: біріншіден, кепілдің құнын анықтау барысында несие мөлшері мен пайыз мөлшерлемесін қоса алғандағы сомасын, сол сияқты кепілді іске асыруда және оны ақшаға айналдыру үшін уақытты дұрыс анықтау қажет; екіншіден, кепіл туралы келісім жасаған кезде, барлық заңдылық жақтарын, құқылығын үнемі бақылап отыру қажет. Бұл айтылған жағдайлар көбіне бағалы қағаздарға да байланысты болып келеді.

Несие берушінің кейбір активтерді анықтаудағы нақты мәселелері кездеседі. Сондықтан кепілге берілетін кейбір активтердің мынадай сипатта болуын білу шарт:

Біріншіден, кепілге несие берілуі туралы шешім қабылдағанға дейін жеңіл бағаланатын болуға тиіс.

Екіншіден, кепілге алынатын мүліктің нарықтағы қозғалыс мүмкіндігін үнемі тексеріп отыру қажет.

... жалғасы- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz