Инвестициялардың есебі: қаржылық инвестицияларды жіктеу, бағалау және еншілес пен тәуелді серіктестіктерді есепке алу әдістері

жоспар

кіріспе

1-тарау. ИНВЕСТИЦИЯЛАРДЫҢ ЕСЕБІнің мӘні

1. 1 Инвестициялардын ұғымы және оның жіктелуі

1. 2 Бірлесіп бақыланатын шаруашылық серіктестіктердін, еншілестердің және тәуелді серіктестіктердің инвестициясының есебі

2-тарау. Қаржылық инвестициялардың есебімен Есеп беруде инвестицияны ашу жӘне түгелдеу

2. 1 Қаржылық инвестициялардың есебі

2. 2 Қысқа мерзімді инвестициялардың ағымдағы құнып және ұзақ мерзімді қаржылық инвестициясын қайта бағалауын анықтау. Есеп беруде инвестицияны ашу және түгелдеу

ҚОРТЫНДЫ

ҚОЛДАНЫЛҒАН ӘДЕБИЕТТЕР ТІЗІМІ

кіріспе

Инвестициялар деп өнеркәсіптің, құрылыстың, ауыл шаруашылығынын, және экономиканың басқа да салаларының кәсіпорындарына капитал түрінде салынып, жұмсалатын шығындардың жиынтығын айтамыз. Инвестициялық қызметтің мақсаты - тұпкі нәтижесінде кәсіпкерліктен табыс немесе процент алу болып табылады.

Инвестицияның көзі болып жаңадан қалыптасқан (құрылған) құн немесе таза табыстың жинақталған бөлігі саналады. Кәсіпкерлер (кәсіпорындар) оны өзініңтабысының (таратылған) қаражаттарының есебінен жұмылдырады. Негізгі капиталды жаңартуға арналған инвестиция көзі болып кәсіпорынның меншігінде қалған табысы саналады. Бағалы қағаздардың көп түрлілігі инвестицияны жіктеудің көптеген критерийлерін алдын ала айқылдайды.

Қаржылық инвестиция өзінің пайдалану мерзіміне қарай, қысқа және ұзақ мерзімді болып бөлінеді.

Инвестиция өзінің арналымы немесе алынған мақсаты бойынша: қаржылық, және нақты болып бөлінеді.

Нақты инвестициялар - бұл кәсіпорынның негізгі капиталын және материалдық-өндірістік қорын өсіруге салынатын салымдар.

Инвестиция - экономиканы дамудың тұрақты және жоғарғы қаржынын қалыптастыруды, ғылыми-техникалық прогресстің жетістіктерін енгізуді, инфрақұлымды дамытуды көздейтін басты фактор.

Инвестицияны дамытуда кәсіпорындарды қаржыландыратын және ұзақ мерзімге несие беретін мамандандырылған инвестициялық банктер мен акционерлік қоғамдардын акцияларынан құрылған инвестициялық қорлар ерекше роль атқарады. Сөйтіп, қорлар экономиканың неғұрлым пайдалы салалары мен кәсіпорындарына капиталдың құйылуына жағдай жасайды.

Қаржылық инвестициялар инвесторлар үшін ішкі және сыртқы инвестициялар жағдайында белгілі бір тәуекелділікпен байланысты болатынын ескерген жөн. Бұл тәуекелділік басшылардың біліктілігімен және олардың епті әрекеттерімен, есеп пен бақылау жұмысын ұйымдастыруымен, валютаның бағамдық пайыз мөлшерлемесінің өзгерістерімен, орта мерзімді және қыска мерзімді несиелерді тартудың қиындылықтарымен және т. б. осы сияқты мәселелерімен байланысты болып келеді. Сонымен қатар, табиғат зілзалаларымен және саяси тәуекелділіктерімен байланысты болатынын ескерген абзал. Қаржылық инвестициялар техникалық-экономикалық есептеулер жасалған соң және сол инвестицияланатын объектіні қажетті зерделеуден өткізгеннен кейін барып, жүзеге асырылады. Осы жағдайда ғана нарықтық қарым-қатынастар жағдайындағы тәуекелділіктер төмендеуі мүмкін.

Қазақстан Республикасының заңдары экономиканың барлық саласын инвестициялық тұрғысынан қолдауға бағатталған. Республикада инвестициялық жобаларды жүзеге асырудың тиімділігіне бағытталған жеңілдіктер мен преференциялар әзірленіп жасалған.

1-тарау. ИНВЕСТИЦИЯЛАРДЫҢ ЕСЕБІнің мӘні

1. 1 Инвестициялардын ұғымы және оның жіктелуі

Қаржылық инвестициялар - бұл субъектінің табыс алу мақсатында пайдаланатын активі (мысалға, пайыздар, роялтилер, дивидендтер және жалға ақысы), инвестицияланған капиталдың өсімі немесе алынатын басқа да олжалар (мысалға, коммерциялық мәміленің нәтижесі) . Сондай-ақ, қаржылық инвестицияға пайдаланбай тұрған жылжымайтын мүліктер де жатады. Қаржылық инвестицияның бір түрі болып бағалы (құнды) қағаздар да саналады. Барлық бағалы (құнды) қағаздар екі топқа бөлінеді - ақшалай және күрделі (капиталды) болып. Ақшалай бағалы қағаздарды алған кезде ақшалай қарыздарды алғандағыдай етіп рәсімделеді. Бұл борыштық бағалы қағаздар. Оларға: вексельдер, депозиттер және жинақ сертификаттар және т. б. жатады. Осы бағалы қағаздар бойынша табыс бір мәртелік сипатка ие болады және олар өзінің номиналдық (атаулы) құнынан төмен бағаға сатып алудың есебінен қалыптасады. Ақшалай бағалы қағаздар, әдетте, қысқа мерзімге (бір жылдан аспайтын уақытқа) беріледі.

Капиталды бағалы кдғаздар кәсіпорынды дамыту үшін, оның капиталын (қорын) құрастыру немесе ұлғайту мақсатында шығарылады.

Бағалы қағаздар кұкығы бойынша кімге жататындығы туралы белгілерін куәландыру үшін олар былайша бөлінеді:

- бағалы қағазды усынушыға - құқыктарын орындау үшін, бірақ олардың иелерін теңестіруді (идентификациялауды) талап етпейді, ұстаушылардың атына тіркеу жасалынбайды. ұсынушы бағалы қағазды куәландыратын кұқығын басқа адамға қарапайым жолымен колына береді.

- атаулы бағалы қағаздар - белгілі бір адамның атына жазылады. Бағалы қағаздарда куәландырылған құқықтары ондағы қойылған талапты жеңілдету үшін белгіленген тәртіппен басқа тұлғаға беріледі. Атаулы бағалы қағаздар бойынша құкық беретін адам соған сәйкес келетін талаптардың орындалуы емес, ондағы тиесілі талаптың заңды еместігіне жауап береді.

- ордерлік бағалы қағаз - ол ең алғашында иемденушінің атына немесе оның бұйрығы бойынша жазылады. Бұл онда көрсетілген кұкықтар қағазға түсірілген тәртіпке байланысты ауыспалылығын сақтайтындай етіп - индоссаментке жазып береді. Индоссамент өзінде құқықтың болғанына ғана емес, сонымен бірге, оның жүзеге асуына да жауап береді. Бағалы қағаздардан алынатын табысқа қатысты оларды борыштық және инвестициялық етіп бөлуге болады.

Борыштық бағалы қағаздар пайыздарды (проценттерді) төлеуді және негізгі қарыздың негізгі сомасын графикке сәйкес жабуды эмитент өз міндетіне алады. Бұл кімнің эмитенті екендігіне қарамастан, оған барлық облигациялар, векселдер жатады.

Инвестициялық бағалы қағаздар эмитент активтерінің бір бөлігін иемденуге құқық береді, оларға эмитенттердің барлық типтеріндегі акциялары тұтастай жатады.

Бағалы қағаздар эмитенттік сипаты бойынша: мемлекеттік (Үкіметпен ұлттық Банктің борышкерлік міндеттемелері), муниципалдық (жергілікті атқару органдарының борышкерлік міндеттемелері) және корпоративтік (шаруашылық жүргізуші субъектілердің жарғылық капиталын қалыптастыру немесе қаржылық-шаруашылық қызметін жүргізу үшін қажет қаражатты тарту мақсатымен қолданыстағы заңға сәйкес шығарылатын) болып бөлінеді.

Мәмілеге байланысты шығарылатын бағалы қағаздар: фондылық (акциялар, облигациялар) және саудалық (коммерциялық векселдер, чектер, коносаменттер, кепілдік міндеттемелер, т. б. ) болып бөлінді.

Фондылық, бағалы қағаздар көптеп шығарылуымен (эмиссиясымен) ерекшеленеді және олар қор биржаларында айналысқа түседі.

Саудалық, бағалы қағаздар коммерциялық, бағытқа ие: олар негізінен сауда операциялары бойынша есеп айырысуға және тауарларды орын алмастыру процесіне қызмет көрсетуге арналған.

Нарыктагы айналыс ерекшеліктеріне байланысты бағалы қагаздарды нарықтық (айналыстағы) және нарықтық емес (айналыстағы емес) етіп бөлу мүмкін.

Нарыкта болатын бағалы қағаздар биржалық немесе биржалық емес айналым шеңберінде нарықта екінші рет еркін сатылуы және сатып алынуы мүмкін. Олар сатылғаннан кейін эмитентке мерзімінен бұрын ұсынылмайды.

Нарықтық емес бағалы қағаздар бір қолдан екінші қолға еркін көше алмайды, яғни екінші рет айналыска түспейді. Бұндай бағалы қағаздар катарына оларды шығару кезінде сатылмайды деген шарт қойылса, онда оларды тек эмитенттің өзі ғана сатып алады. Сондай-ақ айналысы шектеулі бағалы кағандар да бөлініп көрсетілуі мүмкін. Мысалға, жабық АҚ акциялары сатып алу және сату мәміле бойынша шектелген акциялардың қатарына жатады.

Бағалы кағандар әрекет ететін орыны бойынша ақша нарығының бағалы қагаздары және капиталдық бағалы қагаздары болып бөлінеді.

Ақша нарығы дегеніміз - қысқа мерзімді бағалы қағаздардың алынуы мен сатылуын көрсетеді және ол қаржылық нарыктың бір бөлігі. Қысқа мерзімді бағалы қағаздардың әрекет ету мерзімі - бір күннен бастап бір жылға дейін болуы мүмкін. Айналыстағы бағалы қағаздар, әдетте, төменгі төлем тәуекелімен катар жүреді, өйткені қарыз берушілердің төлем қабілеттілігі жоғары болса ғана шығарылады. Ақша нарығының бағалы қағаздарына: қазыналық векселдер, депозиттік сертификаттар, коммерциялық қағаздар жатады.

Бағалы қағаздар нарықтық капиталдар ретінде бір жылдан астам мерзімге ұсынылады. Бұл борышкерлік, сондай-ак инвестициялық бағалы қағаздар болуы мүмкін.

Бағалы қағаздардың атқаратын ролі бойынша: негізгі (акциялар мен облигациялар), көмекші (чектер, векселдер, сертификаттар, т. б. ) және негізгі бағалы қағаздардың алыну мен сатылу кұкьіғын куәландыратын шартты бағалы кағандар болып бөлінеді (варранттар, опциондар, қаржылық фьючерстер, сатып алу кұқығының артықшылығы) .

Бағалы қағаздарды өздерінің алдына қойған міндеті мен максатына сәйкес басқа да белгілері бойынша (құжатты және құжатсыз, кері қайтарылатын және қайтарылмайтын, тұракты деңгейде және әр түрлі деңгейде табыс әкелетін) жіктелуі мүмкін.

Инвестор бағалы қагаздар нарығында жұмыс істей жүріп салымдарды тараптандырудың (диверсификациялаудың) принципін ұстануы тиіс: инвестор қаржылық активтердің әр түрлісін алуға ұмтылуы керек. Бұл салымдардың тәуекелділігін азайту үшін қажет. Мысалы, инвестор өзінің барлық акдіаларын бір компанияның акцияларына салды делік. Бұл жағдайда ол акция курсының нарыктық ауытқуына толық тәуелді болады. Егер кәсіпорын қаражаттары бірнеше компаниялардың акцияларына салынатын болса, онда инвестордың табысы неғұрлым аз ауытқитын біршама компаниялардың акциясына тәуелді болады. Егер инвестор әр тараптандыру (диверсификациялау) принципін ұстанатын болса, онда ол инвестициялық (фондылық) портфел деп аталатын бағалы қагаздардын жиынтығымен байланысты болады.

Қоржындык (портфелдік) инвестициялаудың объектілері ретіңде әртүрлі бағалы кағандар: акциялар, облигациялар, бағалы қағаздардың шартты түрлері әрекет етеді. Қоржынның бір бөлігі ақша түрінде ұсынылуы мүмкін. Қоржындағы қағаздардың көлемі де әр түрлі болады. Қоржындық инвестициялау өзінің құрамына тәуелді, ол табыс немесе задал әкелуі мүмкін және тап сондай тәуекелділіктің де сол және басқа да деңгейіне ие. Қоржынға енетін бағалы қағаздардың тізбесін де, көлемін де инвестор өзгерте алады.

Қоржынды құрастыру кезінде инвестор келесі факторларды есепке алуы тиіс: тәуекелділікті, табыс дәрежесін, орындалу мерзімін, бағалы қағаздар типін.

Инвестор инвестициялық мақсатына тәуелді белгілі біртиптерді қалыптастырады. Келесі типтерін бөліп көрсету қабылданған: бірінші тип - өсім қоржыны, екінші тип - табыс қоржыны.

Қоржынның бірінші типінің мақсаты өсімді көбіне дивиденттер мен проценттер алу есебінен емес, бағалы қағаздардың бағамдық (курстык) өсімінің есебінен алу болып табылады. Бұл негізгі салымның басым бөлігін акция құрайды. Күтілетін капитал өсімімен және тәуекелділіктің ара қатынасына байланысты қоржындық өсімнің ортасынан, тағы да басқа қоржынның түрлерін, атапайтқанда: агрессивті, консервативті және орташаөсімін бөліп көрсетуге болады. Агрессивті өсім қоржындары капиталдың максималды өсіміне бағытталады. Бұл қоржын үлкен тәуекелділікпен байланысты екенін көрсетеді, бірақ эмитент-кәсіпорындардың қолайлы дамуы кезінде ол үлкен табыс әкелуі мүмкін. Қоржынның бұл құрылымы, әдетте, тез өсетін жас компаниялардың акцияларымен көрсетілуі мүмкін. Консервативтік қоржынның өсімі негізінен ірі, жақсы белгілі және тұрақты компаниялардың акциясынан тұрады, бұндай қоржынның тәуекелділігі де аса үлкен болмайды. Қоржынның орташа өсімінде агрессивті қоржынға да, консервативті қоржынға да тән инвестициялық қасиеттері болады. Оның құрамына сенімді кәсіпорындармен қоса даму үстіндегі жас кәсіпорындардың да акциялары енеді. Мұндай қоржын жеткілікті жогары табысқа және тәуекелдің орташа деңгейін ұстауына қолайлы жағдай туғызады.

Қоржындардың екінші типі дивиденттер мен проценттер есебінен табыс алу болып табылады. Қоржынның бұл типі тәуекел кезінде алдын ала жоспарланған табыстың деңгейін қамтамасыз етеді және оида төуекелділіктің деңгейі нольге тең болады. Қоржындардың аталған типін инвестициялау объектілері ретінде сенімділігі жогары бағалы қағаздар алынады. Оның құрамына енетін қорлардың инструменттеріне байланысты олар: конверттелетін, нарықтық ақшалай және облигациялар болып бөлінеді. Конверттелетін (айырбасталынатын) қоржындар: айрықша акциялардан және облигацияларынан тұрады. Мұндай қоржын оны құрайтын бағалы қағаздардың есебінен нарық коньюктурасы мүмкіңдік беретін болса, онда оларға жай акциялардың өзі де, қосымша табыс әкелуі мүмкін. Басқаша жағдайда, қоржын инвестициясы тек тәуекелділік төмен болған кезінде ғана табыспен қамтамасыз етіледі.

Ақша нарығының қоржындары (портфелі) капиталды толықсактау мақсатынан тұрады. Оның құрамына ақшалай қаражат пен тез сатылатын активтер кіреді. Егер де ұлттық валюта өзінің төмендеу бағамын көрсетсе, онда ол шетелдік валютаға айырбасталуы мүмкін. Сөйтіп, салынған капитал нольдік тәуекелділік кезінде өз өсімін сақтайды. Облигациялар қоржындары облигациялардың есебінен калыптасады және нольдік тәуекедділік кезінде орташа табыс әкеледі.

Қоржындардың өсуіне қоржынға енген құрылымдардың өзгерісі мен бағамдары әсет етеді. Табыс қоржындары тұрақты құрамға және кұрылымға ие.

Қоржын қызмет етуінің уақытына байланысты мерзімі шектелген және мерзімі шектелмеген болып бөлінеді.

Мерзімі шектелген қоржын тек табыс табуға талпыныс жасап кана қоймай, алдына ала уакьіты белгіленген кезеңнің шегіндетабыс алуды көздейді. Ал мерзімі шектелмеген қоржынның уақыты шектеліп белгіленбейді.

Мүмкіндігінше толықтырылатын, қайтарып алынатын және тұракты қоржындар ажыратылып көрсетіледі. Толықтырылатын қоржындар, бастапқы салынған ақша қаражаттарының есебінен емес, сыртқы қаражат көздерінің есебінен өсуі (толықтырылуы) мүмкін. Қайтарып алынатын қоржындар бастапкы салынған қаражаттардың бір бөлігін қайтарып алуға жол береді. Тұрақты қоржындарда бастапқы салынған қаражаттар қоржынның барлық кезең бойына тұрақты көлемін сақтайды.

Түптеп келгенде, инвестициялардың мақсаты- жаңа технологияларды, алдыңғы катарлы техниканы және ноу-хауды енгізу; ішкі нарықты жоғары сапалы тауарлармен толтыру және колайлы қызметкөрсету; отандыктауар өндірушілерді мемлекеттік қолдау және ынталандыру; экспортқа бағытталған және импортты алмастырушы өндірістерді дамыту, Қазакстан Республикасының шикізат көздерін тиімді және кешенді пайдалану; қазіргі заманғы менеджмент пен маркетинттің әдістерін енгізу, жаңа жұмыс орындарын құру; жергілікті мамандардың үздіксіз оқу жүйесін енгізу, олардың біліктілік деңгейін көтеру; өндірістің жедел дамуын камтамасыз ету; қоршаған табиғат ортасын жаксарту болып табылады.

Преференция - халықаралық келісімдер бойынша инвестицияларды, сауданы және т. т. кенейту мақсатында берілетін артыкшылықтар.

Шетелдік инвестициялар Казакстан Республикасының занды тұлғаларының жарлық капиталына катыса отырып, ондағы қабылданатын шешімдерге өз үлестерін және құқықтарын қоргауына болады.

Шетелдік инвесторлар заңға кайшы келмейтін кез келген кызметпен, атап айтқанда: бірлескен кәсіпорындарды кұруға және олардың шетелдік филиалдарын ашуға, мүліктік кұкын сатып алуға, карыз, несие беруге т. б. кызметтермен шұғылдануына болады.

Шетелдік инвесторлар өздерінің қызметінен алған табысын өз қалаулары бойынша пайдалануға кұқылы, Қазакстан аймағында қайта каржыландыру үшін, тауарлар алуға және баскада мақсаттар үшін, яғни Қазақстан Республикасының зандарында тыйым салынбаған кез келген қызметпен айналысуына болады.

1. 2 Бірлесіп бакыланатын шаруашылық серіктестіктердін, еншілестердің және тәуелді серіктестіктердің инвестициясының есебі

Заңды тұлға басқа кәсіпорындардың пакет акциясын, катысу үлесін алу арқылы қаржылық салымдарын жүзеге асыруы мүмкін. Салынған қаржылық салымдардың деңгейіне байланысты олар: не бақылаушы, не қаржылық немесе субъектінің басқа да саясатына едәуір эсер ететін болып белгіленеді.

Егер де инвестордың қатысу үлесі 50% және одан да көп болса немесе 50% және одан да көп дауыс беру құкы бар акциясы болса, онда ол қаржыландырылатын объекті бойынша оның бақылауында болатын және еншілес серіктестігі болып табылады.

Егер де инвестордың катысу үлесі 20%-тен астам болса, бірақоныңдауыс беруге құқы бар акциясы 50%-тен аспаса, онда ол қаржыландырылатын объекті бойынша оның едәуір әсер етуінде болатын және тәуелді серіктестік болып табылады.

Егер де инвестордың қатысу үлесі 20% акциясынан аспаса, онда ол бірлесіп бакыланатын занды тұлға болып табылады.

Инвестицияның есебі 14 "Инвестициялар" бөлімшесінің шоттарында жүргізіледі, оның құрамына мынадай синтетикалық шоттар кіреді: 141 "Еншілес серіктестіктерге салынған инвестициялар", 142 "Төуелді серіктестіктерге салынған инвестициялар", 143 "Бірлесіп-бақыланатын заңды тұлғаларға салынған инвестициялар", 144 "Басқа инвестициялар".

Бұл бөлімнің шоттары еншілес, тәуелді серіктестіктер мен бірлесіп бакыланатын

Шаруашылық серіктестіктері деп, серіктестіктердің меншігі ғана емес, және оған акционерлік коғамы да жатады, занды тұлғалардың акциялары мен жарналарындағы инвестициялардың нақты бары мен қозғалысы туралы мәліметті талдап қорытындылауға бағытталған.

141-144 шоттар активті және күрделі болып келеді. Талдамалы (аналитикалық) есеп инвестицияланған кәсіпорындар мен инвестициялар түрлері бойынша жүргізіледі.

Инвестицияларды есепке алу Бухгалтерлік есептің №14 "Тәуелді шаруашылық серіктестіктерінің инвестициялық есебі" деп аталатын стандарты бойынша реттеледі.

Тәуелді шаруашылық серіктестіктердің инвестициялық есебі. Тәуелді серіктестік инвесторлардың едөуір ықпал етуінде болады және ол еншілес шаруашылық серіктестігі де, бірлесіп бақыланатын занды тұлғасы да бола алмайды. Субъектің қызметіне инвестор едәуір ықпал етеді, оның тек 20%-тен астам ғана дауыс беруші акциясы болса да. Тәуелді серіктестіктер өз инвестициясын жүзеге асыру үшін мына екі әдістің бірін пайдаланады:

- үлестік қатысу әдісі;

- құндықәдіс (немесе кұн әдісі) .

Үлестік қатысу әдісі - инвестицияларды иеленген мезетте сатып алу құнымен көрсетіп, кейінірек тәуелді шаруашылық серіктестіктерінің таза активтеріндегі өзгерістерде инвестордың үлесі мойындалуына байланысты олардың кұнының өсуін (кемуін) есепке алу әдісі. Тәуелді кірісінде (шығысында) инвестор үлесінің өзгеруі каржылық-шаруашылық кызметтуралы есептегі табысқа (шығынға) жатқызылады.

Тәуелді шаруашылық серіктестігінің жинақталған таза табысының жалпы сомасынан тиісті дивиденттер инвестициялардың баланстық құнын кемітеді.

Егер де инвестордың салған инвестициясының баланстық құны тәуелді шаруашылық серіктестіктеріндегі алған зиянына тең немесе артық болса, онда бүндай зияндар келешекте есепке алынбайды. Инвестиция нольдік кұны бойынша көріністабады.

Тәуелді шаруашылық серіктестігінің активтерінің қайта бағалануына байланысты инвестордың үлесінің өзгеруі инвестициялардың баланстык құнын көтереді (кемітеді) және ол меншік капиталының бөлімшесінде көрсетіледі.

Инвестор өзінің тәуелді шаруашылық серіктестігінің таза табысында үлестік қатысын қайта жаңғырту үшін таза табыс пен таза шығындар тең болуы керек.

Егер де тәуелді серіктестіктің активтері қайта бағаласа, онда олардың баланстык кұны да өзгереді. Баланстық кұнның өсуі меншік капиталындағы төленбеген қосымша капиталда көрініс табады, ал егер де ол азайса, онда сол төленбеген қосымша капиталды азайтады.

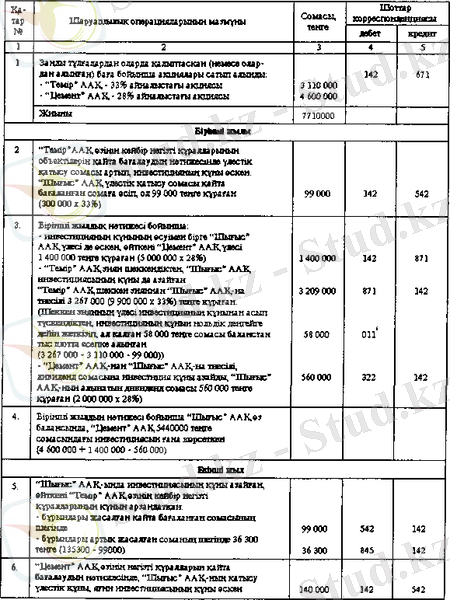

Мысал. "Шығыс" ААҚ коғамы "Темір" ААҚ-ның 33% және "Цемент" ААҚ-ның 28 % акциясын сатып алған, сол сатып алынған акцияға сәйкес олардың кұны: 3110 мың тенге және 4600 мың тенге кұраған.

Енді осы жасалған операцияларымен байланысты шоттар корреспонденциясын қарастырып көрейік.

"Шығыс" ААҚ сатып алғаннан кейін, бір жылдан соң, "Темір" ААҚ өзінің кейбір негізгі құралдарына 300 мың теңгеге кайта бағалауды жүргізген. Бірінші жылдың қорытындысы бойынша "Темір" ААҚ 9900 мың тенге зиян шексе, ал "Цемент" ААҚ 5000 таза табыс тауып, 2000 теңге деңгейінде дивидендті жария еткен. Ал келесі жылы "Темір" ААҚ кейбір негізгі кұралдарының бағасын 410 мың тенгеге түсірген, ал "Цемент" ААҚ керісінше, 500 мыңтенгеге көтерген.

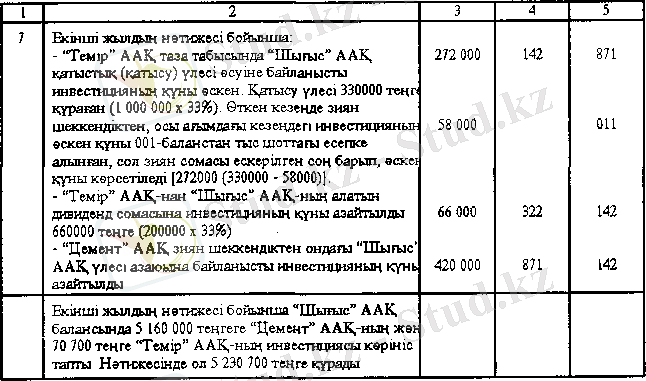

Екінші жылдың қорытындысы бойынша "Темір" ААҚ 1000 мың тенге таза табыс тауып, 200 мың тенгеге дивидендті жария еткен, ал "Цемент" ААҚ - 1500 мың тенге деңгейінде зиян шеккен.

Кун әдісі - инвестицияны алу кезінде сатып алу құны бойынша көрсетілетін есептік әдіс. Инвестордың қаржылық-шаруашылық қызметінің нәтижелері туралы есепте инвестиция табысы тәуелді шаруашылық серіктестігінің жинакталған жалпы таза табысының сомасынан тиісті дивиденттердің мөлшері алынғаннан кейін барып мойындалады.

Инвестиция сатып алу құны бойынша есептелінеді, егер де инвестицияны жақын арада сату мақсатында алса немесе инвестицияланған кәсіпорын катаң ұзақ мерзімді шектеулі жағдайында әрекет ететін болса, бұл соңғы инвесторға табысты беру қабілетін біршама төмендетеді. Мұндай шектеулерді тудыратын себептерінің қатарына: реттеуші органның бакылауында болса, сондай-ақ олар кәсіпорындағы дивидендтерді бөлудің саясатына араласса кәсіпорын өз қызметін, дивидендтерді (табыстарды) аударуға шек қойылған елдерде жүргізуі мүмкін. Сондай-ақ, саяси хал-ахуалдың өзгеруі кәсіпорынның шаруашылық қызметін жүзеге асыру туралы келісімдерде қарастырылған дивидендтерді төлеуге шектеулердің күшіне енуі және баска да кедергілердің болуы мүмкін.

Егер де дивиденд инвестицияны алғанга дейін алынса, онда ол капиталды қайтарған болып саналады және инвестордың балансы сол сомаға азаяды.

Енді біз жоғарыда келтірілген мысалға қайтып ораламыз. Келесі жылдың (яғни екінші жылдың) наурызында "Темір" ААҚ - 35 теңгеге, ал "Цемент" ААҚ 5 теңгеге өз акцияларын сатқан.

Енді осы бойынша шоттар корреспонденциясын жасап көрейік.

... жалғасы- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz