Дисконттау мөлшерлемесін анықтау: формула, әдістер және есептер

Қазақстан Республикасының Білім және Ғылым министрлігі

Шәкәрім атындағы Семей Мемлекеттік Университеті

Экономика, құқық және гуманитарлық ғылымдар факультеті

ОӨЖ

Тақырыбы: Дисконттау коэффициентінің формуласы бойынша есептер

ОРЫНДАҒАН : Теміртасова И. Т.

ТОП : ФН-207

ТЕКСЕРГЕН : Нурмадиева Г. Д.

Семей қаласы

2015 жыл

КІРІСПЕ

Бүгінгі күні қаржылық директордың қызметіне инвестициялық талдау, бизнес жоспарлау және бизнесті бағалау сияқты қызметтер кіреді. Бұл сфералардың барлығында ең маңызды мәселелердің бірі дисконттау мөлшерлемесін анықтау болып табылады. Өйткені бұл көрсеткіш қаражаттарды инвестициялау туралы шешім қабылдауда, сонымен қатар компанияны немесе жеке бизнесті бағалауда маңызды роль атқарады.

Дисконттау - бұл болашақ кезеңге тиесілі ақша ағындарының құнын анықтау. Болашақ кезең табыстарын дұрыс бағалау үшін мыналарды анықтап алу керек: болжамды түсімнің мәнін, шығындардың, инвестициялардың, капиталдың құрылымын, мүліктің қалдық құнын, сондай-ақ дисконттау мөлшерлемесін.

Дисконттау мөлшерлемесі салынған салымның тиімділігін анықтау үшін қолданылады. Экономикалық көзқарастан қарағанда дисконттау мөлшерлемесі - бұл инвестордың талап ететін, салынған капиталдың табыстылық нормасы.

Басқаша айтсақ, дисконттау мөлшерлемесі арқылы инвестордың болашақта алатын табысы үшін бүгінгі күні төлейтін ақшасының сомасын анықтауға болады.

Мысал 1

Шартты түрде екі жобаны алайық. Екі жоба да 500 доллар көлемінде инвестиция салуды қажет етеді делік және басқа шығындары жоқ. «А» жобасын іске асыру арқылы инвестор 3 жыл бойы жылдың соңында 500 доллар табыс табады. «Б» жобасы бойынша инвестор бірінші және екінші жылдың соңында 300 доллар алады, ал үшінші жылдың соңында - 1100 доллар алады. Инвесторға осы екі жобаның біреуін таңдау керек.

Инвестор дисконттау мөлшерлемесін жылдық 25 пайыз деңгейінде белгіледі делік.

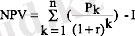

«А» және «Б» жобасының ағымдық құны (NPV) , (1) формула бойынша есептеледі:

(1)

(1)

Мұндағы, P k - 1-ші жылдан бастап n-ші жылға дейінгі ақша ағындары;

r - дисконттау ставкасы - 25%;

I - бастапқы инвестициялар - 500.

NPV А = [500 : (1 + 0, 25) 1 + 500 : (1 + 0, 25) 2 + 500 : (1 + 0, 25) 3 ] - 500 = 476 доллар. ;

NPV Б = [300 : (1 + 0, 25) 1 + 300 : (1 + 0, 25) 2 + 1100 : (1 + + 0, 25) 3 ] - 500 = 495, 2 доллар

Бұл жағдайда инвестор «Б» жобасын таңдайды. Бірақ егер ол дисконттау ставкасын жылдық 35 пайыз көлемінде белгілейтін болса, онда «А» жобасының ағымдық құны 347, 9, ал «Б» жобасының ағымдық құны 333, 9 болады. Бұл жағдайда инвестор үшін «А» жобасы тиімді болып табылады.

Бұдан шығатын қорытынды инвестордың шешімі толығымен дисконттау мөлшерлемесінің мәніне толық тәуелді болады деген сөз. Егер ол 30, 28%-дан жоғары болса (бұл жағдайда NPV А = NPV Б ) онда «А» жобасы «В» жобасына қарағанда тиімдірек, керісінше 30, 28%-дан кіші болса, онда «В» жобасы тиімді болып табылады.

Енлі сол дисконттау ставкасын анықтаудың әртүрлі әдістерін қарастырайық. Олардың негізгілерін объективтілігінің кемуіне қарай қарастырайық.

Капиталдың орташа салмақталған құнын анықтау (WACC)

Көп жағдайда инвестициялық есеп жасағанда дисконттау мөлшерлемесі меншік капиталдың (акционерлік) құнын және қарыз қаражаттарының құнын есепке алатын капиталдың орташасалмақталған құны ретінде анықталады. Бұл дисконттау мөлшерлемесін анықтаудың объективті әдісі болып табылады. Оның жалғыз кемшілігі бұл әдіс тәжірибеде кез-келген кәсіпорын үшін қолдануға келмейді.

Меншік капиталдың құнын есептеу

Меншік капиталдың құнын анықтау үшін ұзақ мерзімді активтерді бағалау әдісі (capital assets pricing model - CAPM) қолданылады.

Меншік капиталдың дисконттық мөлшерлемесі (табыстылық мөлшерлемесі) E(R i ) келесі формула арқылы есептеледі:

E(R i ) = R f + β i (E(R m ) - R f ) (2)

- E(Ri) - ұзақ мерзімді активтерге күтілетін табыстылық мөлшері;

- Rf- табыстылықтың тәуекелсіз мөлшері;

- βi- бұл коэффициент нақты бір компанияның бағалы қағаздарының нарықтағы тәуекелдердің өзгеруіне сезімталдығын көрсетеді;

- E(Rm) - акция нарығындағы орташа табыстылық; E(Rm) - Rf- нарықтық тәуекел үшін сыйақы

CAPM моделінің әрбір элементін жеке-жеке қарастырайық

Бұл формуланы пайдалану үшін акциялардың тәуекелділігін және нарықтық индексті сипаттайтын β коэффициентін есептеудің қажеттілігі жоқ. Өйткені бұл көрсеткіш әдетте қор нарығы дамыған елдерде маманданған арнайы ақпараттық-талдау агенттіктері, яғни инвестициялық және консалтингтік компаниялар есептеп, қаржы нарығын талдайтын бұқаралық ақпарат құралдарында жарияланады.

Коэффициент β. Бұл коэффициент нақты бір компанияның бағалы қағаздарының нарықтағы тәуекелдердің өзгеруіне сезімталдығын көрсетеді. Егер β i =1 болса, онда бұл компанияның акцияларының бағаларының ауытқуы жалпы нарықтағы ауытқумен сәйкес келеді деген сөз. Егер β i =1, 2 болса, онда жалпы нарықтағы жағдай көтерілетін болса, онда бұл компанияның акцияларының бағасы жалпы нарыққа қарағанда 20%- ға тезірек көтерілетінін күтуге болады. Және керісінше, егер нарықтағы жағдай төмендейтін болса, онда бұл кмпанияның акцияларының бағасы жалпы нарыққа қарағанда 20 пайызға тезірек төмендейді.

Тәуекелсіз активтерге салынған инвестицияның табыстылық мөлшерлемесі R f . Әдетте тәуекелсіз активтерге (яғни, тәуекел деңгейі нөлге тең болатын активтерге) мемлекеттік бағалы қағаздарды жатқызамыз. Мысалы, АҚШ-та тәуекелсіз активтерге қазынашылық векселдер жатқызылады. Ресейде қайтару мерзімі 30жылға тең Russia-30 еврооблигациялары, ал Қазақстанда айналыс мерзімі 5 жылдан жоғары МЕҰЖҚАМ және МЕҰҚАМ олардың қазргі кездегі орташа табыстылығы Ұлттық банктің мәліметі бойынша қазан айында 5, 99 пайызды құрады.

Нарықтық тәуекел үшін сыйақы. E(R m ) - R f , Бұл қор нарығындағы орташа табыстылық мөлшерлемесі тәуекелсіз бағалы қағаздардың табыстылық мөлшерлемесінен ұзақ уақыт бойы жоғары болғанын көрсететін шама. Бұл шама белгілі бір мезгіл ішінде нарықтық сыйақылар жайлы статистикалық мәліметтер негізінде есептеледі. Ibbotson Associates агентігінің мәліметтері бойынша АҚШ-та 1926 жылдан 2000 жылға дейінгі аралықта қор нарығындағы тәуекелсіз активтер бойынша орташаарифметикалық табыстылық деңгейі 7, 76%-ды құрады. Бұл мәнді есептерді жүргізу үшін қазақстандық компаниялар да қолдана алады.

WACC -ты есептеу

Егер жобаны қаржыландыруда меншік капиталымен бірге қарыз капиталын пайдаланатын болса, онда мұндай жобаның табыстылығы меншік қаражаттарын инвестициялауға байланысты тәуекелдермен бірге, қарыз капиталдар үшін шығындарды да жабу керек. Меншік және қарыз қаражаттарын есепке алуда капитал құнының орташасалмақталған көрсеткіші мүмкіндік береді. Ол келесі формула арқылы есептеледі:

WACC= E(R i ) (E/V) + D(R d ) (D/V) (1 - t c ), (3)

Мұндағы, E(R i ) - САРМ үлгісін пайдалану арқылы есептелген меншік (акционерлік) капиталдың табыстылық мөлшері;

Е- меншік капиталдың (акционерлік капиталдың) нарықтық құны. Ол компанияның барлық жәй акцияларының санының бір акцияның бағасына қатынасымен есептеледі;

D - қарыз капиталының нарықтық құны. Тәжірибеде бухгалтерлік есеп бойынша компанияның қарыздарының сомасы ретінде анықталады. Егер мәліметтерді алу мүмкін болмаған жағдайда қол жетімді сәйкес компанияның меншік және қарыз қаражаттарының қатынасы қолданылады.

V=E+D - компания қарыздары мен оның акционерлік капиталының жиынтық нарықтық құны.

D(R d ) - компанияның қарыз капиталының табыстылық мөлшерлемесі (тартылған қарыз капиталдарының шығыны) . мұндай шығындарға банк несиелері мен компанияның корпоративтік облигациялары бойынша пайыздарды жатқызуға болады. Сонымен қатар бұл жерде қарыз капиталының құны пайдаға салынатын салыққа байланысты түзетіледі. Оның, түзетудің, мәні несие және қарыздар бойынша пайыздар пайдаға салынатын салық базасы шегеріліп, өндірілген өнімнің өзіндік құнына жатқызылады.

t c - пайдаға салынатын салық ставкасы

Жоғарыда айтқандай дисконттау мөлшерлемесін есептеуде жоғарыда айтылған бағыт кез-келген кәсіпорын үшін қоладнуға келмейді. Біріншіден, бұл бағыт акциялары қор нарығына қатыспайтын, ашық акционерлік қоғам болып табылмайтын компаниялар үшін қолдануға келмейді. Екіншіден, β - коэффициентін есептеу үшін жеткілікті мәліметтері жоқ кәсіпорындар үшін қолдана алмайды. Сонымен қатар, өзінің есептерінде β коэффициентін пайдалану үшін сәйкес кәсіпорындар туралы мәліметтері жоқ кәсіпорындар да қолдана алмайды. Ондай компаниялар үшін дисконттау мөлшерлемесін есептеуде басқа әдістерді қолдануға тура келеді.

Тәуекел үшін сыйақыны есептеудің кумулятивтік әдісі

Дисконттау мөлшерлемесін анықтаудың ең кең тараған әдістерінің бірі тәуекел үшін сыйақыны есептеудің кумулятивтік әдісі. Бұл әдістің негізінде мынадай ұйғарымдар болады:

•егер инвестициялар тәуекелсіз болса, онда инвесторлар өз капиталы үшін тәуекелсіз табыстылықты талап етеді. (яғни, табыстылық нормасы тәуекелсіз активтерге салынған салымдардың табыстылығымен сәйкес келуі) ;

•инвестор жобаның тәуекелін неғұрлым жоғары бағаласа, солғұрлым жоғары табыстылықты талап етеді.

Осы ұйғарымнан шығатын нәрсе, дисконттау мөлшерлемесін есептеуде «тәуекел үшін сыйақыны» есепке алу керек. Осы айтылғандарға сәйкес дисконттау мөлшерлемесін есептеу формуласы келесідей болады:

R = R f + R 1 + . . . + R n , (4)

Мұндағы, R - дисконттау мөлшерлемесі;

R f - табыстың тәуекелсіз мөлшерлемесі;

R 1 + . . . + R n - әртүрлі тәуекел факторлары бойынша тәуекел сыйақылары

Мысал 2

Капитал құнының орташа салмақталған үлгісін пайдалана отырып, ресейлік «Сургутнефтегаз» компаниясы үшін ағымдық жағдайды ескере отырып, дисконттау мөлшерлемесін есептейік.

Есептеу барысында 02. 02. 2010жылдан 30. 07. 2010ж аралығындағы келесі мәліметтерді пайдаланамыз:

R f = 8, 5% (европалық облигациялар бойынша ставка) ;

β i = 0, 92 ( «Сургутнефтегаз» компаниясы үшін, АК & М рейтингтік агенттігінің мәліметі бойынша) ;

E(R m ) - R f = 7, 76% (Ibbotson Associates агенттігінің мәліметтері бойынша) .

Сонымен меншік капиталдың табыстылығы:

E(R i ) = 8, 5% + 0, 92 х 7, 76% = 15, 64%.

E/V = 81% - «Сургутнефтегаз» компаниясының акционерлік капиталының (E) нарықтық құнының компанияның жалпы капиталының (V) құнындағы үлесі

R d = 11% - «Сургутнефтегаз» компаниясы үшін тартылған қарыз капиталын тартуға кететін салмақталған шығын

D/V = 19% - жалпы капитал құнындағы(V ) қарыз капиталының (D) үлесі.

t c = 24% - пайдаға салынатын салық мөлшерлемесі.

Сонымен, WACC = 81% х 15, 64% + 19% х 11% х (1 - 0, 24) =14, 26%.

Қандайда бір тәуекелдердің факторларының болуын және әрбір тәуекел үшін сыйақының мәні тәжірибеде эксперттік жолмен анықталады. Инвестициялық жобалардың тиімділігін бағалауда әдістемелік ұсынымдар кумулятивтік әдісті қолданған кезде келесідей үш түрлі тәуекелдерді есепке алу керектігін айтады:

•мемлекеттік тәуекел

•жобаға қатысушылардың сенімсіздігі тәуекелі

•қаралып отырған жоба бойынша табыс ала аламу тәуекелі

Мемлекеттік тәуекелді рейтингтік агенттіктер мен консалтингтік фирмалармен құрастырылған әртүрлі рейтингтер арқылы білуге болады. Жоба қатысушыларының сенімділігін білдіретін тәуекел үшін сыйақы деңгейі әдістемелік ұсынымдар бойынша 5%-дан жоғары болмау керек. Қаралып отырған жоба бойынша табысты ала алмау тәуекеліне қарай түзетуді жобаның мақсатына байланысты қалыптастыру ұсынылады.

Бұл әдістің кемшілігі оның субъективтілігі (тәуекелді эксперттік бағалауға тәуелділігі) . Сонымен қатар, бұл әдіс жоғарыдағы әдіске қарағанда дәлдігі төменірек.

Дисконттау мөлшерлемесін эксперттік жолмен анықтау.

Тәжірибеде қолданылатын, дисконттау мөлшерлемесін анықтаудың ең қарапайым жолы - инвестордың талабынан туатын эксперттік жолмен анықтау.

Жеке кәсіпкерлердің пікірінше, дисконттау мөлшерлемесін анықтауда қолданылатын, формулаларға негізделген әдістер жалғыз жол емес. Кез-келген математикалық үлгі - нақты шындыққа мүмкіндігінше жақындау ғана. Инвестор нарықтағы жағдайды өз бетінше сараптау арқылы жоба үшін қандай табыстылық жеткіліктілігін анықтауы және оны дисконттау мөлшерлемесі ретінде пайдалануы мүмкін. Бірақ дұрыс шешім қабылдау үшін инвестор тәжірибелі, яғни нарықты жақсы білетін және ол жайында сараптай алуы керек.

Бірақ эксперттік әдіс дәл нәтиже бермеуі мүмкін. Ол өз кезегінде инвестициялық жобаны бағалаудың нәтижесіне кері әсерін тигізуі мүмкін. Сондықтан дисконттау мөлшерлемесін анықтауда эксперттік және кумулятивтік әдісті қолданған кезде міндетті түрде жобаның дисконттау мөлшерлемесінің өзгерісіне сезімталдығына талдау жасау керек. Сол кезде инвестор жобаның тиімділігі мен тәуекелін дәлірек бағалауға мүмкіндік алады.

Мысал 3

Шартты түрде бірінші мысалдағы «А» және «Б» екі жобасын алайық. Жобаның дисконттау мөлшерлемесінің өзгерісіне сезімталдығына талдау нәтижесі Кесте 1-де көрсетілген.

Кесте 1.

Бұл кестеден дисконттау мөлшерлемесінің өзгеруіне байланысты жобаның табыстылығының қалай өзгеретінін көруге болады. Яғни, 30, 28%-дан төмен болған жағдайда «В» жобасы тиімді болып келсе, жоғары болған жағдайда «А» жобасының тиімді екенін көруге болады.

Дисконттау мөлшерлемесін есептеуде басқа да әдістерді қолдануға болады, мысалы, арбитражды баға белгілеу теориясының көмегімен немесе дивидендтік өсім үлгісі. Бірақ бұл теориялар өте күрделі және тәжірибеде өте сирек қолданылады.

Қорыта келгенде, көптеген кәсіпорындарда жұмыс процессі кезінде дисконттық мөлшерлемені анықтауға тура келіп жатады. Сондықтан, мүмкіндігінше дәл мәнді WACC әдісін қолдану арқылы алуға болады. Қалған әдістер белгілі бір дәрежеде қате нәтижелер беруі мүмкін

Инвестиция салғаннан түсетін болашақ кіріс құны мына формула бойынша есептеледі :

FV=(1+i) n *PV,

Мұнда FV- инвестиция салудан түсетін болашақ кіріс құны ;

PV-келтірінді ( ағымдағы ) құн ;

i -банк пайызының деңгейі;

n- болашақтағы инвестиция кірістері түсетін кезеңдер саны.

Осыдан келтірінді (ағымдағы) құн мына формуламен анықталады:

PV= FV/(1+i) n .

Пайыздық және есптік мөлшерлемелер мына формуламен есептеледі:

r t= (FV-PV) /PV,

мұнда r t -пайыздық мөлшерлеме;

d t =(FV-PV) /FV,

мұнда d t - есептік мөлшерлеме.

Таза келтірінді (ағымдағы) құн былай анықталады:

NPV=( FV/(1+i) n -CI,

мұнда NPV- таза келтірінді (ағымдағы) құн;

FV-n жылында жобамен туындаған ақшалай түсімдер;

CI- инвестицияға жұмсалатын бастапқы шығындар.

Мысал: Фенол өндірудің 3 әдісі бар: парофаздық, сульфурациялық және кумольдық. Осы кәсіпорын үшін ең үнемдісі кумольдық болып табылады. Осы әдісті меңгеру үшін кәсіпорынға 1900 мың теңге мөлшерінде инвестиция қажет. Меншікті қор есебінен бөлінген немесе несие ретінде банктен алған қаражатты кәсіпорын жыл сайын өнім өткізуден түсетін ақшалай табыс 1- жылы - 320 мың теңге, 2-ші жылы- 450 мың теңге, 3-ші жылы - 640 мың теңге, 4-ші жылы -770 мың теңге, 5-ші жылы - 920 мың теңгені құрап, банк несиесі бойынша орташа пайыз 10%-ға тең болған жағдайда 5 жыл ішінде өтегісі келеді.

Мұндай талаптарды бұл жобалар қанағаттандыра ала ма ?

Шешуі:

Мына формула бойынша инвестицияның өтелімділік мерзімін (ТО) анықтау керек:

ТО= CI/(∑FV*1/(1+i) n ),

Мұнда CI- инвестициялауға жұмсалған бастапқы шығындар;

PV- n жылында жобадан туындаған ақшалай түсімдер

і - банк пайызының деңгейі;

n- болашақтағы инвестиция кірістері түсетін кезеңдер саны.

Ол үшін, алдымен, формулаға сәйкес әрбір жылға болашқ ақшалай кірістің ағымдағы келтірінді құнын есептейміз, яғни дисконттау коэффициентінің көмегімен оларда бір уақыт сәтіне - оларды дисконттау коэффициентіне көбейтіп, инвестицияның жұмсалған сәтіне алып келеді:

PV*1/(1+i) n .

Болашақ ақшалай кірістің ағымдық (келтірінді ) құны мынаны құрайды :

- жылда PV1= 320*1/(1+0. 1) 1=320*0. 9091=290. 91 ( мың теңге) ;

- жылда PV2= 450*1/(1+0. 1) 2=450*0. 8264=371. 88( мың теңге) ;

- жылда PV3=640*1/(1+0. 1) 3=640*0. 7513=480. 83( мың теңге) ;

- жылда PV4=770*1/(1+0. 1) 4=770*0. 6830=525. 91( мың теңге) ;

- жылда PV5=920*1/(1+0. 1) 5=920*0. 6209=571. 23( мың теңге) ;

4- жылда инвестицияның 1669, 53 мың теңге соммасы өтеледі:

PV 1 +PV 2 +PV 3 +PV 4 = 290. 91+371. 88+480. 83+525. 91=1669. 53( мың теңге) .

5-жылда инвестицияның 230, 47 мың теңге сомасы өтелуі тиіс болады:

1900-1669, 53=230. 47(мың теңге) .

Өтелімділік мерзімінің формуласы бойынша көрсетілген инвестиция сомасы 5- жылдың қай бөлігінде өтелетінін анықтаймыз:

230, 47мың теңге/ 571, 23 мың теңге =0. 4 жыл.

Осылайша кәсіпорын талаптарына сәйкес инвестициялық жоба, фенол өндіруде кумольдық әдісті енгізуге бағытталған инвестиция өтелімділік мерзімі 0, 4 жылды құрайды.

... жалғасы- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz