Қазақстан Республикасының екінші деңгейлі банктеріндегі депозиттік операциялар: теориясы, түрлері, депозиттік саясаты және портфельді басқару

Мазмұны

Кіріспе . . . 3

I. Депозиттік операциялардың теориялық негіздері . . . 5

- . Депозиттік операциялар түсінігі, маңызы және нарықта алатын орны . . . 5

- . Депозит турлері . . . 8

- . Шетел депозиттік операцияларының ерекшеліктері . . . 20

II. ҚР екінші деңгейлі банктердің депозиттік операцияларының түрлері және депозиттік саясаттары . . . 27

2. 1. Комерциялық банктердің депозиттік саясатының қалыптасуы . . . 27

2. 2. Депозитті сақтандыру жуйесі мен қорлары . . . 34

2. 3. «Нұрбанк» АҚ депозиттік операциялар жағдайына талдау . . . 40

III. Депозиттік портфельді басқару және ондағы тәуекелдерді азайту жолдары . . . 48

Қорытынды . . .

Қолданылған әдебиеттер . . .

I. Депозиттік операциялардың теориялық негіздері

1. 1. Депозиттік операциялар түсінігі, маңызы және нарықта алатын орны

Әрбір қаржы интитуты өз қызметін іске асыру кезінде ғимарттар мен техникаларды қажет етеді, сонымен қатар, резервтер құру, бюджетке ақша аудару және еңбекақыны төлеу сияқты шығындарды жабу керек. Әрине, осы секілді шығындарды жабу үшін меншікті капиталды жұмсауы мүмкін, заемдар мен тартылған қорлардың есебінен өндірілуі мүмкін, немесе, депозиттер арқылы қаржыландырылуы мүмкін. Қазақстан Республикасындағы екінші деңгейлі банктер орындайтын депозиттік операциялар оның жалпы қызмет етуіне үлкен үлес болады. Себебі, депозиттер - ресурстардың бірден бір қайнар көзі.

Ең алдымен, депозиттік операцияларды қарастырмастан бұрын, депозит ұғымына көңіл бөлейік. Депозит сөзі латынның depositium сөзінен аударғанда «сақтауға берілген зат» деген мағынаны береді. Бұл зат ақша, алтын, бағалы қағаздар немесе басқа құндылықтар болуы мүмкін. Алайда қазіргі тәжірибеде депозит ретінде тек сақталған ақша қаражатты санауға болады.

«Депозит» сөзінің бірнеше мағынасы бар. Ал дәл қазіргі жағдайда банк депозиті - банкке салынатын ақша салымы жайында айтпақпын. Ақша салымы ретінде депозит дегеніміз не? Бұл ақшаны үйде, кереуеттің астында емес, банкте сақтау. Депозитттер банктың ең қарапайым, әрі жұрт жаппай қолданатын ең танымал өнімі болып табылады. Қазақстанда жеке қаражатты «салудың» негізгі дәстүрлі түрі ретінде қарастырылады. Батыста ақшаны бірнеше бөлікке бөліп, көптеген құрал түріне (акция, облигациялар және т. б. ) салуды жөн көреді. Бізде бұл өнімдер бірқатар себеппен әзірге кең танымал емес, ол себептердің негізгісі - тұтынушыларға пайдалы ақпараттың жетіспеушілігі. Сондықтан бүігнгі таңда банк депозитттері - ақшаны тиімді салудың жолын іздеп жүрген салымшының ойына ең алдымен келетін тәсіл болып тұр.

Депозит сөзіне анықтама беретін болсақ, Қазақстан Республикасындағы 31. 08. 95 ж. (10. 07. 03 ж. толт. ) «Банктер және банктік қызмет» туралы Қазақстан Республикасының заңына сәйкес, депозит дегеніміз - бұл бір тұлғаны, депозиторды екінші тұлға - Банкке (соның ішінде Ұлттық банкке) олардың талап етуі бойынша, немесе белгілі бір уақыт өткеннен кейін толығымен немесе бөлшектеп, алдын ала келісілген сыйақы немесе сыйақысыз тікелей салымшаға (депозиторға) қайтарылуы тиіс ақша сомасы.

Қысқаша айтатын болсам, депозит - бұл клиенттердің (жеке және заңды тұлғалардың) банктегі белгілі бір шотқа салған және өздері пайдалана алатын қаражаттары.

Жоғарыда айтылған анықтамалар бірін бірі толықтырады десе де болады.

Ал банктік депозит - салымшыны банкке алдын ала келісілген сыйақы қосылып қайтарылу шарты негізінде берілген ақша қаражаттары.

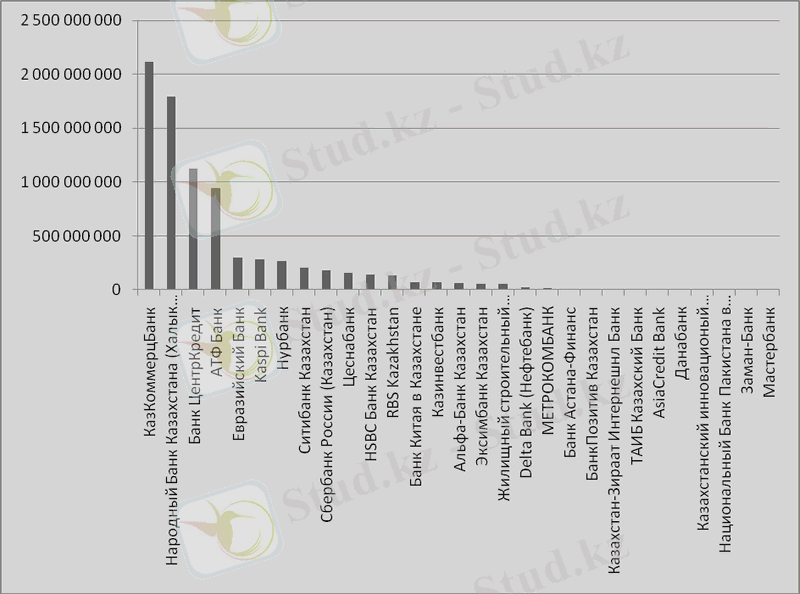

Қазақстан Республикасының екінші деңгейлі банктердің орындайтын депозиттік операциялары оның жалпы қызмет етуіне негіз болады. Оның себебі белгілі: депозиттер - ресурстардың бірден бір қайнар көзі болып табылады. Депозит көлемінің көп болуы банк қызметінің жақсы жүріп жатқандығын білдіреді. Қазақстан Республикасының депозиттер нарығының банктердегі құрылымын келесі суреттен көруге болады (01. 03. 2010) :

ҚР депозиттер нарығының банктердегі құрылымы.

(автордын есептеуі бойынша жасалған) .

Көріп отырғандай, ең көп үлесті Казкомерцбанк алады екен. Екінші орында Халық банкі, ал үшінші орында Банк Центр кредит тұр. Бұл жердегі депозиттер көлемінен банктің сенімділігі мен тұрақтылығын көруге болады. Себебі депозиттерді тарту кезінде клиенттер ең алдымен банктің сенімділігі мен пайыздық мөлшерлемесіне көңіл аударады. Салымшы депозитіндегі қаражатын жоғалтып алмайтындай сенімді болуы шарт.

Депозиттік операциялар коммерциялық банк үшін оның ресурсын қалыптастырудың ең негізгі көзі болып табылады. Жеке тұлғалар, іскерлік фирмалар, акционерлік компаниялар, жеке кәсіпорындар, коммерциялық емес ұйымдар, үкіметтік мекемелер, мемлекеттік кәсіпорындар, жергілікті билік органдары қаражаттарды коммерциялық банктерге ынтамен орналастырады. Бұл бірнеше себептермен түсіндіріледі. Біріншіден, банктер салымдардың үлкен сенімділігін қамтамасыз етеді, екіншіден, салымшылар өз салымдарын кез келген уақытта қайтаруды талап етіп қана қоймай, одан асатын сомада қарыз ала алады, үшіншіден, бұл салымдар табыс әкеледі.

Банктерге орналастырылған уақытша бос ақша қаражаттары салымшы үшін екі рөл атқарады, яғни, бір жағынан салымшыға табыс әкелетін капитал рөлін атқарады.

Депозиттік операциялар мынадай қағидалармен ұйымдастырылады:

- банктік пайда алуға немесе болашақта пайда алу үшін жағдай жасауға;

- депозиттік операциялар әрекет етуі керек;

- банк балансының өтімділігін жоғары дәрежеде демеп отыратын мерзімдік салымдарға депозиттік операциялармен қарыз аударылуы қажет;

- депозиттік операциялар мен қарыздырды беру бойынша өзара байланыс пен сабақтастылықты қамтамасыз ету қажет;

- депозиттерді тартуға әрекет ететін банктік қызметтерді дамытуға шаралар қолдану.

Банктермен тартылатын депозиттердің көлемі негізінен негізгі 4 факторға тәуелді болып келеді:

- халықтың ақшалай табыстарының көлемі;

- олардың банктік жүйеге деген сенімінің деңгейі;

- салымдар бойынша нақты пайыз мөлшерлемесі;

- елдегі банктік жүйенің даму деңгейі және ондағы қаржылық өнімдердің дамуы.

1. 2. Депозит түрлері

Қазіргі банктік тәжірибеде салымдардың және депозиттік шоттардың көптеген түрлері кездеседі. Бұл банктердің бәсекелестігі жоғары нарықта банктік шоттарға жинақтау және уақытша бос қаражаттарды тартып осы банктік ресурстарға деген әр-түрлі клиенттер тобының сұраныстарын мейілінше қанағаттандыруға ұмтылумен байланысты.

Экономикалық мазмұнына қарай депозиттерді мынадай топтарға бөледі:

- талап етілмелі;

- жинақ салымдары;

- бағалы қағаздар;

- мерзiмдi депозиттер.

Бiрiншi топ - талап етiлмелi депозиттер, бұл салым иелерінің бастапқы талап етуіне байланысты әртүрлі төлем құжаттар арқылы қолма-қол ақшаларын алатын әртүрлі шоттардағы қаражаттар. Олар чектiк депозиттер деп те аталады. Талап ету депозитi түрiнде қаржы тарту кезiнде банк пен салымшы арасында келiсiмшарт жасалады. Чектiк депозит - бұл міндетті түрде өтелуге тиiстi, салымшыға чек жазуға құқық беретiн шот. Чектiк депозиттердің ыңғайлылығы олардың қауiпсiздiгiмен және чек жазу арқылы төлем жүргізу қарапайымдылығымен түсiндiрiледi. Сонымен катар олар бiрiншi талап бойынша накты ақша алуға мүмкiндiк бередi. Чектiк депозиттерді жүзеге асыру үшін есеп операциялары мен өткізбелерінің айтарлықтай көлемi керек, көптеген банктер осы шарттарды қолданғаны үшін төлем белгiлейдi. Бұл кезде төлем мөлшерi бiр ай көлемiнде жазылатын чектер саны мен депозиттер мөлшерінің өзгеруiмен өзгертiледi. Егер салымшы бiр ай көлемінде шотта банктің өзінің коммерциялық мақсаттары үшін қолданылатын жеткiлiктi баланстық қалдықты сақтаса, банктер кейбiр кездерде бұл төлемдердi алудан бас тартады.

Отандық банктік тәжірибеде талап етілетін депозиттерге мыналар жатады:

- мемлекеттік, акционерлік кәсіпорындардың, сондай-ақ әр түрлі шағын коммерциялық құрылымдардың ағымдық шоттандырндағы сақталатын қаражаттары;

- әртүрлі мақсатқа тағайындалған қорлардың қаражаттары;

- есеп айырысудағы қаражаттар;

- жергілікті бюджеттер қаражаттары және олардың шоттарындағы қаражаттар;

- басқа банктердің корреспонденттік шоттарындағы қаржат қалдықтары.

Талап ету депозиттік шотының ерекшелiктерiне мыналарды жатқызуға болады:

- ақшаны салуға немесе алуға шектеудiң болмауы;

- ақша шоттан қолма-қол түрде, сондай-ақ чектер көмегiмен алынуы мүмкiн;

- шот иесi банкке тұрақты айлық мөлшерде немесе әрбiр жазылған чек үшін коммисия төлеуі;

- Ұлттық банкке ең аз резервтің мерзiмдiк депозиттермен салыстырғанда үлкен үлесінің сақталуы.

Талап ету депозитінің бір түрі банктің клиентпен барлық операциялары есептелетiн контокоррент - бірыңғай шот болып табылады. Контокоррентте банк қарыздары, сондай-ақ шоттан клиент тапсырысы бойынша барлық төлемдер және де шотқа салым, аударым және т. б. түрде түсетін барлық қаржы көрсетіледі. Контокорренттi шот ерекше сенiмдiлiк белгiсi ретiнде тек сенiмдi клиенттерге және бiрiншi сыныпты қарызшыларға ашылады. Шот иесi шығындардың түсiмдерден артуы кезiнде әрбiр жеке жағдайда, арнайы рәсімдеусіз-ақ банкпен жасалған келiсiмге сәйкес анықталған сома шегiнде несие алуға мүмкiндiгi бар.

Талап ету депозитiне сондай-ақ ағымды овердрафт шотын жатқызуға болады, овердрафт - банк пен клиент арасындағы келісiмге сәйкес, банк анықтаған мөлшерде шотта бар қаржы көлемiнен артық соманы алуға мүмкіндік беретін шот, бұл да несие алмасуды бiлдiредi Овердрафтың контокорренттен айырмашылығы кездейсоқ сипатты болуында. Атап өтетiн жайт, овердрафт шоты қосымша депозиттік шоттар ашу мүмкiндiгiн шектемейдi. Овердрафт ағымды шоты жеке және заңды тұлғалардың уақытша шығындарын жабу үшін ашылады.

Талап ету депозитінің басқа бiр түрі - нау-шоттар - пайыздық мөлшерінің жоғары шегі жоқ шоттар, яғни ол қалқымалы болуы мүмкін. Супернау-шоттар - бұл қолма -қол ақшаны қолдану шоттары оларды ашу кызметтер кешенiн ұсынады.

Депозиттік шоттардың келесi түрі - жинақ салымдары немесе автоматтық аудару шоттары (АТS-шоттар) . Олардың белгіленген мерзімі жоқ, қаражатты алуда ескертуін талап етпейді, салымнынң жоғарғы шегі шектелген, ақшаны салу және алу кезінде жинақ кітапшасын көрсетуі керек. Жинақ шоттарынан ақша қаржыларын автоматты түрде аударуға мүмкіндік беретiн, чектердi жабу үшін чектiк депозиттерге пайыз әкелетiн депозиттің түрі. Банктер салымшының келiсiмiн жетекшiлiкке ала отырып пайыз әкелетiн шоттарды талап етуге несиенің артуын жабу немесе чектiк шоттардағы ең аз балансты көтеру талабы туындаған кезде автоматты түрде қосады. Мұндай тәжірибе салымшыға өте аз соманы салымда талап етуге дейiн сақтауға және бiр мезетте шоттар бойынша автоматты түрде аударылған пайыздар алуға мүмкіндік бередi.

Бұл депозиттерден тыс көптеген банктердің баланстық есеп берулерiне «банк қызметкерi жазған чектер және куәландыратын чектер» деп аталатын шағын баптар енгiзiлiп жүр. Куәландырылған чектер - банк қызметкерлерi беретiн төлемi кепiлденген чектер. Банктер чектi куәландыру кезiнде, куәландырылған чекте керсетiлген соманы салымшы шотынан алады және оны жеке шотта ұстайды. Сонымен қатар, чектi банк қызметкерлерiнің бiрi немесе банктің меншiктi шығындарын төлеу үшін кассир жазған жағдайда, соңғысы ол бойынша төлемдердің жүргiзiлуiн күте отырып, қызметкерлер жазған чек сомасына теңестiрiп депозит құрайды. Талап ету депозиттерi бойынша эксплициттiк пайыздың кiрiстер төленбеуiне байланысты банктің көтеген клиентттсрi осы типтес депозиттердегi қаржыларының мөлшерін төмендетуге тырысады. Шығынды азайтудың осы тұрғыдағы әдістерiнің бiрi автоматты тазалау шоттары қолданылатын мүмкіндіктердi пайдалану. Мұндай шоттармен ағымдағы операцияларды жүргiзе отырып, банк клиентпен келiсiлген аз шектен асатын кез келген ақша сомасынан шотты “тазартады” немесе оларды аударады, оларды пайыздық кiрiс әкелетін қаржылық құралдарға орналастырады, мысалы, қайта сатьш алу туралы мәмiлеге, яғни операцияны банк күнде iскерлiк күн соңында орындайды. Мұндай жағдайларда, банкке бұл операцияны өткізуге қажеттi чектер төлемге түскенде, қаржылар қайтадан талап ету депозитiне аударылады.

Көптеген банктер өзінің клиенттерiнен компенсациялық балансты ұстануды талап етедi, бұл талап ету салымдары бойынша пайыздық кiрiс әкелмейтiн нысанды, яғни банктерге банктiк қызметтердi төлеу үшін қажет. Компенсациялық баланс яғни ақша корларын тартуға орташа шығындарды азайту жолымен қорлардың орташа құнын төмендету айтарлықтай тиiмдiлiк бередi. Кейбiр жағдайларда компенсациялық баланс неие ұсыну, сондай-ақ банктiк карыз бойынша пайыздық төлемдер туралы келiсiмдi ұстану қызметтерi үшін төлемдi ұсынады.

Депозиттің келесi тобы - жинақ салымдары. Жинақ депозит туралы келiсiм (1 -қосымша) негiзiнде ашылады. Қазiргi кезде жинақ депозиттерiнің басты типi жинақ кiтапшаларындағы шоттар, жинақ салымының жағдайы туралы жазбасы бар шоттар, сондай-ақ ақша нарығының депозиттік шоттары болып табылады.

Жинақ кітапшаларындағы шоттар - бұл жедел алуға болатын, пайыз әкелетiн чектiк емес депозиттер.

Олардың ерекшелiктерiне мыналар жатады:

- кiтапшалы жинақ салымында тұрақты мерзiмiнің болмауы;

- банктер салымшылардан ақша қаржысын алу туралы алдын ала хабарлауды талап етуге құқылы болса да, бұл шоттардан ақша қаржыларын алуда банктер ол талапты аз қояды;

- шоттың жоғары шегiн белгiлеу мүмкіндiгi;

- салым иесiнің шоттан ақша алу немесе салу үшін жүргiзiлген операциялардың барысы жазылатын жинақ кiтапшасын ұсыну міндеттемесi;

- шоттағы міндетті ең аз баланстық қалдық мазмұны туралы талаптардың болмауы.

Жинақ салымының жағдайы туралы жазбасы бар шотттар жинақ кiтапшаларындағы шоттарға ұқсас, алайда олар үшін шот жағдайы туралы кезеңдiк жазбалар жазбаның жүргiзiлу тұрғысынан жинақ кiтапшаны ауыстырады. Олар бойынша осындай пайыз төленедi және олар осындай функцияны орындайды.

Ақша нарығының депозиттік шоттары алғаш рет 1982 жылы енгiзілген жинақ салымдарының бiр түрін ұсынады. Қазiргi кезде оларда жинақ кiтапшасындағы шоттармен салыстырғанда, ол бойынша пайыз мөлшерi нарықтың пайыздық мөлшерлерiнiң өзгеруiмен реттелетiндiгiн және бұл шоттарды қолдану кезiнде операцияларды тiркеу үшін жинақ кiтапшасының тосылмайтындығын есептемегенде, көптеген ұқсас сипаттары бар.

Жинақ салымдарының ерекшелiгi мынадай:

- бұл шоттардың анықталған мерзiмдерi жоқ;

- салымда ақша нарығының депозиттік шотынан қаржыларды бiрдей ала алады;

- бастапқыда бұл шоттар бойынша ең аз баланстық қалдық талап етiлген, қазiр банктер оны сақтауды талап етпеуге құқылы;

- осы шоттар бойынша салымшы чектердің тек санаулы шектелген санын жазуға құқылы;

- бұл шоттар қызмет жасау мақсатында емес, жинақ мақсатында қолданылады;

- банк шығындарын өтеу мақсатында шот иесiнен белгiленген төлем алынады;

- егер салымшылар - корпорация болса, банктер осы шоттар бойынша белгiленген резервтi сақтауға мiндеттi.

Кең тараған топтардың бiрi - мерзiмдiк салымдар, оған мерзiмдiк салымдар және салымды алу туралы алдын ала хабарлауы бар салымдар кiредi. Бұл салымдар неғұрлым ұзақ мерзiмге, яғни бiр айдан кем емес мерзiмге салынады. Салымшылар басқа депозиттерге қарағанда неғұрлым үлкен пайыз алады және салым салымшыға алдын ада келiсiмде көрсетiлген мерзiмде қайтарылады. Банктер салымды өз жарауы бойынша келiсілген мерзiм ағымында толық пайдалана алады. Депозиттің бұл типiн ашу үшін мерзiмдiк депозит туралы келiсiм жасалынады. Бұл салымдар қабылданатын мерзiм 4 топқа бөлiнедi:

- 30 күннен 89 күнге дейiн;

- 90 күннен 179 күнге дейiн;

- 180 күннен 359 күнге дейiн;

- 360 күннен жоғары.

Мерзiмдi салымнан қаржы алу үшін банкке күнi бұрын хабарланған салымшының арнайы өтiнiшiнiң түсуi талап етiледi, оның мерзiмi келiсiмде көрсетiледi. Бұл мерзмге сәйкес пайздық мөлшер белгiленедi. Егер клиент банктi қаржы алу туралы хабардар етсе, банк болатын өзгерістердi ескере отырып, өзінің активті операцияларын басқа көз есебiнен қайта қаржыландырады, қаржыларды алу кейбiр шығындармен байланысты, сол себептi банк клиент кiрiсiн азайтуға құқылы.

Депозиттердің төртiншi тобы - бағалы кағаздар, депозиттер түрі ретiнде былайша бөлінедi:

- аталған банкке тиесiлi кәсіпорындар мен ұйымдардын, кооперативтің, акционерлiк қоғамдар мен компаниялардың акциялары және облигациялары;

- сақтаудағы және қарызды қамтуға қабылданған акциялар мен облигациялар;

- шетел операциялары бойынша құндылықтар мен құжаттар;

- депозиттік сертертификаттар.

Депозиттік сертертификаттар қаржылық құралдардың ең бір кең тараған түрі.

Депозиттік сертификат - эмитент банктің ақша қаржыларының салымы туралы, салымшы немесе оның құқық кабылдаушының мерзiмi аякталғанда салым бойынша салым сомасын және ол бойынша пайыз алу құқын куәландыратын жазбаша куәлiк.

Депозиттік сертификат - кiрiстi бағалы қағаздың бiр түрі, сол себептi ол сатылған тауар немесе көрсетiлген қызмет үшін есеп айырысу немесе төлем құжаты болып саналмайды. Сондай-ақ оларды бiр заңды тұлғадан екiншiсiне жолдауда шектеулер болады. Талап ету құқын ұсыну - цессия, ол Депозиттік сертификаттың сырткы бетінде екi жақта мәмілемен ресiмделедi: өз құқын ұсынушы тұлға - цедент пен құқық алушы цессионарий. Сертификатты қайтару мерзiмi жеткенде, банк сертификатты және қаржы түсетiн шот көрсетiлген салымшы өтінішіне қарсы төлем жасайды. Банк талап ету құқын ұсыну туралы келiсiмнің үздіксіз орындалуын, сондай-ақ өкiлеттi тұлғалар аты-жөнiн, мөрінің және қолдарының сәйкестiгiн тексередi.

Депозиттік сертертификаттардың екi түрі болады:

- жолданбайтын - салымшыда сақталады және төлем мерзiмi жеткенде банкке ұсынылады;

- жолданатын - екiншi нарықта сатылуы немесе басқа тұлғаға өтуi мүмкін.

Жолданатын депозиттік серсертификаттар капиталды кез келген мерзiмге тиiмді инвестициялауға көмектеседi ал қажет болған жағдайда сертификаттардыды тез қолма-қол ақшаға ауыстыруға болады.

Сертификаттар келесі белгiлерi бойынша бөлінедi:

- Шығарылуыбойынша:

- бiр рет;

- сериямен шығарылатын.

- Ресiмдеу тәсілі бойынша:

- арнайы;

- ұсынушыға.

- Төлеу шарттары бойынша:

- анықталған есеп айыру кезеңі аяқталғанға дейiн пайыздың мөлшерi үнемі

- Төленіп тұратын сертификаттар;

- сертификатты өтеу кунi пайызы төленетiн сертификаттар.

Депозиттік сертификаттарды жаңа шығарымдармен, салымның басқа түрлерiне немесе талап етiлмелi депозиттерiне қолма-қолемес аударымдармен және нақты ақшалармен (жеке тұлғалар үшін) өтеле алады.

Банкте шығарылатын сертификаттарды баспалық тәсілмен шығарылуы және осы сияқты бағалы қағаздарға қойылатын талаптарға жауап беруі тиіс.

Сертификаттарда мiндеттi түрде келесi деректемелер болуы тиiс:

- аты;

- сертификатты ұсыну себебi;

- ұсыну күні;

- салым сомасы;

- депозитке енгiзiлген соманы қайтаруға банктің сөзсiз мiндеттемесi;

- сертификат сомасын талап ету күнi;

- пайыз мөлшерi және есептелетiн пайыз сомасы;

- эмитент банктiң аты және мекен-жайы;

- банк мөрiмен бекiтiлген осындай мiндеттемелерге қол қоюға өкiлеттi екi тұлғаның қолы.

Банк сертификаттар шығарады және меншiктi сертификаттарды шығару мен орналастыру шарттарын еркін дайынайды. Өз сертификаттардын тиiмдi орналастыру үшін банктер келесi мiндеттемелерді назарға алады:

- инвесторлар үшін тартымды пайыздық мөлшерлеме деңгейі;

- салымшыға ыңғайлы сертификаттың ең аз шегін;

- пайыздық мөлшер қайта қараудың икемді механизмі;

- шығарымды стандартты шарттарын ;

- номинал құны және қосылған пайыздарды төлеудің сенімді кепілдігі;

- кең жарнаманы.

Жай депозиттiк сертификаттармен рәсімделген мерзімдік салымдармен салыстырғанда, сертификаттар бірнеше артықшылықтарға ие:

- сертификаттарды тарату айналымындағы мүмкіндік қаржылық делдалдардың үлкен санына сәйкес әлеуетті инвесторлар ауқымы кеңейеді;

- екiшi нарық аркылы сертификат иесі үшінші тұлғаға, сақтаған мерзімі үшін кiрiс ала отырып, банк ресурстарының көлемiн өзгертпей-ақ жедел сатуы мүмкін.

Сертификаттар бойынша табыстарға, азаматтардың талап етілмелi шоттары мен мерзiмдiк салымдардағы кірістерге сияқты табыс салығы салынбайды.

Мерзiмдiк салымдармен салыстырғанда сертификаттардың жетiспеушiлiгi оның эмиссиясымен байланысты банктің жоғары шығындарының болуы.

Ақша қаражаттарын сақтандыру шоттарына аудару ерікті сипатта жүзеге асады. Әрбір салымшы ақша қаражатын орналастыру кезінде көптеген шарттарды ескере отырып банкті өз қалауынша таңдайды. Банк менеджері депозит мерзіміне, мөлшеріне, оған есептелетін пайыз және тағы да басқа шарттармен салымшыны таныстырып, толық және ақысыз кеңес беруі тиіс.

Ағымды операцияларды жүргізу барысында барлық операциялар депозиторға берілген жинақ кітапшасында есепке алынады. Кезекті операцияларда шот иесі шотқа ақша салу немесе одан кері алу үшін жинақ кітапшаларын міндетті түрде ұсынуы керек. Депозиттердің басқа түрлеріне қарағанда жоғары пайыздардың төлеуінің жинақ салымдарын құнтты демеу және салымшылардың жинақтарын банктерде сақтауды ынталандыру үшін пайдаланылады. Халық пен коммерциялық емес ұйымдар кәдімгі жинақ салымдарын кеңінен қолданылады. АҚШ-та корпорациялар, фирмалар және басқа да коммерциялық ұйымдар үшін шоттың шекті сомасы 150 мың долларға белгіленген.

... жалғасы- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz