Коммерциялық банктердің несиелік ресурстарын қалыптастырудағы депозиттердің рөлі: болашағы мен проблемалары

ӘЛ-ФАРАБИ АТЫНДАҒЫ ҚАЗАҚ ҰЛТТЫҚ УНИВЕРСИТЕТІ

Экономика және бизнес факультеті

Макро-микароэкономика кафедрасы

БІТІРУ ЖҰМЫСЫ

КОММЕРЦИЯЛЫҚ БАНКТЕРДІҢ НЕСИЕ РЕСУРСТАРЫН ҚҰРУДАҒЫ ДЕПОЗИТТЕР: БОЛАШАҒЫ МЕН ПРОБЛЕМАЛАРЫ

Орындаған:

4 курс студенті М. М. Қоңырқұлжаева

Ғылыми жетекші: Л. С. Спанкулова

э. ғ. к., доцент

Нормабақылаушы: М. Саметеева

Кафедра меңгерушісімен

қорғауға жіберілді Б. М. Мұхамедиев

(қолы, күні)

Алматы 2006

МАЗМҰНЫ

КІРІСПЕ . . . 3

1 КОММЕРЦИЯЛЫҚ БАНКТЕРДІҢ НЕСИЕ РЕСУРСТАРЫН ҚАЛЫПТАСТЫРУДАҒЫ ДЕПОЗИТТЕРДІҢ ТЕОРИЯЛЫҚ НЕГІЗДЕРІ . . . 6

1. 1 Депозиттер мен несиелік ресурстардың экономикалық мәні, түсінігі және олардың жіктелуі . . . 6

1. 2 Коммерциялық банктердің несие ресурстарын қалыптастырудағы депозиттік емес көздер және олардың ерекшеліктері . . . 10

1. 3 Банк ресурстарын басқару жүйесіндегі коммерциялық банктердің депозиттік саясатының құрылуы . . . 14

1. 4 Нарықтық экономикасы дамыған елдердегі депозиттік қызмет көрсету нарығының дамуы . . . 22

2 ҚАЗАҚСТАН РЕСПУБЛИКАСЫ КОММЕРЦИЯЛЫҚ БАНКТЕРІНІҢ ДЕПОЗИТ ЖӘНЕ НЕСИЕ НАРЫҚТАРЫН ТАЛДАУ . . . 25

2. 1 Коммерциялық банктердің депозит портфелінің құрылымын талдау . . . 25

2. 2 Коммерциялық банктердің несие және депозит нарықтарындағы операцияларын салыстырмалы талдау . . . 35

2. 3 Банк жүйесі үшін жалпы депозиттік ресурстарды басқару моделі. . 44

3 КОММЕРЦИЯЛЫҚ БАНКТЕРДІҢ НЕСИЕЛІК РЕСУРСТАРЫН ҚАЛЫПТАСТЫРУДАҒЫ ДЕПОЗИТТЕРДІҢ РОЛІН ЖЕТІЛДІРУ ЖОЛДАРЫ . . . 48

- Жеке тұлғалардың депозиттік салымдарын сақтандыру . . . 48

3. 2 Жалпы Қазақстан Республикасындағы депозиттік салымдарды сақтандыру . . . 55

ҚОРЫТЫНДЫ . . . 60

ҚОЛДАНЫЛҒАН ӘДЕБИЕТТЕР ТІЗІМІ . . . 63

КІРІСПЕ

Қазақстан Республикасының Коммерциялық банктерінің қызмет ету сапасы соңғы жылдары едәуір жоғарғы деңгейге көтеріліп, экономика секторының барлығына дерлік толық қызмет көрсетуде. Бүгінгі таңда бұл жетістіктерді олардың несие ресурстарымен қарыз алушыларды қамтамасыз етуінен көруге болады.

Бітіру жұмысының мақсаты коммерциялық банктердің несие ресурстарын қалыптастырудағы депозиттердің ролін жетілдіру болып табылады. Сонымен қатар депозиттердің несиелік ресурстарды қалыптастырудағы жағдайын теориялық және тәжірибелік талдау арқылы әлі де болса шешімін таппаған мәселелерді шешу болып табылады.

Көзделген мақсаттарға жету жолында келесі міндеттерді шешу көзделініп отыр:

1) коммерциялық банк түсінігіне анықтама беру және оның негізгі мақсаттары мен қызмет түрлері көрсету;

2) банктік ресурстар классификациясын зерттеу;

3) коммерциялық банктің депозиттік операцияларына классификация беру және олардың ерекшеліктерін бөліп көрсету;

4) еліміздің алдыңғы қатарлы банктері бойынша депозиттік операциялар нарығын зерттеу.

Коммерциялық банк болып - қызмет көрсету және операция жүргізу жолымен заңды және жеке тұлғаларға несие-есептілік және т. б. да банктік қызмет көрсетулерді келісім - шарт негізінде жүзеге асыратын мекеме болып табылады. Олардың қызметінің негізгі мақсаты табыс табу болып табылады.

Жалпы алғанда коммерциялық мекеменің бір түрі ретінде банк ерекшелігі оның ресурстық базасының өз қаражаттары мен тартылған қаражаттары есебінен қалыптасуы болып табылады. Бірақ банктердің қаражаттарды тартуы шектеусіз емес және Орталық банк тарапынан реттелініп отырады.

Банктер тартатын қаражаттары құрамы бойынша ерекшеленеді, олардың негізгілері банктің клиенттермен жұмысы барысында тартылған қаражаттары (депозиттер) болып табылады.

Депозит экономикалық категория ретінде жинақ ақшаның құрамдас бөлігі болып табылады. Бірақ, егер жинақ ақша табыстарды бөлу және қайта бөлумен тығыз байланысты болса, депозит қайта бөлу қатынастары аясын қамтиды.

Коммерциялық банк депозиттік саясаттың субъектілері құрамына банктің клиенттері, коммерциялық банктер және мемлекеттік мекемелер кіреді. Ал депозиттік саясат объектілеріне банктің тартқан қаражаттары және банктің қосымша қызметтері жатады.

Жұмыстың бірінші бөлімінде банктің экономикалық тұрақтылық жүйесіндегі депозиттік саясатын қалыптастыру мақсаттары қарастырылған. Осы мақсатқа жету барысында келесі мәселелер өз шешімін тапқан:

1) банктік ресурстар классификациясы зерттелген;

2) коммерциялық банктің депозиттік операцияларының классификациясы, ерекшеліктері берілген;

3) коммерциялық банкте депозиттік саясат қалыптасуының теориялық негіздері мен құрылу ерекшеліктері, мақсаттары мен міндеттері қарастырылған;

4) жеке және заңды тұлғалардан қаражаттарды тарту барысындағы банк жүйесінің қызметіне талдау жасалған;

5) коммерциялық банктің депозиттік операцияларының классификация берілген және олардың ерекшеліктері көрсетілген;

6) банктік мекемелер бойынша депозиттік операциялар нарығы зерттелген;

7) коммерциялық банктің тұрақтылығын бекіту мақсатында перспективалық бағыттар құрастырылған.

Келесі бөлімде коммерциялық банктердің несие және депозит нарықтарына талдау жасалған. Сонымен қатар еліміздің алдыңғы қатарлы коммерциялық банктеріндегі депозиттерінің жағдайына талдау жүргізілген.

Қазақстан Республикасының депозит нарығы күрделі де қарқынды дамып келе жатқан жүйе болып табылады. Ал оның негізгі субъектілері өз кезегінде әр түрлі ұйымдар мен жеке тұлғалар болып табылады.

Соңғы үшінші бөлімде банктің несие ресурсатындағы депозиттердің ролі туралы және салымдарды сақтандыру мәселелері қарастырылған.

Бүгінгі күндері несие ресурстарын құруда салымдардың, депозиттердің рөлінің жоғары екенін түсінген үкімет Қазақстан Республикасының коммерциялық банктеріндегі жеке тұлғалардың салымдарын сақтандыру қорын құруда.

Бұл қордың тәжірибесі бүкіл дүние жүзі елдеріндегі нәтижелі қызмет көрсетіп жатқан осындай қорлардың тәжірибесінен таңдап іріктеліп алынып жатыр. Мұндай озық тәжірибедегі қорлар АҚШ, Германия, Франция, Англия, Жапония және т. б. елдерде бар. Үкімет тарапынан ҚР-ның Коммерциялық банктерінің несиелік ресурстарын көбейту мақсатында әртүрлі несиелік ресурс тарту көздері, яғни, шетел үкіметтері, Халықаралық қаржы ұйымдары және т. б. пайдаланылуда.

Бұл үкімет тарапынан қолдау болса, банктер өздерінің рейтингісінің өсуіне байланысты халықтың, заңды ұйымдардың, реидент еместердің уақытша бос ақшалай қаражатын депозит есебінде тарта отырып, несиелік ресурс ретінде пайдаланып жатыр. ҚР-ның Коммерциялық банктерінің қызметіне ішкі және сыртқы инвесторлар қызығушылық танытып отыр. Олай деуімізге себеп- біздің еліміздің банктерінің акцияларының әлемдік нарықта Американдық депозитарлық қолхат (АДҚ) және Дүние жүзілік депозитарлық қолхат (ДДҚ) түрінде айналыста болуы, банктердің шетелдік инвесторлардың қатысуымен ашылуы, шетел тұлғаларының Қазақстандық банктерде депозиттік шоттар ашып, ақшаларын сақтауы және т. б,

Банк жүйесінің капиталдануы дамып отырса да, әлі де көптеген кемшіліктердің бар екендігін атап айтуға болады. Бұл жіберіліп отырған кемшіліктер Қазақстанның нарықтық экономика жолына түскеніне онша көп бола қоймағандығымен түсіндіріледі. Ең бір өзекті проблемалы мәселенің бірі- ол банктік жүйенің халық пен кәсіпорындар алдындағы міндеттемелерін мезгілінде орындай алмай қалып отыруында болып тұр.

Коммерциялық банктердің өздеріндегі бар несие ресурстарын сұранысқа ие болып отырған ұзақ мерзімді несиеге бере алмауы, ол да ресурстарды орналастыру барысындағы әлі де шешілмеген мәселелердің бар екенін көрсетеді. Олар:

- депозиттік салымдар көлемінде қысқа және орта мерзімдегі салымдар үлесінің көп болуы, бұл банктердің ресурстарды ұзақ мерзімге бере алмауына алып келеді;

- ұзақ мерзімге қаражатты инвестициялау экономикалық тұрақтылықтың нағыз орнаған уақытында жүргізіледі.

Қазақстан Республикасының Коммерциялық банктері қазіргі уақытта жеке және заңды тұлғалардың уақытша бос ақшалай қаражатын банк жүйесінде депозит түрінде тарту мақсатында қыруар жұмыстар атқарылып жатыр. Олар өз тәжірибелерімен бірге шетелдік банктердің озық тәжірибелерін де енгізуде.

Бұл қызметтердің барлығы да банктерге депозиттік салымдарды тартуға және несие ресурстарының көбеюіне әсер етіп отыр.

Қорытындыда жалпы жұмыстың өзекті мәселелері талданып, коммерциялық банктердің несие ресурстарын қалыптастырудағы депозиттердің ролінің маңыздылығы талданып өз шешімін тапты деуге болады. Осының негізінде банктердің тиімді қызмет етуінің негізі деуге болады.

Бітіру жұмысының құрылымы 65 беттен және негізгісі кіріспеден, үш бөлімнен, қорытынды мен қолданылған әдебиеттер тізімінен тұрады. Жұмыстың негізгі бөлімінде 14 сурет және 10 кесте берілген.

I КОММЕРЦИЯЛЫҚ БАНКТЕРДІҢ НЕСИЕ РЕСУРСТАРЫН ҚАЛЫПТАСТЫРУДАҒЫ ДЕПОЗИТТЕРДІҢ ТЕОРИЯЛЫҚ НЕГІЗДЕРІ

1. 1 Депозиттер мен несиелік ресурстардың экономикалық мәні, түсінігі және олардың жіктелуі

Қазақстан Республикасының Коммерциялық банктері Конституцияға “ҚР-ның банктері мен банктік қызмет туралы” 1995 жылдың 31 тамызындағы ҚР-ның заңына, “Салық және бюджетке түсетін басқа да міндетті төлемдер туралы” 15 маусым 2001 жылғы, ҚР-ның Кодексіне, “Екінші деңгейдегі банктердегі клиенттердің банктік шоттарын ашу, жүргізу және жабу тәртібі туралы” 1997 жылғы 4 наурыздағы заңға сәйкес депозитті операцияларды жүргізеді.

Коммерциялық банк болып - қызмет көрсету және операция жүргізу жолымен заңды және жеке тұлғаларға несие-есептілік және т. б. да банктік қызмет көрсетулерді келісім - шарт негізінде жүзеге асыратын мекеме болып табылады. Олардың қызметінің негізгі мақсаты табыс табу болып табылады. Банктердің басты міндеті несие берушіден заемшыға және сатушыдан сатып алушыға ақша қаражаттарын орналастыруда делдал болу.

Коммерциялық банктер орталық банктен алатын лицензия негізенде банктік операцияларды жүзеге асырады.

“Банктер және банктік қызметі туралы” Қазақстан Республикасының Заңына сәйкес “депозит - бір тұлғаның екінші тұлғаға - банкке (соның ішінде Ұлттық банкке) оларды номиналды түрде қайтару шартымен, бірінші ретте талап еткенде сондай-ақ белгілі бір мерзім өткеннен кейін қайтарылу шартына байланыссыз, толығымен немесе бөліктеп, алдын-ала келісілген өсіммен немесе өсімсіз, тікелей депозиторға (салымшыға) немесе оның тапсырмасы бойыншаүшінші тұлғаға берілетін ақшалар”. [1]

Депозиттік қатынастардың субъектілері бір жағынан банк екінші жағынан депозиторлар болып табылады. Депозиторлар (салымшылар) есебінде заңды, жеке тұлғалар, Қазақстан Республикасы резиденттері және резидент емес тұлғалар, банктердің клиенттері және клиент емес тұлғалар бола алады. Шотты ашқан кезде банк пен депозитор арасында келісім-шартпен негізделген құқықтық қатынастар пайда болады. Бұл қатынастар ағымдағы құқықтық қатынастар келісім-шартына сәйкес бюджетке есептелуге тиіс салықтарды төлегеннен, есептелген мүдде мен депозиттің негізгі сомасын толығымен қайтарғаннан кейін ғана тоқтатылады. Бұл қатынастар депозитік келісім-шартпен рәсімделеді.

Депозит экономикалық категория ретінде жинақ ақшаның құрамдас бөлігі болып табылады. Бірақ, егер жинақ ақша табыстарды бөлу және қайта бөлумен тығыз байланысты болса, депозит қайта бөлу қатынастары аясын қамтиды.

Депозиттің экономикалық категорияларын сипаттайтын мынадай белгілерін бөліп айтуға болады:

1. Депозиттер банктермен ақшалай қайта бөліну процестерін қарастырады, яғни салынған салымдардың алу мерзімі келген кезде салынған ақша қаражаттарының қолма-қол қайтарылуы шарттастырылған;

2. Депозиттер жеке табыс бөлігі ретінде капиталмен тығыз байланысты. Мұндай қайта бөлу қатынастарының пайда болуы депозиттік салымдарды өтеу кезінде есептелген пайыздар түрінде табыс алу жағдайының болуына негізделген.

3. Депозиттер қайтарылу мерзімдері бойынша көп түрлілігімен сипатталады. Бұл мерзімдік салымдар және ұзақ мерзімге салынған салымдар болуы мүмкін.

Депозит термині анықтамасына көптеген ғалымдардың салыстырмалы теориялық көзқарастарын келтіруге болады:

Дж. Кейнс - тұрғындардың қолма-қол ақша түріндегі сақтайтын табыстарының үлесі. [3, 244б]

Д. Рикардо - банктің қажетті капитал ретінде тартылған ресурстары. Банк өзінің меншік капиталын пайдаланудан пайда алып отырған болса, онда банк ешқашан мекеме бола алмайтын еді. Банктің негізгі пайдасы тек басқа капиталды тартып орналастырған кезде ғана пайда болады. [4, 183б]

И. Фишер көзқарасы бойынша, бұл несие ресурстарының болуын анықтайды. Ол мынадай тұжырымдамаларды келтіреді: “кәсіпкерлік үшін қосымша несиелерді құра отырып, банкирлер тұрғындардан нақты құндылықтарды мәжбүрлі жинауды жүзеге асырады, бұл кәсіпкерлер иелігіндегі нақты капитал ағымдарын көбейтеді және қысқа - ұзақ мерзімді несиелер бойынша пайыздардың нақты мөлшерлерінің төмендеуіне әкеледі” [3, 249б] .

Депозиттерді ақшалай қаражаттар немесе әртүрлі құндылықтар деп зерттеу бойынша жалпы экономист - ғалымдардың арасында қарама-қайшылықтар кездеседі. Бұл қарама-қайшылық қазіргі заманда банк операцияларының немесе қызметтерінің өркендеп дамуымен өз шешімін тауып жатыр.

Депозиттердің қалыптасуы және құрылуы тіптен пайда болуы несиеге және несиелікқатынастарға негізделеді. Олай болу себебі банктік есеп шот ашылып, онда ақшалай қаражат түрінде салымдардың пайда болып, депозиттің құрылуы бір жағынан коммерциялық банктер үшін клиенттері алдында міндеттемелер туғызады, ал клиенттердің немесе салымшылардың сол депозитке қатынасы банктерге деген мүліктік талап ету құқығын туғызады. Себебі, депозитке айналған банктік емес шоттарда жатқан ақшалай қаражаттарға деген қаражаттарды уақытша пайдалану құқығы өзгергенмен меншік құқығы өзгермейді.

Ресейлік экономист - ғалымдардың келесі тобы Грязнова А. Г., Молчанов А. В., Лаврушин О. И., Панова Г. С. коммерциялық банктердің қаратып алған қаражаттарының негізгі бөлігін депозиттер құрайды, яғни банк клиенттерінің салым ретінде салған немесе қаржылық және банктік операцияларды жүргізу барысында банктегі шоттарда белгілі бір уақытқа дейін сақталынатын ақшалай қаражаттары деп түсіндіріледі.

Осы авторлардың депозитке берген түсінігіне қосыла отырып, қазіргі нарықтық экономикалық қатынастардың ерекшеліктерін ескеріп депозиттерге келесідей анықтама берген дұрыс болар еді:

Депозиттер деп депозиттік операциялардың субъектілері - жеке және заңды тұлғалардың депозиттік шотқа белгілі бір мерзімге немесе талап еткенге дейін әртүрлі шарттармен салған ақша қаражаттарын айтамыз.

Қазақстан Республикасының нарықтық экономикасының дамуы жағдайындағы депозиттік нарықтың ерекшелігін ескеретін болсақ, онда депозит анықтамасы келесідей болып түсіндірілуі керек:

Депозит дегеніміз коммерциялық банктерге белгілі бір мерзімге және мерзімсіз, қайтарылу шартыменен, пайыз төленуі тиіс болып, сақтандырыла отырып салынған халықтың және сақтандырылусыз салынған кәсіпорындардың ақша қаражаттары.

Депозиттердің қызметіне келетін болсақ оның төмендегідей қызметтерін атап өтуге болады:

1. Коммерциялық қызмет - жеке және заңды тұлғалардан ақша қаражаттарын депозитке белгілі бір мүдде төлеу шартымен тарта отырып оны осы қаражаттар қажет болып отырған тұлғаларға өзінің белгілі үстеме ақысын қолдана отырып сатады.

2. Ынталандыру қызметі - депозиттік салымдардың әртүрлі шартпен құрылуы, салымшылардың белгілі бір шарттағы салым түріне ақша қаражаттарын сала отырып табыс алуға деген қызығушылығын туғызады.

3. Қорлану қызметі - депозитке тартылатын қаражаттар ақша түрінде болғандықтан, ол банктің белгілі бір қорларын құруға негіз болады. Олар - банктің өтімділігін жоғарғы деңгейде ұстап тұруға негізделген қорлар.

4. Банк ресурстарын құру қызметі - депозиттік салымдар тарихи қалыптасуы бойынша олар банктік ресурстарды құрудың негізгі көзі болып табылады. Өйткені бұл ресурстар банк үшін арзан және әр уақытта бар болып тұратын қаражаттар.

Бұл зерттеудің толық теориялық ашылуы үшін несиелік ресурс түсінігін ғылыми тұрғыдан зерттеп, жан - жақты талдауымыз қажет. Сонда ғана несиелік ресурстарды құрудағы депозиттердің экономикалық мәні мен рөлі ашылады. Қазіргі кезде несиелік ресурстар банктік ресурстардың бір құрамдас бөлігі ретінде қарастырылады және несиелік операцияларды орналастыруға пайдаланылады. Несиелік ресурстар түсінігін зерттемес бұрын банктік ресурстар түсінігін анықтау қажет.

Ресурстар (француз сөзі - resources) - белгілі бір нәрсенің қайнар көзі, құралы, қоры және мүмкіншілігі.

Ал банктік ресурстарға қаржылық - несиелік сөздіктерде келесідей анықтама беріледі:

“Банктік ресурстар - банктің иелігіндегі оның несиелік және тағы басқа да активтік операциялар жүргізу үшін пайдаланылатын құралдарының жиынтығы”.

Кең мағынадағы, Коммерциялық банктердің несиелік ресурстары дегеніміз - бұл оның жарғылық капиталы мен басқа да пассивті операциялары нәтижесінде құрылған және уақытша бос тұрған ақшалай қаражаттарының жиынтығы.

Тар мағынада, Банктің несиелік ресурстары - бұл меншікті капиталдың және тартылған қаражаттардың ақшалай түрдегі активті - несиелік операцияларға бағытталатын бір бөлігі.

Банк тәжірибесіне және теориялық зерттеу негіздеріне сүйене отырып, несиелік ресурстарды келесі критерийлерге байланысты жіктеп көрсетуге болады. Олар:

- Пайдалану көздеріне байланысты:

- жоспарланған;

- орналастырылған.

- Өтімділігіне байланысты:

- мезеттік;

- ағымдағы.

- Құрылу көздеріне байланысты:

- депозиттік;

- депозиттік емес.

- Орналастыру мерзіміне байланысты:

- қысқа;

- орта;

- ұзақ.

Коммерциялық банктердің коммерциялық кәсіпорын түріндегі басты бір ерекшелігі - оның ресурстарының едәуір бөлігін меншікті қаражаттармен қатар, сырттан тартылған қаражаттар құрайды. Сондықтан банктің беретін несиелер көлемі сырттан тартылған қаражаттарға тікелей байланысты болады.

Депозиттер депозиттік операциялардың объектілері болып табылады.

Депозиттік операциялар - бұл заңды және жеке тұлғалардың қаражаттарын белгілі бір мерзіміндегі немесе қажет уақытында талап етуге дейінгі салымдарға тартуға байланысты жүргізілетін банктің операциялары болып табылады.

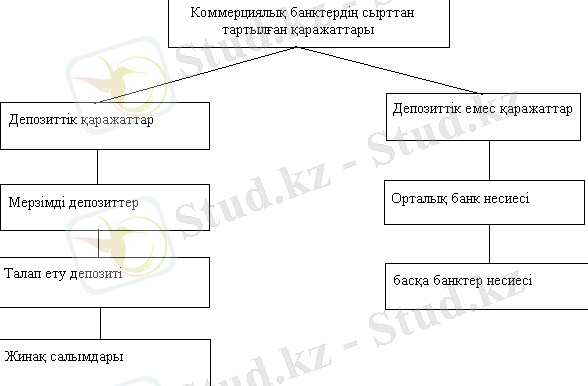

Сырттан тартылған қаражаттар үлкен 2 топқа бөлінеді:

- Депозиттік қаражаттар

- Депозиттік емес қаражаттар

Депозиттік операциялар мазмұнына байланысты халықаралық банктік тәжірибеде депозиттердің 4 ірі тобын бөледі:

1. мерзімді депозиттер, олардың басқа да түрлері депозиттік сертификаттар;

2. қажет уақытында талап етілген депозиттер;

3. халықтардың жинақ салымдары;

4. бағалы қағаздар.

Сонымен қатар Қазақстан Республикасының Ұлттық банкі өз ақша- несие саясатын жүзеге асыру аясында депозиттерді олардың “ұшқындылығы” деңгейі бойынша келесі түрлерге жіктейді:

1 сурет - Сырттан тартылған қаражаттар

Аударылатын депозиттер

а) Әр уақытта оларды номинал бойынша айыппұлсыз және шектеусіз ақшаға айналдыруға болады;

б) Чектер, тратталар немесе жиро-тапсырыстардың көмегімен еркін аударылады.

2. Басқа депозиттер - егер олардың депозиттік сипаты болса, орталық банкке, басқару органдарына және т. б. талаптардан тұрады. Оларға, негізінен белгілі бір уақыт мерзімі біткен кезде алынатын немесе оларды қарапайым коммерциялық операцияларда қолдану үшін ыңғайлы және жинақты механизміне ұсынылатын талаптарға жауап бере алатын әртүрлі шектеулер болуы мүмкін жинақ және мерзімді депозиттер жатады. [5, 180б]

1. 2 Коммерциялық банктердің несиелік ресурстарын қалыптастырудағы депозиттік емес көздер және олардың ерекшеліктері

Банкаралық несие жүйесі барлық банктік жүйе сияқты екі деңгейде қызмет етеді. Бірінші деңгей Ұлттық банк пен коммерциялық банктер арасындағы, екінші деңгейі коммерциялық банктер арасындағы қаражаттар қозғалысын көрсетеді. Банкаралық несиенің қалыпты жағдайда жүзеге асырылуы банктік жүйенің тұрақтылығының қажетті жағдайы деп атауға болады.

Банкаралық несие - бұл банктердің бір-бірін несиелеу нысаны, яғни аз уақытқа берілетін қосымша ресурстардың қымбат қайнар көзі.

Несиелік ресурстарды орналастыру мерзімі әртүрлі. Халықаралық банктік тәжірибеде мерзімі 1, 3 және 6 ай, шекті мерзімі 1 күннен бірнеше жылға дейінгі депозиттер тараған.

Жалпы банкаралық несиелер нарығы 3 сегментке бөлінеді;

- үш айлық несиелер;

- бір екі айлық несиелер;

- “қысқа ақшалар” (ең аз мерзімді ссудалар, 1-2 күн) .

Банкаралық несиенің мерзімсіз нысаны, яғни келісім шарттың мерзімсіздігі несиені сол келісім - шартта белгіленген минималды мерзімге беруді қарастырады, мерзім біткенде несие мерзімсіздердің қатарына ауысады, яғни банк - кредиторлармен несие кез-келген мерзімде алуды алдын ала хабарлаумен талап етілуі мүмкін. Егер несиелік ресурстарды қарызға алған банк оларды қайтара алмайтындай жағдайда болса, онда ол басқа банктерден мерзімді несие алуға мәжбүр болады.

Банкаралық несиенің артықшылығы - бұл қаражаттар Орталық банк міндетті резервтер сомаларын есептегенде ресурстар құрамына алмайды. Халықпен немесе өз жұмысына әлі дұрыстай алмаған көптеген банктер үшін банкаралық несие қымбат болса да, маңызды қосымша ресурс болып табылады.

Банкаралық несиелік нарықтан сатып алынатын ресурстардың мынадай ерекшеліктері бар:

- несие өте қысқа мерзімге беріледі;

- Банкаралық несие бойынша пайыздық ставканың деңгейі басқа нарықпен алынған қарыз коммерциялық банктің ағымдағы өтімділігін реттеу үшін өте қажет;

- Банкаралық несиелік нарықтан алынған қаражаттарға резервтік талап қойылмайды.

Банкаралық несие - ретінде бүгінгі таңда Қазақстан Ұлттық банкінің несиелерін айтуға болады. Қазақстан Ұлттық банкінің несиелеріне ломбардтық несие, овернайт және овердрант несиелері жатады.

Ломбардтық несие екінші деңгейдегі банктерге қысқа мерзімді өтімділігін қолдап отыру мақсатында, мемлекеттің бағалы қағаздарын кепілге ала отырып, Ұлттық банк тарапынан берілетін несиенің бір түрі болып табылады.

Овернайт несиесі деп екінші деңгейлі банктердің өтімділігін қолдап отыру мақсатында Ұлттық банк тарапынан беріледі. Бұл несиенің басты бір ерекшелігі - өзінің атына сәйкес, бір түнге ғана беріледі. Бұл несиені банктер көбінесе аяқ астынан қаржылық қиындықтар туындай қалған жағдайларда алады [6, 158б] .

Коммерциялық банктер бағалы қағаздардың келесі түрлерін жарғылық капиталды қалыптастыру мақсатымен акцияларды, өзінің қарыздық міндеттемелерін: облигацияларды, депозиттік және жинақ сертификаттарын, вексельдерді - қосымша қаражат тарту үшін шығара алады.

Акцияны эмиссиялау нәтижесінде бастапқыда акционерлік банктің капиталы қалыптасады және оның көбеюі жүргізіледі.

Коммерциялық банктің акциясы - оның иесінің:

... жалғасы- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz