Қазақстанның депозиттерге кепілдік беру қоры: даму тарихы, құрылымы, қаржылық жағдайы және 2010-2012 жылдарға арналған стратегиялық жоспар

МАЗМҰНЫ

1. Қазақстанның депозиттерге кепілдік беру қорының жалпы сипаттамассы

1. 1Депозиттерге кепілдік беру қорының даму тарихы және құрылымы

1. 2Депозиттерге кепілдік беру қорының миссиясы және негізгі өкілеттіліктері

1. 3Қордың 2007-2009 жылдардағы негізгі жетістіктері стратегиялық міндеттері

2 Қазақстанның депозиттерге кепілдік беру қорының жалпы қаржылық жағдайы

2. 1Қазақстанның қаржы нарығындағы ахуалы және 2010-2012

жылдардағы депозит нарығының даму келешегі

2. 2Қазақстанның бөлшек депозит нарығы және тиімді корпоративтік басқару және әріптестік Акционермен, уәкілетті органмен және қатысушы банктермен өзара қарым-қатынас

2. 3 Қазақстанның депозиттерге кепілдік беру қорының қаржылық жағдайы

1. 1Депозиттерге кепілдік беру қорының даму тарихы

Қор «Қазақстанның депозиттерге кепілдік беру қоры» акционерлік қоғамы ҚР Қазақстан Республикасы Ұлттық Банк Қазақстан Республикасының Ұлттық Банкі IADI Депозиттерді Сақтандыру Жүйелерінің Халықаралық АссоциациясыҚордың 2010-2012 жылдарға арналған стратегиялық даму жоспары Қазақстандағы жеке тұлғалардың депозиттеріне кепілдік беру жүйесін одан әрі дамыту бойынша басым мақсаттары мен міндеттерін белгілеуге көзделген.

«Қазақстанның депозиттерге кепілдік беру қоры» АҚ 2010-2012 жылдарға арналған стратегиялық жоспарында Қордың алдағы үш жылға арналған қызметінің стратегиялық бағыты, мақсаттары және басымдылықтары анықталған.

Біздің стратегиялық бағытымыз экономикалық орта мен жоспарланған кезең ішінде күтілетін тәуекелдерді талдауға негізделген. Қор кешенді стратегиялық басқарудың тұжырымдамасы негізінде дамиды, ол Қор ұшырауы мүмкін неғұрлым елеулі тәуекелдерді талдауды, оларды барынша азайту бойынша тиімді шаралар мен іс-қимылдарды әзірлеуді,

ДКБЖ-ны дамытудың сапалы жаңа кезеңдеріне көшу мақсатында Қор қызметінің негізгібағыттарын одан әрі жетілдіруді қамтиды.

Қордың стратегиялық даму жоспары біздің миссиямызды тиімді жүзеге асырудыңбағытын, сондай-ақ біздің дүниетанымдық тұжырымдамамыз - өз миссиямызды әлем тәжірибесінің ең үздік жетістіктерін қолдана отырып, депозиттерге кепілдік берудің тиімді жүйесі болуға қол жеткізу үшін жұмсайтын күш жігерімізді болжайды.

Қордың жетістіктері. Қор өте аз уақыт кезеңі ішінде өз дамуында «pay-box» жүйесіненнемесе «қаражат жинақтауға арналған себеттен» сапалы жаңа деңгейге - барабар бағалауғаарналған құралға және оған тән тәуекелдерді нақты басқаруға ие жүйеге өте отырып, жоғарынәтижелерге қол жеткізді.

Депозиттерге мемлекет кепілдігі. Өткен үш жыл ішінде мемлекеттегі және одан тысжерлердегі жалпы экономикалық ахуал, күрделі проблемалар мен анықсыздықты әкелеотырып күшті шиеленісті. Ішкі және сыртқы қаржылық ландшафтыдағы осындай өзгерістерғаламдық қаржылық дағдарыстың әсерін жеңілдетуге және қаржылық тұрақсыздық проблемасына қадала назар салуға бағытталған бірқатар мемлекеттік және реттеуші шаралардықабылдауға алып келді.

Қордың алдағы кезеңге арналған жоспары. Біздің назарымыз жоспарланған кезең ішінде келесі бағыттарды дамыту арқылы халықтың қазақстандық банк жүйесіне сенімін сақтауғашоғырланатын болады:

(1) депозиттерге міндетті кепілдік беру саласындағы заңнамаларды

жетілдіру және проблемалы банктерді тиімді қайта құрылымдау мен тарату, (2) көрсетілгензаңнама нормаларын практикалық табысты жүзеге асыру,

(3) қатысушы банктердің күнтізбелік

салымдарының сараланған мөлшерлемелерінің методологиясын жетілдіру, (4) тәуекелдерталдауларын және Қордың қызметін бақылауды күшейту, (5) Қордың өзінің негізгі қызметтерін орындауға шұғыл дайындығын қамтамасыз ету. Сондай-ақ, салымшылардың хабардарлығын

арттыру мен олардың ДКБЖ-нің қызметі қағидаттарын түсінушілігіне бағытталған жұмыстаркүшейтілетін болады.

Қор өз қызметін жоспарлауды жүзеге асыру кезінде ішкі тәуекелдерді басқару жүйесінің негізі ретінде, біршама елеулі тәуекелдерді талдауды қамтитын кешенді стратегиялық басқару тұжырымдамасына негізделеді.

Стратегиялық жоспарлау процесінде мынадай факторлар ескеріледі:

• ДКБЖ және Қор жұмыс істейтін орта;

• негізгі тәуекелдер және олардың салдарларын анықтау мен топтастыру;

• Қордың негізгі серіктестерін бірегейлендіру;

• ҚДКБҚ қол жеткізуге ниет еткен нәтижелер; және

• Қор тәуекелдерін төмендетуге бағытталған стратегиялар және іс-шаралар.

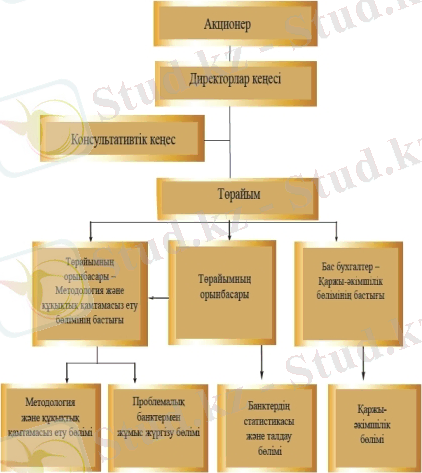

Акционер

Директорлар кеңесі

Консультативтік кеңес

Бөлімдер

Акционер

Қордың бірден бір акционері және басқарудың жоғарғы органы Қазақстан Республикасының Ұлттық Банкі болып табылады

Ғалиева Дина Тулеубекқызы

Қазақстан Республикасы Ұлттық Банкі

Төрағасының орынбасары

Директорлар кеңесі

Қордың Директорлар кеңесі Төрағадан және бес мүшеден, оның ішінде екі тәуелсіз директордан және Қордың Төрайымынан құралады, ал Қордың қызметіне жалпы басшылықты оның Жарғысына сәйкес жүзеге асырады

Ақышев Дәнияр Талғатұлы

Қордың Директорлар кеңесінің Төрағасы

Қазақстан Республикасы Ұлттық Банкі Төрағасының орынбасары

Мәженова Бақыт Мүрсәлімқызы

"Қазақстанның депозиттерге кепілдік беру қоры" АҚ Төрайымы

Қожахметов Қуат Бәкірұлы

Қазақстан Республикасы қаржы нарығын және қаржы

ұйымдарын реттеу мен қадағалау агенттігі

Төрайымының орынбасары

Герасименко Юрий Викторович

Қазақстан Республикасы Ұлттық Банкі

Монетарлық операциялар департаментінің директоры

Шайқақова Гүлфайрус Жолболсынқызы

Қазақстан Республикасы Ұлттық Банкі

Зерттеу және статистика департаментінің директоры

Смоляков Олег Александрович

Қазақстан Республикасы Ұлттық Банкі

Қаржы тұрақтылығы басқармасының бастығы

Құрманов Жанат Бостанұлы

Тәуелсіз директор

Якупбаева Юлия Константиновна

Тәуелсіз директор

Консультативтік кеңес

Қордың Консультативтік кеңесі қатысушы банктердің өкілдерінен құрылады. Ол барлық қатысушы банктердің дауыс беруінің нәтижелері бойынша сайланады. Консультативтік кеңестің құрамын Төрағасы бекітеді.

Консультативтік кеңестің төрағасын оның мүшелерінің ішінен Консультативтік кеңес сайлайды.

Консультативтік кеңестің құрамы жыл сайын қайта сайланып отыруы тиіс.

Консультативтік кеңес Қорға ұсыныстар жасайды, кепілдемелер береді, консультациялар өткізеді, Қордың депозиттерге міндетті түрде кепілдік беру мәселелері бойынша құжаттар әзірлеуіне жәрдемдеседі.

Консультативтік кеңес қызметінің тәртібі ол қабылдаған жұмыс регламентіне қарай белгіленеді.

Консультативтік кеңестің шешімдері кепілдемелік сипатта болады.

Бөлімдер

1. 2Депозиттерге кепілдік беру қорының миссиясы және негізгі өкілеттіліктері

Есептілік және есеп берушілік жүйесі

Қызметтері мен өкілеттіктері

Негізгістратегиялық қағидаттары

Мақсаттары

Қолжеткізілуі тиіс нәтижелер

Бастамалар

Біршама тиімділікке қол жеткізу үшін Қордың қызметін жоспарлау процесі Қордың ішкітәуекелдерін басқару процесімен интеграцияланған. Қор 2008 жылы « кепілдік беру қоры» АҚ-да тәуекелдерді басқаруды ұйымдастыру ережесін»(Акционердің 31/07/08 ж. № 120 шешімі) әзірледі және қабылдады, соның негізінде Қордаоған әсер ететін елеулі тәуекелдерді анықтау үшін ішкі тәуекелдерді басқару жүйесі жұмысістейді. Осылайша біртұтас болып бірлесу Қордың стратегиялық бағытын анықтауға жәнеаталған тәуекелдерге сәйкес басымдықтарды орнатуға мүмкіндік береді.

Ішкі тәуекелдерді басқару процесіҚДКБҚ тәуекелдерді басқару жүйесінің көмегі арқылы Қорға жоспарланған кезеңдеәсер ететін елеулі тәуекелдерді анықтады және бағалады, сондай-ақ Қордың күшті жәнеәлсіз жақтары бағаланды. Аталған іс-шара анықталған тәуекелдерді барынша азайтуға

бағытталған іс-шаралар жоспарын әзірлеу мақсатында жүзеге асырылды.

Сыртқы және ішкі ортаны анықтауБизнес-процестерді бірегейлендіру

Оларға тән тәуекелдерді белгілеуТәуекелдерді талдау және бағалауТәуекелдерді өлшеуТәуекелдерді азайту бойыншашараларды қабылдау

Бақылау шараларын бағалау және қабылдауІшкі бақылау жай-күйін бағалау

Қабылданған шаралар мониторингі жәнетәуекелдерді қайта қарау

Есеп және тәуекелдер туралы ақпараттыбаяндау мазмұндау

Қор өз қызметінде келесідей негізгі стратегиялық қағидаттарды ұстанатын болады:

1999 жылдың қарашасында құрылған қазақстанның депозиттерге міндетті кепілдік беру жүйесіқаржылық тұрақтылық пен халықтың отандық банк жүйесіне деген сеніміне қолдау көрсетуде бірнешемәрте өзінің маңыздылығын растады.

2006 жылғы 7 шілдеде қабылданған «Қазақстан Республикасының екінші деңгейдегі депозиттерге міндетті кепілдік беру туралы» Қазақстан Республикасының Заңыдепозиттерге кепілдік беру жүйесінің жұмыс істеуінің құқықтық негізі болып табылады.

ҚДКБҚ жоғары органы болып Акционер - Қазақстан Республикасының Ұлттық Банкі табылады. Басқару органы болып Қордың Директорлар Кеңесі табылады. Қордың ДиректорларКеңесі сегіз мүшеден- Ұлттық Банк төрағасының орынбасарынан, Қаржылық қадағалау агенттігітөрағасының орынбасарынан, Ұлттық Банк бөлімшесінің үш басшысынан, екі тәуелсіз директорлардан, олардың бірі «Қазақстан Қаржыгерлерінің ассоциациясы» ЗТБ өкілі болып табыладыжәне Қор Төрайымынан тұрады. Ұлттық банк төрағасының орынбасары Қордың Директорларкеңесінің төрағасы болып табылады.

Стратегиялық жоспарлардың орындалуын бақылауды Қордың Директорлар кеңесі жүзеге асырады. Үздіксіздік қағидаты Қордың стратегиялық жоспарлауының негізінде жатыр, соған байланыстықұжат жыл сайын Қордың алдағы 3 жылға даму жоспарын нақтылау үшін қайта қаралады.

Қордың негізгі миссиясы банкілік депозиттерге кепілдік беру арқылы депозитсалымшыларының мүдделерін қорғау және қатысушы банк мәжбүрлеп таратылған жағдайда, олардың шығындарын өтеуболып табылады.

Қор өзінің миссиясын тиімді орындауы үшін халықтың депозиттеріне кепілдікберуді жүзеге асырумен және Қазақстанның банк секторының тұрақтылығын қамтамасызетуге қатысумен байланыстыөзінің негізгі міндеттерін жоғары кәсібидеңгейде орындауға ұмтылады.

Өз міндеттерін орындау кезінде Қор негізгі күшін Қордың тәуекелдерін және

Ықтимал шығындарын біруақтылық азайтуға бағыттайды.

Қор мынадай негізгі өкілеттіліктерге ие:

жүйенің қатысушы банкі мәжбүрлеп таратуға ұшыраған жағдайда кепілдік берілген өтемақысын төлеу;

кепілдік берілген өтемақыны төлеуге арналған арнайы резервті қалыптастыру;

Қор қаражаттарын тиімді инвестициялау;

Қосылу шартымен ережелерді анықтау арқылы қатысушы банктерге қойылатын талаптарды белгілеу;

қатысушы банктердің жарналарды төлеу тәртібін анықтау;

қатысушы банктердің кепілдік берілген депозиттерді есепке алудың автоматтандырылған деректер қорының Қор талаптарына сәйкестігін анықтау;

қатысушы банктің консервациясы кезеңінде тағайындалатын уақытша әкімшіліктің құрамына кіру;

қатысушы банктің барлық банкілік операцияларды жүргізуге арналған лицензияларынан айыру кезеңінде тағайындалатын уақытша әкімшіліктің құрамына кіру;

тарату комиссиясының және мәжбүрлеп таратылатын қатысушы банктің кредиторлар комитетінің құрамына кіру.

1. 3Қордың 2007-2009 жылдардағы негізгі жетістіктері стратегиялық міндеттері

«Қазақстан Республикасының екінші деңгейдегі банктерінде орналастырылған депозиттергеміндетті кепілдік беру туралы» ҚР Заңының күшіне енуі;

қатысушы банктердің міндетті күнтізбелік жарналарының сараланған енгізілуі;

қатысушы банктің, тарату комиссиясының және мәжбүрлеп-таратылатын қатысушыбанктің кредиторлар комитетінің барлық банкілік операцияларды жүргізуге айыру кезеңіне байланысты енгізілген, уақытша әкімшіліктің құрамынаміндетті қатысу түріндегі Қор өкілеттілігін кеңейту;

«Валют-Транзит Банк» АҚ-мен барлық банкілік операцияларды жүргізуге арналғанлицензиясынан айрылуына байланысты енгізілген уақытша әкімшілікке басшылық ету;

«Валют-Транзит Банк» АҚ тарату комиссиясы және кредиторлар комитетіне қатысу;

«Валют-Транзит Банк» АҚ-ның 90%-дан аса салымшыларына кепілдік берілген өтемақынытөлеу.

2008 ж. Қор тәуекелдеріні басқаруды ұйымдастыру ережесін бекіту,

Акционердің, директорлар кеңесі мен Қордың атқарушы органдарының арасында өзарақарым-қатынасты реттейтін Корпоративтік басқару кодексін бекіту;

Қатысушы банк мәжбүрлеп таратылған жағдайда, Қор төлейтін кепілдік берілген өтемақысомасын көбейту;

Қордың жарғылық капиталын көбейту;

бір тараптан, қатысушы банктің қаржылық ауыртпашылығын азайтуға және екіншітараптан, банкілік жүйе алдында тұрған жаңа елеулі тәуекелдерді есепке алуғабағытталған күнтізбелік жарналардың сараланған мөлшерлемелерінің ;

«БАТА» АЖ өндірістік пайдалануға қабылдау;

Қатысушы банктердің автоматтандырылған деректер қорының Қордың депозиторлар бойынша сәйкестігін белгілеу ережесін бекіту.

2009 ж. «Банк банкроттығы кезінде депозиттерге кепілдік беру жүйесінің негізгі жауапкершілігі»тақырыбына халықаралық конференция және Депозиттерді сақтандыру қауымдастығы шеңберінде Азия аймақтық комитетінің жыл сайынғыжиналысын өткізу;

«Failedbank’sdepositors’ claimsandpayouts» тақырыбына IADIА зияяаймақтық комитетінің шеңберінде зерттеу жүргізу;

IADI Қазынашысы лауазымына Қор Төрайымын қайта сайлау;

Қатысушы банктердің автоматтандырылған деректер қорының Қордың депозиторлар бойынша сәйкестігін анықтау бойынша жұмыстардың басталуы;

Сараланған мөлшерлеме жүйесінің одан әрі дамуы банкті басқару сапасын бағалаубойынша жаңа сапалы көрсеткіштің енгізілуі;

«БАТА» АЖ дамуының екінші кезеңін іске асыру;

Мәжбүрлеп таратылатын банк салымшыларының тізілімі жөніндегі етуді әзірлеудің басталуы.

Қазақстан экономикасына жалпы шолу алдыңғы екі жыл қазақстанның қаржылық секторы мен тұтастай экономика үшін ұзаққа созылғандағдарыс кезеңі болып табылды, ол әлемдік экономикадағы белсенділіктің баяулауы қаржылық жәнетауар нарықтарының тұрақсыздығымен, экономикалық өсу мен республикадағы ішкі сұраныстыңазаюымен, негізгі экспорт тауарларына, сондай-ақ, жылжымайтын мүлік нарығындағы бағаныңқұлдырауымен сипатталды.

Шикізат тауарларына әлемдік бағаның елеулі ауытқуы өтімділік тапшылығы жағдайын шиеленістіретүсті. Мысалы, 2008 жылғы шілдеде Brent маркалы мұнай баррелінің бағасы шамамен 147 долларды құраса, ал 2008 жылдың аяғында мұнай бағасы 3, 7 есе төмендеп, баррелдің бағасы бар болғаны

шамамен 40 долларды құрады.

2009-2010 жылдар республиканың негізгі экспорт тауарларына бағаның біртіңдеп қалпына келуімен ерекшеленеді. Мемлекеттердің көпшілігі дағдарыстың салдарларымен күрес үшін қабылдағанқазыналық және монетарлық сипаттағы шаралары олардың экономикаларының 2009 жылдың екіншіжартысында біршама жандануына алып келді. Көптеген дамушы елдердің өсуін қалпына келтіруде тауар нарықтарындағы бағаның, әсіресе энергия ресурстарына бағаның өсуі негізгі мәнге ие. Мысалы,

2010 жылдың сәуірінде мұнай баррелінің бағасы 85 доллардан асты және болжауларға сәйкес, шикізаттауарларына баға орта мерзімді келешекте сақталатын болады, бұл жақын келешекте түсімінің көбеюіне болжам жасауға мүмкіндік береді.

Шикізат тауарларына әлемдік бағаның өсуі, сонымен қатар Ұлттық банк 2009 жылдың басындажүргізген бір сәттік девальвация экономиканың экспорттық-бағытталған салаларын қолдады, яғни өткен жылдың 2-жартысынан бастап өндірістің қалпына келу динамикасын және жақсартылғанын көрсетеді.

Тұтастай, 2009 жылы ЖІӨ 1, 2%-ды құрады. Экономиканың өсуін сақтауға мемлекеттік қолдаудыңмаңызды көлемі, сондай-ақ өткен жылдың екінші жартысынан бастап әлемдік тауар нарықтарындағыбаға конъюктурасының жақсаруы ықпал етті.

Мемлекеттік дағдарысқа қарсы бағдарлама және оның нәтижелері

Ағымдағы әлемдік дағдарыс Қазақстанның экономикасына бірнеше себептер бойынша елеулі әсеретті, олардың арасынан мыналарды бөліп көрсетуге болады:

банк секторының қорландырудың сыртқы көзіне жоғары тәуелділігі. Нарық әлемдік экономикаға жоғары енуімен ерекшеленді, ал шетелдік несиелер бойынша төмен пайыздық мөлшерлемелеротандық банктерді қорландырудың сыртқы көздеріне тәуелділігінің артуына алып келді. Банктердіңсыртқы қарыз алуының жоғары деңгейі елдің қаржы жүйесінің тұрақтылығы үшін қауіп тудырды;

банк сегментінің экономиканың құрылыс секторына тартылуының жоғары деңгейі. АҚШ-та басталған ипотекалық дағдарыстың және қазақстан банктері үшін шетелдерден жаңа заемдарды тарту мүмкіндіктерінің төмендеуі нәтижесінде, сол сәтте елеулі бөлігі құрылыс секторы мен халықтыңипотекалық заемдары алып отырған несиелеудің көлемін қысқарту қажеттілігі туындады;

ел экспортының жалпы көлеміндегі шикізат құрайтындардың басым келуі, осыған байланысты негізгі шикізат өнімдеріне бағаның күрт ауытқуынан құндық мәнде экспорт көлемінің елеулі құлаутәуекелі өте жоғары болып қалады.

Банктердің несие беру белсенділіктерінің төмендеуін, ең алдымен құрылыс саласы сезінді, алкейіннен экономика секторларының арасындағы өзара қарым-қатынас жүйесі арқылы «домино» әсерібайқала бастады.

Экономикадағы оқиғаның мұндай кері дамуы мемлекеттен қаржылық тұрақтылықты қолдаумақсатында ауқымды қаржылық және реттеуіштік араласуды талап етті.

Дағдарыстың экономиканың ең маңызды және сонымен қатар осал сегменттеріне теріс әсерінтөмендету үшін, ҚР Үкіметі негізінен банк арқылы жүзеге асырылатын неғұрлым проблемалы сегменттерге ақшалай қаражат құюды жүзеге асырды.

2008 жылғы 25 қарашада қабылданған Үкіметтің, Ұлттық банктің және Қаржы нарығы және қаржыұйымдарын реттеу мен қадағалау агенттігінің Экономиканы және қаржы жүйесін тұрақтандыружөніндегі 2009-2010 жылдарға арналған бірлескен іс-қимыл жоспары 1, 2 трлн. теңге бөлуді

қарастырды. Осы сомадан 480 млрд. теңге қаржы секторын тұрақтандыруға, 360 млн. теңге тұрғын үй секторын дамытуға, 120 млрд. теңгеден шағын және орта бизнесті қолдауға, АӨК, инфрақұрылымдық және серпінді жобаларды іске асыруға жіберілді.

Дағдарысқа қарсы бағдарламада елдің қаржы секторын қолдауға бағытталған шараларнегізгі орынды алды, өйткені сыртқы қарыз алудың күрт төмендеуі мен ішкі нарық өтімділігініңшектеулі деңгейі, сондай-ақ, банктердің сыртқы міндеттемелерін өтеу бойынша мерзімдерініңбасталуы елдің қаржы жүйесінің тұрақтылығы үшін қауіп туғызды. Қабылданған шаралардың

ішінен мыналарды атап өту қажет:

жай және артықшылықты акцияларды сатып алу арқылы төрт жүйе түзеуші банктерді қосымша капиталдандырылып, сондай-ақ оларға реттелген заемдарды беру;

жеке тұлғалардың салымдары бойынша кепілдік сомасын 5 млн. теңгеге дейін арттыру.

Дағдарыс кезеңінде екі жүйе түзуші банктердің «Альянс Банк» АҚ және «БТА Банк» АҚ проблемалары шиеленісе түсті. 2009 жыл барысында мемлекет БТА Банк акцияларының бақылау пакетін, сондай-ақ Альянс банкі акцияларының толық пакетін сатып алуға мәжбүр болды. Екібанк те қазіргі уақытта сыртқы қарызын қайта құрылымдау процесін аяқтап келеді.

Дағдарысқа қарсы бағдарламаны жүргізу аясында мемлекет қосымша эмиссия акцияларынсатып ала отырып, жүйе түзуші тағы да екі банктің: «Қазақстанның Халық банкі» АҚ және«Казкоммерцбанк» АҚ капиталына енді.

Дағдарыс кезеңінде қазақстандық банк жүйесінде бірде-бір банкроттық орын алған жоқ, банктердің өздері біртіңдеп өз кредит белсенділіктерін қалпына келтіріп келеді. Осылайша, қазақстандық банк жүйесі дағдарыстан барынша жетістікпен шығып отыр.

Тұтастай алғанда, Үкіметтің, Ұлттық банктің және Агенттіктің 2009-2010 жылдарға арналғанэкономикалық және қаржылық секторларды тұрақтандыру жөніндегі дағдарысқа қарсы шұғылшараларды іске асыруы банк жүйесіндегі тұрақтылықты және 2009 жылы кредиттік қоржынның 4, 3% (4, 2% - 2008ж. ) деңгейінде қалыпты өсуін қамтамасыз етті.

Банк секторы, оның негізгі тәуекелдеріЖекелеген ірі банктердің проблемалары тұтастай банк жүйесінің проблемасына айналған жоқ,

ал проблемалы банктер қазіргі уақытта қайта құрылымдау процестерін барынша жетістікпен аяқтапкеледі. Тұтастай мемлекет іске асырған дағдарысқа қарсы бағдарлама бірқатар дағдарыстыққауіптерге тойтарыс беруге мүмкіндік берді. Атап айтқанда, ол экономиканың біршама маңызды

салалары бойынша несиелеу тапшылығын жеңіп шығуға және қаржыландырудың олардың тоқырауының алдын алуға мүмкіндік ашты.

Кредиттік тәуекелдің жоғары деңгейі мен банк активтерінің, әсіресе олардың төмендетілген сапасы Қазақстандық банк жүйесінің әлсіз жақтары болыпқалуда.

Екінші деңгейдегі банктердің жиынтық активтері 01. 01. 2010 жылы шамамен 11, 5 трлн. теңгеніқұрады, ол 01. 01. 2009ж. көлеммен салыстырғанда шамамен 3%-ға азайды. Кредиттік қоржынбанк активтерінің негізгі үлесін құрайды. 2009 жылы банктердің нақты секторды несиелеу қарқыныалдыңғы жылмен салыстырғанда бірдей болды.

Нәтижесінде, қадағалау органының деректеріне сәйкес, кредиттік операцияларды қысқартудыңжәне банк активтерінің сапасының төмендеуіне байланысты банк кірістерінің елеулі төмендеуінің

беталысы байқалады.

Іс жүзінде банктердің кредиттік қоржындарының сапасы экономиканың барлық секторларыбойынша нашарлады. Банктердің кредиттік қоржындарының сапасының төмендеуі болды. Елдегі іскерлік белсенділіктің баяулауы мен жүргізілген ұлттық валютаның

құнсыздануы аясында банк жүйесіндегі 2009 жылғы жұмыс атқармайтын кредиттердің үлесі 4, 5есеге өсті және 3, 5 трлн. теңгеге жетті, бұл банктердің топтастырылған кредиттік қоржындарының36%-н құрайды. Бұл ретте, заемдар бойынша провизиялар мөлшері 2009 жылдың аяғында3, 6 трлн. теңгені немесе кредиттік қоржынның 37, 7%-н құрады. Жұмыс істемейтін провизиялардың жабу деңгейі 01. 01. 2010 мезетінде 1, 03 құрайды. Бұл ретте, жұмыс істемейтін кредиттердің басым бөлігі екі банкке - БТА және Альянс банктеріне тиесілі.

Кредиттік тәуекелмен қатар банктерде сыртқы қарыз алудың елеулі үлесінің болуына байланыстыөтімділік және қайта қаржыландыру тәуекелдері ерекше қам туғызды. 11

18, 0

16, 0

14, 0

12, 0

10, 0

8, 0

6, 0

4, 0

2, 0

0, 0 трлн. теңге

Стандартты Күмәнді Үмітсіз Барлық активтер

қант. 07

сәуір 07

шілде 07

қазан 07

қант. 08

сәуір 08

шілде 08

қазан 08

қант. 09

сәуір 09

қазан 09

қант. 10

шілде 09

Банк жүйесінің активтері дереккөзі: Активтер мен шартты міндеттемелерді жіктеу және олар бойынша ҚР ЕДБ (ҚҚА) бойынша провизияларды қалыптастыру жөніндегі жиынтық есеп Кейбір қазақстандық жүйе түзетін банктер мен олардың еншілесқұрылымдарының міндеттемелерін қайта құрылымдау қалған банктердің халықаралық капитал нарықтарында қолайлы жағдайларда қарыз алу мүмкіндіктеріне тұтастай теріс әсер етті. Сыртқы қаржы ресурстарының жетіспеуіне байланысты ішкі депозит нарығының маңызы өсті. Алайда қорландырудың ішкі көздері банк бизнесінің бұрынғы өсуін ұласымды сақтау үшін жеткіліксіз, салыстырмалы қысқа мерзімге ие және тұрақсыздығымен ерекшеленеді, сондықтан да қазақстандық банктер, капиталдың халықаралық нарығында жағдай түзелісімен қайтып келуі мүмкін.

Экономиканы және қаржылық секторды тұрақтандыру бойынша мемлекеттің дағдарысқа қарсы бағдарламасының арқасында банктерге қосымша өтімділікті беру мен капиталдың сайма-сай деңгейін қалыптастыру арқылы банк секторының көзделген тұрақтылығы қамтамасыз етілді. 2010 жылы банк секторының мемлекеттік қаржылық қолдауға белгілі дәрежеде тәуелділігі сақталуы мүмкін, ол оларға қорландыру тапшылығын жеңуге мүмкіндік береді. Осы орайда банктердің жаңа, соның ішінде қорландырудың ішкі көздерін іздеуді ынталандыру қажет.

2. 1Қазақстанның қаржы нарығындағы ахуалы және 2010-2012

жылдардағы депозит нарығының даму келешегі

Экономикадағы және банк жүйесіндегі теріс үрдіске қарамастан халықтың банк секторына деген сенімі жоғалған жоқ. Клиенттердің 2009 жылы тартылған салымдары (арнайы мақсаттағы еншілес ұйымдар салымын есепке алмағанда) 30, 8%-ға өсіп, 01. 01. 2010 есебі бойынша 6 003, 8 теңгені

... жалғасы- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz