Ақша-кредит саясатының режимдері: валюталық таргеттеу, ақша агрегаттарын таргеттеу және инфляциялық таргеттеу

- АҚША-КРЕДИТ САЯСАТЫНЫҢ РЕЖІМДЕРІ

Айырбастау бағамын таргеттеу, ақша агрегаттарын таргеттеу, «номиналды зәкірді» белгілемей ақша-кредит саясаты және инфляцияны таргеттеу ақша-кредит саясатының негізгі режімдері болып табылады.

Айырбастау бағамын таргеттеу режімі инфляция деңгейі төмен елдің валютасына қатысты ұлттық валютаның айырбастау бағамын белгілеуді немесе шегінде ұлттық валютаның айырбастау бағамы еркін қозғалатын көлденең және көлбеу дәлізді белгілеуді немесе сауда әріптес елдердің валюта қоржынына қатысты нақты айырбастау бағамын таргеттеуді көздейді.

Ақша агрегаттарын таргеттеу режімі ақша агрегаттарын аралық мақсат ретінде пайдалану арқылы бағаның тұрақтылығына қол жеткізуге бағытталған. Бұл режім кезінде ақша-кредит саясатының негізгі күш-жігері ақша агрегатының өсу қарқынын нысаналы деңгейде ұстап тұруға бағытталған.

Нақты номиналды зәкірсіз ақша-кредит саясатының режімі орталық банктердің номиналды көрсеткіштердің нақты мәндеріне қол жеткізу бойынша кез келген міндеттемелерді қабылдаудан бас тартуын көздейді. Сонымен қатар, орталық банктер ұзақмерзімді мақсаттарын (экономиканың тұрақты өсуі, жұмыспен жоғары деңгейде қамтылу, төмен инфляция) ғана жариялай отырып, ресми түрде жарияланбайтын аралық бағдарды белгілейді.

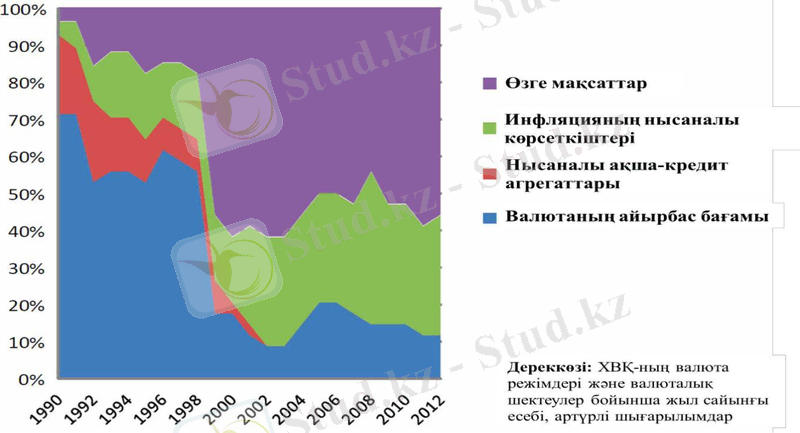

7-график

Индустриалды елдердегі ақша-кредит саясатының режімдері

Инфляциялық таргеттеу ортамерзімді болашаққа инфляция бойынша сандық мақсаттың көпшілікке жария етілуін және орталық банктің ағымдағы

16

инфляцияны ақша-кредит саясаты құралдарының көмегімен оның нысаналы көрсеткішіне сәйкес келтіруге бағытталған іс-қимылын көздейді.

1998 жылғы дағдарыстан соң инфляциялық таргеттеу режімін қолданатын елдердің үлесі ұлғайған кезде валюталық таргеттеуді қолданатын елдердің үлесі күрт төмендеді. 2000 жылдардың басынан бастап орталық банктердің ақша агрегаттарын таргеттеуі іс жүзінде қолданылған жоқ (7-график), алайда басқарылатын айырбастау бағамының «аралас» режімін және көп мақсаттылықты қолданатын елдер санының өскендігі байқалады.

Елдер өздерінің даму процесінде ұлттық экономика үшін ағымдағы даму жағдайына барынша сәйкес келетін ақша-кредит саясатын пайдаланады. Елдер жүргізіліп отырған ақша-кредит саясатының тиімділігі төмендеген кезде оның режімін, нысаналы бағдарларын және басымдықтарын, сондай-ақ нысаналы көрсеткіштерге қол жеткізу бойынша құралдарды ауыстырады.

- Валюта бағамын таргеттеу

Валюта бағамын таргеттеу инфляцияның жоғары деңгейін жылдам және тиімді түрде төмендетуге мүмкіндік береді, бұл дағдарыс кезеңдерінде өзекті болып табылады. Егер ұлттық валюта құнсызданса, ақша-кредит саясаты қатаңдатылады және керісінше - ұлттық валюта құнының өсуі саясатты жұмсартуды талап етеді.

Жекелеген елдерде (Чили, Бразилия, Колумбия, Тунис) валюталық режімді таргеттеу нақты айырбастау бағамы бойынша мақсатты белгілеу жолымен жүргізілді. Бұл ретте инфляция деңгейін айтарлықтай төмендеткен Чили мен Тунистің тәжірибесі табысты болып табылады. Чилиде нақты айырбастау бағамы бойынша нысаналы көрсеткішті таргеттеу режімін пайдалану кезеңінде инфляция деңгейі 1970 жылдарда 130%-дан 1992 жылы 15%-ға дейін төмендеді. Сауда әріптес елдердің валюталарына қатысы бойынша ұлттық валютаның тұрақты бағамын ұстаған Тунисте инфляция 1990 жылы 7%-дан 2000-2008 жылдары орташа деңгейге дейін 3%-ға төмендетілді, бұл кейіннен инфляциялық таргеттеу режіміне көшуге дайындықты бастауға мүмкіндік берді.

Капиталдың еркін қозғалысы кезінде тәуелсіз ақша-кредит саясатын жүргізудің мүмкін еместігі және ішкі күйзелістерге ден қоюдың күрделілігі валюта бағамын таргеттеудің негізгі кемшілігі болып табылады. Мысалы, 1990-1991 жылдары Германияда пайыздық мөлшерлемелердің өсуі Франциядағы мөлшерлемелердің өсуіне әкелді және бұдан әрі экономикалық өсудің баяулауына және жұмыссыздықтың өсуіне әкелді.

Валюта бағамын таргеттейтін елдер үшін басқа проблема олардың ұлттық валюталарына алыпсатарлық шабуылдардың тәуекелі болып табылады. 1992 жылғы қыркүйектегі неміс маркасы бағамына тәуелді елдердің валюталарына алыпсатарлық шабуылдар үлгі бола алады. Германияның валюта дағдарысы

17

жағдайларында алыпсатарлар таргеттеуші елдер өз валютасын маркаға қарағанда құнсыздандырады деп есептеді. Францияны қоспағанда, басқа елдер (Италия, Ұлыбритания, Испания) өздерінің ұлттық валютасын қорғаған жоқ және девальвацияға жол берді.

Валюталық режімнің тәуекелін төмендететін барынша танымал стратегияларға валюталық байланыс және долларландыру стратегиясын жатқызуға болады.

Валюталық байланыс ішкі валюта 100% шетел валютасымен нығаяды деп болжамдайды, бұл ретте орталық банк белгіленген айырбастау бағамын белгілейді және халықтың бірінші талабы бойынша ішкі валютаны осы бағам бойынша айырбастауға дайын. Валюталық байланыстың плюстері - ақша массасын бақылау, сондай-ақ орталық банктің барынша қатаң міндеттемесі белгіленген валюта бағамын ұстап тұру және осылайша қысқа мерзімде инфляцияның төмендеуіне ықпал ету және валютаға алыпсатарлық шабуылды қысқарту. Гонконг (1983), Аргентина (1991), Болгария (1997) сияқты елдер тиісті халықаралық тәжірибенің тарихи үлгілері болды. 2002 жылы АҚШ долларына валюталық байланыстан бас тартқан Аргентинаның тәжірибесі қызық. Бастапқы кезеңде осындай режім елге инфляцияны айтарлықтай төмендетуге (800%-дан 5%-ға дейін) және жылына 8%-ға дейін экономикалық жедел өсуге қол жеткізді

Валюта бағамын таргеттеудің айқын еместігі проблемаларын шешудің басқа әдісі долларландыру, яғни АҚШ долларын қатты валюта ретінде елдің валютасы ретінде қабылдау болып табылады. Долларландырудың негізгі артықшылығы - ұлттық валютаға алыпсатарлық шабуылдардың мүмкіндігін алып тастау. Валюталық таргеттеудің басқа да кемшіліктері болған кезде долларландыру елдің орталық банкінің үкіметтің ақша шығарудан алатын кірісін жоғалтуын болжамдайды.

Артықшылықтармен қатар, валюта бағамын таргеттеудің бірқатар күрделі кемшіліктері бар. Алыпсатарлық шабуылдар жағдайында бағамды қолдау қажеттігі алтынвалюта резервтерінің айтарлықтай төмендеуіне әкелуі мүмкін.

Капиталдың ұтқыр жағдайларында айырбастау бағамын белгілеу тәуелсіз ақша-кредит саясатын жүргізу және, сонымен қатар, экономиканың ішкі күйзелістеріне ден қою мүмкіндігінен айырады. Орталық банктің ақша-кредит саясатының сипаты белгілі дәрежеде елдің орталық банкісінің байланыс жүзеге асырылатын ұлттық валюта бағамына шараларына байланысты болады.

Айырбастау бағамы бойынша мақсатты белгілеу қысқамерзімді уақыт аралығында міндеттерді шешуге бағытталды. Тұрақты айырбастау бағамының ұзақ мерзімді үрдістерге ықпалы бір мәнді болып табылмайды, себебі номиналдық бағамның тұрақтылығы нақты бағамның тұрақтылығын

18

қамтамасыз етпейді, ал шикізат тауарларына бағаның құбылмалылығы жағдайларында оны қайта бағалау ықтималдылығы жоғары болып қалды.

- Ақша агрегаттарын таргеттеу

Ақшалай таргеттеу режімі 1970 жылдары Ұлыбритания, Канада, Жапония, Германия, Швейцария, АҚШ сияқты дамыған елдердің орталық банктерінің арасында ерекше жариялылыққа ие болды.

Ақшалай таргеттеу жоғары инфляцияны ауыздықтау үшін өтпелі экономикасы бар елдерде пайдаланылады. Ақшалай таргеттеудің негізгі артықшылығы валюталық таргеттеумен салыстырғанда ол орталық банкке ақша-кредит саясатын сыртқы күйзелістерге қарамастан экономиканың ішкі қажеттіліктеріне сәйкес келтіруге кеңінен мүмкіндіктер беретіндігін білдіреді.

Бұдан басқа, осы стратегия ақша-кредит саясатын түзету тұрғысынан үлкен икемділікпен сипатталады. Бұдан басқа, орталық банк қабылдаған шаралардан нәтиже бірден көрінеді. Орталық банк ақша ұсынысына тікелей әсер етеді және тар ақша агрегаттарының көрсеткіштерін нақты бағалауға мүмкіндігі бар, бұл нысаналы деңгейді сақтауды айтарлықтай жеңілдетеді.

Алайда ақша-кредит саясатының осы режімін орталық банктердің пайдалануын мүмкін емес жасайтын объективтік себептердің бірқатарын бөліп алуға болады.

Жоғарыда келтірілген барлық артықшылықтар стратегиялық нысаналы өтпелі, мысалы, инфляция деңгейі, және таңдап алынған ақша агрегаты арасында күшті және тұрақты байланыстың бар екендігіне байланысты. Керісінше жағдайда, орталық банк ақша агрегаты бойынша аралық мақсатқа қол жеткізе отырып, стратегиялық мақсат - баға тұрақтылығына қол жеткізе алмайды.

Бұдан басқа, экономикасы өтпелі елдерде ақшаға сұраныстың бағасын алу көбіне мүмкін болып табылмайды. Бұл ретте, ұлттық экономиканың сыртқы экономикалық ахуалға тәуелділігі ақшаға сұранысты болжамдау кезінде қателердің ықтималдылығын ұлғайтады.

Ақша айналысының жылдамдығын, ақша массасының және ақша мультипликаторының құрылымын, ақша айналысы жылдамдығының құбылмалылығын және қысқамерзімді жоспарда ақшаға сұранысты айқындаудың күрделі болуы, әсіресе олардың циклдық ауытқуларға ұшырағыштығын ескере отырып, ақшалай таргеттеуді пайдалануды тиімсіз етеді.

Ақшалай таргеттеу режімін қолдаған орталық банктер баға тұрақтылығын қамтамасыз етуде түрлі табыстарға қол жеткізді. Дамыған елдердің арасында ақшалай таргеттеу бойынша ең жақсы табыстарды Германия көрсетті.

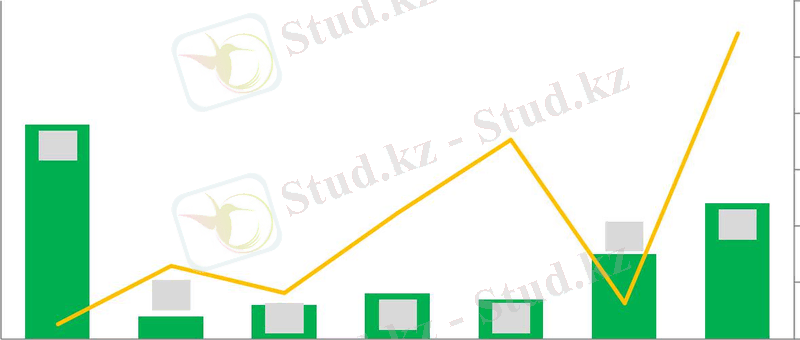

Қазақстан Ұлттық Банкінің ақша агрегаттарын таргеттеуді 2000 жылға дейін жүргізуде тәжірибесі бар. Осы режімнен бас тартудың негізгі себебі оның

19

126, 4

12

11

10

9

8, 4

8

7

6

2006

Инфляция, жылдық (оң ось)

Ақша базасының жылдық өсу қарқыны, %

- Номиналдық зәкірсіз режім

Орталық банктердің халықаралық практикасында ақша-кредит саясатын іске асыру кезінде, әдетте, белгілі номиналдық зәкір - валюта бағамы бойынша нысаналы бағдар, не инфляция, не ақша агрегаты пайдаланылады. Осы уақытта АҚШ қандай да бір анық номиналдық зәкірді қолданбай-ақ жақсы макроэкономикалық көрсеткіштерге қолжеткізу мүмкіндігін көрсетеді. Бұл АҚШ-та ақша-кредит саясатын жүргізудің келісілген саясатының жоқ екендігін білдірмейді, бұрыштың басында ұзақмерзімді кезеңде инфляцияға бақылау жасау тұр.

Көптеген жылдары инфляцияның деңгейі төменгі деңгейде тұрған дамыған елдерде инфляциялық процестер өте пәрменді деп саналады. Бұл ақша-кредит саясатының шаралары және түпкілікті нәтижеге қол жеткізу арасындағы ұзақ уақытша кешіктірілуге себепші болды - шығарылым көлеміне әсер ету үшін бір жылға жуық және инфляцияға әсері үшін екі жылға жуық. Осыған байланысты, ФРҚ инфляцияны арттыру алғышарттарын мұқият талдау мен мониторингке және осыны болдырмауға арналған ескерту шараларын қабылдауға негізделген стратегияны ұстап тұр.

ФРҚ ақша-кредит саясаты экономиканың ішкі проблемаларына назар аударуға мүмкіндік бермейді және агрегаттарының және инфляцияның тұрақты

20

өзара балансын талап етпейді. Осы стратегияны ұстай отырып, ФРҚ 1980 жылы инфляцияны екі мәнді саннан 1992 жылға 3%-ға дейін төмендетуге қол жеткізді. Осының аясында АҚШ инфляцияның деңгейі 2% болған кезде жұмыссыздық деңгейін 4%-ға дейін төмендетуге қол жеткізді.

- Инфляциялық таргеттеу

Инфляциялық таргеттеу режімі инфляция бойынша нысаналы бағдарға қол жеткізуге бағдарланған ақша-кредит саясатын жүргізуді болжайды.

... жалғасы- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz