Марков тізбектері және корреляциялық-регрессиялық талдаулар арқылы кредиттік тәуекелді бағалау

МАЗМҰНЫ:

КІРІСПЕ 3

1 МАРКОВ ТІЗБЕКТЕРІ 11

1. 1 Марков тізбегі туралы жалпы түсінік 11

1. 2 Колмогоров-Чэпмен теңдігі 14

1. 3 Миграциялық матрица арқылы дефолт тәуекелділігін бағалау 18

1. 4 Бір кезең ішіндегі күтілетін кіріс есебі 19

1. 5 Бірнеше периоды мен күйі бар Марков тізбегі үшін есеп 19

2 КОРРЕЛЯЦИЯЛЫҚ ЖӘНЕ РЕГРЕССИЯЛЫҚ АНАЛИЗ 27

2. 1 Функционалдық және корреляциялық тәуекелділіктер 27

2. 2 Корреляциялық кесте және регрессия теңдеуі 29

2. 3 Ең кіші квадраттар әдісі 34

2. 4 Корреляция коэффициенті 37

2. 5 ҚазМұнайГаз (RDGZ) үшін 2008жылғы

регрессиялық көрсеткішті есептеу 41

2. 6 Var-ды есептеу 43

ҚОРЫТЫНДЫ 46

ПАЙДАЛАНЫЛҒАН ӘДЕБИЕТТЕР 47

КІРІСПЕ

Қазіргі таңда, кез келген компанияны, банкті, тіпті оқушыны алаңдататын сұрақтардың бірі «Мына дағдарыстан қалай құтылуға болады?», немесе «Осы дағдарыстың алдын алуға болар ма еді?» деген сұрақтар. Банктер кез келген компанияларға тәуекелділікпен кредит беріп отыр. Ал бұл компаниялар дефолтқа ұшыраса банкке кредитті кім қайтарады? Міне менің диплом жұмысымда қарастырылатын жайт: осы айтылып отырған компаниялар бір, екі, тіпті он жылдан кейін дефолтқа ұшырайды ма, жоқ па деген сұраққа жауап беру болып табылады. Ол үшін «Марков тізбегін», «Регрессиялық анализді» пайдаланып бірнеше зерттеулер жүргіздім.

2009 жылдың 10 сәуіріндегі «Егемен Қазақстанда» жарияланған «Дағдарыстың дауысы - бірлік пен еңбек» деген мақалада: «Әлемдік дағдарыс басталған 1, 5-2 жылдан бері онымен күрестің өзіндік бір модельдерінің қалыптаса бастағандығы сезіледі. Мәселен, әлемдік дағдарыстың негізгі ошағы болып отырған Америка Құрама Штаттарында оның жаңа Президенті Барак Обама дағдарыспен күресте негізінен алғанда мемлекеттің қаржылай қолдауына үміт артып, басқа елдерді де осындай амалдарға баруға шақырып отыр. Барак Обама жоспары сан түрлі шараларды қамтығанымен, негізгі түйіні - жағдайы төмендеген америкалықтарға қаржылай қолдау көрсету арқылы рыноктағы сұранысты жандандыру, осы арқылы экономикаға қозғау салу болып табылады. Америкада сұранысты жандандыру шарасының өзіне ғана 170 миллиард доллар бөлінген.

Ал Батыс Еуропанының көптеген елдері экономикалық секторларды мемлекет тарапынан жеткілікті қаржыландырғаннан гөрі мемлекеттер басшыларын өз елдерінде қолданылатын протекционистік шаралардан бас тартуға шақырып отыр.

Көршіміз Қытай бүгінгі күні негізінен алғанда бар күшін ішкі рыноктың тұйықталып қалмауына, жұмыс орындарының сақталуына арнауда. Міне, осындай дағдарыспен күрес амалдары өңірлер мен елдерде әртүрлі деңгейде өріс алып келеді.

Әрине, өмір болған соң ол бір қалыпты бола бермейді. Кез келген халық үшін оның жолы даңғыл емес. Адамзат өз дамуында бұрын кездеспеген өткелектерден өту үстінде. Бұл ретте дүние ортақ, адамзат өркениетінің жетістіктері ортақ дегенімізбен, әрбір халықтың өзіндік даму жолы болатындығы айқын. Ең басты мәселе, осындай дүние толқынысында Қазақстан тәуелсіз еліміздің бірінші Президенті Нұрсұлтан Назарбаевтың басшылығымен өзінің жүрер жолын, даму арнасын дәл тауып отыр. Халықаралық қауымдастықта бұл жолды көптеген сарапшылар «Қазақстандық жол» деп орынды атай бастады. Қазіргідей дағдарыс сәтінде де Қазақстандық халықаралық оң тәжірибелерді қорытып, ішкі мүмкіндіктері мен ерекшеліктерін ескерген өз жолымен жүріп келеді. Оның қазіргідей дағдарыс қиындықтарын еңсеруде жинақтап, іске қосқан бұл тәжірибесі әлем елдерінің қажетіне жарайды деп есептейміз» - делінген еді.

Жалпы, диплом жұмысым кредиттік тәуекелдікпен байланысты болғандықтан, тәуекелділіктің анықтамасын, түрлерін көрсетіп өтсем. Тәуекел дегеніміз нәтижесінде түрлі шығымдарға (Мысалы, физикалық жарақат, мүліктен айрылу, күтілетін деңгейден төмен кіріс алу т. б) әкелетін белгілі бір қолайсыз оқиғаның болу мүмкіндігі.

Кәсіпкерлік әрекетте тәуекелдің белгілі бір мөлшері бар, оны кәсіпкер сол тәуекелдің сипаты мен масштабын анықтау арқылы өзіне алады.

Кәсіпкерлік қызметте «тәуекел» дегеніміз кәсіпорынның өз қорының бір бөлігін жоғалтуы, кірісті толық ала алмауы және белгілі бір өндірістік немесе қаржылық әрекетті іске асырудың нәтижесінде қосымша шығындарға ұшырау немесе тәуекел дегеніміз - таңдау жағдайында белгісіздікті жеңумен байланысты әрекет, оның үрдісі барысында күтілетін нәтиже, сәтсіздік не мақсаттан ауыстыруды сандық және сапалық жағынан бағалау.

«Тәуекел» құбылысында келесі элементтер болып көрінеді, осылардың өзара байланысы оның мәнін айқындайды:

- таңдалған балама жүзеге асырылған мақсаттан ауытқу мүмкіндігі;

- қажетті нәтижеге қол жеткізу мүмкіндігі;

- қойылған мақсатқа жетуге сенімсіздік;

Белгісіздік жағдайында таңдап алынған баламасы жузеге асырумен байланысты материалды, рухани т. б шығындар мүмкіндігі. Өз қызметінде кәсіпкерлер түрлі тәуекел жиынтығына тап болады, олар өз ішінде пайда болу орны мен уақыты, олардың деңгейіне әсер ететін ішкі және сыртқы факторларымен, оларды таңдау тәсілі мен сипаттау әдісімен бір-бірінен айырмашылығы болады.

Тәуекелдің барлық түрлері өзара байланыс және кәсіпкер қызметіне әсер етеді. Тәуекел түрлерінің бірінің өзгерісі басқасын да өзгертуі мүмкін. Тәуекел классиффикациясы дегеніміз көптеген белгілер мен талаптар негізінде жүйелеуді білдіреді.

Тәуекел классиффикаторының негізі болып табылатын маңызды элементтер:

- пайда болу уақыты;

- пайда болудың негізгі факторлары;

- есеп сипаты;

- нәтижелер сипаты;

- пайда болу аясы (шеңбері) және т. б.

Пайда болу уақытына қарай тәуекелдер ретроспективті, ағымды және перспективті тәуекелдер болып бөлінеді. Ретроспективті тәуекледі, оның сипаты мен азаю тәсілдерін талдау ағымды және перспиктивті тәуекелдерді дәлірек болжауға мүмкіндік береді [14] .

Пайда болу факторларына қарай тәуекелдер былай бөлінеді:

- Саяси тәуекелдер(Политические р. ) - кәсіпкерлік қызметке әсер ететін саяси ахуалдың өзгерісіне тәуелді тәуекел (шекараның жабылуы, тауар алып шығуға тыйым салу, мемлекет территориясындағы әскери әрекеттер т. б) .

- Экономикалық (сауда) тәуекелдер(Экономические (коммерческие) р. ) - кәсіпорын немесе мемлекет экономикасындағы қолайсыз өзгерістерге тәуелді тәуекел экономикалық тәуекелдің ең кең таралған түрі нарық конъюнктурасының өзгерісі, баланссыз ликвидтілік (төлемдік міндеттерді уақытылы орындауы мүмкін еместігі), басқару деңгейінің өзгерісі т. б.

Есептік сипатына қарай тәуекелдер:

- Сыртқы тәуекелдергекәсіпорын немесе оның байланыс аудиториясымен тікелей байланыссыз тәуекелділіктер жатады (әлеуметтік топтар, нақты кәсіпорын қызметіне потенциалды немесе шынайы қызығушылық танытатын заңды немесе жеке тұлғалар) . Сыртқы тәуекел деңгейіне көптеген факторлар әсер етеді - саяси, экономикалық, демографиялық, әлеуметтік, географиялық т. б.

- Ішкі тәуеклдергекәсіпорын және оның байланыс аудиториясының қызметіне тәуелді тәуекелдіктер жатады. Олардың деңгейіне кәсіпорын басшылығының іскерлік белсенділігі, тиімді маркетинг стратегиясын, саясаты және тактиканы таңдау және басқа да факторлар әсер етеді: өндірістік потенциал, техникалық жабдықталу, мамандандыру деңгейі, еңбек өнімділігінің, қауіпсіздік техникалық деңгейі.

Нәтижелер сипатына қарай:

- Таза тәуекелдер(Чистые р. ) (оларды кейде жай немесе статикалық деп атайды) - кәсіпкерлік қызметке үнемі шығындар әкелетіндігімен сипатталады. Таза тәуекелдіктің себептері табиғат апаттары, соғыстар, қайғылы жағдайлар, қылмыстық әрекеттер, еңбекке қабілетсіз ұйымдар т. б болады.

- Алыпсатарлық тәуекелдер(Спуекулятивные р. ) (оларды кейде динамикалық немесе сауда тәуекелдері деп атайды) күтілетін нәтижеге қарай кәсіпкер үшін шағын да қосымша пайда да жеке алатындығымен сипатталады. Алыпсатарлық тәуекелдің себептері нарық коньюнктурасының өзгерісі, валюталық көрсеткіштердің өзгерісі, салық заңнамасының өзгерісі т. б бола алады.

Тәуекелдерді пайда болу ортасына қарай топтастыру ең үлкен топ болады. Кәсіпкерлік қызмет ортасына сәйкес оларды әдетте: өндірістік, сауда, қаржы және сақтандыру тәуекелдері деп бөледі.

Өндірістік тәуекел (Классификация р. ) кәсіпорынның өнім, тауар, қызмет, өндірістік басқа да түрлерін сыртқы ортаның қолайсыз әсерінен, жоспарды орындамауға сонымен қатар, жаңа техника мен технологияны, негізгі және айналым қаржысын, шикізатты, жұмыс уақытын дұрыс пайдаланбауына байланысты болады. Өндірістік тәуекелдіктің пайда болуының басты себептері: ұйғарылатын өндіріс мөлшерінің төлемдері, материалды немесе өзге де шығындардың өсуі, жоғары төлемдер мен салықтар өтемі, тасымал тәртібінің төмендегі, өнім немесе құрал-жабдықтың бұзылуы т. б.

Сауда тәуекелі (Коммерчиский р. ) - кәсіпкер өндірген немесе сатып алған тауарлар мен қызметтерді реализациялау барысында пайда болатын тәуекел. Сауда тәуекелінің себептері: конъюнктураның немесе басқа да жағдайлардың өзгеруі нәтижесінде реализациялау мөлшерінің азаюы, тауарларды сатып алу бағасының жоғарылауы, айналым процесінде тауарды жоғалту, айналым шығындарының өсуі т. б.

Қаржы тәуекелі (Финансовый р. ) - фирманың өз қаржылық міндеттерін орындай алмау мүмкіндігімен байланысты. Қаржы тәуекелінің негізгі себептері: валюталық бағамның өзгеруі салдарынан инвестициялық - қаржылық портфельдің құнсыздануы, төлемдерді өтемеу.

Сақтандыру тәуекелі (Страховой р. ) - сақтандыру шарттарымен қарастырған оқиғаның келу тәуекелі, соның нәтижесінде сақтандырушы сақтандыру өтемін (сақтандыру сомасы) сақтандыру шарты жасалғанға дейінгі кезеңде де, келесі кезеңдер - қайта сақтандыру, сақтандыру қорларын қалыптастыру т. б кезеңдеріне дейін тиімсіз сақтандыру әрекетінен болған шығындар тәуекел нәтижелері болады. Сақтандыру тәуекелінің негізгі себептері: дұрыс анықталмаған сақтандыру тарифтері, сақтандырушының құмарлық (азартный) әдісі. Өндірістік әрекетпен байланысты классификацияны қалыптастыра отырып, келесідей тәуекелдерді бөліп көрсетуге болады:

- Ұйымдастырушылық тәуекелдер(Организационные р. ) - компания менеджментінің, оның қызметкерлерінің қателіктеріне; ішкі бақылау жүйесінің мәселелеріне; нашар ұйымдастырылған жұмыс ережелеріне байланысты, яғни компания жұмысының ішкі ұйымдастырылуына байланысты тәуекелдер.

- Нарықтық тәуекелдер(Рыночные р. ) - экономикалық конъюнктураның тұрақсыздығына байланысты тәуекелдер; тауар бағамының өзгеруіне байланысты қаржылық шығындар тәуекелі, өнімге деген сұраныстың төменделу тәуекелі; трансляциялық валюта тәуекелі; ликвидтікті жоғалту тәуекелі т. б.

- Кредиттік тәуекелдер- контрагенттің өз міндеттерін уақытылы толық орындамау тәуекелі. Бұл тәуекелдер банктерде де (несиені қайтармау тәуекелі), дебиторлық қарызы бар кәсіпорындарда, құнды қағаздар рыногында жұмыс істейтін ұйымдарда да болады.

- Заң тәуекелдері(Юридические р. ) - шарт жасалған кезеңде заңнама ескерілмегенде немесе өзгеруіне байланысты шығындар тәуекелі; түрлі мемлекеттердің заңдарының сәйкес келмеу тәуекелдері, құжаттардың дұрыс толтырылмау тәуекелі, нәтижесінде контрагент келісімшарт ережелерін орындай алмайды.

- Техникалық-өндірістік тәуекелдер(Технико-производственные р. ) - қоршаған ортаға зиян келтіру тәуекелі (экологиялық тәуекел) ; апат, өрт, бұзылу тәуекелдері, жобалау және жөндеу кезінде жіберілген қателіктердің нәтижесінде объектінің бұзылу тәуекелі, бірқатар құрылыс тәуекелдері т. б [15] .

Жоғарыда атап өтілгендерден басқа тәуекелдерді нәтижелеріне қарай бөлуге болады:

- Жорамал тәуекелі(Допустимый р. ) - оны жүзеге асырмау нәтижесінде кәсіпорынға пайданы жоғалту қаупі туындайтын шешім тәуекелі. Бұл аймақта кәсіпкерлік қызмет экономикалық үйлесімділігін сақтап қалады, яғни шығындар болады, бірақ олар күтілетін пайда мөлшерінен аспайды.

- Шектік тәуекел(Критический р. ) - кәсіпкерге пайданы жоғалту қаупін тудыратын тәуекел, яғни шектік тәуекел аймағына пайдадан артық шығын қауіп тудыратын, кәсіпорынның жобаға жұмсаған қаржысын жобалауға әкелуі мүмкін.

- Апатты тәуекел(Катастрофичекий р. ) - кәсіпорынның төлемге қабілетсіздігі. Шығындар кәсіпорынның мүліктік жағдайына тең келетін шамаға жетуі мүмкін. Сонымен қатар, бұл топқа адамдар өміріне қауіп тудыратын немесе экологиялық апаттардың пайда болу қаупіне байланысты кез келген тәуекелді жатқызады.

Компания қызметінің ерекшелігіне қарай тәуекел түрлері мен оларды топтастырудың көптеген түрлері бар. Инвестициялық тәуекелдер, жылжымайтын мүлік рыногындағы тәуекелдер, құнды қағаздар рыногындағы т. б тәуекелдер топтастыруға болады.

- Кредиттік тәуекел- клиенттің өз қаржылық міндеттерін өтелуі немесе төлем уақыты өтіп кетуі нәтижесінде шығын пайда болу мүмкіндігі. Кредиттік тәуекелге несие беруші (банк) де несие алушы (кәсіпорын) да ұшырайды. Кредиттік тәуекел дегеніміз компанияның өз қарызын уақытылы және толығымен өтей алмау мүмкіндігі.

Банктер үшін кредиттік тәуекел қарыз алушылардың банк ссудалары (қарыздары) бойынша қарыз сомаларынан, сонымен қатар клиенттердің басқа шарттар бойынша қарыздарынан құралады.

Компаниялар банкпен операциялары арасында белгілі бір несиелік тәуекелге ұшырауы мүмкін. Компанияның банк депозитіне салатын бос қаржысы көп болса, банктың жойылу тәуекелі туындағанда компания өз салымдарының көп бөлігін жоғалтады. Бір банкке үлкен көлемді депозитті орналастырғанда пайыздық тәуекел туындайды, өйткені бұл банк компанияның тұрақты салымшы екендігін біле тұра компания басқа банктен ала алатын жаңа салым бойынша жоғары пайыздық ставканы ұсынбауы мүмкін.

Кредиттік тәуекелге ұшырау несиелеу кезеңінің өн бойында жүзеге асады. Коммерциялық несие берген жағдайда, тәуекел сату сәтінен бастап пайда болып, шарт бойынша төлемді алған мерзімге дейін болады. Банк ссудасын алған жағдайда, несиелік тәуекелге ұшырау ссуданы қайтару уақытына дейін болады. Кредиттік тәуекелдің мөлшері - қарызды төлемеген немесе төлем мерзімі өтіп кеткендегі мөлшер. Максималды потенциалды шығын - клиент қарызды өтемегенде туындайтын толық қарыз сомасы. Төлем мерзімі өтіп кеткен төлемдер тікелей шығындарға әкеп соқтырмайды, пайыздық шығын болып табылатын жанама шығындар немесе белгіленген мерзімде өтелгенде алынып, депозитке салынған пайыздық шығындар. Кредиттік тәуекел үлкен болғанына қарамастан, қиын жағдайдағы компаниялар үшін банктер сонда да мүмкін болатын пайданы жоғалтпау үшін кредит (несие) беруге мәжбүр болады [16]

Экономика құлдыраудың ең төменгі нүктесіне жеткенде, несие беру туралы шешім қабылданғанда несиелік тәуекел экономикалық өркендеу уақытына қарағанда айтарлықтай аз болады. Бұл компания рецессия уақытында несие алғанда экономикалық жағдай жақсарғанда ол тірі қалып, гүлдене түседі.

Қалыпты сату мөлшері артық компаниялардың тәуекел дәрежесі жоғары. Шамадан тыс сату мөлшері (овертрейтинг) компания өз қорларын өте жоғары бағалап, қаржыландырудың жеткіліксіз көздерінде шамадан тыс іскерлік белсенділікті ұстап қалуға тырысқанда пайда болады. Қысқа мерзімді несиелерге тәуелді кәсіпорын салық шоттары бойынша тасымалдаушыларға төлем мерзімін созғанда, нәтижесінде қаржының келу дағдарысына ұшырау мүмкін.

Шығындары негізінен тұрақты компаниялар сату мөлшері аздап ұлғайғанда пайда табуға қабілетті. Бұл жағдайда кіріс аз, ал шығын бұрынғы деңгейде қалады. Нәтижесінде пайда мен қаржының келуі төмендейді. Тұрақты жоғары шығындары бар компаниялар рынокта сату мөлшерімен әрекет етіп, несиелік тәуекелі жоғары болады. Инвестициялау бойынша міндеттемелері жоғары компаниялардың несиелік тәуекелі болады. Тәуекелдер анализі - тәуекел факторлары мен олардың мәнділігін анықтау процедуралары. Тәуекелдер анализіне тәуекелдерді бағалау және тәуекелдерді төмендеуі немесе онымен байланысты қолайсыз нәтижелерді азайту кіреді. Тәуекелдерді бағалау - тәуекелдің мөлшерін (дәрежесін) сандық және cапалық тәсілмен анықтау.

Американдық маман Б. Берлиме анализ барысында кейбір рұқсат етулерді пайдалануды ұсынды:

- Тәуекелден болған шығындар бір-бірінен тәуелсіз.

- Әрекеттің бір түрінен болған шығыннан болған шығындар басқа түрінен шығынды міндетті түрде ұлғайтпайды (форс-мажор жағдайынан басқа) .

- Максималды мүмкін болатын шығын қатысушының қаржылық мүмкіндіктерінен аспауы тиіс.

Тәуекелдер анализін бір-бірін өзара толықтырып тұратын екі түрге бөлуге болады: сандық және сапалық . Сапалық анализдің мақсаты тәуекелдердің факторларын, облыстарын және түрлерін анықтау болып табылады. Сапалық анализ белгілі бір тәуекелдердің мөлшері мен кәсіпорынның толық тәуекелін анықтау мүмкіндігін беруі керек.

Тәуекелдің сапалық нәтижелері, өз кезегінде сандық анализ жүргізуге бастапқы ақпарат болып қызмет етеді.

Алайда, сандық анализді жүзеге асырудың тәуекелді сандық жағынан бағалау үшін сәйкес ақпараттың қажеттілігімен байланысты қиындықтар болады. Қазіргі кезде тәуекелдердің анализіне кешенді түрде келу тиімді болып саналады. Бір жағынан, мұндай амал жобаны жүзеге асырудың мүмкін болатын нәтижелері яғни, инвесторды күтіп тұрған барлық позитивті және негативті күтпеген жағдайлар туралы толық ақпарат алуға мүмкіндік береді, екінші жағынан тәуекелдер анализін жасау үшін математикалық әдістерді кеңінен пайдалануға мүмкіндік береді.

Тәуекелдер теориясында математикалық модельдердің келесі түрлерін бөліп көрсетуге болады: тура, кері және сезімталдықты зерттеу міндеттері. Тәуекелді, оның деңгейін анықтаумен байланысты тура бағалау міндеттерінде белгілі ақпараттың жорамалы негізінде жүзеге асырылады. Кері міндеттерде бір немесе бірнеше варианты бар бастапқы көрсеткіштерге қолайлы тәуекел деңгейіне белгіленген шектелулерді қанағаттандыру мақсатымен шектеу қойылады. Нақты емес бастапқы ақпараттың шарасыздығына байланысты қолданылатын сезімталдықты зерттеу әдісінің негізгі идеясы модельдер көрсеткіштерінің варианттылығына қатысты нәтижелік көрсеткіштердің өзгергіштігіне байланысты анализіне тәуелді. Инвестициялық жобаның сезімталдығының зерттеу нәтижелері анализ барысында алынған жобалық нәтижелердің шынайылық деңгейін көрсетеді. Олар шынайы болмаған жағдайда аналитик келесі мүмкіндіктердің бірін жүзеге асыруға мәжбүр болады:

- Нәтиженің бұрмалануында дәл еместігі айтарлықтай маңызды болатын көрсеткіштерді нақтылау;

- Жауаптың сезімталдығын азайту мақсатымен бастапқы ақпаратты өңдеу әдістерін өзгерту;

- Жобалық тәуекелдер анализінің математикалық моделін өзгерту;

- Жоба тәуекелдерінің сандық анализін жүргізуден бас тарту.

Инвестициялық жобалардың анализіне белгісіздікті ескеретін және оны сипаттау тәсілдері бойынша ерекшеленетін математикалық модельдердің келесі кластары қолданылады:

- Стохастикалық модельдер;

- Лингвистикалық модельдер;

- Стохастикалық емес (ойын) модельдер.

Тәуекел анализінің бар әдістері мен олармен байланысты модельдерді келесі бағыттар бойынша бөлуге болады:

І. Мүмкін болатын бөлулерге тәуелді:

- Мүмкіндікті ескермей бөлу әдістері;

- Мүмкіндікті ескере отырып бөлу әдістері.

ІІ. Бөліну мүмкіндігін ескере отырып бүкіл анализ процесін жүргізу және айнымалының әрбір жеке мәні үшін жүзеге асыру мүмкіндігін ескере отырып:

- Мүмкін болатын әдістер;

- Таңдаулы

ІІІ. Модельді құру бойынша нәтижелік көрсеткіштерді табу әдісіне тәуелді:

- Аналитикалық әдіс;

- Имитациялық әдіс.

Жүйелі амал мақсаттардың анықталған жүйесіне емес, шындықты бейнелеуге ғана бағытталған модельді құрумен байланысты. Мұндай модельді және есепті бағалау нәтижесінде ол бойынша нақты жүйенің өту сипаттамасы қалыптасады. Содан кейін мақсаттар жүйесі таңдап алынып, жүйенің өтуі мен жасалған ұйғарымдар туралы болжам ақпаратының негізінде шешім қабылдау мүмкін болады. Инвестициялық жобалау процесінде пайда болатын мақсаттардың өзгеруі модельдің өзінің өзгеруіне әкелмейді және жаңа есептерді қажет етпейді [17] .

1 МАРКОВ ТІЗБЕКТЕРІ

1. 1 Марков тізбегі туралы жалпы түсінік

Белгілі бір мақсатпен тәжірибе жүргізгенде мүмкін болатын

Е 1 , Е 2 , . . . , Е n (1)

Оқиғалары толық топ құрасын деп ұйғаралық. Мұның мәнісі мынау: оқиғалардың ең болмағанда біреуі пайда болады және оқиғалар өзара қиылыспайды, басқаша айтқанда

Е 1 U Е 2 . . . U Е n =Ω, E i ∩E j =Ø, i≠j.

Мынадай терминология қолданамыз: «к-шы тәжірибені жүргізгенде E i оқиғасы пайда болды».

Анықтама. «к-шы тәжірибеде Е і оқиғасы пайда болып, келесі (к+1) -ші тәжірибе жүргізгенде, Е j оқиғасының пайда болу» оқиғасының шартты ықтималдығы - р ij (к) тек қана к-ға тәуелді болып, к-ға дейінгі тәжірибелерге тәуелсіз болса, онда (1) оқиғалар тізбегін Марков тізбегі деп атайды.

Егер р ij (к) шартты ықтималдығы к-ға тәуелсіз болса, яғни р ij (к) = р ij болса, онда Марков тізбегін біртекті деп атайды [1, 191] .

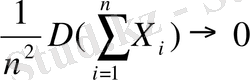

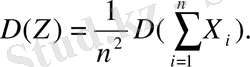

Марков теоремасы. Егер Х 1 , Х 2 , …, Х n кездейсоқ тәуелді не тәуелсіз шамалар тізбегі n→∞ болғанда

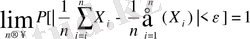

болса, онда әрқандай ε>0 санында

теңдігі орындалады.

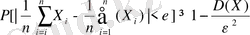

Дәлелдеуі. Бұл теореманың дәлелдемесі Чебышев теңсіздігіне сүйенеді.

Чебышев теңсіздігі

Чебышев теңсіздігі

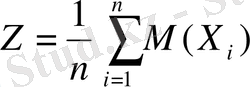

шамасын қарастырса, мұның математикалық күтімі

ал дисперсиясы

Енді Z шамасын Чебышев теңсіздігін қолдансақ,

Бұл теңсіздіктің оң жағындағы бөлшек

жағдайда нөлге ұмтылады, демек,

жағдайда нөлге ұмтылады, демек,

дәлелденді [3, 224-225] .

Айталық, А

1

, А

2

, . . . , А

к

бірікпейтін толық топтар құратын оқиғалар тізбегі, ал Р

ij

(S) (і) -1, 2, . . . , к шартты ыктималдық болсын.

Марков тізбегі дегеніміз - әрқайсысында бірікпейтін толық топтар құратын А 1 , А 2 , . . . , А к оқиғаларының тек біреуі ғана пайда болатын сынаулар тізбегін айтамыз. Бұл жағдайда (σ-1) -ші сынауда А j (j=1, 2, . . . , к) оқиғасы пайда болды деген шарт орындалғаннан кейін j-ші сынауда А j (j=1, 2, . . . , к) окиғасы пайда болу Р ij (S) шартты ыктималдығы, өйткені сынаулардың нәтижесінен тәуелсіз болады.

... жалғасы- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz