Лизинг: теориялық негіздері, түрлері және Қазақстандағы дамуы

Жоспар

Кіріспе . . . 3

І Тарау Лизингтің теориялық негіздері.

1. 1. Лизингтің пайда болу тарихы мен мәні . . . 7

1. 2. Лизинг операцияларының түрлері . . . 11

II Тарау Қазіргі жағдайда лизингтің дамуы.

2. 1. Қазақстан Республикасында лизинг нарығының дамуы . . . 15

2. 2. Қазақстан Республикасындағы лизингттік компаниялардың даму ерекшеліктері . . . 25

2. 3 Лизингтік операцияларды ұйымдастыру олардың артықшылықтары мен кемшілктері . . . 29

Қорытынды . . . 30

Пайдаланылған әдебиеттер . . . 32

Кіріспе

Елдің басты бөлімі болып халық шаруашылығы саласындағы кәсіпорындар қаржысы болып табылады. Өндірісте барлық экономикалық қатынастар шоғырланған олардың негізінде ақшалай қатынастар, яғни, қаржылық, ақшалай, және т. б. Қазақстан экономикасының дағдарыстан шығудың басты шарты болып халық шаруашылығының құрылымды қайта құрылуы болып табылады. Қазақстан Республикасының Экономика Министрлігінің айтуынша, өндірістік тоқырауды шешуге қаржылық лизинг көмектеседі деп есептейді. Бұл курстық жұмыста, Қазақстанның лизинг арқылы инвестицияны тарту тәжірибесіне талдау жасалынған және де лизингтің мәні мен экономикалық маңызы, оның пайда болуы, лизингтік компаниялардың ұйымдастырылу модельдері және де отандық лизингтік қызмет көрсету саласындағы жағымды және жағымсыз жақтары мен бағыттары туралы жазылған. Бұл тақырыпты таңдаған себебім, 1-шіден, Қазақстан Республикасының лизингтік қызмет көрсету нарығы жас және толық игерілмеген. 2-шіден, менің ойымша Қазақстан экономикасының осал жерлеріне керек инвестиция көлемі бар.

Қазақстан индустриалды-инновациялық кезеңге аяқ басты. Осы бағыттағы жұмыстарда ұзақ жылдар бойы өзіңіз айналысып жүрген лизинг саласы қандай орын алады?

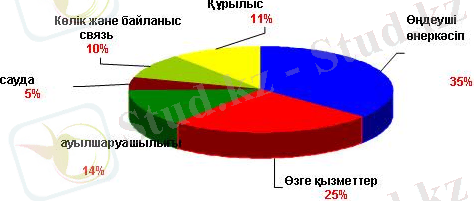

Иә, қазіргі заманда индустриалды-инновациялық Стратегияны жүзеге асырудың бірден бір құралы лизинг болып табылады. Соңғы кездерге, 2000 жылға дейін лизингтің экономикалық мәні мен маңызын біздің билік орындары, билік жүйесі дұрыс тани алмай келді. Көбінесе лизингті қарапайым «жалға алу» деп бағалап келді. Ал 2000 жылы 5 шілдеде Қазақстан Республикасының «Қаржылық лизинг туралы» Заңы қабылданғанда, лизингтің анықтамасы өзгерді. «Лизинг - инвестициялық қызметтің түрі» деп белгіленді. Сөйтіп, лизингке көзқарас та біртіндеп өзгере бастады. Экономикасын дамытуға тырысқан әлемдегі кез келген ел инвестицияны көптеп тартуға тырысады. Оған қолайлы жағдай туғызуға ұмтылады. Осының бәрін есепке алғанда, инвестиция дегеніміз, экономиканы көтерудің, оны ары қарай дамытудың пәрменді құралы болып табылады. Ол - өндірісті көтерудің құралы. Импорт алмастыру, сондай-ақ өнеркәсіптік саясат жүргізу бағдарламаларын кезінде қабылдаған болатынбыз. Қазір шикізаттық емес салаларды, қайта өңдеу салаларын дамыту, инновациялық-индустрияландыру жоспарын жүзеге асыру міндеті қойылып отыр. Міне, соларды жүзеге асыру үшін техника мен технологияларды жаңарту қажет. Мәселен, Қазақстанның ауылшаруашылығы, өнеркәсіп, құрылыс және көлік секілді салаларын алатын болсақ, ондағы негізгі капитал - машиналар, құрал-жабдықтар ұзақ жылдар бойы дер кезінде жаңартылмаған. Олардың физикалық тозу деңгейі 70-80 пайызға жеткен. Олар моральдық жағынан да ескіріп қалды. Тоқетерін айтқанда, негізгі капитал тоқыраудың алдында тұр деген сөз. Ал ондай жағдайда біз қалай сапалы өнім шығара аламыз? Біздің кәсіпорындар бәсекелестікке қалайша төтеп береді? Егер аталған салаларға көңіл бөле алмасақ, экономикамыз әлемдегі бәсекеге қабілетті дамыған 50 елдің қатарына қосыла аламыз ба деген сұрақ туындайды.

1. 1. Лизингтің пайда болу тарихы мен мәні

Лизингтің дүниежүзілік тәжірибеде пайда болуы тарихтың тереңіне кетеді. Лизингілік операцияларға ұқсас мәмілелер Батыс Еуропада XI ғ. қолданыла бастады. Лизингті дәстүрлі түрде американдықтар ойлап тапқан деп есептейді, себебі америкалық телефон компаниясы “Bell Telefon Company” алғашқы рет лизиингтік операция жүргізіп, телефондарын сатпай, оны арендаға беруге шешім қабылдаған. Бұл 1877 ж. болған.

Лизинг сөзі «to lease» ағылшын етістігінен аударғанда “жалға беру” деген мағынаны білдіреді. Лизингтің мәні қозғалатын және қозғалмайтын мүліктердің белгілі бір түрлерін жалға алуға негізделген мәмілелердің жүзеге асырылуында айқындалады.

Лизинг XX ғасырдың ортасында көп тараған және дамыған. 50-жыдардың соңы мен 60 жылдардың басында АҚШ, Батыс Еуропа, Азия аумағында лизингілік компаниялар құрыла бастады. Қазіргі таңда лизингілік бизнесті кеңейту үшін, оның ролін жоғарлату үшін лизингілік құрылымның қызметінің координациялары және осы негізде лизингілік қызметтерді қамтуда халықаралық институтар пайда болды.

60 - жылдары американдық кәсіпкерлер лизингті Европаға әкелген, мұнда 1962 ж. Дюссельдорфта алғашқы “Дойтче” лизинг ГМБХ компаниясы ашылды. 1972 ж. бастап европалық лизинг нарығы пайда бола бастады.

Көптеген ғалымдардың ойы бойынша қазіргі мағынадағы лизинг 1952 жылы АҚШ-тың Сан Франциско қаласында ең бірінші лизинг компаниясының ашылуымен тұспа-тұс келеді.

“Лизинг” ұғымы кең мағыналы болғандықтан дәл анықтама беру мүмкін емес, берген жағдайда да өте көп толықтырулар мен өзгертулерді қажет етері сөзсіз.

Лизингтік құрылымның барлық жерде пайда болуы және оның қызметін кеңейту, лизингілік қызметтердің дүниежүзілік нарықтың қалыптасуына, экспорттық және импорттық лизингтің дамуына ықпалын тигізді.

Қазіргі экономикада лизингілік бизнесті кеңейту үшін, оның рөлін жоғарлату үшін лизингілік құрылымның қызметінің координациялары және осы негізде лизингілік қызметтерді қамтуда халықаралық институттар пайда болды.

1989 жылдан бастап Қазақстан Республикасында басқа ТМД елдеріндегі сияқты коммерциялық банкілер және қаржылық лизингілік компаниялар түрінде лизингілік құрылымдар ашыла бастады. Лизингілік бизнестің шапшаң өсуі елде Қазақстан Республикасының тәуелсіздік алған жылдарында пайда болды. 1992 жылы елде лизингілік операциялармен айналысатын 120 коммерциялық банкілер мен 20лизингілік фирмалар болды. Елімізде пайда болған лизингілік бизнеске мемлекет тарапынан қолдау көрсету үшін және оның дамуын ынталандыру мақсатында Қазақстан Республикасының Президентінің 24. 04. 95 ж. “Салықтармен басқа да міндетті төлемдер” туралы Жарлығы қабылданған. Онда лизингілік операцияларды іске асыру кезіндегі болатын салықтық жеңілдіктер шамасы қарастырылған.

1994 ж. қазанда Республика үкіметі “Азия-лизинг” атты мемлекеттік үлесі бар жабық акционерлік қоғам түріндегі ұлттық лизинг компаниясын құру туралы қаулы қабылдап, 1995 ж. сәуір айында бұл компания аймақтық компанияға айналды. Лизингтік операцияның дамуына серпіліс берген жағдай, бұл лизинг тек пайда табу көзі ғана болмай, сонымен қатар лизингтік компаниялардың лизинг операциясын өз қызметтеріне айналдырғандығына себеп бола бастады.

Лизинг-мүлікті сатып алу және оны лизинг келісімшартының негізінде белгілі бір бағаға, белгілі бір мерзімге және келісімшарттан туындайтын белгілі бір шарттармен лизинг алушыға табыстау бойынша инвестициялық қызмет түрі, лизинг алушыда мүлікті құнын төлеп сатып алу құқығы қалады.

Алдын ала келісілген келісім шарт бойынша лизинг беруші белгілі бір сатушының меншігіндегі мүлікті болашақта сатып аламын деген ниетпен алады да, сол мүлікті лизингке (яғни белгілі бір өтемақы үшін жалға) кәсіпкерлік мақсатта пайдалануға береді.

Лизингке берілген мүлік лизинг келісімінің барлық мерзімі ішінде лизингберушінің меншігі болып саналады. Лизингтің келісім шартында лизингке берілген мүлікті лизинг алушы келісім шарттың мерзімі аяқталған соң немесе оған дейін де сатып алу мүмкіндігі қарастырылады.

Лизинг мүлкі кепілге қойылады. Лизинг алушы мүлікті лизингберуші компания көрсеткен сақтандыру компаниясында сақтандыруы міндетті. Мүліктің барлық жауапкершілігі лизингалушының мойнына жүктеледі

Банктердің лизингтік операциялары несиелік операциялармен ұқсас болып келеді. Алайда, лизингтің несиеден бір айырмашылығын келісімшартта көрсетілген төлемдер төленіп, мерзімі аяқталғаннан кейін де лизинг объектісінің лизинг берушінің меншігінде қала беруінен көруге болады.

80-жылдардың басында лизинг түсінігі жай ғана ұзақ мерзімді жалдау ретінде ғана емес, жалгерлік қатынас, кепілдік есебімен, несиелік қаржыландыру элементтері, келешекті қаржыландыру есебімен сипатталады.

Тарихта лизингке ұқсас операцияның б. э. 2000 жылдай бұрын ертедегі Вавильонда жасалғандығы белгілі болғанмен, шетелдік зерттеушілер лизинг операциясының жасалғандығы туралы нақты зерттеулер ретінде 1877 жылы «Белл Телефон Компани» деген американдық компанияның телефондарды сатудың орнына жалға бергендігін тілге тиек етеді. «Юнайтед Стейтс лизин корп. » атты алғашқы лизингтік компания 1952 жылы Сан Францискода (АҚШ) құрылған. Европада 1962 жылы «Дойче лизинг ГМ6Х» деген бірінші лизингтік компания Дюссельдорфта (Германия) пайда болыпты. 1972 жылдан бері еуропа лизинг нарығы дамып келеді.

Бүкіл әлемде көптеген кәсіпкерлер бизнес үшін қажетті мүліктерді меншікке емес, жалға алғанды жөн көрді. Жалгерлік, бірінші кезекте кепіл есебімен (кепілдік, тапсырыс) несиелеу элементтері, дамыған нарық қатынасына тән әр түрлі қаржыық механизмдер және қарыз міндеттемелері бойынша есеп айырысулар кездесетін келешекті қаржыландырудың арнайы қосымша көзі ретінде енгізіледі.

1998 жылы Оттавада қабылданған халықаралық қаржылық лизинг конвенциясында былай деп айтылған: ”Халықарлық тәжірибеде лизинг үш жақты қатынастар кешенін білдіреді, мұнда лизинг компаниясы (лизинг беруші) пайдаланушы өтініші мен нұсқауы бойынша оған өндірістік жабдықты уақытша пайдалануға береді, ал келісім мерзімі аяқталған соң алынған жабдықтың сатып алушы меншігінде қалдырылуы мүмкін”.

Лизингтің өзі қазір жаңа ұғым, кәсіпкерліктің жаңа түрі. Оның әлемдік экономикадағы тарихы жарты ғасырдан аспайды. Қазіргі заманғы лизингтің Отаны - Америка Құрама Штаттары. Ал ТМД елдерінде, соның ішінде Ресейде, Қазақстанда, ол 1989 жылдан бастап дами бастады. Қазір біздің елдегі лизингтің 20 жылдық тарихы бар. Оны әрбір кезеңге бөліп, жеке-жеке қарастыруға болады. Бірақ та осынша уақыт ішінде лизинг мәселесі елімізде әлі де дұрыс жолға қойылмай келеді. Қазіргі әлемдік қаржы және экономикалық дағдарыс жағдайындағы лизингтің жай-күйі маман ретінде мені қатты алаңдатады.

Сіз өз сөзіңізде еліміздің өнеркәсіп пен өндіріс ошақтарындағы техника мен құрал-жабдықтар тоқырау алдында тұр деп атап өттіңіз. Демек, лизинг бизнесі бұл ретте қандай да бір көмек көрсете алмай жатқан болып шықты ғой . . .

Қазіргі таңда Қазақстан экономикасындағы негізгі капитал - машина, құрал-жабдықтар, техникалар және т. б. болып табылады. Ал мұндай өзгерістің бірден бір құралы -лизинг болып табылады.

Батыс Еуропада алғашқы қаржы-лизинг қоғамы 50-ші жылдардың соңында - 60-ші жылдың басында пайда болды. Алайда, азаматтық сауда және салық заңдарында лизингілік операция статусының анықталмауы оның дамуын тежеді.

Мысалы, «Локафранс» алғашқы француздық лизинг компаниясы 1982 жылы құрылды, ал бұдан төрт жыл өткеннен кейін олардың саны 30-дан асып кетті. 1987 жылы бұл елде жылдық контракт мөлшері шамамен алғанда 57 млрд. франкті құрайтын, жылжымалы мүлік (негізінен - машина, құрал-жабдық, көлік құралдары) операцияларына маманданған 56 лизингілік компания, сонымен бірге, өндірістік тағайындаудағы үй-ғимарат, құрылғы, жылжымайтын мүлік операцияларына маманданған 94 лизингілік компания болды. Аталмыш компаниялар елдің артта қалған аудандарының экономикалық дамуында үлкен рөл ойнады.

Лизингілік компаниялардың қызметін ынталандыру оларды салықтан біртіндеп босату, ықтимал заладардың орын толтыруға арналған арнайы қорлар құру және т. б. жолдарымен жүзеге асырылады. Францияда аса ірі лизингілік компания «Слибай», «Локабай», «Софимобай», «Слиминико» және т. б. жатады.

60-ші жылдардың басында лизингілік бизнес Азия құрлығында да дамыды.

Бүгінгі таңда әлемдік лизингілік қызмет көрсету нарығының негізгі бөлігі «АҚШ - Батыс Еуропа - Жапония» үшбұрышында шоғырланған. Батыс Еуропада лизингті көбінесе мамандандырылған лизингілік компаниялар береді. 75-80% жағдайда оларды банк бақылайды немесе олардың еншілес қоғамы болып табылады.

Лизингтік бизнес кәсіпкерлік қызметтің ерекше саласы болып табылады. Лизингті белсенді енгізетін болса, мүмкіншіліге қарай өндірісті техникалық қайта жарақтандырудың, Қазақстан экономиаксын құрылымдық қайта құрудың, нарықты жоғары сапалы тауармен қамтудың мықты тынысы болуы мүмкін.

1. 2. Лизинг операцияларының түрлері

Лизинг опрерациялапрының бірнеше түрлері бар. Әр түрлі белгілеріне қарай лизингтік операцияларды келесі тәртіппен топтастыруға болады. Қатысушылар құрамына қарай мынадай болып бөлінеді:

- тура лизинг бұл кезде мүлік иесі өз еркімен объектіні лизингке өткізеді (екі жақты келісім) ;

- жанама лизинг ( үш жақты немесе көпжақты лизинг), бұл кезде мүлікті беру делдал арқылы жүзеге асырылады.

Мүлікті типіне қарай былай бөлуге болады:

- жылжымалы мүлік лизингі;

- жылжымайтын мүлік лизингі;

- бұрын пайдаланылған мүлік лизингі.

Өтеу деңгейіне қарай былай бөлуге болады:

- бір келісімнің әрекет ету мерзімінде мүлік құны толық өтелетін лизинг;

- толық өтелмейтін лизинг.

Амортизация шарты бойынша былай бөлінеді:

- толық амортизация және соған сәйкес лизинг объектісінің құны толық

төленетін лизинг;

- толық емес аморизациялы лизинг.

Қызмет объектісіне қарай былай бөлінеді:

- егер жалданатын затқа көрсетілетін барлық қызметті лизинг алушы өз мойнына алса, таза лизинг;

-толық қызмет жиынтығы бар лизинг - объектіге толық қызмет көрсету лизинг берушіге жүктеледі;

- жартылай қызмет жиынтығы бар лизинг.

Салық және амортизациялық жеңілдіктерге қатысты лизинг мынадай болып бөлінеді:

- жалған лизинг - қызмет алыпсатарлық сипатта болады және жеңілдіктер есебінен пайда табу мақсатында жүргізіледі;

- іс жүзіндегі лизинг - жалға берушінің инвестициялық жеңілдік және жедел амортизация сияқты салық жеңілдіктеріне құқы бар, ал жалға алушы салық төлеу үшін жариялаған кірістер есебінен жалдық төлемдерді алып тастай алады.

Лизингтік төлемдерін сипатына қарай былай бөлінеді:

- ақша төлемімен жүргізілетін лизинг - барлық төлемдер ақша нысанында жүргізіледі;

- компенсациялық төлеммен жүргізілетін лизинг - төлем аталған жабдықта өндірілген тауарларды жеткізу немесе қарсы қызмет көрсету нысанында жүзеге асырылады;

- аралас төлемді лизинг - лизингтің осы нысандарын екі түрге біріктіруге болады: жедел және қаржылық лизинг.

жедел лизинг - көліктік құрал-жабдықтарды, аппаратуралар мен басқа да техникаларды қысқа мерзімді жалға беру. Оның ерекшелігі құрал-жабдықты пайдаланған соң иесіне қайтару болып табылады. Лизинг берушінің жалға ұсынылатын затты алу мен ұстауға байланысты шығындары бір лизингтік келісімшарт ағымында жалдық төлемдермен өтелмейді.

қаржылық лизинг - қолдану үрдісінде мүліктің толық немесе үлкен бөлігінің амортизациясы өтетін орта және ұзақ мерзімді сипаттағы келісімдермен сипатталатын лизингтің неғұрлым кең қолданылатын типтік нысаны. Қаржылық лизингтің маңызды белгісі-лизингтік жалдау шығындарын қалпына келтіруге қажетті жалдаудың негізгі мерзімі деп аталатын ағымда келісімді бұзудың мүмкін болмайтындығында.

Қор 2004 жылдан бастап қаржы лизингі бойынша бағдарламаны жүзеге асыра бастады.

ШКС жобаларын қаржы лизингі бойынша қаржыландырудың басты мақсаты жоғары технологиялы және бәсекелесті жаңа өндіріске негізделген еліміздің өнеркәсіп базасын дамыту, ШКС қазіргі заманғы жабдықтарды, жаңа технологияларды сатып алу, шығаратын өнімдерінің бәсекеге қабілеттілігін арттыру, оперативті шығындарды төмендету үшін нақтылы мүмкіншілік беру болып табылады.

Қордың осы қызмет түрінің маңыздылығы ірі лизинг компаниялардың бастапқы бизнестің кішігірім жобаларын қаржыландырмайтындығы туралы фактіні күшейте түсті. Лизинг көмегімен шағын бизнес кәсіпорындарының бірден бір негізгі проблемалары - кепілдік қамтамасыздығының жетіспеушілігі немесе болмауы жөніндегі проблемалар шешілді.

ШКС жобаларын жобалық қаржыландыру және қаржы лизингі бойынша қаржыландыру шарттары бір заемшыға 120 000 АЕК-ке дейін жылдығы 10% сыйақы ставкасымен және негізгі қарыз бойынша 12 айға дейін жеңілдік мерзіммен қаржыландырудың максималды лимитін қарастырған.

Лизинг өз нысаны бойынша ішкі және халықаралық болып бөлінеді:

- ішкі лизингте -мұнда барлық қатысушылар бір мемлекет ішінде орналасады.

- сыртқы (халықаралық) лизинг -мұндағы лизинг алушы мен лизинг беруші әртүрлі мемлекеттен болған келісімдер жатады.

Сонымен қатар сыртқы лизинг келесі түрлерге бөлінеді:

- Импортты- мұнда лизинг беруші шет елден болады

- Экспортты- мұнда лизинг алушы шет елден болады. Арендаға алынған мүліктің қызмет ету көлеміне қарай, лизинг келесідей түрге бөлінеді:

- Таза -мұнда қызмет көрсету шығындарын лизинг алушы өзі төлейді. Сонымен қатар лизинг алушы лизинг берушіге таза немесе нетто төлемдерін төлейді.

Лизинг берушінің де, лизинг алушының да және сатушының да жауапкершілігі лизинг келісімшартымен, сатып алу-сату келісімшартымен және Қазақстан Республикасының заң актілерімен белгіленеді. Лизинг келісімшарты мынадай міндетті мәнді жағдайлардан тұруы тиіс, онсыз ол келісілген деп саналмайды, келісімшарт жасалатын нәрсесі; лизинг нәрсесін сатушының аты-жөні және сатушыны таңдауды кім жүзеге асырғаны көрсетіледі; лизинг нәрсесін лизингті алушыға берудің мерзімі мен жағдайы; лизинг төлемінің мерзімділігі мен мөлшері; лизинг нәрсесінің құны; келісімшарттың әрекет мерзімі; лизинг нәрсесінің лизинг алушының меншігіне өту жағдайы; лизинг ету нәрсесін суреттеу; лизинг нәрсесін ұстау және жөндеу тәртібі; сақтандыру; лизинг берушінің атына лизинг нәрсесін мемлекеттік тіркеуден өткізуін екі жақтың біріне жүктеу; лизинг келісімшарты бойынша лизинг алушының міндеттемесін орындауын бақылау үшін лизинг берушінің жүзеге асыратын шаралары; тараптардың жауапкершілігі. Қозғалмайтын мүліктер бойынша жасалатын келісім-шарттар міндетті түрде, заң актілерімен анықталған тәртіпте мемлекеттік тіркеуден өтеді. Қозғалыстағы мүліктер қойылған кепілдік ретінде міндетті түрде мемлекеттік тіркеуге жатады. Лизинг нәрсесін сатушы тікелей лизинг алушының алдында сатып алу-сату келісімшарты бойынша жауапты болады. Егер де сатушы лизинг алушының қойған талабымен келіссе, онда лизинг алушыға берілетін лизинг нәрсесінің шартын өзгерту үшін, міндетті түрде лизинг берушімен келісуі тиіс. Лизинг алушының да лизинг берушінің де сатушымен қарым-қатынасы ынтымақтасқан кредиторлар ретінде жүреді.

Лизинг лизингтік мәмілеге қатысушылардың қарастырған жағдайына байланысты және олар әрқилы болып бөлінеді:

- қайтарылатын лизинг - лизингтің бұл түрі, онда сатушы осы бұйымды кері қайтарыпала алатын болса ғана лизинг алушыға лизинг ретінде сатады;

- банк лизингі - лизингтің бір түрі, онда лизингті беруші ролін банк атқарады;

- толық лизинг - лизингтің бір түрі, онда лизинг беруші ағымдағы жөндеу және оның лизинг бұйымына техникалық қызмет көрсету жұмысын атқарады;

- таза лизинг - лизингтің бір түрі, онда лизинг алушы ағымдағы жөндеу және оның лизинг бұйымына техникалық қызмет көрсету жұмысын атқарады.

Төлемдерді кезеңдеріне қарай былай бөлінеді:

- кезеңдік төлемдер- лизингтік келісімге қатысушы, тараптар келісімімен жасалған кесте бойынша төленетін жылдық, тоқсандық, айлық төлемдер.

- бір мерзімдік төлемдер -егер келісімде лизинг берушіге аванс төлеу қарастырылса, кезеңдік төлемдермен қатар қолданылады.

Лизинг түрлері:

1. Қайтарымды лизинг - лизинг түрлерінің бірі. Мұнда сатушы лизинг затын лизинг берушіге сатып, қайта сол затты лизинг берушіден келісілген шарт негізінде лизинг алушы ретінде

2. Екінші ретті лизинг - лизинг түрлерінің бірі. Мұнда келісілген шарт орындалмаған немесе бұзылған жағдайда лизинг заты лизинг берушіге қайтарылып, басқа лизинг алушыға лизинг заты болып берілуі.

3. Банктік лизинг - лизинг түрлерінің бірі. Мұнда лизинг беруші ретінде банк болады.

4. Толық лизинг - лизинг түрлерінің бірі. Мұнда техникалық қызметі мен оның ағымдағы жөндеу жұмыстары лизинг беруші есебінен жүргізіледі.

5. Сублизинг - лизингтің бір түрі. Мұнда лизинг алушы (сублизингберуші) уақытша игеруге немесе қолдануға үшінші жаққа беріп, сублизинг негізі болған затты лизинг келісімі бойынша алу. Мұнда да басқа лизинг келісімдері бойынша ақы төленеді және уақыты белгіленеді.

6. Таза лизинг - лизинг түрлерінің бірі. Мұнда лизинг негізі болған заттың техникалық қызметі мен оның ағымдық жөндеу жұмыстары лизинг алушы есебінен жүргізіледі.

2. 1. Қазақстан Республикасында лизинг нарығының дамуы

Бүгінде елімізде құқықтық реформалар барысында көптеген өзгерістер болып жатыр. Әр түрлі заңдар қабылданып, құқықтық мемлекетімізді нығайта түсер түбегейлі шаралар жүргізілуде. Сондай өзгерістердің бірі, еліміздің нарықтық экономикаға көшуімен ілесіп келген күрделі құбылыстардың бірі - лизинг терминінің кең орын алуы.

Лизинг негізінен кіші шағын бизнес кәсіпорындарына тиімді, себебі оларда жаңа құрал-жабдық алуға қажетті қорлары жоқ, сонымен қатар оларға инвестиция тарту өте қиын.

... жалғасы- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz