Қазақстан Республикасының қаржы нарығы: теориялық негіздері, қалыптасуы және даму мәселелері

Мазмұны

Кіріспе . . . 5

І. Қаржы нарығының теориялық негіздері

1. 1 Қаржы нарығының құрылымы мен мәні . . . 7

1. 2 Қ. Р. қаржы нарығының қалыптасуы . . . 12

II. Қазақстан Республикасының қаржы нарығы

2. 1 Қаржы нарығының даму бағыттары . . . 16

2. 2 Қаржы нарығының кемшіліктері мен жетістіктері . . . 20

Қорытынды . . . 30

Пайдалынған әдебиттер тізімі . . . 32

КіріспеҚайсы бір ел болмасын, оның экономикалық жүйесі ең алдымен өзара байланысты үш жүйеден тұрады: мемлекеттік қаржы, экономикалық басталқы буынының қаржысы (кәсіпорындар, ұйымдар және т. б. ) және халықтың қаржысы. Бұдан басқа экономиканың қаржы жүйесіне, шаруашылықтың - бірлестіктер, трестер, ассоциациялар, концерндер сияқты әртүрлі типтерінің, сондай-ақ қоғамдық ұйымдардың қаржылары да жатады. Өндірістің салалық ерекшеліктеріне байланысты өндіріс қаржылары, құрылыс қаржылары, сауда қаржылары, әлеуметтік сала қаржылары және т. б. болып та бөлінеді. Осы қаржы жүйесінің маңызды буындарын қысқаша сипаттайық.

Мемлекеттік қаржы - бұл мемлекеттіх өзіне міндетті қызмегін атқаруы үшін қажетті (халық шаруашылыгын басқару, қорғаныс, заңдылықты және хұқтық төртіпті қорғау жәнс т. б. ), ақша қорларының жүйесі.

- Экономиканың алғашқы буындарының қаржылары - бұл кәсіпорынның өндіріс пен ұдайы өндіріс процссін қамтамасыз ететін, оның шаруашылық шеңберінен аспайтын ақша қорларының жүйесі.

Халықтың қаржысы - бұл тұрғындардың еңбек ету, шаруашылық жүргізу және басқа қызметтер негізінде алатын табыстарынан қалыптасатын ақша қорлары. Халық бұл қорларды өзінің меншігі мен әл-аухатын жоғарылату мақсатына жұмсайды. Соңғы екі күйенің есебінен мемлекеттік қаржы үшін қаражаттар жиналады. Бұрын кері байланысы бар: мемлекеттік қаржыда шоғырланған қорлар көлемді инвсстиция, субсидия және дотадия түрінде халық царуашылыгына қайта оралып келеді. Сондықтан барлық қаржы жүйесінде мемлекеттік қаржы шешуші роль атқарады.

Қаржы нарығы бағалы кағаздар, қарыз, валюта және капитал нарықтарынан құралады, Оны жасаудағы басты мақсат уақытша бос ақша қаражаттарын мемлекеттің, кәсіпорындардың және ационерлік қоғамдардың мұқтаждарына жұмылдырып жұмсаулына табылады. Әкімшілік - әміршілік басқару жүйесі жағдайы қаржы нарығының қызметін мемлекеттік бюджет, мнистрліктердің қаржы жоспарлары, банктердің несие жоспары және т. б. атқарған болатын.

Экономикалық реформа, кәсіпорындардың дербестігін арттыруы және шаруашылықты жүргізудің жаңа нысандарына өту жагдак да қаржы ресурстарының әдеттегі әдістерін қолдану шектеле бастады. Сонымен қатар, қаржы ресурстарын министрліктер арқылы салааралық бөлу біршама қысқарды. Бұның өзі кәсіпорындар; қосымша қаржы ресурстарын өз бетінше тұтыну жөне оларды арқылы қаржы нарығын құруға қолайлы жағдай жасады.

Қаржы нарығы өзіне тән инфрақұрылымы және жаңа принцп ақпаратты ағымы бар күрделі экономикалық қатынастар сал Сондықтан қаржы нарығын құру үшің бағалы қағаздарды эмицялау, қаржы инфрақұрылымын құру жөне ақпаратпен қамтам; етуге байланысты жүйелі мөселелерді зерттеу қажеттілігі болды. Өтпелі кезенде қаржы нарығгының дамуы қаржы н жүйесін қайта құру проблемасын туғызады.

Бүкіл дүниежүзілік тәжірибе көрсетіп отырғанындай, нарықтық экономикаға тән қаржы қатынастарының екі типі - бюджет және нарықтық бір-бірімен тығыз байланыста болады. Мелкеттік бюджет пен басқа деңгейдегі бюджеттер, сондай-ақ бюджеттік емес орталық қаржы қорлары кәсіпкерлік табыс ; азаматтардың табысының бір бөлігін алу жолымен құрылады оны мемлекеттің мақсатына сәйкес қайтарылымсыз бю, қаражатымен бөлу арқылы пайдаланылады.

Ақша ресурсгарын бюджетгік паидалану нарықтық пайдал мен толықтырылуы қажет. Қаржы нарығында ақша толыққанды тауар ретінде көрінеді және оны пайдаланудың бағасы заңына сәйкес, сұраным мен ұсыным негізінде орнығды. Каржы нарығы жағдайында - кәсіпорындар, ұйымдар және адамдар қорлары арқылы жасалған табыстарын, ал халық шаруашылығының қосымша қаржы көздерін тұрақты алуға талпынады. Бұндай нарық капиталынсыз кәсіпорындардың шын мәніндегі өзі қаржыландыруы мүмкін емес.

Каржы нарығы жоқ жағдайда ақша ресурстарын бюджеттік кәсіппен пайдалану басым болады. Ондай әдіс біздін осы уақытқа дейін жүргізген шаруашылық механизміне тән болды. Ақша ресурстары мемлекеттің қолында шоғырланды және мемлекеттік бюджет арқылы ұлттық табыстың үштен екісі қайта бөлінді. Несие жйесінде тек мсмлекеттік банкілер жұмыс істеді, ал олардың кызметтерінде кәсіпкерлік белсенділік болмады. Бюджет қаражаттары жоне несие ресурстары, оларды пайдаланудың тиімділігі ескерілмей тек жоспар бойынша ғана бөлінді. Осындай саясаттың нәтижесінде шығынмен жұмыс жасайтын рентабельділігі (табыстылық) төмен кәсіпорындар қаржыландырылды, жалпы ұқыпсыздық жасырылды, сөйтіп мемлекеттік бюджеттің тапшылығы күшейді. 1965 жылы басталған шаруашылық рсформалардың нәтижесінде косіпорындардың қаржы ресурстары сдоуір өсті, бірақ оларды пайдалану қатаң бақылауда болды. Қаражаттарды кәсіпорындар, кәсіпорымдар мен адамдар, кәсіпорындар мен банкілер арасында қайта бөлуге тиым салынды. Кәсіпорындардың қаржылары олардың банкідегі есеп шоттарында процентсіз сақталды.

Бізге қаржы нарығын қалыптастыруда батыл қадамдар жасау міндеттері, яғни бағалықағаздар нарығын құру, несие жүйелерін коммерциялық және кәсіпкерлік негізге көшіру, сондай-ақ қаржы нарығының инфрақұрылымын дамыту қажеттігі тұр.

I. Қаржы нарығының теориялық негіздері

1. 1Қаржы нарығының құрылымы мен мәні

Кез келген экономикалық игілікке тек нарықтық экономика арқылы жетуге болатындығын дүниежүзілік тәжірибе көрсетіп отыр.

Қазақстан экономикасының шаруашылық жүргізудің нарықтық қатынастарына көідуі сатып алу-сатудың нақты объектісі - ақшаның рөлін арттыруды шұғыл қажет етеді.

Ақшаны сатып алу-сату төлем қаражаттарының, несие ресурстарының жэне сан алуан бағалы қағаздарының ауқымы зор айпалымдарына қызмет ететін нарық шаруашылығының айрықша секторының пайда болуына себепші болады.

Қазақстан Республикасының қатаң түрде орталықтанған жоспарлы экономикадан жаңа, мемлекет тарапынан реттеліп отыратын нарықтық экономикаға көшуі елімізде оған қызмет көрсететін барлық құралдармен бірге қаржы және валюта нарығының құрылуын талап етті.

Қазақстан Республикасының халықаралық нарыққа шығуына кедергі жасап тұрған мәселелердің бірі - теңгенің айырбасталымдылығы. Бір жағынан қазақстандық теңге бірнеше валюталық шектеулері бар айырбасталатын валюта болып саналады. Бірақ бұл шектеулер, Қазақстанның дүниежүзілік валюта нарығының толық құқылы қатысушысы бола алмауына жеткілікті.

Қазақстан нарығының жастығынан кез келген ірі қаржы институты, соның ішінде шетелдік де, өзіне пайда түсіре алады. Еліміздің коммерциялық банктері сыртқы қарыздарын өтегенде нарыққа валютаның айтарлықтай қаражат кө-лемін шығарады, бұл да теңгеге әсер етпей қоймайды.

Қаржы нарығындағы болып жатқан өзгерістер валюта нарығына тікелей әсер етуде. Ең алдымен қаржы және валюта нарығының мәні мен мазмүнын түсініп жалпы айтсақ, валюта нарьпъін қаржы нарығының құрама бөлігі ре-тінде қарастыруға болады, бірақ бұл тарауда жалпы макроэкономикалық деңгейден қарастырып отырғандығымыздан қаржы нарығына жалпы шолу жасап, валюта нарығын тереңірек зерттемекпіз, нарықтардың макроэкономикалық принцигтгер бойынша құрылымын анықтамақпыз.

Қаржы нарығы - құнды қағаздар айналысына байланысты экономикалық қатынастар және мемлекеттің бүкіл ақша қорының жиынтығы. Ол нарық қатынастарының құрамды бөлігі болып табылады және тауар, ақша, несие, валюта, сақтық және т. б. капитал, жұмыс күші, тұрғын үй, алтын нарықтарымен байланысты болады. Қазіргі кезде дүние жүзінде АҚШ, Еуропа бірлестігі мен Жапония қаржы нарығының ең үлкен қорларын иемденуде. Ал Қазақстанның нарықтық экономикаға өтпелі кезеңінде оның қаржы нарығының қоры мол, өзінің өркендеуіне жетеді деуге әзірше ерте. Қаржы нарығы б-ріне-бірі байланысты және бірін-бірі толықтырып тұратын, бірақ әрқаптысы өз алдына қызмет жасайтын үш нарықтан тұрады: қолма-қол ақша нарығы, несие капиталының нарығы және бағалы қағаздар нарығы.

Қаржы нарығының ұғымы көбінесе кең түрде, оған ақша, несие, валюта нарықтары қоса түсіндіріледі. Мұның өзі қаржыны ақшаға тең санат ретінде қарастыратын дүниежүзілік практикаға байланысты.

Қаржы нарығынан айырмашылығы ақша нарығы төлем қаражаттарының нарығы болып табылады, ол қолма-қол ақшаны ғана емес, сондай-ақ қолма-қол емес төлем қаражаттарының, оның ішінде қысқа мерзімді банк несиесін қамтиды.

Несие нарығы банктердің орташа және ұзақ мерзімді несие жөніндегі банктік несие операцияларына байланысты, бұған коммерциялық несие де жатады.

Қаржы нарығы негізінен ұзақ мерзімді сипаттағы міндеттемелер немесе куәліктер нарығы болып табылады. Қаржы нарығын кейде қор нарығы деп те атайды. Ақша мен несие нарықтары әдеттегідей айналым активтерінің қозғалысына қызмет етеді.

Қызмет жағынан алғанда қаржы нарығы - кәсіпорындардың, банктердің, мемлекеттің құнды қағаздар сату арқылы халықтың уақытша бос қаржысын жинап, қайта бөлуді қамтамасыз ететін нарықтық қатынастар жүйесі.

Нарықтардың барлық түрлерінің өзара байланысы қаржы нарығы болуының шарттарын айқындайды. Оларға мыналар жатады:

- Реттелген тауар нарығының болуы, яғни тауарлар мен қызметтің кез келген түрлері мен арналуы бойынша сұраныс пен ұсыныстың тепе-теңдігі;

- Ұлттық банк тарапынан ақша айналысын дұрыс реттеу; бүған қолма-қол және қолма-қол емес айналым эмиссиясына бақылау жасау жатады;

- Несие нарығын жандандыру, оны толық коммерцияландыру, яғни несие ресурстарын еркін нарыққа орналастыру: несие ресурстарының қозғалысын Ұлттық банк тағайындайтын пайыздық есептік мөлшерлемесін, ком-мерциялық банктердің міндетті резерв нормасын белгілеу ақша нарығында операциялар жүргізуі арқылы реттеледі.

Қаржы нарығы қызметінің алғышарттары мыналар болып табылады:

- Бәсекені дамытып, монополиялық үстемдікті шектеу мақсатымен меншіктің барлық формасындағы, соның ішінде мемлекеттік сектордың, материалдық өндіріс саласындағы кәсіпорындардың бастапқы шаруашылық буындарына неғұрлым кең дербестік беру;

- Қаржы ресурсын қайта бөлуде мемлекеттің рөлін қысқарту; өндірістік күрделі жұмсалымды орталықтан қаржыландыруды азайту, кәсіпорындар арасында қаражаттарды ведомстволық қайта бөлуді жою;

- Шаруашылық субъектілері мен халықтың құнды қағаздарға салынатын ақшалай табыстарының өсуі;

- Бюджет тапшылығын қаржыландыру үшін несие қорын пайдалануды доғару; республикалық және жергілікті бюджеттердің тапшылығы мемлекеттік займдар шығару арқылы жабылады.

Қаржы нарығының маңызы бос ақша қаражаттарын алып, оларды қайта бөлу есебінен ұдайы өндіріс үрдісіне ықпал етуінен ғана айқындалып қоймайды. Оның қызметі ресурстарды тікелей бөлуге мүмкіндік береді, тікелей қозғалыс барысында қаржы ресурстарын қайта бөлу түрінде кәсіпорындар арасында тіке байланыс орнайды. Мұның өзі кәсіпорындардың, салалардың, тұтас халық шаруашылығының қаржы жағдайын қаржыны неғұрлым маңызды объектілер мен салаларға аудару арқылы жақсартады.

Қаржы нарығы инфляцияны тежейді, өйткені бюджет тапшылығын жабу үшін үкімет ақша эмиссиясын пайдаланбайды, керісінше, қүнды қағаздар шығарады, олар нарықта еркін жүреді және қамтамасыз етумен

айқындалады.

Экономикалық реформа үрдісі бары^інда қор нарығының қалыптасып, жүмыс істеуі экономика дағдарысынан жөне онымен қабаттасқан инфляциядан болған қиындықтарға кезігуде.

Нарық тиімдалігінің принципі. Қаржы нарығына тартылған үлкен көлемдегі қолма-қол қаражат пен техникалық құрылымдары осы нарықтан белгілі бір "тиімділікті" талап етеді. Нарық тиімділігін жүзеге асыру үшін екі шарт орындалуы керек: біріншіден, нарық болашағы туралы ақылы және ақысыз ақпараттарды дұрыс тавдап талдау өткізіп отыру керек.

Егер нарық тиімді болса, онда нарықтан тыс ақпараттарды жинау өз мағынасын жоғалтады. Егер бүгін акцияларға баға төмендеп жатса, бізге анық себебін іздеу қажет емес, нарық керек ақпаратты алып, қажетті қорытынды жасайды. Біз оның бағалағанымен келісеміз.

Нарық тиімділігін дәлелдейтін фактілер күдіксіз, нақты, бүкіл дүниенің қаржы нарықтары үздіксіз келіп жатқан жаңа ақпараттарды қабылдай отырып, тиімді жерде жедел әрекет жасайды.

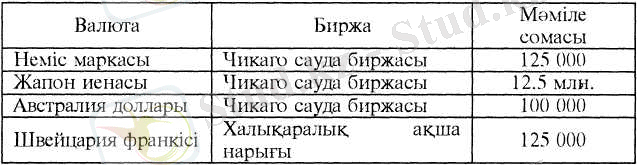

Кестеде үш қор биржасындағы 2004 ж. шілде - 2005 ж. қаңтар айлары аралығындағы орташа индекс бағасы келтірілген.

Тамыз айының басында Кувейтке шабуыл жасалуы және сонымен байланысты оқиғалар бүкіл индекстердің динамикасын қалыптастырып, оған қоса қарсы реакция мен жоғарылату трендін құрды. Осы ақпараттарды нарық экономикалық әрекет пен валюта бағамы тұрғысынан бағалап отырады. Мұндай дерек, нарық тиімділігі тек қана ақпарат жинауына ғана емес, сонымен бірге ол ақпаратты дұрыс талдауына байланысты. Кейбір жұмыстарда, нарық тиімділігінен ста-тистикалық ауытқулар көрсетілген. Мысалы, егер бүгін кейбір активтердің бағасы түссе, біраз уақыттан кейін олар бұрынғы деңгейіне жетуі мүмкін. Сондықтан нарық осыған тым қатты көңіл бөліп, тиімділігін жоғарылауы мүмкін. Қалай? Осы активтерді бүгін сатып алсақ, ертең олар пайда әкеледі деген оймен бүкіл арзан активтерді сатып ала бастайды да, қайта бұрынғы деңгейіне көтереді. Бірақ дүниежүзілік тәжірибе осындай жағдайлардың аздығын көрсетеді. Неліктен? Жауап тәуекелділікті қабылдауында жатыр.

Неліктен және қай жағдайларда нарық тиімділігінің анық ауытқулары пайда болады?

Осы нәтиженің түсіндірмесін нарықтың иррационалдығына жатқыза аламыз. Бірақ бұдан басқа себептер де бар. Олардың біреуі - ол нарықта тәжірибелі саудагерлермен қатар тәжірибесіз жанкүйерлердің жұмыс істеуі. Келесі себеп - оңтайлы алыпсатарлық көпіршіктердің болуы.

Саудагерлердің барлығы оңтайлы болуы керек емес. Олардың кейбіреулерінің ғана активтердің нақты бағасы туралы нақты ақпараттары бар, ал қалғандары тек қана айқайшулы саудагерлер. Осы айқайшулы саудагерлер дұрыс хабардар болмағандықтан, немесе иррационалдық болғандықтарынан өздерін осылай ұстайды. Нәтижесінде олар басқа хабардар бәсекелестерінен жеңіліп қалады. Шулы саудагерлер нарықта бірін-бірі алмастырып, біреулері келіп, екіншілері ұтылып қалып кетіп жатады. Кәсіпқойлардың тиімді және оңтайлы мінез-құлықтарына қарамастан, акция бағалары өзінің түбегейлі мәпінен ұзақ уақытқа ауытқуы мүмкін.

- Қ. Р. қаржы нарығының қалыптасуы

Нарықтық экономика - адамзат экономикасының жоғарғы жетістігі және өндірісті ұйымдастырудың тиімді түрі екендігі дүние жүзі мемлекеттерінің көпшілігінің өркендеу тәжірибесі дәлелдеген ақиқат шындық. Ал Қазақстан Республикасы үшін шаруашылықты жүргізудің жаңа әдістеріне өту - ашық нарыққа өту ғана емес, сонымен қатар мемлекеттік экономикалық саясаттағы субъективизмнен (әділетсіздіктен) бас тарту.

Бүгінде отандық бағалы қағаздар нарығын дамытудың жағдайы мен болашағы, оның тиімділігін арттыру маңызды проблемалардың біріне айналып отыр.

Бағалы қағаздар жөніндегі ұлттық комиссия Ұлттық банкпен және Қаржы министрлігімен бірлесе отырып әлемдік қаржы дағдарысының және экономиканың нақты секторларындағы өндірістің қүлдырауынан пайда болған сыртқы және ішкі факторлардың бағалы қағаздар нарығына тигізген жайсыз әсерін төмендету жөнінде белгілі бір дәрежеде жұмыс жүргізіп келеді.

Қазіргі кезең бағалы қағаздарға деген сұраныстың төмендеуімен және оның кірісінің артуымен сипатталады. 1999 жылғы сәуір айында валюта бағамы тәртібінің өзгертілуі мен бағалы қағаздар нарығына қатысушылардың теңгенің алдындағы бағамына қатысты сақтық білдіруі айналымдағы мемлекеттік қағаздар ауқымының азайып кетуіне әкеп соқты. Өйткені Қаржы министрлігі екінші тоқсанда теңгемен бағаланған қысқа мерзімді қағаздар шығаруды тоқтатты.

Нарықты дамыту мақсатында инвесторларға валютамен бағаланған қысқа мерзімді Маңғыстау облысы әкімшілігінің облигацияларын шығару жүзеге асырылды.

Жинақтаушы зейнетақы қорлары пайда болған уақыттан бергі қызметіне қарағанда, олар мемлекеттік бағалы қағаздар нарығындағы басқа инвесторларды - екінші деңгейдегі банктерді бірте-бірте ығыстырып тастап, негізгі инвесторға айналды. Бірақ кейінгі екі жылдағы көрініс басқаша сипат ала бастаған сыңайлы. Егер 1999 жылдың аяғында мемлекеттік бағалы қағаздардың үлес салмағы 95. 3%, корпорациялық бағалы қағаздар үлесі 4. 7% болса, ал 2000 жылдың соңында мемлекеттік бағалы қағаздардың үлесі 75. 1 %-ға төмендеп, ал корпорациялық бағалы қағаздар 24. 9%-ға көтерілді.

Қазақстандағы капиталды нақты секторға еркін бағыттай алатын қор нарығының қалыптаспағандығына айрықша қөңіл бөлу керек. 1998 жылы қор нарығында құрылымдық инвесторлардың - жинақтаушы зейнет-ақы қорларының пайда болуына байланысты бұрынғыдан да дами бастады. Өйткені қор нарығының барлық салаларының ішінде әсіресе жинақтаушы зейнетақы қорларының қаржылық бағалы қағаздар нарығына қатысқаны мейлінше маңыздырақ.

Өкінішке орай, еліміздеіі көптеген кәсіпорындар мен ұйымдар қор нарығына белсенді араласуға және оның мүмкіндіктерін пайдаланып, қосымша қаржы көздерін тартуға дайын емес болып шықты. Тәрулік мәселелерін шешуге мемлекеттің өз активтерін басқарудагы икемсіздігі де елеулі кедергі келтіруде. Осы уақытқа дейін үкімет ұлттық компаниялардың мемлекеттік емес облига-циялардың эмитенттері (шығарушылары) ретіндегі қуатын да пайдаланған емес. Сондай-ақ мемлекеттік емес бағалы қағаздардың тартымдылығын арттыру мәселелері де шешілген жоқ. Көптеген эмитенттер шығарылған бағалы қағаздар бойынша кірісті уақытылы есептеу мен ақша аударуда тәртіпсіздікке үрынады, корпорациялық басқарудың тиісті нормаларын өз деңгейінде сақтамай-ды. Мұның өзі ұсақ акционерлердың құқықтары мен заңды мүдделерінің бұзылуына, өзінің іс-әрекеттері жөніндегі ақпарларды ішкі және сыртқы инвесторлардың сұранысына сай тиісті деңгейде ашық көрсете алмауына әкеліп соқтыруда.

Корпорациялық бағалы қағаздармен операция кезінде тәуекелдің салмағын бөліп көтеру жүйесінің жоқтығы, акционерлік қоғамдардың іс-әрекетінде трансферттік сипаттың болмауы, акционерлік қоғамдарга қаржыны өте аз мөлшерде ғана емес, аса сақтықпен де салуға мәжбүр етеді. Мемлекеттік емес облигациялар мен кейбір акциялардың "тез" пайда болулары, "құрылымдық" инвесторлардың едәуір жоғары деңгейде қосылуы, бағалы қағаздар нарығында кәсіби қатысушылар және эмитенттердің өздері болғандығы себебінен туындап отыр. Осының бәрі ақыр аяғында мынандай жағдайға әкеледі: құрылымдық инвесторларда ақша болган кезде, нақты секторда осы ақшаға сұраныс бар кезде және әжептәуір қайтарымды сала бар болғанда, бірақ бағалы қағаздар-дың корпорациялық нарығы дамымаған кезде, тәуекелдік деңгейі өте жоғары болғанда бүл ақшаны тартуға мүмкіндік бермейді. Міне, осындай қолайсыз жағдайдың салдарынан жинақтаушы зейнетақы қорлары, сақтандыру компаниялары ақшасын отандық кәсіпорындарға емес, ірі шетелдік эмитенттердің акцияларына салғанды жөн көреді.

Біздің акционерлік компаниялардың акцияларын тартымды ету үшін (қазіргі кезде олардың саны 9 мыңның шамасында) оларды қор нарығына қоюы қажет. Сонымен қатар тәуекел жүгін бөлісу жүйесін жасау қажет, оның үстіне инвесторлардың мүддесін қорғауға баса көңіл бөлу керек. Бұл нарықты бәсекеге түсе алатындай, жеке тұлғаларды да өз кірістерін корпорациялық бағалы қағаздарга салуға ынталандыратындай етуге ұмтылу қажет. Бүгінде қор нарығын жандандыруға әсер ете алатын ең маңызды міндеттер, міне осылар.

Қор нарығы - нарықтық экономикаға бет бұрған өркениетті мемлекеттің айқын сипаттарының бірі. Өйткені ол ең әуелі меншік қозғалыстарын (халықта меншікті қайта бөлісу деп айтып жүргендей) өркениетті түрде акцияларды сатып алу жолымен жүзеге асырады. Соның нәтижесінде кез келген инвестор іс-қимылы айқын әрі кез келген компанияның әрекетімен таныса алады.

Сөйтіп инвестор қыры-сыры беймәлім, "айдалада ақ отау, аузы-мұрны жоқ отауды" сатып алмайды, ақшаны қайда салатынын, ең бастысы, кәсіпорын қуатының қай шамада екенін, менеджменті қалай қалыптасқанын, бір-бірін алдын ала білетін болады. Және кәсіпорынның өзі де меншік иесінен жан-жақты хабардар болмақ.

Екіншіден, қор нарығы субъективті факторлардан толықтай тәуелсіз болып, экономиканың нақты барометріне айналады, сөйтіп, алдын ала экономикадағы ахуалды талдау үшін де және ең маңыздысы, оң болжам жасау үшін де қызмет атқарады.

Үшіншіден, дамыған қор нарығы трансферттік менеджментті талап етеді. Яғни, бір меншік иелігін басқаратын компания сол жеке тұлғаның атынан немесе меншік иесінің тапсыруы бойынша сөйлей алады және егерде ол компания жасалған шарт бойынша талаптарды орындамайтын болса, меншік иесі бір жақты тәртіппен келісімді бүзады. Мұндай алғышарттар қалыптаспаған жағдайда өркениетті корпорациялық басқаруды талап ету қиын.

Осы секілді жөнсіздіктер салдарынан акциялар пакеті басқаруға берілетін компаниялар өздерін меншік иесі секілді ұстайды да, ал меншік иесі, тіпті, өз акцияларының қозғалысын қадағалау мен оларды басқару былай тұрсын, істің жай-күйіне көз жеткізе алмай дал болады. Экономикада дәл қазір осындай келеңсіздіктермен бетпе-бет келіп отырмыз.

... жалғасы- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz