Ақша нарығы мен валюталық биржалардың қалыптасуы, қызметі және Қазақстанда жетілдіру жолдары

Мазмұны

Кіріспе . . .

- Ақша нарығының қалыптасуы, мәні және атқаратын қызметі . . .

- Валюталық биржалар. Атқаратын қызметі . . .

- Қазақстан Республикасында ақша нарығы мен валюталық биржаларды жетілдіру барысы . . .

Қорытынды . . .

Пайдаланылған әдебиеттер тізімі . . .

5

6-26

26-32

32-36

37

38

Аннотация

Курстық жұмыста ақша нарығы мен валюталық биржалардың мәнін, оның түрлері мен атқаратын қызметін қарастырдым.

Қазақстан Республикасында ақша нарығы мен валюталық биржаларды жетілдіру барысын қарастырдым.

Курстық жұмыстың құрамында 7 - сурет, 17 әдебиет қолдандым.

Кіріспе

Ақша мен биржаның пайда болуы

Тарих құрылуының ұзақ мерзімді уақытында ақшаның пайда болуы және мәні туралы біркелкі шешімін тапқан емес. Экономикалық мектептің бір өкілдері ерте дүниедегі грек ойшылы Аристотель ұсынған қағидаға сұйене отырып, ақшаның шарты - белгілі март, адамдар арасындағы саналы келісім нәтижесі деп қараған. Басқа бағыттағы мектептің өкілдері ақшаны - мемлекет бекіткен тауарды айырбастауға қажетті құрал ретінде қарастырған. Үшінші өкілдері ақша өзінің табиғаты бойынша алтын мен күміске жататындығын айтқан.

«Биржа» деген термин ежелгі грек сөзі - "бурзэ", яғни әмиян деген мағынаны аңғартады. Алғашқы қор биржасы XVI ғ. Голландияда бағалы қағазды (облигация, содан кейін акция) шығару және сату үшін пайда болған. Ал XVII ғ. биржалар тауар жөне қор биржасы болып бөліне бастады. Қор биржаларының ең кең түрде дамыған кезі капитализмнің монополизм сатысына өту кезі, яғни XX ғ. бас кезі. Ол уақытта қор биржаларының негізгі операциялары өндіріс көсіпорындарының акцияларын шығару және сату болды. Биржа өнеркәсіп циклын және жалпы елдің экономикасы мен саясатындағы өзгерістерді қадағалап отыратын барометр сияқты. Сондықтан қор биржасы өнеркөсіптің өрістеу фазасында экономиканын өсуін ал дағдарыс фазасында оның баяулауына себепті болады.

Экономикасы дамыған мемлекеттерде биржалар бірнеше түрге бөлінеді. Мысалы,

• қор биржасы (бағалы қағаздар сатады) ;

• валюта биржасы;

• тауар биржасы;

• еңбек биржасы.

Сонымен, биржа - нарықтың ұйымдасқан түрі, онда сұраным мен ұсыным негізінде тауармен, бағалы қағаздармен сауда жасалады және қызметкерлер жалданады. Ол - сатушылар мен сатып алушылай келісімге келу үшін кездесетін орын.

Биржаның бысшы органы болып биржалық комитет саналады, ал оның мүшелерін брокер (немесе маклер) деп атайды. Олар бағалы қағаздар нарығында клиенттердің есебінен және солардың атағынан делдал болып операциялар жүргізеді. Себебі нарыққа клиенттердің өздері қатысуға болмайды. Брокерлер сол жұмысы үшін куртаж деп аталатын төлем ақы алады. Брокерлермен қатар өз есебінен ақша жұмсап алыпсатарлықпен айналысатын дилер де жүреді. Дилердің табатын пайдасы бағалы қағазды сататын және сатып алатын бағасының (курсының) айырмашылығына тең, ия болмаса клиент Берген мәміле сомасының белгілі бір келісілген нақты проценті болуы мүмкін. Бұл әрине келісім шартта көрсетіледі.

Сонымен, қор биржасы - бағалы қағаз иелерінің биржа мүшелері, яғни делдалдар арқылы бағалы қағаздары сату және сатып алу жөнінде мәміле жасайтын нарық.

1 Ақшаның қалыптасуы, мәні және атқаратын қызметі. Инфляция

Ақша дегеніміз тауарлардың тауары, оның өз бойыңда жасырын түрде барлық басқа тауарлар болады, егер керек болса, қызығарлық және тілеген заттың қандайына болса да тауарлар болады, егер керек болса, қызығарлық және тілеген заттың қандайына болса да айнала алатын сиқырлы құрал Құнның ақшалай нысанының бекуімен байланысты баға пайда болад. Баға құнының ақшалай көрініс. Оның құннын жоғары да, төмен де, тең де болуы мүмкін. Бұл өз алдына талдауды талап етеді. Табиғат өздігінен ақшаны да, банкирді де туғызған емес. Экономикалық қатынастардың дамуымен байланысты алтынға осындай қасиетті қоғам берген. Адамдардың алтынды ақша ретінде пайдалануы оның осы қасиетімен түсіндіріледі. Сонымен, ақша ерекше тауар, ол тауарлар дүниесінен жеке дара бөлініп шығып жалпы эквивалент рөлін атқарады.

Ақшаның жалпыға бірдей эквивалент ретінде мынадай ерекшеліктері бар: 1) ол нақты бір заттың, қоғамдық тұтыну құнының болатындығын; 2) онда абстракты еңбек бейнелейтін құнның да болатындығын; 3) тауар өндіруші жеке еңбегі. Қоғамдық еңбектің бір бөлшегі болып табылатындығын көрсетеді.

Тауар мен ақша арасындағы бірлік те қарама-қарсылық қайшылық та тұтыну құны арқылы көрінеді. Мысалы, өндіруші қоғамға бір қажетсіз тауарды шығарса, ол сатылмайды, оны ақшаға айналдыра алмайды. Өйткені оны тұтыну құны тұрғысынан қоғамдық қажеті де оның мүшелерінің қажетін де қанағаттаңдыра алмағаны. Егер тауар жеке қажеттілікті қанағаттандырса, ол тез арада өтіп кетеді, ақшаға айналады. Міне тауар мен ақша арасындағы әрі бірлік, әрі қарама-қарсылық осылай түсіндіріледі. Қазіргі нарық қатынасында бұл заңдылықты қатаң ескерген жөн. Ақша тауарлы шаруашылықта адамдардың қоғамдық қатынасын бейнелейді. Яғни ақша зат емес, адамдардың арасындағы өндірістік қатынас. Ақшаның қызметі: құн өлшеуші; айналыс құралы; төлем құралы; қазына жинау; дүниежүзілік ақшалар. Ақшаның ең бірінші және басты қызметі - құн өлшеуіші. Мұңда ол жалпы эквивалент рөлін атқарды. Оның мәні барлық тауарлардың құны ақша арқылы анықталады. Мұндай қызметті өзіндік құны бар тауар ғана атқара алады. Бұдан шығатын қорытынды, барлық жағдайда әрі өлшеуіші қызметін алтын ғана атқарады.

Ақшаның пайда болуымен байланысты бір тауардың екінші бір тауарға тікелей айырбасталуы (Т - Т) біржола тауар айналымына (Т - А - Т), яғни ақша арқылы тауар айырбасына орын береді. Ақша тауар айырбасында аралық, яғни айырбас құралының қызметін атқарады. Мұндай қызметті атқару үшін нақты ақша немесе ақша белгісі қажет, өйткені тауар тек нақты ақшаға, ал ақша тауарға тікелей айырбасқа түседі. Тауарды сатып алу, сату процесінде қолма-қол ақшаның орын алмауы да мүмкін. Оған себеп, тауарды өндірудегі өндіріс процесінің, сатудағы айналыс процесінің ұзақтықтары түрліше. Ал кейбір тауарларды өндіру мен сату процесі белгілі бір маусымға т. б. байланысты жағдайда болады.

Әсіресе халықаралық енбек бөлінісінің тереңдеуі мен экономикалық қатынастар шеңберінің ұлғаюымен ақша төлем құралы ретінде маңызды рөл атқарады. Бұл жерде қолма-қол ақшаның болуы міндетті емес. Оның қызметін кредит ақшалар атқарады. Соңғы кездерде есеп айырысу құралы ретінде тек қана банкноттар, чектер, қағаз ақшалар ғана емес, кредит карточкалары да кеңінен қолданылуда. Олардың әрбіреуінін рөлі мен орнына семинар сабақтарында кеңінен тоқталуды ұсынамыз. Қазына жинау тауар өндірісінің объективті қажеттілігінен туындайды, әрбір тауар өндіруші өзіне өз тауарларының өту-өтпеуіне қарамастан қандай жағдайда болсын басқа бір тауарды сатып аларлықтай, әр түрлі кездейсоқ нарық стихиясынан сақтарлықтай кепілдік жасауы керек. Сатпай тұрып, сатын аларлықтай, кез келген затқа әрдайым айырбастай аларлықтай белгілі бір мөлшерде ақша қоры болуы шарт, Тауар-ақша қатынасы, осымен байланысты ақшаның үстемдік етуі белгілі бір дәрежеге жеткенде кейбір адамдар үшін ақша қорын молайту олардың өмір сүруінің мақсат мүддесіне айналады. Қазіргі кәсіпкерліктің дамуымен байланысты бұл зор маңызға ие болып отыр. Тауар-ақша қатынасының ұлттық шеңберден шығын, дүниежүзілік нарықты қамтамасыз етуі оның дүниежүзілік қызметін көрсетеді. Ақшаның әлемдік аренаға шығуымен байланысты ол өзінін "ұлттық мундирін" алып тастан, алғашқы бағалы металдар қорытпасы түрінде қызмет атқарады. Дүние-жүзілік айналыста ақша ең алдымен төлем ретіңде қызмет атқарады. Ал оның түрлерін ілгеріде атап өттік. Сонымен дүниежүзілік ақшалар үш түрлі қызмет атқарады: 1) халықаралық төлем құралы; 2) халықаралық сатып алу, сату құралы; 3) қоғамның байлығын сипаттаушы құрал.

Қағаз ақшалар өте ертеде, ең алғаш Қытайда даму алған. Олардың металл ақшалар айналысынан, айналыс құралы ретінде атқаратын қызметінен шыққан. Өйткені металл ақшалар айналыс қызметін атқара отырып, тұтынуда тозады, салмағы кемиді, құны азаяды. Монеталардың номиналдық және нақыл мазмұны арасында айырмашылық пайда болады. Сөйтіп келе-келе олардың орнын қағаз ақшалар басқан. Егер қағаз ақшалар тауар айналысына қажетті мөлшерде шығарылатын болса, онда бұл ақшалардың нақтылы сатып алу қабілеттілігі олардың номиналдық алтын мазмұнына сәйкес келетін болады. Ал, егер ақша массасы тауар массасынан көп шығарылса, онда ол құнсызданады, инфляцияға ұласады. Инфляция белгілі бір елдің айналыстағы қағаз ақшасының шамадан тыс көбейіп кетуі салдарынан оның құнсыздануы. Инфляция қағаз ақшалардың алтынмен салыстырғанда құнының төмендеп кетуінен туады да, тауарлар бағасының көтерілуіне әкеп соғады. Осымен байланысты қағаз ақшаның ресми құнын өзінің тұрақты қалпына келтіру. Ол үшін бағасы төмендеп кеткен ақшаларды айналыстан шығарып, оның орнына толық құнды кредит билеттерін шығару (ашық девальвация), яки айналыстағы қағаз ақшаның ресми құнын төмеңдету (бүркемелі девальвация) мақсатымен ақша реформасын жүргізу. Ұлттық ақша өлшемінің алтындық мазмұнын кеміту және оның шетел валюталарымен қатынас курсын төмендету.

Ревальвация - ақша курсын көтеру. Алтын немесе шетел валютасымен салыстырғанда мемлекеттік қағаз ақша курсының өсуі. Ревальвация ақшаны тұрақтаңдыру мен бағаның инфляциялық өсуіне қарсы ықпал етудің белгілі бір әдісі. Сонымен, ақша тауар өндірісінің қажетті элементі. Оның тауарлар дүниесіндегі ерекшелігі: ақша жалпы эквивалент рөлін атқарады, бүкіл тауарлардың құн өлшеуіші.

Ақша техникалық құрал емес, ол экономикалық категория адамдар арасындағы өндірістік қатынастарды көрсетеді. Ақша қатынасының сипаты тауар өндірісінің типімен анықталады. Сондықтан ақшаның қызметінің әр қилы өндіріс тәсілдеріне ұқсастықтарына қарамастан, әлеуметтік-экономикалық мәнінде ерекшеліктер орын алды.

Ақшаға сұраныс пен ұсыныс

Макроэкономикалық тепе-теңдік ақша рыногында белгілі бір пропорциялардың болуын қалайды. Олардың ішіңдегі ең бастысы ақшаға деген сұраныс пен ұсыныстың тепе-теңдігі.

Ақшаға сұраныс шаруашылық агенттерінің сақтап жүрген ақша қаржыларының мөлшерімен анықталады. Шын мәнінде ол ақша қорына немесе қалған номиналды ақшаға деген сұраныс. Ақшаға сұранысты теоршшық талдау мен нарықтағы теңдік жағдайларын зерделеу бұл мәселелерде екі негізгі экономикалық мектептін монетарлық және кейнстік макроэкономикалық үлгілердің пайда болғанын көрсетеді.

Ақшаға деген сұраныстың монетарлық теориясы неоклассикалық дәстүрлерге сүйеніп, XVIII ғасырда пайда болды. Бұл теория экономика ғылымында үстіміздегі ғасырдың 30-40 - жылдарына дейін үстемдік жүргізген ақшаның сандық теориясының ұсыныстарын басшылыққа алды. Бұл мектептің негізгі идеяларын ұсынғандар ағылшын ғалымдары Д. Юм, Дж. Милль, А. Маршалл, А. Пигу, К. Виксель, Д. Патинкин, американ ғалымы И. Фишер, шведтік Г. Кассель мен Б. Хансен. Қазіргі монетаризм сандық теорияның жаңа варианты ретінде Чикаго мектебі ғалымдарының 50-60-жылдардағы еңбектерінея көрінеді. (М. Фридмен, К. Брунчер, А. X. Мельтцер) .

Монетаристер экономиканы дамытуда ақшаның реліне үлкен мән береді. Нарықтық шаруашылықтың циклдық өзгеруін түсіндіруде де ақша массасының маңызы бар деп есептейді. Монетаристердің ұраны - ақшаның маңызы бар (moneg masters) ал көбі тек ақшаның ғана маңызы зор деп ойлайды (moyey is all that matters) . Кейінірек қазіргі монетаристер өкілдері жасаған ақшаға сұраныс теориясының негізгі ерекшеліктерін қарастырамыз. Кейнсиандық және монетарлық тәсілдердің айырмашылықтарын жақсы білу үшін, алдымен неоклассикалық варианттың сандық теориясына талдау жасайық. Сандық теорияның негізгі постулаты (жорамалы) мынада: бағаның абсолютті деңгейі номиналды ақша қалдығының ұсынысымен анықталады. Басқаша айтқанда, ақшаны көп ұсынған сайын, бағанын деңгейі жоғары және керісінше болады. Мұндай тәуелділік белгілі кембридж теңдігі деп аталады. Кембридж мектебінің өкілдері ағылшын ғалымдары А. Маршалл, А. Пигу, Д. Робертен бұл теңдікті былай қисындайды:

М -s = КРҮ

Мұнда М -s - ақшаның номиналды саны: к - номиналды табыс пен қажетті ақша қалдықтары (шаруашылық істің құрылымында тұрақты болуы) арасындағы пропорция Р - бағаның абсолютті деңгейі, Ү - нақты табыс.

Егер К мен Ү - өзгермейтін тұрақты мөлшер деп есептесек, онда ақшаның номиналды санының өзгеруі М -s бағаның абсолютті деңгейінің де өзгеруіне әкеледі деген қорытынды жасауға болады.

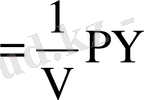

Американ профессоры И. Фишер өзінің "Ақшаның сатып алу күші" (1911) деген кітабында сандық теорияға негізделген тағы бір теңдікті есептеп шығарды: М -s V = РҮ мүндағы V - ақша айналымының жылдамдығы. Осындай жылдамдықпен номиналды қордың бір өлшемі айналымда қозғалыс жасайды.

Теңдіктің екі бөлігін V-ге белсек, мына формуланы аламыз:

М

-s

Equation. 3

Демек,

V

малшері кембридж формуласыңдағы

к

мөлшеріне кері әсері бар. Бұл қисын былай түсіндіріледі: егер ивдивидтер аз ақша қалдықтарын сақтаса

(к

- төмен) онда соңдай көлемде тауар өткізу үшін ақша айналымының жылдамдығын арттыру керек

(V

жоғары) .

Equation. 3

Демек,

V

малшері кембридж формуласыңдағы

к

мөлшеріне кері әсері бар. Бұл қисын былай түсіндіріледі: егер ивдивидтер аз ақша қалдықтарын сақтаса

(к

- төмен) онда соңдай көлемде тауар өткізу үшін ақша айналымының жылдамдығын арттыру керек

(V

жоғары) .

Ақшаға сұраныстың неоклассикалық теориясы математикалық тұрғыдан үш теңдік жүйесінен тұрады, олар кембридж теңдемесімен тығыз байланыста. Біріншіден, бұл теңдеу номиналды ақша қалдығына сұранысты суреттейді:

М 2 = КРҮ

Екіншіден, бұл теңдеу ақшаның ұсыну қызметін сипаттайды М s = М -s

Үшіншіден, бүл теңдеу нарықтағы теңдіктің жағдайларын көрсетеді: М s = М - д яғни ақшаға деген жоспарлы сұраныс оның нарықтағы тепе-теңдігін сақтайтындай жоспарланған ұсынысына сәйкес болуы қажет.

Демек, неоклассиктердің түсінігіңде ақша нарығының макроэкономикалық үлгісі мынаған негізделген: ақшаға деген жиынтық сұраныс ақшалай табыс дәрежесінің қызметі (РҮ), ал ақшаны ұсыну экзогенді тұрақты мөлшер, яғни ақшаға сұраныстан тыс бөлек тағайындалады.

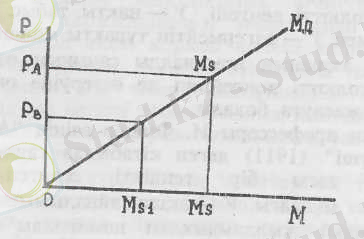

График түрінде бүл үлгіні былай көрсетуге болады.

М s М -s - ақшаны ұсыну қисық сызығы.

ОМД - ақшаға сұраныстың қисық сызығы.

1-сурет.

Ақшаға сұраныстың қисық сызығы.

Суретте ақшаға сұраныстың (М) баға дәрежесіне тәуелділігі (Р) бейнеленген. Баға дәрежесі өскен сайын ақшаға да сұраныс ұлғаяды. Ақшаға сұраныстың қисық сызығы табыстың деңгейімен (Ү) байланысты. Ол толық жұмыспен қамтылған жағдайда бекітілген. Табыстардың өсуі ақшаға деген сұраныстың үлкен жұмсақтылығына, икемділігіне әкеледі, ол суретте сұраныс қисық сызығының көп жазықтығымен көрсетілген. Ақшаға сұраныстың қисық сызығы М s М s тіке сызылған, өйткені баға дәрежесіне байланысты емес.

Баға Р А - деңгейінде тағайындалғанда ақшаға сұраныс пен оны ұсынудың қисық сызығы қиылысқан нүктесіңде ақша рыногынының неоклассикалық үлгісі теңдік жағдайда болады. Егер баға жалпы деңгейлік Р В келеміне дейін төмендесе, овда тең М s М s3 артық ақша ұсынысы шығады.

Мұндай жағдайда ақша құнсызданып, бағалар өсіп Р А деңгейіне жақыңдайды. Сөйтіп, нарықта автоматты теңдік орнату тенденциясы көрінеді.

Кейнсиандық теория ақшаға сұранысты түсіндіргенде неоклассиктерден мүлдем алшақтайды. Дж. М. Кейнс "Жұмыспен қамту, процент және ақшаның жалпы теориясы" деген еңбегінде адамдардың ақшалай (өтімді) түрде жинақ сақтауға ұмытылуының үш психологиялық себебін ұсынды: трансакциондық, алыпсатарлық және сақтық.

Трансакциондық қалдық қаржыларды белгілі бір ақша табысының деңгейін ұстап тұру үшін сақтайды. Табыс келтіру және оны жұмсау белгілі уақытқа белінген және бұл интервалды үнемі толықтырып тұру керек. Егер интервал ұзақтығы тұрақты болып және ол табыс деңгейімен процент нормасының өзгеруімен байланысты болмаса (оларды мүлдем ескермеуге болмайды) онда мынадай қорытындыға келеміз: жеке дара адам үшін трансакциондық қалдық деңгейі оның ақша табысындағы үлесіне тең болады:

.

.

Сонымен Дж. М. Кейнс ақшаға сұранысты түсіндіруде неоклассиктер теориясы өкілдерінің бұл жөніндегі пікірлерімен сәйкес келеді. Қалдық ақшаларды, алыпсатарлық немесе сақтық, бейқам болу ниетімен ұстап тұру себептері де бұрынғы неоклассиктердің көзқарастарынан айырмашылықтары көп.

Дж. М. Кейнс ақшаға сұраныс теориясында жоғарыда аталған себептерге ерекше мән берген. Оның ойынша, финанс рыногындағы екі ұштылықпен қауып-қатер жагдайында ақшаға деген сұраныс белгілі дәрежеде облигациадан түсетін табысқа да байланысты. Егер адам алып-сатарлық ойымен болашақтағы процент нормасын нарықтан күткеннен көп екенін есептеп шығарса, онда ол ақшаны жинақтап ұстауға тырысады, облигацияларды сатып алмайды, өйткені процент нормасының өсуі облигация курсын төмендетеді. Демек, бұл пиғыл алыпсатарлыққа жақын және ол процент ставкасының өзгеруімен байланысты.

Сонымен экономика ғылымында Кейнс қоржындық таңдау проблемасын енгізді, белгілі адамның активінің (ақшасының) қолайлы құрылымы қандай болуы керек (ақша қаржысымен облигация үлестерінің арасалмағы) ин-дивидтің (адамның) күткен үмітін талдауда да ол басты рөл атқарады. Ол ақшаға сұранысты болжап білуге болмайтын құбылысқа айналдырады.

Сұраныс екі бөлікке бөлінеді:

М

д

=

М

+ М

+ М

=l

1

(Ү) + L

2

(r-r)

=l

1

(Ү) + L

2

(r-r)

М д - трансакциондық сұраныс иемесе басқаша көрінісі,

l

1

(y) ; М

- алыпсатарлық сұраныс немесе басқаша көрінісі,

- алыпсатарлық сұраныс немесе басқаша көрінісі,

L 2 (r-r) r -нарықтың проценттік ставкасы, - r процент нормасының жайшылықтағы күтімі.

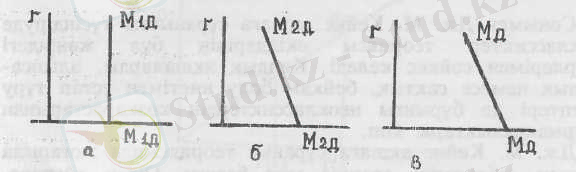

Ақша нарығының Кейнстік агрегаттық үлгісі трансакциондық алыпсатарлықтың ақша қалдықтарына сұраныс қызметін біріктіреді сонымен қатар сақтандыру пиғылы да ескеріледі. График түрінде бұл 2-суретте көрсетілген.

2-суреттегі график ақшаға трансакциоңдық сұранысты білдіреді. Алыпсатарлық пиғыл Кейнс теориясыңда өтімділікті мақұл кереді (предпочтение ликвидности) . Өтімділікті (ликвидность) L символымен белгілейді.

Бағалы қағаздардың (облигациялар және тағы басқалар) курсы біріншіден, түсетін табыстарға (акциадан - дивиденд) облигациялардан процент, екіншіден депозит (салым) бойынша процент ставкасына байланысты. Демек, облигация құрайтын құнды-бағалы қағаздар табысы проценттің орташа деңгейі.

2 - сурет.

Ақшаға трансакциоңдық сұраныстың қисық сызығы.

2-сурет ақшаға деген трансакциондық сұранысты білдіреді. Ол проценітің (r) дәрежесіне байланысты болмайды, сондықтан да трансакциондық сұраныс тік сызық. Ал 2, б-суретте ақшаға деген алыпсатарлық сұраныс керсетілген. Ол ставка процентіне бағынышты және ол теңділік екі жақты. Процент жоғары болған сайын қолдағы ақшаны облигация түрінде ұстаған тиімді, өйткені өтімділікке жол жоқ 2, в-суретінде ақшаға деген жалпы сұраныс бейнеленген, яғни М д М д сызығы көбейте қосудан жасаған.

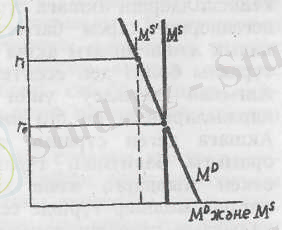

Ақшаны ұсыну егер ол экзогенді автономиялық ақшаға сұраныс пен ставка процентінің көлеміне тәуелсіз түрде болса, тік сызық арқылы көрінеді. (3-сурет) . Енді ақшаға сұраныс графигі мен ақшаны ұсыну графигін біріктірейік. 1-суретке қарағанда ординат белдігіне баға дәрежесін емес, ставка процентінің мөлшерін енгізейік (4-сурет) .

М д және М s сызықтарының қиылысы ақша рыногындағы тепе-теңдік процентінің r° деңгейінде орнағанын көрсетеді. Егер мысалға, орталық банк ақшаны ұсынуды азайтса, онда М s сызығы соған ығысып М s’ жағдайына енеді. Сөйтіп ақша рыногында жаңа тепе-теңдік орнайды, бірақ ол проценттің жоғары деңгейінде болады. 4-суретте несие-қаржы орындары басшыларының ақшаны ұсынуды ұлғайту немесе азайту арқылы процент ставкасы деңгейіне қалай әсер ететіні анық көрініп тұр.

3 - 4 сурет.

Ақшаға сұраныс және ұсыну сызбасы

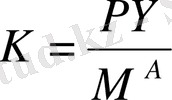

30-жылдардағы Кейнс идеяларының кеңірек таралуы неоклассикалық теорияның деградацияланып құруына әкелді. 50-жылдарда Кейнстерге қыр көрсетіп күреске шақырған қазіргі монетаристер сандық теорияны бұрынғы қалпында дүниеге келтіруге болмайтындығын түсінді. Сондықтан да осы теорияның негізін қалаушы - американ профессоры, экономика саласында Нобель сыйлығының лауреаты Милтон Фридмен ақшаға сұраныс теориясын микроэкономикалық сатыда (жекелеген шаруашылық агенттерінің тәртібі) зерделеуге көңіл аударып, содан кейін барып алынған қорытындыларға макроэкономикалық шеңберде мән беріп, ақшаға деген сұраныстың өзгерісін және оның барлық шаруашылық ықпалын талдайды. Ақшаға сұраныстың таза теориясы деген атпен белгілі болған сандық теорияның жаңа вариантында М. Фридмен ақшаға сұраныстың кызметін былайша көрсетті:

... жалғасы- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz