Портфельдік инвестициялар: теориялық негіздері, тиімділігін бағалау және Қазақстандағы басқару мәселелері мен шешімдері

МАЗМҰНЫ

КІРІСПЕ

- ПОРТФЕЛЬДІК ИНВЕСТИЦИЯЛАРДЫҢ ТЕОРИЯЛЫҚ портфельдің типтері мен қалыптасу портфельдің тиімділігі өлшейтін негізгі көрсеткіштер

- ҚАЗАҚСТАН РЕСПУБЛИКАСЫНЫҢ ПОРТФЕЛЬДІК ИНВЕСТИЦИЯЛАРДЫ БАСҚАРУДЫҢ ПРОБЛЕМАЛАРЫ МЕН ОНЫ ШЕШУ ЖОЛДАРЫ

2. 1. Портфельдік инвестицияларды басқаруда қалыптасқан проблемалар

2. 2. Портфельдік инвестицияларды басқаруды жетілдіру жолдары

ҚОРЫТЫНДЫ

ҚОЛДАНЫЛҒАН ӘДЕБИЕТТЕР ТІЗІМІ

КІРІСПЕ

Ертеде банкирлер қаржылық құжаттарды теріден жасалған дорбаларда, яғни “портфель” деп аталатынында ұстаған. Қазіргі кезде қаржылық есеп құжаттар көрінбейтін бухгалтерлік электрондық есеп айырысулар түрінде болып жатыр, ал “портфель” деген термин сақталды. Яғни, бүгінгі таңда бұл банктің барлық активтер мен пассивтердің жиынтығы дегенді білдіреді.

Портфельдік инвестициялардың мақсаты болып, инвесторлардың едәуір тиімді жұмыс істейтін кәсіпорындардың, бағалы қағаздарға және сонымен қатар мемлекеттік пен жергілікті билік органдарымен шығарылатын бағалы қағаздарға салынған қаражаттардан максималды пайда табу. Портфельдік инвестор, тікелей инвесторларға қарағанда инвестицияланатын объект- кәсіпорындарға қатысты жақтық бақылаушының ұстанымына ие болады және көбінесе оны басқаруға араласпайды.

Әрі жоғары табысты, әрі жоғары сенімді, әрі жоғары ликвидті бағалы қағаздарды табу өте қиын. Әрбір бөлек қағаз ең көбі осы қасиеттердің екеуіне ғана ие бола алады. Портфельдік инвестициялаудың мәні, әртүрлі активтер топтарының арасында инвестициялық потенциалды тиімді бөлу болып табылады. Бастапқыда белгілі бір портфельдің қалыптасуында қандай мақсаттар мен міндеттер тұрғанына байланысты әртүрлі активтер типтерінің арасында белгілі бір пайыздық арақатынас таңдалынып, инвестордың портфель құраушылары болып келеді. Инвестордың қажеттіліктерін дұрыс ескеру және тиімді табыстылық пен мөлшерленген тәуекелді байланыстырып, активтер портфелін құрастыру -әрбір қаржылық мекемедегі менеджердің негізгі міндеті.

Сондықтан менің бұл тақырыпты таңдаған себебім, портфельді басқару саласы біздің елімізде енді ғана дамып келе жатыр. Мұнда талдайтын, қарастыратын мәселелер өте көп, саланың даму барысы да қиыншылықтарға дұшар болуда.

Бұл тақырыптың өзектілігі де мемлекетіміздегі саланың жаңашылдығында яғни, портфельді қалыптастыруда қандай негізгі қағидалар, бағыттар және әдістер қолданатының жазып өтемін.

Бітіру жұмысым екі тараудан тұрады. Бірінші тарау портфельдік инвестициялаудың теориялық негіздері деп аталады. Мұнда мен жалпы дүниежүзілік тәжірибеде қолданылатын портфельдің типологиясы мен оны қалыптастыруда қолданылатын негізгі қағидаларын және мүмкін болатын тәукелдерді, портфельдің тиімділігін өлшейтін көрсеткіштер, портфельдің иммунизациясы мен оптимизациясын қарастыруды жөн көрдім.

Екінші тарауда, мен портфельдік инвестицияларды басқару барысында жалпы және біздің мемлекетімізде саланың дамуы ерекшелігіне байланысты туатын проблемаларымен, оларды шешу жолдарын іздестіруге тырыстым.

Бұл жұмысымды жазу барысында маған А. С. Шапкиннің «Экономические финансовые риски, оценка, управление портфельными инвестициями» (М, 2003), Лоренц Дж. Гитманның «Основы инвестирования» және Уильям Ф. Шарптың, Гордон Дж. Александер, Джефри В. Бэйли мен Майкл Д. Джонктың «Инвестиции», сонымен қатар «Энциклопедия финансового риска-менеджмента» А. А. Лобанов, А. В. Чугунова басқарумен шыққан, т. б. еңбектер көп көмегін тигізді. Осы жұмыста таңдаған тақырыпты барынша ашып көрсетуге тырыстым.

Бұл жұысты бітірудегі негізгі мақсатым- портфельді қалай тиімді дұрыс басқару қажет, жалпы инвестициялар, портфель дегеніміз не, бағалы қағаздардың қандай түрлері бар және т. с. с. сұрақтарға жауап беруге тырысамын.

1. ПОРТФЕЛЬДІК ИНВЕСТИЦИЯЛАРДЫҢ ТЕОРИЯЛЫҚ НЕГІЗДЕРІ.

1. 1. Инвестициялық портфельдің типтері мен қалыптасу қағидалары.

Инвестициялар дегеніміз капиталдың ұзақ мерзімді салымдар түріндегі қаржылық ресурстарды қолдану. Инвестицияларды заңды және жеке тұлғалар жүзеге асырады, олар коммерциялық тәуекелдің дәрежесіне қарай инвесторлар: кәсіпкерлер, алып-сатарлар (спекулянттар), ойнаушыларға бөлінеді. Инвестор-әдетте қарыз (бөтен) капитал салымдарымен іске қосылып, тәуекелді минимизациялауға тырысады және сонымен қатар, ол капитал салымдарды қаржыландыруда делдал болып табылады. Кәсіпкер - ол өз капиталын белгілі бір тәуекелмен салады. Спекулянт - ол белгілі бір, алдын ала есептелген тәуекелге баруға дайын тұлға. Ойыншы - ол кез келген тәуекелге бара алатын тұлға.

Инвестициялар тәуекелді (венчурлы), тіке, портфельді және аннуитетті болуы мүмкін.

Венчурлы капитал - бұл термин тәуекелді капитал салымдарды белгілеуде қолданылады. Венчурлы капитал өзара байланысты емес жобаларға салынады, яғни, жұмсалған қаражатты тез арада өтеу мақсатында.

Тікелей инвестициялар - белгілі бір шаруашылық субъектті басқаруында орын алуы мен құқықтарға ие болу және табысты жоғарлату мақсатымен, осы шаруашылық субъектілердің жарғылық қорына салымдар болып табылады.

Портфельдік инвестициялар - портфельді қалыптастыруымен байланысты бағалы қағаздар мен басқа да активтерді сатып алу деп аталады. Портфель - салушының нақты инвестициялық мақсатқа жетудегі құрал болып, әртүрлі инвестициялық құндылықтардың біртұтас жиынтығы. Портфельге бір типті акциялар бағалы қағаздар немесе әртүрлі инвестициялық құндылықтар (акциялар, облигациялар, жинақ пен депозиттік сертификаттар, кепілдік куәліктер, сақтандыру полистер, т. с. с. ) енуі мүмкін.

Аннуитет- бұл белгілі бір уақыт аралықтарында ақша салушыға нақты табыс әкелетін инвестициялар. Негізінен бұл сақтандыру мен зейнетақы қорларға жұмсалатын ақша салымдары.

Нарық жағдайын және инвестордың мүмкіндіктерін, оның инвестициялық стратегияны дұрыс таңдауына байланысты. Портфельдік инвестициялау басқа капитал салымдарына қарағанда бірнеше ерекшеліктер мен артықшылықтарымен көзге түседі. Инвестициялық портфель деп, заңды немесе жеке тұлғаларға тиесілі бағалы қағаздардың жиынтығын айтады. Жетілген қор нарығында бағалы қағаздардың портфелі - бұл жеке басты өнім, яғни қор нарығында инвесторлардың ақша салынуында барлық қажеттілікті бүтіндей немесе бөлек қанағаттандыра алу қабілеті бар өнім.

Негізінен нарықта тәуекел мен табыс арақатынасы белгіленген инвестициялық сапа сатылады және ол портфельді басқару процесінде жақсартылады/1/.

Портфельдік инвестициялау қор нарығының әртүрлі салалардағы барлық инвестициялық қызметтердің нәтижелерін бақылауға, жоспарлауға және бағалауға мүмкіндік береді.

Портфельдік инвестициялардың негізгі міндеті - инвестициялаудың шарттарын жақсартып, бағалы қағаздардың жиынтығына бір бөлек алынған бағалы қағаз ұстанымынан ерекшелену мүмкін емес, яғни, тек қана олардың алмасуы арқылы мүмкін болатын инвестициялық сипаттама беруі болып табылады.

Тек қана портфельдің қалыптасуында жаңа белгілі сипаттамаға сай инвестициялық сапа жетіледі. Осылайша, бағалы қағаздардың портфелі инвесторларға қажетті тәуекелдің минимум дәрежедегі табыстардың тұрақтылығы қамтамасыз етілетін көмекші құрал болып келеді.

Инвестициялық портфельді қалыптасуында келесілерді ескеру қажет:

- Салымдардың кауіпсіздігі инвестициялық капиталдың нарығында келеңсіз жағдайларға инвестициялардың қарсы тұрақтылығы;

- Табыс алуының тұрақтылығы;

- Салымдардың ликвидтілігі, яғни тауар алуында тез қатысу қабілеттілігі немесе тез және шығынсыз қолма қол ақшаға айналуы.

Бірақ ешбір инвестициялық құндылық аталған қасиеттерге ие болмайды, сол үшін бұл жағдайда компромиске баруға тура келеді.

Портфельді жүргізуде негізгі сұрақ болып, әртүрлі қасиеттері бар бағалы қағаздар арасында қатынасын анықтау табылады.

Портфельдік инвестициялаудың негізгі артықшылығы болып, арнайы инвестициялық міндеттерді шешу үшін портфельді таңдау мүмкіндігі табылады.

Портфельдің типі- бұл оның тәуекел мен табыс арақатынасына негізделген инвестициондық сипаттама. Сонымен қатар портфель типін сыныпталуында маңызды белгі болып, табыс қай қайнар көзінен алынған және қандай әдіспен, яғни, бағам құнның өсуі арқылы ма, әлде дивиденд пен пайыздардың ағымды төлемі арқылы ма алынғаны табылады.

Портфельдің екі негізгі типін ажыратады:

- Пайыздар мен дивидендтер арқылы алынған табысқа бағытталған (табыс портфелі) ;

- Портфельдегі инвестициялық құндылықтардың бағам құнның өсуіне бағытталған (өсу портфелі) .

Бірақ сонымен қатар өсу портфеліне әртүрлі инвестициялық қасиеттері бар түрлі түрлі бағалы қағаздар енуі мүмкін, сол үшін табыс және өсу портфелі, яғни, аралас түрі де бөлек қарастырылады.

Өсу портфелі- бағам құны өсіп жатқан компанияның акцияларынан қалыптасады. Бұл портфель типінің мақсаты- дивидендтер алуымен қатар портфельдің капиталдық құнын өсіру. Бірақ дивидендтік төлемдер аз көлемде төленеді, сондықтан бұл топқа кіретін портфельдердің түрлерін портфельдегі акциялар жиынтығының бағамдық құнның өсу қарқыны анықтайды.

Агрессивті өсу портфелі капиталдың максималды өсуіне бағытталған. Мұндай портфельге өсіп жатқан жас компаниялардың акциялары енеді. Осы типке инвестициялар едәуір тәуекелді болады, бірақ ең үлкен табысты әкеледі.

Консервативті өсу портфелі осы топтағы портфельдер арасында ең тәуекелсіз болып келеді. Ол негізінен танымал, ірі және үлкен емес, бірақ тұрақты бағам құнның өсу қарқынымен сипатталатын компаниялардың акцияларынан тұрады. Портфельдің құрамы ұзақ мерзімде тұрақты қалып, капиталдың сақталуы үшін бағытталған.

Орташа өсу портфелі агрессивті және консервативті портфельдердің қасиеттерін біріктіреді. Яғни тұрақтылығы мен сенімділігі консервативті өсуімен, ал табыстылығы агрессивті өсуімен қамтамасыз етіледі.

Табыс портфелі пайыздық және дивидендтік төлемдердің ағымды табыстың максималды көлемін алуына бағытталған. Бұл портфель типінің ерекшелігі болып, консервативті инвестор үшін тиімді келетін минималды тәуекел дәрежесіне сәйкес келетін табыс деңгейінің қажетті көлемін алу мақсаты табылады.

Тұрақты табыс портфелі жоғары сенімді бағалы қағаздардан қалыптасып, минималды тәуекел деңгейінде орташа табыс әкеледі.

Табысты қағаздар портфелі орташа тәуекел деңгейінде жоғары табыс әкеледі және жоғары табысты корпорациялардың облигациялардан, бағалы қағаздардан тұрады.

Табыс және өсу портфелінің құрылуы қор нарығындағы бағамның төмендеуі мен төмен дивидендтік және пайыздық төлемдерден болатын жоғалтулардан сақтану үшін қолданылады. Қаржылық активтердің бір бөлігі оның иесіне капитал құнның өсуін әкелсе, екінші бөлігі табыс әкеледі.

Екі бағытты портфельдің құрамына салынған капиталдың өсуі жағдайында оның иесіне жоғарғы табыс әкеледі. Яғни, бұл екі типті акцияларды шығаратын компаниялардың бағалы қағаздарға капитал салу, бірінші типі жоғарғы табыс әкелсе, екіншісі капиталдың өсімін қамтамасыз етеді.

Балансталған портфель тек қана табысты балансталмай, сонымен қатар бағалы қағаздармен операцияларды жүзеге асыру барысында болатын тәуекелді де балансқа келтіреді/2/.

Инвестициялық портфельді құрастырғанда келесідей қағидалар қолданылады:

- Консерватизм қағидасы, жоғары сенімді және тәуекелді бөлімдер арақатынасы бір-бірін орын басу арқылы құрылады. Осылайша, инвестициялық тәуекел негізгі сомманы жоғалтуында емес, жеткіліксіз жоғары табыс алуында болады;

- Диверсификация қағидасы, бұл портфельдік инвестициялаудың бастысы болып келеді. Бұл қағиданың негізгі идеясы ағылшын мақалынан шығады-бір дорбаға барлық жұмыртқаларды салмаңыз. Яғни, барлық қаржыны бір түрлі бағалы қағазға салмау қағидасы, осы арқылы көптеген жоғалтулардан өз-өзін сақтай аласыз;

- Жеткілікті ликвидтілік қағидасы, портфельдегі тез сатылатын активтердің үлесін жоғары табысты мәмілелерді жүзеге асыру үшін қажетті деңгейде ұстау және клиенттердің ақша қаражатындағы қажеттілікті қанағаттандыра алатын деңгейді тұрақты жағдайда ұстау. Инвестициялық портфельдің тиімділігін өлшейтін негізгі көрсеткіштер.

Пайда табу мақсатында, инвестор әртүрлі тәукелдерден қорғанып қаржы құралдарын портфелін қалыптастыру керек. Портфель тәуекелдерін басқарудың екі негізгі әдісі бар. Бөлек қаржы құралдарына немесе олардың тобына қатысты тәуекелдер (жүйелі емес тәуекелдер), инвестициялық портфельді диверсификациялау арқылы төмендетуге болады. Ал, бөлек қаржы құралдарын тәуекелдері өзара өте корреляцияланған болса (жүйелі тәуекелдер), диверсификация тек тәуекелдердің орташа мәнге келтіреді.

Жүйелі тәуекелден қорғану үшін, портфельді тәуекелдің кез-келген факторға сезімталдығы жоқ болатындай құрастыру қажет. Тәуекелді басқарудағы мұндай бағыт хеджирование немесе иммунизация деп аталады.

Қазіргі қаржылық құралдарың түрлері өте көп. Портфельді құрастыруда тәуекел факторлармен қоса, инвестор операцияларды жүргізу үшін биржалық шектеулерді, салық салу және реттеуші органадрының шектеулерін ескеру тиіс. Мұндай жағдайларда портфельді қалыптастыру міндеті өте ауыр және еңбекті көп қажет етеді. Оны шешуге қажетті аппарат математикалық бағдармалау әдістер жиынтығы түрінде болады.

Жүйелі емес тәуекел, яғни бөлек қаржы құралдарға қатысты тәуекел портфельді диверсификациялауға қосымша шектеулердің көмегімен қадағаланып отырды. Жүйелі емес тәуекелдерді басқаруда кең жайылған бағыттарының бірі орташа табыстылық және табыстылық дисперсияның (mean- varіance analysіs) портфель сипаттамаларын бейнелеуіне негізделеді.

Оптималды портфель болып, берілген дисперсия деңгейіндегі жоғарғы табыстылыққа және берілген тәуекел деңгейіндегі төмен табыстылық дисперсиясына ие табылады. Портфель құраушылары тұрақты табыстылығы бар құралдар және акциялар болуы мүмкін. Қарастырып жатқан портфельдің оптимизациялау, бағытының негіз қалаушысы, нобель лауреаты Г. Марковиц болады/3/.

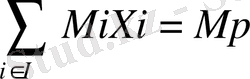

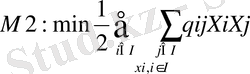

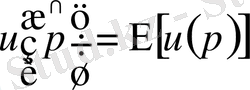

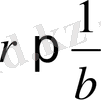

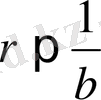

Оптимизациялық есептің сәйкес өрнегін жазу үшін келесі белгілерді енгізейік:

Q - қаржы құралдардың табыстылықтары арасындағы ковариациялар матрицасы, {q

іj

}, і, j

І;

І;

Mі - і-ші қаржылық құралдың күтілетін табыстылығы, і

І;

І;

Mp - талап етілетін портфельдің орташа табыстылығы;

Xі - і-ші типтегі құралдардан тұратын, портфельдің үлесі, і

І.

І.

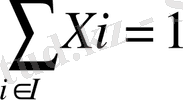

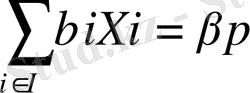

Шексіз қарызға алушылық рұқсат етілген жағдайда портфельдің қалыптасуы, келесі оптимизациялық есепті шешу арқылы жүзеге асады:

Equation. 3,

Equation. 3,

Equation. 3 .

Equation. 3 .

Оптимизациялаудың критерии болып, портфельдің табыстылық дисперсиясы табылады. М1 есептің шешім оптималдылығының бірінші деңгейлі шарттарын қолданудың аналитикалық жолымен табуға болады /4/:

,

мұнда

,

мұнда

е - барлық құраушылар бірге тең, вектор;

М - қаржы құралдар табыстылығының математикалық күтулердің векторы, М=(М 1 , М 2 , . . . , М j ) Т ;

есебінің шектеулеріне сәйкес Лагранж көбейткіштері.

есебінің шектеулеріне сәйкес Лагранж көбейткіштері.

Егер де қаржы құралдарының қысқа сатылымдарына тиым салынса, онда М1 есебінде

, і

, і

І шектеулер қосылады. Бұл жағдайда оптимизациялық есептің шешімі үшін сандық әдістер қолданылады.

І шектеулер қосылады. Бұл жағдайда оптимизациялық есептің шешімі үшін сандық әдістер қолданылады.

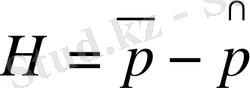

Мр әртүрлі мәндерінде есептің шешімі белгілі бір орташа табыстылық пен табыстылық дисперсиясымен сипатталынатын портфельдер жиынтығын береді. Егер оптимизацияланған портфельдер үшін орташа табыстылық пен табыстылықтың орташа квадратты ауытқуының

арасында тәуелділікті 1 суреттегі қисық арқылы көрсете аламыз.

арасында тәуелділікті 1 суреттегі қисық арқылы көрсете аламыз.

Мр

1 Сурет. Портфельдердің тиімді жиынтығы .

АВ қисығының кесіндісінде нүкте ретінде көрсетілген әрбір портфель үшін ВС кесіндідегі сәйкес келетін орташа квадраттық ауытқу мен жоғары орташа табыстылығына ие портфель бар болады. Осылайша ВС қысығының кесіндісі ең жақсы портфельдер жиынтығы, яғни тиімді жиынтығынан портфельді таңдау инвестордың тәуекелге қатынасымен анықталады. Осыны анықтау үшін талғамсыздық қисықтары (іndіfference curves) пайдаланылады. (сурет 2) .

Бір қисықтың үстінде орналасқан барлық портфельдер инвесторды бірдей қанағаттандырады. Инвестор бір-біріне параллель шексіз көп талғамсыздық қисықтарына ие болады. Егер де талғмасыздық қисықтары дөңес болса, инвестор орташа табыстылық жоғарласа ғана тәуекелдігін жоғарлатуға барады. Мұндай инвесторды тәуекелге икемсіз деп атайды (rіsk-averse) /15/.

Тиімді жиынтығынан ең жағымды портфельді таңдап алу үшін инвестор өз талғамсыздық қисықтарын тиімді жиынтық қисығымен бірге бір графикте бейнелеу тиіс.

Ең жағымды портфель талғамсыздық қисығы мен тиімді жиынтық қисығы қиылысу нүктесі орналасады. (сурет3)

Mp Mр

2 Сурет. Талғамсыздық қисықтары 3 Сурет. Оптималды портфельдің таңдалуы

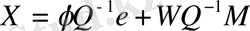

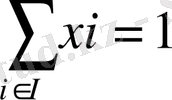

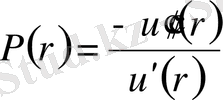

Тәуекелсіз қаржы құралдары бар болғанда қарастырған есебіміз жеңілденеді. Бюджеттік шектеуді

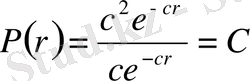

жоюға болады, өйткені қалған қаражаттар тәуекелсіз құралдарға инвестицияланады. Онда, оптимизациялық есеп келесі түрге ие болады:

жоюға болады, өйткені қалған қаражаттар тәуекелсіз құралдарға инвестицияланады. Онда, оптимизациялық есеп келесі түрге ие болады:

мұнда

r - тәуекелсіз құралдың табыстылығы.

М2 - есебінің аналитикалық шешімі келесідей жазылады:

; тәуекелсіз құралдарға ивестициялардың көлемі.

; тәуекелсіз құралдарға ивестициялардың көлемі.

тең.

тең.

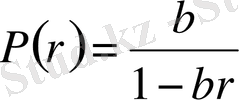

М1 және М2 оптимизациялық модельдерінің 2 негізгі шектеуді атап өтейік. Екі модельде жүйелі емес тәуекелді қадағалайды және жүйелік тәуекелді ескермейді. Егерде нарық индексіне і-ші қаржы құралдың р і регрессиялық коэффициентін қарастырсақ, онда портфельдің нарықтық тәуекелі қосымша шартты енгізу арқылы шектелуі мүмкін:

,

,

мұнда

- нарық индексіне барлық портфельдің талап етілетін регрессия коэффициентінің шамасы.

- нарық индексіне барлық портфельдің талап етілетін регрессия коэффициентінің шамасы.

М1 және М2 модельдері акцияларға қолданылып, опциондарға қолданыла алмайды.

Сызықты емес құралдар портфельдерінің оптимизациясы жиі пайдалылық функциясын қолдану арқылы жүзеге асады.

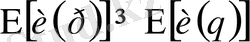

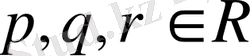

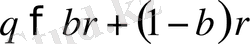

Егерде талғамды қалыптастыру үшін кездейсоқ шамалар туралы сөз болса, онда күтілетін пайдалылық (expected utіlіty) концепциясы пайдаланылады. Бұл теорияның іргетасын қалағандар америка ғалымдары фон Нейман және Моргенштерн /5/ б. т.

Инвестордың қалауы бұл концепцияның шегінде орналасқан, егер u функциясы бар болып, р және q кездейсоқ шамалар үшін келесі теңсіздік,

(2)

(2)

р - кездейсоқ шама инвестор үшін q кездейсоқ шамадан жаман емес болған жағдайда ғана орындалады (Е- математикалық күту) .

R - алынатын пайданы анықтайтын кездейсоқ шамалардың жиынтығы болсын. Пайдалылық теориясында инвестордың бір кездейсоқ шаманы екінші кездейсок шамадан қалғанын “

” белгі арқылы көрсетеді, “

” белгі арқылы көрсетеді, “

” белгі қатаң талғамды білдіреді. Кездейсоқ шамалардың эквиваленттілігі “

” белгі қатаң талғамды білдіреді. Кездейсоқ шамалардың эквиваленттілігі “

” белгімен көресетіледі. Егер

” белгімен көресетіледі. Егер

және

және

-ден

-ден

дегені шықса, талғамдардың қатынасы

транзитивті

деп аталады. Ал, егер кез-келген екі р және q бөлулері үшін

дегені шықса, талғамдардың қатынасы

транзитивті

деп аталады. Ал, егер кез-келген екі р және q бөлулері үшін

және

және

теңсіздіктер орын алса, талғамдар қатынасы

толық

деп аталады.

теңсіздіктер орын алса, талғамдар қатынасы

толық

деп аталады.

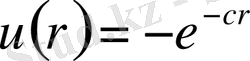

Басқа кең тараған пайдалылық функциясы - экспонентті:

мұнда с

(сурет 5)

(сурет 5)

1960 ж. Грейсон кәсіпкерлердің пайдалылық функциясын қайта қалпына келтіру түрлі зерттеулерді жариялаған. Осы зерттеулерде инвесторлардың талғамдары көп жағдайларда логарифмдік пайдалылық функциясымен жақсы сипатталатының дәлелдеді. (сурет 6)

мұнда

р кездейсоқ шаманың математикалық күтуді

арқылы белгілейік. Пайдалылық теориясында, егер инвестор

арқылы белгілейік. Пайдалылық теориясында, егер инвестор

кездейсоқ шамамен сипатталынатын лотерея ұтысынан, кепілдігінен

кездейсоқ шамамен сипатталынатын лотерея ұтысынан, кепілдігінен

ұтысын таңдаса, тәуекелге икемсіз (rіsk-averse) деп аталады. Демек келесі теңсіздік шығады:

ұтысын таңдаса, тәуекелге икемсіз (rіsk-averse) деп аталады. Демек келесі теңсіздік шығады:

Тәуекелге икемсіз инвестордың пайдалылық функциясы ойыс (concave) екенін дәлелдеген. Егер инвестор тәуекелге икемді болса, оның пайдалылық функциясы дөңес (convex) болады. Квадраттық, экспонентті және логарифмдік функциялар ойыс, демек тәуекелге икемсіз инвестордың талғамдарын көрсетеді.

Р кездейсоқ шамаға ұтысы тең лотереяның детерминант эквивалент болып, инвестордың лотереядағы қатысуы мен

алу арасындағы талғамына талғамсыз болатын

алу арасындағы талғамына талғамсыз болатын

шамасы табылады.

шамасы табылады.

шамасы

шамасы

теңдікпен анықталады немесе

теңдікпен анықталады немесе

Лотереядағы күтілетін ұтысы мен оның детерминант эквивалент арасындағы айырмашылық тәуекел қосымша деп аталады:

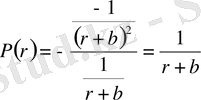

Пайдалылық функциясының маңызды сипаттамасы болып, тәуекелге жергілікті бейімсіздігі болып табылады, ол келесі түрге ие:

Квадраттық пайдалылық функция үшін тәуекелге жергілікті биімсіздігі келесідей болады:

болғанда, Р ең және өспелі функция болып табылады.

болғанда, Р ең және өспелі функция болып табылады.

Инвестордың талғамдарын күтілетін пайдалылықтың көмегімен көрсету үшін Фон Нейман мен Моргенштерн 3 аксиоманы қажетті және жеткілікті шарт деп есептеді:

R-дағы барлық кездейсоқ шамалар бірдей мәндер жиынтығында анықталсын.

Аксиома 1. “

” қатынасы транзитивті және толық болып табылады.

” қатынасы транзитивті және толық болып табылады.

Аксиома 2.

-дағы барлық p, q, r

-дағы барлық p, q, r

R және а

R және а

-ден

-ден

шығады.

шығады.

Мұндағы мәндер мүмкін бөліністердің қоспасы болып келеді. Мысалы,

кездейсоқ шама келесідей шығарылады, бастапқыда екі нәтижесі бар, мүмкіндіктері а және 1-а тең тәжірибе өткізіледі. Бірінші нәтижеде р кездейсоқ шама генерацияланады, ал екіншіде- q кездейсоқ шама. Осы аксиоманы

тәуелсіздік аксиома

деп аталады. Оның мәні

кездейсоқ шама келесідей шығарылады, бастапқыда екі нәтижесі бар, мүмкіндіктері а және 1-а тең тәжірибе өткізіледі. Бірінші нәтижеде р кездейсоқ шама генерацияланады, ал екіншіде- q кездейсоқ шама. Осы аксиоманы

тәуелсіздік аксиома

деп аталады. Оның мәні

және

және

кездейсоқ шамалар арасындағы инвестордың таңдауы оның р және q кездейсоқ шамалар арасындағы таңдауына қатынасымен анықталады.

кездейсоқ шамалар арасындағы инвестордың таңдауы оның р және q кездейсоқ шамалар арасындағы таңдауына қатынасымен анықталады.

Аксиома3. Егер

болғанда, барлық

болғанда, барлық

үшін

үшін

болса, онда

болса, онда

болады. Бұл Архимед аксиомасы деп аталады. Осы аксиома бойынша р кездейсоқ шама қаншалықты «жақсың болғанмен кез-келген

болады. Бұл Архимед аксиомасы деп аталады. Осы аксиома бойынша р кездейсоқ шама қаншалықты «жақсың болғанмен кез-келген

үшін

үшін

болатындай ең кішкентай в ықтималдық табылады. Басқа жағынан да r кездейсоқ шама қаншалықты «жаманң болса да, кез-келген

болатындай ең кішкентай в ықтималдық табылады. Басқа жағынан да r кездейсоқ шама қаншалықты «жаманң болса да, кез-келген

үшін

үшін

орындалатындай а үлкен ықтималдық табылады.

орындалатындай а үлкен ықтималдық табылады.

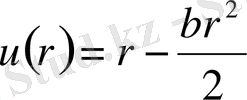

Күтілетін пайда негізінде инвестордың талғамдарын көрсету үшін әдетте бірнеше функциялар қолданылады. Олардың қатарына квадраттық функция жатады: (сурет 4)

,

,

мұнда

r- табыстылық.

Квадраттық функция

шартымен қарастырылады, өйткені бұл шарттың шектерінен асқан жағдайда квадраттық функция r-дің өсуімен кемиді. М1 және М2 модельдері квадраттық пайдалылық функциясымен іс әрекетін бейнелейді/33/.

шартымен қарастырылады, өйткені бұл шарттың шектерінен асқан жағдайда квадраттық функция r-дің өсуімен кемиді. М1 және М2 модельдері квадраттық пайдалылық функциясымен іс әрекетін бейнелейді/33/.

Экспонентті пайдалылық функция үшін:

Тәуекелге жергілікті бейімсіздігі тұрақты және оң, өйткені

Логарифмдік пайдалылық функция жағдайында:

болғандықтан, барлық r үшін

болғандықтан, барлық r үшін

.

.

Қарастырылған пайдалылық функция тәуекелге төмендейтін икемсіздігі бар инвесторды сипаттайды.

сур. 4 Квадратты пайдалылық сур. 5 Экспоненті пайдылылық функциясы функциясы

сур. 6 Логарифмдік пайдалылық функциясы

... жалғасы- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz