Екінші деңгейлі коммерциялық банктердің пассивті операциялары мен қаржылық ресурстардың қалыптасуы: теория және Альянс Банк мысалындағы тәжірибе

Жоспар

Кіріспе.

1. Коммерциялық банктердің пассивті операцияларының теориялық негізі.

1. 1. Екінші деңгейлі банктердің пассивті операцияларының мәні, түрлері және қызыметтері.

1. 2. Банктердің меншікті капиталының құрылуы және негізгі механизмдері.

2. Екінші деңгейлі банктердің базасы: қалыптасу операциялары және негізгі түрлері «Альянс Банк».

2. 1. «Альянс Банк» АҚ - ның нсиелік бойынша қаржылық ресурстарының қалыптасуы.

2. 2. Депозиттік тартылған қаражаттардың қалыптасуы.

3. Қазақстан Республикасының коммерциялық банктер пассивті операцияларының дамуы.

3. 1. Екінші деңгейлі банктердің тұрақтылығы, экономикадағы маңызы.

3. 2. АҚШ - тың коммерциялық банктердегі депозиттердің дамуы.

Қорытынды

Пайдаланылған әдебиеттер.

1. Коммерциялық банктердің пассивті операцияларының теориялық негізі.

Банктердің экономикадағы маңызын олардың атқаратын операциялары анықтайды. Коммерциялық банктердің операциялары негізінен мына топтарға бөлінеді: пассив (қаражат тарту) ; актив (қаражатты орналастыру) ; комиссиялық-делдалдық (клиенттің тапсырысы бойынша комиссиялық ақылы) жэне сенімді операциялар.

Пассие операциялары - олар өз қарауына эр түрлі салымдарды тартып, басқа банктерден несие алып, өзінін бағалы қағаздарын шығарып және с. с. басқа да қаражат тарту операцияларын жүргізіп, банк қорын кү_ру және оны үлғайту операциялары". Олар банк балансының пассивінде корсетіледі. Пассив операциялары тарихи дәстүр бойынша актив операцияларына қарағанда алдымен жүргізіледі, себебі актив -операциялзрын жүргізу үшін белгілі бір қор мөлшері қажет.

Пассив операцияларына мыналар жатады:

• салым кқабылдау (депозиттер) ;

• клиенттерге шоттар (оның ішінде корреспондент-банктерге) ашу жэне оларды жүргізу;

• өзінің бағалы қағаздарын шығару (облигация, вексель, депозиттік жэне жинак сертификаттары) ;

• банкаралық несие алу, оның ішінде орталықтанған несие ресурстарынан;

• репо операциялары;

• еуровалюталық несие алу.

Банктің капиталы өз қаражаты, тартылған қаражат жэне эмиссияланған қаражаттардан құрылады. Банктің өз царажатына акционерлік жэне резерв капиталы, сонымен бірге бөлінбеген пайда жатады. Акционерлік капитал немесе жаргыльщ қор бағалы қағаздар нарығында акцияларды орналастыру арқылы жинақталады. Жарғылық қордың мөлшері, оны қалыптастыру жэне өзгерту банктің жарғысында көрсетіледі. Жарғылық капиталдың сомасы заңмен шектелмейді, дегенмен банктің түрақтылығын қамтамасыз етуүшін орталық банк оның төменгі аз мөлшерін бекітеді. Батыс елдерінің коммерциялық банктерінің жарғылық капиталы 10-15 млн. ЭКЮ болады. Жарғылық қорды үлғайту акционерлер қаражаты есебінен, сондай-ақ өз қаражаты (резерв қорынан), акционерлердің дивидендтері жэне пайда есебінен жүзеге асырылуы мумкін.

Банктің резерв капиталы ағымдағы пайдадан бөлінген сомадан қу-рылады. Ол ойда болмаған шығындарды жэне бағалы қағаздар курсының төмендеуінен болатын шығындарды жабуға арналады. Оның мөлшері жарғы қорына байланысты процентпен белгіленеді.

Бөлінбеген пайда шоты деген - ол арадағы транзит шоты. Онда акционерлер арасында дивиденд түрінде бөлінбеген жэне резервке түспеген пайда жинақталады. Пайданы резервке бөлу төлейтін са^іықты төмендету эдісіне жатады, себебі резервтердің көп түрі салықтан босатылады. Қазіргі коммерциялық банктердің ресурс қорында өз қаражатының үлесі 10% шамасында.

Коммерциялық банктердің өзгешелігі - олардың өзгенің қаражатымен қызмет жасауы. Банк капиталының 90%-ке жуығы тартылган царажат. Тартылған қаражаттың ең үлкен мөлшері банктің өз капиталына байланысты анықталады. Әр елдерде өз капиталы мен тартылған капиталдың арақатынасы эр түрлі болады. Ол нормативтер 1:10 қатынасьшаіі 1:100 қатынасына дейін ауытқиды. Мысалы, Швейцарияда ол 1:12 қатынасы болса, ал Жапонияда 1:83 қатынасына тең.

Коммерциялық банк кэсіпорындардың, үйымдардың, мекемелердің, халықтың жэне басқа банктердін қаражаттарын тартуы мүмкін. Тартылған ресурстар белгіленген мерзіміне карай басқарылатын ресурстар жэне ағымдағы пассивтер бо-лып бөлінеді.

Басцарылатын ресурстар банкке тартылған мерзімдік депозиттерді жэне банкаралық несиелерді біріктіреді. Агымдагы пассивтер есептесу, ағымдағы жэне корреспонденттік шоттардағы қалдықтардан қүрылады.

Салым (депозит) - ол белгілі бір шартпен иесінің банкке сақтауға салған ақша қаражаты. Ол қолма-қол ақша немесе ақшаның қолма-қол емес формасында, үлттық немесе шетел валютасында салынуы мүмкін.

Ақша қаражаттарын салымға тарту депозиттік операциялар деп аталады. Банктер үшін депозит олардың пассив операцияларының басты түрі, сондықтан ол активтік несие операцияларын жүргізудің негізгі ресурсы.

Салымдар эр түрлі белгілерге байланысты жіктеледі. Салушысына қарай депозиттер жеке жэне заңды түлғалардың депозиттері болып бөлінеді. Банктен алу мерзіміне қарай мерзімді жэне талап бойынша алынатын депозиттер болып та бөлінеді. Талаппен алынатын дещзиттерге қаражат толық немесе бөлік-бөлікпен салынып жэне иесінің талабы бойынша дэл сол сияқты жолмен алынады. Бүл депозиттер клиент ашқан эр түрлі шоттарда орналастырылып, қолма-қол ақша және қолма-қол ақшасыз есеп айырысуға алынуы мүмкін.

Талаппен алынатын салымдарда есептесу, ағымдағы жэңе бюджеттік шоттарда белгілі бір мақсатқа жүмсалатын, корреспонденттік шоттарда басқа банктермен ееептесуге арналған, сондай-ақ есеп айырысу айналымына арналған қаражат сақталады. Салымның бүл түрі негізінен түрақсыз, себебі клиенттер өз шоттарындағы қаражатын үнемі пайдаланатындықтан, ондағы қалдық мөлшері эркез өзгеріп отырады. Сондықтан банктер бүл шоттар бойынша процеңттік өсім төлемейді. Оалымдарды өзіне тарту үшін бэсекелестік жағдайында коммерциялық банктер клиенттерді тарту жэне талаппен алынатын салымдарды үлғайтуды ынталандыру мақсатында шот иелеріне қосымша қызмет көрсетіп, сондай-ақ олардың сапасын арттыруға үмтылуда. Ағымдағы шот иелері өз қаражатын чек кітапшаларымен немесе несие карточкаларымен алады (атаулы ақша қүжаты) .

Мерзімді салымдар - ол салыну мерзімі жэне проценттік өсім төлеу мөлшері анық көрсетілген - депозиттік шотқа салынған ақша қаражаты. Төлем мөлшері салымның көлемі мен мерзіміне байланысты анықталады. Егер мерзімді салық иесі салымын келісілген мерзімнен бүрын пайда-ланғысы келсе, онда салым бойынша төленетін процент мөлшері кемиді. Мерзімді салымдар үзақ мерзімге салынатындықтан, олар тұрақты ақша қаражаты. Сондықтан банктер салымшылардың қаражатын үзақ уақыт пайдалануға мүмкіндік алады.

Мерзімдік салымның бір түрі - депозиттік сертификат. Бірінші рет ондай куэлікті айналымға 1961 ж. АҚШ банктерінің бірі енгізді. Шот иесіне өтеу мерзімі жэне төленетін проіденттік мөлшер көрсетілген ерекше атаулы куэлік (сертификат) беріледі. Депозиттік сертификат - ол белгілі бір ірі соманы банкке салғандығы туралы берілетін жазбаша куәлік. Онда банктін міндетті түрде сертификатты кері са-тып алу мерзімі ^кәне төлейтін өсім ақысы көрсетіледі. Мысалы, АҚШ банктерінің іс-тэжірибесінде депозиттік сертификат кемі 100 мың долларға, ал Үлыбританияда 50 мыңнан 250 мың ф. ст. дейін шығарылады. Депозиттік сертификат тек занды түлғаларға беріледі. Ол атаулы жэне атаусыз (яғни иесі үхынушы) болуы мүмкін. Депозиттік сертификат бойынша салымды алу құқы басқа жаққа "беру жазуы" көрсетіліп берілуі мүмкін. Бүл куэлікті шартта көрсетілгендей мерзімге немесе талап бойынша берілетін етіп банктер шығарады.

Жеке түлғаларға банктегі салымдарын алу үшін жинаң сертификатын (кітапша) береді. Кітапша белгілі бір мерзімге жэне талаппен алуға да беріледі. Банктің ресурсында халықтың жинац салымдары маңызды роль атқарады. Жинаққа толық сома немесе бөлек-бөлек сома салынады, кейін жинақтың толық сомасы, ия біртіндеп бөлек-бөлек сомасы алынуы мүмкін. Салушыға жинақты куэландыратын жинақ кітапшасы беріледі. Бүл салым түрі өнеркэсібі дамыған елдерде кең тараған. Әдетте жинак шотынан қолма-қол ақшасыз төлемдер жүргізіледі. Клиенттердің тапсырысы бойынша банк оның жинақ шотынан электроэнергияны, телефонды жэне газды пайдаланғаны, газетке жазылғаны үшін, оқушылардың мектептегі тамақтануына жэне т. б. қызметтерге төлем аударады. Сондай-ақ бүлсалымдар белгілі бір мақсатты уақытта алу үшін, мысалы, демалысқа, туған күнге, жаңа жылдық мерекеге арнап салынады.

Сонымен депозиттер - коммерциялық банктер ресурстарының маңызды көзі. Банктегі оның қүрылымы ақша нарығындағы конъюнктураға қарай эрдайым өзгеріп түрады. Дегенмен банк ресурстарын қүрудың бүл көзіне біраз кемшіліктер де тэн. Банк клиенттерден қаражат тартқанда бірсыпыра материалдық жэне ақша шығындарына тап болады. Одан басқа салымға қаражат тарту көп жағдайда банкке емес, клиентке (салымшыға) байланысты. Сондықтан несие ресурстары нарығындағьП банктер арасындағы бэсекелестік оларды депозит тартуға мүмкіндік беретін қызмет түрлерін дамытатын шараларды жүргізуге мэжбүр етеді.

Қазіргі кезде коммерциялық банктер косымша аьциа қаражатын тарту үшін басқа несие мекемелері жинақтаған ақша қаражаты сатылатын банкаралық несие ресурстары нарығының мүмкіндігін пайдаланады. Банкаралык несие корреспонденттік қатынастар шеңберінде беріледі, яғни бір банк басқа банкте бір-бірінің тапсырысы бойынша төлем жэне есептесу операцияларын жүргізу үшін корреспонденттік шот ашады. Банкаралық несиені тарту тікелей сөйлесу арқылы, ия болмаса қаржы делдалдары арқылы жүзеге асырылады. Егер банктер өзара банкаралық несие туралы келіссе, онда ол келісім арнаулы шартпен рэсімделеді. Бүл келісімдердің көбісі белгілі бір мерзімге жасалады.

Коммерциялық банктердің пассив операцияларына олар-дың орталъщтанган несие ресурстарынан несие алуы жатады. Орталық банк коммерциялық банктерге несиені жарыс (конкурс) негізінде қайта қаржыландыру (рефинансирование) ретінде, сондай-ақ ломбардтық несие формасында береді.

Коммерциялық банктердің қаражат тартуының келесі бір эдісі - кері сатып алу келісімі немесе репо операциясы. Бүл келісім банк пен фирма арасында немесе мемлекеттік бағалы қағаздар сатушыларымен (дилерлермен) жасалады. Егер фирма қолма-қол ақшаның ірі сомасын өтеқысқа мерзімге банкке салғысы келсе, онда ол банктен бағалы қағаздардьГ сатып алады да, кейін оларды кері сатып алуы туралы келіседі. Фирма қаражатты келесі күні қайтаруы мүмкін, онда алатын процент мөлшері депозиттік сертификаттан әлде қайда төмен болады. Бүндай келісім уақытша бос қаражатты тартудың бір жолы.

Соңғы жылдары коммерциялық банктердің пассив операцияларының бірі еуровалюталық несие кең өрістеуде.

Еуровалютальщ несие - ол шетел банктерінен еуровалютамен алынатын несие. Әлемдік қарыз капиталы нарығында басты валюта болып доллар есептеледі. 3. 6 Коммерпинлық банктердің пассивті операциялары

Банктердің пассивті операциялары - несие және басқа активті операцияларды жүргізу үшін қаржы ресурс-тарын тарату бойынша банктік операциялар қажетті.

Банктің пассивті операцияларына жататындар:

• заңды жоне жеке түлғалардың есеп айырысу және ағымдагы есеи шоттарыиың қаражаттарын катыс-тыру;

• азамаггардың, өнеркесіп және үйымдардың шүғыл есеп шоггарын ашу;

• қүнды қағаздарды іпығару;

• басқа банктерден алған қарыздар жоне басқалар. Банк ресурстары меншік және қарызға алу қаражатта-

рынан қүралады.

Меншік ресурстарга жататындар: акционерлік, қорлы капитал, белінбеген пайда. Банктіц меншік капиталы - оның активті операция-ларының көлемін улғайту негізі.

Акционерлік капитал (иемесе банктің жарғылық капиталы) - акция төлеміне түсетін (акционерлік банк), каражаттар немесе үлестік жарна есеп шотына қалыптаса-ды (үлестік банк) .

Банктер ақша ресурстарыньщ назарыи аудару тәсіл-дер ретінде акция эмиссиясын кеңінен қолданады. Коммср-циялық банктер қарапайым акцияларды т. с. с. артықшылық берілген акцияларды жүргізеді.

Бантердің резервтік (қор) капиталыныц немесе ре-зервті қорының көлемі акционерлердің ждналысында бекітілетін, пайдадан жыл сайынғы жіберілген есеп шоттан қүралады. Бүл капитал қүнды қағаздар курстарының түсуі-нен болған күтпеген шығындарға арналған. Оның ец аз көлемдері банктің заң шығару сәйкестігінде реттеледі.

Белінбегсн пайда - бүл резервті қорға (капитал) ди-виденттер мен бөлуден толенгеннен ксйінгі қалған пай-даның бөлігі. Оның ұлғаюы активтердің кейбір түрлсріне (ссудалар немесе инвестициялар) банктік кірістерді инвес-тициялау жолымен жинақтау пайдасына байланысгы қүрай-ды.

Банктік ресурстар күрылымында қарыз алу немссс тартылған қаражаттар басым орын алады. Әлемдік банктік тәжірибеде барлык тартылған каражаттар оларды шоғыр-ландыру тәсілі бойынша депозиттер мен басқа да тартыл-ған қаражаггарга бөледі.

Коммерциялық банктердің негізгі тартылған қаражат-тардың бвлігіи - депозиттер күрайды. Әлемдік банктік тәжірибеде банктердің депозит операцияларында пассивті операциялардың негізгі түрлері болып саналады. Шын мәнінде олар коммерциялық банк қызметініц мазмүнын несие ресурстарьшың еркін нарыгында ресурстарға иелік етудегі делдал ретінде алып береді.

Деіючит - ерте ескертілген жағдайлардың келуі бо-йынша олардың атынан кайтарып беруге енгізіліп жаткыз-ған және банктерге сақтауға араластырған қүнды қағаздар салымдары немесе ақша қаражаттары (акцшшар, облигациялар) .

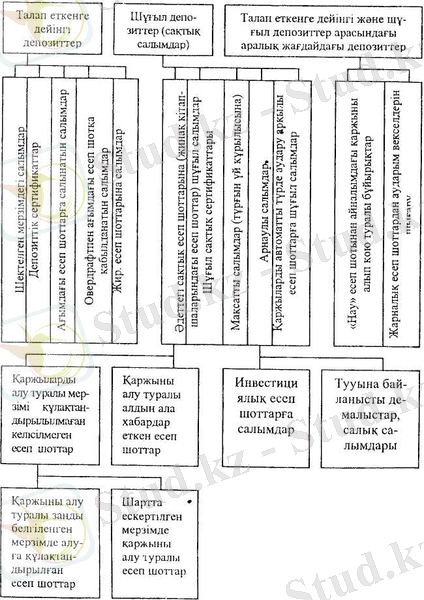

Халықаралық банктік тәжірибеде келесі депозиттерді жүйелеу қабылданды:

• талап етуге дейінгі депозиггер;

• иіүғыл денозиттер;

• түрғын халықтардың жинақ салымдары;

• қүнды қағаздар үшін салынатын салымдар, Талап етугс дейінгі депозиттер - бүл қайтарыи беру

мерзіміне шек қойылмаған, яғни, бірінші талап бойынша қайтарылатын, шүғыл емес депозиттер.

Шүгыл депозиттер - бүл шектеулі уақыт ағымында, олардың ашылу кезінде бекітілген, банктік есеп шоттарда сақтаулы ақша қаражаттары.

Жинақ салымдары - бұл жинақ кітапшаларын салымшыға жазып берудегі жеке түлғалардың салымдары. Жинақ салымдары белгіленген мерзімге ие болмайды және онымен пайыздық ставка еркін жүреді.

Қунды қагаздар үшін салынатын салымдарга жа- татындар - дипозиттік сертификаттар, банктік вскселдер, валюталык векселдер. » Коммерциялық банктер тәжірибесінде%іассивті опе-рацияларға айқьшдаушы операциялар жатқызылады, өйт-кені, ресурстардың жеткіліктілігі активті операциялар жа-сауға мүмкіндік береді. Коммерциялық банк балансының пассиш бойынша ресурстарды құрудың төмендегідей көз-дерін көрсетуге болады:

• салымдар (депозиттер) қабылдау;

• клиенттердіц есеп шоттарын, оның ішінде банк-корреспонденттерді ашу және жүргізу;

• меншікті бағалы қағаздар (акциялар, облига-циялар), қаржы қүралдарын (векселдер, дегюзиттік және сақтық сертификаттары) шығару;

• банкаралық несие ресурстарын алу.

Пассивтің керсетілген баптарын (статьяларын) қысқа-ша сипаттау бойынша - қол ақша (аударымдар түрінде), үлттық (шетел) валюта түріндегі салымдар (депозиттер) белгілері бойынша:

• жеке және заңды түлғалардың;

• талап еткенге дейінгі немесе шарт бойынша кор-сетілген мерзімдегі;

• банк үшін түрақты немесе түрақсыз салымдар болып ажыратылады. і

Шассив бойынша түпкі деректер қүрылымын жинақ-тау кезіиде банктердің мынадай ресурстарын бөліп көрсе-туге болады:

• меншікті капитал (банк қоры) ;

• қатыстырылған ресурстар (салымдар, депозиттер) ;

• қарыз алу көздері (банкаралық ссудалар) . Жалпы ақпарат алу мақсатында, банктердің тәжірибе-

сінде айрықша рөл атқаратын жеке түлғалар депозиттері-нің жіктеуі үсынылады (2 кесте) .

Заңды түлгалар депозиттерінің жіктеуін оқып-үйрену үшін соган үқсас жіктсу де қоса беріліп отыр (3 кесте) . Жеке (жеке меншік) тұлғалар депозиттерініц жіктеуі

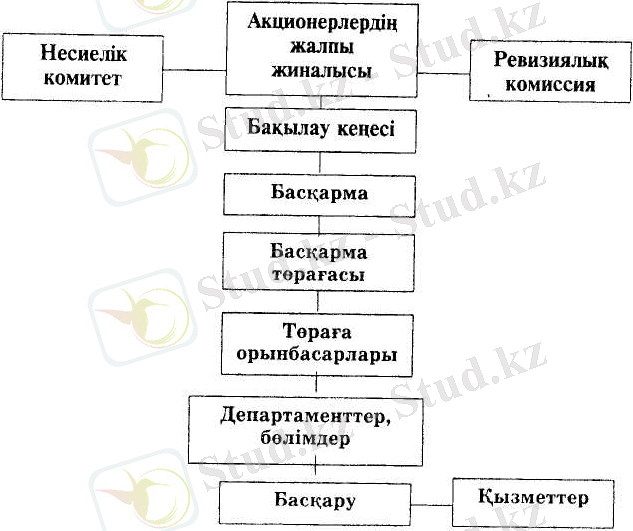

Банктің функционалдық курылымына барлық

департаментгер мен бөлімдер жатады.

Қызмет беліміне: кадр бөлімі, заң бөлімі, күзет бөлімі, өкімшілік -шарушьшық бөлімі және т. с. с. кіреді.

8-сурет. Коммерциялық банктін басқару қүрылымы

Банктің меншікті қаражаттары банктің жономикалық дербестігін жоне қызмет ету турақтылыгын қамтамасыз ететін ор турлі қорлар (капиталдар) мен бөлінбеген пайда жиынтыгы. Банктің меншікті қаражатына жататындар:

- банктің акционерлік капиталы;

- банктін резервтік коры;

- басқа да қорлары;

- сақтандыру резервтері;

- бөлінбеген пайдасы.

Акционерлік капиталдың күрылымы әр банктердс әр түрлі болып келеді. Акционерлік капитал мынадай түрхе бөлінеді: а) ■ меншікті акционерлік капитал, яғни оған, жай жәшГартықшылығы бар акцияларды сатудан түскен қаражаттардан, ү^немделген капитал жоне болінбсген пайда жатады; б) банктік резервтер, япш алдағы уақыттагы әр түрлі шығындарды жабуға, дивидеттср төлеуге, қайтарылмаған карыздың орнын жабуға арналып қүрылған түрлі резервтер кіреді; в) банктіц үзак мерзімді міндеттемесі (үзақ мсрзімді вексельдері, облигациялары. )

Меншікті қаражаттар қүрамында банктік меншікті капиталын беліп қарауға болады. Меншікті капиталга: жарғылық капитал; күрылтайшылық пайда; откен жылдардағы бөлінбеген пайда кіреді.

Банктік мсншікті капиталы басты үш кызмет атқарады.

• Қорганыс.

• Реттегіш.

• Оперативтік.

Қорганыс қызметі банктің зиян шегу немесе борыштық түрақсыздыққа үшырау жағдайында салым иелсрі мен кредиторлардың мүддесін қорғауды; қүрьшган резервтср есебінен баиктііі төлем қабілеттігін сақтауды; банк қызметінің зиянға байланыссыз жалғаса беруін білдіреді. Қорғаныс қызметі меншікті капиталдың негізгі қызметі болып саналадыХ

\- /0перативтік қызметі - банк қызметінің қаржылық негізін қамтамасыз етуге бағытталады. Бул қызметі екінші дөрежелі қызмет ретінде, өйткені активтік операцияларды жүргізу үшін негізгі ресурстар рстінде банктің қаржаттарын тартуда маңызды. Банктің меншікті капиталынын бүл қызметі активтік операциялардың өсуінің негізін, яғни банктің міндеттеріне сай келетін банктік опсрациялардың көлемі мен сипатын қолдай отырып, қамтамасыз етеді.

94

I М^счтсгіш қызмсті - қоғам банктсрдің жетістіктермен кьпмет етуіис мүддслілік танытуда, сол сиякты коммерциялық банктср мсн басқа да несиелік мскемелердің қызметтеріне орталык банк тарапынан зандар және ережелер бойынша бакылау жасап отыруына байланысты сипатталады. Бүл ереже негізінен жарғылык капиталдың ең гөменгі мөлшерін сақтау, банк қызметі үшін рүксат қағаз алу, бірак та карыз алушыға келетін тәуекелдің ең жоғарғы мелшсрін бүзбауға бағытталады. "

Демек, банктің меншікті капиталы оныд жүмысының тиімділігі жоие банктің түрақтылығын қамтамасыз етуде бірінші дөрежелік мәнге ие болады. Акционерлік капитал ол банкгің қызметінің бастапқы кезеңінде, ягни банктің әр жүмысын бастау барысында бірінші кезектегі шығындар жүмсалу үшін қажст.

Мсншікті қаражаггардың негізгі элсменті - бүл банктін жарғылық капиталы болып табылады. Жаргылық капитал - бүл банкті үйымдастырудағы бастапқы нүктесі болып табылады. Банктің үйымдастырылу формасына байланысты жаргылық капиталды күру әр түрлі болады. Банктердің түрақтылыгын қамтамасыз ету ушін жарғылық капитаддың ең төменгі мөлшері белгіленеді.

Қазақстан Рсспубликасында жаңадан күрылатын банктер ушін, Үлттық банктің пруденциялдык нормативіне сәйкес (1995 ж. ) кслесідей ең төмеягі жарғылық капитал мөлшері бекітіледі:

жаңа банктерді тіркегені үшін 500 мың АҚШ доллары; шетел валютасындағы банктік операцияларды жүзеге асыруга рүқсат кағазын (лицензия) алу үшін - 1. 5 млн. АҚШ доллары;

халықтың ақшалай қаражатын тартуға рүқсат қагаз алу үшін - 1. 5 млн. АХШ долларьЩ

Жарғылық капиталдың азаюы акционерлсрдід жалпы шешімі бойынша акцияларды сатып альш, оларды жою барысында, сол сияқты жарғылык капиталға үлес косушылардын кстуіне байланысты болуы мүмкін.

Банктін жаргылык капиталдан баска резервтік қор да курайды.

•^Резервтік қор - бүл активтік операциялардан туындайтын зияндардын орнын жабу ушін тағайындалады жөне пайда жеткіліксіз болған жағдайларда, банктің акция жене облигациялары бойынша дивиденд (пайыз) төлеу барысында қызмет етеді. Резервтік қор пайдаға салық салынғанға дейінгі сомадан, яғни банктің жарғылық капиталының төленген сомасының 25%-дан 100%-ға дейінгі сомасы мөлшерінде қүрылады.

Пруденциялдық нормативтердегі меншікті %агшталдыц жеткіліктілік коэффициентін есептегенде, халықаралық тежірибеде де резервтік калитал I деңгейлі капиталға жатады. ,

Резервтік кор жаршлык' капиталдын төленген сомасынын 100%-не жеткен уақытта, ондағы сома жаргылық капиталға толығымен аударылып, резервтік капитал жинақтала бастайды.

Меншікті каражаттың ең маңызды қүрылымдық элемснтінін банктегі белінбеген пайда жатады. Ч

\рөлінбеген пайда - бүл диһидендтерді төлегеннен кейінгі банктің иелігінде қалатын пайданы білдіреді.

Жылдың соңында банктің барлық нәтижелі шоттарындағы сомалар пайда жоне зиян шотына аударылады, бүл соманың бір белігі резервтік қорға, бір бөлігі дивидендтер төлеуге, бір белігі салық төлеуге жүмсалады. Ал қалған белігі банктің несиелік ресурстары үшін жинақталады, осы бвлікті банктің бөлінбеген пайдасы деп атайды.

Банкте резервтік капиталмен бірге басқа да (арнайы) қорлар, өндірістік және өлеуметтік даму үшін, ағымдағы пайдадан аударымдар есебінен қүрылады. Оларды қүру және пайдалану барысы банктегі нүсқауларға сай үйымдастырылады.

Банктін мсншікті қаражатының ең негізгі қүрамдас бөлігіне белгілі бір нақты операцияларды жүргізу барысында қүрылатын сақтандыру қорлары жатады. Оларға бірінші кезекте, бағалы қағаздарға жүмсалымдардың күнсыздану жағдайына қүрылған резервтер, сол сияқты ссудалар бойынша мүмкін болар зиян шегушілікке арналған резервтер кіреді. %

... жалғасы- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz