Факторинг: мәні, шарттары және корпорацияның айналым қаражаттарын несиелендіру операциялары

Жоспар

Кіріспе . . . …. 2

І Факторингтің мәні мен алғы шарттын қолдану

1. 1 Факторингтің анықтамасы мен мәні . . . … . . . 4

1. 2 Факторигтің қызметі . . . ……. ………. …… . . . 5

ІІ Факторинг шарты - корпорацияның айналым қаражаттарын несиелендіру тәсілі

2. 1 Кәсіпкерліктің дамуына мүмкіндіктер тууы . . . . . 13

2. 2 Факторинг шартының кейбір құқықтық мәселелері. ……. . ……… . . . 16

ІІІ Факторинг операциялары: Айналым қаражатын кредиттеу мүмкіндіктер . . . 19

Қорытынды . . . 25

Қолданған әдебиеттер . . . 26

Кіріспе

Бұл курстық жұмыста факторинг - корпорацияның айналым қаражаттарын несиелендіру тәсілі ретінде қарастырамыз. Бірінші бөлімінде - факторингтің пайда болуы мен оның басқа мемлекеттерде тәжірибесін қарастырылған. Яғни, факторингтің маңызы қандай екенін қарастырамыз. Факторингтің негізгі пайдасының көздерінің бірі - ол:

- Кредиттеу бойынша пайыздар (сұрансты сатып алған кезден толық төлегенге дейін жай банктің ставкасы бойынша алған кредит сомасынан LIBOR + 2% жылдық есептеледі) ;

- Факторингтік тарифтер: қызмет үшін (инкассо, бұхгалтерияны енгізу, ескерту) тауарларды тауарды өткізгеннен жалпы сатып алынған есеп құныына 0, 5--2, 5% немесе сату кезіндегі айналым қызметі мен тәуекелдіктің мүмкіндігі және бухгалтерлік есептеу қызметінің көлемі туралы кітаптар енгізу;

- Айналымнан 0, 2--0, 4% сұранысты толығымен төленбегені үшін 100%тік тәуекелге бел буу.

Екінші бөлімінде қазіргі уақыттазаман талабына сәйкес жаңа азаматтық шарттар қоғам өміріне сәйкес жаңа азаматтық шарттар қоғам өміріне ене бастады. Кәсіпкерліктің дамуына тиімді жағдай туғызатын шарттардың бірі - факторинг шарты. Яғни, кәсіпорын факторинг мәмілесін жүзеге асырудан бұрын толық талдау жұмысы жүргізіледі. Кәсіпорыннан тапсырыс алғаннан соң факторингтік компания немесе банктің фактор клиенттің экономикалық және қаржылық жағдайын зерттейді. Егер кәсіпорын факторинг компаниясының немесе банктің фактор бөлімінің клиенті бола қалған жағдайда, ол факторинг компаниясына сатып алушыға жіберілетін барлық шот-фактураны тапсырады. Әрбір құжат бойынша клиент төлеуге келісім алуға тиістігін сияқты іс-әрекеттерді қарастырады. Бұдан бұрын бұл жұмыстың алғашқы беттерінен жалпы факторингтің мән, сипатымен танысып шығамыз. Кезегімен оның қызметін анықтаймыз. Ал жалпы қазір жаңа деңгейдегі факторинг дүние жүзі бойынша кең етек жайғанын байқаймыз. Факторингтің концепциясын барша қабылдаған глобалды тенденциялығын қабылдайды. 1992 жылы факторинг қызыметі жалпы көлемі 264 млрд доллар құраған. Бұл бұдан он жыл бұрынғы көрсеткіштен төрт есе асып түскен. Бұл жылдары 1 компаниялар дүние жүзі корпоративтік клиенттер 6 млн шотталған факторингтің қызметке ұмтылған. Бұл факторингтік операцияға баршаның қолынан келебермегенімен, көбісі нар тәуекелге барып ұтылмайтындығын дәлелдейді. Сонымең факторинг дегеніміз не? Факторинг - айналым қаражатын кредитеуге байланысты сауда-комиссиялық операциялардың бір түрі. Факторинг дегеніміз сатып алушының дебиторлық берешегін инкассолауды білдіреді және қысқа мерзімді кредиттеу мен делдалдық қызметтің біртүрі болып табылады.

І Факторингтің мәні мен алғы шарттын қолдану

1. 1 Факторингтің анықтамасы мен мәні

Шетелдік тәжірибеде кеңінен таралған, отандық банк тәжірибесі үшін өте маңызды болып табылатын коммерциялық банктердің делдалдық қызметтеріне факторинг және форфейтинг операциялары жатады.

Факторинг алғашқы кезде XIX ғасырдың аяқ кезіне таман АҚШ-та пайда болып, кейіннен өнеркәсібі жағынан дамыған Батыс Еуропада қолданылды. Әсіресе коммерциялық банктер факторингті соңғы 25-30 жыл ішінде кеңірек қолдана бастаған.

Факторинг 80-жылдардың ортасында Батыс Еуропа елдеріндегі тұрақты экономикалық өрлеу кезеңінде кеңірек таралды. 90-шы жылдардың басында факторингтік компаниялар 3, 6 есе өсті. Факторинг операциялардың бүгінгі көлемі (ішкі және халықаралық факторингті қосқанда) мынадай:

Еуропа - 56%, Америка - 30%, Азия және Тынық мүхит жағалауындағы елдер - 13%, Африка - 1%.

Шетелдерде факторинг - бұл ұсақ және орташа компаниялар үшін қаржыландыру көзіне сілтейтін қысқа жолды білдіреді. Факторинг сатушылардың сатып алушыларға сатылған тауары үшін уақытын кешіктіріп төлеуге беретін тауар формасындағы және ашық шот түрінде рәсімделетін коммерциялық несиенің болуын сипаттайды.

Факторинг клиенттің айналым капиталын несиелеумен ұштасатын, сауда-комиссиондық операциясының бір түрі. Бұл жерде факторингтік компания клиенттердің шотын 90%-ке дейін төлеу шартымен сатып алады.

Факторинг - бұл тауарларды немесе қызметтерді жабдықтаушыдан төлем талабын сатып алуды білдіреді. Факторингтің мақсаты - кез келген несиелік операциялардың ажырамас бөлігі болып табылатын төуекелді қалпына келтіру. Нарықтық экономикасы дамыған елдерде төлемдердің сақталу мерзімдеріне басты назар аударылады. Ендеше факторинг компаниялары мен банктердің фактор бөлімдерінің қызметі жабдықтаушылар мен сатып алушылар арасындағы қатынастардағы тәуекелдер мен төлемдер мерзімдеріне байланысты мәселелерді шешуге бағытталады.

Фактор сөзі ағылшын тілінде "factor", "маклер, делдал" деген мағынаны білдіреді. Экономикалық жағынан алғанда бұл - делдалдық операция.

Факторинг - жабдықтаушы-клиенттің жабдықтаған тауары мен көрсеткен қызметтері үшін төленбеген төлем талабын (шот-фактурасын) банкке сатуымен байланысты комиссиондық-делдалдық операция болып табылады. Банк төленбеген төлем талабының иесі ретінде, борышқордың несиелік қабілетін тексергенімен де, олардың төленбей қалуына байланысты тәуекелге барады.

1. 2 Факторигтің қызметі

Келісім-шартқа сәйкес банк жабдықтаушының контрагенттері өздерінің қарызын өтегеніне қарамастан, төлем талабындағы соманы төлеуге міндеттеме алады. Дәл осы жерде факторинг пен банктік кепілдеменің арасындағы айырмашылық байқалады. Яғни, банктік кепілдеме бойынша банк оған тиісті соманы клиент төлемеген жағдайда өзінің есебінен төлеуге міндетті болып табылады. Факторингтік қызметтің мақсаты - төлеушінің төлем қабілетіне байланыссыз факторингтік келісім-шартта көрсетілген мерзімде тез арада қаражатты алу болып табылады.

Нарықтық экономикасы дамыған елдердегі факторингтік компаниялардың көбіне елшілес фирмалары ірі банктермен бірігіп жұмыс істейді.

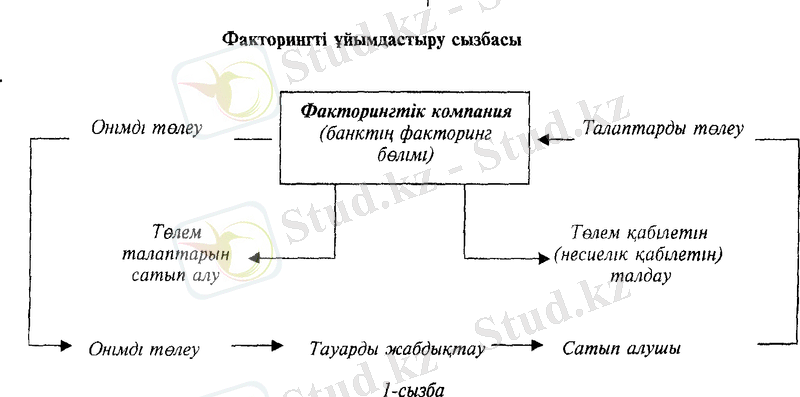

Факторинг операциясына үш тарап қатысады:

- Факторингтік компания (банктің факторинг бөлімі) - өздерінің клиенттері нен шот-фактураны сатып алатын арнайы мекеме.

- Клиент (тауарды жабдықтаушы, несие беруші) - факторинг компаниясымен келісім-шарт жасасушы өнеркәсіптік немесе сауда фирмасы.

- Кәсіпорын (қарыз алушы) - тауарды сатып алушы-фирма.

Факторинг мәмілесін жүзеге асырудан бұрын толық талдау жұмысы жүргізіледі. Кәсіпорыннан тапсырыс алғаннан соң факторингтік компания немесе банктің фактор бөлімі 1-2 апта ішінде клиенттің экономикалық және қаржылық жағдайын зерттейді. Егер кәсіпорын факторинг компаниясының немесе банктің фактор бөлімінің клиенті бола қалған жағдайда, ол факторинг компаниясына сатып алушыға жіберілетін барлық шот-фактураны тапсырады. Әрбір құжат бойынша клиент төлеуге келісім алуға тиіс. Факторинг ком-паниясы барлық шот-фактурамен таныса отырып, сатып алушының төлем қабілетін анықтайды. Бұған 2-3 күн уақыт қажет етіледі. Факторинг компаниясы төлемнің уақыты жеткен кезде немесе мерзімінен бұрын төлей алады.

Факторинг мәмілесін ұйымдастыру жүйесі 1-сызбада көрсетілген. Әлемдік тәжірибеде факторинг қызметінің құны мынадай екі элементтен тұрады: оған берілген құжаттарды мерзімінен бұрын төлеу барысында алынатын комиссия және пайыз. Комиссия шот-фактура сомасынан белгілі мөлшерде, әдетте, 1, 5-2, 5% деңгейінде белгіленеді. Мәміленің көлеміне қарай комиссия сомасы да есіп отырады. Факторинг ережесі бойынша несие үшін төленетін пайыз мөлшерлемесі ақша нарығындағы (қысқа мерзімді несиелер нарығындағы) мөлшерлемеден 1-2%-тей жоғары болып келеді.

Факторинг операцияларының жүзеге асырылу негізіне факторинг туралы ке-лісім-шарт жатады. Онда факторинг операциясы жасалуының мынадай шарттары көзделеді: төлем талабының мәліметтері, факторинг операциясы бойынша сомадан төленетін сома, өтеу сыйақысының мөлшері, факторинг келісім-шартының бұзылу жағдайлары және тараптардың ойлары бойынша басқа да шарттар.

Сонымен қатар, онда тараптардың өздеріне алған міндеттемелерін орындай алмаған жағдайдағы жауапкершіліктері де қарастырылады. Ондай жағдайда тараптар бір-бірінің алдында жауап беруге тиіс. Факторинг бөлімі өзіне алған міндеттемесін орындай алмаған жағдайда, оны құрушы банк материалдық жауапты болып табылады.

Факторингтің екі түрі болады: ауқымды (конвенционды) және шектеулі (конфиденциалды) . Тарихта оның ауқымды түрі бірінші пайда болған. Қазіргі жағдайда бұл - клиенттерге қаржылық қызмет көрсетудің бухгалтерлік есеп, жабдықтаушылар және сатып алушылармен есеп айырысу, несиені сақтандыру және т. б. салаларды қамтитын әмбебап жүйесін сипаттайды. Клиенттің мұндағы қызметі тек қана өндіру болып табылады. Бұл жүйе клиент-кәсіпорынға өндіріс пен өнімдерді сату шығындарын қысқартады. Өзінің мәні жағынан факторингтің бұл түрі жөнелтілген тауарларға берілетін несиені білдіреді.

Соңғы жылдары шектеулі факторинте біршама дамып келеді. Шектеулі факторинг бірнеше операциялардың орындалуымен байланысты: ақша алу құқығын беру, қарызды телеу және т. б. Шектеулі факторинг клиент-жабдықтаушы үшін жөнелткен тауары үшін берілетін несиені сипаттаса, ал клиент-сатып алушы үшін төлем несиесін сипаттайды. Факторинг операцияларын жасағаны үшін клиенттер банкке келісім-шартта көрсетілген төлемді телейді, ол өзінің экономикалық мазмұны жағынан несие үшін төленетін пайызды білдіреді.

Факторинг операциясы, бүгінгі таңда, отандық ақша нарығыңца дами алмай отыр. Факторингті енгізу сынағын, негізінен, 1988 жылы КСРО Өнеркәсіп құрылыс банкі жүзеге асырып, кейіннен өзге де коммерциялық банктер факторинг операцияларын орындай бастады. Сөйтіп, 90-жылдардың басындағы төлем дағдарысы факторинг қызметінің банктер үшін тиімсіздігін айқындап, нәтижесінде отандық банктеріміз күні бүгінге дейін бұл операцияға салғырттық танытуда.

Факторингтің бірегей құқықтық негізін құру үшін 1988 жылы Халықаралық факторинг туралы конвенция бекітілген. Халықаралық факторинг туралы кез келген келісім-шарт төменде берілген шартгардың кемінде екеуін қамтуға тиіс:

- аванс және несие беру жолымен жабдықтаушыны қаржыландыру;

- төлем талаптарына жататын жабдықтаушының шоттарын бухгалтер- лік жағынан өңдеу;

- борышқорлардан ақшалай қаражат алу;

- жабдықтаушыларды олардың борышқорларының төлем қабілетсіздігі жағдайынан қорғау.

Факторингтік операциялар банктер және арнайы ұйымдар арқылы жүзеге асырылады. Ол үшін банктерде арнайы бөлімдер ашылуға тиіс. Факторингтік операциялар түрлері 2-сызбада берілген.

Факторингтік операциялар:

- жеке тұлғалардың қарыздық міндеттемелері;

- бюджеттік мекемелердің қоятын талаптары;

- банктің несиелеуден алынып тасталған немесе төлем қабілеті жоқ деп танылған кәсіпорындар мен ұйымдардың міндеттемелері;

• кәсіпорындардың филиалдары немесе бөлімшелерінің міндеттемелері бойынша жасалмайтынын ескеру қажет.

Факторинг негізінен жабдықтаушы мен сатып алушының арасындағы қатынасты сипаттайды, себебі ол жабдықтаушының қаржылық жағдайына, сондай-ақ оның сатып алушыларының төлем қабілетіне үздіксіз бақылау жасауды білдіреді.

Факторингтің ашық және жабық түрлері болады. Ашық факторингте берешекке, мәмілеге факторинг бөлімінің қатысатындығы туралы алдына ала хабардар етіледі. Жабық факторингте берешекке факторингтік келісім-шарттың болуы туралы айтып жеткізіледі.

Форфейтинг пен факторинг операциялары өзара ұқсас болып келеді. Бірақ форфейтингтің факторингтен айырмашылығы - форфейтинг сатылған тауарлар мен қызметтерге деген құқықтарды қайта сату арқылы ақшалай қаражаттарды қарызға алумен байланысты бір рет жасалатын операцияны білдіреді. Сондай-ақ экспортердің форфейтингтік қызметі орта мерзімді немесе ұзақ мерзімді несиелеумен байланысты болса, факторингте несие беру мерзімі небары 6 айды құрайды.

Форфейтинг сөзі француз тілінде "а forfait", "құқықтан бас тарту" дегенді білдіреді. Форфейтинг - тауарларды жабдықтау немесе қызметтерді көрсету барысында пайда болатын және алдағы уақыттарда өтелуге тиісті міндеттемелерді сатып алуды білдіру үшін пайдаланылатын термин.

Форфейтинг қызметі халықаралық сауданы орта мерзімде қаржыландырудың балама тәсілдеріне жатады.

Форфейтинг - бұл форфейтордың, яғни коммерциялық банктің немесе арнайы компанияның импортердің экспортерге төлеуге тиісті төлем талабын сатып алуын білдіреді.

Форфейтинг мәмілесі бойынша, алдымен экспортер өзінің тауарын несиеге алушыны - импортерді іздейді. Ал импортер болса, оған жай немесе аударма векселін, яғни қарыздық міндеттеме жазып беруге тиіс. Егер вексель берушінің беделі немесе қаржылық жағдайы жақсы болса, онда вексельге кепіл беру талап етілмеуі мүмкін, дегенмен де импортер аудармалы вексель бойынша авальшыны (төлеуге кепіл беруші тұлғаны) табады. Осы жерде банк несиесінің сомасы мен мерзімі, сатьш алушының төлем қабілеттілігі, аваль берушінің қаржылық жағдайына басты мән беріледі.

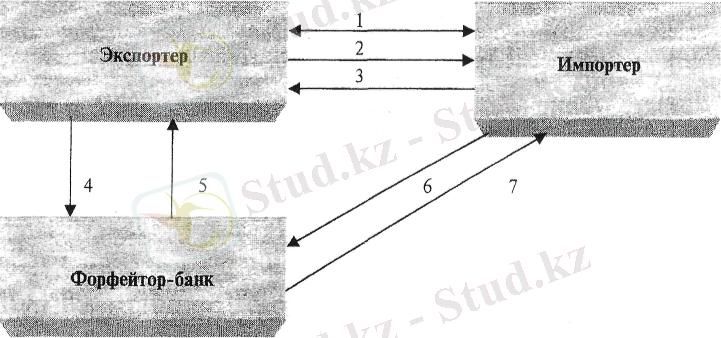

Форфейтинг мәмілесін үш тарап қатысады:

- экспортер, яғни тауарды орта мерзімді несиеге беруші;

- импортер, яғни тауарды несиеге алушы;

- форфейтор, яғни мәмілені қаржыландырушы банк немесе арнайы ұйым.

Форфейтинг мәмілесінің техникасы 3-сызбада беріледі.

Форфейтинг мәмілесі бірнеше кезеңнен тұрады. Бірінші кезеңде мәміле дайындалады. Бұл кезеңде экспортер, экспортер банкі немесе импортер мәмілені бастаушылар болады. Экспортер үшін кепілдемеге қатысты форфейтордың талабын білу маңызды. Сонымен бірге, осы кезеңде форфейтор экспортердің өтінішін қарайды. Екінші кезеңде, болатын мәміле туралы ақпараттар жинастырады. Содан кейін барып, форфейтор-банк несиелік талдау жүргізеді. Келесі кезенде эспортер вексельді алады және оған авальдың берілуін, яғни үшінші бір тұлғаның кепіл беруін талап етеді.

Форфейтинг механизмі мынадай екі мәміле түрінде пайдаланылады:

- Қаржы мәмілесінде - орта мерзімді қаржы міндеттемесін тез арада іске асыру мақсатында.

- Экспорттық меміле бойынша - шетелдік сатып алушыға несиеге тауар бергені үшін экспортерге қолма-қол ақшада түсім түсуіне ықпал ету мақсатында.

Форфейтинг мәмілесінің мерзімі 180 күннен 5 жылға дейінгі аралықты, кей жағдайларда - 7 жылды құрайды.

Экспортер үшін форфейтингтің мынадай артықшылықтары бар:

- векселін форфейтор-банк сатып алғаннан кейін, экспортер валюта бойынша тәуекелге бармайды, яғни бұл төуекелді банктің өзі кешеді;

- уақытын кешіктіріп төлеуге берген операцияның қолма-қол ақшамен жасалатын операцияға айналуына орай, экспортердің өтімділігі тез арада жақсарады, яғни экспортер тауарын жөнелткеннен кейін бірден банктен қаражат табылыды;

- пайыз мөлшерлемесіне байланысты да тәуекел болмайды, себебі форфейтингтік қаржыландыру тұрақты пайыз мөлшерлемесі негізінде жүзеге асырылады;

- құжаттаудың қарапайымдылығы және оны рәсімдеудің жылдамдығы;

- форфейтор-банк несиелеу операциясына қарағанда өте жоғары табыс табады.

Форфейтинг алғаш екінші дүниежүзілік соғыстан кейін Еуропа. елдерінде пайда болған. Қазіргі кезде форфейтинг операциясы бойынша бірінші орынды Швейцария алады және ол осы операцияны бастаушылардың бірегейі болып табылады. Ал, біздің елімізде бұл операция түрі маңызды болғанымен, дамымай отыр, оның себебі вексель айналысының дұрыс жолға қойылмауымен және т. с. с. байланысты.

Форфейтингтеуге әдетте, сауда тратталары (аударма вексель) немесе жай вексельдер қабылданады.

Форфейтингтегі дисконт мөлшерлемесінің құрамдас элементтеріне мыналар жатады:

- еуровалюталар нарығындағы несиенің құны (ЛИБОР - Лондондық банкаралық пайыз мөлшерлемесі) ;

- импортер елінің тәуекел құны және валютаны аударуға байланысты тәуекел құны 0, 5-тен 6%-ке дейін жылдық мөлшердеауытқиды;

- несиені басқаруға қатысты форфейтордың шығындары(0, 5%-ке дейін жылдық) ;

- міндеттеме үшін алынатын комиссия (1-1, 5% жылдық) .

Форфейтинг мәмілесіищ техникасы

- момілеге қатысушылар арасында келісім-шарт жасалады;

- тауарын несиеге береді;

- аудармалы вексвльді (5- 7 жылга) жазып береді;

- аудармалы вексельді қайта сатады;

- аудармалы векселъді есепке алып, оның 70%-тей мөлшерінде банк ссуда береді;

- мерзімі жеткенде төлеуге усынылады;

- вексель бойынша міндеттемесін өтейді.

ІІ Факторинг шарты

2. 1 Кәсіпкерліктің дамуына мүмкіндіктер тууы

Қазіргі уақытта заман талабына сәйкес жаңа азаматтық шарттар қоғам өміріне ене бастады. Кәсіпкерліктің дамуына тиімді жағдай туғызатын шарттардың бірі - факторинг шарты. Факторинг институты көптеген шет мемлекеттерде, соның ішінде Ресейде де кеңінен дамып келеді.

Факторинг операцияларының қоғамына ене бастауы экономикадағы төлемсіздік мәселелерімен тығыз байланысты. Кәсіпкерлік сапада шарттың жағдайлары бойынша ұсынылған тауар мен көрсетілген қызмет үшін төлемді, өзінің міндеттемесін орындау барысында емес, тек белгілі бір уақыт өткеннен кейін ғана ала алатын жағдайлар кездеседі. Уақыттың бұлай алшақтануының себебі, төлемсіздік немесе төлемді кейінге созумен байланысты. Сондықтан, көптеген қасіпорындарда қаржы ресурстарын өзге жолмен қаржыландыру қажеттіліктері туындап жатады. Кәсіпорынды бұндай жолмен қаржыландыру ақшалай талапты дебиторларға сату жолымен іске асуда. Осы жағдай, ақшалай талапты беріп қаржыландыру (факторинг) деп аталады (С. Орехов, В. Афонин т. б. Факторинг, М., 2001) .

Факторинпгік операциялардың тарихына келетін болсақ, ол XX-ғасырдың 50-жылдары Американың банктері арасында кең қол-даныла бастаған. Жалпы, халықаралық факторингтік операциялар "Халықаралық факторингтік опе-рациялар туралы" конвенциямен реттелінеді.

Кезінде өзара тиімді қызмет жасау үшін әр түрлі елдердің факторингтік компаниялары факторингаралық келісімдерге отырып, халықаралық факторингтік ассоциациялар мен топтарға біріккен. Мәселен, өткен ғасырдың 60-шы жылдарының аяғында 3 ірі халықаралық факторингтік топ құрылды. Бұл топтар қазіргі халықаралық факторингтің негізін құрайды және оларға мыналар жатады: "НеІІег International Group", " International Factors Group S. С. ", " Factors Chain International". Солардың ішінде әлемдік факторинг қызметінің 28%-ын қамтитын және қазіргі уақытта әлемнің 35 елінің 58 факторингтік компанияларын біріктірген " International Factors Group S. С. " тобы.

Бұл процесс осы күні де өз жалғасын табуда. Мысалы, 2001 жылы ТМД және Шығыс Европа елдері ішінде бірыңғай факторингтік операциялар аумағын қалыптастыру үшін "ИБГ НИ-Койл" акционерлік қоғамы (Ресей), "Центркредит" банкі (Қазақстан) және "Каро Карен" факторингтік компаниясы (Армения) арасында Шығыс-Европалық факторингтік ассоциациясын құру туралы келісімге қол қойылды.

Факторингті белсенді пайдаланатын салалардың бірі - қызмет көрсету аясы. Әлемде телекоммуникациялық, транспорттық, полиграфиялық, туристік, жарнамалық және өзге де қызмет көрсетуде, компаниялардың мақсатына жету үшін факторингті тиімді пайдаланған сәттері көптеп кездеседі.

Ал енді факторингке құқықтық тұрғыдан сипаттама беретін болсақ, ҚР АК 729-бабының 1-тармағына сәйкес, факторинг - қаржылық қызметгер кешені, яғни бұл шарт бойынша бір тарап (қаржы агенті) ақшаны басқа тараптың (клиенттің) билігіне береді немесе беруге міндеттенеді, ал клиент қаржы агентіне клиенттің (кредит берушінің) осы үшінші тұлғамен (борышқормен) қатынастарынан туындайтын өзінің ақшалай талабын қаржы агентіне береді немесе беруге міндеттенеді.

Факторингтік операцияларды көбінесе коммерциялық банктер жүзеге асырады. Оның тиімді жақтарын атап өтсек, банктер қаржы нарығында факторингтік операциялар арқылы өздерінің клиенттеріне кешенді қызмет көрсетіп, тұрақты клиенттерге ие болады, қаржысы үнемі айналыста жүреді. Факторингтің ең қолайлы жағы, ол банктің тасымалдаушыдан кепілді талап етпеуі, сол сияқты тасымалдаушыдан немесе оның борышқорларының өз кеңселерінде есеп айырысу шоттарын ашуға мәжбүрлеу, тасы-малдаушының өзге қаржы институттары алдындағы несиелік міндеттемелерінің ауыртпашылық деңгейін зерттеу қажеттілігінің туындамауы. Факторингтің ұсақ және кіші компаниялар үшін, сол сияқты банктік несие берумен айналысатын фирмалар үшін тиімділігі, осы кепілсіз қаржыландыру формасының болуы.

Бұл үш сипаттама банкке қолайлы, және оған ешқандай қосымша тәуекелдер тудырмайды, себебі факторинг шартына және Азаматтық кодекстің нормаларына сәйкес факторингтік қызмет көрсету кезінде банктің борышқорлары сатып алушылар болып табылады. Банк өзінің несиелік тәуекелін сатып алушыларға бөлу арқылы диверсификациялайды. Бір тасымалдаушыға шаққандағы аванстық төлемдердің барлық суммасын жоғалтып алу тәуекелі айтарлықтай емес. Бұл банктің факторинг кезінде кепілден бас тартуына негіз болады.

Айналым құралдарын қаржыландырумен қатар банк факторинг операциясының арқасында тәуекелдің едәуір бөлігін жабады, атап айтсақ:

- несиелік тәуекел;

- валюталық тәуекел;

- өтімді тәуекел.

Несиелік тәуекелдерге компанияның тасымалдауды төлемеуіне байланысты және төлемдерді кейінге қалдыруға байланысты тәуекелдері жатады. Факторингтік қызметте (егер шартта банктің тасымалдаушыға регресс құқығының жоқтығы туралы келісім жасалса) тасымалдаушы төлемін кейінге қалдыру арқылы кезекті тасымалдау үшін банктің қаражат беруі, банкке осы тасымалдауға байланысты төлемді талап ету құқығын береді. Осы себепті, банк тасымалдауды

қаржыландыруды іске асыруы және тасымалдаушыны өзінің дебиторы ретінде иеленбеуі себепті (банктің дебиторы тасымалдаушының сатып алушысы), тасымалдау төлемін сатып алушы төлемеген жағдайда тасымалдаушының дербес аванстық төлемі шегінде шығын шегеді. Осылайша, факторингтік қызмет көрсетуде тасымалдаушының төлемді кейінге қалдыру тасымалдауы бойынша несиелік тәуекелдері жабылады.

... жалғасы- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz