Қазақстандағы ақша-кредит саясаты: типтері, құралдары және 2006 жылғы іске асыру

Ақша-кредит саясаты және оның типтері

Қазақстанның Ұлттық банкі мемлекеттік ақша-кредит саясатын анықтайтын және жүзеге асыратын орган болып табылады. Ұлттық банктің ақша-кредит саясатының басты мақсаты - ұлттық валютанның тұрақтылығын, яғни олардың төлем қабілеттілігімен басқа шетел валюталарына қатысты тұрақтылығын қамтамасыз ету.

Ақша-кредит саясаты - бұл айналыстағы ақша массасын, несие көлемін, сыйақы мөлшерлемесін өзгертуге жалпы банк жүйесінің қызметін реттеуге бағытталған шаралар жиынтығы. Ақша-кредит саясатының 2 типі бар:

- Рестрикциялық саясат - бұл 2-деңгейлі банктердің несиелік операциялар көлемін шектеуге, сондай-ақ сыйақы мөлшерлемесінің деңгейін арттыруға бағытталған шаралар жиынтығы.

- Экспанциондық саясат - бұл несие беру көлемін кеңейту мен айналыстағы ақша массасының өсуіне бақылаудың әлсіздігімен және сыйақы мөлшерлемесінің төмендеуімен байланысты шаралар.

Ұлттық банк ақша-кредит саясатын келесі негізгі құралдардың көмегімен реттейді:

- Сыйақы мөлшерлемесін белгілеу -бұл ақша нарығының жалпы жағдайына несие бойынша сұраныс пен ұсынысқа, инфляция және күтілетін инфлиция деңгейіне бай-ланысты белгіленеді.

- Ен төменгі міндетті резерв сомасынан нормасын белгілеубұл ақшалай нарықтағы тепе-тендікті қамтамасыз етуде, банктердегі берілетін несиелер көлемін реттеуде, банктердің етімділік деңгейін реттеуде қолданылатын талаптар.

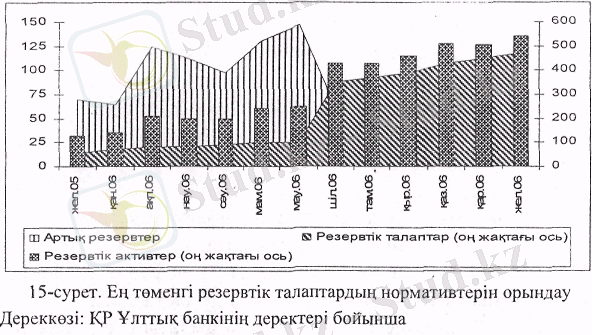

Ең төменгі резервтік талаптарды қалыптастыру және орындау тетігінің өзгеруі нәтижесінде 2006 жылғы 3-тоқсанда айтарлықтай қысқарудан кейін кейін екінші деңгейдегі банктердің артық өтімділігі 2006 жылғы 4-тоқсанда біршама тұрақты деңгейде қалды. Орташа алғанда, осы кезенде резервтік активтер резервтеудің қажетті көлемінен 17% (2006 жыл-ғы 3-тоқсанда 15%)

асты (15-сурет) .

Ең төменгі резервтік талаптарды есептеу үшін қабылданатын банк міндеттемелерінің құрылымына банктің ішкі міндеттемелерінің және банктің өзге де міндеттемелерінің.

АҚША-НЕСИЕ САЯСАТЫНЫҢ ҚҰРАЛДАРЫ

Пайыздық саясат ақша-несие саясаты құралдарының бірі болып табылады. Ұлттық банк ақша нарығының сұраныс пен несие бойынша ұсыныстың инфляция деңгейінің жалпы жағдайларына және инфляциялық күтімдеріне байланысты анықталатын ортақ қайта қаржыландыру мөлшерлемесін бекітеді. Ұлттық банк өзінің пайыздық саясатын мемлекеттің ақша-несие саясатын іске асыру мақсатында, нарықтың пайыздық мөлшерлемесіне әсер ету үшін қолданады. Қайта қаржыландыру мөлшерлемесін анықтау кезінде Ұлттық банк пайыздық мөлшерлемесін он және нақты түрде ұстап тұру мүдделігін ескереді.

Қазақстандағы жоғары қарқынды инфляцияға қарсы күресте пайдалануға мүмкіндік беретін келесі бір факторға - шетел валютасына деген шектен тыс сұранысты азайту шаралары жатады. Теңгені енгізгеннен кейін жарты жыл ішінде валютаның бағамдық айырмасы есебінен алыпсатарлық жолмен табыс алу мүмкіндігінің болуы ірі банктердің қысқа мерзімді капиталының қарыздық нарықтан еліміздің валюта нарығына ағылуына жол берді. Айырбас бағамымен анықталатын теңгенің сыртқы құнының көрсеткіштері мен қарыздар бойынша пайыздық мөлшерлемелер және бағалы қағаздар бойынша табыстылық арқылы анықталатын теңгенің ішкі құнының көрсеткіштері арасындағы қатымастың бұзылуы ұлттық валютаның тұрақтылығына кері әсерін тигізеді.

Резервтік талаптар. Банктерге берілетін несиенің көлемін реттеу үшін, банктің өз міндеттемелері бойынша төлей алмау тәуекелін төмендету және банктердің акционерлері мен салымшыларының мүдделерін қорғау мақсатында Ұлттық банк резервтік талаптар механизмін қолданады.

1993 жылы 1 қаңтарда енгізілген «Қазақстан Республикасының коммерциялық, кооперативтік және жеке банктердің қызметтерін реттеу туралы» Ережесіне сәйкес міндетті резерв бойын-ша норматив 18-20% көлемі қарастырылган. Бұл Ереже 1994 жы-лы мамыр айына дейін қызмет етті, осы жылдан бастап норматив банктердің теңге және шетел валютасындағы жалпы депозиттік міндеттемелерінен 30% мөлшеріне дейін өсті. 1994 жылдың 1 тамызында шетел валютасындағы депозиттік міндеттемелер бойын-ша норматив 15%-ға дейін төмендеді.

Ұлттық банк орташа айлық қалдыққа байланысты пайызды банктің корреспондеттік шоты бойынша төлейді (резервтік талаптан аспайтын) . Резервтер бойынша пайызды төлеу резервтік талаптардың жоғары болу жағдайында несиелер және тартылған депозиттер бойынша банктердің пайыздық мөлшерлемесі арасындағы айырманы азайту қажеттілігінен tу ындайды.

Әлемдік тәжірибеде, міндетті резервтер деңгейінің тым жоғары болуы қаржы делдал түріндегі банкі жүйесінің тиімділігін әлсіретеді, өйткені резервтердің минималды нормасымың үлкеюі несие ресурстарының экономикаға құйылуына кедергі жасайды. Мұндай жоғары міндетті резервтер нормасы АҚШ-та және Германияда қолданылады.

ФРЖ экомомикалық дағдарыс кезеңінде міндетті резерв деңгейін жиі төмендеуге дейіи барды, сөйте отырып іскерлік белсенділіктің дамуын ынталандыруға тырысты.

Несие опсрациялары Ұ лттық банкі пен Қазақстан Республикасының Министрлер Кабинеті арасындағы 1994 жылы қаңтар айындағы меморандумына сәйкес Ұлттық банк несиені үш негізгі бағыт бойынша береді. Директивті несиелер Үкімет белгілеген басымдықтар бойынша мемлекеттік бюджеттің тапшылығын жабу үшін коммерциялық банктер арқылы және несиелік аукциондар арқылы банктерге берілетін несиелер.

1994 жылы Министрлер Кабинетінің қарамағына Ұлттық банк ұсынған (27, 5 млрд тенге) несиелердің 75%-ы несиеге берілген. Сонымен бірге, бюджеттің кірісіне бөлінбеген пайда және 16, 5 млрд теңге сомасындағы дспозиттер үшін төлемге аударылған. Бұл таза төлемдер бюджет кірісінің 17% несиесін құрады.

Директивті несиелердің айналасында қиын жағдай пайда болды. Сондықтап бұл несиелерді қайтару бойымша жұмыстарын тоқтатты, олар несие Үкіметтің кепілдемесі бойынша төленеді деп сенді, өйткені несиелер Қаржы министрлігі және Экономика министрлігінің рұқсаты арқылы несиелік қабілетіне байланыссыз барлық шаруашылық органдарға берілді. Нәтижесінде 4, 6 млрд теңгеден (қайтарылуы міндетті сомадан) 1994 жылы 1, 8 млрд теңгесі ғана қайтарылды.

Сөйтіп, банк жүйесі арқылы төлем қабілеті жоқ кәсіпорындарға қысым көрсетілді, олар банк несиесі есебінен бюджет дотациясын жасады, өйткені несие қайтару жүгі Қаржы министрлігіне ауысты.

Үкіметтің несиелеу көлемі әрқашан бюджет тапшылығының деңгейімен және оны баламалы көздер арқылы жабу мүмкіндігімен анықталды. Қаншалықты бюджет тапшылығы жоғары болса, солғұрлым несие эмиссиясының ықтималдығы үлкен болады да, ол инфляцияға ықпал етеді. Сөйтіп, үкімет оған балама инфляциясыз кездерді кеңейтуге мән береді, ондай көздерге: сыртқы қарыздар және үкіметтің бағалы қағаздары жатады.

Ашық нарықтағы операциялар. Мұны Орталық банкпен екінші нарықта ақша массасының көлемін реттеу мақсатында бағалы қағаздарды сату-сатып aлy операциялары ретінде түсінуге болады. Бұл айналыстағы, коммерциялық банкілердің өтімділігіндегі және несиелік салымдардағы ақша массасын реттеудің ең икемді әдісі. Мұның мағынасы мынадай: Орталық банкінің ақша эмиссиясын тоқтату жәпе банктердің иесиелік экспансиясын шектеу мақсатында, нарықта бағалы қағаздарды сатып, бұл, қағаздарды сатып алған банктердің резервтік шоттарынап белгілі бір соманы есептеп шығару. Керісінше, ақша шығаруын және несиелерді беруді ынталандыру үшін Орталық банк кері операциясын жүргізеді - бағалы қағаздарды сатып алып, оның құнын банктердің резервтік шотына аударады. Осылармен Орталық банк ашық нарықтағы (өзінің) операцияларымен банк жүйесінде өзінің өтімділігін жоғарылату үшін жағымды жағдайлар жасайды неме-се керісінше, сонымен бірге айналыстағы ақша массасының көлемін реттейді. Егер бағалы қағаздар Орталық банкпен алдын-ала дараламған бағам бойынша сатылса, онда Ұлттық банк сатып алушыларды ынталандыру үшін және сонымен олардың несиелік қабілеттерін төмендету үшін нарықтық бағамнан төмен бағаммен бекітеді.

Ұлттық банк ашық нарықта бағалы қағаздармен операциялар жүргізу формасы бойынша: тікелей немесе қайтарымды болуы мүмкін. Тікелей операция коммерциялық банктерге бағалы қағаздарды қалыпты түрде сату немесе сатып алу түрінде сипатталады. Қайтарымды операциясының мағынасы кемиді. Орталық банкпен бағалы қағаздарды сату немесе сатып алу операциясы орындалғаннан кейін, міндетті түрде алдын-ала белгіленген бағам бойынша орындалған операцияга кері операция жүргізілуі керек. Аукционды белгілі бір тәртіппен бір күнде жүргізеді, бұл Орталық банктің бағалы қағаздардың жаңа партиясын сатып алу күні мен алдында сатып алынған бағалы қағаздардың қайта сатылу күні сәйкес келуі үшін жасалады.

Валюта нарығындағы операциялар арқылы өтімділікті қамтамасыз ету саясаты. Ұлттық банкінің валюталық нарықтағы интервенциясы жалпы ақша-несие саясатының шегінде жүзеге асты. Ұлттық банкінің шетел валютасын сату, егер ақша базасының өсімі басқа факторлардың әсерінен шетел активтерінен басқа болатын жағдайда, 1995 ж. жағдайлар, көбінесе ақша массасының өсімін стерилизациялау және теңгенің айырбастау бағамын реттеу мәселелеріи бір уақытта шешті. Бірақ, кейбір айларда таза шетел активтерінің өсімі Үкіметке берілген таза несиелер өсіміне қосарланды, сонда ақша базасының осімінің төмендеуі, Ұлттық банкінің екінші деңгейлі банктеріне беретін несиелерінің азаюы және Ұлттық банктің ноталарын эмиссиялау есебінен жүзеге асты. Осы кезеңдерде валюта бағамының саясаты ақша массасын реттеу саясатымен қарама-қайшылықта болды.

Ақша-кредит саясатының қазіргі кездегі даму жағдайы

Ұлттық банк 2006 жылы ақша-кредит саясатын 2006-2008 жылдарға арналған ақша-кредит саясатының негізгі бағыттарына сәйкес жүзеге асырды. Ұлттық банк инфляция бойынша мақсаттарға қол жеткізу үшін негізгілері қысқа мерзімді ноталар шығару, банктердің депозиттерін тарту, ең төменгі резервтік талаптар тетігі болатын артық өтімділікті алу бойынша операциялар жүргізді. Ақша базасының деңгейі жедел көрсеткіштердің бірі болып қалды. Артық өтімділіктің деңгейін төмендеіу үшін ақша-кредит саясатын қатаңдату жөнінде шаралар қолданылды.

Ұлттық банк инфляциялық қысымды азайту мақсатында 2006 жылы:

- Ұлттық банктің операциялары бойынша мөлшерлемелерді көтеру жөніндегі шараларды («кымбат ақша» саясатын жүргізу) ;

- екінші деңгейдегі банктердің артық өтімділігін алуғабағытталған шараларды қамтитын «қатаң ақша-кредит саясатын» жүргізуді жалғастырды.

- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz