Қазақстан Республикасындағы ипотекалық несиелеудің қалыптасуы мен дамуы: дағдарыс жағдайындағы талдау және шешу жолдары (Қазақстан тұрғын үй құрылыс жинақ банкі АҚ мысалында)

Мазмұны

Кіріспе

Қазақстан Республикасындағы мемлекеттік саясат негіздерінің бірі азаматтарды тұрғын үймен қамтамасыз ету, олардың тұрып жатқан үй жайларында қауіпсіз және сапалы тұрулары үшін жағдай жасау болып табылады.

Қазақстан Республикасының қазіргі және ұзақ мерзімді болашақ дамуының негізгі бағыты бұл қазіргі заманғы индустрия негізінде ғылыми техникалық революция болып табылады, бұл өз кезегінде қоғамдық өндірістің жоғарғы деңгейлі индустриялық жүйенің өндірістік күштерін қалыптастыратын жүйеге көшуін қамтамасыз ету керек.

Бұл қойылған мақсатқа жету үшін Қазақстан экономикасының бәсекелестік қабілетін жоғарлату негізінде ғана жүзеге асырылады. Әлемдік ғаламдану жағдайында елге жоғарғы бәсекелесті жекелеген фирмалар емес, ал өзінің арасында экономикалық қатынастардың терең байланыстырылған шаруашылық субъектілердің кластерлері қамтамасыз етеді.

Дипломдық жұмыстың өзектілігі - қазіргі таңда жылдан-жылға үйге деген сұраныс артуда. Әрбір отбасы тұрғын үй алуды қажет етеді.

Сол себепті Қазақстанда тұратын барлық халықты тұрғын үймен қамтамасыз ету және тұрғын үй құрылысының тұрақты дамуын қалыптастыру үшін көптеген жобалар құру болып табылады.

2003 жылдың 3 маусымында «Қазақстан Республикасының құқықтық актілерінің ипотекалық несиелер бойынша өзгертулер мен толықтырулар енгізілген болатын». Онда келесідей түсініктер енгізілді: ипотекалық қарыз, банктік қарыз; ипотекамен қамтамасыз етілген жылжымайтын мүлік және тұрғын үй. Ипотекалық қарыз - тұрғын үй салу үшін немесе сатып алу және жөндеу үшін берілетін ипотеалық қарыз (несие) .

Дипломдық жұмыстың мақсаты - Қазақстан Республикасында ипотекалық несиелеу жүйесін жетілдіру бойынша ғылыми-теориялық және тәжірибелік ұсыныстар дайындау болып табылады.

Диплом жұмысының міндеттері:

- «Ипотекалық несиелеу» түсінігінің әлеуметтік-экономикалық мазмұнын, мәнін ашу және түсіну үшін ұғымның өзіндік ерекшеліктерін айқындау;

- Ипотекалық нарықтың қалыптасуы, әрекет етуі және саланы реттеудегі әлемдік тәжірибелерді зерделеу;

- Қазақстан Республикасындағы тұрғын үй секторының жағдайын талдау, тұрғын үй саясатының негізгі бағыттарын қарастыру;

- ҚР Тұрғын үй жинақ құрылыс банкінің қызмет ету ерекшеліктерін сипаттау болып табылады.

Қазақстанның экономикасының көтерілуі және халықтың басым бөлігінің тұрмыстық жағдайларын жақсартуға республикада тұрғын үй құрылысының қалыптасуымен анықталады. Жалпы, 2030 жылға дейін Қазақстан стратегиясының басымдылық бағытының бірі бұл - тұрғын үй құрылысы және жалпы ұлттық мінездеменің негізгі талабы болып табылады.

Тұрғын үй - әлеуметтік инфрақұрылымның аса маңызды бөлігі болып табылады, яғни бұл қызмет көрсетулердің салалық құрылымның кешені, халықтың әлеуметтік тұрмыстық қанағаттандырушылығын қамтамасыз ететін жүйе болып табылады.

Қазақстан Республикасындағы тұрғын үйді ипотекалық несиелеу нарықтық қатынастарға көшумен байланысты және тұрғын үй саясатының негізгі мақсаты болып несиелеудің дамыған формалары арқылы тұрғын үйді сатып алуға және құрылысына байланысты оңтайлы жағдайларды қалыптастыру. Тұрғын үйлерді эксплуатацияға енгізу, жекешелендіру формасына және қаржыландыру көздеріне байланысты құрылымы өзгереді.

Бүгінгі күні адамдардың көп саны ипотека алуға бет бұрды. Бұл жақсы дайындық пен қажетті мөлшерде мәліметтерді қажет ететін маңызды іс. Сондықтан да диплом жұмысының тақырыбы қазіргі кездегі өзекті мәселелердің бірі болып табылады.

Ипотека - бұл жылжымайтын мүлікті кепілге берген кездегі несие. Ипотекалық несиелеу кезінде заемшы жылжымайтын мүлікті сатып алу үшін несие алады және оны кепіл ретінде банкке рәсімдейді. Ипотека арқылы сатып алынған жылжымайтын мүлік оны сатып алынған сәттен заемшының меншігіне айналады. Ипотекалық несие тұрғын үй бағасының белгілі бір бөлігіне беріледі. Пәтер бағасының қалған бөлігін заемшымен оның өз қаражат есебінен төленуі міндетті. Бұл бастапқы жарна деп аталады.

Қазіргі уақытта қаржы қызмет көрсетулердің тұтынушылардың құқықтарын қорғау жөніндегі заңнамаға Қазақстан Республикасының Президентімен өзгерістер енгізілді. «Қазақстан Республикасының ипотекалық кредит және қаржы қызметiн тұтынушылар мен инвесторлардың құқықтарын қорғау мәселелерi жөнiнде кейбiр заң актілеріне өзгерістер мен толықтырулар енгізу туралы» Заң қаржы қызметін тұтынушылардың құқықтарын қорғауын күшейтуге, ипотекалық несиелеу кезінде азаматтарға кепіл беру, сондай-ақ акционерлік қоғамдардың лауазымды тұлғалардың жауапкершілігін күшейтуіне бағытталған. Өзгерістер ипотекалық несиелеудің түрлі мәселелерін реттеді.

Дипломдық жұмыс үш бөлімнен тұрады.

Бірінші бөлімде ипотекалық несиелеу жүйесінің қалыптасуының теориялық негіздері, соның ішінде ипотекалық несиенің пайда болуы және оның әлеуметтік маңызы, ипотекалық несиелеудің халықаралық тәжірибеде қолданылатын негізгі модельдері, Қазақстан Республикасында ипотекалық несиелеу жүйесін ұйымдастыру сипатталған.

Екінші бөлімде Қазақстан Республикасының коммерциялық банктеріндегі ипотекалық несиелеуді ұйымдастыру тәжірибелерін («Қазақстан тұрғын үй құрылыс жинақ банкі» АҚ мысалында), сонымен қатар «Қазақстан тұрғын үй құрылыс жинақ банкі» АҚ-ның қызметінің негізгі көрсеткіштеріне, банктің несиелік портфелі мен тәуекелдерді басқару жүйесіне талдау жасалынған.

Үшінші бөлімде Қазақстан Республикасындағы қазіргі жағдайдағы ипотекалық несиелеуде кездесетін өзекті мәселелері, оларды шешу жолдары мен даму болашағы анықталған.

Зерттеу жұмысының теориялық негізін шетелдік және отандық ғалымдардың экономикалық теориялары, аймақтар экономикасы туралы еңбектері, заңдар, нормативтік құқықтық актілері мен Қазақстан Республикасының Президентінің зерттелген тақырып бойынша жарғылары, Президенттің Қазақстан халқына жолдауы және басқа да құжаттар құрайды.

Ипотекалық несиелеу жүйесінің қалыптасуы мен дамуының

теориялық аспектілері

Ел экономикасының нарықтық қатынастарға көшу барысында коммерциялық банктердің күрт өсуі байқалды. Өсу қарқыны еліміздегі тұрақсыздық жағдайында болғандықтан коммерциялық операцияларда саяси және экономикалық тәуекелділіктерге көп көңіл бөлуде. Тәуекелділікті қиын болжамдау несиелеу саласында да жоғары пайыздық ставка кезінде көрініс табады.

Несиеге деген сұраныс өте жоғары. Сәйкесінше оларды өтеу кепілдігі қажет. Нарықтық экономика жағдайындағы несиені қамтамасыз етуде кеңінен қолданылатын әдістерінің бірі болып кепіл зат болып табылады. Еліміздегі экономиканың дамуы жағдайындағы нарықтық экономиканың маңызды инструменттерінің бірі - ипотека.

Ипотека құқықтық институт ретінде б. з. І-ІІ ғасырларда Рим территориясында белгілі болған. Одан ертерек ежелгі Египетте, Греция заңдарында пайда болды. Қазіргі таңда ипотека АҚШ-та, Канадада, Англияда, Францияда, Швецияда кеңінен дамыған.

Бүгінгі таңда елде ипотека, заңдылық тұрғыдан алғанда, кәсіпорын, құрылыс, ғимарат немесе басқа объект яғни тікелей жермен, жер учаскесімен байланысты кепілзат немесе оны қолдану құқығы деп түсіндіріледі. Ипотеканың экономикалық мағынасы - бұл банктен немесе басқа да қаржылық ұйымнан ссуда алу мақсатымен байланысты әр түрлі жылжымайтын мүлік кепілзаты.

Елдегі қиын әлеуметтік-экономикалық дағдарыс жағдайы банктік несиелеуге әсер етуде. Өндірістің құлдырауы, елдегі қаржылық тұрақсыздық жағдайы - ақша жүйесінің бұзылуы әсерінен несиелеу құрылымы өзгерді. Қысқа мерзімде ссудалардың саны артты. Өйткені ұзақ мерзімді несиелер соның ішінде ипотекалық несие болжауға мүмкіндігі жоқ жоғары тәуекелділікпен байланысты. Тұрақсыздық жағдайында өндірісті қолдауға бағытталған несиелер мен оларды жабуға қажетті ақшалай кепілдіктер қажет.

Ипотека несиені қамтамасыз етудегі ең сенімді әдістерінің бірі болып табылады. Елдегі нарықтық қатынастардың даму қарқынына байланысты ипотекалық несиені өсіруде қажеттілік туып отыр. Бірақ қажетті экономикалық жағдайларсыз ипотеканың дамуы мүмкін емес, мысалы меншік иелерінің болмауы. Кепілдік құқық нормаларына сәйкес мүлікті тек ғана несие кепілдігінің иемденушісі ғана сала алады.

Ипотеканың дамуын тежейтін маңызды фактор болып жерге жеке меншік құқығының болмауы болып табылады. Жер кепілдіктің сенімді объектісі.

Қазақстанда ипотекалық несиенің даму болашағы жылжымайтын мүлік нарығының құрылуына байланысты.

Біріншіден, оның үлкен сыйымдылығы: бүгінде сатуға арналған жылжымайтын мүлік объектілері жоғары бағалануда.

Екіншіден, оған қатысушылардың кәсібилілігі жоғарылауда. Жылжымайтын мүлік нарығының әрбір сегментінде өзінің белсенділігі мен шеберлілігі жағынан жоғары лидерлер бар.

Үшіншіден, көпқырлылығы. Қазіргі таңда жылжымайтын мүлік нарығында айналымға пәтерлер және тұрғын үйге жатпайтын құрылыстар, коттеджтер мен офистер салуға арналған учаскелер, аяқталмаған өндіріс объектілері және жерді алу құқығы түсуде.

Қазақстандық жылжымайтын мүлік нарығы 6-7 жыл бұрын пәтерлер нарығы ретінде пайда болды. Жылжымайтын мүлік нарығы ипотека кепілдігі арқылы ипотекалық несиелеудің даму болашағын анықтайды.

Жылжымайтын мүлік құнының өсу қарқыны доллар бағамының өсу қарқынына қарағанда жылдам өсуде. Әсіресе пәтердің жалға беру бағасы қымбат болып отыр. Сәйкесінше тұрғын үйге жатпайтын құрылыстардың да жалға беру құны жоғарылап келеді. Жер учаскелерінің қымбаттауы тез қарқынмен жүруде. Бір ескерілетін жайт, жер учаскелерінің бағасы маусымдық кезеңге байланысты. Қыс мезгілінде жылжымайтын мүлік нарығының бұл секторы жұмыс істемейді, сәйкесінше бұл жер учаскелерінің өтімділігін шектейді.

Жылжымайтын мүлік нарығының дамуындағы маңызды заңдылығы болып құрылысқа учаскелер, қайта құруға арналған ғимараттар, аяқталмаған өндіріс объектілерін алуға бағытталған инвестициялық мәмілелердің көбеюі табылады. Жылжымайтын мүлік нарығының серпінді өсуі мүлік кепілдігіне берілетін ипотекалық несиелеудің дамуына әсер ететін маңызды фактор.

Ипотекалық жүйенің даму болашағы кәсіпорындарды жекешелендірумен байланысты. Жекешелендірілген кәсіпорындардың мүліктік кешенін ипотекалық несиелеу экономикалық мәселелерді шешіп қана қоймайды, сонымен қатар әлеуметтік мәселелерді шешеді. Коммерциялық банктердің ссудаларының жоғары пайыздық ставкалары жағдайында жеке меншіктендірілген кәсіпорындар экономикалық қолдауды, соның ішінде арзан ипотекалық несиені қажет етеді.

Бұндай несиені кәсіпорындар өздерінің мүліктерін кепілдікке бере отырып, ұзақ мерзімге алуға мүмкіндіктері бар. Ипотека кәсіпорындарға дағдарысты әлеуметтік-экономикалық жағдайлардан шығуларына өздерінің қаржылық жағдайларын дұрыстауға мүмкіндік береді. Кәсіпорынның банкроттыққа ұшырау жағдайында, егер ипотекалық міндеттемелер орындалмаса, кепілзат иесі ипотекада тұрған мүлікті бірден өндіріп алу нәтижесінде кәсіпорында банкроттыққа ұшыратуға құқылы емес. Ипотекалық несие берген кепілзат иесі кәсіпорынның қаржылық жағдайын дұрыстауға бағытталған өзінің шараларын жүзеге асыруға мүмкіндігі бар. Яғни, басқару органдарында өкілдерін сайлау, кәсіпорынның өндірілген өнімін және басқа мүлігін иелені құқығын шектеу. Егер аталған шаралар оң нәтиже бермесе, бекітілген заңдылық тәртіппен несие беруші кепілдікке салынған кәсіпорынды аукцион арқылы сата алады.

Коммерциялық банктердің және басқа да несиелік мекемелердің ипотекалық несие операцияларындағы мәмілелер жылжымайтын мүлік кепілдігімен берілген кепілхаттың көмегімен жасалады. Ипотекалық несиенің негігі қамтамасыз етілуі болып осы кепілхат табылады. Кепілхатта, несиелік келісім-шарттарының ортақ қарыз соммасын және пайыздарды төлеу міндеттемелердің тармағы көрсетілуі керек. Қосымша шарттар салықтардың төленуін реттеуді жекеменшікті сақтау жағдайларын және оны жөндеуден өткізуді, оны пайдалану бойынша мүмкіндіктерін болжайды. Барлық кепілхаттарды ссуданы бөліп өтеу түрінде қарауға болады. Ипотека бойынша заем алушы алынған ссуда соммасын пайыздармен бірге ай сайын төленетін төлем формасында өтеуге міндетті. Ай сайынғы төлемдер тұрақты, ал кейбір жағдайда өсуі мүмкін, бұл өз кезегінде инфляция деңгейінде олардың көлеміне түзету енгізуге мүмкіндік береді.

Қазақстандағы жылжымайтын мүлікті несиелеу нарығы қарқынды дамуда. АҚШ-та, Жапонияда және Батыс Европа мен Шығыс Европада банктік несиелер көмегімен жылжымайтын мүлікпен жасалатын мәмілелердің үлесі 80%. Қазақстандағы жылжымайтын мүлікпен жасалатын мәмілелердің жалпы көлеміндегі ипотекалық несиелеудің үлесі 15% құрайды. Дегенмен қазақстандық нарықтағы ипотеканың даму болашағы зор.

Кесте 1 - Жылжымайтын ипотекалық несиелеу кезеңдері

сатып алушы өзіне ұнаған мүлікті таңдайды;

Дерек көзі: ҚР-ның ипотекалық несиелеу мәліметтері негізінде автормен құрастырылған

Қарыз алушы жылжымайтын мүлікті сатып алу үшін алған несиені белгілі бір жағдайға байланысты қайтара алмау тәуекелділігі бар. Бұл жағдайда банк кепілдікке алынған жылжымайтын мүлікті көпшілік саудада өткізе алады. Мүлік сатылғаннан кейін банк қайтарылмаған несиенің бір бөлігін, сыйақыларды және тұрақсыздық төлемін алады. Сондай-ақ банк мүлікті сату кезінде шеккен шығындарының орнын толтыруды талап етуге құқылы. Қалған сома несие алушыға қайтарылады.

Кепілзат иесі болып жылжымайтын мүлікті сатып алу үшін заем беруші тұлға табылады. Кепілзат беруші болып несие алушы табылады. Ол несиедық қаражаттарға жылжымайтын мүлік сатып алып, оны кепілзат иесіне кепілдікке береді. Кепілзат беруші жылжымайтын мүлікті иеленуге және қолану құқын сақтап қалады.

Кепілдікке алынған мүлік қарызгердің міндеттемелерінің орындалуын қамтамасыз етеді. Сондықтан ипотекалық несие келісім-шартында қамтамасыздандыруда белгіленген ипотека келесілерді қамтамасыз етеді:

- кепілзат иесіне (банкке) ипотекалық несие келісім-шарты бойынша қарызгердің негізгі сомасын төлеуді;

- банкке несиені пайдаланғаны үшін тиесілі сыйақылар төлеуді ;

- ипотека белглі бір көлемде банктің талартарын қамтамасыз етеді, соның ішінде: негізгі міндеттемелерді орындамаған жағдайда немесе төлем мерзімін өткізіп алған жағдайда.

Ипотека әр түрлі құжаттарда рәсімделуі мүмкін: ипотекалық келісімшарт және ипотекалық куәлік. Ипотекалық келісім-шарт жазбаша формада жасалып, кепілзат иесімен кепілзат берушілер қолдарымен бекітіледі.

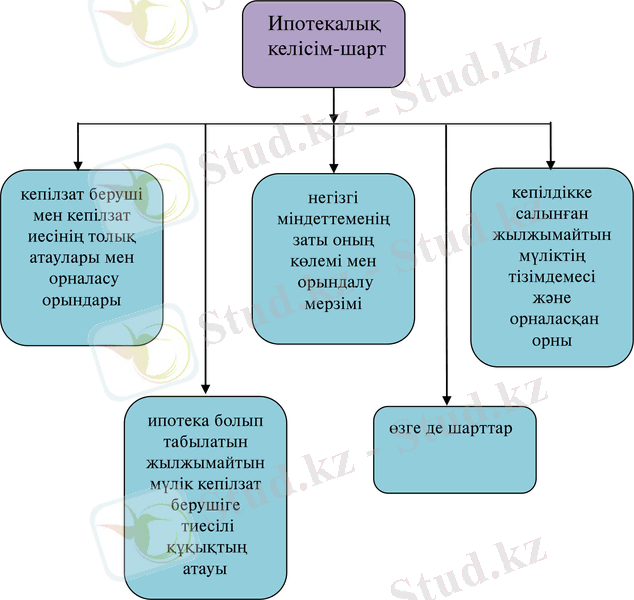

Ипотека туралы келісім-шарттар жарғысына сәйкес жылжымайтын мүліктің орналасқан орны бойынша жасалған мемлекеттік тіркеу жүргізілгеннен кейін ғана ипотекалық келісім-шарт жасалды деп танылып күшіне енеді. Ипотекалық келісім-шарт нотариалды куәландыруды талап етпейді. Ол екі жақтың келісімі бойынша жасалады. Ипотекалық келісім-шартта келесілер көрсетілуі қажет:

Сурет 1. Ипотекалық келісім-шарт құрылымы

Дерек көзі: ҚР-ның ипотекалық несиелеу мәліметтері негізінде автормен құрастырылған

Егер негізгі міндеттемелер бөлек орындалатын болса, онда оның мерзімі немесе төлем жүргізу кезеңдері және олардың көлемі ипотекалық келісім-шартта көрсетілуі керек. Ипотекалық келісім-шартты жасасу барысында кепілзат беруші кепілзат иесіне ипотекалық келісім-шартты тіркеу кезінде кепілдікке салынған мүлікке үшінші тұлғаның құқығы туралы хабардар етуі міндетті. Кепілзат иесінің құқығы ипотекалық куәлікпен расталады. Ипотекалық келісім-шарттың барлық даналарында ипотекалық куәліктің берілгендігі туралы белгі қойылады.

Ипотекалық куәлік бір ғана данада беріледі және ол банкте қалады. Ипотекалық куәлік ипотекалық келісім-шартында көрсетілген кепілзат мүлігін иемдену, сонымен қатар ипотекамен қамтамасыз етілген ақшалай міндеттердің орындалу құқығын тіркейтін ордерлік құнды қағаз болып табылады. Ипотекалық куәлік бойынша құқықты ипотекалық куәлікке табыстама жазбаша жасау арқылы басқа тұлғаға беруге болады. Ипотекалық куәлікте келесілер көрсетілуі керек:

Кесте 2 - Ипотекалық несиелеу куәлігінің құрылымы

8. ипотека пәні болып табылатын кепілзат берушіге тиесілі жылжымайтын мүлікті иелену құқығының атауы;

9. кепілзат берушінің қолы және ипотекалық куәліктің берілген күні.

Егер жоғарыда аталған талаптар сақталмаса және түзетулер енгізілген болса, онда ипотекалық куәлік жарамсыз деп танылады. Ипотекалық куәлікті беру және оны болашақта басқа иеленушіге қайта беру ипотека пәні болып табылатын жылжымайтын мүліктің орналасу жері бойынша мемлекеттік тіркеуден өту қажет. Ипотекалық қамтамасыз етілген ақшалай міндеттемелер бөлшектеп орындалған кезде ипотекалық куәлікте сәйкесінше міндеттемелрдің бір бөлігінің орындалғаны туралы белгі қойылуы тиіс. Бұндай белгі жылына бір рет жасалуы керек. Жалпы егер ипотекалық куәлік кепілзат иесінде (банкте) болса, онда ипотекамен қамтамасыз етілген міндеттемелердің орындалмағанын білдіреді. Керісінше егер ипотекалық куәлік кепілзат берушіде болса, онда ипотекамен қамтамасыз етілген міндеттемелер орындалды деп саналады.

Өзге несиелерге қарағанда ипотекалық несиелеу барысында ссуда және оны қамтамасыз ету қаражаттары туралы келісім шарт өзгеше болып келеді. Маңыздыларына қарыздары үшін мүлікті мәжбүрлеп ұстап қалу құқығы жатады. Бұл құқықтың мағынасы қарызгердің өз міндеттемелерін орындамаған жағдайда қарыз беруші қарызы қаматамасыз етуге салынған жылжымайтын мүліктің құнынан алады.

Ипотека жүйесі дамыған елдердің заңдарында қарыздар үшін өндіріп алынған мүлік сатылғаннан кейін екі айдан екі жылға дейін мерзім аралығында қарызгердің мүлігін сатып алу құқы қарастырылуы қажет.

Айтылып кеткен заңды нормаларда негізінен ипотекалық несиелердің принциптері жүзеге асырылады. Отандық және шетел тәжірибесіндегі ипотекалық несиенің келесідей жалпы принциптерін бөліп көрсетуге болады:

- мүлікті қарызгерге жеке меншік құқығын шектеу жолымен қалдыру;

- кепілзаттың үлесі түрінде ссуда көлемін анықтау;

- бережақты уақытында өтемеген жағдайда жылжымайтын мүлікті жоғалту және мұны басқа тұлғаға беру.

Ипотекалық ссудаларды талдау барысында келесілерді жүзеге асыру қажет:

- бережақты өтеу схемасын жасау;

- инвестиция үшін ипотеканың тиімділігін және қарызгер үшін ссуданың бағасын анықтау;

- ипотеканың мақсатты түрін дұрыс таңдауға мүмкіндік беретін қосымша шарттарды іздестіру.

Ипотеканың кеңінен қолданылатын елдерде ипотекалық ссуданы берумен байланысты инфляция мәселелерді мүлік құнының бөлшектік өсімді ссуда көмегімен шешуге тырысады. Ипотекалық несиелеудің бұндай түрін қолдану кезінде шарт жасасу барысында тараптар ссуданы төмендетілегн пайыздық ставка бойынша беруді қарастырады. Қарызгер өз кезегінде мәміле соңындағы мерзімдегі мүліктің инфляцияның жоғарылау құнының бір бөлігін береді. Әдетте ставка нарықпен салыстырғанда 1/3 дейін төмендетіледі. Несие берушіге өтемақы түрінде төленетін мүлік кепілзат құнының да 1/3 бөлігі төленеді.

АҚШ-та ипотеканың тағы да бір түрі кең таралған, яғни кепілдікке қарт адамдардың үйлері алынады. Ол кері аннуитетті кепілхат бойынша ссуда деп аталады. Ипотекалық несиелеудің бұндай түрі кепілге салынған үйден бұның иегерімен жүйелі түрде табыс алуға бағытталған. Операция мүлікті сату кезінде мүлік құнын бөлшектеп төлеумен ұқсас.

Ипотекалық несиелеу түрлерін дұрыс таңдау ипотеканың принциптері мен ипотекалық ссудалар түрлеріне ғана байланысты ғана емес. Ең маңыздысы болып ипотеканы қолданудың мақсаттылығын анықтау табылады.

... жалғасы- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz