Кәсіпорынның қаржылық тұрақтылығы мен төлем қабілеттігін талдау Halliburton мысалында

Мазмұны

Кіріспе . . . 3

- Кәсіпорынның қаржылық тұрақтылығын талдаудың теориялық негіздері . . . 5Кәсіпорынның қаржылық жағдайы және қаржылық тұрақтылығын талдау . . . 5Қаржылық тұрақтылық жүйесінің абсолюттік көрсеткіштері . . . 9Шаруашылық субъектісінің төлем қабілеттігі . . . 10

- Кәсіпорының төлем қабілеттігін банкроттыққа ұшырау мүмкіндігін талдау . . . 12Кәсіпорының банкроттыққа ұшырау мүмкіндігін талдау . . . 12Кәсіпорынның төлем қабілеттілігін талдау . . . 20«Халлибуртон Интернэшнл Инк. » компаниясының мәліметтері негізін-де төлем қабілеттілігін талдау . . . 21Кәсіпорынның активтерінің өтімділігі мен төлем қабілеттілігін арттыру . . . 24

Қорытынды . . . 25

Қолданылған әдебиеттер тізімі . . . 26

Кіріспе

Қазақстан Республикасы кәсіпорындарында, соңғы жылдары еліміздің эко-номикасының нарықтық қатынастарға өтуіне байланысты бухгалтерлік есептің әдістемесі мен тәжірибесінде түбегейлі өзгерістер болды.

Бухгалтерлік есеп стандарттары мен субъектілердің қаржы-шаруашылық қызметі шоттары Бас жоспарының 1997 жылдың 1 қаңтарынан қолданысқа ен-гізілуі және қаржылық есеп беру нысандарының халықаралық стандарт талаптарына сәйкестендірілуі нарықтық экономика жағдайына сай қаржылық талдау-дың жаңа әдістемесін жасауды қажет етті.

Есеп тіркемелерінде шаруашылық операцияларын жазып көрсетудің дәстүр-лі бухгалтерлік қызметі, көптеген қаржылық ақпаратты пайдаланушылардың сұрақ-тілектеріне толығынан жауап бере алмайтындығын тәжірибе көрсетті. Іс-керлік шешімдер қабылдау үшін бұл ақпарат белгілі түрде өзгертілуі және өң-делуі қажет. Қазіргі жағдайда бухгалтер қаржылық нәтиже қалыптастырудың әр түрлі әдістерін білуді, кәсіпорында қабылданған қаржылық стратегияны іс жүзіне асыруды камтамасыз ететін есеп саясатын таңдап алып, соны басшы-лыққа ұсынуы керек, яғни оның қызметінің аясы жай есепшіліктен қаржы жағ-дайын талдау ісі ажырамас бөлігі болып табылатын, қаржы менеджментіне дейін өсіп, айтарлықтай кеңейеді.

Қоғамда қаржылық талдау біреудің орынсыз тілегінен емес, өмірлік аса қа-жеттілік салдарынан туыңдады: салмақ, ұзындық өлшемін және есептеу жүргіз-бей, шаруашылық субъектінің мүліктік жағдайы мен оған әсер ететін себептер-ді білмей, табыс пен шығынды өзара салыстырмай, біріншісінің екіншісінен артық болуына қол жеткізбей шаруашылықты ойдағыдай жүргізу мүмкін емес.

Қай уақытта да болмасын бұл өте маңызды. Қазіргі қоғамның әкімшілік -әміршілік жүйеден шығып, нарықтық қатынасқа ену кезеңінде оның мәнділігі одан әрі арта түседі. Басқаша айтқанда, жалпы мемлекеттік («иесіз») меншік жағдайында кеңінен орын алған ұқыпсыздық пен жауапкерсіздікті іскерлік, бас-қарушылық, қатаң орындаушылық тәртіп, ұқыптылық және үнемділікпен ал-мастыру - нарықтық экономиканың өзіне тән ерекшеліктері.

Нарықтық экономика оған қатысушылардың барлығынан ой жүйесі мен өз-геше іс-әрекетті талап етеді. Ол зауыт қоймалары мен ашық алаңдарда, ма-териалдар мен шикізаттың қисапсыз қорларының көгеріп, тот басып жатуына, яғни миллиондаған теңгенің доғарылып, бекерге ысырап болуына жол бере ал-майды.

Кәсіпорын мүлкіне салынған әрбір теңге жаңа табыс әкелу үшін осы қорлар-ды қозғалысқа келтіреді. Жасанды көрсеткіш пен жоспар үшін жұмыс істеу келмеске кетеді.

Қазіргі уақытта болып жатқан нарықтық қатынастар кәсіпорындардың ша-руашылықты жүргізуші субъект ретінде құқық жағдайларын едәуір нығайтып, олардың көптеген өндірістік және қаржылық мәселелерді өз бетінше шешуіне мол мүмкіншілік ашты. Атап айтқанда, ішкі және сыртқы рынокта білікті серік-ті таңдауға қол жетті, өйткені болашақтағы бірлескен іс-әрекеттің тиімділігі кө-бінесе осыған байланысты болады. Кәсіпорындар бұрынғыдай жоғарғы жақтың жөн сілтеуімен емес, контрагенттерді (жабдықтаушы, сатып алушы, мердігер, банк және т. б. ) қазіргі кезде өз қалауы бойынша алады.

Олардың өздеріне іскер серіктерді қаншалықты дәл және қатесіз тандауымен нарықтық қатынастар негізінде мүмкіндігінше тез және дұрыс бағдар тауып, оны ұстануына қарай жұмыстарының тиімділігі әр түрлі болады. Басқаша сөз-бен айтқанда, шаруашылықты жүргізуші субъектілердің қызметінің жетістікте-рі басқару деңгейіне, қабылданған шешімдердің объективтілігі, нақтылығы, шұ-ғылдығы мен ғылыми негізделуіне тікелей тәуелді. Үйлесімді шешімдердің қа-былдануы, материалдық, еңбек және қаржы ресурстарын тиімді пайдаланып, еліміздің экономикалық өсуіне бағытталатыны белгілі.

Нарық жағдайында кәсіпорынның өміршеңдігінің кепілі мен жай-күйінің ор-нықтылығының негізі оның қаржы тұрақтылығы болып табылады. Ол ақша қа-ражатын еркін орын алмастыра отырып қолданып, тиімді пайдалану жолымен өнімді өндіру мен сатудың үздіксіз процесін қамтамасыз ете алатын өзінің қар-жы ресурстары жағдайын көрсетеді.

Кәсіпорынның қаржы тұрақтылығын бағалау, объективті, ғылыми негізделген үшін оның қаржылық жағдайын талдау қажет. Тек терең және ұқыпты тал-дау негізінде ғана оның қызметін объективті бағалап, кәсіпорынның қаржылық тұрақтылығын нығайту немесе жақсарту және оның іскерлік белсеңділігін арт-тыруға бағытталған басқару шешімдерін қабылдау үшін, басшылыққа нақты ұсыныстар беруге болады.

Бұл курстық жұмыстың негізгі мақсаты - кәсіпорынның қаржылық жағ-дайын және тұрақтылығын талдау және оны жетілдіру бойынша ұсыныстар әзірлеу болып табылады.

Талдау объектісі ретінде «Халлибуртон Интернэшнл Инк. » компаниясы алынды. Жұмыстың теориялық базасы болып К. Ш. Дүйсенбаевтің, Э. Т. Төлегенов-тың, Ж. Г. Жұмағалиеваның, В. В. Ковалевтің, А. Д. Шереметтің, Г. В. Савицкая-ның еңбектері болып табылады.

Жұмыс барысында ҚР-ның заң актілері және Halliburton компаниясының қаржылық есебі пайдаланылды.

- Кәсіпорынның қаржылық тұрақтылығының теориялық негіздеріКәсіпорынның қаржылық жағдайы және қаржылық тұрақтылығын талдау

Кәсіпорынның қаржылық жағдайы (КҚЖ) көрсеткіштер жүйесімен көрсетіледі, капитал айналымының және шаруа тұлғаның өз ісін қаржыландыру мүмкіншілігін анықтайды.

КҚЖ

Тұрақты Тұрақсыз Дағдарыс

Кәсіпорынның қаржылық тұрақтылығы деген нені білдіреді? Бұл мәселе де арнайы әдебиеттерде әр түрлі түсіндіріледі. Кейбір авторлар қаржылық тұрақтылықты өз қаржы көздерін дұрыс орналастыру, үзіліссіз жұмыс істеу ішін жеткілікті деңгейде қаржылы болу деп түсіндіреді. Қаржылық тұрақтылық жеке және заемдық құралдардың ара-қатынасымен сипатталады. Енді бір авторлар, қаржылық тұрақты кәсіпорын дегеніміз активке салынған қаржыны (негізгі қор, материалды емес актив айналым құралдары) өз есебінен жабу мүмкіншілігі бар дебиторлық және кридиторлық қарыздарға жол бермейтін, өз міндеттемелері бойынша мерзімінде есептесе алатын кәсіпорын деп түсіндіреді. «Қаржылық тұрақтылық - кәсіпорынның төлем қабілеттілігіне кепілдік беретін белгілі бір қаржылық жағдайы».

"Кәсіпорынның қаржылық тұрақтылығы - бұл тәуекелділікті мүмкін болатын деңгейінде төлем қабілеттілігі мен несие қабілеттілігін сақтай отырып, табысты есіру негізінде қаржыны тарату мен пайдалану арқылы кәсіпорынның дамуын көрсететін қаржы ресурсының жағдайы".

В. Г. Артеменко мен М. В, Беллендир бұл ұгымды былай түсіндіреді: "Қаржылық түрақтылық - бұл табыстың шығыннан тұрақты дәрежеде артуы. Ол ақша қаражаттарын еркін пайдалануды қамтамасыз етеді және оларды тиімді пайдалану арқылы өндіру және өнімді сату процесінің үздіксіз болуына жағдай жасайды. Сондықтан да қаржылық тұрақтылык барлық өндіріс-шаруашылық қызметі процесінде қалыптасады және кәсіпорынның жалпы тұрақтылығының негізгі бөлігі болып табылады" (9) . Ал кәсіпорынның жалпы қаржылық тұрақтылығы, ол ең апдымен әрдайым табыстың шығындардан артуын қамтамасыз ететін ақша ағымының қозғалысын көрсетеді. Нарық жағдайында ол ең бірінші өнімді (жұмыс, қызмет) өткізуден түсетін табыстың тұрақтылығын талап етеді және оның мөлшері мемлекетпен, жабдықтаушылармен, несие берушілермен, жұ-мысшылармен және тағы басқалармен есеп айырысу үшін жеткілікті дәрежеде болуы тиіс. Сонымен қатар кәсіпорынның одан әрі дамуы үшін барлық есеп айырысулар мен барлық міндеттемелерді орындағаннан кейін, осы кәсіпорында өндірісті дамытуға, оның материалдық-техникалық базасын жаңартуға және де әлеуметтік климатты жақсартуға және басқаларға мүмкіндік беретіңдей дәрежеде табыс қалуы қажет.

Кәсіпорынның қаржылық түрақтылық жағдайына көптеген факторлар әсер етеді, оларды В. М. Радионова және М. А. Федотова келесідей түрлерге жіктейді:

- пайда болу орнына байланысты - ішкі және сыртқы;

- нәтижесінің маңыздылығына байланысты - негізгі және негізгі емес;

- құрылысы бойынша - қарапайым және күрделі;

- әрекет ету уақыты бойынша - түрақты және уақытша.

Ішкі факторлар кәсіпорынның өзінің жүмысын ұйымдастыруына байланысты болады, ал сыртқы факторлар кәсіпорын еркіне бағынышты емес.

Негізгі ішкі факторларды қарастырайық. Кәсіпорынның тұрақтылығы ең бірінші өндіріс шығындарымен үздіксіз байланысқан өндірілген өнім мен көрсетілген қызметтің қүрамы мен қүрылымына тәуелді. Сондай-ақ, тұрақты және айнымалы шығындар арасындағы қатынас маңызды болып табылады.

Кәсіпорынның өндірілетін өнім және өндіріс технологиясымен тығыз байланысқан қаржылық тұрақтылығының маңызды факторларының бірі - активтердің тиімді қүрамы мен құрылымы, сондай-ақ кәсіпорынның басқару стратегиясын дұрыс таңдап алуы болып табылады. Ағымдағы активтерді басқару өнері - кәсіпорынын шотында оның ағымдағы жедел қызметі үшін қажет болатын қаржының ең төменгі сомасын ұстаудан тұрады.

Қаржылық тұрақтылықтың ішкі, маңызды факторларынын бірі - бұл қаржы ресурстарының құрамы мен құрлымы, оларды басқару стратегиясы мен тактикасының дұрыс таңдалып алынуы. Кәсіпорынның өз қаржы ресурсы, соның ішінде таза табысы қаншалықты көп болса соншалықты ол өзін жайлы сезіне алады.

Сонымен бірге тек таза табыстың көлемі ғана емес, сонымен қатар оны тарату қүрылымы, әсіресе өндірісті дамытуға бағытталған бөлігі де өте маңызды болып табылады,

Кәсіпорынның қаржылық тұрақтылығына қарыздық капиталдар нарығындағы қосымша жұмылдырушы (мобилизацияланушы) қаражаттар үлкен әсерін тигізеді. Кәсіпорын ақша қаражаттарын қаншалықты көп тарататын болса, оның қаржылық мүмкіндіктері де соншалықты жоғары болады, алайда, сонымен бірге қаржылык тәуекелділік те өседі - яғни кәсіпорын өз кредиторларымен уақытында есептесе ала ма, жоқ па? -деген қауіп туады.

Және де бұл жерде кәсіпорынның төлеу қабілеттілігінің қаржылық кепілінің бір түрі ретінде резервтерге үлкен роль берілген.

Жоғарыда айтылғандарды қорыта келе, кәсіпорынның қаржылық тұрақтылығына әсер ететін мынадай ішкі факторларды атап көрсетуге болады:

- кәсіпорынның салалық топқа жатуы;

- шығарылатын өнімнің (жұмыс, қызмет) құрылымы және оның жалпы төлем қабілеттілігі бар сұраныстағы үлесі;

- төленген жарғылық капиталдың мөлшері;

- шығындардың көлемі, олардың ақшалай табыспен салыстырғандағы динамикасы;

- қорлар мен резервтерді, олардың құрамы мен құрылымын қоса алғандағы мүлік пен қаржы ресурстарының жағдайы;

- кәсіпорындарды басқару тиімділігі.

Сыртқы факторларға шаруашылық жүргізудің экономикалық жағдайының әсері, қоғамда үстемдік етуші техника мен технология, төлеу қабілеті бар сұраныс және тұтынушылар табысының деңгейі, ҚР үкіметінің салық және несие саясаты, кәсіпорынның қызметін бақылау жөніндегі заң актілері, сыртқы экономикалық байланыс және тағы басқалар жатады.

Кәсіпорынның түрақты қаржылық жағдайын қалыптастыруда оның өз контрагенттерімен (салық органдары, банктер, жабдықтаушылар, сатып алушылар, акционерлер және тағы басқалар) өзара қарымқатынасы үлкен әсер етеді. Сондықтан да серіктестермен реттелген іскерлік қатынаста болу - жақсы қаржылық жағдайдың бірден бір шарты болып табылады. Әрине, акционерлер өз жынақ қорларын тұрақты тиімділікке ие және дивиденттерді ұқыпты төлейтін қаржылық тұрақты кәсіпорындарға салады, Инвестициялық тартымдылығы болуы үшін, тек бүгінгі күні ғана емес, болашақта да кәсіпорынның қаржылық жағдайы көршісіне қарағанда жақсы болуы тиіс.

Сондай-ақ, бұл жыл сайын өз облигациясы бойынша белгілі бір пайызбен алғысы келетін, ал заем мерзімі біткен уақытта - облигация құнын толық өтеуді талап ететін облигация иелеріне де қатысты. Кез келген коммерциялық кәсіпорын сияқты банктер де өз несие-лерімен тәуекел ете отырып несие алушының өз қарызын уақытында және толық өтеуін қалайды, сондықтан оны беру туралы шешім қабылдай отырып, кез келген банк өз клиентінің қаржылық жағдайын және бұл қарыздың қамтамасыз етілуін тексереді. Басқаша айтқанда, кәсіпорынның қаржылық жағдайы банктер осы кәсіпорынға несие беру орынды ма, жоқ па, ал бүл сұрақты дұрыс шешкен жағдайда - қандай пайызбен және қанша мерзімге деген сұрақтарды шешудегі негізгі белгі болып табылады.

Жабдықтаушылар мен тұтынушылар сенімді және төлем қабілеттілігі жоғары кәсіпорындармен келісім-шартқа үлкен ықыласпен отырады. Тіпті қаржы органдары, әсіресе салық инспекциясы кәсіпорынның жағдайы тұрақты болғанын қалайды, себебі тек осындай кәсіпорын ғана салықтар мен басқа да міндетті төлемдерді уақытылы және толық төлей алады.

Осылайша, қаржылық жағдай кәсіпорынның бәсекелестік қабілетін және оның іскерлік қарымқатынастағы потенциалын анықтайды, кәсіпорынның өзінің және оның серіктестерінің қаржылық және басқа қатынастар тұрғысындағы экономикалық қызығушылықтары қаншалықты дәрежеде кепілдендірілгенін бағалайды. Кәсіпорынның қаржылық жағдайының объективті дұрыс бағасын алудың ең жақсы тәсілі, бұл - талдау, ол кәсіпорынның даму бағытын бақылауға, оның шаруашылық қызметіне кешенді түрде баға беруге мүмкіндік оереді және осындай жолмен басқарушылық шешімдерді өңдеумен кәсіпорынның өзінің ендірістік кәсіпкерлік қызметі арасында байланыстырушы қызметің атқарады.

Кәсіпорын осы мерзімге дейінгі уақытта қаржы ресурстарын қаншалықты дұрыс басқарды деген сұраққа жауап береді: кәсіпорын осы мерзімге дейінгі уақытта қаржы ресурстарын қаншалықты дұрыс басқарды. Қаржы ресурстары жағдайының нарық талаптарына сай болуы және де кәсіпорынның дамуына байланысты қажеттіліктерге жауап бере алуы өте маңызды болып табылады, себебі қаржылық тұрақтылықтың жетіспеушілігі кәсіпорынның төлеу қабілетінің жоқтығына және оның дамуына қажетті қаражатының болмауына, ал көп болуы - дамуға кедергі жасап, басы артық қорлармен және резервтермен кәсіпорын шығындарын көбейтуіне әкеліп соқтыруы мүмкін.

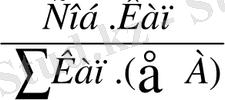

Қатынас көрсеткіштері , қаржылық коэффициенттері:

К қаржы. автономиясы. =

- (Өзіндік капитал/ Капитализация қаржылары) ;

- (Өзіндік капитал/ Капитализация қаржылары) ;

К фин. зависимости =

- (Тартылған капитал/ Активы) ;

- (Тартылған капитал/ Активы) ;

К тек. задолж. =

- (Қысқа мерзімді міндеттемелер/ Активы) ;

- (Қысқа мерзімді міндеттемелер/ Активы) ;

К ұзақ мерзімді қаржы тәуелсіздігі =

(каржылық тұрақтылық коэффициенті, Ск - өзіндік капитал, ДО - ұзақ мерзімді міндеттемелер) ;

(каржылық тұрақтылық коэффициенті, Ск - өзіндік капитал, ДО - ұзақ мерзімді міндеттемелер) ;

К қарыз өтеуі =

;

;

1 - ші суретте қаржылық тұрақтылық жүйесінің көрсеткіштер схемасы келтірілген.

Сурет 1 - Қаржылық тұрақтылық параметрлерін бейнелеу

- Қаржылық тұрақтылық жүйесінің абсолюттік көрсеткіштері

Қ аржылық тұрақтылық ақша ресурстарының тиімді жұмсалуын және тез айналу арқасында өндіріс пен коммерция істеріне пайдалануын көрсетеді.

Төлем қабілеті - бұл кәсіпорынның өз міндеттемелерін орындау мүмкіншілігі, төлемдері коммерциялық, кредиттік және басқада операциялардан туындалған болса.

Шаруашылық субъектінің қ аржылық тұрақтылығы - бұл ақша ресурстарының шаруашылыық субъектінің дамуына өз қаражаттарының жеткілікті мөлшерінде болуы мен кредиттік төлем қабілетінің жоғарғы қалыпта болуы, кәсіпкерлік тәуекелдігі ең аз деңгейінде болуын қамтамасыз етуі.

Қаржылық тұрақтылық жүйесінің абсолюттік көрсеткіштері:

Өзіндік ағымды қорлардың мерзім соңындағы мқлшері:

СОС = СК - ВОА

Мұнда: СК - өзіндік капитал; ВОА - ұзақ мерзімді активтер.

Өзіндік және ұзақ мерзімді тартылған қаржы қаражаттар мөлшері:

СДИ = СК - ВОА + ДКЗ

немесе

СДИ = СОС + ДКЗ

мұнда: ДКЗ - ұзақ мерзімді кредиттер мен и займдар.

Запастарды жинақтау үшін ортақ қор мөлшері:

ОИЗ = СДИ + ККЗ

мұнда: ККЗ - қысқа мерзімді кредиттер мен и займдар.

Қаржы қаражаттың запастар жинақтауға арналған үш көрсеткіштері:

Артықшылығы (+), кемшілігі (-) : өзіндік ағымды қор мөлшері:

∆СОС = СОС - Запастар (ТМЗ)

Артықшылығы (+), кемшілігі (-) : өзіндік және ұзақ мерзімді міндеттемелердің запастар құруға жетер (жетпес) мәні (∆СДИ) :

∆СДИ = СДИ - Запастар

Артықшылығы (+), кемшілігі (-) : запастарды құру ортақ қоры (∆ОИЗ) :

∆ОИЗ = ОИЗ - Запастар.

Үшфакторлы қаржылық тұрақтылық моделі :

М = (∆СОС; ∆СДИ; ∆ОИЗ) .

Қаржылық тұрақтылықтың моделінің төрт түрін қарастыраық:

Абсолюттік қаржылық тұрақтылық:

М1 = (1, 1, 1), ∆СОС ≥ 0; ∆СДИ ≥ 0; ∆ОИЗ ≥ 0.

Нормальдық қаржылық тұрақтылық:

М2 = (0, 1, 1), ∆СОС < 0; ∆СДИ ≥ 0; ∆ОИЗ ≥ 0.

Қаржылық тұрақсыздық:

М3 = (0, 0, 1), ∆СОС < 0; ∆СДИ < 0; ∆ОИЗ ≥ 0.

Дағдарыс жағдайы:

М4 = (0, 0, 0), ∆СОС < 0; ∆СДИ < 0; ∆ОИЗ < 0.

- Шаруашылық субъектісінің төлем қабілеттігі

Шаруашылық субъектісінің кредит төлеу қабілеті - бұл кәсіпорынның банк алдындағы міндеттемелерін уақтылы және толық орындау мүмкіншілігі.

Кредит өтеу мүмкіншілігі кәсіпорынның қаржылық жағдайын көрсетеді, сонымен қатар банкке оның ісінің тиімділігі туралы мәлімет береді, алған кредитті уақытысында және де толық төлеу мүмкіншілігін көрсетеді.

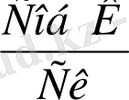

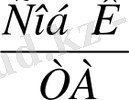

Қаржылық тұрақтылық туралы қатынас көрсеткіштері:

К қаржылық тәуелділік =

; К маневрен. =

; К маневрен. =

;

;

К қарыз =

; К фин. напряженности. =

; К фин. напряженности. =

;

;

К өзін өзі қаржыланд =

; 7. К мобил. и иммобил қаржы =

; 7. К мобил. и иммобил қаржы =

;

;

К өз қаражат. жетк. =

.

.

С к - өзіндік капитал; З к - қарыздар; Соб. К - өзіндік ағымды капитал; ТА - ағымды активтер; А - активтердің барлығы; ВНА - ұзақ мерзімді активтер; З - запастар; тО - қысқа мерзімді міндеттемелер; До - ұзақ мерзімді міндеттемелер.

Төлем қабілеті - кәсіпорынның қаржылық жағдайының сыртқы көрінісі. Қаржылық тұрақтылық - ішкі көрінісі, ақша мен товар ағымының, табыс пен шығындардың, қаржы қаражат пен қаржы қорларының теңгерімін сақтау мүмкіншілігі (сурет 2) .

Сурет 2 - Қаржылық тұрақтылық схемасы

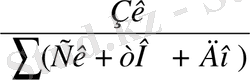

К қаржы леверидж / каржы тәуекелі =

;

;

Қаржылық леверидж деңгейі Уф. л. =

Мүнда: ЧП - таза пайда, П - салыққа дейінгі пайда.

Эффект: қаржылық тұтқа, рычаг (Эфр) :

Эфр = (ROA - ЦЗК) *(1 - КН) *

, мұнда: ЦЗК - қарыз орта құны; КН - салық корректоры;

, мұнда: ЦЗК - қарыз орта құны; КН - салық корректоры;

ROA - активтер тиімділігі (рентабельдігі) .

ROA = Rоб * Коб = Жалпы пайда (БП) / ∑ Аср = (БП / Сату көлемі ) *(Сату көлемі/ ∑ Асреднегодовая)

ROE = (БП - салықтар - % - Дивидендтер (шектеулі акциялар бойынша) / Ск орта құны (акционерлік капитал)

ROI =

;

;

Теңгерім пайдасы (жалпы пайда) = ∑ А * ROA.

- Кәсіпорының төлем қабілеттігін банкроттыққа ұшырау мүмкіндігін ұшырау мүмкіндігін талдау

Банкроттық нарық шаруашылығының бір категориясы болып табылады. Ол соттың шешімі мен немесе кредитордың келісімі бойынша соттан тыс ресми түрде жариянады. Қазақстан Республикасының "Банкроттьіқ туралы" 07. 04. 95 жылғы №2173 Заңына сәйкес, қарыз-ды төлеуге шамасы жоқ ұғымы ақшалай міндеттер бойынша кредиторлар сұранысын, еңбекақы төлеу талабын қанағаттандыра алмау, сонымен қатар өзіне тиісті мүлік есебінен бюджет пен бюджеттен тыс қорларға міндетті төлемдерді қамтамасыз ете алмау жатады (50) . Басқаша айтқанда, шаруашылық субъекті-сінің қарызды төлей алмауы, ағымдағы операциялық қызметті қаржыландыра алмауы, қарыздардың, міндет-тердің өсуіне байланысты жедел міндеттемелерді өтеу қабілетсіздігі немесе борышкердің балансының қанағат-танғысыз құрылымына байланысты ұғымдар кіреді.

Баланстың қанағаттанғысыз құрылым борышкердің мүлкі мен міндеттемелерінің өтімділік деңгейінің жетіс-пеуіне байланысты кредитордың алдында мүлік есебінен міндеттемелердің дәл уақытында төленбеуі жағдайы түрған кезде болуы мүмкін. Бұндай жағдайда мүліктің жалпы құны борышкер міндеттемелерінің жалпы сома-сына тең немесе одан асып кетуі мүмкін.

Банкроттық кәсіпорынның ұдайы өндіріс капиталы-ның шаруашылық механизімінің балансының бұзылуы-нан, яғни оның қаржылық және инвестициялық саясаты-ның тиімсіз болуынан туындайды.

Банкроттықтың пайда болуының негізгі себептерін келтірейік:

1. Шаруашылық жүргізу жағдайын жасаудың объективті себептері:

- экономиканы реформалаудың нормативті және заң шығаратын базаларының, қаржылық, ақша, несие, салық жүйелерінің жетілмегендігі;

- инфляцияның аса жоғары деңгейі;

- фирманың қүнды қағаздарының нарықтық қүнының төмендеуі;

- бәсекелестің жоғары деңгейі және соның нәтижесінде пайда болған сәйкес келмейтін өндіріс шығындары төмендемей, өнім бағасының төмендеуі.

2. Шаруашылық жүргізуге тікелей қатысты субъективті себептер :

- банкроттықты уақытында болжап және келешекте одан сақтана алмау;

- жарнама, өтімділік жүйесінің болмауы, сүранысты дұрыс зерттемегендіктен сату көлемінің төмендеуі;

- өндіріс көлемінің төмендеуі;

- үқсас, бірақ сапасы жоғары өнімдердің бағасына кейбір түрлердің бағаларының жақындауы;

- ақталмаған жоғары шығындар;

- өнімнің төменгі рентабельділігі;

- өндіріс циклінің өте көлемді болуы;

- үлкен қарыздар мен өзара төлей алмаулар;

- ескі басқарма басшыларының нарықты қүруға бейімделе алмауы, сүранысы жоғары өнімдерді, шығаруда керлік көрсетпеуі, инвестициялық, бағалық, қаржылық саясаттың тиімдісін таңдай алмауы.

Кәсіпорындардың жаппай банкроттыққа үшырауы жағымсыз әлеуметтік қиындықтарға соқтыруы мүмкін, сондықтан нарықтық экономикасы дамыған елдерде, оларды толық күйреуден қорғау мен алдын алудың белгілі механизмі қалыптасқан.

Осы механизмнің негізгі элементтері мыналар:

... жалғасы- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz