Қаржылық талдау пәні және кәсіпорын табысын талдаудың әдістемелік негіздері

6 - «ҚАРЖЫЛЫҚ ТАЛДАУ» ПӘНІ БОЙЫНША ДӘРІС ТЕЗИСТЕРІ

Тақырып 1. Қаржылық талдаудың пәні және әдістері

- Қаржылық талдаудың мәні, ролі және маңызы

- Қаржылық және басқарудағы талдаудың өзара байланысы

- Қаржылық талдаудың әдістері

1. Қаржылық талдаудың мәні, ролі және маңызы

Нарық жағдайында қаржылық жоспарлау кәсіпорынға оның қызметі жөнінде көптеген параматрлерді сырттан бекітетін орталықтандырылған әкімшілік сипатты жояды. Ол, ең алдымен бәсекелестік нәтижесінде қарқынды өзгеріп отыратын нарықтық коньюнктура жағдайында өзінің хал-жағдайын нығайтуға ұмтылатын кәсіпорынның шаруашылық әрекетінің икемді стратегиясы мен тактикасын жасауға қызмет етеді. Қаржылық қызметте нормативтерді пайдалану кәсіпорынның өз еркінде, сондықтан нормативтер туралы ақпараттар коммерциялық құпияға айналады. Жоспарланған нормативтерден ауытқуды талдау, кәсіпорынның ішкі талдауының құрамдас бөлігі болып табылады. Бухгалтерлік есеп беруге негізделген қаржылық жағдайды талдау, сыртқы талдау сипатына ие болады, яғни бұл кәсіпорынның қызметі туралы ақпараттардың шектеулі бөлігінен тұратын есеп мәліметтері негізінде осы кәсіпорынның мүдделі контрагенттерінің - меншік иесі немесе мемлекеттік органдардың берілген кәсіпорынның шегінде жүргізетін талдауы. Қаржылық жағдайды ішкі талдау әдістемесі, әрбір кәсіпорын үшін тек потенциалды әріптестерін бағалау мақсатында ғана емес, сонымен қатар қаржылық есепті сыртқы пайдаланушылардың көзқарасы тұрғысынан алғандағы өзін-өзі бағалау үшін де қажет.

Тереңдетіліп нақтыланған талдау экспресс-талдаудың бөлек тәртібін кеңейтеді, толықтырады және дәлелдейді. Оның мақсаты - шаруашылық субъектісінің қаржы жағдайы туралы, оның өткен есепті кезеңдегі қызметінің нәтижесі, сондай-ақ кәсіпорынның болашақтағы даму мүмкіндіктеріне соңғы толық баға беру болып табылады. Осыған орай нақтылау дәрежесі аудитордың өзінің ықыласына байланысты.

Қорыта айтқанда, кәсіпорынның қаржы жағдайын талдауда аудитордың түрлі әдістер мен тәсілдерді қолдануға еркі бар. Оларды ұтымды пайдаланып, осы талдауды жүргізудің дәйектілігіне байланысты дұрыс әдісті таңдай отырып, аудитор қаржылық жағдайға терең, жан-жақты әрі кешенді талдау жүргізе алады, сондай-ақ объективті және анық баға береді, қаржылық тұрақтылықтың нығаюы мен кәсіпорынның табыстылығының өсуі жөнінде ұсыныстар дайындайды.

- Қаржылық және басқарудағы талдаудың өзара байланысы

Қаржылық талдау кәсіпорынның шаруашылық қызметін жалпы талдаудың бір бөлігі болып табылады. Ол бір бірімен тығыз байланысты мынадай тараулардан тұрады:

- Қаржылық талдау;

- Өндірісті басқарудағы талдау.

Сыртқы қаржылық талдаудың негізгі ерекшеліктері мынада тұрады:

- Талдау субъектілерінің көптілігі;

- Талдау субъектілерінің мақсаттары және мүдделерінің әртүрлілігі;

- Типтік әдістемелерін, есеп стандарттарын пайдалану;

- Талдаудың кәсіпорынның сыртқы есептемелеріне бағытталуы;

- Талдау нәтижелерінің барлық пайдаланушылар үшін ашықтығы.

Кәсіпорын серіктері сыртқы қаржылық талдауды келесі бағыттар бойынша жасайды:

- Төлем қабілеттілігін және баланс өтімділігін, қаржылық тұрақтылыгын талдау;

- Меншікті және қарыз капиталды, активтерді пайдалану тиімділігін талдау;

- Пайданың абсолюттік көрсеткіштерін зерттеу;

- Табыстылықтың салыстырмалы көрсеткіштерін талдау;

- Кәсіпорынның қаржылық жағдайын жалпы бағалау.

Басқарудағы талдаудың ерекшеліктеріне келесілер жатады:

- Талдау нәтижелерінің кәсіпорын басшыларының мүдделеріне бағытталуы;

- Талдау жүргізу үшін ақпараттың максималды көлемін пайдалану;

- Кәсіпорын қызметтерінің барлық жақтарын зерттеу;

- Жоспарлау, есеп және талдау жүйелерінің бір бірімен бірлесуі;

- Талдау нәтижелерінің максималды жабықтығы.

Пайданы табуға мақсатталған кәсіпкерлік қызметтің (бизнестің) концепциясы қаржылық талдаудың мазмұнын және тиімділігін түсінуге мүмкіндік береді. Пайда кәсіпорынның табыстылық түрі ретінде соңғы қаржылық нәтиже болып есептелінеді. Кезкелген бизнестің соңғы мақсатына жету үшін қабылданатын басқару шешімдерді 3 аспектілер арқылы көрсетуге болады:

- Капиталды пайдалану бойынша шешімдер;

- Қорлар арқылы орындалатын шаралар;

- Жүзеге асырылатын шаралардың (қаржылық операциялар, инвестициялық проекттер және т. б. ) экономикалық тиімділігін бағалау.

Қаржылық және инвестициялық шешімдерді ұақытылы және сапалы негіздеу кәсіркерлік қызметтің кезкелген саласында кешенді қаржылық талдаудың мазмұнын сипаттайды. Ондай дәлелдеуді жүргізу үшін бір қатар стандартты әдістер қолданылады.

3. Қаржылық талдаудың әдістері

Қаржылық талдаудың тәжірибесі қаржылық есепті оқудың негізгі ережелерін қалыптастырды. Олардың ішінен алты негізгі әдісті бөліп қарастыруға болады:

- көлденең талдау;

- тікелей талдау;

- трендтік талдау;

- салыстырмалы талдау;

- факторлық талдау;

- қаржылық коэффициенттер әдісі.

Көлденең (уақытша) талдау - есеп берудің әрбір позициясын өткен кезеңмен салыстыру. Ол өткен кезеңдегімен салыстырғандағы бухгалтерлік есептің түрлі баптарының абсолюттік және салыстырмалы ауытқуларын анықтауға мүмкіндік береді.

Тікелей (құрылымдық) талдау - әрбір есеп позициясының жалпы нәтижеге тигізетін әсерін айқындай отырып, қорытынды қаржылық көрсеткіштердің құрылымын анықтау. Ол жалпы баланс немесе оның бөлімдері бойынша қорытынды көрсеткіштегі және баптардың үлес салмағын анықтауға мұмкіндік береді. Мысалы, ұзақ және ағымдағы активтердің кәсіпорын мүлкінің жалпы құнындағы, яғни баланс валютасындағы үлес салмағы және тағы басқалар.

Тікелей және көлденен талдаулар бірін-бірі толықтырып отырады. Сондықтан да есептік бухгалтерлік үлгі құрылымы секілді оның жеке көрсеткіштерінің динамикасын да сипаттайтын кестелерді жиі жасайды.

Трендтік талдау барлық көрсеткіштер 100% деп алынатын базистік жыл деңгейінен, бірқатар жылдар көрсеткіштерінің салыстырмалы ауытқуын есептеуге негізделеді. Басқаша айтқанда, трендтік талдау әрбір есеп позициясын бір қатар өткен кезеңдермен салыстыруды және трендті, яғни жеке кезеңдердің дербес ерекшеліктері мен кездейсоқ әсерлерінең тазартылған көрсеткіш динамикасының негізгі тенденциясын анықтауды көрсетеді. Трендтің көмегімен болашақтағы көрсеткіштердің мүмкін болатын маңызы қалыптасады, ал одан кейін перспективті, болжамдық талдау жүргізіледі.

Салыстырмалы (кеңістіктік) талдау - бұл фирмалардың, еншілес фирмалардың, бөлімшелердің және цехтардың жекелеген көрсеткіштері бойынша есебінің құрама көрсеткіштерін шаруашылық ішіндегі талдау, сондай-ақ берілген фирманың көрсеткіштерін орташа салалық және орташа жалпы экономикалық мәліметтері бар бәсекелес фирмалардың көрсеткіштермен салыстырғандағы шаруашылық аралық талдау болып табылады.

Факторлық талдау - бұл жекелеген факторлардың (себептердің) қорытынды көрсеткішке тигізетін әсерін зерттеудің детерминдік (анықтау) немесе реттелмеген тәсілдері көмегімен талдау. Сонымен қатар факторлық талдау қорытынды көрсеткіштерді оның құрамдас бөліктеріне жіктегенде - тура, ал оның жеке элементтерін жалпы қорытынды көрсеткішке біріктіргенде ол кері (синтез) болуы мүмкін.

Қаржылық талдаудың нарықтық экономика жағдайындағы көбірек таралған әдісі әр түрлі қаржылық коэффициенттерді пайдалану болып табылады.

Коэффициенттер салыстырмалы шамалар болып табылады, оларды есептеу кезінде шамалардың біреуін бірлік ретінде алып, ал екіншісін бірлікке қатынасы ретінде көрсетеді. Қаржылық коэффициентерді есептеу баланстың жеке баптарының арасында болатын өзара байланыстарға негізделген. Олар кәсіпорынның қаржылық жағдайын кезекті факторлық талдау үшін алғашқы база болып табылады және де олар талдау нәтижесінде талдау жүргізушіге жасырын құбылыстарды ашуға мүмкіндік беретін екі шаманың арасындағы өзара математикалық қатынастарды көрсетеді.

Шешімдер қабылдау үшін сәйкес коэффициенттерді талдаудың пайдалылығы оларды дұрыс түсіндіруге байланысты болады. Бұл - қатынастарды талдаудың ең қиын аспектісі, себебі ол осы қатынастардың қалыптасуының ішкі және сыртқы факторларын білуді талап етеді, мысалы, саладағы жалпы экономикалық жағдайлар, кәсіпорын басшылығының саясаты және басқалар. Қатынастарды үлкен байыптылықпен талдау қажет, өйткені тек бір ғана фактор алымына да, бөліміне де әсер етуі мүмкін. Негізінен қатынас деңгейі өткен кезеңдегі, теориялық дәлелденген салалық қатынаспен салыстырылады. Қатынасты талдау болашаққа бейімделуі тиіс.

Шетел мемлекеттерінің тәжірибесінде 3 коэффициент көп қолданылады: ROA, ROE, RO⊥C.

ROA коэффициенті кәсіпорын меншікті және тартылған көздерден калыптасқан сомалық активтердін қаншасын тапқанын көрсетеді. Бұл коэффициент құрылымдық бөлімдердің қызметін бағалау үшін жиі пайдаланады.

ROE коэффициенті кәсіпорынмен акция иелерінің қаражаттарына қаншалықты ақша тапқандығын белгілейді. Бұл көрсеткіш компания басшыларына, оның акционерлеріне өте қажет.

Инвестицияланған капитал (тұрақты капитал) бұл акционерлік капиталдың және ұзақ мерзімді міндеттемелердің (несиелер мен займдар) сомасы болып табылады. Ол кәсіпорынның ұзақ ұақыт айналымында болатын ақшалай каражаттарын бейнелейді.

Кәсіпорынның қаржылық жағдайын алдын ала бағалау үшін көрсеткіштерді 2 топқа бөледі. Бірінші топқа нормативтік мағынасы анықталған көрсеткіштер кіреді. Олардың қатарына қаржылық тұрақтылық және өтімділік көрсеткіштері жатады:

- жалпы өтеу коэффициенті;

- тығыз өтімділік коэффициенті;

- қаражаттарды жұмылдыру жағдайында өтімділік коэффициенті;

- қарыз және меншікті қаражаттардың арақатыс коэффициенті;

- меншікті қаражаттармен қамту коэффициенті;

- меншікті айналым қаражаттардың ептілік коэффициенті.

Екінші топқа нормативсіз көрсеткіштер кіреді. Оларды көп жағдайда динамикада көрсетеді немесе басқа кәсіпорындардың көрсеткіштерімен салыстырады. Бұл топқа келесі көрсеткіштер жатады:

- таза пайда бойынша таза активтердің тиімділігі;

- сатылған өнімнің пайдалылығы;

- айналым активтердің айналымдылық коэффициенті;

- меншікті капиталдың айналымдылық коэффициенті.

Бақылау сұрақтары:

- Қаржылық талдауды қандай себепке байланысты өткізу қажет?

- Қаржылық талдаудың негізгі мақсаты неде тұрады?

- Қаржылық талдау қандай ғылыми пәннің құрамдас элементі болып саналады?

- Қаржылық менеджмент дегеніміз не?

- Ішкі экономикалық ортаның диагностикасы деген не?

- Сыртқы ортаның талдауы қандай параметрлермен жүргізіледі?

- Қаржылық және басқару талдаудың өзара байланыстары қалай орындалады?

- Сыртқы қаржылық талдаудың ерекшеліктері қандай?

- Сыртқы қаржылық талдау қандай бағыттар бойынша жүргізіледі?

- Басқару талдаудың ерекшеліктері қандай?

- Қазіргі тәжірибеде қаржылық талдаудың қандай негізгі әдістері қолданылады?

- Қаржылық талдаудың әрбір әдісіне сипаттама беріңіздер

- Инвестициялық капитал дегеніміз не?

Тақырып 2. Кәсіпорындар табысын талдаудың мәні және міндеттері

- Қаржылық нәтижелердің құрылымын және динамикасын талдау

- Маржиналды табыстың құрамындағы пайданы талдау

- Кәсіпорын табыстылығының көрсеткіштер жүйесі

1. Қаржылық нәтижелердің құрылымын және динамикасын талдау

Көптеген зерттеушілердің пікірлері бойынша пайда табыстылықтың абсолюттік көрсеткіші, ал рентабельділік деңгей - салыстырмалы көрсеткіші болып саналады. Бұл көрсеткіштердің шамасына өнімнің өзіндік құны және оның жинақ көрсеткіші өндірілген өнімнің 1 тенгесіне жұмсалатын шығындары әсерін тигізеді. Пайданың әрбір элементін талдау кәсіпорын басшылары, акционерлер және несиегерлер үшін өте маңызды. Кәсіпорын қызметінің қаржылық нәтижелерін талдау көлденең, тікелей, трендтік және факторлық талдаулардан тұрады.

Бухгалтерлік (салық салынғанға дейінгі) пайданы талдау оның динамикасын және құрылымын зерттеуден басталады. Терең талдауда бухгалтерлік пайданың элементтері және оған әсерін тигізетін факторлар зерттеледі. Оларды сыртқы және ішкі факторларға бөледі.

Сыртқы факторларға мыналар жатады:

- әлеуметтік-экономикалық жағдай;

- табиғи жағдай;

- материалдық қорлардың бағасы және тасымалдау көлік тарифтері;

- сыртқы экономикалық байланыстардың даму деңгейі ж. т. б.

Ішкі факторларға

- сатудан түскен пайданың,

- сатылған өнім құрылымының,

- өнімнің өзіндік құнының,

- өнім бағасының,

- табыстар мен шығындардың өзгерістері жатады.

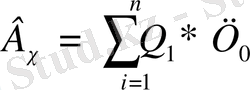

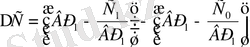

Ішкі және сыртқы факторлар бухгалтерлік пайдамен тікелей байланысты. Тек өнімнің өзіндік құнының және сатудан тыс шығындардың төмендеуі пайданың өсуіне алып келеді. Сыртқы факторлар бухгалтерлік пайданың шамасына, ал ішкі факторлар сатудан түскен пайдасына тікелей әсер етеді. Кәсіпорын қызметінің қаржылық нәтижелерін бағалауда сатудан түскен пайданың факторлық талдауының мәні зор. Жалпы пайда сатудан түскен пайданың негізгі элементі болып табылады. Жалпы пайданы өнімді сатудан түскен түсімдермен өткерілген тауарлардың өзіндік құнының айырмашылығы арқылы табады. Жалпы пайданы (ВП) келесі түрде көрсетуге болады:

Q - натуралды түрінде (тонна, дана ж. т. б. ) өнімнің i-түрінің өндіріс көлемі

Цi -өнімнің i-түрінің сату бағасы, тенге

Сi - бірлік өнімнің i-түрінің өзіндік құны, тенге

i - сатылатын өнімнің нақты түрі

n - сатылатын өнімнің түрлер саны (i= 1, 2, 3, ……. n)

Жалпы пайда мынадай факторлар әсерімен қалыптасады:

- сату көлемі;

- сатылатын өнімнің өзіндік құны;

- сатылатын өнімнің бағасы;

- ассортимент құрылымында өзгерістер.

Жалпы пайданың факторлық талдауы базистік және ағымдағы кезендердің (квартал, жыл) пайда мен зияны туралы есеп мәліметтері бойынша жасалынады. Бірақ факторлық талдау үшін бұл мәліметтер жеткіліксіз. Қолданыстағы сату бағалары тауарларды сатудан түсетін түсімдерге әсерін тигізетіндіктен, көп жағдайда осы мәліметтерді салыстыру мүмкін емес.

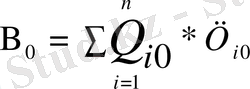

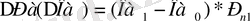

В 0 и В 1 - базистік және ағымдағы кезеңдерде сатудан түсетін түсімдер

Q i0 и Q i1 - осы кезеңдерде i-түріндегі тауарларды шығару көлемі

Ц i0 и Ц i1 - базистік және ағымдағы кезеңдерде i-түріндегі бір өнімнің қолданыстағы сату бағасы

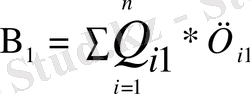

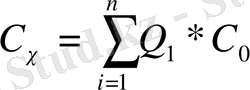

Тауарлардың дерек өзіндік құны сату көлемі мен бір тауарға жұмсалатын шығындардың әсерімен қалыптасады:

С 0 и С 1 - базистік және ағымдағы кезеңдерде сатылған өнімнің дерек өзіндік құны

C i0 и C i1 - базистік және ағымдағы кезеңдерде тауардың i- түрінің өзіндік құны

Жалпы пайданың факторлық талдауы (ВП) элиминирлеу тәсілі, яғни тізбекті ауыстыру әдісі арқылы , жасалынады . Элиминирлеу - бұл құбылысты зерттеудегі бір қатар фактор әсерін анықтау үшін қолданатын техникалық тәсіл.

Жалпы пайданың шамасына кейбір факторлардың әсерін анықтау үшін келесі қосымша көрсеткіштерді есептеу қажет:

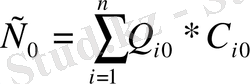

- Ағымдағы кезеңде базистік бағамен сатылғын тауарлардан түсетін жанама салықтарсыз түсімдер. Олар келесі формула арқылы анықталады:

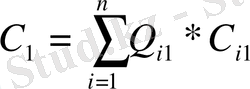

- Бір өнімге базистік шығынмен ағымдағы кезеңде сатылған тауарлардың өзіндік құнымынадай формула арқылы табылады:

- Базистік жалпы пайда (ВПχ) . Ол сатылған тауарлардың ассортименті мен нақты көлеміне байланысты есептеледі. Базистік жалпы пайдабазистік бағамен ағымдағы кезеңде тауар сатудан түсетін түсімдердің (Вχ) және бір өнімге базистік шығынмен ағымдағы кезеңде сатылған тауарлар өзіндік құнының (Cχ) айырмашылығы арқылы анықталады.

2. Маржиналды табыстың құрамындағы пайданы талдау

Пайданың кіріс түрі ретінде қалыптасуы кәсіпкерлік қызметтің негізі және оның соңғы қаржылық нәтижесі болып саналады. Пайдамен шығыстарды салыстыру кәсіпорын жұмысының тиімділігін сипаттайды. Кәсіпкерлік қызметті басқарудың ыңғайлы әдісінің бірі операционалдық талдау болып есептеледі, ол шығындар - сату көлемі - пайда нобайы бойынша орындалады. Бұл әдіс өндіріс-коммерциялық қызметтің қаржылық нәтижесі шығыс, баға, өндіріс көлемі және өнім өткізу өзгерістерінен тәуекелділігін көрсетеді. Операционалдық талдаудың нәтижелері кәсіпорынның коммерциялық құпиясы болып саналады. Операциналдық талдау сезімталдықты , яғни өнім өндіру мен өткізудің ішкі және сыртқы факторлар өзгерістеріне қаржылық нәтиженің реакциясын көрсетеді.

Операционалдық талдау көмегімен көптеген басқару мәселелерін шешуге болады:

- Өндіріс-сауда қызметінің пайдалылығын бағалау;

- Кәсіпорын рентабелділігін болжамдау;

- Кәсіпкерлік тәуекелділікті бағалау;

- Қиын жағдайдан шыгудың оптималды жолдарын таңдау;

- Инвестициялар пайдалылығын бағалау;

- Кәсіпорын үшін ең қолайлы ассортименттік саясатты жүргізу.

Өндіріс және тауар сатудың сын көлемі, пайдалылық шегі және қаржылық төзімділіктің қоры операционалдық талдаудың негізгі элементтері болып саналады. Операционалдық талдау өндірістік (операционалдық) тетік (СВПР) түсінігімен тығыз байланысты.

СВПР маржиналдық табыстың пайдадан қанша есе артқандығын көрсетеді. Өндірістік тетік жоғары болған сайын, кәсіпкерлік тәуекелділік де өсе береді. Тәжірибеде мынадай жағдайлар кездеседі:

- Маржиналдық табыс 0-ге тең. Бұл жағдайда сатудан түсетін түсім тек қана айнымалы шығындарды жабады, яғни кәсіпорын тұрақты шығындар мөлшерінде зиян көріп жұмыс істейді.

- 0< МД < тұрақты шығындар. Мұндай жағдай тауар сатудан түсетін түсім айнымалы шығындарды және тұрақты шығындардың белгілі бөлігін жабатын кезде туындайды.

- МД= тұрақты шығындар. Тауар сатудан түсетін түсім барлық шығындарды (айнымалы және тұрақты) толық жабатын кезде пайда 0-ге тең болады.

- МД>тұрақты шығындар. Тауар сатудан түсетін түсім барлық шығындардан асқан жағдайда кәсіпорынның қызметі пайдалы болады.

Өндіріс тиімділігінің табалдырығы келесі формула арқылы табылады:

Маржиналдық табыстың коэффициенті өнім сатудан түсетін түсімнің үлес салмағын көрсетеді.

Бұл коэффициент пайыздық түрде немесе бірлік үлесінде көрсетіледі. Тұрақты шығындар деңгейі төмен кәсіпорындардың қаржылық нәтижесі өндіріс көлемі өзгеруіне көп тәуелді емес. Тұрақты шығындардың үлесі жоғары кәсіпорындар өндіріс және сату көлемдерінің төмендеуінен қауіптену керек.

Қазіргі таңда кәсіпорындар үшін пайданың өсуі емес , оның қажетті параметрлерде қалуы маңыздырақ. Бұл салық төлемдер шамасының және өндірістік пен әлеуметтік төлемдер оптималды арақатысы арасын қамту үшін қажет. Сезімталдықты талдау негізінде өндіріс көлемі жатыр.

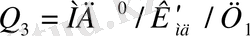

- Тұрақты шығындар (СР) өзгерген кезде физикалық түрдегі өндіріс көлемі (Q1) мынадай формуламен анықталады:

МД ′ - ағымдағы кезеңде маржиналдық табыс

К 0 мд - базистік кезеңде маржиналдық табыстың коэффициенті

Ц 0 - базистік кезеңде өнім бірлігінің бағасы

- Айнымалы шығындар (ПР) өзгерген кезде физикалық түрдегі өндіріс көлемі (Q2) келесі формула арқылы есептеледі:

- Баға өзгерген кезде (Ц) физикалық түрдегі өндіріс көлемі (Q3) мынадай формуламен табылады:

МД 0 - базалық және жаңа маржиналдық табыс

К 0 мд и К′мд - маржиналдық табыстың базалық және жаңа коэффициенттері, бірлік үлесі

Ц 0 и Ц 1 - өнім бірлігінің базалық және жаңа бағасы

3. Кәсіпорын табыстылығының көрсеткіштер жүйесі

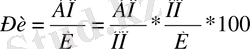

Кәсіпорын қызметінің экономикалық тиімділігі рентабельділік (табыстылық) көрсеткіштерімен көрінеді. Экономикалық тиімділіктің көрсеткіші жалпы түрде келесі формуламен анықталады:

«Экономикалық тиімділік» көрсеткіші ретінде бухгалтерлік (жалпы) пайда, өнім сатудан алынатын пайда және таза пайда (салық салынғаннан кейін) алынады. «Қорлар немесе шығындар» ретінде қорлар (инвестициялар), мүлік (активтер), сатылатын тауарлардың өзіндік құны.

Тәжірибеде қаржылық және экономикалық рентабельділік көрсеткіштерді ажыратады. Экономикалық рентабельділік - бұл бизнес-жоспардың инновациялық немесе инвестициялық жобада көрсетілетін болжамдау пайда шамасынан есептелінетін параметр. Қаржылық рентабельділік кәсіпорынның қаржылық (бухгалтерлік) есептемесіне еңгізіліп нақты пайда негізінде анықталады. Рентабельділік талдаудың маңызды аспекті сату көлемнің табыстылығын бағалауда және оған әсерін тигізетін факторларды (өнімнің бағасы және өзіндік құны) есептеуде тұрады. Өнімнің өзіндік құн және бағаның өзгерудің әсерін есептеу тізбекті ауыстыру әдіспен анықталады.

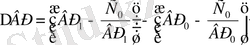

- Сатудан түсетін түсімнің(∆ ВР) өсуінебайланысты сатудың рентабельділігін өзгеруін есептеу:

ВР 0 и ВР 1 - базистік және ағымдық кезеңде өнімді сатудан түсетін түсімдер

С 0 - базистік кезеңде сатылған өнімнің өзіндік құны

- Сатылған өнімнің өзіндік құнның(DC) өсуіне байланысты сатудың рентабельділігін өзгеруін есептеу:

С 0 и С 1 - базистік және ағымдық кезеңде сатылған өнімнің өзіндік құны

- Екі фактордың жалпы әсерін оларды қосындылау арқылы анықтайды.

Талдаудың басқа маңызды аспекті активтердің айналымдылығы мен сатудың рентабельділік көрсеткіштері арасындағы өзара байланыстарын зерттеуде тұрады.

Ра - активтер рентабельділігі, %

БП - бухгалтерлік пайда

- есеп айыратын кездегі активтердің орташа құны

- есеп айыратын кездегі активтердің орташа құны

ВР - өнім сатудан түсетін түсімдер (сату көлемі)

- Активтер рентабельділігінің өзгеруін олардың айналымдылығының тездетілулігіне

байланысты келесі формуламен анықтайды:

∆Ра (∆Оа) - активтер айналымдылығының тездетілулігіне байланысты олардың рентабельділігінің өзгеруі

Оа 1 и Оа 0 - базистік және ағымдағы кезеңдерде активтердің айналымдылығы

Р n1 - ағымдағы кезеңде сатудың рентабельділігі, %

- Сату табыстылығының тербелуіне байланысты активтер рентабельділігінің өзгеруі:

∆Ра (∆Рп) - Сату табыстылығының тербелуіне байланысты активтер рентабельділігінің өзгеруі

Ра 1 и Ра 0 - базистік және ағымдағы кезеңдерде сатудың рентабельділігі, %

- Екі фактордың жалпы әсерін оларды қосындылау арқылы анықтайды.

Арнайы есептердің негізінде инвестициялар және өндіріс рентабельділіктің өзгеруіне кейбір факторлардың әсері анықталады.

Инвестиция айналымдылығымен олардың рентабельділік мөлшері арасында өзара байланыстарын келесі түрде көрсетуге болады:

Ри - инвестиция рентабельділігі, %

БП - бухгалтерлік пайда (салық салынғанға дейінгі пайда)

ОП - сатудың көлемі

И - бухгалтерлік баланс бойынша инвестициялар сомасы (меншікті капитал + ұзақ мерзімді несиелер және займдар)

Тәжірибеде инвестициялар рентабельділігін 2 әдіс бойынша көтеруге болады:

- Сату көлемінің 1 теңгесіне келетін пайда мөлшерін жоғарылату

- Инвестициялар айналымдылығын тездету

Инвестициялар айналымдылығын келесі факторлар арқылы тездетуге болады:

- Инвестициялардың бұрынғы мөлшерінде сату көлемін жоғарылату;

- Сатудың жеткен деңгейіндегі қалпын ұстауға қажетті инвестициялардың көлемін төмендету

Бірақ соңғы фактор өндірістің құлдарауына алып келеді және халық шаруашылығының экономикалық өсуінің қажеттіліктеріне сай келмейді.

Бақылау сұрақтары:

... жалғасы- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz