Корпорацияның қаржылық тұрақтылығын талдау әдістерін жетілдіру: төлемқабілеттілікті бағалау, банкроттық ықтималдығын прогноздау және іскерлік белсенділікті арттыру

3 КОРПОРАЦИЯНЫҢ ҚАРЖЫЛЫҚ ТҰРАҚТЫЛЫҒЫН ТАЛДАУ ӘДІСТЕРІН ЖЕТІЛДІРУ

3. 2 Корпорацияның қаржылық тұрақтылықтағы төлемқабілеттілігі мен іскерлік белсенділігін жақсарту жолдары

ҚР «Банкроттылық туралы» Заңына сәйкес (№ 2173, 07. 04. 1995 ж) «Банкроттылық - бұл қарыз алушының кредиторлардың алдындағы ақшалай міндеттемелерін қанағаттандыра алмауы». Басқаша айтсақ, банкроттылық - бұл шаруашылық субъектісінің өзінің қарыз міндеттемелерін өтей алмауы және негізгі қызметін қаржыландыруға қаражатының жоқ болуы [43] .

Субъектінің банкрот болуы мүмкін:

- «күтілмеген», өз кінәсінен емес, күтілмеген жағдайлар (табиғи фактор, мемлекеттегі экономикалық дағдарыс, қарыз алушылардың банкроттылығы) салдарынан;

- «әдейі» ұйымдастырылған, кредиторлық қарызды өтемеу мақсатымен мүлікті әдейі жасыру;

- «абайсызда», тиімсіз жұмыс, тәуекелді іс-әрекеттер нәтижесінде орын алған банкроттылық.

Бірінші жағдайда мемлекет кәсіпорындарға дағдарыстан шығуға көмектесуі керек, ал «әдейі» банкрот болу заңмен қудаланады. Ал «абайсызда» банкроттылыққа ұшырамас үшін, қаржылық жағдайға жүйелі түрде талдау жасап, банкроттылықтың алдын алу қажет.

Әдетте, банкроттылық белгілерін екі топқа бөлуге болады. Оның бірінші тобына жуық уақыттағы қаржылық қиындықтар мен банкроттылық ықтималдығын сипаттаушы көрсеткіштер енеді:

- негізгі қызметтен жүйелі түрде зиян шегу;

- үнемі ұзартылған кредиторлық және дебиторлық қарыздардың болуы;

- өтімділік коэффициенттерінің мәндерінің төмен болуы және олардың төмендеу тенденциясы;

- заемдық капитал үлесінің көбеюі;

- меншікті айналыс капиталының жеткіліксіздігі;

- капитал айналымдығының төмендеуі;

- кәсіпорын акцияларының бағамының төмендеуі;

- өндірістік потенциалдың азаюы, т. б.

Екінші топқа, нақты сәтте кәсіпорынның қаржылық жағдайын критикалық етіп көрсетпегенімен, оның болашақта бірден банкрот болу ықтималдығынан хабар беретін көрсеткіштер жатады:

- кәсіпорынның табысының бір серіктестен, жобадан, сату нарығынан шамадан тыс тәуелділігі;

- негізгі серіктестерді жоғалту;

- жаңа технологияны бағаламау;

- күрделі қаржының жетіспеушілігі;

- тәжірибелі мамандарды жоғалту, т. б.

Қаржылық тұрақтылық көрсеткіштерінің сан түрлілігіне, олардың деңгейі мен экономикалық мазмұнының өзгешеліктеріне байланысты кәсіпорынның қаржылық тұрақтылығы мен банкроттылығының ықтималдығына баға беруде қиындықтар туындайды. Осыған байланысты ғалым экономистер скорингтік талдау негізінде қаржылық тұрақтылыққа интегралдық баға беруді ұсынады. Бұл әдістеменің мәні - бірнеше негізгі қаржылық-экономикалық көрсеткішке сүйене отырып, балдық жүйе негізінде кәсіпорындарды қаржылық тәуекел деңгейі бойынша жіктеуде.

Қаржылық талдау негізінде кәсіпорынның банкроттылығының ықтималдығына баға беруге болады және оның түрлі әдістері бар.

Шет мемлекеттерде банкроттылық ықтималдығына баға беруде белгілі экономистер Альтман, Лис, Тишоудың көп сатылы дискриминантты үлгілері кеңінен қолданылады. Олардың ішінде Альтманның екі, бес факторлы үлгілері (несие қабілеттілік индексі) кеңінен танымал [10, 159б. ] .

Альтманның екі факторлы z - үлгісі:

Z = - 0, 3877 + К ағ. өт. * (-1, 0736) + К т. * 0, 0579 (40)

мұндағы: К ағ. өт. - ағымдық өтімділік коэффициенті;

К т. - қаржылық тәуелділік коэффициенті;

- 0, 3877, - 1, 0736, 0, 0579 - үлестік коэффициенттер.

Егер Z > 0 болса, онда банкроттылық ықтималдығы 50%-дан жоғары, ал егер Z < 0 болса, онда банкроттылық ықтималдығы 50%-дан төмен. Егер Z = 0 болса, кәсіпорындар үшін банкроттық ықтималдығы 50%-ға тең. Талданып отырған кәсіпорын үшін осы үлгіні қолдана отырып, баркроттылық ықтималдығы есептеледі (24-кесте) .

Кесте 24 - Екі факторлы Z - үлгі бойынша банкроттылық ықтималдығын болжау

Есептеу бойынша үш кезеңде де банкроттылық ықтитималдығы 50 пайыздан төмен, кезең соңында банкроттылық ықтималдығы одан сайын төмендеген.

Екі факторлы Z үлгінің артықшылығы - оның қарапайымдылығы, ақпараттың жеткіліктілігі, есептеу жеңілдігі, бірақ бұл үлгіде кәсіпорынның табыстылығы есепке алынбайды. Сол себепті Э. Альтман банкроттылық ықтималдығын жобалаудың 5- факторлық үлгісін ұсынды:

Z = 1, 2 * К 1 + 1, 4 * К 2 + 3, 3 * К 3 + 0, 6 * К 4 + 1, 0 * К 5 (41)

Үлгідегі коэффициенттер келесідей есептеледі:

Кәсіпорын үшін Z- көрсеткіш мәні есептелгеннен кейін, банкроттылық ықтималдығына баға беру үшін оның мәні 25-26 кестедегі мәндермен салыстырылады.

5 факторлы үлгі бойынша 1 жылға банкроттылық ықтималдығына болжау жүргізудің дәлдігі 90-95%, екі жылға 80-85%, бұл осы үлгінің үлкен артықшылығы болып саналады.

Кесте 25 - Банкроттылық ықтималдығының дәрежесін 5 факторлы Z- үлгі бойынша бағалау

Бұл модельдің құндылығы өте дәлдігінде және ол келесі көрсеткіштерді қамтиды: активтердің рентабельділігі, пайданың динамикасы, несие бойынша пайыздарды жабу коэффициенті, кумулятивті түсімділік, ағымдағы өтімділік коэффициенті, автономия коэффициенті, жиынтық активтер. Компанияның банкроттық ықтималдылығын талдау барысында оның қызметінің банкроттыққа ұшырау мүмкіндігі бар екеніне көз жеткізілді. Қаржылық тұрақтылығы нашарлау қаупі бар деп айтуға болады.

Кесте 26 - Банкроттылық ықтималдығының дәрежесін нақты кәсіпорында 5 факторлы Z- үлгі бойынша бағалау

Баланс құрылымының сәйкес келуін талдау мен бағалау келесі көрсеткіштер негізінде жүргізіледі:

- Ағымдағы өтімділік коэффициенті (жалпы жабу), ағымдағы активтердің (баланс активінің бірінші бөлімі) ағымдағы міндеттемелерге (баланс пассивінің бірінші бөлімі) қатынасымен анықталады. Ағымдағы өтімділік коэффициенті кәсіпорынның шаруашылық қызметін жүргізу және ағымдағы міндеттемелерді уақытында жабу үшін айналым қаражаттарымен жалпы қамтамасыз етілуін сипаттайды.

- Меншікті қаржылармен қамсыздану коэффициенті меншікті айналым қаражаттарының (меншікті капитал минус ұзақмерзімді активтер) ағымдағы активтер құнына қатынасымен сипатталады [44] .

Баланс құрылымын қанағаттанарлықсыз, ал кәсіпорынды төлем қабілетсіз деуге негіз болатын келесі талаптардың бірінің орындалуы шарт:

- есепті жыл аяғына 2, 0-ден төмен;

- есепті жыл аяғына 0, 1-ден төмен.

Кәсіпорынның төлем қабілеттілігі жоқ деп тану оның жағдайының білдірмейді, яғни меншік иесіне азаматтқ-құқықтық жауапкершілік жүктемейді. Бұл тек мемлекеттік органдар анықтаған қаржылық тұрақсыздық жағдайы, ол кәсіпорынның дағдарыс жағдайынан өз күшімен шығуын ынталандыру және қанағаттанғысыздықтың алдын алуға бағытталған шараларды уақытында іске асыруға бағытталады.

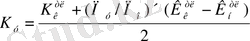

Баланстың қанағаттанарлықсыз құрылымы кезінде кәсіпорынның өз төлемқабілеттілігін қалпына келтіру мүмкіндіктерін тексеру үшін 6 айға төлемқабілеттілікті қалпына келтіру коэффициенті анықталады:

(47)

(47)

,

,

- есепті жыл аяғындағы және басындағы ағымдағы өтімділік коэффициентінің нақты көрсеткіштері;

- есепті жыл аяғындағы және басындағы ағымдағы өтімділік коэффициентінің нақты көрсеткіштері;

- төлемқабілеттілікті қайта қалпына келтіру жылы;

- төлемқабілеттілікті қайта қалпына келтіру жылы;

- есепті жыл;

- есепті жыл;

= 2, 0

= 2, 0

Егер де Кв<1, кәсіпорын 6 ай ішінде төлемқабілеттілігін қайта қалпына келтіре алмайды.

Егер де Кв>1, баланс құрылымының қанағаттанарлықсыз деген шешімін 6 ай мерзімге дейін кейінге қалдыруға болады.

К В = 1, 2734+6/12 * (1, 2734-1, 7933) /2 = 0, 5067

К В анықталады, егер ағымдағы өтімділік коэффициенті және меншікті қаражаттармен қамтамасыз ету коэффициенті көрсетілген белгіден кіші мәнге ие болса, онда есептеледі.

Баланстың қанағаттанарлықсыз құрылымы жағдайында кәсіпорынның қаржылық тұрақтылығын тексеру үшін 3 ай мерзімге төлем қабілеттіліктің жойылу коэффициенті анықталады:

(48)

(48)

Пу - төлемқбілеттілікті жою мерзімі (3ай) ;

Ку>1 - 3 ай аралығында кәсіпорында төлемқабілеттілікке жоғалту мүмкіндіктер жоқ.

Ку<1 - несие берушілер алдында кәсіпорын міндеттемелерін орындай алмайды.

Егер төлем қабілеттілік коэффииценті 1-ден артық болса, бұл кәсіпорынның төлем қабілеттілігін жақындығы 3 ай ішінде жоғалтпайтындығын көрсетеді. Ал төлем қабілеттілік коэффициеті 1-ден төмен болса, оның төлем қабілеттілігін жоғалтуы мүмкін, яғни кредиторлардың алдында міндеттемесін өтей алмайды. кәсіпорынның төлем қабілеттілігін жоғалтуының нақты қаупі төніп тұруына байланысты, ол кәсіпорындарды қайта құру жөніндегі органдарда тиісті тіркеуге тұрғызылады.

К у анықталады, егер де ағымдағы өтімділік коэффициенті және меншікті қаражаттармен қамтамасыз ету коэффициенті көрсетілген белгіден кем емес мәнге ие болса, онда есептеледі.

Келесі 27 кестеде баланс құрылымын бағалаудың көрсеткіштері келтірілген.

Кесте 27 - Ұйымның 2017 жылдың басы мен аяғындағы баланс құрылымын бағалау

Кесте мәліметтері бойынша 2017 жылы ағымдағы өтімділік коэффициенті және меншікті қаражаттармен қамтамасыз ету коэффициенті мәндері көрсетілген белгіден кіші мәнге ие, сондықтан төлем қабілеттілігін қалпына келтіру коэффициентін ғана анықтаймыз. Есептеу нәтижесінде Баланс құрылымы қанағаттанарлықсыз және кәсіпорынның алдағы 6 ай ішінде төлем қабілеттілігін қалпына келтіру мүмкіндігі жоқ екендігіне көзіміз жетті.

Кәсіпорынның қаржылық жағдайын жоғарылатуда маңызды бағыт капиталдың жылдам айналымдылығын қамтамасыз ету болып саналады. Кәсіпорынның неліктен жоғары емес пайда алуының кең тараған себептерінің біріне оның қаржыларының біршамасының қозғалыссыз тұруында болып табылады. Жабдықтың басы артық саны, шикізат, материалдардың т. б. нормативтен артық сақталуы капиталдың қозғалыссыз қалпы жөнінде куә болады. Кейде капиталдың үштен екісі қозғалыссыз жағдайда болуы мүмкін, және барлық күш қалған үштен бір бөлігіне түседі. Бағалар өсуі жағдайын санамағанда тауарды ұстап тұрудың еш пайдасы жоқ. Жабдықтың немесе ғимараттың құндылығы олардың бағасына емес, оларды пайдалануға байланысты. Бизнестің мәні алмасуда болып табылады. Пайданың шамасы тауардың жоғары бағасынан гөрі сату жылдамдығына байланысты. Сондықтан бағалар жоғарылауы - банкроттылыққа апаратын тура жол болып табылады, ал капиталдың айналымдылығының анағұрлым жоғарғы жылдамдығы банкроттылықтан қашуға мүмкіндік береді [45] .

Іскерлік белсенділіктің көрсеткіштері кәсіпорынның айналым капиталын пайдалану тиімділігін сипаттайды. Сондықтан іскерлік белсенділікті талдау барысында айналымдылық көрсеткіштері талданады және басқа алдыңғы жылдардың деректерімен салыстырмалы талдауы жүргізіледі.

Кәсіпорынның іскерлік белсенділіктің қанағатсыз нәтижелері оған қызығушылық танытқан тұлғалардың барлығына басқару шешімдерін қабылдау үшін оның іскерлік белсенділікті жоғарылату үшін белгілі бір іс-қимылдар жөнінде қажетті қорытындылар жасауға мүмкіндік береді.

Кәсіпорынның іскерлік белсенділікті жоғарылату бойынша негізгі бағыттар келесі:

- кәсіпорынның капиталының айналымдылығын жеделдету;

- айналым қаржыларының үнемделуі;

- материалдық ресурстарды үнемдеу резервтерін іске асыру стратегиясын негізделген таңдауы.

Жоғарыда аталған бағыттардың барлығын қарастырайық.

Кәсіпорынның іскерлік белсенділікті жоғарылатуда маңызды рөлді кәсіпорынның айналымдылығын жеделдету саналады. Себебі капитал неғұрлым жылдам айналым жасаса, соғұрлым кәсіпорын капиталдың белгілі бір құнында белгілі бір уақыт кесіндісінде өнім көбірек ала алады.

Айналым қаржыларының жылдамдауы олардың өндірістік-өткізу циклының әр түрлі кезеңдерінде болу уақытынан, олардың ұзақтығын қысқарту шамасынан байланысты [46, 47] .

Сондықтан айналым құралдарының жылдамдауы қазіргі таңда кәсіпорынның іскерлік белсенділігінің жоғарылатудың маңызды міндеттерінің бірі болып табылады және әр түрлі жолдармен қол жеткізіледі.

Капиталдың айналымдылығын жеделдетудің негізгі жолдарына жатады:

- өндірісті интенсивтендіру есебінен (механикаландыру мен автоматтандырудың жаңа өндірістік үрдістерін пайдалану, еңбек өнімділігінің деңгейін жоғарылату, кәсіпорынның өндірістік қуаттарын, еңбек пен материалдық ресурстарын анағұрлым толық пайдалану) өндірістік цикл ұзақтығын қысқарту;

- қажетті материалдық ресурстармен үздіксіз қамтамасыз ету және қорларда капиталдың болу уақытын қысқарту мақсатында материалдық-техникалық қамтамасыз етуді ұйымдастыруды жақсарту;

- өнімді түсірудің үрдісін және есеп құжаттарын әзірлеуді жеделдету;

- дебиторлық қарызда қаржылардың болу уақытын қысқарту;

- өндірушіден тұтынушыға тауарлардың қозғалысын жеделдетуге бағытталған маркетингтік зерттеулер (оның ішінде нарықты зерттеу, тауарлар мен олардың тұтынушыға жету нысандарын жеделдету, дұрыс баға саясатын қалыптасуы, тиімді жарнаманы ұйымдастыру және т. б. ) деңгейін жоғарылату.

Егер айналым құралдарының пайдалануын жақсартуы жөнінде айтатын болсақ, айналым құралдарының үнемдеудің экономикалық маңызы жөнінде айтқан дұрыс:

- шикізат, материалдар, отынның үлестік шығындарын төмендету өндірісті үлкен экономикалық табыстармен қамтамасыз етеді. Ол, ең алдымен, материалдық ресурстардың берліген санынан анағұрлым көбірек дайын өнім алуға мүмкіндік береді, сондықтан да ол өндіріс масштабтарын ұлғайтудың күрделі алғы шарттарының бірі болып саналады.

- материалдық ресурстардың үнемделуіне ұмтылу жаңа техниканы енгізу мен технологиялық үрдістерді жетілдіруге ынталандырады.

- материалдық ресурстардың тұтынуында үнемдеу өндірістік қуаттарды пайдалануды жақсартуға және қоғамдық еңбек өнімділігінің жоғарылауына ықпал етеді.

- материалдық ресурстардың үнемделуі үлкен шамада өнімнің (қызмет, жұмыс) өзіндік құнын төмендетуге ықпал етеді.

- өнімнің өзіндік құнынан маңызды ықпалын тигізе отырып, материалдық ресурстарды үнемдеу кәсіпорынның қаржылық жағдайына жағымды ықпал етеді.

Сонымен, айналым құралдарын пайдалануды жақсарту және үнемдеудің экономикалық тиімділігі жоғары, себебі олар кәсіпорынның өндірістік және қаржылық қызметінің барлық жақтарына жағымды ықпалын тигізеді.

Әрбір кәсіпорында материалдық ресурстарды үнемдеудің резервтері бар. Резервтер деп пайда болатын немесе пайда болған, бірақ пайдаланылмаған (толық немесе бөлшектей) материалдық ресурстарды пайдалануын жақсарту мүмкіндіктерін түсінеміз.

Әрбір нақты кәсіпорында материалдық ресурстарды үнемдеудің басты бағыты - жұмыс орындарында материалдық ресурстардың берілген бір мөлшерін пайдалану арқылы соңғы өнімнің (қызмет, жұмыс) шығысын арттыру өндірістің техникалық жарақтануынан, жұмыскерлердің шеберлігі деңгейінен, материалдық-техникалық қамсыздандыруды ұйымдастыру деңгейінен, материалдық ресурстардың қорлары мен жұмсалуы нормасы мөлшерінен, олардың деңгейінің негізделуінен байланысты [48] .

Жүргізілген талдаудан талданушы кәсіпорында ағымдық активтер құны төмендеу тенденциясына ие болғандығын көреміз, бұл оларды пайдалану тиімділігіне жағымсыз ықпал етуі мүмкін. Сондықтан, талданушы кәсіпорын үшін айналым құралдарын пайдалану тиімділігін жоғарылату бойынша маңызды міндеті ретінде айналым құралдарының сәйкес көлемдерін ұстап тұру жолымен төлемқабілеттілік пен рентабельділік арасындағы оптималды қатынасты қамтамасыз ету саналады.

Қазіргі жетілген заманда айналым құралдарына қажеттілікті дұрыс анықтау маңызды. Кәсіпорынның айналым құралдары айналымның барлық кезеңдерінде сәйкесінше және минималды жеткілікті деңгейінде бөлінуі тиіс. Нормативтен тыс қорлар айналымнан ақша қаржыларының тысқа бөледі, материалдық-техникалық қамсыздандырудың жеткіліксіздігі, өнімнің қндірісі мен өткізу үрдістерінің ырғақсыздығы жөнінде куә болады. Мұның барлығы ресурстардың тұрып қалуына, олардың тиімсіз пайдалануына ықпал етеді.

Сонымен, кәсіпорын ағымдық активтердің көлемін арттыруды қажет етеді. Ол үшін кәсіпорын кәсіпорынға қалыпты өндірістік қызметі үшін қажетті айналым құралдарының көлемін білуі тиіс.

Кәсіпорынның айналым құралдарына минималдық қажеттілігі меншікті көздері есебнен жабылуы мүмкін: пайда, рзервтік капитал, жарғы капиталы және т. б. Бірақ объективті бірқатар себептерге байланысты (инфляция, өндіріс көлемдерінің артуы, клиенттердің шоттарын төлеуді кешіктіру, т. б. ) кәсіпорында айналым құралдарына уақытша қосымша қажеттіліктер пайда болады.

Шаруашылық қызметтің қаржылық қамтамасыз етілуі жағдайында қарыздық көздерді (банктік пен коммерциялық несиелер, инвестициялық салықтық несие қарыздары және т. б. ) кірістірумен іске асырылады.

Айналым құралдарын басқару тиімділігінің критериі ретінде уақыт факторы қызмет етеді. Айналым құралдары неғұрлым бір ғана нысанда болған сайын (ақшалай немесе тауарлық) басқа тең жағдайларда оларды пайдалану тиімділігі төмендей түседі және керісінше.

Кәсіпорынның қаржылық жағдайы активтерге салынған қаржылардың қаншалықты жылдам нақты ақшаға айналуынан тікелей байланысты болады. Алдында анықталғандай, кәсіпорынның активтерінің жекелеген түрлері айналымның әр түрлі жылдамдығына ие болады.

Талданушы кәсіпорын бойынша айналымдылықтың көрсеткіштерінің есептелуі үшін бастапқы ақпарат келесі 28 кестеде берілген.

28 кестеден көріп отырғанымыздай, 2017 жылы кәсіпорында табыстар көрсеткіштері өткен жылмен салыстырғанда өскен, және кәсіпорынның қызметінің тиімділігін жағымды сипаттайды. Сондай-ақ жиынтық активтердің құны мен толық өзіндік құн жоғарылаған.

Кәсіпорынның жиынтық активтерінің құны өсуі оның мүліктік жағдайына жағымды ықпалын тигізеді.

Кесте 28 - Кәсіпорынның айналымдылығын есептеу үшін ақпарат

Ағымдағы активтердің 6ip жылда айналым жылдамдығының 2, 712-ден 3, 567-ке дейін өскені көрінеді, нәтижесінде 6ip айналымның ұзактығы 31, 84 күнге қысқарды (28 кестені қара) . Талданып отырған кезеңде ағымдағы активтерге салынған қаражаттың, толық циклден өтуі мен кайтадан ақша түріне келуі былтырғы жылға қарағанда 31, 84 күнге - қысқа болады.

Біздің кәсіпорынның мәліметтері бойынша айналымнан босатылған қаражат мөлшері -42786, 181 мың теңге кұрады, яғни үнемделді.

Осылайша, 6ip айналымның 31, 84 күнге жеделдетілуі айналымға -42786, 181 мың тенге қаражат айналымнан салыстырмалы босатылды. Ал есеп беру жылында ағымдағы активтердің айналымдылығы 3, 567 рет кұрып, демек, жыл бойы 152618, 3 мың теңге (-42786, 181*3, 567) қаражат айналымнан салыстырмалы босатылды.

Ағымдағы активтерді пайдалану тиімділігінің жоғарылағанын олардың бекіту коэффициенті де күәландырады. Сонымен, егер өткен жылы өнім бірлігіне ағымдағы активтердің 36, 9 тиыны келсе, есеп беру жылында бұл көрсеткіш 88 тиынға дейін азайды, ал барлық сатылған өнімге айналым каражатының үнемделген шығыны 42764, 68 мың теңге (-0, 0884*483763, 36) құрады.

Сонымен, кәсіпорында айналым құралдарын басқару тиімділігі жоғарылады.

Кәсіпорынның қаржылық тұрақтылығын күшейту үшін келесі шараларды ұсынуға болады:

- дайын өнімді түсіруді алдын ала төлемін енгізе отырып, жеделдету;

- кредиторлық борышты өз уақытылы жабуды және дебиторлық борышты өз уақытылы қайтаруды бақылауды күшейту;

- дебиторлық борышқа меншікті капиталдың бөлінуіне жол бермеу.

Кәсіпорынның қаржылық жағдайынның кризистік жағдайынан шығудың нақты жолдары оның себептеріне байланысты. Біздің талданушы кәсіпорында қаржылық жағдайына төмен төлемқабілеттілік пен өтімділік ықпал етеді. Бұл көрсеткіштерді жақсартуға болады. Ол үшін нақты шараларды жоспарлау қажет [49] .

Жалпы алғанда, біздің кәсіпорында қаржылық жоспарда оның төлемқабілеттілігі мен өтімділігінің төмендеу тенденциясы қалыптасқан. Ол үшін бірқатар шаралар қабылдау қажет:

- басы артық тауарлық-материалдық қорлардан құтылу мен жылжымайтын мүліктің бір бөлігін сату керек;

- айналым құралдарын толықтыру үшін жарғы капиталын арттыру, ұзақмерзімді ссудалар немесе қарызды алу керек;

- шығындарды қысқарту бағдарламасын өңдеу мен іске асыру және активтерді басқаруды жақсарту;

- бюджеттің әр түрлі деңгейлерінен, салалық пен салааралық бюджеттен тыс қорлардан қайтарымсыз немесе қайтарымды негізінде мемлекеттік қаржылық қолдауды алу;

- дұрыс маркетингтік саясатты жүргізу.

3. 2 Корпорацияның қаржылық тұрақтылықтағы іскерлік белсенділігін, төлемқабілеттілігі мен несиеқабілеттілігін талдау әдістемесін жетілдіру бағыттары

... жалғасы- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz