Қаржылық инвестициялар және ұзақ мерзімді инвестициялар есебі: қоржындық және шетелдік инвестициялар

Жоспар:

- Кіріспе:

І Тарау. ИНВЕСТИЦИЯЛАР ТУРАЛЫ ЖАЛПЫ ТҮСІНІК

1. 1. Қоржындық инвестициялау

1. 2. Шетелдік инвестициялар

ІІ Тарау. ҰЗАҚ МЕРЗІМДІ ҚАРЖЫЛЫҚ ИНВЕСТИЦИЯЛАР ЕСЕБІ

2. 1. Ұзақ мерзімді қаржылық инвестициялар есебі туралы түсінік

2. 2. Ұзақ мерзімді қаржылық инвестициялар, негізгі құралдар, материалдық емес активтердің көбеюі

2. 3. Ұзақ мерзімді дебиторлық берешектердің кемуі (жабылуы)

2. 4. Ұзақ мерзімді инвестициялар, негізгі құралдар, материалдық емес активтердің кемуі (жабылуы)

3. 0. Қорытындылау.

4. 0. Пайдаланылған әдебиеттер.

І. Кіріспе

Инвестициялар деп өнеркәсіптің, құрылыстың, ауыл шаруашылығының және экономиканың басқа да салаларының кәсіпорындарына капитал түрінде салынып, жұмсалатын шығындардың жиынтығын айтамыз. Инвестициялық қызметтің мақсаты - түпкі нәтижесінде кәсіпкерліктен табыс немесе процент алу болып табылады.

Инвестицияның көзі болып жаңадан қалыптасқан (құрылған) құн немесе таза табыстың жинақталған бөлігі саналады. Кәсіпкерлер (кәсіпорындар) оны өзінің табысының (таратылған) қаражаттарының есебінен жұмылдырады. Негізгі капиталды жаңартуға арналған инвестиция көзі болып кәсіпорынның меншігінде қалған табысы саналады. Бағалы қағаздардың көп түрлілігі инвестицияны жіктеудің көптеген критерийлерің алдын ала айқындайды.

Қаржылық инвестиция өзінің пайдалану мерзіміне қарай, қысқа және ұзақ мерзімді болып бөлінеді.

Инвестиция өзінің арналымы немесе алынған мақсаты бойынша: қаржылық және нақты болып бөлінеді.

Нақты инвестициялар - бұл кәсіпорынның негізгі капиталын және материалдық-өндірістік қорын өсіруге салынатын салымдар.

Қаржылық инвестициялар - бұл субъектінің табыс алу мақсатында пайдаланатын активі (мысалға, пайыздар, роялтилер, дивидендтер және жалға ақысы), инвестицияланған капиталдың өсімі немесе алынатын басқа да олжалар (мысалға, коммерциялық мәміленің нәтижесі) . Сондай-ақ, қаржылық инвестицияға пайдаланбай түрған жылжымайтын мүліктер де жатады. Қаржылық инвестицияның бір түрі болып бағалы (құнды) қағаздар да саналады. Барлық бағалы (құнды) қағаздар екі топқа бөлінеді. -ақшалай және күрделі (капиталды) болып. Ақшалай бағалы қағаздарды алған кезде ақшалай қарыздарды алғаңдағыдай етіп рәсімделеді. Бұл борыштық бағалы кағаздар. Оларға: вексельдер, депозиттер және жинақ сертификаттар және т. б. жатады. Осы бағалы қағаздар бойынша табыс бір мәртелік сипатқа ие болады және олар өзінің номиналдық (атаулы) құнынан төмен бағаға сатып алудың есебінен -қалыптасады. Ақшалай бағалы қағаздар, әдетте, қысқа мерзімге (бір жылдан аспайтын уақытқа) беріледі.

Капиталды бағалы қағаздар кәсіпорынды дамыту үшін, оның капиталын (қорын) құрастыру немесе ұлғайту мақсатында шығарылады.

Бағалы қағаздар құқығы бойынша кімге жататындығы туралы белгілерін куәландыру үшін олар былайша бөлінеді:

- бағалы қағазды ұсынушыға - құқықтарын орындау үшін, бірақ олардың иелерін теңестіруді (идентификациялауды) талап етпейді, ұстаушылардың атына тіркеу жасалынбайды. Ұсынушы бағалы қағазды куәландыратын құқығын басқа адамға қарапайым жолымен қолына береді.

- атаулы бағалы қағаздар - белгілі бір адамның атына жазылады. Бағалы қағаздарда куәландырылған құқықтары ондағы қойылған талапты жеңілдету үшін белгіленген тәртіппен басқа тұлғаға беріледі. Атаулы бағалы қағаздар бойынша құқық беретін адам соған сәйкес келетін талаптардың орындалуы емес, ондағы тиесілі талаптың заңды еместігіне жауап береді.

- ордерлік бағалы қағаз - ол ең алғашында иемденушінің атына немесе оның бұйрығы бойынша жазылады. Бұл онда көрсетілген құқықтар қағазға түсірілген тәртіпке байланысты ауыспалылығын сақтайтындай етіп - индоссаментке жазып береді. Индоссамент өзінде құқықтың болғанына ғана емес, сонымен бірге, оның жүзеге асуына да жауап береді. Бағалы қағаздардан алынатын табысқа қатысты оларды борыштық және инвестициялық етіп бөлуге болады.

1. 1. Қоржындық инвестициялау

Қоржындық (портфелдік) инвестициялаудың объектілері ретінде әртүрлі бағалы қағаздар: акциялар, облигациялар, бағалы қағаздардың шартты түрлері әрекет етеді. Қоржынның бір бөлігі ақша түрінде ұсынылуы мүмкін. Қоржындағы қағаздардың көлемі де әр түрлі болады. Қоржындық инвестициялау өзінің құрамына тәуелді, ол табыс немесе залал әкелуі мүмкін және тап сондай тәуекелділіктің де сол және басқа да деңгейіне ие. Қоржынға енетін бағалы қағаздардың тізбесін де, көлемін де инвестор өзгерте алады.

Қоржынды құрастыру кезінде инвестор келесі факторларды есепке алуы тиіс: тәуекелділікті, табыс дәрежесін, орындалу мерзімін, бағалы қағаздар типін.

Инвестор инвестициялық мақсатына тәуелді белгілі бір типтерді қалыптастырады. Келесі типтерін бөліп көрсету қабылданған: бірінші тип - өсім қоржыны, екінші тип - табыс қоржыны.

Қоржынның бірінші типінің мақсаты өсімді көбіне дивиденттер мен проценттер алу есебінен емес, бағалы қағаздардың бағамдық (курстық) өсімінің есебінен алу болып табылады. Бұл негізгі салымның басым бөлігін акция құрайды. Күтілетін капитал өсімімен және тәуекелділіктің ара қатынасына байланысты қоржындық өсімнің ортасынан, тағы да басқа қоржынның түрлерін, атап айтқанда: агрессивті, консервативті және орташа өсімін бөліп көрсетуге болады. Агрессивті өсім қоржындары капиталдың максималды өсіміне бағытталады. Бұл қоржын үлкен тәуекелділікпен байланысты екенін көрсетеді, бірақ эмитект-кәсіпорындардың қолайлы дамуы кезінде ол үлкен табыс әкелуі мүмкін. Қоржынның бұл құрылымы, әдетте, тез өсетін жас компаниялардың акцияларымен көрсетілуі мүмкін. Консерватитік қоржынның өсімі негізінен ірі, жақсы белгілі және тұрақты компаниялардың акциясынан тұрады, бұндай қоржынның тәуекелділігі де аса үлкен болмайды. Қоржынның орташа өсімінде агрессивті қоржынға да, консервативті қоржынға да тән инвестициялық қасиеттері болады. Оның құрамына сенімді кәсіпорындармен қоса даму үстіндегі жас кәсіпорыңдардың да акциялары енеді, Мұндай қоржын жеткілікті жоғары табысқа жене тәуекелдің орташа деңгейін ұстауына қолайлы жағдай туғызады.

Қоржындардың екіншіі типі дивидентгер мен проценттер есебінен табыс алу болып табылады, Қоржынның бұл типі тәуекел кезіңде алдын ала жоспарланған табыстың деңгейін қамтамасыз етеді және онда тәуекелділіктің деңгейі нольге тең болады. Қоржыңдардың аталған типін инвестициялау объектілері ретінде сенімділігі жоғары бағалы қағаздар алынады. Оның құрамына енетін қорлардың инструменттеріне байланысты олар: конверттелетін, нарықтық акшалай жөне облигациядар болып бөлінеді. Конверттелетін (айырбасталынатын) қоржындар; айрықша акциялардан және облигацияларынан тұрады. Мұндай қоржын оны құрайтын бағалы қағаздардың есебінен нарық коньюктурасы мүмкіндік беретін болса, онда оларға жай акциялардың өзі де, қосымша табыс әкелуі мүмкін. Басқаша жағдайда, қоржын инвестициясы тек тәуекелділік төмен болған кезінде ғана табыспен қамтамасыз етіледі.

Ақша нарығының қоржындары (портфелі) капиталды толық сақтау мақсатынан тұрады. Оның құрамына ақшалай қаражат пен тез сатылатын активтер кіреді. Егер де ұлттық валюта өзінің төмендеу бағамын көрсетсе, онда ол шетелдік валютаға айырбасталуы мүмкін. Сөйтіп, салынған капитал нольдік тәуекелділік кезінде өз есімін сақтайды. Облигациялар қоржындары облигациялардың есебінен қалыптасады және нольдік тәуекелділік кезіңде орташа табыс әкеледі.

1. 2. Шетелдік инвестициялар

Қаржылық инвестициялар инвесторлар үшін ішкі және сыртқы инвестициялар жағдайында белгілі бір тәуекелділікпен байланысты болатынын ескерген жөн. Бұл тәуекелділік басшылардың біліктілігімен және олардың епті әрекеттерімен, есеп пен бақылау жұмысын ұйымдастыруымен, валютаның бағамдық пайыз мөлшерлемесінің өзгерістерімен, орта мерзімді және қысқа мерзімді несиелерді тартудың қиындылықтарымен және т. б. осы сияқты мәселелерімен байланысты болып келеді. Сонымен қатар, табиғат зілзалаларымен және саяси тәуекелділіктерімен байланысты болатынын ескерген абзал. Қаржылық инвестициялар техникалық-экономикалық есептеулер жасалған соң және сол инвестацияланатын объектіні қажетті зерделеуден өткізгеннен кейін барып, жүзеге асырылады. Осы жағдайда ғана нарықтық қарым-қатынастар жағдайындағы тәуекелділіктер төмендеуі мүмкін.

Қазақстан Республикасының заңдары экономиканың барлық саласын инвестициялық тұрғысынан қолдауға бағытталған. Республикада инвестициялық жобаларды жүзеге асырудың тиімділігіне бағытталған жеңілдіктер мен преференциялар әзірленіп жасалған.

Түптеп келгенде, инвестициялардың мақсаты- жаңа технологияларды, алдыңғы қатарлы техниканы және ноу-хауды енгізу: ішкі нарықты жоғары сапалы тауарлармен толтыру және қолайлы қызмет көрсету, отандық тауар өңдірушілерді мемлекеттік қолдау және ынталандыру; экспортқа бағытталған және импортты алмастырушы өндірістерді дамьпу, Қазақстан Республикасының шикізат көздерін тиімді және кешенді пайдалану; қазіргі заманғы менеджмент пен маркетинггің әдістерін енгізу, жаңа жұмыс орындарын құру; жергілікті мамандардың үздіксіз оқу жүйесін енгізу, олардың біліктілік деңгейін көтеру; өндірістің жедел дамуын қамтамасыз ету, қоршаған табиғат ортасын жақсарту болып табылады.

Қазақстан Республикасының экономикасын көтеруде және оны одан әрі дамытуда шетелдік инвесторлардың атқарар ролі зор. Шетелдік инвестицияларға табыс алу мақсатында кәсіпкерлік қызметтің объектілеріне инвесторлар салып отырған мүліктік құндылықтар және оған қоса олардың құқықтары, яғни интеллектуалдық меншік құқығы да кіреді.

Шетелдік инвестициялар Қазақстан Республикасының заңды тұлғаларының жарлық капиталына қатыса отырыл, ондағы қабылданатын шешімдерге өз үлестерін және құқықтарын қорғауына болады.

Шетелдік инвесторлар заңға қайшы келмейтін кез келген қызметпен, атап айтқанда: бірлескен кәсіпорындарды құруға және олардың шетелдік филиалдарын ашуға, мүліктік құқын сатып алуға, қарыз, несие беруге т. б. қызметтермен шұғылдануына болады.

Шетелдік инвесторлар өздерінің қызметінен алған табысын өз қалаулары бойынша пайдалануға құқылы, Қазақстан аймағында қайта қаржыландыру үшін, тауарлар алуға және басқа да мақсаттар үшін, яғни Қазақстан Республикасының зандарында тыйым салынбаған кез келген қызметпен айналысуына болады.

ІІ Тарау. ҰЗАҚ МЕРЗІМДІ ҚАРЖЫЛЫҚ ИНВЕСТИЦИЯЛАР ЕСЕБІ

2. 1. Ұзақ мерзімді қаржылық инвестициялар есебі

Ұзақ мерзімді инвестициялар мен дебиторлық берешектер, негізгі құралдар, материалдық емес активтер, аяқталмаған құрылыс және жануарлар ұзақ мерзімді активтер болып табылады, өйткені олар бар болуды білдіреді және активті шоттарда бейнеленеді.

Олардың келуін (көбеюін) қарастырамыз:

Бұл жағдайда олар дебет бойынша өтеді. Бұл жерде біз келудің көзіне назар аударуымыз керек.

Ұзақ мерзімді дебиторлық берешектердің келуі (көбеюі)

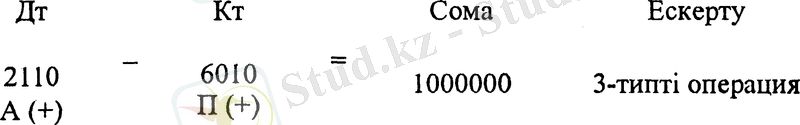

а) Сатып алушылар мен тапсырыс берушілерден. Сатып алушылармен есеп айырысу №2110 «Сатып алушылар мен тапсырыс берушілердің ұзақ мерзімді дебиторлық берешегі» активті шоттарында бейнеленеді. Дебиторлық қарыздардың келіп шығу көздері: өтелуге тиіс ҚҚС негізгі және негізгі емес қызметтен түскен табыстар болатындықтан, шаруашылық операцияның жазылуы №2110 шоттың дебетіне №3130, 6010 шоттардың кредитінен жасалады. Бұл жағдайда шаруашылық операцияның жазуы төмендегідей болады:

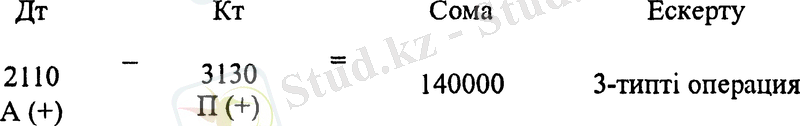

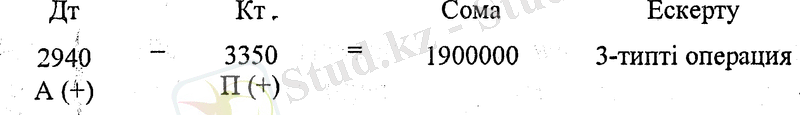

Жазудың дұрыстығын тексереміз: кредиттік жағында пассивті шоттар орналасқан. Демек, баланстың активі мен пассивінде көбею жағына өзгерістер болатын 3-типті «Активті-пассивті» операция орын алады.

Бір жағынан дебиторлык қарыздардың көлемі, ал екінші жағынан бір мезгілде ҚҚС пен салық салынудың объектісі болатын кәсіпорынның, негізгі және негізгі емес қызметтен түскен табыстың мөлшері көбейеді. Бұл жағдай жазудың дұрыс жасалғанын білдіреді.

Мысалдар келтіреміз: 1) кәсіпорын сатып алушыға 2005 жылы мамыр айының 28 жұлдызында №142 шот-фактураға сәйкес 1 теңге көлемінде ұзақ мерзімді тапсырыс өткізді. Бұл жағдайда бухгалтерлік жазу төмендегідей болады:

2) тауарлардың көрсетілген партиясына 2005 жылғы мамыр айының 28 жұлдызындағы №142 шот-фактураға сәйкес 15 теңге мөлшерінде ҚҚС есептелді. Бұл жағдайда бухгалтерлік жазу төмендегідей болады:

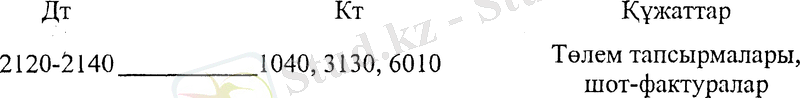

б) Еншілес (қауымдастырылған) ұйымдардан. Олармен есеп айырысу №2120-2140 «Еншілес (қауымдастырылған) ұйымдардың ұзақ мерзімді дебиторлық берешегі» активті шоттарда бейнеленеді. Дебиторлық қарыздардың келіп шығу көзі: ақша қаражаттары, өтелуге тиіс ҚҚС, негізгі және негізгі емес қызметтен түскен табыстар болатындықтан, шаруашылық операцияның жазуы №2120-2140 шоттардың дебетіне №1040, 3130, 6010 шоттардың кредитінен жасалады.

Жазу төмендегідей болады:

Жазудың дұрыстығын тексереміз: кредиттік жағында активті және пассивті шоттар орналасқан. Активті шот (№1040) жайғасқан жағдайда 1 типті «Активті-активті» операция орын алады, яғни баланстың активінде тек қана өзгерістер болады (бір жағынан дебиторлық қарыздар көбейеді, ал екінші жағынан сол сомаға кәсіпорынның ақша қаражаттары шығыс етіледі) .

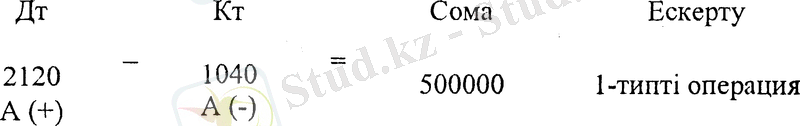

Пассивті шот (№3130, 6010) жайғасқан жағдайда баланстың активі мен пассивінде көбею жағына өзгерістер болатын 3-типті «Активті-пассивті» операция орын алады (бір жағынан дебиторлық қарыздар, ал екінші жағынан бір мезгілде ҚҚС пен негізгі және негізгі емес қызметтен түскен табыстар көбейеді) . Бұл жағдай жазудың дұрыстығын білдіреді. Мысалдар келтіреміз: 1) есеп айырысу шотынан еншілес ұйымдардың есебінен 2005 жылы наурыз айының 23 жұлдызындағы №89 төлем тапсырмасына сәйкес 5 теңге мөлшерінде төлем жасалды. Бұл жағдайда бухгалтерлік жазу төмендегідей болады:

2) еншілес кәсіпорынға 2005 жылғы мамыр айының 6 жұлдызындағы №49 шот-фактураға сәйкес 9 теңгеге ұзақ мерзімді тапсырыс өткізілді. Бұл жағдайда бухгалтерлік жазу төмендегідей болады:

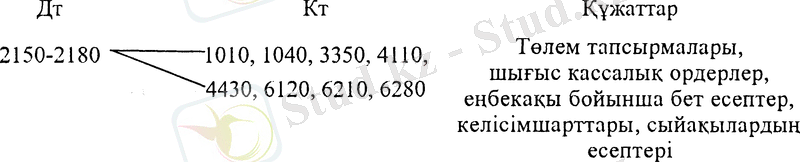

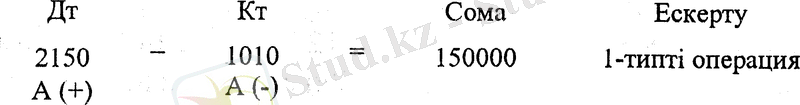

в) Басқа қысқа мерзімді дебиторлық берешектер бойынша. Олар бойынша есеп айырысу №1250, 1270, 1280, 1420 «Басқа дебиторлық қарыздар» активті шоттарында бейнеленеді. Олардың келіп шығу көздері: өтелуге тиіс ҚҚС, есептелген сыйақылар, қызметкер мен басқа тұлғалардың қарыздары, дауласулар бойынша есептерді қоса басқа дебиторлық карыздар болатындықтан жазу №1250-1420 шоттардың дебетіне №1010, 1040, 3310, 3350, 3390, 6120, 6210, 6280 шоттардың кредитінен жасалады.

Бухгалтерлік жазу төмендегідей болады:

Жазудың дұрыстығын тексереміз: кредиттік жағында активті және пассивті шоттар орналасқан. Активті шот (№1010, 1040) жайғасқан жағдайда 1-типті «Активті-активті» операция орын алады, яғни баланстың активінде тек қана өзгерістер болады (бір жағынан дебиторлық қарыздар көбейеді, ал екінші жағынан сол сомаға кәсіпорынның ақша қаражаттары шығыс етіледі) .

Пассивті шот (№3350, 4110, 4430, 6120, 6210, 6280) жайғасқан жағдайда баланстың активі мен пассивінде көбею жағына өзгерістер болатын 3-типті «Активті-пассивті» операция орын алады (бір жағынан дебиторлық қарыздар, ал екінші жағынан бір мезгілде жеткізушілер мен еңбекақы бойынша кредиторлық қарыздар, сондай-ақ негізгі және негізгі емес қызметтен түскен табыстар көбейеді) . Бұл жағдай жазудың дұрыстығын білдіреді.

Мысалдар келтіреміз: 1) кәсіпорында материалды-жауапты тұлғаға 2005 жылғы сәуір айының 25 жұлдызындағы №1039 шығыс кассалық ордерге сәйкес ұзақ мерзімді іссапар шығыстарына 15 теңге көлемінде қолма-қол ақша берілді. Бұл жағдайда бухгалтерлік жазу төмендегідей болады:

2) зейнеткерлікке шығар кезде еңбегі сіңген қызметкерге 2005 жылғы қыркүйек айының 30 жұлдызындағы кәсіподақ комитетінің шешімі мен №9 қабылдау-өткізу актісі бойынша ұзақ мерзімді келісімшарт негізінде жеңіл автомобиль 18 теңге құнымен сыйға тартылды,

Бұл жағдайда бухгалтерлік жазу төмендегідей болады:

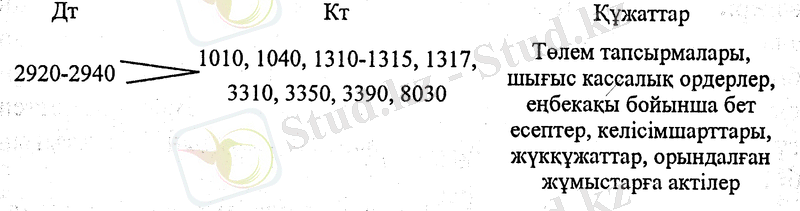

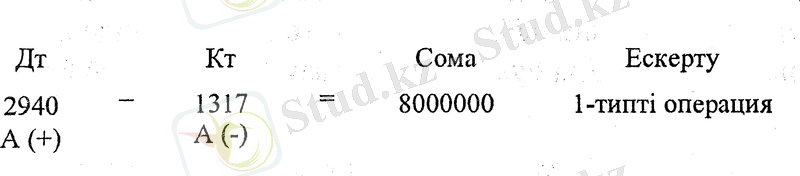

г) Алдағы кезеңдердің шығыстары бойынша. Олар бойынша есеп айырысу №2920, 2940 «Алдағы кезеңдердің шығыстары» активті шоттарда бейнеленеді. Олардың келіп шығу көздері: сақтандыру полисі, жалақысы, алдағы кезеңдердің басқа шығыстары болатындықтан шаруашылық операцияның жазуы №2920, 2940 шоттардың дебетіне №1010, 1040, 1310-1315, 1317, 3350, 4170, 8030 шоттардың кредитінен жасалады.

Бухгалтерлік жазу төмендегідей болады:

Жазудың дұрыстығын тексереміз: кредиттік жағында активті және пассивті шоттар орналасқан. Активті шот (№1010, 1040, 1310-1315, 1317, 8030) жайғасқан жағдайда 1-типті «Активті-активті» операция орын алады, яғни баланстың активінде тек қана өзгерістер болады (бір жағынан алдағы кезеңдердің шығыстары көбейеді, ал екінші жағынан сол сомаға кәсіпорынның активтері мен ақша қаражаттары шығыс етіледі) .

Пассивті шот (№3350, 4170) жайғасқан жағдайда баланстың активі мен пассивінде көбею жағына өзгерістер болатын 3-типті «Активті-пассивті» операция орын алады (бір жағынан алдағы кезеңдердің шығыстары, ал екінші жағынан бір мезгілде жеткізушілер мен еңбекақы бойынша кредиторлық қарыздар көбейеді) . Бұл жағдай жазудың дұрыстығын білдіреді.

Мысалдар келтіреміз: 1) жаңа өндірістерді дайындау, сондай-ақ жаңа агрегаттарды орнату және басқа ұзақ мерзімді активтер үшін 2005 жылғы маусым айындағы жұмыс жүргізушінің материалдық есебіне сәйкес 8 теңге көлемінде құрылыс материалдары жұмсалды. Бұл жағдайда бухгалтерлік жазу төмендегідей болады:

2) 2005 жылы I тоқсанда кен орнында кен дайындау жұмыстарын жүргізу үшін 2005 жылғы наурыз айының 26 жұлдызындағы кен жүргізу бригадасының жүктеліміне сәйкес кеншілерге 19 теңге көлемінде еңбекақы есептелді.

Бұл жағдайда бухгалтерлік жазу төмендегінше болады:

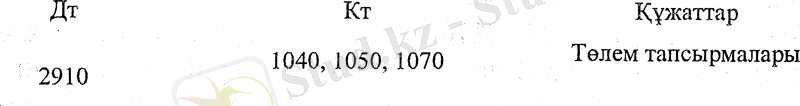

г) Берілген аванстар бойынша. Олар бойынша есеп айырысу №2910 «Берілген ұзақ мерзімді аванстар» активті шоттында бейнеленеді. Олардың келіп шығу көздері ақша қаражаттары болғандықтан шаруашылық операциялардың жазылуы №2910 активті шоттың дебетіне №1040, 1050, 1070 шоттардың кредитінен жасалады.

Бұл бухгалтерлік жазу төмендегінше болады:

Жазудың дұрыстығын тексереміз: кредиттік жағында активті шоттар орналасқан. Демек, бұл жағдайда 1-типті «Активті-активті» операция орын алады, яғни баланстың активінде тек қана өзгерістер болады (бір жағынан берілген аванстар бойынша дебиторлық қарыздар көбейеді, ал екінші жағынан сол сомаға кәсіпорынның ақша қаражаттары шығыс етіледі) .

Бұл жағдай жазудың дұрыстығын білдіреді.

2. 2. Ұзақ мерзімді қаржылық инвестициялар, негізгі құралдар, материалдық емес активтердің көбеюі

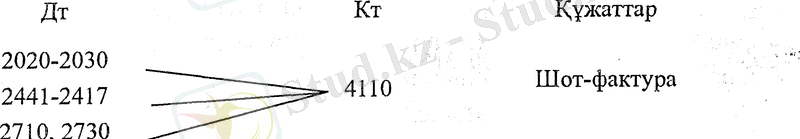

а) Жеткізушілерден. Жеткізушілермен есеп айырысу №4110 «Жеткізушілерге ұзақ мерзімді кредиторлық берешек» пассивті шотында бейнеленеді. Активтер жеткізушілерден келуіне байланысты шаруашылық операцияның жазылуы №2020, 2030, 2411-2417, 2710, 2730 шоттардың дебетіне №4110 «Жеткізушілерге ұзақ мерзімді кредиторлық берешек» кредитінен жасалады.

Жазудың дұрыстығын тексереміз: операцияның үшінші «Активті-пассивті» типіне сәйкес бір жағынан кәсіпорын активтерінің, ал екінші жағынан бір мезгілде жеткізушіге кредиторлық қарыздың көбеюі пайда болады. Бұл жағдай жазудың дұрыс жасалғанын білдіреді.

Мысал келтіреміз: кәсіпорын жеткізушіден 2005 жылғы тамыздың 19 жұлдызындағы №619 шот-фактура бойынша 12 теңгеге машиналар мен жабдықтар алды. Бұл жағдайда бухгалтерлік жазу төмендегідей болады:

б) Негізгі құралдар мен материалдық емес активтер субъектінің өзімен құрастырылды.

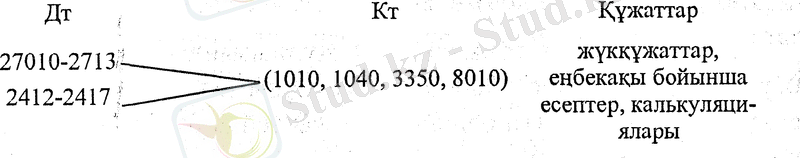

Материалдық емес активтерді, негізгі құралдарды ұйымдастыру көздері: ақша қаражаттары, еңбекақы және калькуляциялық шығындар болуы мүмкін. Демек, шаруашылық операцияның жазылуы төмендегідей болады:

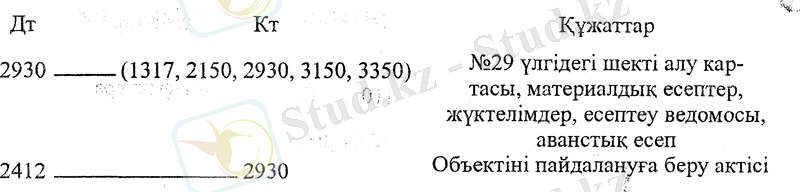

Негізгі құралдарды ұйымдастыру көздері: құрылыс материалдары, еңбекақы, еңбекақыдан бөлінетін қаржылар, үстеме шығыстар, аяқталмаған құрылыс. Шаруашылық операцияның жазылуы төмендегідей болады:

Жазудың дұрыстығын тексереміз: кредиттік жағында активті және пассивті шоттар орналасқан. Активті шот (№1010, 1040, 1317, 2930 және т. б. ) болған жағдайда 1 типті операция жүргізіледі, баланстың активінде тек қана өзгерістер болады (яғни ресурстар аяқталмаған құрылысқа немесе аяқталмаған құрылыс - негізгі құралға айналады) .

Пассивті шот (№3150, 3350 және т. б. ) болған жағдайда 3 типті операция орын алады, баланстың активі мен пассивінде көбею жағына өзгерістер болады (яғни аяқталмаған құрылыстың көлемімен қатар бір мезгілде кредиторлық қарыз көбейеді) . Бұл жағдай жазудың дұрыстығын білдіреді.

Мысалдар келтіреміз: 1) аяқталмаған құрылысқа 2005 жылдың маусым айында материалды-жауапты тұлғалардың материалдық есептері бойынша 18 теңге көлемінде құрылыс материалдары шығыс етілді. Бұл жағдайда бухгалтерлік жазу темендегідей болады:

2) 2005 жылғы тамыздың 30 жұлдызындағы пайдалануға беру актісіне сәйкес 5 теңге құнымен үйдің құрылыеы аяқталып, пайдалануға берілді. Бұл жағдайда бухгалтерлік жазу төмендегідей болады:

3) 2005 жылдың ІІІ тоқсанында үйдің құрылысына 2005 жылғы қыркүйек айындағы құрылыс бригадасының жүктелімдеріне сәйкес 8 теңге мөлшерінде еңбекақы есептелді. Бұл жағдайда бухгалтерлік жазу төмендегідей болады:

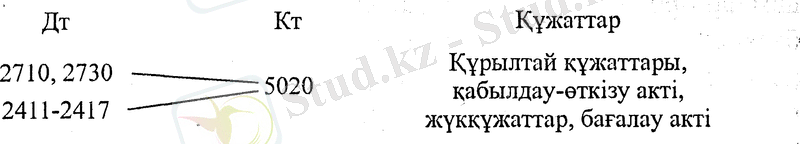

в) Материалдық емес активтер, негізгі құралдар жарғылық капиталға салым ретінде енгізіледі.

Бұл жағдайда негізгі құралдардың пайда болу көздері кәсіпорынның жарғылық капиталына құрылтайшылардың салымдары болып табылады. Бұл №5020 «Төленбеген капитал» шоты оның шаруашылық субъектісінің жарғылық капиталына салым түрінде енгізіліп төленбегенін, ал кәсіпорын қызметінің тоқтау жағдайында бұрынғы иелеріне қайтарылатынын білдіреді.

Жазудың дұрыстығын тексереміз: кредиттік жағында пассивті шот орналасқан.

Бұл жағдайда 3-типті операция болады: яғни баланстың активі мен пассивінде көбею жағына өзгерістер болады (материалдық емес активтердің, негізгі құралдардың көлемімен қатар құрылтайшылар салымдарының да мөлшері көбейеді) . Бұл жағдай жазудың дұрыс жасалғанын куәландырады.

Мысал келтіреміз: кәсіпорынның жарғылық капиталына құрылтайшылармен салым ретінде 2005 жылғы қыркүйектің 18 жұлдызындағы құрылтай құжаттары, бағалау акті мен жүкқұжатқа сәйкес 9 теңге көлемінде көлік құралы енгізілді. Бұл жағдайда бухгалтерлік жазу төмендегідей болады:

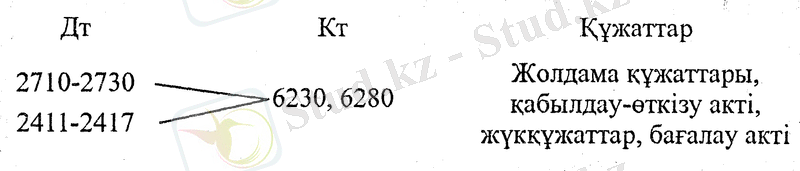

г) Материалдық емес активтер мен негізгі құралдар қайтарымсыз түрде алынды. Бұл жағдайда келудің көзі оларды сырттан заңды және жеке тұлғалар тарапынан қайтарымсыз түрде берілуі болып табылады. Ал бірдеңені қайтарымсыз түрде алу шаруашылық субъект үшін негізгі емес қызметтен түскен табыс болып саналады, сондықтан оған салық салынады.

Жазудың дұрыстығын тексереміз: кредиттік жағында пассивті шоттар орналасқан. Бұл жағдайда 3-типті операция болады: яғни баланстың активі мен пассивінде көбею жағына өзгерістер болады (материалдық емес активтердің, негізгі құралдардың көлемімен қатар негізгі емес қызметтен түскен табыстың мөлшері көбейеді) . Бұл жағдай жазудың дұрыс жасалғанын білдіреді.

... жалғасы- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz