Қазақстандағы жер салығы: теориялық негіздер, даму динамикасы және жетілдіру жолдары

МАЗМҰНЫ

КІРІСПЕ . 4

1 ЖЕКЕ ТАБЫС САЛЫҒЫНЫҢ ҚАЗІРГІ КЕЗДЕГІ ДАМУЫНЫҢ

ТЕОРИЯЛЫҚ НЕГІЗДЕРІ . 6

- Жеке табыс салығының нарық экономика мазмұны және ролі 6

- Жеке табыс салығын төлеу және есептеу әдістерінің шетелтәжірибесі 15

- ҚР жеке табыс қатынастарының даму кезеңдері және оныңзаңнамалық негіздері . . 17

2 ҚАЗІРГІ КЕЗДЕГІ ЖЕКЕ ТАБЫС САЛЫҒЫНЫҢ ЖАҒДАЙЫ ЖӘНЕ

ОНЫҢ ДИНАМИКАСЫ 25

- Қ. Р. жеке табыс салығының даму ерекшеліктері 25

- Оңтүстік Қазақстан облысының жеке табыс салығының дамутенденциялары 36

- Шаруа қожалықтарына арналған арнайы салықрежимдерінің дамуы 45

3 НАРЫҚ ҚАТЫНАСТАРЫНЫҢ ДАМУ КЕЗЕҢІНДЕГІ ЖЕКЕ ТАБЫС САЛЫҒЫНЫҢ ЖЕТІЛДІРІЛУІ 56

- Жеке табыс салығының қазіргі кездегі даму жолдары 56

- Нарық жағдайында жеке табыс салығының жетілдірілуі 64

Қорытынды 70

Қолданылған әдебиеттер тізімі 73

КІРІСПЕ

Жеке табыс салығы жеке табыс иеленушілердің тұрақты табыс көзі болып келеді. Жеке табыс жалпы халықтың меншік деп жарияланған социалистік қоғамда да жеке табыс салығы болды. Өйткені, жеке табыс пайдаланушылар жеке табыс иеленушілерден шаруашылық есеп бойынша оқшауланған. Сонымен қатар, жердің табиғи өнімдеріне және орналасу тиімділігіен байланысты дифференциалдық рента әрқашан болады. Сапасы біркелкі тәуір жермен барлық жеке табыс пайдаланушыларды қамтамасыз ету, мүмкін емес. Сапалы әртүрлі жерді пайдаланушылар бірдей еңбек жұмсай отырып, әртүрлі нәтиже алады. Сондықтан жеке табыс иелену құқығы қоғамның барлық мүшесіне бірдей болған күннің өзінде жақсы жерді пайдаланушылар ондай мүмкіндігі жоқтармен өзінің табысымен бөлісуі керек . Бұл жеке табыс салығы арқылы жүзеге асырылады.

Қазақстан Республикасының Президенті Н. Ә. Назарбаев өзінің 2008 жылғы 6 ақпанындағы Қазақстан халқына «Қазақстан халқының әл-ауқатын арттыру - мемлекеттік саясаттың басты мақсаты» атты Жолдауында: «Салық жүйесін Қазақстанның жаңа сатыдағы дамуының міндеттерімен сәйкестендіру қажет. Қолданыстағы Салық Кодексі экономикалық өсуде оң рөл атқарды, дегенмен, қазіргі кезде оның әлеуеті іс жүзінде таусылды. Кодексте үнемі және жүйесіз өсіп отыратын 170-тен астам жеңілдіктер мен преференциялар бар»[1] . Сондай-ақ, «Үкіметтің жаңа Салық кодексін әзірлеуі қажет. Ол экономиканы жаңғыртуға, әртараптандыруға және бизнестің “көлеңкеден” шығуына жағдай жасауға тиіс» деп айта кетті.

Жеке табыс салығы жеке табыс иеленушілерді байытудан басқа жалпы экономикалық қызметтер атқарады, олардың ең бастысы жерді қорғауға, тиімді пайдалануға ынталандыру болып табылады.

Қазақстан Республикасында жеке табыс қатынастары саласында нарықты өзгерістер 2001 жылдың 24 қаңтарында қабылданған "Жеке табыс туралы" Заңда көрініс тапқан болатын. Бұл заңның басы ерекшелігіне осы саладағы қатынастарды жердің әлеуметтік, табиғи заңдылықтарын ескере отырып, реттеуін жатқызуға болады. Жеке табыс қатынастарының өзара байланыстылдығын, тұтастығын түсінудегі жеке табыс қоры ұғымының маңызы зор.

Жеке табыс табиғи объект, өмір сүретін орта ретінде саяси, шаруашылық объектісі ретінде экономикалық функцияларды атқарады. Жердің функцияларының дербестігін олардың бір-бірімен қарым-қатынастарының жоқтығы деп түсінуге болмайды. Сондықтан, жеке табыс - жеке табыс қатынастары - жердің функциялық байланыстарын, ерекшеліктерін ескере отырып, реттелуі керек.

Бірақта жерге жеке меншікті енгізу мәселелерінің қайта қаралу қажеттілігі жердің сапалығына, көлеміне, климаты -географиялық шарттарына байланысты болады.

Елімізде жалпылық көзқарас бойынша жеке табыс нарығы әлі дамымаған, сондықтан меншіктің жаңа қатынастарын реттейтін заңның (қабылдану) қабылданылуынан потенциалды экономикалық маңызы нарық белсенділігінің көтерілуі тиімділігі болып табылады. Сонымен қатар, экономикасының негізгі стратегиялық секторы агроөндірістік кешеніне инвестицияларға түседі. Айналымға қосымша учаскелердің түсуінің және жеке табыс салығының нақты ставкасының көтерілуінің нәтижесінде барлық деңгейдің бюджеттердің кірістері көбейеді.

Осыған байланысты жеке табыс үлестерін талан-таражға салуды тоқтату, жеке табыс пайдаланушыларының өндірісті басқаруға қатысуын іс жүзінде қамтамасыз ету атқарушы органдардың жерді пайдалану саласындағы зорлық-зомбылықтарының алдын-алу, жердің экономикалық негізсіз шағын әлеуметтік топтардың иеленуіне шоғырлануымен күресу-қоғамдағы өзекті мәселелерге айналды. Жеке табыс жөніндегі жарлықты жүзеге асырудың жағымсыз әлеуметтік, экологиялық, экономикалық салдары, теориялық негізіндегі оқулықтары жаңа заңды қабылдаудың толғағы жеткендігін көрсетті.

Жеке табыс реформасының даму логикасын зерделі талдау және оның тиімді пайдалану үшін жеке табыс төлемдерін жетілдіру жолдары- жеке табыс заңдарының мәнін түсініп, орын алып отырған сол қылықтарына сын көзбен қараумен қатар, заман талабына сай заң қағидаларын іске асырудың тиімді жолдарын іздестіруге бағытталуы керек екенін өмірдің өзі дәлелдеуде. Осы жоғарыда көрсетілген мәселелер аталмыш диплом тақырыбының актуальдылығын нақты көрсетеді.

Қазіргі кезде жеке табыс салығы мәселелесінің өзектілігі сол, ол "Жеке табыс түралы" Заңның қабылдануымен жерді жеке меншікке беру ұйғарылды, осыған байланысты, жерді жеке меншікке беруге қатысты салық салу проблемаларын қарастыру туындап отыр.

Осыған байланысты дипломдық жұмыстың мақсатты әрекеттегі жеке табыс салығы мәселелерін зерттеу, жеке табыс салығының ҚР салық жүйесінде орнын және оны жетілдіру жолдарын анықтау.

I. Жеке табыс салығының қазіргі кездегі дамуының

теориялық негіздері.

- Жеке табыс салығының нарық экономика жағдайындағы экономикалың мазмұны және ролі

Қазақстан Республикасында қабылданған жеке табыс салығы салық жүйесінің бір бөлігі ретінде жалпы салық жүйесіне қойылатын келесі талаптарға сай келуі тиіс: қарапайымдық, салық есептеу туралы ақпаратпен толық қамтамасыз ету, салық төлеуішілері арасында әділетті бөлінуі тиіс. Сонымен қатар салық салық төлеуішінің төлемділігін есепке алу тиіс және ол әр қашанда мемлекеттік бюджеттің нақты табыс көзі болуы тиіс. Барлық осы талаптарға бүгінгі күнде жеке табыс салығы тән келеді. Жеке табыс ең алғышқы ҚР еңгізілген тікелеей салықтардың бірі болып табылады.

Салық салу механизмі- кез-келген экономикалық жүйенің күрделі бөлігінің бірі болып табылады. Салық салу мемлекеттік реттеудің маңызды тәсілі ретінде орын алып, оның әрекет етуінің тиімділігі әлеуметтіқ және экономика саясатының жетістігіне әкеледі. Кез-келген елде мемлекеттік шығындармен салық салу мәселесіне өте үлкен көңіл бөлінеді. Нарықтық экономикалы елдерде салықтар мемлекеттік және муниципиальдық табыстарды қалыптастыруға басты роль атқарады да, экономиканы басқарудың күшті стильдық құралы болып келеді, әсіресе олар ғылыми- техникалық прогрессті жеделдетуге, антиинфляциялық және құрылымдық саясатты жүзеге асырады да белсенді орын алады. Сондықтан да салықтарды төлеу өте қажетті де, маңызды іс болып табылады.

Дүние жүзілік тәжірибе көрсетіп отырғандай, бүкіл өркениетті мемлекеттердегі салықтық реттеу - несие реттеумен бірігіп әрекет еткенде ғана нарықтық экономиканы жүргізудің аса тиімді формасы болып табылады. Ол нарықтық қатынастардың қалыптасуына және мемлекеттік экономикаға тигізетін әсерін реттеп отырады. Сондай-ақ, салықтар қоғамның экономикасын тұрақтандырудың және әлеуметтік теңдікті қамтамасыз ететін маңызды элементер болып келеді.

Қазіргі кезеңдегі жағдайда салықтардың мәні мен ролі мемлекеттік органдарды қаржылық ресурстармен қамтамасыз ету шекарасынан шығып отыр. Елді салықтар ұлттық табысты мемлекеттендірудің маңызды құралы бола бастады. Олар макроэкономикалық реттеушіге белсенді араласа отырып, ішкі ұлттық табыстардың жалпы көлемінде, салықтық төлемдердің салыстырмалы мөлшерінің өсуін қамтамасыз етіп отырады. Салықтар экономикалық белсенділікті реттей отырып, өндірістік процестерге де қатты әсер етеді. Бұл жүйе жан-жақты болып табылады. Салынатын салықтармен әрекет ете отырып мемлекет капиталының қорлануына асқан ықпал етеді. Сондай-ақ салықтық ретеу шаралары, әртүрлі салалардың бәсекелесу мүмкіндіктерін кеңінен ынталандыра отырып, капиталдық қорлануына тиімді жағдай жасап, кәсіпорындардың іс-әрекеттерінің әлеуметтік қажеттіліктерін қанағаттандыруға ықпалын тигізеді. Бұл мақсатта салықтарды төлеуге түрлі жеңілдіктер пайда болады. Салықтық жеңілдіктердің көмегімен мемлекет өндіргіш күштерін территориалды орналастыруға, инфрақұрылымдық объектілерді құруға және тағы басқа іс-әрекеттерді жүзеге асырады толығымен мүмкін болады. Сондай-ақ салықтар мемлекеттің өмір сүруінің барлық кезеңдеріне тән құбылыс. Олардың басты міндеті әр қоғамның дамуын қамтамасыз ететін өндірістік емес салаларды қаржыландыру болып келеді.

Экономикалық реформаның басты мақсаты- шаруашылық жүргізуші субъектілерге түсетін салық ауыртпалығын жеңілдету, қолданып жүрген салықтармен төлемдерді реттеу болып табылады. Бұл бағытта ең негізгілерін пайда салығын, қосылған құн салығын, акциздерді мүлік салығын, табыс салығын және бір қатар басқа да салықтардың мәнін артыру. ¥қсас жағдайда салық салудың шамамен тең тәртібі қолданылатын болады, ал ставкалар табыс көлемінің артуына байланысты қойылады. Біртұтас тәртіп салық төлеушінің қай кезде қандай салық төлеуді жақсы білуіне мүмкіндік береді. Қазақстандағы салық ставкаларының басқа елдердегі осындай салықтардың ставкаларымен теңдес болуы да дұрыс. Бұл өте қажет, өйткені неғұрлым жоғары ставка белгілеу шетелдік инвестициялар тартуға кедергі келтіреді және керісінше, неғұрлым төмен ставкалардың әртүрлі болуынан туындайтын салық капиталды экспортқа шығаратын елдердің бюджетіне түседі.

Барлық салық түрлерін қоса есептегенде олар тауар өндірушінің табысының 40%-нан аспайды. Оның үстіне экономиканы қайта құру, кәсіпкерлік қолдау көрсету, жол қорлары тәрізді мақсатта қорларды кезең-кезеңімен жою көзделуде. Оларға міндетті түрде қаржы аудару кәсіпорындарға ауыр соғып отырғандығы ешкімге де құпия емес. Сондай-ақ шығындарды өнімнің өзіндік құнына жатқызу жүйесі де өзгерілгені жөн, бұл өте маңызды, өйткені ол қазір салық алынатын табысты есептеу үшін қажетті негіз болып табылады. Болашақта мұндай негізді неғұрлым толық та дәл анықтау үшін оның құрамына тауар, өнім сату, жұмыс, көрсетілетін қызмет, мүліктерді жалға беру, заем, лицензия беру және басқа табыстың барлық түрлері енетін жалпы табыс негізінде анықтау қажет. Бұл ретте өндіріске байланысты барлық шығындар жалпы табыстан игеріліп тасталынатыны белгілі.

Салық қандай болу керек (жоғары немесе төмен) сауалы экономистердің пікірталасының нысаны. Экономикаға мемлекеттің араласуы салықтық көбеюіне соқтырады, араласуы: әлсіз болса-азайтады.

Негізгі мәселе араласуы мен араласпауы экономикаға қалай әсер етеді. Кейнстен кейінгі оқымыстылар пікірі "Сұраныс экономикасын" қалыптастыруға бағытталған. Олардың ойынша, салықтың жоғары деңгейі қоғамның сатып алу деңгейін, яғни жалпы сұранысты төмендетеді, демек, баға түседі, инфляция сөнеді. Керісінше, салықтың азаюы жалпы сұраныстың өсуіне әкеледі, баға өседі және инфляция қарқыны жылдамдайды.

"Ұсыныс экономикасын" жақтаушылар кері пікірде: салықтың жоғары болуы кәсіпкер шығынын көтереді, ол тұтынушыға жоғары бағамен ұмтылады, бұл инфляцияға соқтырады, яғни олар салықтың төмендеуін қалайды.

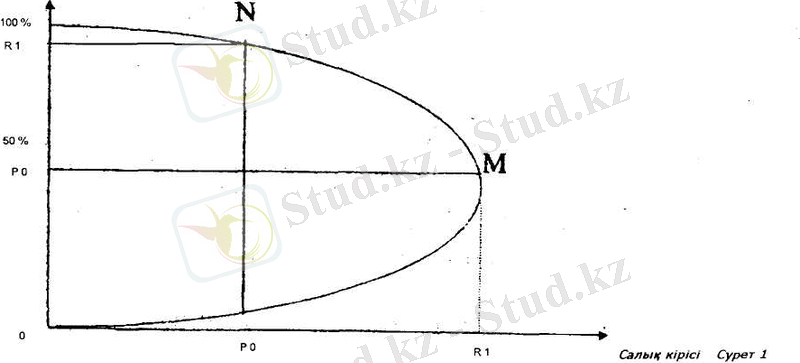

Бұл сұрақтың бір мағыналы жауабын экономикалық ғылым әлі таппады. Бірақ салық мөлшері мен іскерлік белсенділік арасында байланыс жасауға әрекет жасалынды. Американ профессоры А. Лаффер ұсыныс теориясын дәлелдеген. Табыс салығының көтерілуі бірдей іскерлік белсенділікті төмендетеді немесе кәсіпкерлік қызмет пайдасыз болады. Ал салық мөлшерінің аз болуы жұмысқа, қор жинауға, инвестицияға, іскерлік тәуекелді қабылдауға, ұлттық өндіріске және табысқа ынта туғызады. Нәтижесінде салық негізі кеңейеді. Бұл салық мөлшері мен салық кірісі арасындағы байланыс "Лаффер қисығы" деген атау алды.

Сурет 1. «Лаффер қисығы»

Егер салық мөлшері нольге тең болса (0 нүктесі), онда мемлекет ештеңе таппайды. Егер салық мөлшері К і=100%, онда ешкім жұмыс істеуге ұғынбайды, мемлекет те ештеңе таппайды. Қандай мөлшердегі сала (г 0 = 50%), табыс салғы ретінде мемлекет алады, бұл саланы К х максимумына жетеді. (М нүктесі) Салық мөлшерін көтеру әрекеті төмендетуге әкеледі. В. (Ы нүктесі)

Лаффер қисығы қандай салық мөлшерінде салық кірісі жоғарылайды деген сұраққа жауап бермейді.

Салық саясатын нысаналы түрде қатайту инфляция мен мемлекет бюджетінің тапшылығын болдырмау мақсатын көздейді. Дүние жүзі тәжірибесінде, мұндай іс-әрекет дағдарыс жылдары біршама орын алатын еді. Дегенмен, бұл жерде бір қағидасы жағдай шет қалып отыр: шет елдердегі жалпы экономикалық дағдарысымен салыстырғанда айтарлықтай ерекшеліктері бар. Сонда біздің дағдарысымыздың ең басты себебі, капиталистік елдердегідей қайта өндіруде жатқан жоқ, керісінше, тұрақты сипат алып отырған экономикалық тапшылықтан туып отыр. Сонымен біздің жағдайда жете ойластырып мұндай саясатты іске асырмаса теріс нәтижеге соқтыруы мүмкін. Сонда инфляция мен қаржы тапшылығының деңгейін төмендету мүмкіндігі пайда болғанның өзінде, өндірісте оң өзгерістер орын алмайтынына, бұл процесстер ғұмырсыз және қысқа мерзімді болады да, міндеті түрде әлеуметтік саясаттың нашарлауына әкеледі.

Нарық қатынастары жағдайында бюджет кірісінде ерекше орынды жеке табыс салығы алады.

Жеке табыс салығы қаржы ресурстарының тұрақты үнемі түсетін көздері болып табылады.

Президенттің 1995 жылғы 22 желтоқсанда қабылданған "Жеке табыс туралы" жарлығында ата заңымыздың негізінде жерге заттық құқықтардың тұтас жүйесі көзделген болатын. Жердің құны салық салудың негізі болып табылады. Әр адамның мүддесіне тиесілі жүреді.

Қазақстан Республикасының жеке табыс салығы 2002 жылы қабылданған ҚР Салық кодексіне сәйкес алынады. Жеке табыс салығының мөлшері жердің сапасына, орналасу тиімділігіне, сумен қамтамасыз етілгеніне және пайдалану бағытына байланысты. Мынандай принциптер негізінде анықталады:

1. Салық мөлшері жердің сапасына, орналасудан өңіріне және

сумен қамтамасыз етілуіне қарай сараланады.

- Соның мөлшері шаруашылық нәтижесіне байланысты емес.

- Жеке табыс салығы жердің бір өлшеміне жыл сайынғы тіркелгентөлем ретінде белгіленеді.

Салық салу мақсатында барлық жерлер олардың арналған нысанасы мен тиесілігіне қарай мынандай санаттарға бөлінеді:

- Ауыл шаруашылық мақсатындағы жерлер;

- Елді - мекендер жерлері;

- Өнеркәсіп, көлік, байланыс, қорғаныс өзге де ауылшаруашылығы емес мақсаттағы жерлер;

- Ерекше қорғалатын табиғи аумақтар жерлеріне сауықтыру, рекреациялық тарихи-мәдени мақсаттағы жерлер;

- Орман қоры жерлері;

- Су қорының жерлері;

- Запастағы жерлерге жатқызылуына қарай жерлер.

Жердің белгілі бір немесе өзге санатқа та жататындығы Қазақстан Республикасының "Жеке табыс туралы" заң актілері мен белгіленеді. Елді-мекендер жерлері салық салу мақсаты үшін екі топқа бөлінген:

- Тұрғын - үй қоры, соның ішінде олардың жанындағы құрылыстармен ғимараттар орналасқан жерлерді қоспағанда елді-мекендіжерлері.

- Тұрғын-үйқоры, соның ішінде олардың жолындағы құрылыстармен ғимараттар орналасқан жерлер.

Заңда жеке табыс салығы бойынша мынадай жеңілдіктер қарастырылған:

- Қорға деп сақталған жерлер, табиғат қорғаумен табиғи-мәденишаралар, сауықтыру және қалпына келтіру мақсатындағы, орман, су, қорларының жерлері басқа мақсатқа пайдаланудан басқаларысалық салуға жатпайды.

- Елді мекендердің жалпы пайдалануындағы жеке табыс учаскелерінен салықалынбайды.

Жеке табыс салығын төлеуден:

- Балаларды сауықтыру мекемелері, қорықтар, ұлттық парктер, ботаника бақтары, зираттар;

- Мемлекеттік табиғи және тарихи-мәдени ескерткіштерін қорғауоргандары;

- Мүгедектердің ерікті қоғамдары;

- Ұлттық банк пен оның бөлімшелері,

- Бүлінген немесе олөнімділігі су жерді алғандар алғашқы онжылда;

- Табыс салығы бойынша жеңілдіктерді пайдаланатын жекетұлғалар босатылады

Салықтан басқа топырақтың құнарлығы кемітілгенде және оның беті бүлінгенде компенсациялық (орнын толтыру), және айып төлемдер алынады. Төлем шамасы жерді қалпына келтіру шығындарымен және топырақ құнарлылығы өзгертілгенде арнайы әдістеме бойынша анықталады.

Жеке табыс салығының мөлшері жеке табыс иеленушілер мен жеке табыс пайдаланушылардың шаруашылық қызметінің нәтижелеріне байланысты болмайды.

Жеке табыс төлеушілеріне жеке меншік құқығындағы, жеке табыс пайдалану құқығындағы, бастапқы өтеусіз уақытша жеке табыс пайдалану құқығындағы салық салу объектілері бар жеке заңды тұлғалары жатады.

Егер жеке табыс учаскелерін иелену немесе пайдалану құқығын растайтын құжаттарда немесе тараптардың келісімінде өзгеше көзделмесе, бірнеше тұлғаның ортақ меншігіндегі жеке табыс учаскесі бойынша осы тұлғалардың әрқайсысы жеке табыс салынған төлеуші болып табылады.

Тұрақты жеке табыс пайдаланудың бастапқы өтеусіз уақытша жеке табыс пайдаланудың меншік құқығын куәландыратын меншікті акт немесе жеке табыс учаскесін уақытша пайдалану шарты болмаған жағдайда, пайдаланушыны жеке табыс учаскесіне қатысты жеке табыс салығын теңеуші ретінде тану үшін осындай учаскені анық нақты шешуші пайдалану негіз болып табылады.

Келесі объектілер салық салу объектісі болып табылмайды:

1. Елді мекендердің ортақ пайдалануындағы жеке табыс учаскелері, алаңдар, көшелер, өткелдер, жолдар, жағалаулар, парктер, сверлер, бульвалар, су қоймалары, жағажайлар, зираттар, және халықтың мұқтаждарын қанағаттандыруға арналған өре де объектілер (су құбырларыдазарту құбырлары басқа да ортақ пайдаланатын инженерлік жүйелер) алып жатқан соларға арналған жерлер елді-мекендердің ортақ пайдалануындағы жерлерге жатады.

2. Ортақ пайдалануындағы мемлекетті автомобиль жолдары желісі алып жатқан жеке табыс учаскелері.

Ортақ пайдалануындағы кесіп берілген белдеудегі мемлекеттік автомобиль жолдары желісі алып жатқан жерлерге жеке табыс салымдары, жасанды құрылыстар жол бойындағы резервтер мен өзге де жалқы қызметін тұрғын - үй жайлары қолдан қорғау екпелері мен жасыл желектер орналасқан жерлер жатады.

Темір жолдар, оқшаулар белдеулері, теміржол станциялары, вокзалдар орналасқан жеке табыс учаскелерін қоса алғанда заңдарда белгіленген тәртіппен темір жол көлігі ұғымдарының объектілеріне берілген жеке табыс учаскелері темір жол көлігі ұйымдары үшін салық салу объектісі болып табылады.

Электр беру желілері мен кіші станциялар тіректері алып жатқан жеке табыс учаскелерін қоса алғанда балансында электр беру жүйелері ұйымдары үшін осы ұйымдарға заңдарда белгіленген тәртіппен берілген жеке табыс учаскелері салық салу объектісі жатады. Сонымен бірге салық салу объектісі заңдарда белгіленген тәртіппен мұнай құбырлары, газ құбырлары бар, мұнай мен газ өндіруді, тасымалдауды жүзеге асыратын ұйымдар үшін осы ұйымдарға берілген учаскелерін қоса алғанда, балансында радиорелелік әуе, кабельдік байланыс желілері бар байланыс ұғымдары үшін осы ұйымдарға белгіленген тәртіппен берілген жеке табыс учаскелері болып табылады.

Ауыл шаруашылық мақсатындағы жерлерге салынатын жеке табыс салығының базалық ставкалары 1 гектарға есептеліп белгіленеді, топырақтың сапасы бойынша саралады.

Жеке тұлғаларға өзіндік (қосалқы) үй шаруашылығын, бағбандық, саяжай құрылысын жүргізу үшін қора-қопсы салынған жерді қоса есептегенде, берілген ауыл шаруашылық мақсатындағы жерлерге, базалық салық ставкалары мынандай мөлшерлерде белгіленеді: көлемі 0, 50 гектарға дейін қоса алғанда-0, 01 гектар үшін 20 тг, көлемі 0, 50 гектардан асатын алаңға 0, 01 гектар үшін - 100 тг.

Елді мекендердің, өнеркәсіптің ерекше қозғалатын табиғи аумақтардың орман және су қорларының құрамына кіретін, аул шаруашылық мақсаттарына пайдаланатын жеке табыс учаскелеріне салық кодексін де белгіленген базалық ставкалар бойынша салық салынады.

Елді мекендердің (үй іргесіндегі жеке табыс учаскелерін қоспағанда) жерлеріне салынатын базалық ставкалары орнатылған мөлшерде белгіленеді.

Елді мекендердің тұрғын үйге қызмет көрсетуге арналған тұрғын үй қоры, соның ішінде ондағы құрылыстар мен ғимараттар орналаспаған жерлеріне жататын жеке табыс учаскенің бір бөлігі үй іргесіндегі жеке табыс учаскесі деп есептеледі.

Үй іргесіндегі жеке табыс учаскелеріне мынадай базалық ставкалары бойынша салық салынады:

І. Астана, Алматы қалалары және облыстық маңызы бар қалалар үшін;

- көлемі 1000 шаршы метрге дейін қоса алғанда

- 1 шаршы метр үшін 0, 20 теңге

- көлемі 1000 шаршы метрден асатын адамға-1 шаршы метр үшін6, 00 теңге;

Жергілікті өкілді адамдардың шешімі бойынша 1000 шаршы метрден асатын жеке табыс учаскелеріне соның ставкалары 1 шаршы метр үшін 6, 00 теңгеден 0, 20 теңгеге дейін төмендетуі мүмкін;

2. Басқа елді мекендер үшін:

- көлемі 5000 шаршы метрге дейін қоса алғанда -

- 1 шаршы метр үшін 0, 20 теңге;

- көлемі 500 шаршы метрден асатын алаңға

- 1 шаршы метр үшін 1, 00 теңге;

Жергілікті өкілді органдардың шешімі бойынша 5000 шаршы метрден асатын жеке табыс учаскелеріне салық ставкалары 1 шаршы метр үшін 1, 00 теңгеден 0, 20 теңгеге дейін төмендетілуі мүмкін.

Елді мекендерден тыс орналасқан өнеркәсіп жерлеріне салынатын базалық салық ставкалары 1 гектарға шаққанда бонитет балына барабар нақты мал жерлері белгіленді.

... жалғасы- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz