Қазақстанның салық жүйесі мен мемлекеттік бюджетті қалыптастыру: 2015-2018 жж. салық түсімдерінің динамикасы және Испания тәжірибесімен салыстырмалы талдау

Жоспары:

Кіріспе . . .

1. Салықтар мен олардың мемлекеттік бюджетті қалыптастырудағы рөлі . . .

- ҚР-дағы мемлекеттік бюджетіндегі 2015-2018 жылдардағы салықтар түсімдерінің динамикасын талдау . . .

3. ҚР-ның салық жүйесін шет елдің салық жүйесімен салыстыру . . .

Қорытынды . . .

Пайдаланылған әдебиеттер тізімі . . .

Кіріспе

Салықтар кез-келген елдерде мемлекеттің қоғамдық-экономикалық құрылысы мен саяси іс-бағытына қарамастан ұлттық-мемлекеттік кірістердің негізгі көзі болып табылады. Барлық елдерже мемлекеттік шығындар мен салық салу мәселелеріне үлкен көңіл бөлінеді. Нарықтық қатынастар қалыптасқан елдерде салықтар мемлекеттік және муниципалдық табыстарды басты рол атқарады, экономиканы басқарудың күшті негізгі құралы болып табылады. Әсіресе олар ғылыми-техникалық прогрессті жеделдетуг, антиинфляциялық және құрылымдық саясатты жүзеге асыруда белсенді қызмет атқарады. Сондықтан мемлекет алдында салық механизмін жетілдіру өте қажетті мәселеге айналған. Салықтар өз қызметін жүзеге асыруда мемлекет өз экономикасына ықпалын тигізеді, яғни салықтық реттеу механизмі жүзеге асады. Салықтық реттеудің ең басты мақсаты - өндірістің дамуына ықпал ету болып табылады. Салықтық реттеудің механизмі тек қана өндірістің дамуын реттеп қана қоймайды, сонымен қатар ақша және баға саясаты, шетелдің инвесторларға ынталандыру, шағын және кіші кәсіпкерлікті дамыту жұмыстарын жүзеге асырады. Макро деңгейде салықтық реттеу - экономиканы реттеу болып табылса, микро деңгейде - шаруашылық қызметті реттеу болып табылады. Әлемдік тәжірбие көрсеткендей, бүкіл дамыған мемлекеттердегі салықтық реттеу - несие-қаржылық реттеумен бірігіп отырып нарықтық экономиканы жүргізудің аса тиімді формасы болып табылады. Ол нарықтық қатынастардың қалыптасуы арқылы мемлекеттік экономикаға тигізетін әсерін реттеп отырады. Мемлекет салықтарды пайдалана отырып, елде болып жатқан экономикалық процесстерге белсенді түрде қатысады. Салықтар есебінен жиналған ақшалай қаржылар мемлекетке әлеуметтік саясат жүргізуге мүмкіндік береді, соның ішінде өзінің өмір сүру деңгейін минималды деңгейде қамтамасыз ете алатын халық топтарына материалдық көмек көрсету мүмкіндігін туғызады. Кез-келген мемлекет өзінің қаржылық базасы болғанда ғана өмір сүре алады, басқаша айтқанда, өзінің аппаратын ұстауға және өзінің функцияларын орындау процесінде туындайтын шығындарды жабуға ақшалай қаржылары болғанда ғана өмір сүреді.

Салық жүйесі - экономиканы реформалаудағы негізгі мәселе. Ол Қазақстанның экономикалық жағдайының құрамдас бөлігі. Қазіргі таңда салтар қоғамның алдында тұрған маңызды мәселелерді шешуге бағытталған реформаның кешкінді жүйесінің бөлігі болып табылады.

1. Салықтар мен олардың мемлекеттік бюджетті қалыптастырудағы рөлі

1. 1. Салық салудың дамуы мен корпоративтік табыс салығының мәні

Кез-келген мемлекет өзінің аппаратын ұстауға және өз қызметін атқаруға қажетті шығындарын жабатын жеке қаржылық базасы болған жағдайда ғана өмір сүре алады. Алайда мемлекеттік қызмет басқа қызметіне жатады, ал ақша - материалдық өндіріс аясының өнімі болып табылады. Басқа сөзбен айтқанда нақты мемлекеттік қызметкердің де, жалпы мелекет аппаратының қызметі де сөссіз қоғамдық пайдалық сипатта болғанымен құнның көрінісі болып табылатын өнімді, яғни ақшаны жасамайды. Осыған байланысты мемлекет оны басқа жақтан іздейді. Мемлекеттің ақшаны табуы мемлекеттің ақша қорларын құру деп аталатын қаржылық қызметінің мәнін құрайды. Мемлекет өзіне ақша қаражаттарын әртүрлі тәсілдермен табады. Кейбір кезде өзінің меншігін мемлекетке өз еркімен беру әдісін қолданады. Оның классикалық әдісі мемлекеттік қарыз. Басқа жағдайда менмлекеттік ақшаны табуы ықтималды(мәжбүрлеу) алу жолымен жүреді. Оның классикалық үлгісі - салық болп табылады.

Белгілі қаржыгер П. П. Гензель бұл туралы ерте заманда - ақ өндіріп алудың түрлі кадастры мен тәсілдері, салық салудың техникалық әдістері белгілі болғандығын атап көрсеткен. Ал, қазіргі ғалым М. Т. Оспанов екі мыңжылдыққа созылған хрестиан және мұсылман діндерінің қатал заңдары қазіргі салық салудың бастапқы нысанының орнына жүргендігін айтқан.

Салық дегеніміз - өкілетті орган ретінде мемлекет бір жақты бекітетін, құқықтық нысанда болатын, мемлекеттің табысының құрамына кіретін, қайтарымсыздық, эквивлентсіздік, тұрақтылық сипатқа ие және анықталған көлемде, белгілі бір мерзімде төленетін, төленуі мемлекеттің күштеу шараларымен қамтамасыз етілетін міндетті ақшалаай және натуралды төлем.

Салық мемлекеттің пйда болуы кезінен бастап қоғамдағы экономикалық қатынастардың ең звеносы болып есептеледі. Мемлекеттің құрылғы нысананың дамуы мен өзгеруі әрқашан салық жүйесінің қайта құрылуымен бірге жүреді. Қазіргі өркениеттік қоғамдағы салық - мемлекет табысының негізгі нысаны, бұл қаржылық қызметінен басқа салық механизмі мемлекеттің қоғамдық өндірісіне, оның динамикасыны және құрылымына, ҒТП-ке, экономикалық ықпал ету үшін қолданылады.

Салықтың іс-әрекеттегі мәнінің көріну тәсілі салықтың атқаратын қызметтері болып табылады. Салықтың атқаратын қызметтері табысты құндық бөлі мен қайта бөлу құралы ретінде берілген экономикалық категорияның қоғамдық тағайындалуы қалай жүзеге асыратындылығын көрсетеді. Салықтың бес қызметін атап көрсетуге болады:

- Фискалды;

- Бөлу;

- Реттеу;

- Бақылау ;

- Ынталандыру.

Фискалды қызметі - мемлекеттің орталық қаржылық қорларына(бюджет) салық төлеушілерден қаражатты алу арқылы жүзеге асады.

Бөлу қызметі - бөлу қатынастарының ерекше орталықтандырылған құралы ретінде салықтың мәнін көрсетеді.

Реттеу қызметі - мемлекет елдің шаруашылық өмірін ұйымдастыруға белсенді қатысқаннан бастап жүзеге асырылып келе жатыр. Бұл қызмет салық механизмі арқылы салық саясатының нақты мақсаттарына жетуге бағытталған.

Ынталандырушы қызметі - Қоғам алдында зор еңбегі бар азаматтардың жекелеген категорияларына салықтың ерекше тәртібін қарастырады.

Салық салу әдісі - салық салынатын базаның өсуіне байланысты салық ставкасының өзгеруі тәртібі. Салық салу ставкасы мынадай түрлерге бөлінеді : тұрлаулы ақшалай сомада, салық төлеушілер салық салынатын базадан бірдей үлесте салық төлейтін пайыз түрі, прогрессивті - салық салынатын базаның өсуіне байланысты салық ставкасының өсуі, регрессивті салық салу, тең салық салу.

- ҚР салық жүйесі

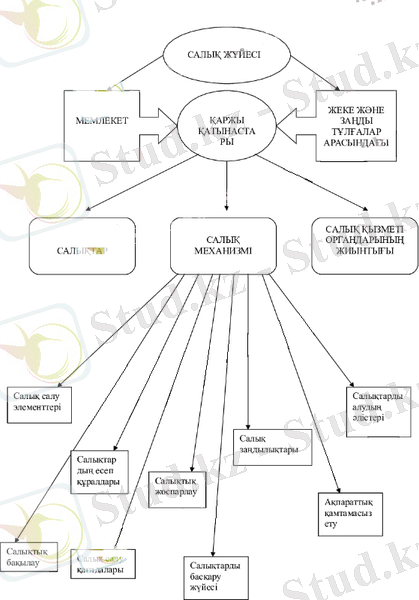

Салық жүйесі

- бюджеттен тыс қорларды қаржыландыру үшін қолданылатын салықтардың, алымдар мен төлемдердің жиынтығы, сондай-ақ салықтарды белгілеу, өзгерту, күшін жою, оларды төлету шараларын қолдану, салықтық бақылауды жүзеге асыру, салық заңнамасын бұзғаны үшін жауапқа тарту және жауапкершілік шараларын қолдану қағидаларының, әдістері мен тәсілдерінің жиынтығы, сондай-ақ салық қатынастарын реттейтін салық қызметі органдарының жиынтығы; 2) елдегі салық caнау рәсімдерін реттейтін заңнамалық актілер мен заңнан туындайтын нормативтік актілердің жиынтығы; 3) елдегі салықтар мен алымдарды есептеу мен төлеу.

Еліміздің салық жүйесінің дамуын төрт кезеңге бөліп қарастыруға болады :

- 1-кезең(1992-1995 жж. ) - жаңа салық жүйесі базисінің, салық кезеңінің өңделуі және іске қосылуы;

- 2-кезең(1996-1998 жж. ) - нарықтық экономика талаптарына сай келетін салық жүйесін құруды анықтау;

- 3-кезең(1998-2000 жж. ) - барлық қағидалардың ескерілуі арқылы салық жүйесіне өзгерістер мен толықтырулар енізу, салық жүйесін одан ары жетілдіру;

- 4-кезең(2001-2002 жж. ) - Жаңа Салық кодексі қабылданып, іске қосылды.

ҚР 1991 жылдың 25 желтоқсанында қабылданға «ҚР Салық жүйесі туралы заң» тәуелсіз салық жүйесін құрудың ең алғасшқы бастамасы болып табылды. Бұл елімізді реформалаудағы күрделі жұмыстардың бірі болп табылад. Осы кезеңдерде елде көптеген өзгерістер болды және экономиканың дамуына көптеген құбылыстар, атап айтқанда, меншіктің көптеген түрлерінің дамуы, шаруашылық жүргізуші субъектілер мен мемлекет құқықтық негізінде жүргізілуі және т. б. құбылыстар іске аса бастады.

Осы заң боыйынша алғаш рет ҚР-да 42 салық түрі қызмет етті және олар 3 топқа бөлінді:

- Жалпы мемлекеттік салықтар- 10;

- Міндетті түрде төленетін жергілікті салықтар мен алымдар- 11;

- Жергілікті салықтар мен алымдар- 18.

Бұл салықтардың негізін табыс салығы, пайдаға салынатын салық, қосылған құнға салынатын салық, акциз салығы, жер салығы және т. б. салықтар құрады.

Алғышқы салық жүйесінің кемшіліктері көп болды. Атап айтқанда басқа елдерге қарағанда біздің салық жүйеміздің жинақталған ғылыми және практикалық тәжірбиелерінің жеткіліксіздігі, салық түрлерінің көптігі, халықаралық салық салу қағидаларының назардан тыс қалуы, айналымды анықтаудың қиындығы, дәлелсіз берген жеңілдіктердің көптігі және т. б. . ҚР Президенті 24. 04. 95ж. қабылдаған «Салық және бюджетке төленетін басқа да міндетті төлемдер туралы» Заң күші бар Жарлығы табылады. Ол 1995-жылдың 1-шілдесінен бастап іске қосылды, нәтижесінде бұрын қызет еткен 42 салық түрінің орнына 11 салықтар мен алымдар қызмет ететін болды. Бұл Салық Заңдылығы бойынша барынша нарықтық қатынастарға бейімделіп, халықаралық тәжірбиеге біршама жақындатылды.

1999 жылы салық жүйесі 5 рет күрделі өзгерістерге ұшырады. Осыған орай, 2000 жылдың 1 қаңтарынан бастап ҚР-да 17 түрлі салықтар мен алымдар қызмет етті.

4-кезеңде, яғни 2001 жылдың 12 маусымында Жаңа Салық Кодексі қабылданып, 2002 жылдың 1-қаңтарынан бастап іске қосылды . Салық кодексінде ҚР-да қолданылатын салықтар мен бюджетке төленетін басқа да міндетті төлемдер, атап айтқанда 9 салық, 13 алым, 1 мемлекеттік баж, 4 кедендік ал ым бекітілген.

Жаңа Салық Кодексі 2002 жылдың 1-қаңтарында ҚР-да мынадай салықтар енгізген:

- Корпорациялық табыс салығы;

- Жеке табыс салығы;

- Қосылған құн салығы;

- Акциздер;

- Жер қойнауын пайдаланушылардың салықтары мен арнайы төлемдер;

- Әлеуметтік салық;

- Жер салығы;

- Көлік құралдары салығы;

- Мүлік салығы.

ҚР салық жүйесін басқару ҚР Конституциясы бойынша Президентке, Парламентке, Үкіметке, Қаржы Министрлігіне жүктеледі.

Салық қызметі органы ҚР Қаржы Министрлігі Салык Комитетінен және облыс, Астана, Алматы қалалары, аудандар мен қалалар бойынша салық комитеттерінен тұрады.

Қаржы Министрлігінің салық комитеті салықтар және бюджетке төленетін басқа да міндетті төлемдердің толық әрі уақытылы түсуіне мемлекеттік бақылауды қамтамасыз ететін және салық қызметі органдарын басқаратын орталық атқарушы орган болып табылады. Салық қызметі органдарына салық және бюджетке төленетін басқа да міндетті төлемдердің толық түсуін, міндетті зейнетақы жарналарының толық және дер кезінде аударылуын қамтамасыз ету жөніндегі, сондай-ақ салық төлеушілердің салық міндеттемелерінің орындалуына салық бақылауын жүзеге асыру жөніндегі міндеттер жүктеледі. Салық органдары тиісті жоғыры тұрған салық қызметі органдарына төменнен жоғары қарай тікелей бағынады және жергілікті атқарушы органдарға жатпайды.

... жалғасы2016 жылдың қорытындысы

- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz