Қазақстандағы банктік емес қаржылық институттардың құрылымы мен қызметі: ломбардар, Қазпошта және жинақтаушы қорлар

Жоспар:

Кіріспе

- Ломбардтар және “Қазпошта” АҚ пошта-жинақтау жүйесі - банктік емес несие ұйымдарының бөлігі ретіндеНесиелік серіктестік пен шағын несиелік ұйымдарИнвестициялық қорлар: «Қазақстан инвестициялық қоры» АҚ және жарналық инвестициялық қорлар

- Банктік емес несие ұйымдарының құрылымыЖинақтаушы зейнетақы қорлары

2. 2 Сақтандыру компаниялары және қор биржаларының қаржы нарығындағы ролі

Қорытынды

Пайдаланылған әдебиеттер

Кіріспе

Сұраныс пен ұсынысты ұтымдылығына сәйкес пайдалану үшін ресурстардың бөлініп таралуы арқылы нарық экономикалық тиімділікке кол жеткізеді. Қаржы нарығының және осыған сәйкес мекемелердің жақсы жүйелері жинақ ақшаларын жоғары пайдасы бар инвестицияларға аудару арқылы осы процестің бір бөлігі болып табылады. Әлемдік тәжірибе бойынша қаржы жүйесі жоғары дамыған елдер бұл жүйесі нашар дамыған елдермен салыстырғанда тез әрі өседі. Сонымен қатар бұл елдер экономикалық жағдайларының шұғыл өзгеруіне жақсы бейімделе алады. Сондықтан, экономикасы дамушы елдердің барлығы үшін кез келген қаржылық жүйесінің ажырамас бөлігі - банктік емес қаржылық институттардың дамуын тездетудің манызы зор.

Белгілі коғамдық кажеттілікті қаржыландыру үшін және өз бетімен оперативті түрде жұмсалатын қаржылай қаражатты пайдалануды мемлекет тарапынан, қайтадан таратудың бірі бюджеттен тыс қордың формасы болып көрінеді.

Бұл қорлар қаржы нарығының қатысушы ретінде және инвесторы болып шыға алады. Өйткені, біріншіден, ақшалай қаржыны пайдалану олардың құрылу уақытымен үйлеспейді, ал екіншіден, инвестициядан түскен табыс басқа немесе бөгде қорды қосымша қаржыландырудың көзі болып саналады.

Қазақстанда мемлекеттік бюджеттен тыс қорларға мыналар жатады:

• Зейнетақы қоры

• Халықты жүмыспен қамтудың мемлекеттік қоры

• Әлеуметтік сақтандыру қоры

• Міндетті медициналық сақтандыру қоры (ММСҚ) Зейнетақы қоры. Олардың негізгі міндеті:

• балаларға жәрдемақы мен зейнетақы төлеу үшін мақсатты алым және қаражатты жинақтау, оларды қаржыландыру мен ұйымдастыру;

• халықты әлеуметтік қолдау бойынша аймақтық бағдарламаға келісімшарт негізінде республикалық тұрғыда қаржыландыруға қатысу;

• өзін-өзі қаржыландыру негізінде ұдайы өндіру қаржы қорын кеңейту.

1993 жылдан бастап ол Еңбек және әлеуметтік қорғау министрлігіне бағынышты. 1994 жылы зейнетақы қоры бюджетке енгізіліп, төрт айдан соң оның құрамынан шығарылды. 1995 жылдан бастап зейнетақы қоры бюджетке кірмейді.

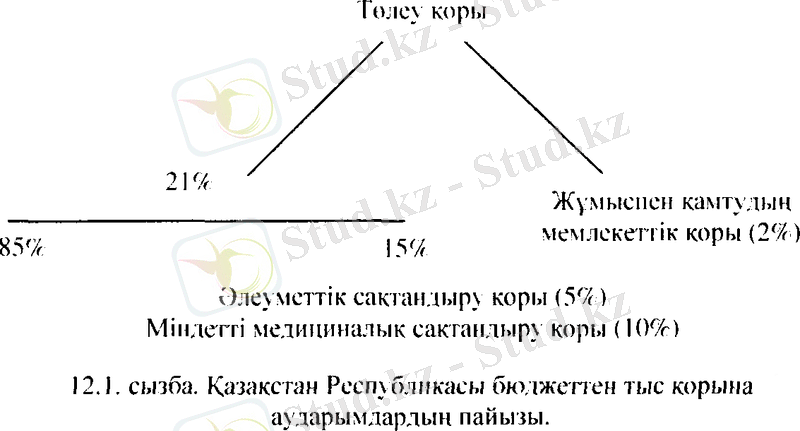

Зейнетақы қоры кәсіпорын, мекеме, ұйымдардың, сонымен қатар кәсіпкерлік қызметтің түріне және меншігіне қарамастан азаматтардың сақтандыру жарналарын аудару есебінен қалыптасады. Зейнетақы қоры мен Әлеуметтік сақтандыру қорын бірге алғанда еңбектен төлеу қорының 20%-ын кұрайды. Жиналған жарнамалардың 85% қаржысын - Зейнетақы қоры, 15% - Әлеуметтік сақтандыру қоры мен Міндетті медициналық сақтандыру қоры құрайды.

Қордың бюджеттік жобасы Еңбек және әлеуметтік қорғау министрлігінде әзірленіп, қордың басшылығына беріледі. Басшылық құрамына Қаржы министрлігінің, ҚР Ұлттық банктің, Үкімет пен Президент әкімшілігінің өкілдері кіреді.

Әлеуметтік сақтандыру қоры - аумақтық дәл осындай, осы салалық тұрғыда бөлінетін жалпы мемлекеттік ресурстардың орталық қоры. Кәсіпкерлік қызметпен айналысатын тұлғалар мен меншіктің түрлі формасындағы ұйымдар мен кәсіпорын қаржыларының міндетті түрдегі қатысуы арқылы сақтандыру эдісімен кұрылады. Әлеуметтік сақтандыру қорының қаржысы еңбекке төлеу қорынан мемлекеттік әлеуметтік сақтандыру қорына аударылымдары есебінен қалыптасады. 1993-1995 жж. аралығында осы аталмыш қорға аударымның жалпы сомасының 15%-ы түсті. 1996 ж. 1 қаңтарынан бастап, бұл сан 5%-ы төмендеді. Әлеуметтік сақтандыру қорының қаржысы әр түрлі төлемдерге (еңбекке уақытша жарамсыздығы бойынша жүкті кезде және босанғанда, бала туғанда бір мезгілдік) емдеу-сауықтыру орындарын қаржыландыруға жұмсалады. Бұл қордың негізгі шығындарының үлесі жәрдемақы төлеуге тиеді.

Жұмыспен қамтудың мемлекеттік саясатын іске асыру шараларының өткізілуін қаржыландыру үшін арналып жұмыспен қамтудың мемлекеттік қызмет шеңберінде дербес жүйе ретінде 1991 ж. Жұмыспен қамтудың мемлекеттік қоры кұрылды. Қаулыда анықтап көрсеткендей, оның қаржысы бюджеттің құрамына енбейді, яғни қор бюджеттен тыс болып есептелінеді. Соған қарамастаи қор 1993 ж. бюджетке енгізілді, оның қаржылық жағдайының жақсылығымен және артық қаржыны бюджеттің кажеттілігіие жұмсалуының мүмкіндігімен түсіндірілді. 1995 жылдың мамырынан бастап, Жұмыспен қамтудың мемлекеттік қоры қайтадаи бюджеттен тыс қалды.

Оның қаржылық көздерін қамтитындар:

• кәсіпорындар, ұйымдар мен мекемелер, еңбекке (296) қорының белгіленген мөлшерінен және шаруашылық жүргізу мен меншік түрлерінің формасынан тэуелсіз, өзге де жұмыс берушілер мен кооперативтердің міндетті аударымдарынан:

• мемлекеттік бюджеттен дотациялар және де олардың ұсыныстары нақтыланған жок;

• отандық және шетелдік кәсіпорындардың, коғамдық ұйымдар мен азаматтардың ерікті жарналары, коммерциялық қызметтің табыстары мен басқадай түсімдер.

Міндетті медициналық сақтандыру қоры Қазақстан Республикасы Үкіметінің жанынан 1995 ж. 29 қыркүйекте ҚР Үкіметінің №1295 қаулысымен Міндетті медициналық сақтандыру қоры (ММСҚ) құрылған болатын. Қазақстан Республикасының заңында азаматтардың міндетті медициналық сақтандыру жүйесінде өзін сақтандыруға құқылы екендігі және осы саладағы мемлекеттік қаржы саясатын жүзеге асыру үшін және оны әзірлеуге қатысуын қамтамасыз ететіні қарастырылған. Сонымен қатар жүйенің қаржылық тұрақтылығын қамтамасыз ету бойынша шараларды жүзеге асыру мен Қазақстанның барлық аумақтарындағы сақтандырылған азаматтарға ұсынылатын медициналық көмектің сапасын және оның көлемін тенестіру үшін жағдай жасау.

Қазақстан Республикасы Үкіметінің жанындағы Міндетті медициналық сақтандыру қоры қаржылай қаражатының медициналық сақтандыру жүйесі мемлекет меншігінде. Ол бюджеттің және басқа қордың кұрамына кірмейді, сондықтан да тиісінше алынуға жатпайды. Олар мыналардың есебінен кұралады:

• ҚР Үкіметі белгілеген міндетті медициналық сақтандырудың көлемінде жұмыс берушінің сақтандыру бөлімінің төлемдерінен;

• мөлшерленген басы артық (заиас) сақтандырудың қаржылай қаражат қоры;

• қордың уакытша бос қаржысын пайдаланудан түскен табыстардан;

• ерікті жарналар мен заңды жәй жеке тұлғалардың сыйлықтарынан;

• ҚР заңында тыйым салынбаған басқа түсімдерде

- Ломбардтар және “Қазпошта” АҚ пошта-жинақтау жүйесі - банктік емес несие ұйымдарының бөлігі ретінде

Жылжымалы мүліктердің кепіліне қарыз ақша беретін несиелік мекеме болып саналады. Тарихи түрғыдағы ломбардтар өсімқорлардың несие беретін жеке кәсіпорындары ретінде пайда болды. Соңғы уакыттарда мемлекет пен жекеменшік капиталдың ломбардтар қызметіне қатысу дәрежесіне байланысты мемлекеттік, комуналдық және жекеменшік ломбардтар мен аралас үлгідегі ломбардтар бөлініп шыға бастады.

Ломбард - банк болып саналмайтын заңды тұлға (коммер-циялық ұйым), ҚР Ұлттық банкінің лицензиясының негізінде басқадай және банкілік операциялардың келесі түрін атқаруға кұқылы:

- ломбардтық операциялар: жылжымалы мүліктер мен құнды қағаздардың оңай депозитке салынуын іске асуының кепіліне қысқа мерзімді несиелер беру;

- сейфтік операциялар: бағалы қағаздарды сақтау бойынша, құжаттар мен клиенттердің бағалы заттарына қызмет көрсету, сейф жәшіктерін, шкафтарын және бөлмелерін жалға беру;

- лизинг қызметін жүзеге асыру;

- зергелік бұйымдар, бағалы металдар және тастарды сату мен сақтау, сатып апу, кепілге алу мен есептеу;

- ломбардтар шаруашылық серіктестік формасында құрылып, өз қызметін жүзеге асыра алады.

Ломбардтар бағалы металлдар мен тастарды қосқанда (құнды қағаздардан басқасын) тұтыну несиесінің жылжымалы мүлік түріндегі кепілінің қамтамасыз етілуін£_маманданады.

негізінде салынатын мүлікінің құнына қарай, қысқа мерзімге (3 айға дейін) оның 50-80-ге дейін мөлшерінде беріледі. Қарыз берумен қатар кепідғеюіиенттердің бағалы заттарын сақтау бойынша одерациялар да қолданылады. Кепілге салынған мүліктерді арнайы дүкендерде сату тәжірибесі де бар.

Ломбардтық несие операцияларын ұйымдастырудың ерекшелігі оның кепілдік міндёттемесінің жоқтығы болып саналады. Кепілге қарыз алған кезде, клиент кепілдік билет немесе кепілдік фактіні және берген қарызды куәландыратын басқа құжат алады. Қағида бойынша берушінің тіркеу журналында тіркелген нөмірі, бұл жерде келісімнің негізгі жағдайы мен заем алушының реквизиті көрсетіледі. Келісім несиелерінің көпшілік жағдайында жеңілдік мерзімі карастырылады, оның мерзімі өткен соң кепілдегі мүліктердің сатылуы мүмкін.

Қазақстанда 2005 ж. басында 75 ломбард есептелінген болатын.

Қазақстанның географиялық және демографиялық ерекшеліктері, елді мекендердің бір-бірінен алшақ қоныстануы, сонымен қатар ауыл тұрғындарының төлем қабілеттілігінің төмендігі, банк құрылымдарының ауыл адамдарына қызмет көрсетуіне кері әсерін тигізеді. Банкілердің есеп айырысу-кассалық бөлімшелері негізінен шоғырланған аудан орталықтарында ауыл тұрғындарының 5%-ы ғана тұрады. Міне осының нәтижесінде еліміз бойынша елді мекендерде тұратын ауыл тұрғындарының 40%-дан астамы қаржылық қызметті белгілі бір дәрежеде пайдалана алмай отыр.

Байланыс мекемелері мен өндірістік-қаржылық кешеннің белгілерін өзіне үйлестіре алған пошта-жинақтау жүйесінің дамуы, өзінің қызметін пошта байланыс белімшелері арқылы Қазакстанның барлық аумағына керсете алады. Ол заңды және жеке тұлғаларға қаржылық қызмет және агенггік, пошталық кешенге бағытталған, аткарымдығы көп қаржылық супермаркет болып саналады. Бұған Қазақстан аумағындағы қаржылық және әлеуметтік институттары арасындағы ең үлкен аймақтың бөлімдерінің жүйелері мүмкіндік туғызып отыр.

Пошта адамзат коғамына барынша қажетті институттардың бірі болып саналады. Тұрмыс тіршілігінен тэуелсіз, пошта байланысы адамдар арасындағы өзара қатынастың кол жететін, өте жеңіл тәсілдердің бірі болып саналады. Сонымен қатар бүтіндері колданылып жүрген банк жүйесі болып отыр.

Отандық экономиканың дербес сегменті ретінде, Қазақстан пошта саласы оның электр байланыс пен поштаға бөлінуінен кейін «байланыс» саласынан 1995 ж. сэуірінде бөлініп шығарылды. 1996 ж. карашасында мемлекеттік пошта өз бетінше шаруашылық жүргізуші мәртебесін алды да Республикалық мемлекеттік пошта байланысының кәсіпорны болып қайтадан кұрылды. Сонан соң, 1999 ж. желтоқсандағы Үкіметтің каулысымен 100% мемлекеттің қатысуымен, «Қазпошта» ашық акционерлік қоғамы болып кайта кұрылды.

Қазпошта дәстүрлі пошталық қызмет көрсетумен ғана шұғылданбай, сонымен қатар халықаралық және ұлттық жедел пошта, директ-маркетинг, аралас пошта, депозиттер қабылдау, кассалық-есеп айырысу қызметін атқарады. Сондай-ақ, инкассациялық және ақшамен бағалы заттарды тасымалдаумен, кұнды қағаздар нарығында брокерлік қызмет көрсетумен, электронды ақша аударымымен, сақтандыру компаниялары мен жинақтаушы зейнетақы қорлары үшін оларды тартумен және шарт жасауға агенттік қызмет көрсетумен айналысады.

Еліміздің барлық аймақтарындағы компаниялар белсенділігінің өсуі, қаржылық инфрақұрылымы жок елді мекендер аумағына кешенді түрде бағытталған «Қазпошта» АҚ әлеуметтік миссиясын жүзеге асыруға атсалысады.

Ұлттық төлем карточка ел ішіндегі қолма-қол ақшасыз төлемнің халық арасында іске асуына бағытталып отыр. Сонымен қатар карточканың бұл түрі бөлшек саудадағы ұсақ төлемдер нарығын қамтуға мүмкіндік береді.

Қазіргі кезде «Қазпошта» АҚ 3439 пошта офисі бар, онда жұмыс істейтіндердің саны 17, 8 мың адам, тұрақты пошта бөлімшелеріндегі халықты қамту саны 11, 5 млн. адамды құрайды. 192 млн шамасында (бірлік) пошталық қызмет көрсетілсе, қаржылық қызмет көрсетудщ көлемі 16. 9 млрд теңгеге жетті.

«Қазпошта» АҚ пошта жүйелерін ақпараттандыру мен компьютерлендірудің инвестициялық бағдарламасын іске асырып отыр. Атап айтқанда, дэстүрлі пошта кұралдарын жаңартып, осы заманғы пошта мен банктік технологияларды ендіруде және инкассация қызметі мен пошта кауіпсіздігін дамыту үстінде.

Мемлекеттік әлеуметтік-экономикалық саясатындағы негізгі міндеттердің бірі - 2004-2010 жж. аралығында ауыл түрғындары үшін пошта-жинақтау жүйесінің базалық қызмет көрсетуінің кол жеткізімдігін қамтамасыз ету болып табылады. 2004-2010 жж. пошта салысын дамыту бағдарламасын іске асыру нәтижесінде жинақ-ақша пошта жүйесін қалыптастыру жөнінен жағдайлар жасалады. Әсіресе, шалғай жерлердегі ауыл тұрғындарын қол жететін, маңызды пошта байланысы мен сапалы жоғары деңгейде қамтамасыз етіледі.

Келешекте ақпараттық технологияның жаңа есігі ашылып, гіоштаның қызмет саласы ұлғая түседі. Қазпошта 2005 ж. аудан орталықтарында ұжымдық қол жетерлік жүйенің 200 Интернет желісін ашады. Бұл көрсеткіш 2006 ж. - 500-ге, 2007 ж. - 1000-ға дейін жетпекші. Қызмет көрсетудің бұл түрі қалаға қарағанда арзан болады және ауыл тұрғындарының Интернетті игеруі бойынша қалалық деңгейге жетуге мүмкіндік жасайды.

Қаржылық институт ретінде пошта ісі белсенді түрде дамитын болады. Сонымен қатар, пошта бөлімшесінің базасында шағын кәсіпкерлікті дамыту қорымен бірлесе отырып, шағын несиелер бойынша жоба іске асырылып отыр. Пошта байланысының бөлімшелері банкоматтар жүйесін және бірынғай Ұлттық «Kaz card» төлем карточкаларын пайдалану постерминалын ашуға мүмкіндік жасайды.

АҚ «Тұрғын үй құрылысы жинақ банкісімен» тұрғын үй құрылысы жинақ ақшасын қабылдау бойынша және комиссиялық банкке алымдардың тұрғын үй қарыздары қорланған ақшаларын беру. тұрғын үГІ қарызын өтеу шотына отемдерді қабылдау мен құжаттарды жөнелтіп отырута шарт жасасты.

«Қазпоштаның» Германияда, Қытайда, Өзбекстан мен Қырғызстанда өкілдіктері ашылып халықаралық байланыстары даму үстінде.

1. 1 Несиелік серіктестік пен шағын несиелік ұйымдар

Несиелік серіктестіктер, коғамдар, одақтар Еуропада XX ғасырдың екінші жартысында. АҚШ-та алғаш рет XX ғасырдың басында пайда болды. XX ғасырдың аяғында олар әлемнің 90 елінде жұмыс істеп, 95 млн адамды біріктірді. Сонымен, 55 мың несиелік одақтың тұтастай активінің көлемі 4, 3 трлн АҚШ долларынан артып отыр. Канада6 АҚШ, Ирландия, Австралия, Оңтүстік Корея мен Тайваньда несиелік одақтар барынша кең дамып отыр.

Несиелік серіктестік туралы ең негізгі міндетті орындайтын іс жүзінде барлық жерде колданыстағы арнаулы заң бар:

- өзара көмек көрсету үшін бірігетін несиелік серіктестіктердің, коммерциялық емес ұйым ретіндегі одақтардың азаматтардың мүдделерін қорғау;

- несиелік одақтарды бақылау және жол берілген қызмет түрлерін белгіленген шектеу арқылы одақтың несиелік жарнашыларының өз мүдделерін қорғау.

1994 ж. несие серіктестігі, коғам, одақтардың қызметтерінің негізгі принциптерін бекіткен Дүниежүзілік кеңес құрылды. Олар төмендегідей:

- НС (несиелік серіктестік) демократиялық институттар болып саналады;

- мүшеліктің еріктілігі мен ашықтығы. НС мүшелерінің барлығының мүдделерінің сақталуы, қызмет көрсетуді пайдалануға келісімі мен өзіне тиісті міндеттемені қабылдауға әзір екендігі. Сонымен, нәсіліне, үлтына, дініне және тұтынатын наным-сеніміне қарап кемсітуге жол берілмейді;

- бизнестің немесе жинақ ақшасының салынған мөлшеріне қарамастан НС істері бойынша дауыс бергенде бірдей құқықты пайдаланады. Осының барлығы, яғни бақылау мен басқарудың демократиялығына байланысты.

Несие серіктестігі (НС) - өзінің қатысушыларына қызмет көрсететін несиелендіру мақсатымен кұрылған банк болып табылмайтын заңды тұлға. Бұл ҚР «Несие серіктестігі туралы» заңымен белгілегендей, Ұлттық банктің лицензиясының негізінде өз қызметін қарыз және басқа банктік операция түрлерін жүзеге асыру үшін жүргізіледі.

Несие серіктестігі коммерциялық ұйым болып саналады, кұрылады және де жауапкершілігі шектеулі серіктестік ретінде ұйымдастыру-құкықты формасында қызметін жүзеге асырады.

НС мүліктері меншіктікке құқылы ретінде өзінің иелігіне жатқызылады және міндетті салымдар есебінен. қатысушылардың қосымша жарналарынан, НС алынған табыстарынан, Заң рұқсат ететін табыс көздерінен оның қаржысы қалыптасады. НС өзге заңды тұлғалардың жарғылық капиталына қатысуға рұксат етілмейді.

Несие серіктестігінің қатысушылары өкілдік, атқарушы және сот билігі органдарының, мемлекеттік кәсіпорындар мен ұйымдардың мемлекетке жататын жарғылық капиталдың елу пайыздан астамы, сонымен қатар оны тіркеген мемлекеттің заңдарына сәйкес офшорлық аймақта тіркелген компанияның мәртебесі бар заңды тұлғаны қоспағанда үш заңды және жеке тұлғадан аз болуы мүмкін (резиденттер мен резидент еместер) .

Несие серіктестігі ҚР аумағында және одан сыртқары жерде филиалдар, өкілдіктер мен еншілес серіктестіктер құруға кұқы жоқ.

Несие серіктестігін жүзеге асыру мыналарды алады:

- кассалық операциялар - қабылдау, қайта санау, ұсату, айырбастау, сұрыптау, монета мен банкнотты сақтау мен орау;

- қарыз операциялар несие серіктестіпнш қатысушыларына ақшалай түрдегі несиелер ұсыну;

- аудару операциялары, ақша аудару бойынша несие серіктестігінің тапсырмасын орындау;

- сенімгерлік (трастовые) операциясы сенімгердің тапсыр-масы бойынша (несие серіктестігіне қатысушы) және ақшаны мүддеге сай басқару;

- несие серіктестігінің қатысушылары үшін клирингтік опе-рациялар - алым, салыстырып тексеру, сұрыптау мен дәлелденген төлемдер. Сонымен қатар олардың өзара есепке алуын және клиринг қатысушылары позициясын аныктау (несие серіктестігі) ;

- сейфтік операциялар - бағалы қағаздарды клиенттің бағалы заттары мен кұжаттарын сақтау үшін қызмет көрсету, үй-жай мен шкафтарды, сейф жәшіктерін жалға беру;

- заңды және жеке тұлғалардан депозиттер қабылдау несие серіктестігіне қатысушылардың;

- несие серіктестігіне қатысушылардың тапсырмасы бойынша олардың банкідегі шотымен есеп айырысуларын жүзеге асыру.

Жоғарыда аталған операциялармен қатар, Ұлттық банктің лицензиясы болған жағдайда несие серіктестігі келесі операцияларды жүзеге асыруға құқылы:

- факторингілік операциялар - төленбеген төлемді тэуекелдікке барумен қабылдаудың тауар сатып алушының төлем талаптарының құкығын сатып алу (қызмет көрсету, жұмыс) ;

- форфейтинг операциялары - сатушыға айналымсыз келмейтін вексельді сатып алу жолымен тауарларды сатып алушы борышқорлық міндеттемесін өтеу (төлеу) (қызмет көрсету, жұмыс) ;

- жалға берілген мүліктің келісімшарт күшінің барлық мерзімінде жалға берушінің жалға берілген мүлкіне меншіктік құкығының сақталуы (лизинг) .

НС кәсіпкерлік қызметпен айналысуына тыйым салынады. Қолданылып жүрген банкі заңдарында қарастырылғандай банкілік және өзге де операцияларды несие серіктестігі Қазақстан Республикасының Ұлттық валютасы - теңгемен ғана жүзеге асырады. Несие серіктестігі Ұлттық банкіден немесе екінші деңгейдегі банкілерден оның келісімімен корреспонденттік шот ашуы мүмкін.

НС қатысушылардың жалпы жиналысында бекітілген ішкі несие саясатының ережесімен байланысты НС қарыз операцияларын жүзеге асырады. НС қатысушыларға берілетін несиенің барынша сомасы, несиелендірудің шектемесі, несиенің орнын жабу мен оның жағдайын қамтамасыз етуі мен оның мерзімі баяндалуы керек. Несие тек кана НС қатысушыларға беріледі.

НС қатысушыларға несие қамтамасыз етіліп немесе қамтамасыз етілмей берілуі мүмкін. Несиенің қайтарымын кепіл мен кепілдеме беруші қамтамасыз етуі мүмкін.

Несие комитетінің қорытындысы бойынша несие беріледі (НС жанынан несие комитеті құрылады) .

Өздерінің қызметтерін үйлестіру үшін, ұсынылатын жаппы мүдделерді қорғау, бірлескен жобаларды жүзеге асыру мен өзге де жалпы міндеттерді шешуде НС ассоциация түрінде, несие серіктестігінің бірлестігін, сонымен қатар бірлескен қызмет туралы келісімшарттың негізінде, консорциум құра алады.

ҚР қадағалау және реттеу жөніндегі агенттігі НС міндетті пруденциялды нормативін және лимит (шектеме) пен басқа міндетті белгілейді. Сонымен қатар ол нормативтер мен лимиттердің орындалуын, формаларын, тәртібін, кезеңдігін және қаржылық реттеуіш пен бухгалтерлік есептеме ұсынудың мезгілін белгілейді.

2005 ж. 1 қаңтарындағы мәлімет бойынша Қазақстанда 80-нен астам несие серіктестігі жұмыс істейді, жиынтық активтерінің мөлшері 10. 0 млрд теңгеден астам, міндеттемелері - 5, 0 млрд астам, баланс бойынша меншік капиталы - 5, 0 млрд теңгеден астам.

НС 2005 ж. 1 қаңтарында несие қоржынындағы кұрылымының стандарт несие үлесі - 84%, күмәнді несиелер - 15, 9%, үмітсіздер - 0, 1 % құрайды.

НС алуан түрлілігінің бірі ауыл шаруашылық несие серіктестігі болып табылады (АНС) . Олардың негізгі құрылтайшылары - ауыл шаруашылық кооперативтері, фермерлер, шаруа кожалықтары және т. б. АНС кьпметіндегі басты бағыттары ауыл шаруашылығына несие-есеп айырысу үшін қызмет көрсетуге, мал сатып алу шығындарына, тұқым, тыңайтқыш, себу мен жинау жұмыстарына және т. б. несие беруге жәрдемдесу. АНС қызметінің негізгі операциясы - кысқа және орта мерзімді қарыздарды береді және салымдарды кабылдайды, сонымен қатар делдалдық қызметті де атқарады.

Несие серіктестігі, ломбардтармен, ипотекалық компаниялар және өзге ұйымдармен жекелеген банкілік операция түрлерін жүзеге асыратындармен қатар несиелендіру жүйесіндегі екінші деңгейдегі болып саналады. Сонымен оның борышқорлығы болып шағын және орта бизнес, сонымен қатар жеке тұлғалар шыға алады.

Несие жүйесіндегі үшінші деңгейдегі тек кана шағын несиемен айналысатын, яғни өзара несие коғамының ұйымдары құрайды.

Шағын несиелік ұйымдар 6 наурыз 2003 ж. ҚР «Шағын несиелік ұйымдар» туралы заңына байланысты қатысушы-мүшелердің жарналары және өзінің капиталы есебінен несиелендіруді жүзеге асырады.

Осындай ұйымдарға несиелік кооперативтерді жатқызуға болады және де олардың қызметі ҚР «Несиелік кооперация туралы» заңымен іске асырылады.

Бұл ұйымдардың клиенттері негізінен тек кана ұсақ кәсіпкерлер, фермерлер мен кооперативтер болып табылады.

... жалғасы- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz