Банктік тәуекелдер: пайда болу көздері, сыныпталуы және басқару әдістері (Қазақстандық және шетелдік тәжірибе)

МАЗМҰНЫ:

Кіріспе . . . 3-4

1. Банктік тәуекелдердің экономикалық мәні

1. 1 Банктік тәуекелдердің пайда болу көздері мен себептері . . . 5

1. 2 Банктік Тәуекелдердің сыныпталуы . . . 9

2. Банктік тәуекелдерді басқару және бағалау

2. 1 Банктік Тәуекелдерді басқару әдістері . . . 11

2. 2 Банктік Тәуекелдерді бағалау әдістері . . . 14

2. 3. Банк несиесі бойынша шығындарды жабуға арналған резервтер

есебі . . . 15

3. Банктік тәуекелдерді басқарудың шетел тәжірибесі . . . 17

Қорытынды . . . 19

Қолданылған әдебиеттер тізімі . . . 20

Кіріспе

Тәуекел адам іс-әрекетінің кез-келген саласында көрініс табатын объективті оқиға болып табылады. Ол кәсіпкерліктің барлық саласында кездесетін көп аспектілі категория. Өзінің табиғаты бойынша тәуекел жағымсыз оқиғаның болуымен сипатталады. Яғни, Тәуекелге ұшырау барысында кәсіпорын экономикалық немесе басқа да шығындарды шегеді.

Кез келген кәсіпкерлік іс Тәуекелмен байланысты, әсіресе банктер үшін Тәуекелді басқарудың маңызы жоғары болып келеді. Өйткені, банктер нарықтағы конъюнктуралық өзгерістерді бірден қабылдайтын сегмент.

Бүгінгі таңда банктер операциялардың көптеген жаңа түрлерін атқаруда. Ол операциялардың әрқайсысы белгілі бір деңгейде Тәуекелмен байланысты болып келеді. Осы шешімдерді өз мойнына алу банк ісінің негізі болып табылады. Тәуекелдер міндетті түрде реттелуі керек және банктің қаржылық мүмкіндігінің шегінде орналасуы керек. Осы мақсаттарға жету үшін банктер тарапынан тәуекелдерді басқарудың саясаты қал ыптастырыл ады.

Нарықтық жағдайда банктік Тәуекелдер жоғары деңгейде болады. Сондықтан банктер қосымша капиталды қажет етеді. Банктік қызметтер Тәуекелсіз жүруі мүмкін емес, өйткені банктің кез-келген операциясы тәуекелмен байланысты болып келеді. Банк ісінің тарихында Тәуекелдерді дұрыс басқармауына байланысты көптеген банктердің банкроттыққа Ұшырағанына көз жеткізуге болады.

Бұл курстық жұмыстың мақсаты банктік Тәуекелдердің теориясына талдау жасай отырып, олардың түрлерін, оларды бағалаудың әдістері мен тәсілдерін, сол сияқты олардың Қазақстанның банктік жүйесінде қолданылу мен басқарылуының теориялық аспектілерін анықтау және Тәуекелдерді басқаруда шетелдік тәжірибе мен отандық тәжірибені салыстыра отырып, коммерциялық банктер үшін Тәуекелді басқарудың жетілдіру жолдарын анықтау болып табылады және банктік Тәуекелдер аясында банктік менеджменттің ең тиімді құралдары мен әдістерін үхыну болып табылады.

Курстық жұмыстың негізгі объектісі - банктік Тәуекелдер және банктерде қолайсыз жағдайлардың пайда болу ықтималдығы болып табылады.

Осы мақсатты орындауға байланысты келесідей міндеттер туындайды:

> Тәуекелдердің пайда болу факторларын анықтау;

> Қазақстан жағдайында Тәуекелдерді басқару әдісін анықтау;

> Шетелдегі банктердің Тәуекелдерді басқаруына талдау жасау;

> Отандық және шетелдегі банктік Тәуекелдерді басқару тәжірибелерінің негізінде біздің экономикаға қолайлы басқару әдістерін анықтау.

Курстық жұмыс өзара байланысты үш ірі бөлімнен тұрады. Өз кезегінде әр бір бөлім бірнеше сұрақтардан құралған.

Бірінші бөлімде банктік Тәуекелдерді басқарудың теориялық аспектілеріне аса маңызды көңіл бөлінген. Мұнда тәуекелдің табиғаты, оның банк тәжірибесінде алатын орны, пайда болу себептері және оларға әсер ететін факторлар толығымен ашылған.

Ал екінші бөлімде негізгі мәселе болып банктік Тәуекелдерді басқару қарастырылады. Қазақстандық банктердің тәжірибесінде несиелік Тәуекел, пайыздық Тәуекел, өтімділік тәуекелі және валюталық Тәуекел жиі кездесетін болғандықтан, Бұл бөлімде негізінен осы аталып кеткен Тәуекелдерді басқаруға көп көңіл бөлінген. Сол сияқты, мұнда Тәуекелдерді есептеу, басқару әдістері мен бағалаудың тәсілдері берілген.

Соңғы бөлімде Тәуекелдерді басқарудың шетелдік және отандық тәжірибесі көрсетіліп, солардың негізінде Қазақстандағы банктер үшін Тәуекелді басқарудың қолайлы әдісі анықталып, оны жетілдіру жолдары үхынылады.

1. Банктік тәуекелдердің экономикалық мәні

1. 1 Банктік тәуекелдердің пайда болу көздері мен себептері

Тәуекелдің тұжырымдамасы адамзатқа ежелден-ақ таныс. Өйткені Тәуекел біздің өміріміздің ажырамас бөлігі болып келеді. Тәуекел деп оқиғаның болу немесе болмау мүмкіндігін жүз проценттік нақтылықпен болжай алмауын айтамыз. Кез келген адам Тәуекел деңгейін төмендетуге тырысады. Өйткені жағымсыз оқиғаның болу жағдайында Тәуекелге ұшыраған адам шығын шегеді. Тәуекел деңгейін төмендету мақсатында біз екі немесе одан да көп баламалардың бар болуын қалаймыз. Яғни, таңдау құқығына ие болғымыз келеді. Тәуекел деңгейі мен табыстылық деңгейі өзара пропорционал болып келеді. Яғни, Тәуекел деңгейі неғұрлым жоғары болса, табыстылық деңгейі де соғұрлым жоғары болады. Керісінше Тәуекел деңгейі төмен болса, табыс та төмен болады. Сондықтан кез-келген кәсіпорын табыс пен Тәуекел деңгейлерінің арасынан ең тиімді немесе альтернативті арақатынасты таңдайды.

Жоғарыда айтылғандарды ескере отырып, банк үшін Тәуекелді басқару ең маңызды мәселелердің бірі болып келетінін айтып кеткен жөн. Өйткені кез-келген банктің қалыптасу процесінен бастап бүкіл қызмет ету уақтысында банктің іс-әрекеті көптеген Тәуекелдерге тікелей байланысты болып келеді. Сондықтан банктің болашақта банкроттыққа ұшырауы немесе ұшырамауы банктің Тәуекелді басқаруымен байланысты. Банк ісінде Тәуекел деп банктің табысы мен капиталына кері әсер ететін оқиғалардың болу ықтималдығын айтамыз. Тәуекел жағымсыз оқиғаның болу ықтималдығымен сипатталады. Бұл оқиғаларға мыналар жатады: табыстың төмендеуі, берілген несиелердің қайтарылмауына байланысты шығындардың пайда болуы, базалық ресурстардың азаюы, баланстан тыс операциялар бойынша төлемдердің төленбеуі және тағы басқалары. Бірақ Тәуекел деңгейі қаншалықты төмен болса, жоғары табыс алу ықтималдығы да соншалықты төмен болады. Сондықтан кез-келген банк өзінің қаражаттарын табысы жоғары және Тәуекел деңгейі төмен іс-әрекеттерге жұмсауға тырысады.

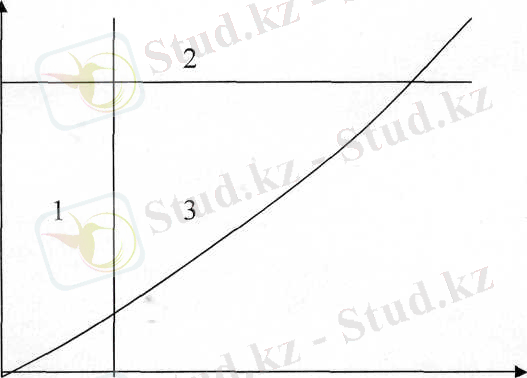

Тәуекел мен табыс деңгейлерінің арасындағы байланысты төмендегі сызбадан көруге болады (сурет-1) . Бұл сызбада табыс пен Тәуекел арасындағы байланыс бірнеше бөліктерге бөлінген және әр бір бөліктің өзіне тән ерекшеліктері бар.

Егер де банк өз қызметін бірінші бөлікте ұйымдастырса, мұндай банктің табыс деңгейі өте төмен болады. Банк ұзақ мерзімде бұл бөлікте қызмет етсе үлкен проблемаларға жүгінеді. Бұл бөлікті жеткіліксіз табыс бөлігі деп атауға болады.

Тәуекел мен табыс деңгейлерінің арасындағы байланыс кестесі Тәуекел

мен табыс (сурет-1)

Ал, екінші бөлікте қызметін ұйымдастыратын банк өзіне Тәуекелділікті қабылдайды. Бірақ мұндай банктің жоғары табыс алу ықтималдығы төмендеп кетеді. Бұл бөлікті бекер Тәуекелге бару бөлігі деп атауға болады.

Банк өз қызметін үшінші бөлікте ұйымдастыратын болса, өзін қажетті табыс деңгейімен қамтамасыз етеді және негізделген Тәуекел деңгейін қабылдайды. Тәуекел мен табыс деңгейлерінің оптималды қатынасы осы бөлікте орнығады.

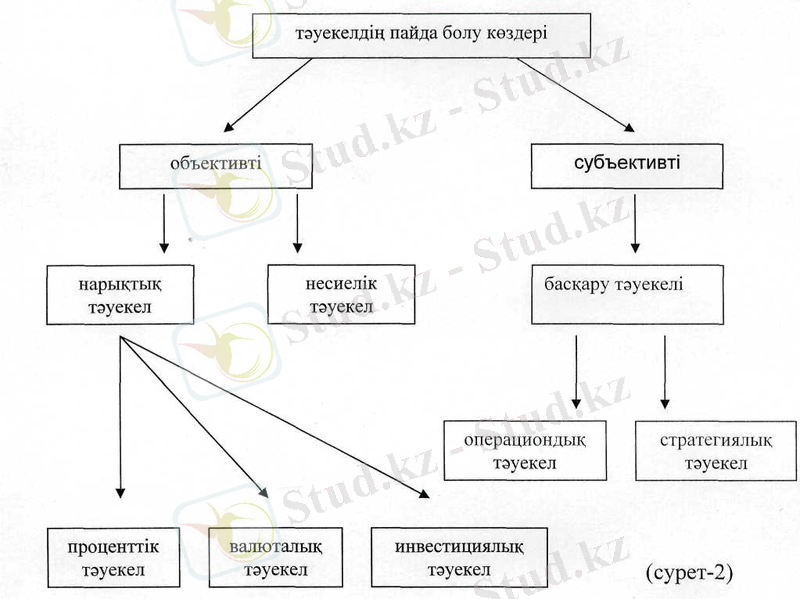

Банктің басқармасы Тәуекелдің пайда болу көздеріне және пайда болу себептеріне аса маңызды көңіл бөледі (сурет-2) . Тәуекелдің пайда болуының үш көзін атап өтуге болады. Алғашқы екі түрі объективті сипатта, яғни банктің іс-әрекеттеріне байланыссыз немесе Тәуелсіз болады. Ал, үшінші түрі субъективті сипатта болады, яғни банк қызметіне Тәуелді болып келеді. 1. Нарықтық тәуекел деп әр түрлі активтер құнының өзгеруіне Тәуелді қаржылық жағдайды айтамыз. Ол мыналардан тұрады:

• Проценттік Тәуекел - ағымдағы проценттік тәуекелдің өзгеруімен байланысты Тәуекелдің түрі.

• Валюталық Тәуекел - валюта бағамының өзгеруімен байланысты тәуекелдің түрі.

• Инвестициялық тәуекел - қор нарығындағы өзгерістермен байланысты тәуекелдің түрі.

2. Контрагент Тәуекелі немесе несиелік Тәуекел - контрагенттің өз міндеттемелерін орындамауына немесе берілген несиені қайтармауына байланысты Тәуекелді айтамыз.

3. Басқару немесе менеджмент Тәуекелі. Ол мыналардан тұрады:

♦ Оперативтік Тәуекел - банктің кейбір функцияларымен байланысты Тәуекелді айтамыз. Оларға мыналар жатады: банктің ұйымдастырушылық құрылымы, ақпараттық және технологиялық жабдықтармен қамтамасыз етілу дәрежесі, кадрлардың мамандану деңгейі, банктің өз қызметін жедел және нақты орындау қабілеті.

♦ Стратегиялық тәуекел - банк қызметінің дұрыс ұйымдаспауымен немесе жіберілген қателермен байланысты Тәуекелдің түрі. Олар: шешім қабылдау үшін ақпараттық базаның жеткіліксіздігі, қаржы нарығының математикалық модельдерінің сапасының төмен болуы, болжау және жоспарлау әдістемелерінің толық еместігі.

Тәуекел дэңгейіне әсер ететін факторларды ішкі және сыртқы деп екіге бөлуге болады.

Жоғарыда келтірілген факторлар келесі жиі кездесетін банктік Тәуекелдердің пайда болуына себеп бола алады:

♦ Өтімділік Тәуекелі активтерді тез арада ақшаға айналдыру немесе міндеттемелерді орындау үшін керек ресурстарды тарту қабілетін жоғалтумен байланысты.

♦ Пайыздық Тәуекел нарықтағы проценттік ставканың ауытқуымен байланысты.

♦ Несиелік Тәуекел қарыз алушының өз міндеттемелерін орындамауымен байланысты.

♦ Нарықтық немесе инвестициялық Тәуекел бағалы қағаздардың мүмкін болатын құнсыздануымен байланысты.

♦ Саяси Тәуекел мемлекеттегі саяси жағдайдың тұрақтылығымен сипатталады.

♦ Валюталық тәуекел валюталық бағамның жоспарланған деңгейден ауытқуымен байланысты.

♦ Операциондық Тәуекел төлемдерді жүргізу барысында немесе мәліметтерді электрондық өңдеу кезінде пайда болады.

1. 2 Банктік тәуекелдердің сыныпталуы

Осылайша банктік Тәуекелдердің түрлерін жіктеу мақсатында Тәуекелдерді мына элементтер бойынша топтаймыз:

1. коммерциялық банктің түрі мен мамандану саласы;

2. банктік Тәуекелдің пайда болу немесе ықпал ету аясы;

3. банк клиенттерінің құрамы;

4. тәуекелділікті есептеу әдістері;

5. банктік Тәуекелдің деңгейі;

6. Тәуекелді уақыт тұрғысынан үлестіру;

7. Тәуекелді есепке алу сипаты;

8. банктік Тәуекелді басқару мүмкіндігі.

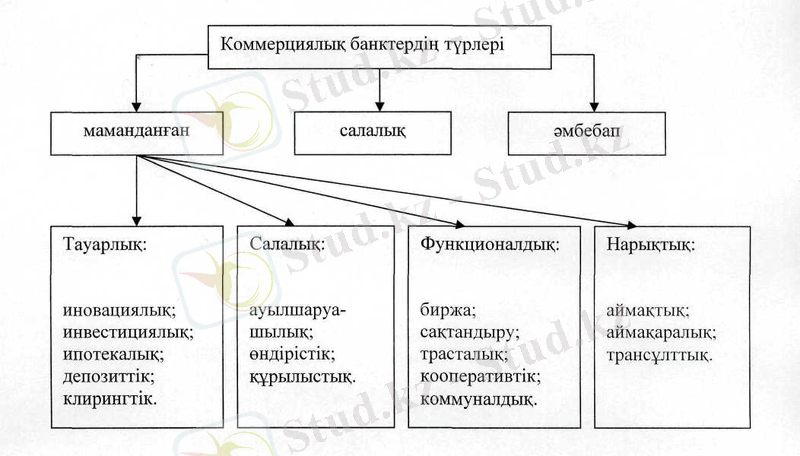

1. Коммерциялық банктердің түрлері немесе мамандану саласы. Қазіргі кезде коммерциялық банктердің мамандану саласына байланысты үш түрін көрсетуге болады: маманданған, салалық және әмбебап (сурет-3) .

Маманданған банктердің қызметі белгілі бір қызметті көрсетумен байланысты болып табылады. Банк ісінде қызмет көрсету саласына тән Тәуекелдердің түрі жиі кездеседі. Мысалы, инновациялық банктер жаңа технологияларды несиелендірумен байланысты Тәуекелдерге жиі кезігеді. Ал, әмбебап банктерде Тәуекелдің барлық түрлері жиі кездесуі мүмкін.

2. Банктік Тәуекелдердің пайда болу немесе ықпал ету аясы. Банктік Тәуекелдердің пайда болу немесе ықпал ету аясына сәйкес ішкі және сыртқы деп екігі бөлінеді. Сыртқы Тәуекелге банктің немесе клиенттің іс-әрекеттеріне Тәуелді емес Тәуекел жатады. Сыртқы Тәуекелдің деңгейіне көп факторлар әсер етеді. Олар: саяси, экономикалық, демографиялық, әлеуметтік, географиялық және тағы басқалары. Ішкі тәуекелге банктің және оның клиенттерінің іс-әрекеттерімен байланысты пайда болатын Тәуекелдерді жатқызуға болады. Ішкі Тәуекелдерге мыналар жатады: банк басқармасы іс-әрекетінің белсенділігі, тиімді маркетингтік саясатты таңдауы және тағы басқа факторлар. Сыртқы Тәуекелге мемлекеттік Тәуекел, валюталық Тәуекел, табиғи апаттар Тәуекелі жатады, ал ішкі Тәуекелдерге банк клиентінің құрамы, банктік операциялардың сипаты және коммерциялық банктердің түрлері жатқызылады (сурет-4) .

Ал, қазақстандық экономистер ішкі және сыртқы тәуекелдерді жоғарыдағы кестеге қарағанда біраз өзгеше топтастырған (сурет-5) .

Мұндағы негізгі ерекшелік сыртқы Тәуекелдердің басқарылатын және басқарылмайтын деп екіге бөлуі болып табылады. Ал ішкі тәуекелдер әкімшлік, қаржылық және ұйымдастырушылық деп үшке бөлінген. Басқарылатын сыртқы Тәуекелге клиенттік Тәуекел, контрпартнерлық Тәуекел жатады. Басқарылмайтын сыртқы Тәуекелдерге саяси, экономикалық, сақтандыру, депозиттік, валюталық, инвестициялық, проценттік тәуекелдер жатады. Ал әкімшілік Тәуекелдерге құрылымдық, басқару, ынталандыру, бақылау, стратегиялық тәуекелдер жатады. Қаржылық Тәуекелдерге қаржыландыру, өтімділік, диверсификациялық, табыстылықтың төмендеу Тәуекелдері жатады. Ұйымдастырушылық Тәуекелдерге ақпараттық, персоналдық, жаңа технологияларды қолданумен байланысты Тәуекелдер жатады.

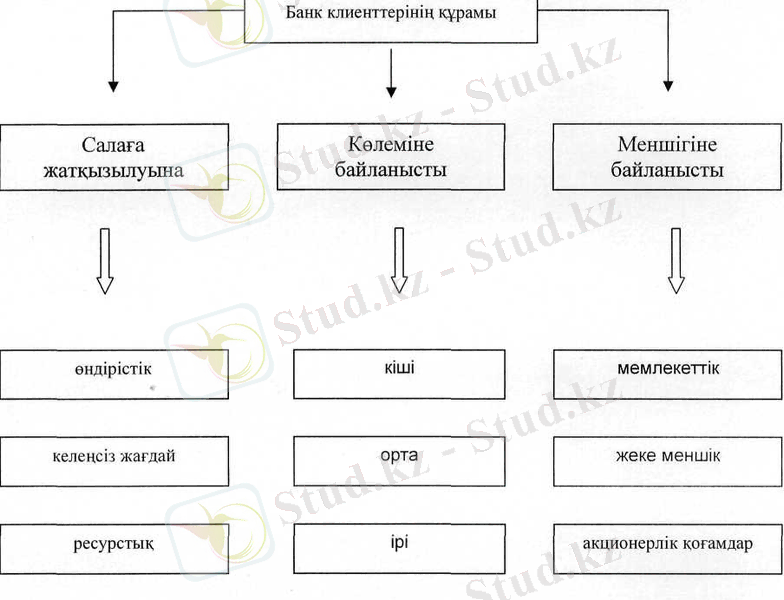

3. Банк клиенттерінің құрамы.

Клиенттің құрамына байланысты әр банк Тәуекелді есептеудің әдісін және тәуекел дәрежесін анықтайды. Осыған байланысты банк клиенттеріне байланысты Тәуекелдердің толық құрылымын анықтауға болады (сурет-4) .

Кәсіпорынның көлеміне байланысты клиенттерді кіші, орта және ірі деп үш топқа бөлуге болады. Кіші және орта қарыз алушылар немесе клиенттер нарықтағы өзгерістерге тез бейімделеді. Олардың құрылымы өте қарапайым болып келеді, сондықтан мұндай кәсіпорындар жоғары табыс алу мақсатында кәсіби бағытын жедел өзгерте алады.

2. Банктік тәуекелдерді басқару және бағалау

2. 1 Банктік тәуекелдерді басқару әдістері

Банк үшін Тәуекелдерді басқару өте маңызды болып келеді. Стратегиялық басқару мен жоспарлау болып табылады. Осы арқылы банк өзіндегі бар ресурстар мен мақсаттардың сәйкестігін қамтамыз етеді. Стратегиялық жоспарлау мен басқарудың негізгі мақсаты - операциялардың көлемін, табыс деңгейін жоғарлату, акциялардың нарықтық құнын жоғарлату мақсатында банктік қызметтердің жаңа түрін енгізу.

Тәуекелдің жоғары деңгейімен сипатталатын банк қызметтерінің түрлерінде банк табысқа ие болу үшін шешім қабылдаудың ерекше механизмін дамытады. Банктер Тәуекелдің мүмкін болатын деңгейін анықтап, оның табысты қандай дәрежеде ақтайтынын есептейді. Осының негізінде банк тәуекелдерді анықтауға өзгертуге, бақылауға, деңгейін төмендетуге байланысты іс-шараларды дайындап жүзеге асырады. Банктердегі Тәуекелдерді басқару жүйесі төмендегі суретте көрсетілген элементтерден тұрады.

Банктік Тәуекелдерді басқару жүйесі нақты шаралар арқылы жүзеге асады. Ондай шаралар стратегиялық басқару деңгейінде немесе ұйымдастырушылық деңгейінде жүзеге асуы мүмкін. Банктік Тәуекелдерді басқаруға байланысты банктер тарапынан көптеген жалпы және арнайы әдістер қолданылады. Олардың ішінде жиі кездесетіндер:

1. диверсификация;

2. сақтандыру

3. хеджирлеу;

4. өзін өзі сақтандыру;

5. лимиттеу;

6. сапаны басқару.

1. Диверсификациялау арқылы банктік операциялардың бір түріне байланысты Тәуекелділікті жояды немесе төмендетеді. Банк өзінің портфелін төменде көрсетілген бағыттарға байланысты жиі диверсификациялау керек.

a) Тартылған қаражаттың диверсификациясы:

• мерзімі бойынша;

• тартылу түрлері бойынша (заңды түлғалардың депозиттері, жеке тұлғалардың депозиттері, банк аралық несие, халық аралық қарыздар) ;

• тартылу көздері бойынша (сала, клиенттердің топтары бойынша) ;

б) қолданылатын құралдардың диверсификациясы: активтер портфелінде төлем құралдары көп болу керек;

c) қалыптастырылған портфельдің диверсификациясы:

• мерзімі бойынша: көбінесе ұзақ мерзімді және қысқа мерзімді болып бөлінеді;

• қарыз алушылар бойынша: ссудалық портфельде қарыздың аз мөлшерде бірақ көп түлғаларға берілуі керек.

2. Сақтандыру. Мейлінше, Тәуекел деңгейі бар банк активтерінің барлық түрлері сақтандырылуы керек;

3. Хеджирлеу. Қаржылық құралдарды сату-сатып алу бойынша ашық позициялар кері мәмілелер арқылы хеджирлену керек;

4. Өзін-өзі сақтандыру. Банктің ссуда бойынша үмітсіз қарыздарды есептен шығару және операциялар бойынша мүмкін шығындарды жабу үшін мемлекеттен немесе құрылтайшылардан қосымша алған құралдар немесе банктің пайдасынан құралған резервтік қоры болуы керек.

5. Лимиттеу - банктік Тәуекелдерді шектеу мақсатымен партнерлар, құралдар және көлемдері бойынша банктік операцияларды зерттеуді шектеу. Шектеудің келесідей көп тараған түрлері бар:

> әр контрпартнерлармен операциялар бойынша лимиттер;

> әр құрал, актив түрі, нақты бөлімше немесе дилерге лимиттер;

> бір қарыз алушыға минималды қарыз мөлшері;

> баланстан тыс міндеттемелердің минималды мөлшері;

> келесі күнге қалдыруға мүмкін ашық позицияның минималды мүмкін мөлшері;

> банктің әр бөлімшесі, әр құралы, әр позициясы бойынша пайда мен шығындар лимиті.

6. Нәтижелер мен таңдаулар туралы қосымша ақпараттарды алу практикада келесі шаралардың көмегімен жүзеге асады:

• банктің клиенттері, банктің қауіпсіздік бөлімшесінің материалдары және мерзімді басылымдар бойынша ақпараттарды іздестіру;

• Блумберг, Телерейтер, Рейтер. Интернет сияқты маманданған фирмалардан электрондық және ақпараттық қызметтерді алу және аналитикалық агенттіктердің мерзімді басылымдарына жазылу;

7. Сапаны басқару - Тәуекелді басқарудың қазіргі уақытқа ең көп қолданылатын түрі. Оның негізгі мәні болып банк басқармасының тарапынан Тәуекелдердің алдын алу болып табылады. Мұндай тәсілмен басқару үшін банкке маманданған қызметкерлер керек.

Несиелік Тәуекелді басқару. Банк үшін несиелік Тәуекелді басқарудың маңызы зор болып табылады. Несиелік Тәуекел - негізгі қарызды және берілген қарыз бойынша есептелген проценттерді қайтармауға байланысты туындайтын Тәуеклдің түрі. Несиелік Тәуекелдің бірдей дәрежеде клиентке және банкке қатысы бар. Ол мынадай факторлармен байланысты туындауы мүмкін: кәсіби белсенділіктің төмендеуі, сұраныс деңгейінің төмендеуі, келеңсіз жағдайлар және тағы да басқа факторлар.

Банктердің несиелік Тәуекелі негізінен екі тәуекелден тұрады: несиелік Тәуекел және контрпартнер Тәуекелі. Несиелік Тәуекел несиені уақтылы емес немесе ішінара қайтаруға байланысты туындайды, ал контрпартнер Тәуекелі контрпартнердың қаржылық жағдайының нашарлауымен немесе банкроттыққа ұшырауымен байланысты туындайды.

Несиелік Тәуекел немесе негізгі соманың қайтарылмау Тәуекелі келесідей өндірістік мәселелермен түсіндіріледі: өндірістің қүлдырауы, тартады. Өтімділікті басқарудың үшінші әдісі өтімді пассивтер құрылымын қалыптастыру, ал төртінші әдісі резервтік қаражат көздерін қалыптастыру болып табылады.

2. 2 Банктік тәуекелдерді бағалаудың әдістері

Банктік Тәуекелдерді бағалау кезінде Тәуекел туралы толық ақпаратты алу бірнеше көрсеткіштердің есептеліну нәтижесінде алынады. Неғұрлым ақпараты сапалы болып банктік Тәуекелді бағалауда салыстырмалы көрсеткіштер болып табылады. Мысалы, вариация коэффиценті. Ал абсолютті көрсеткіштер бағаланып жатқан объектіден күтілетін нәтижелердің негізінде қолданылады. Тәуекелді бағалау кезінде ықтималдықтың деңгейін анықтайтын көрсеткіштердің маңызы зор болып келеді. Банктік тәуекелдің деңгейін бағалау барысында нақты көрсеткіштердің жоспарланған көрсеткіштерден ауытқуын есептеп қана қоймай, сонымен қатар теріс ауытқулардың оң ауытқуларға қарағандағы ықтималдығы есептеледі.

Банктік Тәуекелді бағалаудың келесідей әдістері мен көрсеткіштері жиі кездеседі:

Value at Risk (VaR) моделі. Ағылшын тілінен аударғанда Тәуекелге ұшыраған сома деген мағынаны береді. VaR - Тәуекелдің құнын бағалаудың әдістемесі болып табылады. Бұл көрсеткіш белгілі бір интервал аралығында шығындардың ең жқғары мөлшерін көрсетеді. Яғни, VaR-дың көлемі инвестордың п күн ішінде белгілі бір ықтималдық деңгейінде шегуі мүмкін шығындардың ең жоғары мөлшерін көрсетеді. VaR-ды есептеудегі ең негізгі параметрлері уақыт және ықтималдық болып табылады. VaR мына көрсетілген тәуекелдерді есептеудің әмбебап әдістемесі болады: бағалық Тәуекел, валюталық Тәуекел, несиелік Тәуекел, өтімділік Тәуекелі.

VaR-ды есептеудің үш әдісі бар:

• Параметрлер әдісі;

• Тарихи модельдеу әдісі;

• Монте-Карло әдісі.

a - өзгермелі ставкамен есептелетін активтердің көлемі; п - өзгермелі ставкамен есептелетін пассивтердің көлемі; Ап - тұрақты ставкамен есептелетін активтердің көлемі; Пп - тұрақты ставкамен есептелетін пассивтердің көлемі.

2. 3 Банк несиесі бойынша шығындарды жабуға арналған резервтер есебі

Ұлттық банктің 01. 09. 03ж № 327 өзгерістері бойынша әрбір II - деңгейлі банктер белгіленген провизияның нысаны бойынша ҰБ - ке (немесе агенттікке) ай сайын активтер мен міндеттемелер яғни (активтің әрбір түрі бойынша) балансының қорытындысын таблица, қағаз немесе электронды түрде өткізіп отыруы тиіс.

Провизия дегеніміз - (резервтер) - яғни банктің активтері мен міндеттемелерінің шығындарын жабу көзі.

Мысалы: біз несие береміз. Несие бергенде бірнінші кезекте - құжаттар тізімін қарастырамыз. 2 - осы құжаттар негізінде талдау жасаймыз. 3 - провизия құрамыз.

Осы Провизия құру, яғни активтер мен шартты міндеттемелерді жабуға араналған провизия келесілерге белінеді: (стандартты, күмәнді, үмітсіз) . Мысалы :

Стандартты - 2000 *0%=0 Күмәнді -1 - 2000 *5%=100

II - 4000 * 10%=400 III-0 IV-0

V-6000*50%=3000 Үмітсіз- 1* 100%=10, 000

Барлығы- 13500

Несиелерді жіктеу несиені толықтай, сый - ақысымен қоса қайтару мүмкіндігіне байланысты факторлардан туындайды. Осы ережеге сәйкес несиелер стандартты, күмәнді және үмітсіз - 100% болып жіктеледі.

Стандартты несие - бұл төлем мерзімі жетпеген ешқандай күмән келтірмейтін банктің сенімді клиентке берген несиесі. (провозия - 0%) .

Күмәнді несие - төлемдердің төленуі жағдайына байланысты 5 -категориялық күмәнді төлемдер бойынша жіктеледі:

1. Бірінші категориялық күмәнді (төлемдер уақытылы және толық төленгенде) - 5%

2. Екінші категориялық күмәнді (төлемдер кешіктірілсе және толық төленбесе) - 10%

3. Үшінші категориялық күмәнді (төлемдер толық және уақытында төленсе) - 20%

4. Төртінші категориялық күмәнді (төлемдер кешіктірілсе немесе толық төленбесе) - 25%

5. Бесінші категориялық күмәнді әрбір жағдайларға байланысты - 50%. II деңгейлі банктер ай сайын активтер мен міндеттемелер боынша

құрылған және жіктеме, провизия жөніңдегі есебін әр айдың бірінші күнінен кешіктірмей ҚР ҰБ "Банктік қадағалау бөлімшесіне тапсыруытиіс". Егер банктік қадағалау бөлімшесі клиенттің несиеге анықтаса, онда банк аталған активті жіктеп провизия құрады.

Активтердің жіктелетін категориясын анықтау үшін, олардың қаржылық жағдайына және қамту сапасына баға беріледі. Қаржылық жағдайы бойынша:

1. Тұрақты (стабильное)

2. Қанағаттанарлық (удовлетворительное)

3. Тұрақсыз (нестабильное)

4. Қиын болып жіктеледі (критическое) Қамту сапасына байланысты:

- сенімді (надежное)

- жақсы (хорошее)

- қанағаттанарлық (удовлетворительное)

- қанағаттанарлықсыз (неудовлетворительное)

Қанағаттанарлық - қарыз алушының активтері бойынша (қарызбен сый-ақы), 100% кем емес бөлігін немесе 75% кем емес бөлігін жабатын жоғары өтімді қамту нысандары бойынша.

Қанағаттанарлықсыз - қарыз алушы активтері бойынша міңдеттемелерінің 50% аз емес бөлігін жабатын толық қамтылмаған нысандар.

... жалғасы- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz