Қазақстан Республикасындағы бюджетпен есеп айырысу және салық есептілігінің теориялық негіздері

Жоспар

1. Кіріспе . . . 3

2. Негізгі бөлім

Бюджетпен есеп айырысудың теориялық негіздері

Салықтың түсінігі мен маңызы . . .

Салықтың түрлері . . .

Бюджетпен есеп айырысудың есебі

Салық міндеттемесінің есебі . . .

Бюджетпен есеп айырысу шоты бойынша жүргізілетін

операциялар . . .

3. Қорытынды . . .

4. Қолданылған әдебиеттер . . .

Кіріспе

Бюджетпен есеп айырысудың териялық негіздері

Салықтың түсінігі мен маңызы

Салық - белгілі бір меерзімде белгіленген мөлшерде заң жүзінде белгіленген ставкалар бойынша заңды және жеке тұлғалардан бюджетке төленетін қайтарымсыз негіздегі міндетті төлемдер

Салық есебін беру өкілетті мемлекеттік органмен бекітілген тәртіп пен форма бойынша салық төлеушімен, салық агентімен және т. б құрылады, сонымен қатар, Салық кодексінмен бекітілген мерзім кезеңінде сәйкес салық органдарына жеткізіледі.

Салық төлеуші салық есептілігін беру тәсілін өзі таңдай алады.

Салық есептілігі мынадай тәсілдермен ұсынылады:

- қағаз жүзінде:салық органына бару арқылы; хабарламасымен почталық тапсырыс арқылы

- электрондық түрде:өзінің жұмыс немесе үйдегі комьютерінен Интернет арқылы; салық органынан «Салықтөлеушінің терминалы» компьютерлік жабдығының көмегімен; салық органына барүдің магниттік жүйесін қолдану арқылы.

Қағаз жүзінде беру

Салық есептілігін қабылауды растаудың қағаз жүзінде берілуі арнайы белгі соғу арқылы: салық органының мөрі, салық органы қызметкерлерінің аты-жөні, қабылдаған күні мен салық есебінің нөмірі белгіленіп, екінші данасы салық төлеушіде қалдырылады.

Электронды түрде беру

Электронды түрдегі салық есептілігінің қабылдануы туралы растау Салық комитетінің электронды-сандық белгісімен бекітілген, - «электронды түрдегі салық есебі туралы салық төлеушінің электрондық хабарлама/растау есебі». Хабарламада салық төлеушінің тіркеу нөмірі, түрі, салық кезеңі, салық есептілігінің тіркеу нөмірі формалық код беріледі.

Электронды түрдегі салық есептілігін беруде оны қағаз жүзіндегі көшірмесі талап етілмейді.

Әрбір субъект міндетті түрде салық комитетінде тіркелуі тиістігін бәріміз білеміз. Мұндай субъектілер республикада қанша? Салық органдарында тіркелетін салық төлеушілер санына ел экономикасының өсуі қаншалықты әсер етті? Осы және басқа да салық салу мен салық есептілігіне байланысты мәселелер жөнінде Қазақстан Республикасының Қаржы министрлігі Салық комитетінің Салықты әкімшіліктендіру басқармасының бастығы Арғын Қыпшақовтың айтуы бойынша:

Салық төлеушілер саны жылма жыл өсіп келеді. Бұл, әрине, мемлекетіміз экономикасы өсуінің арқасы. Мысалы, 2003 жылдың 1 қаңтарына салық органдарында 582 937 салық төлеуші салық салу мен салық есептілігіне тіркелген болса, 2005 жылдың 1 қазанында олардың саны 865 311-ге жетті. Өсу 48 пайызды құрады. Сонымен бірге тізімі ҚР ҚМ Салық комитетінің сайтында орналасқан салық төлеушілердің мемлекеттік тізілімінен шартты түрде шығару республика үшін өзекті мәселе болып отыр. Кім бұл тізімге кіреді және одан қалай шығуға болады деген сұраққа:

Соңғы екі жылда салық органдары әрекетсіз заңды тұлғаларды Қазақстан Республикасы Салық төлеушілерінің мемлекеттік тізілімінен шартты түрде шығару бойынша жұмыс жүргізіп отыр. Бүгін олардың саны 72 мыңнан астам.

Шартты түрде корпорациялық табыс салығы туралы декларацияны немесе жеңілдетілген декларацияны Салық кодексінде белгіленген оларды беру мерзімінен бір жыл өткеннен кейін бермеген ұйымдар шығарылады, бұған аталған декларацияларды беру жөніндегі талаптар қолданылмайтын салық төлеушілер қосылмайды.

Бұл жөнінде бірнеше рет айтылған болса да, бәрібір салық төлеушілерге тағы да салық салу мақсатында шартты түрде шығарылған салық төлеушілер қызметінің тоқтатылатынын және олармен барлық өзара есептесу күмәнді болып есептелетіндігін мемлекеттік тізілімнен шартты түрде шығару арқылы ескертіледі. Бірақ әрбір шартты түрде шығарылған салық төлеуші күшін жоймаған салық төлеуші ретінде барлық қажетті салық есептілігі, бюджетке салықтар мен төлемдерді тапсырғанда қайта қалпына келтіріледі.

Расында, салық органдары әділет және статистика органдарымен бірлесе отырып, “бір терезе” қағидаты бойынша заңды тұлғаларды (филиалдарын, өкілдіктерін) тіркеудің оңтайландырылған тәртібі енгізіліп, қазір жақсы жұмыс істеп жатыр.

Мұндай орталықтарды құру ақпараттық жүйелерді де құруға алып келеді, оны қазір ҚР ҚМ Салық комитеті іске асырды. Қазір бұл жүйе арқылы салық төлеуші ретінде тіркеу туралы куәлік беруге және халыққа қызмет көрсету орталықтары арқылы бюджетпен есеп айырысу туралы анықтама алуға мүмкіндік туып отыр. Сондай-ақ электронды сандық қол қоюы бар тұлғалар үшін бағдарламалық қамтамасыз ету әзірленген, оны пайдаланғанда кеңсеңізден шықпай-ақ құжат алу үшін электрондық өтінішті толтырып және жіберіп, құжатты әзірлеу кезеңімен таныса аласыз. .

2005 жылдың 9 айы үшін салық төлеушілер салық есептілігінде көрсеткен залалдар сомасы 12, 3 млрд. теңгеге кеміткен.

Сондай-ақ салық есептілігін тапсыру мен салықтарды төлеу мәселесіне салық төлеушілердің бәрі бірдей адалдық танытып отыр деуге болмайды. Мысалы, 2004 жылдың қорытындысы бойынша салық органдары заңды мекен-жайы бойынша жоқ болып шыққан және салық есептілігін пошта арқылы не болмаса электронды түрде “нөлдік” көрсеткіштермен тапсырған 2693 салық төлеушіні айқындады. Оның ішіндегі 146 салық төлеуші 2004 жылдың төртінші тоқсанында 6875, 3 млн. теңге сомасына шот-фактуралар берген. Бюджет тек ҚҚС-тан 1100, 9 млн. теңге жоғалтып отыр. Қылмыс белгілері анықталған барлық материалдар жедел түрде іс қозғау шешімін шығару үшін қаржы полициясына жіберіледі.

Заңды күшіне енген соттардың үкімімен кәсіпкерлік қызметті жүзеге асыру ниетінсіз жалған кәсіпкерлік құрған бірқатар субъектілер анықталды. Аталған салық төлеушілер тауарлар (жұмыстар, қызмет көрсетулер) бойынша жалған шот-фактуралар толтырған. Тек 2003 жылдан 2005 жылдың 1 қыркүйегі аралығындағы олардың жалпы сомасы 3892 млн. теңге, оның ішінде ҚҚС - 584, 4 млн. теңге құрайды. Сөйтіп ҚҚС пен КТС бойынша салық салу базасын төмендетіп көрсету жолымен мемлекеттік бюджетке айтарлықтай зиян келтірілді.

Мұндай салық төлеушілердің қылмысты әрекеттеріне байланысты мемлекеттік бюджеттің залалының алдын-алу мақсатында ҚР ҚМ Салық комитеті салық төлеуші қызметін жалған кәсіпкер деп тану туралы сот актісінің негізінде ҚҚС салық төлеуші куәлігінің күшін жоюды көздейтін бұйрық шығарды. Сонымен бірге заңды мекен-жайы бойынша өздері жоқ, бірақ шот-фактура толтырып беретін, сондай-ақ айыпталушы ретінде қылмыстық іс қозғалуы тоқтатылған салық төлеушілер бойынша ҚҚС салық төлеуші куәлігінің күшін тоқтата тұру бойынша жұмыс жүргізіліп отыр. Бұл ретте салық органдары мұндай салық төлеушілердің банк шоттары бойынша шығыс операциялары тоқтатылып, олардың қызметін жалған кәсіпкерлік деп тану туралы сотқа берілетін талап-арызға бастамашылық жасайды.

Салықтардың түрлері

Бюджет - белгілі бір шараларды орындауға салықтар мен алымдарды толық және уақтылы пайдалану мен бөлу б. т. Бюджеттің қаржысы экономиканы дамытуға, халықтың материялдық жағдайын жақсартуға және басқа да мақсаттарға пайдаланылады.

Қазақстан Республикасының салық кодексіне сәйкес жеке және заңды тұлғалардан алынатын салықтар, мемлекеттік бюджетті толықтырудың негізгі көзі б. т.

Қазақстан Республикасының салық кодексінің 60 - шы бабына сәйкес салықтардың мынадай түрлері бекітілген:

- Корпоративтік табыс салығы

- Жеке табыс салығы

- ҚҚС

- Акциздік салықтар

- Әлеуметтік салық

- Жер салығы

- Көлік салығы

- Мүлік салығы

Корпоративтік табыс салығы.

ҚР-ң Салық кодексінің 77-ші бабына сәйкес корпоративті табыс салығын төлеушілер болып мынадай заңды тұлғалар табылады: олар ҚР-ң резиденттері. Ал жәй сөзбен айтқанда есепті жылда салық салынатын табыстары бар заңды тұлғалар(олардың филиалдары және дербестелген бөлімшелер)

Әрбір салық төлеуші салық салынатын табысты анықтау үшін, жылдық табыстың жинақталған сомасынан табыс табу мақсатында жұмсалған шығындар мен зияндардың сомасын шегереді.

Кәсіпорынның жылдық табысына, яғни бір жыл бойы кіріс етілген сомаларының жиынтығына сатылған немесеөткізілген өнімдер, атқарылған жұмысы мен көрсетілген қызметі және басқа да операциялар үшін салық төлеушінің алуға тиісті ақшалай немесе басқа да қаражаттары. Сондай-ақ сатып алушыдан алуға тиісті сомалардың есебінен өзара есеп айырысу ретінде үшінші тұлғаларға жіберілген, тікелей немесе жанама шығындарды өтеуге жіберілген қаржылар жатады. Салық салынатын табыстардың және одан шегерілетін шегерімдер мен жеңілдіктердің құрамы, сондай-ақ салынатын табыс салығының мөлшері салық кодексінде қаралады.

Салық төлеуші болып табылатын кәсіпорын тиісті салық огөрганына «Заңды тұлғаның салық салынатын табысының декларациясын» ұсынуға тиіс.

Ұйым өзінің есепті жылдағы алған табысы бойынша табыс салығы сомасын есептеу барысындабухгалтерлік есепте мына екі жақты жазу жазылады:

Дт: «Корпоративтік табыс салығы бойынша шығындар» шоты 851

Кт: «Төленуге тиісті корпоративті табыс салығы» шоты

631

Ал бюджетке аударылғанда

Дт: «Төленуге тиісті корпоративті табыс салығы» шоты

631

Кт: «Ақшалар» шоты

Кейінге қалдырылған корпоративтік табыс салығының есебі.

Бухгалтерлік есепте табыстың сомасына бухгалтерлік есеп стандартына сәйкес анықталған табыс пен шығындардың айырмасынан құралады. Салық салынатын табыстың сомасы салық заңына сәйкес анықталады. Салық заңы талаптарының бухгалтерлік есепталаптарынан айырмашылығы бар. Осының негізінде бухгалтерлік есепте анықталған табыс пен салық салынатын табыстың арасында айырмашылық туындайды. Бұл айырмашылық пайда болуына байланысты тұрақты және уақытша болып екіге бөлінеді.

Тұрақты айырмашылықтың пайда болу себебі, бухгалтерлік табысты анықтау барысында есепке алынатын табыс пен шығындардың кейбір бөлігі салық салынатын табысты санағанда есепке алынбайды. Тұрақты айырмашылыққа жататындар.

- Валюталық шоттар мен шетел валютасы бойынша туындаған бағамдық айырмашылық

- Бюджетке төленетін айыппұл санкциялары

- Кәсіпкерлікпен байланысты емес шығындар

- ҚР-сы Үкіметі белгілеген шектен артық мөлшерде төленген іс сапарлық, өкілдік және т. б. шығындар

Уақытша айырмашылықтың пайда болу себебі есеп беретін кезеңде есептелген бухгалтерлік табыстар мен шығындардың кейбір баптары бойынша сомасы осы кезеңдегі салық салынатын табыстардың құрамына кіргізіледі. Сөйтіп, есеп беретін кезеңдегі пайда болған уақытша айырмашылық келешектегі есеп беретін мезгілде күшін жояды. Уақытша айырмашылық пайда болатын жағдайлар:

- Бухгалтерлік есеп пен салық есебінде амортизациялық айырымды есептегенде әртүлі әдістерді қолданудан

- Бухгалтерлік есеп пен салық есебіндетабыстар мен шығындарды мойындау уақытын белгілеу тәсілдемесінің айырмашылығынан (бухгалтерлік есепте - есептеу принципы, ал салық есебінде - кассалық әдіс бойынша)

- Негізгі құралдарды бухгалтерлік есептен шығару мен салықтық есепте оларды есептен шығарудан

Бухгалтерлік және салық есептерінің талаптарындағы өзгешеліктер нәтижесінде пайда болған айырмашылықтар «Кейінге қалдырылған корпоративтік табыс салығы» деп аталатын шотта жүргізіледі. Бұл пассивті шот болғандықтан кейінге қалдырылған салық сомасы өскенде бұл шот кредиттелініп, ал азайғанда дебиттелінеді. Кейінге қалдырылған салық сомалары бұл шотта өздерінің түрлері бойынша есептеледі.

Жеке табыс салығы.

ҚР-ң Салық кодексінің 141-ші бабына сәйкес жеке табыс салығын төлеуші болып салық салынатын объектілері бар жеке тұлғалар табылады. Жеке тұлғалардың жылдық жиынтық табысына еңбекақы түрінде алынатын табыстар, кәсіпкерлік қызметтен алынатын табыстар, жеке тұлғалардың мүліктік табыстары кіреді.

Жеке тұлғалардың муліктік табысына тек қана активтің келесі түрлерінің құндарына инфляцияға байланысты түзетуді есепке ала отырып өткізуден түскен құнның өсімі жатады . салық төлеушінің тұрақты тұратын жері болып табылмайтын, жылжымайтын мүліктің, құнды қағаздардың, заңды тұлғаларға және басқа материялдық емес активтерге қатысу үлесінен, шетелдік валютадан, асыл тастар және асыл металдардан, олардан жасалған зергерлік бұйымдардан; құрамында асыл тастар және асыл металдар бар басқа да бұйымдар; өнер тұындылары мен антиквариаттардан. Жеке тұлғалардың салық төлейтін табыстарының құрамы салық кодексінде қаралады.

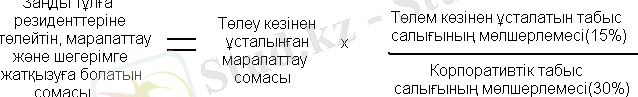

Табыс салығының мөлшерін ай сайын бірқалыпты ұстау үшін салық салынатын табыстың есепті сомасы мен одан ұсталатын табыс салығының сомасы есептелетін айлардың санын білдіретін сан мәні бар бірлікке 12 санының қатынасы көрсететін қайта есептеу көрсеткіші белгіленген. Мердігерлік шарт бойыншажұмыс істейтін тұлғаларға төленетінтөлем, сондай-ақ бір жолғы төлем түрінде берілетін басқа да төлемдерден салық ұстау кезінде бұл есептеу көрсеткіші қолданылмайды.

Жеке тұлғалардан табыс салығы ұсталғанда:

Дт: «Қызметкерлермен еңбекақы бойынша есеп айырысу» шоты 681

Кт: «Басқа салықтар, міндетті бюджет төлемдері . . . » шоты

639

Қосылған құн салығы.

ҚР-ң Салық кодексінінің 205-ші бабына сәйкес ҚҚС бұл кез келген сатылған тауардың(қызметтің) құнының бір бөлігін бюджетке аудару және тауарларды ҚР-сына кіргізгендегі төлемдер. Бұл ретте салық салынатын айналым мен салық салынатын импорт салық объектісі болып табылады.

ҚҚС-ғын төлеуші тұлғалар Салық кодексінің 207-ші бабына сәйкес ҚР-ның ҚҚС-ғының тізіміне тұрғандар. Қазақстанға импопртталған тауарлардың ҚҚС-ғын төлеушілер осы тауарларды ҚР-ң территориясына Кіргізген тұлғалар б. т. Бұл ҚР-ң Кеден заңында қарастырылып, бекітілген.

Қосылған құнға салылынптын салық «Қосылған құнға салылынатын салық» шотында есептеледі. Бұл пассивтік шот болғандықтан кредитіне салынған салық сомасы, ал дебитіне бюджетке аударылған және субъектінің жабдықтаушыларға тиісті түрде рәсімделген салық шоты бойынша төленген сомалары жазылады. Бюджетке төленүге тиісті қосылған құнға салынатын салық өткізілген өнім, орындалған жұмыс немесе көрсетілген қызмет үшін есептелген қосылған құнға салынатын салықтың сомасы мен сатып алынған тауарлар, материялдар мен жабдықтаушылардың көрсеткен қызметі, орындаған жұмысы үшін төленген қосылған құнға салынатын салық сомаларының арасындағы айырма ретінде айқындалады. ҚҚС-ның мөлшері ҚР-ң салық заңында белгіленген.

Акциздік салықтар.

Акцизді тауарларды өндіретін, акцизделуге тиісті қызмет көрсететін, акцизді тауарларды ҚР-на импорттайтын және ҚР-ң Салық кодексінің 256-шы бабында қарастырылған басқа да операцияларды жүргізуші заңды немесе жеке тұлғалар акциздік салықтарды төлеушілер б. т.

Оларға жататындар көбінесе спирттің барлық түрлері, темекі өнімдері, құрамында темекі бар барлық өнімдер, неше түрлі ойындар және күнделікті қолданыла бермейтін бұйымдар жатады.

Кәсіпорында акциз салығы есептелгенде:

Дт: «Алынуға тиісті борыштар» шоты 301

Кт: «Акциз салығы» шоты 634

Әлеуметтік салық.

Әлеуметтік салықты төлеушілер: ҚР-ң Салық кодексінің 315-ші бабына сәйкес ҚР-ң резиденттері, резидент еместері, Қазақстанда қызмет жасайтын тұрақты мекемелер, жеке кәсіпкерлер, жеке нотариустар мен жеке адвокаттар. Бұл салықтың басқа салықтардан ерекшелігі бұл салықтың мөлшерікәсіпорынның жұмысшылары мен қызметкерлеріне олардың атқарған қызметі мен орындаған жұмысы үшін есептелетін еңбекақы төлеу қорына тікелей байланысты болып табылады. Яғни бұл салық ұйымның еңбекақы төлеу қорының белгілі бір пайызы түрінде есептеліп кәсіпорынның шығындарына қосылып отырады. Бірақта жұмысшылар мен қызметкерлерге есептелген еңбекақыдан ұсталмайды.

Әлеуметтік салық салу объектісіне, яғни еңбекақы төлеу қорына табыстың барлық түрлері кіреді; оның ішінде әртүрлі сыйақылар, жәрдемақылар, жеке әлеуметтік жеңілдіктер, т. б. төлемдер.

Шаруашылық жүргізуші ұйымдарда әлеуметтік салық ағымдағы айдың еңбекақы қорының заңда қаралған пайызы мөлшерінде есептеледі де, келесі айдың 15-ші жұлдызынан кешіктірілмей төленуі тиіс. Кәсіпорында әлеуметтік салық сомасы есептелгенде мынадай жазу жазылады:

Дт: «Жалпы және әкімшілік шығындар» шоты 821

Кт: «Әлеуметтік салық» шоты 635

Бюджетке аударылғанда

Дт: «Әлеуметтік салық» шоты 635

Кт: «Ақшалар» шоты

Жер салығы.

ҚР-ң Салық кодексінің 324-ші бабына сәйкес белгілі-бір жердің иегері және оған уақытша иелік ететін заңды немесе жеке тұлғалар жер салығын төлеушілер б. т. Бұларға жатпайтындар: баршаға ортақ жер салығын төлейтінднөер және діни ұйымдар. Салық кодексінің 326 бабына сәйкес жер салығының объектісі кез келген жер участкесі б. т. Тек ортақ қолданылатын тұрғын пунктері, мемлекеттік ортақ қолданымдағы көлік тұрақ жүйелері және т. б. бұлардың қатарына жатпайды.

Осы жер салығы сияқты басқа да көлік құралдарына және мүлікке деген салықтарға заңда бекітілгендей мөлшерде салық төленіп тұруы тиіс. Олар есептелгенде:

Дт: Жалпы және әкімшілік шығындар» шоты 821

Кт: «Жер салығы» 636

«көлік салығы» 638

«мүлік салығы» 637

Сондай-ақ «Бюджетке төленетін басқадай салықтар мен алымдар» шотында ҚР-сы заңдарында қаралған басқадай салықтар, алымдар мен міндетті төлемднр есептеледі.

Олар:

- Шығарылған бағалы қағаздарды тіркеу алымы

- Жер қойнауын пайдаланушылардың арнаулы төлемдері мен салығы және тағы да басқалар жатады

Салықтардың, алымдар мен міндетті төлемдердің түрлері, мөлшері және олардың төлеу тәртібі ҚР-ң заңдарында қарастырылған.

Корпоративтік табыссалығы.

Корпоративтік табыс салығы бойынша бюджетпен есеп айырысу есебі.

Жылдық табыс жиынтығына: жөнелтілген өнімдер, атқарылған жұмыстар, көрсетілген қызметтер және басқа да операциялар үшін, салық төлеушінің алуына жататын ақшалай немесе басқа қаражаттар, өзара есеп айырысу ретінде үшінші тұлғаларға жіберілген, тікелей не жанама түріндегі шығындарды өтеуге жіберілген қаражаттар кіреді. Кәсіпкерлік қызметтерден түсетін кірістерге: өнімді (жұмысты, қызметті) сатқаннан түсетін кірістер; ғимараттарды, қондырғыларды сату кезінде құнының өсүінен, сондай-ақ амортизациялауға жатпайтын активтерден инфляцияға байланысты олардың құндарына түзетулерді есепке алу барысында түскен кірістер; басқа да сатудан түскен тыс кірістер, соның ішінде: проценттер бойынша кіріс; дивиденттер; ақасыз алынған мүліктер мен ақша қаражаттары; мүліктерді жалға беруден түсетін кірістер; қарыздарды есептен шығарудан түскен кірістер және т. б. жатады.

Салық төлеушілер жылдың табысының жиынтығынан мыналарды шығарып тастау керек:

- Дивиденттер, ҚР заңды тұлға резиденттерінен алынған бұрындары төлем көзінен ұсталғандары

- Кәсіпорынның меншігіндегі акциясының құны, олардың номиналдық құнынан артқан деғгейі, яғни эмитенттердің орналастыру кезінде және меншікті акциясын сатқан кезінде алынған табыстары

- Мемлекеттік бағалы қағаздарды сатқаннан түскен табыстары

- әртүлі апатты төтенше жағдайға душар болған жағдайда, гуманитарлық көмек ретінде алынған мұліктердің құны, егерде олар арналымы бойынша пайдаланыса

- мемлекеттік кәсіпорындардан тегін негізде алынған негізгі құралдардың құны

- зейнетақыны қамтамасыз ету туралы ҚР заңына сәйкес алынған инвестициондық табыстары

Заңды тұлғалардың жылдық табысының жиынтығынан оны алуға байланысты барлық шығындар кемітіледі, соның ішінде табыс салығы салынатын еңбекақы бойынша шығындарды да, яғни қызметкерлерінің материялдық және әлеуметтік әл ауқатын көтеруге шығарылған шығындар, сондай-ақ ҚР-ң заңдарымен реттелетін Мемлекеттік әлеуметтік сақтандыру және арнайы қорларға салынған шығындар.

Салық төлеушілердің шегерімдерінің тиісті құжаттары бар болса, яғни жылдық табыс жиынтығын алумен байланысты шығыстары расталса ғана шегерім жасалады. Бұл шығыстарды өзінің жасалған салықтық кезеңінен шегеріледі, бірақ оған болашақ шығыстары қосылмайды.

Жылдық табыс жиынтығынан келесі шегерімдер жасалады.

Қызмет бабымен іс сапарға кеткен шығындары және өөкілеттік шығыстары. ҚР-ң Үкімет белгілеген нормалар шегінде шегеріледі:

- іс-сапарға жіберілген жеріне дейін кеткен нақты жолымен байланысты шығындары(билетінің құны) сондай-ақ броньға жасалған шығындары жасалады

- шетелдік іс-сапарда жүрген кезде жүрген кезіндегі тәулік шығындары ҚР-ң үкіметінің белгілеген норма шегінде беріледі.

Алынған сыйақы (мүдде) бойынша шегерім келесі деңгейде жасалынады. Сыйақы қатарына алынған несие(кредит, займ), мүліктер, дисконттар мен депозиттер жатады: несиелер(займдар) бойынша, оның ішінде қажылық лизиг бойынша да, депозиттер, сондай-ақ мүлікткрге теңгемен алынса, онда ҚР-ң Ұлттық банкі бекіткен қайта қаржыландырудың 1, 5-ке еселенгенресми мөлшерлемесі бойынша шығарылған сомасы шегінде шегеріледі. Ал ол шетел валютасындаберілген болса, онда ол Лондонның банкаралық рыногының екіге еселенген мөлшерлемесі бойынша шығарылған соманың шегінде шегерілуіне тиіс.

Жоғарыдағы шектеулермен қоса несиенің максималды марапаттау сомасы да шегерімге жатады:

ҚР-ң Ұлттық банкі қайта қаржыландыру мөлшерлемесі және Лондонның банкаралық рыногының депозиттері, бағалы қағаз қарыздарды, мүліктерді сондай-ақ несиені рәсімдеу кезіндегі мөлшерлемесі пайдаланылады.

... жалғасы- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz