Кәсіпорынның қаржылық жоспарлау мен қарыз капиталын басқару ЖШС ОЛЖАН мысалында

Мазмұны

Кіріспе . . . 4

1. Кәсіпорынды қаржыландырудың қарыз көздері

1. 1. Қарыз капиталының құрамы және банк капиталын тарту құнын бағалау . . . 7

1. 2. Қарыз капиталды облигациялық қарыз нысанында қалыптастыру, оны тарту құнын бағалау . . . 12

1. 3. Қаржы тұтқасының (леверидждің) әсері, кредит пайызының, шекті ставкасы және қарыз капиталын басқару кезінде оны пайдалану . . . 17

2. Кәсіпорынның қаржысын жоспарлаудың мазмұны және әдістері ( ЖШС ОЛЖАН мысалында)

2. 1. Кәсіпорынның қаржысын жоспарлау . . . 21

2. 2. Қаржыны жоспарлау принциптері мен әдістері . . . 27

2. 3. Кәсіпорынның қаржы жоспарының түрі мен мазмұнын талдау . . . 33

( ЖШС ОЛЖАН мысалында)

3. Банкроттық және оның іс-шаралары

3. 1. Кәсіпорынның қаржысын сауықтыру процесінде оның берешегін қайта құрылымдау . . . 49

3. 2. Кәсіпорынды қайта ұйымдастырудың қаржы аспектісі . . . 56

Қорытынды . . . 62

Қолданылған әдебиеттер тізімі . . . 65

Қосымшалар . . . 67

Кіріспе

Экономика Қазақстандағы нарықтық қатынастарға өзгеріс енгізудің және басқарудың, негізгі шаруашылық деңгейіндегі әдістерді меңгеру қажеттілігіне көшуді міндеттеп отыр. Қазіргі таңдағы экономиканың жағдайы қоғамдағы іске асырылып жүрген негізгі экономикалық іс-әрекеттің субъектілерінің бөлінісіне деген талапқа әкеліп тірейді. Нарықтық экономика мен банкроттықты Қазақстанның экономикасының тіршілігінің практикасына енгізу жұмыстары кәсіпорындағы басқару ісін тиімді ұйымдастырудың актуальды мәселелерін жасауда кәсіпкерлік белсенділіктің маңызды тұтқасына айналған әдісі -антикризистік басқару болып табылады.

Соңғы онжылдықтағы көптеген отандық кәсіпорындар өздерінің бакротқа ұшырауы - төлемдер кризисіне ұшырауы салдарынан екеніне көздері жетіп отыр. Бөлек алынған өндірістік кәсіпорынның банкротқа ұшырауы осы кәсіпорынның «локальды» дағдарысқа ұшырауы деп есептеуден аулақ болған жөн. Кез-келген ірі шаруашылық субъектілерінің іс-әрекеті басқа кәсіпорындармен кең көлемді қарым-қатынастарымен байланысты. Сондықтан, нағыз көңіл бөлушілік бәрінен бұрын бакроттық туралы түсінікті анықтаудың терең болуы және оның пайда болуының талдауы механизмінің жан-жақты байланысы антикризистік және банкроттықтың себебі мен оның пайда болуы түрін кризистік процесстердің іс жүзіндегі жақын нәтижелерінің кәсіпорындағы басқарушылық шешімдерімен қалпына келтіру әрекеттерін қалыптастыру болып табылады.

Бүгінгі таңда кәсіпорында тұрақты қалыптасқан табыстың шығыннан артуының өзіне тән айнасы - қаржылық тұрақтылық болып табылады. Ол ақша қаражаттарын еркін пайдаланып, оларды тиімді қолдану арқылы өндіру мен өнімді өткізу процесінің үздіксіздігін қамтамасыз ететін, сондай-ақ кәсіпорынды кеңейтуге және жаңартуға қажетті шығындарын қаржыландыратын кәсіпорынның қаржы ресурстық жағдайын сипаттайды.

Қаржылық тұрақтылық әрдайым төлем қабілеттілігін кепілдендіретін кәсіпорынның белгілі бір шоттар жағдайы ретінде айқындалады. Ал, төлем қабілеттілігі өз уақытында техника және материалдармен жабдықтаушылардың төлем талаптарын қанағаттандыру, несиелерді қайтару, қызметкерлердің еңбегінің төлемін жүргізу, бюджетке төлемдер енгізу, сондай-ақ кәсіпорынның өзінің ұзақ мерзімді міндеттемелері бойынша есептесе алу қабілеттілігімен түсіндіріледі. Кәсіпорынның өндірілетін өнім және өндіріс технологиясымен тығыз байланысқан қаржылық тұрақтылығының маңызды факторларының бірі - активтердің тиімді құрамы мен құрылымы, сондай-ақ кәсіпорынның басқару стратегиясын дұрыс таңдап алуы болып табылады. Ағымдағы активтерді басқару өнері - кәсіпорынның шотында оның ағымдағы жедел қызметі үшін қажет болатын қаржының ең төменгі сомасын ұстаудан тұрады.

Қазіргі кезде кәсіпорынның қаржылық тұрақтылығына қарыздық капиталдар нарығындағы қосымша жұмылдырушы қаражаттар үлкен әсерін тигізеді, яғни, кәсіпорын ақша қаражаттарын қаншалықты көп тартатын болса, оның қаржылық мүмкіндіктері де соншалықты жоғары болады, алайда, сонымен бірге қаржылық тәуекелділік те өседі.

Қаржылық тұрақтылықты талдау кәсіпорынның шаруашылық қызметін талдаудың қорытындылаушы кезеңі болып табылады. Және ол 3 сатыны қамтиды: жабдықтау, өндіріс және өткізу; бұлардың жиынтығы коммерциялық, өндірістік және қаржылық қызметті құрайды. Кәсіпорынның қаржылық қызметі - бұл оның осы қызмет нәтижесінде меншікті және тартылған капиталдың көлемі мен құрамына өзгеріс әкелетін қызметі болып табылады. Ол қаржы ресурстарының жүйелі түрде түсуі мен тиімді пайдалануына, есеп және несие тәртібін сақтауға, меншікті және қарыз қаражаттарының арасындағы арақатынастарының рационалдығына, сондай-ақ кәсіпорынның тиімді қызмет етуі мақсатында қаржылық тұрақтылыққа қол жеткізуге бағытталуы тиіс. Кәсіпорын қызметінің қаржылық, өндірістік және коммерциялық жақтары арасында тығыз байланыс пен өзара тәуелділік бар. Осылайша қаржылық қызметінің жетістігі, көбінесе оның өндірістік-сату көрсеткіштерімен анықталады. Кәсіпорынның өзі алатын төлемдерді және ақша қаражаттарын алуы оның өтімді сатуына, алдына ала қарастырылған сұрыпталымды ұстап тұруына, өнім сапасының қажетті деңгейге сәйкестігіне және оны бір қалыпты өндіруге және төлеуге байланысты болады.

Антикризистік басқару термині, айталық, кәсіпорынның қаржылық жағдайының төмендігіне байланысты қолданылады. Бірақ ол мәселеге деген толық көзқарас емес антикризистік басқарудың теориясы мен практикасында кәсіпорынның төлем қабілеттілігіне шын мәніндегі түсіністік екенін және өндірістік әрекеттің зор шектеулілігін анықтай отырып, ішкі және сыртқы әрекеттердің жиынтығын есепке алған жөн.

Менеджментті (басқару түрлерінің жиынтығы) дамытудың дүниежүзілік іс-тәжірибесі дәлелдегеніндей, антикризистік басқарудың нәтижелілігін кәсіпорындардағы өзекті мәселені ретке келтіру арқылы практикалық қарым-қатынастың күрделілігін дәлелдейді және әдіскерлік жоспарды байыпты түрде іске асыруды талап етеді.

Тақырыптың өзектілігі: Қаржылық жоспарлау қазіргі нарықтық экономикада өте қажет, өз ісін экономикалық тұрғыда дамытуға, бәсекеге қабілетті бағдарламаларды ұстап тұруға әрбір сала үшін қажеттілігі болып табылады. .

Дипломдық жұмыстың негізгі мақсаты: нарықтық экономикадағы қаржылық жоспарлауды, оның түрлерін, ерекшеліктерін зерттеу.

Дипломдық жұмыстың негізгі міндеттері:

- қаржылық жоспарлаудың экономикалық мазмұнын;

- қаржылық жоспарлаудың түрлерін жіктеу;

- қаржылық жоспарлаудың ерекшелітерін талдау;

- қаржылық жоспарлаудың әдістерін қарастыру.

Дипломдық жұмыс кіріспеден, 3 тараудан, қорытындыдан, қолданылған әдебиеттер тізімінен, қосымшалардан тұрады.

Бірінші тарауда кәсіпорынды қаржыландырудың қарыз көздері қарастырылған.

Екінші тарауда қаржы жоспарларының жүйесі мен негізгі құжаттарының ерекшеліктері және шаруашылық - қаржылық қызметтерді жоспарлаудағы қаржылық көрсеткіштер талданған.

Үшінші тарауда кәсіпорынның қаржысын сауықтандыру процессі қарастырылған.

1. Кәсіпорынды қаржыландырудың қарыз көздері

1. 1. Қарыз капиталының құрамы және банк капиталын тарту құнын бағалау

Қарыз капиталы - кәсіпорын капиталын қаржыландырудың қарыз көзі арқылы қалыптасқан бөлігі. Корпорацияның қарыз капиталының құрамына:

- қысқа мерзімді кредит пен қарыз;

- ұзақ мерзімді кредит пен қарыз;

- кредиторлық берешек (тартылған қаражат нысанында) кіреді.

Қысқа мерзімді кредит пен қарыз айналым активтің орнын толтыратын көз болып табылады.

Алдын ала төлем жеткізушілерге берілетін пайызсыз кредит ретінде қарастырылады және көбінесе шаруашылықта төлемеу себебіне айналады. Батыс корпорациялары тауарды (қызметті) төлеудің осы түрін сирек қолданады.

Қарыз алушы компанияның алынған кредит пен қарыз бойынша қарыз берушіге берешегі бухгалтерлік есепте қысқа мерзімдіге және ұзақ мерзімдіге бөлінеді. Берешек мерзімді және мерзімі өтіп кеткен болады.

Алынған қарыз бен кредит бойынша берешекті өтеу мерзімі шарт ережесі бойынша 12 айдан аспайтын берешек қысқа мерзімді болып саналады.

Алынған қарыз бен кредит бойынша берешектің өтеу мерзімі шарт ережесі бойынша 12 айдан асатын берешек ұзақ мерзімді берешекке жатады.

Алынған кредит пен қарыз бойынша берешектің өтеу мерзімі әлі келмесе немесе белгіленген тәртіппен ұзартылса (мерзімі ұзартылса) берешек мерзімді деп саналады.

Алынған кредит пен қарыз бойынша қарызды өтеудің шартты мерзімі етіп кеткен берешек мерзімі өтіп кеткен деп аталады.

Қарыз алушы есептік саясатқа сәйкес ұзақ мерзімді берешекті қысқа мерзімдіге ауыстыруға немесе өзінің иелігіндегі қарыз немесе кредит шарты бойынша өтеу мерзімі 12 айдан асатын қарыз қаражатты көрсетілген мерзім аяқталғанға дейін ұзақ мерзімді берешек құрамында есептеуге құқылы. Қарыз алушы бірінші нұсқаны таңдаған жағдайда, кредит шартының ережесі бойынша алынған қарыз бен кредит бойынша ұзақ мерзімді берешекті қарыздың негізгі сомасы қайтарылғанға дейін бір жыл қалғанда қысқа мерзімді қарызға ауыстырады. Қарыз алушы төлеу мерзімі аяқталғанға дейін мерзімді берешекті мерзімі өтіп кеткен берешекке ауыстыруға міндетті. Қарыз алушы осы ауыстыруды шарт ережесі бойынша қарыздың негізгі сомасын қайтаруы тиіс күннен кейінгі келесі күні жүзеге асырады. Акционерлік қоғамға вексель беру, берілген қарыз міндеттемесі деп аталатын корпоративтік облигация шығару және оны сату арқылы қарыз қаражат тарту құқығы берілген.

Қарыз алушы шетел валютасында (шартты ақша бірлігінде) берілген немесе көрсетілген қарыз немесе кредиттің берешегін кредиттік операция нақты жасалған күні ҚР Ұлттық банкінің қолданыстағы бағамы бойынша есептейді. Қарыз алушының банкіден алынған кредитін қайтаруы бухгалтерлік есепте оның кредиторлық берешегінің азаюы (етеуі) ретінде көрсетіледі. Кредит алумен және оның пайдаланумен байланысты шығынға кредитор -банкіге төленуі тиіс пайыз кіреді. Алынған кредит бойынша жұмсалған шығын осы шығын жұмсалған кезеңнің шығысы ретінде саналады. Қарыз алушы оны операциялық шығыс құрамында есептейді.

Қысқа мерзімді кредит пен қарыз бухгалтерлік баланста қарыз алушының айналым активін қалыптастыратын қысқа мерзімді міндеттеме ретінде көрсетіледі. Алынған кредит пен қарыз бойынша берешек сомасына есепті кезеңнің соңында төленуі тиіс пайыз есептеліп көрсетіледі.

Есептелген пайыз сомасы бөлек есептеледі. Қыска мерзімді кредит пен қарыздың түрлері бойынша талдамалы есепті кредиттік ұйым мен қарыз қаражат беретін өзге де қарыз беруші жасайды.

Сырттан тартылған ұзақ мерзімді капитал (кредит пен қарыз нысанында), әдетте, айналымнан тыс активті қаржыландыруға жұмсалады.

Айналымнан тыс (инвестициялық) активке негізгі құрал-жабдық объектісі, мүліктік кешен және сатып алуға және (немесе) салуға қомақты шығынды қажет ететін осындай актив жатады. Негізінен қайта сату үшін сатып алынатын объект тауар ретінде саналады және инвестициялық активке жатқызылмайды. Инвестициялық қарыз сатып алуға және (немесе) салуға тікелей қатысты алынған кредит пен қарызға жұмсалған шығын объектінің құнына енгізіледі және бухгалтерлік есеп ережесінде активтің амортизациясы қарастырылмаған жағдайды қоспағанда, амортизация есептеу арқылы өтеледі.

Инвестициялық актив сатып алумен және (немесе) салумен тікелей байланысты алынған кредит пен қарызға жұмсалған шығын акционерлік қоғам келешекте экономикалық пайда алуы ықтимал деген оймен немесе осы актив ұйымның баскарушылық мұқтажына қажет болған жағдайда аталмыш активтің бастапқы құнына енгізіледі.

Инвестициялық актив сатып алумен және (немесе) салумен тікелей байланысты алынған кредит пен қарыз шығыны қарыз қаражатын ұзақ мерзімді және қысқа мерзімді қаржы салымы ретінде уақытша пайдаланудан алынған кіріс мөлшеріне азайтылады. Инвестициялық активті қаржыландырумен тікелей байланысты шығын төмендеген жағдайда мысалы, құрылыс материалдары мен жабдықтың бағасы төмендегенде, қосалқы мердігер жұмыстың жекелеген түрін (кезеңін) орындауды кешіктіргенде және басқа да осындай себептерде қарыз қаражатын салуға болады. Қарызға жұмсалған шығын алынған кірістің мөлшері есеппен расталғаннан кейін сол мөлшерге кемітілуі тиіс.

Алынған кредит пен қарызға жұмсалған шығын инвестициялық активтің бастапқы құнына:

- осы активті сатып алуға және (немесе) салуға шығын жұмсалса;

- инвестициялық актив құрумен байланысты жұмыс нақты басталса;

- кредит пен қарыз немесе оны жүзеге асыру жөніндегі міндеттеме бойынша нақты шығын жұмсалса енгізіледі.

Инвестициялық активті салумен байланысты жұмыс үш айдан асатын мерзімге кідіртілген жағдайда, көрсетілген активті құруға тартылған, алынған кредит пен қарызға жұмсалған шығынды енгізу кідіртіледі. Бұл жағдайда қарызға жұмсалған шығын ұйымның операциялық шығысына жатқызылады. Объектіні салу процесінде туындаған техникалық және (немесе) ұйымдастыру мәселесін қосымша келісу жүзеге асырылатын кезең ішінде инвестициялық активті қалыптастыру жөніндегі жұмыс тоқтатылды деп саналмайды. Осы актив негізгі құрал-жабдық немесе мүліктік кешен объектісі ретінде бухгалтерлік есепке қабылданған айдан кейінгі айдың бірінші күнінен бастап алынған кредит пен қарызға жұмсалған шығын инвестициялық активтің бастапқы құнына енгізілмейді. Егер инвестициялық актив негізгі құрал-жабдық немесе мүліктік кешен ретінде бухгалтерлік есепке қабылданбаса (тиісті актив баптары бойынша), алайда онда іс жүзінде өнім шығарыла (қызмет көрсетіле) бастаса, онда алынған кредит пен қарызға жұмсалған шығынды пайдалану нақты басталған айдан кейінгі айдың бірінші күнінен бастап осы активтің бастапқы құнына енгізу кідіртіледі.

Ұзақ мерзімді кредит пен қарыз бухгалтерлік баланста өтеу мерзімі есепті күннен кейін 12 айдан аспайтын ұзақ мерзімді міндеттеме ретінде көрсетіледі. Егер бухгалтерлік есептегі кредит пен қарыз сомасы шартқа сәйкес есепті күннен кейін 12 ай ішінде өтелуі тиіс болса, онда есепті кезеңнің соңында оның өтелмеген сомасы қысқа мерзімді міндеттеменің тиісті баптары бойынша көрсетіледі. Мұның өзінде көрсетілген мерзім осы міндеттеме бухгалтерлік есепке қабылданған айдан кейінгі күнтізбелік айдың бірінші күнінен бастап міндеттемені өтеу мерзімі туралы шарттың ережесі ескеріле отырып есептеледі.

Баланста есепті жылы өтелуі тиіс ұзақ мерзімді ретінде көрсетілген міндеттеме осы есепті жылдың басында қысқа мерзімді ретінде көрсетілуі мүмкін. Бұрын ұзақ мерзімді ретіндегі есептелген міндеттемені қысқа мерзімді ретінде көрсету фактісін бухгалтерлік балансқа түсіндірмеде баяндау қажет.

Есептелген пайыз сомасы бөлек есептеледі. Мерзімінде төленбеген кредит пен қарыз да бөлек есептеледі. Ұзақ мерзімді кредит пен қарыздың талдамалы есебін кредиттік ұйым мен қарыз қаражат беретін басқа да қарыз берушілер жасайды.

Ұйымның есептік саясаты жөніндегі ақпараттың құрамына:

- ұзақ мерзімді берешекті қысқа мерзімдіге ауыстыру;

- косымша шығынның құрамы мен оны есептен шығару;

- қарыз міндеттеме бойынша тиесілі кірісті есептеу және оны бөлу тәсілін таңдау;

- қарыз қаражатты уақытша салудан алынған кірістің есебін жүргізу тәртібі жөніндегі ақпаратты енгізу қажет.

Ұйымның бухгалтерлік есеп-қисабында:

• кредит пен қарыздың негізгі түрі бойынша берешектің болуы және оның мөлшерінің өзгеруі;

- қарыз қаражаттың негізгі түрін өтеу мерзімі;

- операциялық шығынға және инвестициялық активтің құнына енгізілген кредит пен қарызға жұмсалған шығынның сомасы;

- кредит пен қарыздың орташа өлшенген ставкасының (ол қолданылатын жағдайда) мөлшері жөніндегі деректер көрсетіледі.

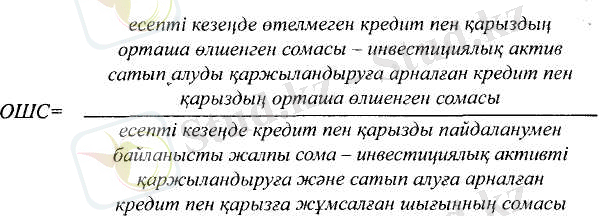

Жалпы мақсатқа арналған шығынның орташа өлшенген ставкасы (ОШС) мына формула бойынша белгіленеді:

Есепті кезең ішінде өтелмеген кредит пен қарыздың орташа өлшенген сомасын анықтау үшін әрбір айдың бірінші күніне өтелмеген кредит пен қарыз қалдығы қосылады және алынған сан есепті кезеңдегі айлардың санына бөлінеді. Инвестициялық активтің бастапқы құнының жалпы мақсатқа арналған кредит пен қарызды пайдаланумен байланысты шығын бөлігіне енгізілуі тиіс шығын негізгі құрал-жабдық пен мүліктік кешен объектісі арасында осы мақсатта пайдаланылған жалпы тағайындалыстағы кредит пен қарыз құнына үйлесімді бөлінеді.

Қор биржасынан тартылатын қарыз арқылы қаржыландырумен салыстырғанда (корпоративтік облигация эмиссиясы) ұзақ мерзімді кредит қарыз алушыға мынадай артықшылық береді:

- эмиссиялық құжаттамалық бағалы кағаз басып шығаруға, оны орналастыруға, қаржы делдалының қызметін төлеуге шығын жұмсалмайды;

- қарыз алушы мен банк (кредитор) арасындағы құқықтык қатынас жөнінде шамалы ғана адам хабардар болады;

- қор биржасынан қаражат түсумен салыстырғанда өтініш беру және банкіден кредит алу арасындағы мерзім азаяды.

Қарыз капиталын банк кредиті нысанында алатын көздің және оны алу ережесі әр түрлі болады, сол себептен қарыз қаражатты қалыптастырудың тиімділігін салыстырып бағалау қажет. Аталмыш есеп сырттап тартылатын қарыз қаражаттың құнын элементтерге бөліп есептеуге негізделеді. [12, 44б. ]

Қарыз қаражаттың құнын бағалаудың бірқатар ерекшеліктері бар, олардың ең бастылары мыналар болып табылады:

- қарыз қаражаттың құнын базалық бағасын қалыптастырудың біршама қарапайымдылығы. Банкінің кредиті үшін пайыз нысанындағы борышқа қызмет көрсету құны кейіннен нақтыланатын базалық көрсеткіш ретінде болып табылады. Осы көрсеткіш туралы қарыз алушы мен банк арасында жасалатын кредит шартында айтылады;

- қарыз капиталының құнын бағалау процесінде салық түзетушіні ескеру. Бұл жағдай борышқа қызмет көрсету төлемі, әдетте, операциялық шығыстың (кредитке қойылатын пайыз) құрамына енгізілуімен байланысты. Сөйтіп, салық салынатын кірістің мөлшері мен қарыз қаражаттың құны корпоративтік табыс салығының ставкасына төмендетіледі;

- қарыз қаражат сырттан тартылған жағдайда пайыз төлеуден ғана емес, сонымен бірге борыштың негізгі сомасын өтеуден де әруақытта кері ақша ағыны түседі. Кері ақша ағыны кредиттік және пайыздық тәуекелді тудырады. Аталмыш тәуекел қарыз қаражаттың нысаны мен оны тарту ережесіне қарамастан туындайды. Мысалы, қысқа мерзімді кредитпен салыстырғандаұзақ мерзімді кредиттің барлық нысанында пайыз ставкасы әрқашан жоғары;

4) қарыз капиталын сырттан тарту құны банкіден қарыз алушының кредит төлеу қабілетін бағалаумен өзара байланысты. Кредитордың бағалауы бойынша қарыз алушының кредит төлеу қабілеті неғұрлым жоғары болса, корпорация тартатын қарыз капиталдың құны соғұрлым төмен болады. Кредитке қойылатын пайыздың барынша төмен ставкасы бірінші сыныптағы қарыз алушы үшін орнатылатынын есте сақтау қажет.

Банк кредитінің құны қарыз алушы борышқа қызмет көрсетуге жұмсайтын негізгі шығынды қалыптастыратын пайыздық ставканың, яғни «кредит бағасының» негізінде анықталады.

Бағалау процесінде осы ставканы нақтылау қажет. Ол:

- қарыз алушының кредит шартымен байланысты басқа да шығынының (мысалы, кредиті қарыз алушының есебінен сақтандыру) мөлшеріне ұлғайтылуы;

- қарыз алушының кредит тартуға жұмсалған нақты шығынын көрсету мақсатында табыс салығының ставкасына төмендетілуі тиіс.

Осы ережені ескере отырып қарыз капиталының құны мына формула бойынша анықталады:

мұнда: СЗК бк - банк кредит нысанында тартылатын қарыз капиталының құны, %;

СП - банкінің кредитіне қойылатын пайыз ставкасы, %;

Н с - корпоративтік табыс салығының, бірлік үлесінің ставкасы;

УР бк - қарыз алушының банк кредитінің сомасын алуға жұмсаған шығынының деңгейі, бірлік үлесі;

ЗК бк - банк кредиті нысанында тартылған қарыз капитал, а. б;

Р бк - қарыз алушының банкінің кредитін алуға жұмсаған шығыны, а. б.

Мысал.

СП - 15%;

Н -0, 3;

ЗК -10 млн теңге;

Р бк - 200 мың теңге.

Егер қарыз алушыда банкінің кредитін тартуға қосымша шығын жұмсамаса немесс қарыз қаражатының мөлшерімен салыстырғанда ол мардымсыз болса, онда формула бөлгішсіз пайдаланылады.

Банк кредитін тарту саясатына мына негізгі кезең (қадам) кіреді:

- Тартылатын банк кредитін пайдалану мақсатын анықтау.

- Қысқа мерзімді және ұзақ мерзімді кредит арасындағы арақатынасты бағалау (қарыз капиталын тартудың коммерциялық кредит, банкіге жатпайтын кредит және т. б. балама нысандарын ескере отырып) .

- Қарыз алушының ықтимал кредиторы - коммерциялық банкіні зерделеу және бағалау. Бағалау қарыз алушы үшін банкінің кредит саясатының тартымдылығы бойынша жүргізіледі.

- Түрлі банкілерден жекелеген кредит түрін тарту мүмкіндігінің ережесін салыстыру.

Кредитор-банкіні таңдау мәселесін шешу үшін мына факторларды ескеру қажет:

- банкінің жалпы сипаттамасын: құрылтайшылардың құрамын, ұйымдастыру-құқықтық нысанын, банкінің қарыз капиталы нарығындағы мақсаты мен саясатын, оның клиенттерінің құрамын және т. б. ;

- банкінің соңғы жылдағы қызмет нәтижесін: оның меншікті капиталының мөлшерін, қаржы нарығындағы жайғасымын, қаржысының тұрақтылығын және т. б. ;

- банк көрсететің қызметтердің сапасы мен түрлерін.

Қарыз алушы үшін келесі параметрлердің де маңызы зор:

- есептік операциялардың жылдам жасалуы;

- қымбат емес кредит алу мүмкіндігі;

- есеп айырысу, валюталық және арнайы шот ашуға жұмсалатын шығынды барынша төмендету және оған қызмет көрсету сапасы;

• өзінің капиталын пайдалы салу мүмкіндігі және т. б.

Жағдайлардың кішігірім тізбесі де қызмет көрсететін банкіні таңдаудың ықтимал нұсқаларының көптігін сипаттайды. Банкінің сенімділігі мен оның қаржысының тұрақтылығы жөніндегі ақпаратты банк жариялайтын бірқатар кезеңнің (жылдардың) есеп-қисабынан алуға және онда келтірілген көрсеткіштерді басқа кредиттік ұйымдармен салыстыруға болады. [13, 65б. ]

1. 2. Қарыз капиталды облигациялық қарыз нысанында қалыптастыру, оны тарту құнын бағалау

... жалғасы- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz