Евроның әлемдік экономикадағы және еуропалық қаржы нарығындағы орны

ЖОСПАР

КIРIСПЕ3

1-тарау. Әлемдік экономикадағы Евроның жағдайы5

1. 1 Евро тарихы5

1. 2 Евро аймағы9

1. 3 Үш валюталық әлемдік құрылымда құруда евро ролі13

2-тарау. Европалық қаржы нарығындағы Евро20

2. 1 Евроның өтпелі экономикалы елдермен қарым-қатынасы20

2. 2 Евроаймақ елдеріндегі интеграция22

2. 3 АҚШ долларына қарағанда евроның қолданыс кеңістігі кеңеюде25

Қорытынды28

Пайдаланған әдебиеттер тiзiмi30

КIРIСПЕ

Талдаушылардың көбіне жалпы Еврпалық валютаны енгізуді Бреттон-Вуддық жүйеден бас тартқаннан кейінгі халықаралық валюталық қатынастардағы негізгі жағдайлардың бірі болып табылады.

ХВҚ (халықаралық валюта қоры) дайындаған баяндамада ЭВЖ құрумен евро әлемдегі мәнділігі бойынша арнайы қорлардың ішінде екінші болуы тиіс, ал ЕОБ мемлекет аралық валютаны басқару бойынша ұлттар басшылығындағы құрылым ретінде болады.

Кейбір ғылыми -экономистер ЭВЖ сияқты әлемдік экономикалық өте шықты құрылымының құрылуы әлемде экономикалық өзгерістерге алып келеді деген болжам айтуда.

Экономикалық зерттеулердің Лондондық Орталығының талдаушысы, Элек Рей, былай деген: “Қатардағы европалықтаер, шынымен де жаңа валютаны тәжірибеде қолдану мәселесіне аса көп көңіл аударады. Бірақ кейбір европалық саясаткерлер мен экономистер (әсіресе Францияда) ЭВЖ-і халықаралық валюталық жүйеде доллар гегемониясын төмендетудің тиімді мүмкіндігі ретінде көреді”. Бұл амбициялардың қаншалықты ақталғандығы бірнеше жылдар өткеннен кейін ғана белгілі болады.

Осы және басқа сұрақтардың әзірше шешілмеген болса да, жалпы бағалауда оптимистикалық ноталар айырықша орын алады. ХВҚ эксперттері, экономикалық, европалық және халықаралық қаржы нарықтарын қайта құруға және қызмет етіп жүрген көп жақты валюталық жүйені екі полярлы және үш полярлыға өзгертуге (трансформалауға) евро жеткілікті беделге әлуетке ие. Қазіргі кезде, олардың ойынша, евро халықаралық саудада, жеке инвестициялар мен арнайы қорларда айырықша ие болады. Халықаралық валюталық басымдылық мәнді саяси тиімділік алып келетіні туралы қорытындыға келу үшін экономикалық теорияның мынаны бөлуі міндетті емес.

Американың соғыстан кейінгі тәжірибесін қарау жеткілікті. Алдыңғы қатардағы ел қаржы саясатын іске асырғанда және жүргізгенде сыртқы әсерден көбірек қорғалған. Ол сонымен қатар өзінің сыртқы саясаттағы міндеттерін аз шығындармен жүзеге асыра алады және басқа мемлекеттерге де біршама әсер ете алады. Оған дәлел ретінде АҚШ-тың соғыстан кейінгі валюталық жүйеден шығуы туралы 1971 жылды президент Никсонның бір жақты шешімі болып табылыады. Одан басқа экономикалық та ұтыстар болады. Валютасы халықаралық беделге ие яғни шет елдіктердің қолында біршама көлемдегі валюта ақша белгісіндегі номиналдық құн мен оларды дайындаудың нақты шығындары арасындағы айырым ретінде эмиссиялық табыс алады. Deutsche Bank-тың есептеуі бойынша айналымдағы қолма-қол АҚШ долларының 50-60 процент және неміс маркілерінің 30-40 проценті олардың шыққан елдерінен тыс орналасқан. Жалпы АҚШ-тың долларға халықаралық сұраныстан алатын табысы ЖІӨ-нің 0, 1 процент құрайды. Deutsche Bank-тің мамандары Евро шығару ЕО елдеріне жиынтық әлі 0, 05 процент көлемінде табыс алып келген (немесе 4 млрд евро) . Бірақ та, тағы бір, көбіне дұрыс бағаланбайтын табыс табу көзі бар: қысқа мерзімді мемлекеттік қарыз міндеттмелерінің өтімділігінен алынатын пайда. Халықаралық валюта ретінде доллардың орнына және оған жоғары сұраныс АҚШ-тың мемлекеттік қарызына қызмет көрсететін құралдарды орналыстырғанда реалды табиғаттылығын төмендетеді. Американдық үкіметтің бағалы қағаздарды ұстанушылардың арасында резидент еместердің үлесі басқа елдердің мемлекеттік қарызы үшін 17 процент салыстырғанда 25 процент құрайды. Олардың есептеуі бойынша табыстардың бұл екінші көзі АҚШ ЖІӨ 0, 1 процент береді. Барлық бұл сандар үлкен емес, бірақ бұларды қарастыруға болмайды. Сонымен, халықаралық валюталық жүйедегі баланстың кез-келген өзгеруі Европа үшін экономикалық және саяси табыстарды және АҚШ үшін қатерлерді білдіреді.

1-тарау. Әлемдік экономикадағы Евроның жағдайы

1. 1 Евро тарихы

Европалық экономикалық және валюталық қауымдастықтың пайда болуы және оның ортақ бір валютаға (евро) негізделуі қазіргі уақытта ең масштабты жобалардың бірі болып табылады.

Ортақ валютаны енгізу мақсаты 1992 жылы Европалық қауымдастық құру туралы Маастрих келісімінде бекітіліп қойылған болаты. Көп жылдық дайындықтардан кейін 1999 жылы 1- қаңтарда аталған жоба іске асып, әлемде мүлдем жаңа валюта өмірге келді.

Европалық валюталық жүйе құру идеясы екі батыс европалық атақты саясаткерлері- батыс Герман канцлері Гельмут Шмидт пен Франция президенті Валери Жискар д Эстенге тиесілі.

Шмидт-Жискар д Эстен инициативасын алғаш рет басқа ЕО-тың елбасыларына 1978 жылы сәуір де Копенгагенде болған кездесуде жариялады. Үш айдан соң, яғни шілде айында аталған жоба Бремен саммитінде қолдау тапты. Ал 1978 жылы желтоқсанда ЕО тың толық 9 мүше елдері 8-і Ортақ Европалық валюта жүйесін құру туралы келісімге келді.

Осылайша бұл келісім өз күшіне 1979 жылы 13 наурызында енді. Ал ортақ валюталық бірлік «ЭКЮ» деп аталды (ECU- European currency unit) . Алайда Италия мен Франция бірнеше рет өз валюталарын девальвацияға ұшыратып, сонымен қатар 80 жылдың басында Франция бірнеше рет ортақ валюталық жүйеден шығып кету қаупін тудырды. Сонымен қатар ЭКЮ барлық Европа елдерінде бірдей жағымды, әрі пайдалы болмады. Сол себепті 1988 жылы ақпанда ФРГ сыртқы істер министрі Г. Д. Геншер «Европалық валюталық кеңістік пен Европалық Орталық банк құрі туралы» меморандум жариялады. Бұл жоспарды сол кездегі ЕО төрағасы Ж. Делор ойланбастан қолдады. Ал кейінірек аталған жоба «Делор жоспары» болап авторын өзгертті.

Делор ЕО-тың үйлестірілген экономикасын және валюталық саясатын жүргізу, Европалық Орталық Банк құру және ортақ Европалық валютаға өтуді жоспарлады.

Осы жоспар Европалық валюталық Одақтың интеллектуалды негізі ретінде 1989 жылы 26 маусымында Мадридте болған келісімде қабылданды, ал оның негізгі идеялары 1992 жылы Маастрих келісінде бекітілді.

Бұл жоспар келесі этаптар бойынша іске асыруды көздеді:

- Бірінші: (1990 1 шілде-1993 жыл 31 желтоқсан)

ЕО шеңберінде капитал қозғалысын толығымен ырықтандыру, ортақ ішкі рынок құруды аяқтау, басты макроэкономикалық көрсеткіштерді жақындыру

- Екінші: (1994 1 қаңтар - 1998 31 желтоқсан)

Европалық валюталық институт құрі, валюталық одақ құруға институционалдық, заңдық және әкімшілік база дайындау. Экономикалық валюталық жүйеге қатысушыларды іріктеу, Европалық Орталық Банктің жұмысының басталуына байланысты арнайы заңдар қабылдау, ортақ Европалық валюта тиындарын чеканкалауды бастау.

- (1999 ж. 1 қаңтар 2002 ж. 30 маусым)

Ортақ европалық валюта енгізу, алғашында қолма-қол ақшасыз, ал 2002 жылдан бастап ұлттық валютасымен параллель қолданысқа түседі.

1999 жылы 1 қаңтардан бастап аталған жүйеге 11 Европа мемлекеті кірді. Олар:

Германия, Франция, Бельгия, Нидерланды, Люксембург, Австрия, Ирландия, Испания, Португалия, Финландия. Бұл мемлекеттерден басқа евро ресми билік рұқсатымен автономды теңізді арғы бетіндегі департаменттерде де таралады. Олар: Франция үшін Мартинкта мен Гваделупа, Реюньон, Сен Пьенр, Микелон аралдары. Сонымен бірге Монако, Андорра, Сан-Марино және Ватикан.

Саяси себептермен Валюталық одаққа 1999 жылы ЕО тың үш мемлекеті - Ұлыбритания, Дания, Швеция кіруден бас тартты. Ал Греция Конференция шарттары мен критерийлерін орындай алмады, алайда 2001 жылы қаңтарда міндетті түрде жүйеге енетінін білдірді.

Валютасы ауысқан мемлекеттер ұлттық валюта атаулары

- Австрия (австриялық шиллинг)

- Бельгия (бельгиялық франк)

- Германия (неміс маркасы)

- Греция (грек драхмасы)

- Ирландия (ирланд фунты)

- Испания (испан пессетасы)

- Италия (итальяндық лира)

- Люксембург (люксембург франкі)

- Нидерланды (нидерленд гульдені)

- Португалия (эскудо)

- Словения (словен толары)

- Финляндия (финляндия маркасы)

- Франция (француз франкі)

2) Евроның пайдасы

Ортақ валютаға ғана заңды және жеке тұлғаларды валюталық курстың күтпеген секірістерінен қорғай алады және барлық валюталық одақ щеңберінде тауар мен қызмет көрсету бағларын шынайы салыстыра алады.

Макроэкономикаляқ деңгейде ЕО елдерінде ақша рыноктарының унификациясы инфляциямен сенімді күресуге, пайыздық қойылымдар мен салықтық төмендетуге әсерін тигізеді. Ол өндірістің өсуіне, жұмысбастылық, қаржы жүйесінің тұрақтануына, инвестиция ағымына оң әсерлі болады.

Кәсіпорындарға операциялық қызмет етуде қосымша шығындарын айтарлықтай қысқартады, бағалық және валюталық қауіп-қатерден сақтайды.

Жек тұлғалар үшін ортақ жүйе Шенген аймағында саяхаттау, еврозонада шот ашу, несие алу және бағалы қағаздармен операция жасауға мүмкіндік береді.

Халық үшін негізгі басымдылық валюта айырбастаудың керексіздігіне, осылайша көптеген банк операцияларына кететін қаражаттарын үнемдейді.

ЕО елдерінің сауда партнерларына аралық операциялары кезінде шығындарды қысқарту, өз авуарларын диверсификациялау мақстында евромен резервтік фонд құру және көптеген басқа да артықшылықтар береді.

Бүкіл ЕО елдеріне беретін шынайы басымдылығы-ең тиімді ортақ рынок құру, халықтың жұмыс бастылық көлемін арттыру, өмір сүру деңгейін көтеру.

Тиынның кері беті

Ұлттық валютадан бас тарту дегеніміз ұлттың ең маңызды символы және ұлттық егемендігінің жоғалуы болып табылады. Бұл дегеніміз метал дөңгелектер мен монархтар, көшбасшылар немесе аталған елдердің ғалымының суреті бейнленген қағаздар ғана жоғалып кетпейді, сонымен бірге валютада жатқан терең психологиялық әсер, сонымен бірге нағыз ұлттың бірлігі жоғалады. Әрине Европалықтардың тамыры бір және олар осы ортақ валютаны қабылдап отыр, бірақ олардың дәл осындай интеграциялануы әрбәр жеке елдің өзінің ерекше құндылығын жоғалтуға әкеліп соғады.

Ұлттық валютаны алып тастағаннан кейін мемлекеттің өмір сүруін қамтамассыз ететін ең амңызды саяси құрал жоғалып кетеді. Бұған ең жарқын мысал-КСРО-ның құрылуы. Оның құрамындағы мемлекеттер өз егемендігін алғаннан кейін бұрынғы тұрақтылықты сақтап қалу мақсатында рубль зонасынан шықпай-ақ ары қарай дами беруге болатын еді, бірақ КСРО-ға мүше болған елдер ең алдымен өзінің төл валютасын енгізді.

Евроенгізудегі тікелей шығындар сараптама бойынша Жалпы Ішкі Өнімнің 1 ден 1, 5% құрайды, оның 0, 75% банктерге және тек 0, 25% үкіметтер мен Орталық Банктерге тиесілі.

Ал тікелей пайда қайда?

Экономикалық және валюталық одақпен бәріне ортақ валюта бәсекелестігі күшейтетіндігіне ешкінің дауы жоқ. Бәсеке барысында аса дамыған және тиімді жұмыс жасайтын компаниялар жәңіске жетеді, ал уақытпен бірге жүре алмайтындар артта қалады.

Алайда Экономикалық Валюталық жүйеге қатысатын азаматтар мен фирмалар екінші топта болып қалатындығына ешкім кепілдік бермейді.

Евро мен Доллар

Евроның пайда болуы әлемдік аренадан долларды шығарып тастауға бағытталғанын бүкіл әлем білді. Алайда ЕО-тың бірде-бір құжатында бұл жағдайға байланысты ешқандай тұспалдау жок. Ресми түрде ЕО өз алдына АҚШ пен валюталық сфрерада бәсекелесу мақсатын қойған жоқ. Бірақ Обьективті түрде евро мен доллар әлемдік валюталық кеңістікте екі үлкен полюске айналып отыр. Ал олардың арасындағы бәсекелестік валюта эволюциясына орталық орындарды алады.

Американ истэблишментінің ресми өкілі де аталған жағдайда ресми бағаламайды. Бұл ең алдымен этика және саяси логикамен байланысты. Сонымен қатар АҚШ пен Европа интеграциясы НАТО келісімімен бекітілген.

АҚШ-тың позициясы бойынша:

Қысқа мерзім ішінде - Европаға енген жаңа валюта рынокты толығымен қайта жасап, сонымен қатар осы қайта құрудан Европа елдері біршама табыстарға жетеді.

Ұзақ мерзім ішінде - АҚШ ервоның ішкі әлсіреуін есептеп отыр. Бұл әлсіреу Батыс Европада болған алғашқы валюталық тәжірибені құлатып, халықаралық валюталық қатынас өзінің алғашқы қалпына келеді. Бұл өзгеріс американ долларының абыройына айтарлықтай пайда әкеледі.

Ал егер аталған үміттер ақталмаса және евро өмір сүруін тоқтатпаса, екі мегавалюта позицияларын тек экономикалық көрсеткіштер шешеді. Ал экономикалық көрсеткіш ЕО-та айтарлықтай басым болады.

1. 2 Евро аймағы

Қазіргі уақытта Европа әлемдік экономикада негізгі рольдердің бірін алады. Евро аймақпен тауарларды экспорттау (ЭВЖ ішіндегі сауданы ескермегенде) АҚШ-тың сәйкес көрсеткіш жерінен біршама жоғары.

Бірақ белгілі бір мемлекеттердің арасында еңбек және салық заңдылықтарындағы айырмашылықтарын ескермегенде, шекаралардың, ұлттық валюталардың болуы Жапония мен АҚШ-тың ірі интеграцияланған ішкі нарықтарында қызмет ететін компанияларға тән бәсекелестік артықшылықтан осы кезге дейін европалық фирмаларды айырып отырды.

Халықаралық қаржы жүйесіндегі жаңа валюта ролі доллар мен иенаға қарсы евро күші мен тұрақтылығына негізделетін және сауда ағымдары мен халықаралық қаржы трансляцияларында, арнайы және жеке инвестициялық портфельдегі евроның үлесі мен анықталатын болады.

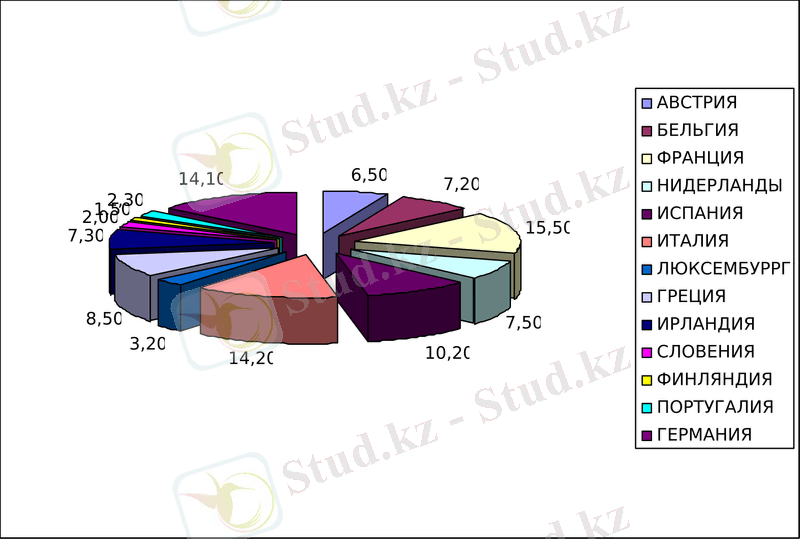

1-диаграмма. Евро аймағындағы ақша массасы

Евроны енгізгеннен кейінгі ЭВЖ 13 елі арасында валютаны алып-сату операцияларының қажет етпейді. Әр түрлі елдер арасындағы компаниялардың келісім-шарттары валюталық тәуекел байланысты емес. Барлық 13 мемлекетке бағалар бір валюта анықталатын болғандықтан, европалық фирмаларға Европаның басқа елдерінде жасалған тауарларды сатып алуы жеңілдетілді. Сондықтан, ЭВЖ-гі ішкі сауда сыртқы саудамен салыстырғанда жоғары қарқынмен өсетін болады. Сонымен қатар, Евро аймақ елдері экономикалық жоспарда бір-бірімен тығыз байланыста болатындықтан, олардың саяси басшылығы, басқа мемлекеттердің үкіметтері сияқты айырбас бағамдарының өзгеруіне уайымдамайтын болады.

Басқа жағына қарағанда, евро аймағы алдыңғы жылы 100 млрд. долларға өткен ағымдағы төмен балансының оң сальдосына ие болды, ол кезде АҚШ-та 400 млрд. долларға бағаланатын өсіп келе жатқан дефицит бақыланған. Егер басқа факторларда ескермесек, ол доллардың әлсіреуіне алып келуі тиіс. Көптеген жылдар бойы әлемдегі барлық елдер валюталық қорларын ұстауға ұмытылатын басымды қор (резервтік) валюта болып табылған.

1997 жылдың аяғында әлемдегі шетел валютаның барлық арнайы қорларының 57 проценті долларға тиісті болған. Неміс маркасы тек 12, 8 процент француз франкі - 1, 2 проценті, жапондық цена - 4, 9 процент болған. Бірақ та бұл кезде Европа елдерінің орталық банктері 300 млрд. долларда валюталық қорларға ие болды.

Ортақ валютаны енгізгеннен кейін олар шетелдік валюта өз қорларын қысқарта бастады. Аймақ ішінде сауда еврода жүзеге асырылатын болғандықтан, оны шетел валютасындағы қорларды жинақтау көмегімен бір деңгейде ұстап тұру қажеттілігі болмайды. Әр түрлі есептеулер ЭВЖ елдеріндегі “артық” қорлар көлемін 50 млрд - 230 млрд аралығында анықтайды.

Көбіне сауда ағымдарының ауқымына негізделетін ХВҚ эксперттерінің нарықтық бағалаулары европалықтармен 50 млрд-қа дейін сатыла алатындығын көрсетеді. Бірақ, ЭВЖ қорлардың болжамды құрылымы мен көлемі сауда ағымдарына қарағанда көбінесе ЕОБ айырбас бағамы саясаты мен капитал ағымдары қозғалысының бағытымен анықталатын болады. Егер бұл сұрақта негізгі орталық банктердің бұрынғы іс-әрекеттерді бағыт бола алатын болса, жақын арада ЕОБ долларлық қорларын сатпауы мүмкін. “Артық” қорлар саны АҚШ міндеттер мен халықаралық активтердің жалпы көлемімен салыстырғанда аз ғана болғандықтан, кез келген жағдайда доллардағы қорларды сатудан доллардың айырбас бағамының евроға төмендетілген әсері осал болады.

Евроның қор валютасы ретіндегі маңызы көбіне азиялық мемлекеттердегі орталық банктер саясатына байланысты болады. Әзірше олар әлемдегі арнайы валюталық қорлардың 40 процентіне ие. Көбінесе ол 1997 жылдағы дағдарысқа дейін көптеген азиялық валюталар долларға байланғандықтан, сонымен қатар осы кезге дейін жеткілікті қызығушылық тудыратын альтернатива болмағандықтан болып келеді. Қазірдің өзінде Азия елдеріндегі айрбас саясатын алдын-ала білу мүмкін емес болғандығына қарамастан, болашақта долларға нық байланудың аяқталғанынан кейін, резервтік (қор) валютасы ретінде евроны қолдануға кең мүмкіндік береді.

Көптеген талдаушылар, азиялық мемлекеттер пайдаларын оптимизациялау, тәуекелдерін диверсификациялау және айырбас бағамдарын тұрақтандыру үшін евродағы қорладың біраз көлемін аккумуляциялауды деген болжам айтуда. Бұл жағдайда евро әлемдегі валюталық қорлардың 25-30 процент құрайды.

Өз қорларын евроға ауыстыруды қаншалықты тез күтуге болады? Тұрақты бағамды қолданатын мемлекеттерде көбіне өз валюталарын қоржынына байлайды. Латын Америкасы мен Азия мемлекеттерінің көбі Европадан көрі, АҚШ-пен тығыз сауда байланысында болады. Олар доллардан бас тартпайды, бірақ өздерінің резервтік қорларын уақыт өте диверсификациялауы мүмкін.

Егер резервтер (қорлар) құрылымында доллардан евроға қарай өзгеріс болатын болса, бұл үрдіс бірден болмайтынын нақты айтуға болады.

Егер олардың долларлық активтерінің азаюына алып келетін болса, басқа мемлекеттердің орталық банктері әрине долларды сатып, көп көлемде евроны сатып алмайды. Өсіп келе жатқан резервтері бар мемлекеттер үшін евро қаншалықты қызығушылық тудырады? Белгілі бір валютаның резервтік құрал ретінде рөлінің өсуі оның эмитентінің төлем балансы жалпы дефицитке ие болса ғана бола алады. Басқа сөзбен айтқанда, егер резервтік валютаның қоры өсетін болса, оған тек сұраныс емес ұсыныс та болуы қажет. (АҚШ мысалы осы заңдылықты дәлелдейді) . Соңғы кезде Америкада төлем балансы тұрақты дефицитке ие.

1950-ші 1960-ші жылдарда елден капиталдың ағылып кетуі сауда балансының оң сальдосынан көп болған. Қазіргі кезде Евроаймақ сезілетін сауда балансының оң сальдосына ие. Сондықтан, сұрақ осы блок капиталдың ірі экспортері болуында болып тұр.

Резервтік валюта мәртебесін алуға басқа талап орталық банктер өздерінің шетел валюталарындағы резервтерін инвестициялауға дайын болатын, қаржы нарықтарының болуы болып табылады.

АҚШ банктік депозиттер немесе бағалы қағаздар санында орналасатын шетелдік ақша биліктерінің долларлық активтері бойынша пайыздарды төлейді. Долларлық резервтердің арнайы ұстаушыларына қатысты міндеттемелерді өсіру жолымен дефицитті қаржыландыру бағалы қағаздарды шығару нысандағы әдеттегі қарыз алудан ерекшеленбейді. Негізгі басымдылығы орта және ұзақ мерзімді пайыз ставкалары доллар резервтік валюта болғаннан біршама төмен.

Жеке қолдағы халықаралық активтер көлемі арнайы резервтер санынан көп мөлшерде жоғары. 1998 ж. аяғындағы мәліметтер бойынша Жапония, Солтүстік Америка мен ЕО жеке иемденудегі активтер 70 трлн. доллар шамасында (алтынды қоспағанда) ал барлық әлемдагі арнайы резервтер 1, 4 трлн. -ға долларға тең болған. Сол кезеңдегі халықаралық жеке портфельдік инвестициялардық жалпы әлемдік көлемі 7, 5 трлн. -ға долларға жетті. Олардың ішінен ЕО барлық 15 елдеріндегі валюталарынан (ЕО ішіндегі операцияларды есептемегенде) долларда екі есе номинацияналған. Сондықтан жеке портфельдік инвестициялар портфельдік салымдар құрылымы өзгеруінің аса маңызды көзі болады.

Шоттарды жүргізу бірліктері, төлем құралы мен активтер құнын өлшеу эталоны ретінде жеке сектордың халықаралық операцияларында евроның рөлі қаншалықты болады? Халықаралық есептеу банкінің зерттеуі бойынша барлық валюта айырбастау операцияларының 80 процент доллар қолданылады. Әлемдік сауданың жартысы доллар бағасында жүзеге асырылады. Европаның көптеген жерлері үшін ортақ валютаның болуы еврода номинирленген Европа және басқа елдер арасында сауда операцияларының үлесін бірқалыпты өсіруге алып келеді.

Бұл өз кезегінде шетел трейдерлерін еврода баланстық есеп беруді жүргізуді талап етеді. Бірақ бұл операицялар шетел валютасындағы халықаралық активтерге аз көлемде қатысы бар. Шетелдік инвестициялар мен қарыздар аса маңызды болып табылады.

Арнайы резервтермен жағдайындағыдай, Европадағы жеке капитал ағымдарының мөлшері мен бағыты еврода шығарылған тәуелсіз облигациялар нарықтарының өтімділігі мен сыйымдылығы, мөлшерімен, сонымен қатар жеке капиталдар нарығының сипаттамаларымен анықталады. Үлкен табысты іздейтін капиталдық ағымымен әсер ететін кейбір деңгейде евроға әсер ету еврода номинацияланған бағалы қағаздардың сенімділігін өсіру есебінен компенсацияланады.

... жалғасы- Іс жүргізу

- Автоматтандыру, Техника

- Алғашқы әскери дайындық

- Астрономия

- Ауыл шаруашылығы

- Банк ісі

- Бизнесті бағалау

- Биология

- Бухгалтерлік іс

- Валеология

- Ветеринария

- География

- Геология, Геофизика, Геодезия

- Дін

- Ет, сүт, шарап өнімдері

- Жалпы тарих

- Жер кадастрі, Жылжымайтын мүлік

- Журналистика

- Информатика

- Кеден ісі

- Маркетинг

- Математика, Геометрия

- Медицина

- Мемлекеттік басқару

- Менеджмент

- Мұнай, Газ

- Мұрағат ісі

- Мәдениеттану

- ОБЖ (Основы безопасности жизнедеятельности)

- Педагогика

- Полиграфия

- Психология

- Салық

- Саясаттану

- Сақтандыру

- Сертификаттау, стандарттау

- Социология, Демография

- Спорт

- Статистика

- Тілтану, Филология

- Тарихи тұлғалар

- Тау-кен ісі

- Транспорт

- Туризм

- Физика

- Философия

- Халықаралық қатынастар

- Химия

- Экология, Қоршаған ортаны қорғау

- Экономика

- Экономикалық география

- Электротехника

- Қазақстан тарихы

- Қаржы

- Құрылыс

- Құқық, Криминалистика

- Әдебиет

- Өнер, музыка

- Өнеркәсіп, Өндіріс

Қазақ тілінде жазылған рефераттар, курстық жұмыстар, дипломдық жұмыстар бойынша біздің қор #1 болып табылады.

Ақпарат

Қосымша

Email: info@stud.kz